开征碳税对企业盈利能力的影响分析

2016-10-19天津科技大学经济与管理学院王晓燕杨茗

天津科技大学经济与管理学院 王晓燕 杨茗

开征碳税对企业盈利能力的影响分析

天津科技大学经济与管理学院王晓燕杨茗

本文通过数量关系计算,得出开征碳税对企业净利润及净资产收益率的影响并进行分析。开征碳税对传统的高耗能企业的财务影响最大,而对新型的清洁能源企业的负面影响则基本为零。因此,企业应改变经济发展方式,调整能源结构,尽量减轻开征碳税对企业财务的冲击。

碳税企业盈利能力利润

随着全球气候变暖、温室效应、以及大气污染的程度越来越严重,人类已经开始认识到控制温室气体排放的重要性。近年来的“雾霾危机”使得我国也正式对大气污染问题“宣战”。碳税作为控制二氧化碳排放的重要的经济手段,其开征可能对企业的盈利能力产生一定影响。

一、开征碳税对企业利润总额的影响

引进碳税对于国民经济中重要的经济角色——企业的财务和盈利能力将产生一定影响。从能源消耗方面来看,企业的类型不同,影响也有很大差异。

(一)三类企业对碳税敏感程度分析根据我国目前的经济状况、能源消耗以及对征收碳税的敏感程度,市场上的企业大体可以分为三大类:传统的高耗能企业、新型的清洁能源企业、间接耗用能源企业。

传统的高耗能企业是指对能源(燃料)依赖性较强的企业,主要代表有钢铁行业,电力行业等。该类企业的特点主要体现在两方面,一是传统性。鉴于目前我国的能源状况,我国的绝大多数高耗能企业的能源消费仍然主要依靠煤炭等化石能源,且能源利用效率也很低,这就使得高耗能企业成为排放二氧化碳的最大元凶。二是对化石燃料的依赖性。高耗能企业的日常生产需要大量的燃料,对燃料的依赖性非常高。如果我国开征碳税,必然使得使用高碳燃料、二氧化碳排放量较高的高耗能企业面临生产成本上升、利润下降的风险,对这类企业的冲击将是巨大的。

新型的清洁能源企业是指主要利用新型能源进行生产经营活动的企业,如天然气、风能等。或是该类企业早已对二氧化碳的排放量进行了控制。新型的清洁能源企业的碳排放量很低(使用天然气燃料)或基本为0(使用风能、太阳能等自然能源)。因此该类企业已成为节能减排的领头企业,征收碳税不会使这类企业的成本有显著影响。

间接耗用能源企业是指在日常生产经营活动中并不直接涉及能源燃料的企业,如第三产业。虽然这类企业并不直接的利用能源,但开征碳税还是会对其造成一定影响。因为碳税税负无论经过怎样的一个过程,最后一定会转嫁给消费者,从这个角度来说,碳税会影响居民的正常生活,会导致日常生活中所利用的能源价格上升和日常用电的电价上涨。由于起征的税率很低,并不会引起十分明显的物价上涨,但还是会对企业最终的利润总额与年收入增长率产生不利影响。

(二)模型构建的基本假设

(1)定义:市场上存在三类企业,分别是传统的高耗能企业、新型的清洁能源企业和间接耗用能源企业。且这三类企业在相同年份的收入、费用、生产成本、营业外收入、营业外支出完全相同。通过计算可以得到企业的利润总额。原利润总额的计算公式为收入-成本-期间费用+营业外收入-营业外支出。

(2)通过开征碳税来减少二氧化碳的排放,计税依据为企业的二氧化碳估算排放量,并采用定额税率的形式,假设目前国家规定的税率为d。

(3)假设企业的二氧化碳排放系数为Ki,其中传统的高耗能企业的排放系数为K1,新型的清洁能源企业的排放系数为K2,间接耗用能源企业的排放系数为K3。根据介绍,可以推断出三类企业的二氧化碳排放系数大小为K1>K2≥K3。为了结论的得出,本文假设新型的清洁能源企业使用天然气为主要的燃料,因此重新定义三类企业的二氧化碳排放系数对比大小为K1>K2>K3。

(4)假设企业为响应政府的号召,为减排二氧化碳做出了一定的努力。设企业为减少二氧化碳排放的努力水平为h(0≤h≤1),为了简化计算,假设三类企业为减少二氧化碳的努力程度相同。

(5)设C(Ki)为企业治理二氧化碳减排的成本函数,该治理成本与企业的二氧化碳排放系数呈正比,即该企业二氧化碳排放量越大,则治理成本越大;二氧化碳排放量越小,则治理成本越小,则满足C(K1)>C(K2)>C(K3)。

(6)假设国家对企业实行税收优惠政策,税率为b,且在正常情况下d>b。

(7)在h水平的努力下,某企业的碳税为d×Ki×(1-h),税收优惠为b×[Ki×(1-h)-Ki]。

(8)设企业利润总额为P,传统高耗能企业、新型清洁能源企业以及间接耗用能源企业分别为P1,P2,P3。

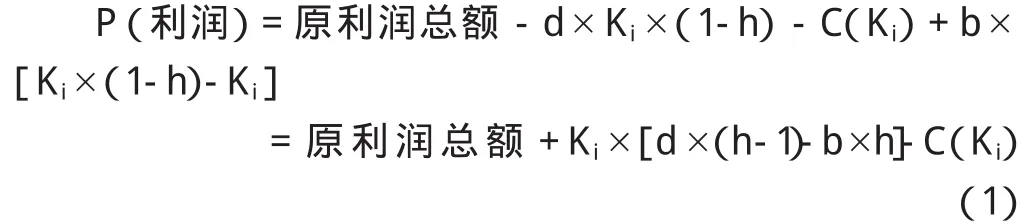

(三)确定企业最后利润总额公式

(四)数量分析由(1)式可以发现:当0≤h≤1时,[d×(h-1)-b×h]恒小于0,又因为C(K1)>C(K2)>C(K3),收入、成本与期间费用为定值,K1>K2>K3,因此可以得到P1<P2<P3。从该数量分析可以看到,在模型假设存在的情况下,如果政府开始征收碳税,那么在同一时期内三类企业的利润总额排序为P1<P2<P3,即传统的高耗能企业的利润额最少,接下来为新型的清洁能源企业,而利润额最多的则为间接耗用能源企业。利润额的变化在一定程度上反映了三类企业在一定会计期间的经营成果,表明在征收碳税的情况下传统的高耗能企业会面临经营业绩下滑的不利影响。

二、开征碳税对企业净资产收益率的影响

(一)碳税对企业绩效指标的影响企业最后的利润总额并不权威的代表企业财务的整体影响。征收碳税虽然会增加企业的税负,使得利润总额受到不利影响,但税金的增加也在一定程度上抵扣了企业所得税,这样又会导致最后的净利润额发生变化,从而影响到企业各项盈利能力指标的变化。因此,需要进一步研究碳税对净利润的影响以及盈利能力中最重要的指标——净资产收益率的影响。

(二)模型构建的基本假设

(1)假设企业某一年的资产总额为A,负债总额为B,则所有者权益为A-B。

(2)假设企业在同一年的经营中净利润额为C。

(3)其他继续延续前文的基本假设。

(三)碳税对净资产收益率指标影响的模型构建基于上述假设,在国家未征收碳税时,企业的净资产收益率可以表示为:

通过假设,国家征收碳税之后,碳税会核算到“应交税费”的会计科目中,这样企业的负债总额就会增加,增加到B+d×Ki×(1-h);减排而收到的税收优惠会相应计入“其他应收款”与“营业外收入”两个会计科目中,因此企业最后的资产总额会变为A+b×[Ki×(1-h)-Ki]。

根据以上信息,在国家开征碳税之后,企业的净利润可以表示为:

净利润=C-0.75×{d×Ki×(1-h)-b×[Ki×(1-h)-Ki]}

最后的净资产利润率可以表示为:

(四)数量分析通过对(3)式的分析可以发现:

(1)表达式{d×Ki×(1-h)-b×[Ki×(1-h)-Ki]}恒大于0,并设该表达式为X,则X恒大于0。

(3)将(2)式与(3)式对比可以发现,分子的变化速率比分母的变化速率快,因此在X>0的情况下,(2)式恒大于(3)式。根据上述数量分析,在Ki>0的情况下,未征收碳税时的净资产收益率总是恒大于征收碳税后的净资产收益率。并且随着Ki越来越大,越来越接近正无穷时,净资产收益率会越来越小。因此,在模型假设存在的情况下,三类企业因排碳量的不同,最后对净资产收益率的影响也会不同。同样,传统的高耗能企业由于其碳排放量K1最大,其盈利能力指标仍然是下降最快的,其次为新型的清洁能源企业,影响最小的为间接耗用能源企业(间接耗用能源企业的碳排放量K3约等于0,因此该类企业的净资产利润率基本没有变化)。

三、开征碳税对企业盈利能力影响的结论分析

通过构建碳税——企业盈利能力影响模型,并且在模型假设存在的情况下,征收碳税对三类企业的盈利能力影响可以通过各自的利润总额P与净资产收益率反映。两大模型的数量分析显示,传统的高耗能企业的利润总额与净资产收益率皆是下降最快的,其次为新型的清洁能源企业,影响最小的则为间接耗用能源企业。

(一)开征碳税对传统高耗能企业盈利能力的影响

(1)纳税人方面的影响。毫无疑问,开征碳税对能源密集型企业的冲击是巨大的。碳税的开征会增加企业的税负及生产成本,企业如果继续放任污染气体的排放,不采取节能减排措施,从长远的发展来看,很可能会因为没有利润而被迫退出该行业。因此,能源密集型行业要转变生产方式,尽可能采用新能源与新技术,提高能源的利用效率,降低碳排放,确保能够继续发展与生产。

(2)税率的影响。为了降低碳税对经济发展的不利影响,我国碳税税率采用先低后高的方式。在初期的低税率情况下,能源密集型企业有时间去调整生产方式,调整高能耗企业,为后续发展争取时间;而随着税率的提高,能源价格也会不断提高,这就要求能源密集型企业必须提高能源利用效率,改进生产技术,以保持企业的竞争力。

(二)开征碳税对新型清洁能源企业盈利能力的影响相对于能源密集型企业而言,征收碳税对新能源企业是很有利的。由于新能源企业早已对二氧化碳的排放进行了控制,因此,开征碳税不但不会导致其生产成本大幅增加,而且会使其产品在市场上受到更多消费者的青睐。再加上国家政府的补贴与鼓励政策,更有利于该类企业的竞争力的增强与财务资金的积累。

(三)开征碳税对间接耗用能源企业盈利能力的影响虽然开征碳税对这类企业的影响微乎其微,但还是会在一定程度上导致能源价格与电价的上涨,从而导致该类企业的年收入增长率的下降与生产成本的上升。此外,碳税也会降低私人投资的积极性,居民日常消费量的减少,需求下降的情况,因此在一定程度上对经济有一定的抑制作用。

四、开征碳税情形下的企业应对措施

(一)企业财务管理的新目标:经济环保价值最大化由于企业的环保价值很难衡量,为了便于理解与核算,本文暂且将企业所减少的碳排放量即企业所承担的碳责任,作为企业所实现的环保价值。所谓的经济环保价值,就是将企业的碳责任内化于财务管理的链条之中,再加上企业所创造的经济价值,其总和为经济环保价值。数学表达式为:经济环保价值=经济价值+环保价值。表1总结了在新旧企业管理目标指导下主要财务管理活动的不同之处。

(二)企业的财务应对措施碳税的征收无疑增加了企业的税收负担,因此企业必须采取相应措施,在财务政策方面做出一定的调整,以更好地保持原有竞争力。

(1)明确经济环保价值最大化目标,提前做好碳排放量预算分析。企业在日常生产过程中,要摒弃传统的以经济利益为中心的企业财务管理目标,在发展经济的同时,要考虑到环保的概念,考虑到企业自身对环境与社会的责任。在加强企业经济绩效评估的同时,加强企业环境绩效评估,激励企业员工养成低碳的习惯,使企业的低碳之路进入一个良性循环。此外,企业要提前做好碳排放的预算。各个部门、车间要严格按照碳排放量预算进行生产经营活动,并制定详细的碳排放量奖惩计划。对节能减排成功的部门给予一定的奖励,而对于超过碳排量预算指标的部门进行惩罚。

(2)企业应调查日常生产过程中的碳排放量,摸清生产成本压力情况。企业应该通过调查与分析,了解自己在现有的条件下,所能承受的最大的成本压力情况与所能提供的最大能力的技术改进空间。此外,企业要加强对成本的管理,特别是在成本会计核算过程中,要明确成本的构成,细化成本的分摊。增强碳税项目的指向性,并根据碳税的指向进行相关科目的调整,明确因碳税的征收而导致成本增加的环节,以便在后期对这些环节进行技术改进,降低其成本。

(3)改进技术,减少长期成本,提高能源利用效率。投资节能减排技术是应对碳税给企业财务带来负面影响的根本措施与解决方法。在征收碳税的情况下,一部分企业会通过技术的改良,先行获得一些比较优势,获得国家和政府的优惠与补贴,完成自我品牌与经营管理的提升与完善。虽然企业在征收碳税的开始阶段进行技术改造会给企业带来不利影响,可能造成企业成本上升、资金紧张。但从长期来看,节能减排的技术投入实际上是一次投资,而不是成本。因为在大势所趋的低碳时代,它所带来的效益一定会超过投资成本。尤其是对碳税政策非常敏感的高耗能企业,应该转变发展视角,用低碳环保的眼光来对待节能减排技术的推进工作。虽然会牺牲企业的短期利益,但只有这样才能完成低碳的经济发展方式的改革,赢得社会公众的信赖与支持。

(4)建立低碳会计体系,完善企业的会计核算体系。开征碳税无疑会对企业的生产经营、经济活动产生一定影响,而会计作为企业核算、监督与管理的手段之一,也应当将开征碳税之后企业的经济活动与内容进行反映、核算与监督。低碳会计体系要求企业秉承低碳的生产经营方式与经营理念,提供相关的低碳会计信息,并根据这些信息对企业的低碳经济活动进行管理。在企业会计的核算方面,当企业购买原材料、燃料时,应当尽量购买与使用低碳环保性质的材料;在企业的生产过程中,车间与生产部门特别要加强对碳排放量与含碳燃料使用情况的关注,建议企业会计可以新设会计科目,如“碳消耗量—燃料、动力”等进行会计核算。如果开始征收碳税,那相应的会计核算也要重视。企业应负担的碳税金额借记“营业税金及附加”会计科目,同时,贷记“应交税费—应交碳税”。在目前传统的会计体系下,添加新的低碳会计体系,可以完善我国目前的会计系统,使会计系统向着更加环保化的趋势发展,同时,也会刺激企业研发减排技术,成为环保型企业。

[1]高鹏飞、陈文颖:《碳税与碳排放》,《清华大学学报(自然科学版)》2002年第10期。

[2]强殿英、文桂江:《构建企业低碳会计体系的思考》,《会计之友》2010年第8期。

[3]齐荣光、梁建峰:《低碳经济下企业财务管理的变革》,《商业会计》2011年第10期。

[4]付丽平、刘爱东:《征收碳税对高碳企业转型的激励模型》,《系统工程》2012年第7期。

[5]裴玉:《碳税的开征对我国企业的财务影响分析》,《商业会计》2013年第19期。

[6]朱乃平、王谈斌、金梦露:《开征碳税对电力企业的财务影响及应对》,《财务与会计》2016年第2期。

(编辑朱珊珊)