企业财务重述在集团内部传染效应的实证研究

2016-09-26赵艳秉李青原

赵艳秉,李青原

(1.中南财经政法大学 会计学院,湖北 武汉 430073;2.武汉大学 经济与管理学院,湖北 武汉 430072)

企业财务重述在集团内部传染效应的实证研究

赵艳秉1,李青原2

(1.中南财经政法大学 会计学院,湖北 武汉430073;2.武汉大学 经济与管理学院,湖北 武汉430072)

企业财务重述代表财务报告的低质量与不可信,会给企业带来严重的经济后果,作为同一控制人控制下的集团内其他企业也会受到不良影响。以2003—2014年深沪两市A股主板上市集团公司为样本,比较财务重述公告前后集团内重述企业与重述关联企业的市场反应发现,财务报表重述在集团内存在负传染效应,并且,重述内容、重述滞后期、重述发起方以及重述企业聘请的审计事务所规模、集团公司的控制人性质和审计方式都会影响这种传染效应。

集团公司;财务重述;传染效应;负外部性;审计质量;财务信息;重述特征;关联审计;共享审计师

一、引言

财务报告是投资者及其他利益相关者了解企业财务状况、经营成果,进而做出投资决策的依据。财务重述是企业因前期财务报表中存在信息的差错和遗漏等问题,事后采取的补救措施,是对历史财务信息的重新表述。财务信息的不准确会降低资本配置效率,扰乱证券市场正常运行,给投资者带来经济损失。如GAO通过追踪1997—2002年间689家企业发布财务重述公告后的市场表现发现,企业在发布财务重述公告后的3个交易日内,股价平均下跌约10%,市值损失近千亿美元。财务重述不仅给企业自己带来经济损失还会使整个行业声誉下降。如Gonen、Akhigbe等研究均发现企业财务重述在同行业内具有负传染效应[1-2]。集团公司是一种重要的组织形式,同一集团控制下的多个企业虽然在形式上独立,但在实质上由于被同一控制人控制而相互关联,其很多重要决策可能是一致的。当集团内一个企业产生负面信息时,投资者会对集团内其他企业产生怀疑。如2004年4月14日,受新疆德隆集团财务危机影响,旗下的湘火炬、新疆屯河和合金投资股价集体跌停。所以,当集团内一个企业发生财务重述后,投资者势必会对同一集团内的其他企业产生怀疑。本文以2003—2014年的集团公司为样本,定义财务重述企业所在同一集团内未发生财务重述并获得清洁审计意见的企业为重述关联企业。本文通过检验重述企业与重述关联企业在重述公告窗口期异常收益之间的相关性发现,集团内企业发生财务重述在本集团内具有负传染效应。本文还着重分析了集团内财务重述负传染效应的影响因素,研究发现,企业财务重述的发起方、重述内容、重述滞后期以及集团控制人性质,集团内重述企业聘请的事务所规模和集团公司的审计方式都会影响这种负传染效应。

本文的主要贡献在于:第一,现有文献主要集中于研究财务重述给企业和行业造成的经济后果,本文以关系更为紧密的集团内企业为研究对象,分析了企业财务重述在集团内的传染效应和影响因素。本文丰富了财务重述经济后果研究的文献,企业财务重述的负经济后果不再局限于企业本身、所在行业,还波及其他关联企业。第二,本文的研究结论对集团控制人了解财务重述给集团企业带来的经济后果和制定防范措施提供了理论依据。第三,本文首次从重述特征、关联审计、共享审计师的角度研究企业财务重述传染效应的影响因素,为未来财务重述传染效应的研究提供了新视角。

二、文献回顾

目前,企业财务重述现象日益严重,如美国会计总署(GAO)2006年发布的研究显示,1997年美国财务重述的企业仅有83家,占全部上市企业总数的0.9%,2005年就达到439家,比重高达6.8%;Scholz也发现,1997—2006年 10年间,美国财务重述企业总数增加了17.5倍,企业数由1997年的90家上升到2006年的1577家[3]。财务重述趋势在我国也不容乐观,王毅辉、魏志华指出,1999—2006年8年间,我国A股上市公司中发布重述公告的公司数达到了1368家次,占A股上市公司总数的13.47%[4]。现有文献已表明,财务重述会使投资者对企业管理层的能力和诚信产生怀疑,进而给企业造成严重经济后果。如Palmrose等研究发现,财务重述的2天窗口期内,企业产生了约-9%的异常收益[5]。Connolly和Scholz等将财务重述内容细分后发现,企业发布涉及欺诈和舞弊的重述公告后企业超额回报率出现大幅下跌[6,3]。Burks也发现,对于不同会计差错导致的重述,市场负面反应的程度不同[7]。Palmrose还研究了由不同发起方发起的财务重述的市场反应,发现外部审计师发起的财务重述比企业内部自愿发起的重述的负市场反应更严重,两天的平均超常收益相差5%[8]。还有学者就企业财务重述对行业声誉的影响进行了研究,如,Xu等研究发现企业发布重述公告后,同行业企业的CAR与重述企业CAR同向变化[9];还有Gonen、Akhigbe和Gleason等也发现企业财务重述在同行业内具有负传染效应。[1-2,10]

综上所述,日益严重的财务重述现象已经受到学术界的广泛关注,现有文献不仅从重述内容、重述发起方视角研究了财务重述给企业带来的经济后果,还研究了财务重述在同行业内的传染效应。但是,目前尚无文献对企业财务重述传染效应的影响因素进行系统分析。我们以关系更为紧密的集团公司为研究对象,从企业财务重述特征、集团审计特征以及集团控制人特征等角度,多维度、系统、深入地分析了企业财务重述在集团内溢出效应的影响因素。

三、理论分析与研究假设

由委托代理理论可知,委托人和代理人存在严重的信息不对称。代理人通过披露财务报表反映受托责任的履行情况,委托人根据代理人披露的信息进行投资决策。由于委托人不参与企业实际经营,当委托人对代理人的经营行为不满意时只能通过买卖股票来反映,在证券市场上就表现为股票收益率的变化。所以,信息观认为,具有信息含量的会计信息可以改变投资者决策,并影响企业股价[11]。投资者会根据企业财务重述公告中的补充、更正信息修正其对企业未来收益的预期,重新做出决策,进而影响企业股票价格和收益。此外,财务重述本身就意味着企业曾经披露的财务报告存在瑕疵或不严谨,甚至可能存在企业管理层的操纵和欺诈行为。从而导致投资者对企业的财务信息质量和企业管理层的诚信产生怀疑,进而表现为出售股票、拉低股票收益率的行为。Burks等很多学者也曾用经验数据验证了这一点[7]。基于信号传递理论,企业财务重述不仅对企业自身产生经济后果,其向市场传递出的不诚信信号还会影响与重述企业有关的其他企业。集团内企业受同一控制人控制,企业间联系比同行业内企业更为紧密。当集团内一个企业发生财务重述,投资者势必会对同一集团内的其他企业产生怀疑。所以,我们提出第一个假设。

H1:企业发生财务重述在同集团内具有负传染效应*现有文献如Palmrose等已表明财务重述会给企业带来负超额收益[5],本文在前人研究的基础上继续探索,所以没有再次检验财务重述后企业的市场反应。。

企业财务重述的特征主要包括重述滞后期、重述发起方和重述内容等。重述滞后期是企业发布重述公告与被重述年报的时间间隔。重述发起方包括企业内部发起方和企业外部发起方。企业内部发起方主要是企业管理层;企业外部发起方包括审计师和各监管部门(如财政部、证监会、税务部门等)。我们以重述内容是否涉及盈余调整为标准将财务重述划分为涉及盈余调整的财务重述和没有涉及盈余调整的财务重述。

由委托代理理论可知,企业管理层与投资者存在严重的信息不对称,相对于投资者而言,企业管理层更了解企业的经营状况和经营风险。内部报告假说认为,市场有限理性下,内部人士有利用选择信息披露的时机来寻租的动机。因此,企业管理层有利用自己的信息优势选择在对自己有利的时机披露特定信息的动机,即“好消息提前,坏消息推后”。滞后期较长的重述公告往往涉及严重错报,所以,重述滞后期越长引起的市场波动越大。王志涛也发现财务重述公告越晚,市场反应越大。投资者除了关注企业财务重述的时间外还关注重述发起方[12]。根据经济人假设,企业管理层自愿发布的重述公告内容往往是对自己有利的信息。而审计师和外部监管部门独立于企业,主要职责在于维护社会公共利益,所以,由外部发起的财务重述内容一般是对企业不利的信息。同时,投资者对财务重述后企业管理层的诚信产生怀疑,因而,企业管理层自愿披露的重述公告远远不及应审计师或外部监管部门要求而发布的重述公告更具有可信度。因而,由外部发起方发起的重述公告比企业内部自愿发起的重述公告能引起更大的市场反应。Palmrose也发现,外部审计师发起的财务重述比企业内部自愿发起的重述的负市场反应更严重,两天的平均超额收益相差5%[8]。机会主义认为,财务重述是因为企业管理层的机会主义心理而引发的。企业管理层通过虚假财务信息掩盖企业的真实经济状况,以达到一些特定目的,当虚假财务信息无法掩盖时再通过财务重述来更正。所以,企业发布的重述公告内容会受到投资者的特别关注。当企业重述公告的内容涉及盈余调整时,投资者会认为曾经的错报信息是管理层在刻意掩盖其盈余管理行为甚至是欺诈行为。现有文献如Dechow等的研究均表明涉及盈余调整的财务重述与管理层的盈余管理有关[13]。Scholz和Burks发现涉及盈余调整的财务重述比没有涉及盈余调整的财务重述引起更大的负市场反应。[3,7]

综上可知,除了企业财务重述本身外,重述特征也受到投资者关注。如果企业财务重述在集团内具有负传染效应,那么,同集团内关联企业的投资者也会关注重述企业的重述特征。所以,我们提出第二个假设。

H2:企业财务重述在集团内的负传染效应受重述特征影响。

H2a:第三方发起的强制重述比企业自愿重述在集团内的负传染效应更强。

H2b:企业财务重述滞后期越长,在集团内的负传染效应也越强。

H2c:涉及盈余调整的企业财务重述比没有涉及盈余调整的企业财务重述在同集团内的负传染效应更强。

集团企业根据控制人不同分为政府控制集团与个人和家族控制集团,政府控制集团又分为中央政府控制集团和地方政府控制集团。实际控制人是集团企业不同于独立企业的重要特征,不同控制人控制下的集团企业特点也不同。首先,政府控制的集团企业受到市场力量和行政力量的双重作用。政府控制集团的管理层一般由政府指派,且均有行政级别,他们更多关心的是自己的升迁。为了自己在任期间的政绩,往往不惜以牺牲集团未来的发展而换取眼前利益,即使经营失败使集团陷入困境,政府一般也会施以援手。个人和家族控制集团因没有各级政府“买单”,经营失败由股东自己承担,故而在做出经营决策时更加谨慎。所以,政府控制集团的经营风险比个人和家族控制集团的要高[14]。其次,相对于个人和家族控制集团而言,政府控制集团的议价能力强得多。当审计师和外部监管部门对集团内企业财务报表提出质疑时,政府控制集团的管理层可能利用行政能力去干预,除非企业存在重大问题而且影响非常严重时才会被要求重述。再者,政府控制的集团企业一般规模较大,现有和潜在投资者较多,集团内企业一旦发生财务重述受到投资者的关注较多,而个人和家族控制的集团企业则因规模较小而受到投资者的关注也相对较少。最后,政府控制集团内企业关系复杂,不规范关联交易较多[15]。一旦集团内一家企业发生财务重述,投资者很难相信集团内其他企业是清白的。基于上述集团企业控制人的特征,我们提出第三个假设。

H3:企业财务重述在政府控制集团内的负传染效应比个人和家族控制集团内的大。

现有研究基于声誉理论、诉讼成本理论和规模效应理论均表明,“大所”的审计质量高于“小所”。 声誉理论认为,事务所规模越大,拥有的客户越多,越注重自己的声誉,因而审计质量越高;诉讼成本理论认为,“大所”因面临更高的诉讼风险而提供高质量审计;规模效应理论认为,“大所”具有更多专业专长的审计师、资源更多、经验更丰富,所以,“大所”提供的审计服务质量更高。同时,相对于“小所”而言,“大所”对客户的议价能力较强,利益屈从的动机较小。因此,“四大”的审计结果更容易得到投资者信赖。由此我们提出第四个假设。

H4:经“四大”审计的企业发生财务重述在集团内的负传染效应比非“四大”审计的企业更强。

集团作为一个相互关联的经济整体,出于整体利益的考虑,集团内多家企业可能选择同一家事务所进行审计[16]。在集团关联审计的情况下,如果审计师对集团内某家企业发表非“清洁”审计意见,或者要求重述其财务报表,很可能导致集团内其他企业更换审计师甚至更换事务所,则该事务所将可能失去整个集团业务。面对我国竞争激烈的审计市场,集团企业是会计师事务所竞争的主要对象。所以,集团内企业只有确实存在重大问题才会被要求重述。而集团是一个经济整体,一个企业存在重大问题,其他企业也很难独善其身,即使这些企业获得“清洁”审计意见,投资者也会对这种“清洁”意见的质量提出质疑。因而,我们提出第五个假设。

H5:财务重述在关联审计集团内的负传染效应比非关联审计集团内的负传染效应大。

四、研究设计

(一) 变量定义与说明

1.重述关联企业

我们将财务重述企业所在集团内未发生财务重述并获得“清洁”审计意见的企业定义为重述关联企业。集团内财务重述企业的重述行为是应审计师和监管部门要求发起的,则重述关联企业就是强制重述关联企业,否则为自愿重述关联企业。企业财务重述的内容涉及盈余调整的重述关联企业定义为盈余调整重述关联企业,否则为非盈余调整重述关联企业。财务重述企业是经由“四大”审计的,则重述关联企业就为“四大”重述关联企业,否则为非“四大”重述关联企业。重述集团由各级政府、国资委及国有机构控制则重述关联企业定义为政府控制的重述关联企业,否则为非政府控制重述关联企业。

2.集团关联审计

对于由同一控制人控制并拥有两家以上企业的集团企业,我们将重述集团中至少有一家关联企业与重述企业由同一家事务所审计的行为定义为集团关联审计。具体变量变义见表1。

(二) 基本模型

1.财务重述在集团内的传染效应检验

CAR-it=α0+α1CARit+α2Lev-i(t-1)+α3Roe-i(t-1)+α4Loss-i(t-1)+α5Size-i(t-1)+year+industry+ε

我们用该模型检验集团内重述企业和重述关联企业在重述公告前后(-10,20)共30个交易日的累计超额收益率CAR的相关性。模型中,CARi表示集团内重述企业的30个交易日的累计超额收益率,CAR-i表示集团内重述关联企业30个交易日的累计超额收益率。控制变量的选择参考以往的研究,本文控制了重述关联企业重述公告日前一年度的资产负债率(Lev)、净资产收益率(Roe)、企业是否亏损(Loss)、资产规模(Size)、行业因素(industry),年度(year)等。我们根据证监会行业分类标准将样本企业分为制造业和非制造业两类,制造业企业定义industry为1,否则为0*由于本文以短窗口研究,受行业影响不大,所以,Industry dummy只区分为制造业的1与0。;年度变量year我们设置了11个哑变量来控制。

表1 变量说明

2.财务重述在集团内负传染效应的影响因素检验

CAR-it=β0+β1CARit+β2CondVarit+β3CARit×CondVarit+β4Lev-i(t-1)+β5Roe-i(t-1)+β6Loss-i(t-1)+β7Size-i(t-1)+year+industry+ε

模型中CondVar代表Mand Res、TL、Fraud、Big、Cov和Joint Aud。企业财务报表重述在同集团内具有负传染效应,重述发起人、重述内容、重述滞后期以及集团控制人性质、集团内重述企业聘请的事务所规模、集团的审计方式都会对这种负传染效应产生影响。故本模型检验上述因素对企业财务报表重述在同集团内传染性的影响方向和影响程度。模型控制了重述关联企业重述公告日前一年度的资产负债率(Lev)、净资产收益率(Roe)、企业是否亏损(Loss)、资产规模(Size)、行业因素(Idustry),年度(Year)等。

(三) 数据来源及样本选取

本文以2003—2014年深沪两市A股主板上市的集团企业为样本,查阅CSMAR数据库公告资讯-上市企业公告-定期报告-定期报告补充、更正栏目,将发布过补充、更正公告的集团内企业界定为重述企业。企业相关数据均来自CSMAR数据库,研究中剔除了银行、保险等金融企业和变量缺失的企业,最终得到集团内重述企业436家,集团企业 434家,重述集团内关联企业2166家,上一年度获得“清洁”审计意见的重述关联企业1830家。为了消除异常值的影响,本文对除了哑变量之外的其他所有连续变量都进行了上下1%的Winsorize处理。

五、实证结果与分析

(一) 样本描述性统计

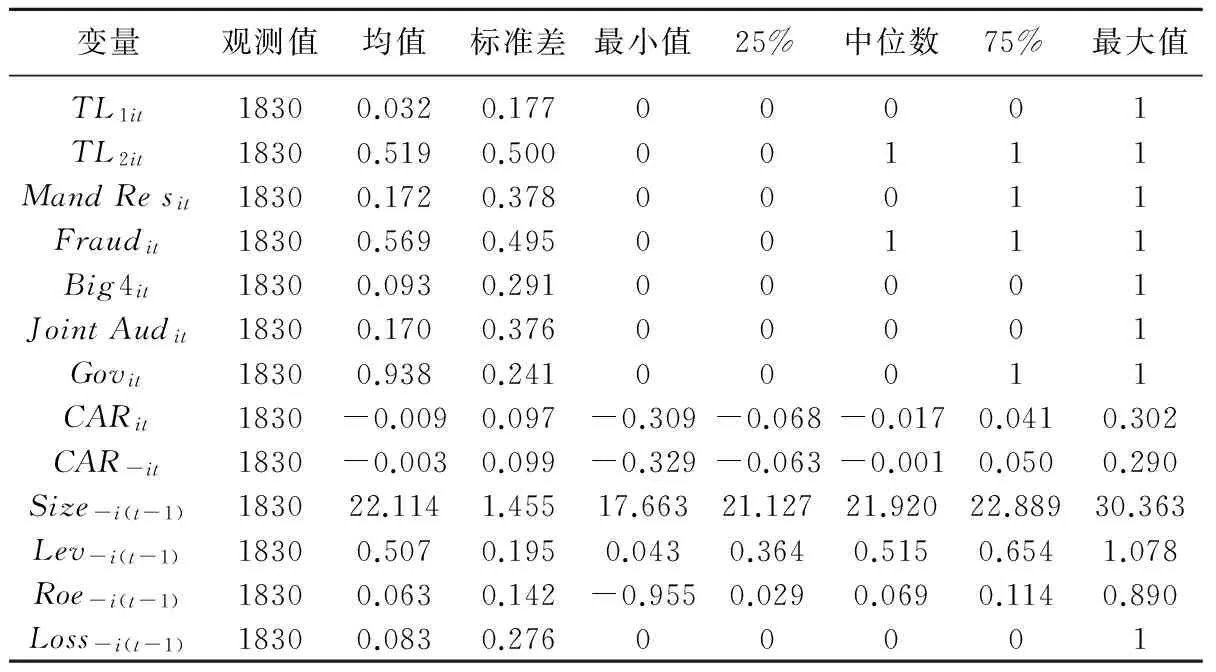

表2为样本描述性统计,我们可看到56.9%的重述企业重述内容涉及盈余调整;17.2%的重述由企业外部发起;仅仅3.2%重述企业的重述滞后期为1年,51.9%重述滞后期为2年,剩余重述企业重述滞后期在3年或者3年以上;9.3%的重述企业聘请“四大”审计;17%的重述企业所在的集团采用联合审计;93.8%的重述企业属于政府控制集团,6.2%属于非政府控制集团;重述企业重述公告前后(-10,20)30日累计超额收益率CAR不论均值(-0.009)还是中位数(-0.017)均小于关联企业30日累计超额收益率CAR的均值(-0.003)和中位数(-0.001),说明重述后企业的市场表现比关联企业更糟糕。企业亏损(Loss-i(t-1))均值为0.083,表明重述关联企业中8.3%处于亏损状态。其他企业特征变量Lev-i(t-1)、Size-i(t-1)、Roe-i(t-1)、Loss-i(t-1)均基本呈正态分布。

表2 样本描述性统计

(二) 单变量检验

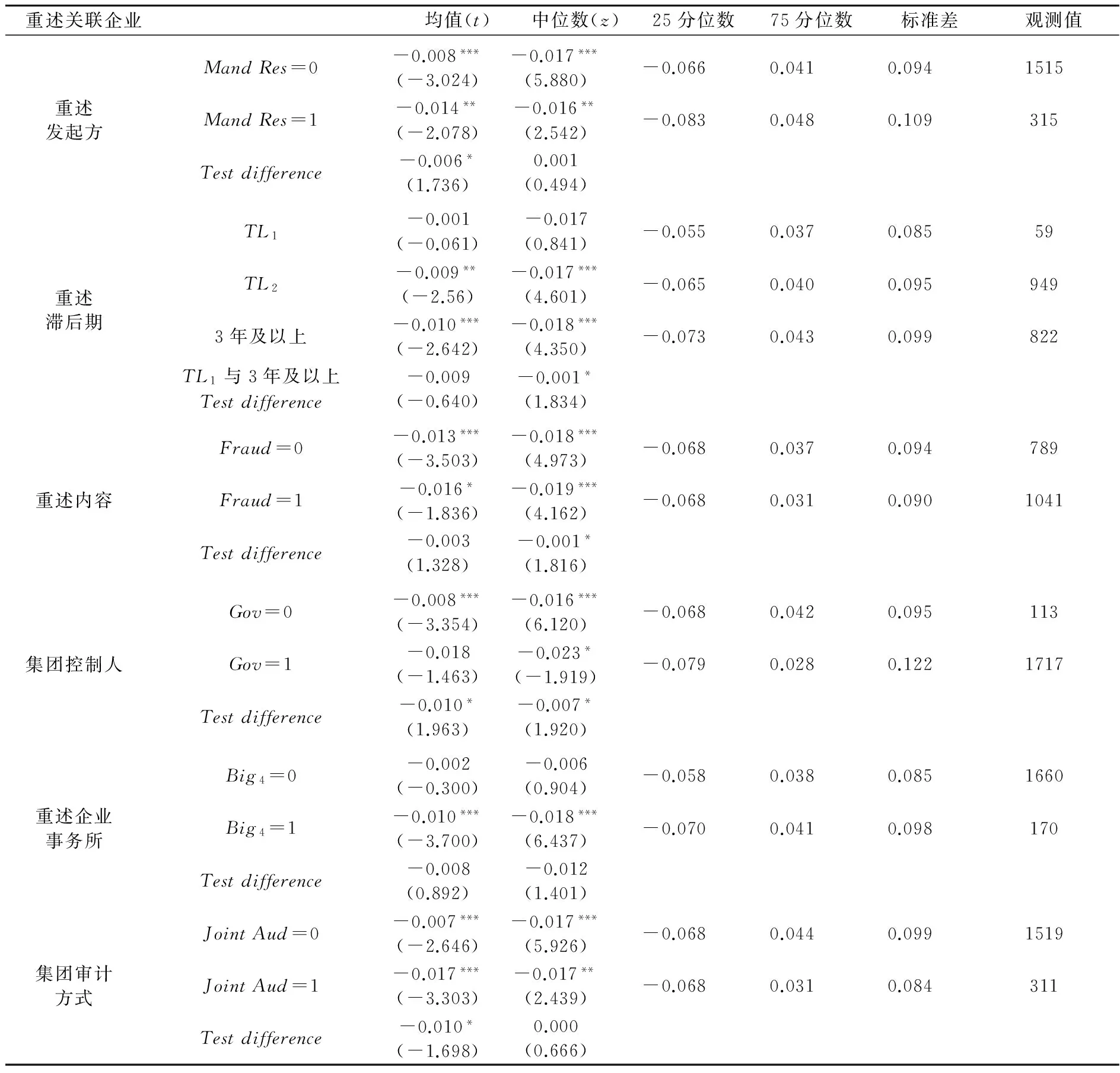

我们主要对重述关联企业重述公告前后(-10,20)30日累计超额收益率进行均值和中位数检验。从表3可知,当重述由外部发起时,关联企业CAR的均值显著偏小,这表明由企业外部发起的强制重述在同集团内的传染效应大于企业管理层自愿重述的传染效应;随着滞后期的增长,重述关联企业30日累计超额收益率CAR递减,可见,集团内企业财务重述的滞后期越长,对同集团内其他企业的影响越大;重述内容涉及盈余调整的关联企业,CAR的中位数在10%水平上显著小于不涉及盈余调整的重述关联企业;政府控制集团的重述关联企业,CAR的均值和中位数均在10%水平上显著小于非政府控制集团的关联企业;经“四大”审计的重述企业其关联企业CAR的均值和中位数与非“四大”审计重述关联企业的均值和中位数都无显著差异;集团采用关联审计时,关联企业CAR的均值(-0.017)显著小于非关联审计集团内重述关联企业的均值(-0.007),说明企业重述在关联审计集团内部的负传染效应比非关联审计集团内强。

(三) 实证结果

1.同集团内重述企业与重述关联企业的超额收益率回归分析

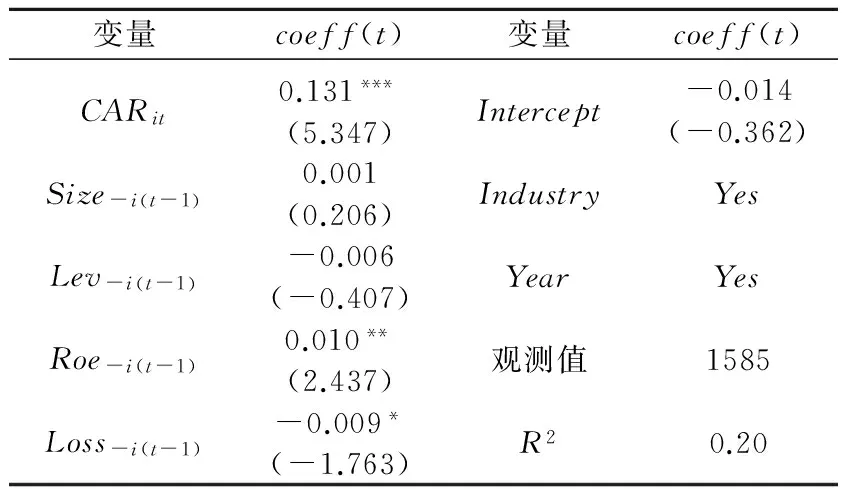

由表4看出,重述公告前后30日内,同集团内重述企业与重述关联企业累计超额收益率显著正相关。现有文献Burks已表明[7],企业财务重述后会给企业带来负异常收益,而重述企业与重述关联企业累计超额收益率显著正相关,说明集团内企业发生财务重述会给集团内其他企业带来负异常收益。这与我们的H1相符。

2.财务重述在集团内传染性的影响因素检验

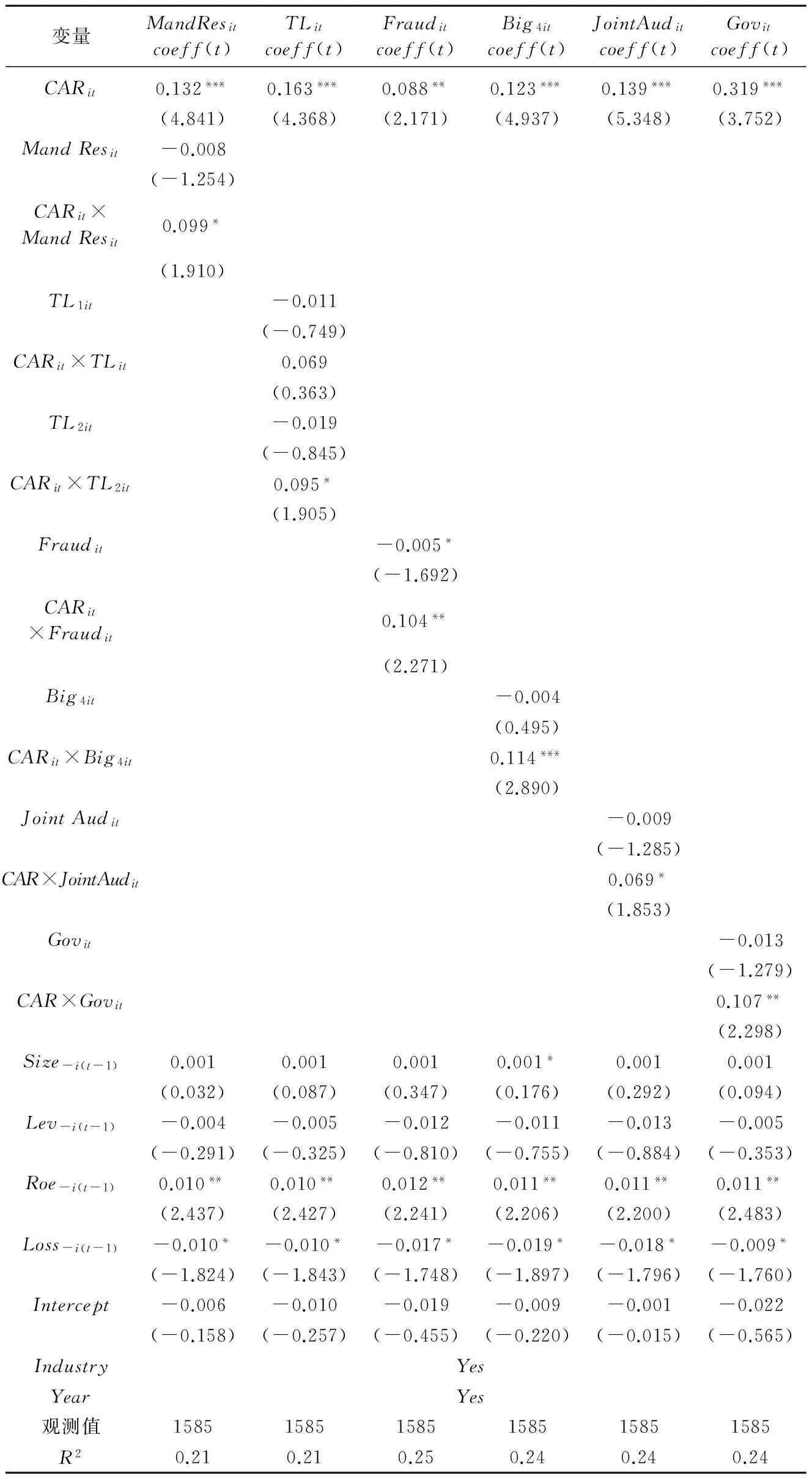

由表5可知,集团内企业发生财务重述,其重述内容、重述滞后期、重述发起方以及重述企业聘请的会计师事务所规模、集团的控制人性质和审计方式都会影响重述在集团内的传染效应。其中,重述企业聘请的会计师事务所规模的影响最大,CARit×Big4it的系数0.114(2.890)表明经由“四大”审计的企业重述会大大增强重述在集团内引起的负传染效应;集团控制人性质的影响次之,CARit×Govit的系数0.107(2.298)说明企业重述在政府控制集团内的传染效应大于非政府控制集团;CARit×Fraudit、CARit×TL2it、CARit×Mand Resit、CARit×Jointaudit的系数0.104 (2.271)、0.095 (1.905)、0.099(1.910)、0.069 (1.853),说明企业重述内容涉及盈余调整、企业重述滞后超过1 年以及由企业外部发起的重述和集团采用联合审计模式均会增强重述在集团内的负传染效应。

表3 重述关联企业重述公告前后(-10,20)30日累计超额收益率CAR

注:符号*、**、***分别表示在10%、5%和1%的显著水平上显著。

六、稳健性检验

表4 CARit对CAR-it的影响

注:符号*、**、***分别表示在10%、5%和1%的显著水平上显著。

第一,为了使我们的结果更稳健,我们选取重述企业重述公告日前后(-5,5)10个交易日为窗口,发现重述企业与同集团内关联企业的10日累计超额收益率CAR在1%水平上显著正相关性,同时我们还检验了影响因素的交乘项,与本文研究结论均一致。

第二,为了排除集团内企业之间其他特征,如企业间资源转移或关联交易等对本文结论的影响,我们借鉴Jacob等采用安慰剂检验(Placebotest)法,随机选取某一交易日作为事件日,选取同一样本检验随机事件日前后(-10,20)重述企业与同集团内关联企业30日累计超额收益率CAR的相关性,并与重述公告前后(-10,20)重述企业与同集团内关联企业30日累计超额收益率CAR的相关性做比较[17]。

表5 Mand Resit、TLit、Fraudit、Big4it、Govit、Joint Audit与CAR-it

注:符号*、**、***分别表示在10%、5%和1%的显著水平上显著。

随机交易日(-10,20)30日累计超额收益率CARit的系数明显小于重述公告日(-10,20)30日累计超额收益率CARit的系数,显著性也相差较多。同时我们还对两组数据CARit的系数进行了差异性检验,结果显示随机交易日(-10,20)30日累计超额收益率CARit的系数在5%水平上显著小于重述公告日(-10,20)30日累计超额收益率CARit的系数。以上检验结果均佐证了本文的研究结论。

七、结论及政策建议

本文运用我国集团企业为样本研究发现,企业财务重述在集团内部具有负传染效应。进一步检验发现,该传染效应受重述企业重述特征、聘请的审计事务所规模、集团企业的控制人性质和审计方式的影响。具体而言:重述公告的严重滞后、重述内容涉及盈余调整及第三方发起的强制重述均会加强这种传染效应;重述企业经“四大”审计、集团企业采用联合审计方式也会加强这种传染效应;相对于非政府控制集团而言,重述在政府控制集团内的传染效应更强。

针对上述研究结论,我们的政策建议如下。(1)企业财务重述的负经济后果已经不再局限于企业本身或所在行业,还波及其他关联企业,所以,政府应出台相应的惩罚措施,提高企业财务重述的法律成本;(2)集团控制人应重视企业财务重述问题,防范个别企业财务重述给整个集团带来经济损失。

[1]Gonen I.Intra-industry effects of corrective disclosures:is mistrust contagious[R].Working Paper,2003.

[2]Akhigbe A,Madura J.Industry signals relayed by corporate earnings restatements[J].Financial Review,2008,43(4):569-589.

[3]Scholz S.The changing nature and consequences of public company financial restatements[R].Working Paper,2008.

[4]王毅辉,魏志华.财务重述研究述评[J].证券市场导报,2008(3):55-60.

[5]Palmrose Z-V,Richardson V J,Scholz S.Determinants of market reactions to restatement announcements[J].Journal of accounting and economics,2004,37(1):59-89.

[6]Connolly R A,Hirschey M.Firm size and the effect of R&D on Tobin’s Q[J].R&d Management,2005,35(2):217-223.

[7]Burks J J.Are investors confused by restatements after Sarbanes-Oxley?[J].The Accounting Review,2011,86(2):507-539.

[8]Palmrose Z-V.Balancing the costs and benefits of auditing and financial reporting regulation post-sox,Part I:perspectives from the nexus at the sec[J].Accounting Horizons,2010,24(2):313-326.

[9]Xu T,Najand M,Ziegenfuss D.Intra-industry effects of earnings restatements due to accounting irregularities[J].Journal of Business finance &accounting,2006,33(5-6):696-714.

[10]Gleason C A,Jenkins N T,Johnson W B.The contagion effects of accounting restatements[J].The Accounting Review,2008,83(1):83-110.

[11]Fama E F,French K R.Common risk factors in the returns on stocks and bonds[J].Journal of financial economics,1993,33(1):3-56.

[12]王志涛.上市公司年报补充更正公告市场反应研究[D].暨南大学,2007.

[13]Dechow P M,Skinner D J.Earnings management:reconciling the views of accounting academics,practitioners,and regulators[J].Accounting Horizons,2000,14(2):235-250.

[14]刘启亮,罗乐,何威风.产权性质、制度环境与内部控制[J].会计研究,2012(3):52-61.

[15]邵学峰.马克思主义利益观,公平分配与中国税制改革[J].理论前沿,2008(2):22-24.

[16]伍利娜,王春飞,陆正飞.企业集团统一审计能降低审计收费吗 [J].审计研究,2012(1):69-77.

[17]Jacob M,Johan S,Schweizer D,et al.Corporate finance and the governance implications of removing government support programs[J].Journal of Banking &Finance,2016,63:35-47.

[责任编辑:高婷]

An Empirical Study on Contagion Effect of Financial Restatement in Group

ZHAO Yanbing1,LI Qingyuan2

(1.School of Accounting,Zhongnan University of Economics,Finance,Politics and Law,Wuhan 430073,China; 2.School of Economics and Management,Wuhan University,Wuhan 430073,China)

A financial restatement indicates low quality and affects the credibility of restating a company’s financial statements.It brings not only serious economic consequences to the restating company,but also affects adversely companies in the group under same control.Using data of A listed firms from 2003 to 2014,we compare the market reaction of restating company and companies under same control before and after the restatement.We find that financial restatements in group companies has a negative contagion effect,and this effect will be influenced by the content of the restatement,the later period of the announcement,the auditor and the audit firm’s scale,the control of the enterprise group and the way of audit.

group;financial restatements;contagion effect;negative externalities;audit quality;financial information;restatement features;related audit;shared auditors

2015-10-23

国家自然科学基金面上项目(71272228;71072103)

赵艳秉(1980—),女,山西忻州人,中南财经政法大学会计学院讲师,从事审计研究;李青原(1977—),男,四川资阳人,武汉大学经济与管理学院会计系教授,博士生导师,从事财务与会计研究。

F230

A

1004-4833(2016)05-0072-09