以自产货物发放福利的增值税会计处理实例分析

2016-09-21蔡旺蔡旺清

蔡旺 蔡旺清

以自产货物发放福利的增值税会计处理实例分析

蔡旺蔡旺清

自产货物用于集体福利,其增值税视同销售的会计处理该如何进行?目前,实务界普遍采用的方法有增值税法和所得税法。本文通过实例详细对比分析后指出,此两种方法都存在明显的不合理之处,然后在不违背《中华人民共和国增值税暂行条例》和《企业会计准则》的基础上,探讨出逻辑性更为严密的第三种方法,以期为实务界提供参考。

自产货物发放福利增值税

根据现行税法的规定,企业将自产货物用于集体福利,属于视同销售行为。视同销售,在增值税和会计处理上均有涉及。增值税上的视同销售,本质为增值税“抵扣进项并产生销项”的链条终止,而在会计上却不做销售处理;会计上的视同销售,是指没有产生收入但是视同产生收入了。企业以自产货物作为非货币性福利提供给职工,其增值税视同销售的会计处理尚存诸多争议,本文拟就此问题进行探讨。

一、常用方法

近几年来,实务界对于将自产货物用于集体福利、个人消费的,其增值税视同销售的会计处理主要采用以下两种方法:

方法一:增值税法。即视同销售货物计算缴纳增值税,发放货物时在会计上不确认收入但按成本结转,待在年末汇算清缴时再进行所得税纳税调整。

方法二:所得税法。即按正常销售货物计算缴纳增值税,发放货物时在会计上确认收入并结转销售成本,但年末不再进行所得税纳税调整。

二、对比分析

(一)情形一

[例1]华联实业股份有限公司(以下简称华联公司)是一家专门从事肉类制品生产和销售的企业。2015 年12月20日,该公司决定以其生产的板鸭作为第四季度福利发放给管理部门的员工,该批板鸭的账面成本为5 000元,当月同类板鸭的平均售价为8 000元(不含税),增值税税率17%。年末,华联公司除该笔业务外已实现利润100 000元,适用的所得税税率为25%。(假设不考虑其他税费)

1.方法一

(1)账务处理

2015年12月20日,华联公司按所发放自产板鸭的成本(5000元)与当月同类板鸭的平均售价乘以适用的税率计算的应纳增值税(8000×17%=1360元)之和(5 000+1360=6360元),借记“应付职工薪酬”账户;按所发放的自产板鸭成本,贷记“库存商品”账户;按应纳增值税税额,贷记“应交税费——应交增值税(销项税额)”账户。

①华联公司确认非货币性薪酬时

借:管理费用6360

贷:应付职工薪酬——非货币性福利6360

②华联公司将该自产板鸭作为非货币性福利发放时

借:应付职工薪酬——非货币性福利6360

贷:库存商品5000

应交税费——应交增值税(销项税额)1360

2015年12月31日进行所得税纳税调整,即按售价与成本的差额计算应纳税所得额。华联公司应纳企业所得税=[100000-6360+(8000-5000)] ×25%=24160(元)。

(2)利润总额计算

在该方法下,因会计上未作销售处理,同时也没有增加成本费用,故利润总额=100000-6360=93640(元)。

2.方法二

(1)账务处理

2015年12月20日,华联公司按所发放自产板鸭的公允价值(8000元)和相关税费(8000×17%=1360元)之和(8000+1360=9360元),借记“应付职工薪酬”账户;按所发放自产板鸭的公允价值,贷记“主营业务收入”账户;按应纳增值税税额,贷记“应交税费——应交增值税(销项税额)”账户。同时,结转所发放自产板鸭的成本,借记“主营业务成本”账户;贷记“库存商品”账户。

①华联公司确认非货币性薪酬时

借:管理费用9360

贷:应付职工薪酬——非货币性福利9360

②华联公司将该自产板鸭作为非货币性福利发放时,确认销售收入并结转销售成本

借:应付职工薪酬——非货币性福利9360

贷:主营业务收入8000

应交税费——应交增值税(销项税额)1360

借:主营业务成本5000

贷:库存商品5000 2015年12月31日,计算华联公司应纳企业所得税=(100000+8000-9360-5000)×25%=23410(元)。

(2)利润总额计算

在该方法下,利润总额=100000 +8000-9360-5000=93640(元)。

3.分析

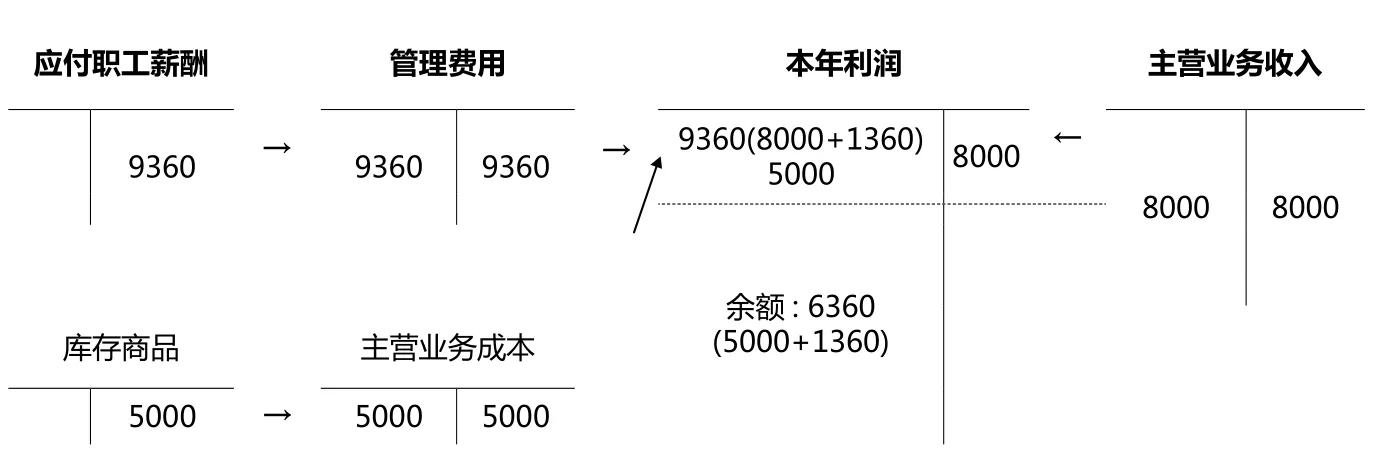

从上述账务处理过程及利润总额计算结果可看出,方法一和方法二所计算出的利润总额是相等的,均为93640元,但采用方法二却可少交750元(24160-23410)的企业所得税。究其原因,主要是方法二中华联公司虽然确认了一笔收入(即“主营业务收入”账户贷方的8000元),但这笔收入最后通过“主营业务收入”账户借方转到了“本年利润”账户的贷方。此外,华联公司也确认了一笔负债(即“应付职工薪酬”账户贷方所包含的8000元),而这笔负债最后通过“管理费用”账户贷方转到“本年利润”账户的借方。显而易见,这8000元最终被抵销了,再加上成本的结转,这笔业务仅仅是使“本年利润”账户的余额减少了6360元,该金额就等于成本5000元与增值税1360元之和,这与方法一的会计处理完全相同(华联公司本年利润具体形成过程见图1)。因此,不管采用方法一还是方法二,华联公司利润总额均相等,实务中一些财务人员欲选用不同方法以达到调节利润之目的是不可能的。

表1 与产品完工程度相对应的期末列示账户和最终列示账户简表

图1 华联公司2015年本年利润形成过程图

(二)情形二

当然,以上假设的员工均是来自管理部门,但如果员工均来自生产部门,情况又如何呢?

[例2]华联实业股份有限公司(以下简称华联公司)是一家专门从事肉类制品生产和销售的企业。2015 年12月20日,该公司决定以其生产的板鸭作为第四季度福利发放给生产部门的员工,该批板鸭的账面成本为5000元,当月同类板鸭的平均售价为8000元(不含税),增值税税率17%。年末,华联公司除该笔业务外已实现利润100000元,适用的所得税税率为25%。(假设不考虑其他税费)

1.方法一

由于员工来自生产车间,此情形下所涉及的已不是“管理费用”账户了,而是“生产成本”账户。

①华联公司确认非货币性薪酬时

借:生产成本6360

贷:应付职工薪酬——非货币性福利6360

②华联公司将该自产板鸭作为非货币性福利发放时

借:应付职工薪酬——非货币性福利6360

贷:库存商品5000

应交税费——应交增值税(销项税额)1360

2.方法二

①华联公司确认非货币性薪酬时

借:生产成本9360

贷:应付职工薪酬——非货币性福利9360

②华联公司将该自产板鸭作为非货币性福利发放时,确认销售收入并结转销售成本

借:应付职工薪酬——非货币性福利9360

贷:主营业务收入8000

应交税费——应交增值税(销项税额)1360

借:主营业务成本5000

贷:库存商品5000

3.分析

“管理费用”与“生产成本”账户的不同之处在于:“管理费用”作为期间费用,计入了当期损益,对本期利润有影响,对以后各期的利润却没有影响。而“生产成本”则较为复杂,主要存在三种情况(详情见表1)。

当然,期末也不完全是表1中的三种情况。为简单起见,先假设所有的产品均已完工并实现了销售,那么这部分生产成本最终通过“库存商品”账户和“主营业务成本”账户记入 “本年利润”的借方,这与记入“管理费用”在本质上是一致的,因此,不管采用方法一还是方法二,利润总额依然相等。再考虑这部分产品并未全部实现销售的情况,也就是说这部分成本并没有全部进入“本年利润”账户,而是有一部分列示在“在产品”或“产成品”中,此种情况下必然会使两种会计处理所得出的当期利润不同,但从长远来看,这部分成本必然会在以后各期计入“本年利润”中,总体利润仍然是相同的。

三、解决对策

从上述分析可得出,不管员工是来自管理部门还是生产部门,也不管是采用方法一还是方法二,所计算出的利润总额总是相等的。但方法一在年末要进行所得税纳税调整,为此华联公司要多纳750元的企业所得税。同时,方法二有掩耳盗铃之嫌,尚存明显纰漏,不可孰视无睹。

那么,有没有更好的办法呢?其实,从经济实质的角度考虑,华联公司给员工发放非货币性福利是以公允价值计量的,这相当于华联公司给员工发放等价的现金,然后员工又用这笔钱再去市场上购买华联公司的板鸭(即方法三)。下面仍以例1为例,探讨采用方法三进行的会计处理。

1.账务处理

(1)华联公司确认非货币性薪酬,相当于给职工发放等价的现金

①确认非货币性薪酬

借:管理费用9360

贷:应付职工薪酬——非货币性福利9360

②给职工发放等价的现金

借:应付职工薪酬——非货币性福利9360

贷:银行存款9360

(2)职工拿钱购买华联公司板鸭,确认销售收入并结转销售成本

①确认销售收入

借:银行存款9360

贷:主营业务收入8000

应交税费——应交增值税(销项税额)1360

②结转销售成本

借:主营业务成本5000

贷:库存商品5000

如此处理,就属于正常销售了,也不必进行所得税纳税调整。如果把方法三账务处理过程中(1)的分录②和(2)的分录①进行合并,就变成:

借:应付职工新酬——非货币性福利9360

贷:主营业务收入8000

应交税费——应交增值税(销项税额)1360

2.分析

采用方法三,华联公司在期末就无需再进行所得税纳税调整了。同时,也避免了两种会计处理所导致的应纳税所得额的不同,而且总体利润并未发生改变,还是93640元。

四、结语

综上所述,尽管三种方法计算的利润总额均等于93640元,但方法一和方法二存在明显的弊端,而第三种方法更为合理。因此,企业财务人员在进行账务处理时,应尽量使用第三种方法。

作者单位:百色学院贺州学院

主要参考文献

1.林带.浅析增值税视同销售的会计处理.价值工程.2012(27)

2.王俊.增值税视同销售、进项税额不得抵扣与进项税额转出之辨析.会计之友.2012(17)

3.陈爱香.浅析货物视同销售业务会计处理.当代经济.2012(04)

4.赵志新.企业增值税与所得税对视同销售业务的财税处理差异分析.商业会计.2010(15)

5.王芬.税法体系与企业会计核算体系的差异与交错若干问题研究.中央财经大学.2011

6.高东芳.增值税视同销售和进项税额转出的对比分析.会计之友.2010(25)

7.韦芳,陈丽.企业利润核算及分配存在的问题分析.中国管理信息化.2015(05)

8.刘永泽,陈立军.中级财务会计.东北财经大学出版社.2010

广西高校科学技术科研项目(KY2015YB307);贺州学院科研项目(2014ZC08)