风险可控 收益稳健提升

2016-09-20王聃聃

王聃聃

金融市场“雾里看花”,投资者信心孱弱,保本基金再度受到追捧。看保本基金如何在“进”与“退”中控制风险,提高收益。

受国内外多重因素影响,2016年以来金融市场出现大幅下跌的状况,人民币汇率贬值带来的资本外流及海外市场暴跌都对A股市场产生较大的负面影响。春节过后,指数虽然有所企稳,但投资者信心孱弱,市场在震荡中仍未寻得向上突破的力量。与此同时,在风险资产大幅波动的市场环境中,投资者避险情绪升温。从新基金发行市场来看,保本基金发行数量明显上升并受到投资者追捧。截至3月17日,2016年以来共成立保本基金23只,合计募集规模超过680亿元,占年初以来新发基金规模的52%。汇添富、诺安、建信、易方达、华安等基金公司旗下的多只保本基金单只募集规模超过40亿元,远超同期其他类型基金的募集规模。同时多只保本基金的密集发行给有保本需求的投资者更多选择。本文主要介绍保本基金的投资价值及如何选择保本基金。

进可获利,退可保本

保本基金作为一种特殊策略基金,其特点在于承诺在一定期限内为投资者提供一定比例的本金保障。国内第一只保本基金南方避险成立于2003年6月。2004年是我国保本基金发行的高峰时期,当年共有4只保本基金成立,使基金市场上保本基金总数达到5只,规模达110.29亿元。随着2005年股市转暖,保本基金的发行基本陷入停滞状态。2007年以后的几年里,保本基金仅以每年1只的速度发行。2010年年底,证监会颁布《关于保本基金指导意见》对保本基金进行规范和松绑,保本基金的发行由此得到鼓励和支持。保本基金凭借“进可攻,退可守”的特性,迎来新的发展契机,产品数量和规模得到迅速扩容。截至2016年3月17日,我国保本基金的数量已经达到105只,资产规模合计约2100亿元(图1)。

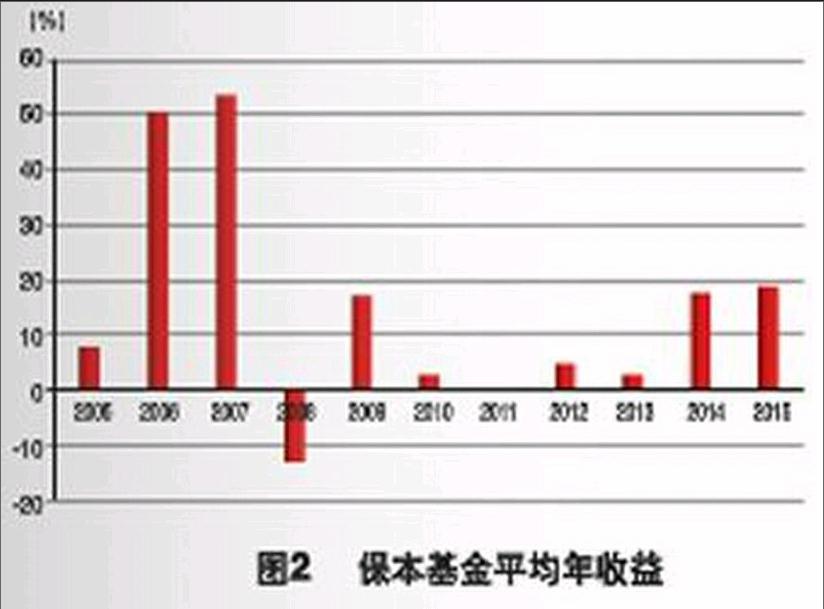

从我国保本基金的历史运作来看,在过去的几年中,保本基金较好地实现了在风险可控的前提下收益稳健提升,显示出“退可安心保本、进可分享牛市收益”的特征。2005~2015年度的收益比较来看,保本基金表现出明显的低风险特征。2005年,在上证指数下跌8.33%的环境下,保本基金整体净值增长6.24%;2008年市场风险集中释放,保本基金净值缩水幅度也相对较小;2010年股市大幅调整,保本基金逆市小幅上涨3.57%,与同期上证指数、开放偏股基金相比较优势突出;2011年,在震荡下行的环境中,保本基金是各类型基金中表现最好的品种。此外,在2006、2007、2009年的牛市行情下,保本基金整体亦取得50.85%、56.45%和10.62%的收益;2014年和2015年市场投资机会丰富,保本基金整体取得17.53%和18.68%的管理业绩,明显高于债券型开放式基金(图2)。由此可见,在保证本金安全的同时,保本基金也没有放弃在股市上涨阶段分享收益。

保本基金的选择

对于普通投资者来说,选择保本基金通常需要关注保本周期、保障比例、投资策略、资产配置调整范围和担保人几个主要要素。

从保本周期来看,一般来说,投资者只有全程参与保本期,本金才能得到保证,在保本期满以前赎回的基金份额本金不受任何保障。因此,对于投资者而言,“保本”是以牺牲一定期限(即保本期)的资本流动性为代价的。国内保本基金的保本期通常为2年或3年。

从保障比例来看,在保本期内,保本基金投资组合中投资于股票资产的比例会随着基金前期收益情况和基金净值水平进行动态调整,从而达到防御下跌、参与增值的目的。

从投资策略来看,基于期权的组合保险(OBPI)策略和恒定比例组合保险(CPPI)策略的运作机制被海外保本基金广泛采用。由于金融衍生品品种的匮乏,我国保本基金普遍采用CPPI策略。与海外成熟市场相比,目前国内保本基金的投资策略还较为单一,产品设计也较缺乏灵活创新。

就保本基金的CPPI策略而言,其基本原理是用债券投资的收益作为可以损失的风险资本,去股票市场赚取更高的收益。比如某基金初始资产10亿元,用9.5亿元购买债券,可获得0.5亿元的到期收益。这时如果用这0.5亿元购买股票,即使股票完全亏损,基金整体也不会亏损。而在实际中,股票资产不可能100%亏损,因此保本基金可以对债券收益进行一定比例放大后再投资于股票市场。排除市场短期内发生巨幅下跌或流动性极度丧失等极端情况,保本基金只要严格执行CPPI策略,基本可以实现“本金安全”。纵观2016年以来部分保本基金净值跌破1元的情况,这与风险资产的下跌有较大的关系,尤其是一些投资风格比较积极、风险乘数较高的基金,在市场快速下跌过程中投资组合价值很容易击穿安全垫。当然,保本基金的投资策略需要一个完整的保本周期才能体现,短期股票市场的下跌并不会影响保本基金的中长期运作及保本效果。

此外,作为以CPPI为主要投资策略的保本基金,在运作初期主要依靠债券市场投资累积安全垫,因此保本基金的建仓环境对保本基金安全垫的累积具有较大的影响。目前,短期基本面及资金面对债券市场仍具备一定支撑作用,收益率上行压力有限,但由于供给扩容导致利率下行空间同样受限,债市波动可能会加大。

当前多只保本基金的密集发行给有保本需求的投资者更多选择,但在基础市场把握难度加大的背景下,投资者在选择保本基金时也需要关注管理人的债券投资管理能力。