股市表现与实体经济*

2016-09-20吴梦菲

吴梦菲

(广东金融学院,广东 广州 510521)

股市表现与实体经济*

吴梦菲

(广东金融学院,广东广州510521)

股市表现和实体经济的背离引发了人们对两者之间关系的重新关注。本文首先将股市表现和实体经济之间的理论关系划分为四类,即被动反映论、主动反映论、均衡论和影响论,其次使用中国的数据进行实证检验。研究结果表明,反映实体经济表现的固定资产投资水平和反映股市表现的上证指数都不是对方的格兰杰原因,这意味着在当下的中国,试图通过促进股市繁荣来促进实体经济发展的策略是不可行的,只有进一步完善金融基础设施建设、加强金融执法力度、强化投资者投资理念教育,才能够更好地发挥股票市场的资源配置功能和价格发现功能。

股市表现;实体经济;格兰杰因果检验

次贷危机出现之后,股价大幅下挫,上证指数由2007年10月16日的6 124.04点的最高点,下降至2008年10月28日的1 664.93点的最低点。与此同时,实体经济的表现也不如人意,GDP累计同比增速也由2007年第3季度的14.5%的最高点,下降至2009年第一季度的6.6%的最低点。股票市场的表现和实体经济的表现之间呈现出同向变动的关系。但本轮牛市期间的情况却有所不同。在股票市场方面,本轮牛市从较为公认的起点2014年7月22日的2 049.81点,上涨至本轮牛市的最高点2015年6月15日的5 718.19点。与此同时,实体经济的表现却没有呈现出好转的迹象,GDP累计同比增速由2014年第2季度的7.4%缓慢下降至2015年第2季度的7.0%。股票市场的表现和实体经济的表现呈现出反向变动的关系。此外,CPI当月同比连续多月在2%以下,PPI当月同比连续40多个月为负值。对比这两段时期的股市表现和实体经济表现之间的关系,使得我们不得不重新思考股市表现和实体经济之间的关系。股市表现和实体经济之间是否存在关联?如果存在,那么两者之间的关系如何?本文将首先从理论上理清股市表现和实体经济之间的几种可能的关系,其次使用中国的数据进行实证研究,最后给出本文的结论与启示。

一、股市表现和实体经济之间的理论逻辑与实证预期

理论上,股市表现和实体经济之间的关系主要有以下几种观点。第一种观点认为,股票市场是实体经济的晴雨表,股票市场的价格变化领先于实体经济的变化(Fama, 1990; Schwert, 1990)。依据标准的估值模型,股票收益率变化的来源有三,一是预期现金流的变化;二是归因于用于为预期现金流定价的随时间变化的可预期收益率的波动,三是折现率的变化。关于未来产出的增长率的变化会反映在股价之中,使得未来产出的变化可以解释股票收益率变化的很大部分。此种观点的逻辑基础是,企业家的信心提升会增加投资,消费者信息的提升会提高消费,进而导致实体经济的好转,但信心作用于实体经济的时滞较长,因而信心的作用首先会在股票市场上反映出来,最终表现为股价的变化领先于实体经济的变化。美国的数据表明,收益率的长度越长,产出变化对收益率变化的解释力越强(Fama, 1990)。这种观点实质上认为股市被动反映实体经济,因而可以称之为被动反映论。第二种观点认为,通过宏观经济的分析可以预测股票市场的走势。当前许多的宏观策略分析师从事的工作就是通过预测实体经济来预测股票价格的走势。此种观点的逻辑基础是,人们相信股票市场会受实体经济的影响,如果人们发现实体经济的表现不符合他们的预期,那么股票价格就会发生相应的变化,这就使得股票价格表现为反映实体经济。实质上,这种观点和被动反映论都认为股票市场会反映实体经济,但反映的时点不同。此种观点认为,实体经济的变化在先,而股市的反映在后;被动反映论则认为股市反映在先,而实体经济的变化在后,因而可以称这种反映论为主动反映论。早期关于股市表现和实体经济关系的理论观点均稍显粗糙,而当前学术界则更希望为实体经济和股市表现之间的关系找到微观基础。例如,在经典的DGE模型中,一部分理论将股票价格当成是外生的,讨论其对实体经济变量的影响;另一部分理论则从一般均衡的角度讨论了实体经济对资产价格的影响并进而得到相应的欧拉方程和无套利条件,但这些理论尚未得到实证证据的支持,我们可以将这种观点称之为均衡论。还有一种观点认为,股市的高涨会影响实体经济,因为股市高涨会导致托宾的q值的上升,进而导致投资水平的上升,最终改善实体经济的状况(Tobin, 1969),这也就是人们常说的自我实现,也类似于索罗斯所说的操纵功能,我们可以将这种观点称之为影响论。

从实证的角度来看,均衡论的实证检验思路和其他三者不同,被动反映论和影响论均预期股票市场的变化在前,而实体经济的变化在后,主动反映论则预期实体经济的变化在前,而股票市场的变化在后。因此,被动反映论和影响论均预期股市实体经济是股市表现的格兰杰原因,而主动反映论则预期股市表现是实体经济的格兰杰原因。而如何区分被动反映论和影响论则需要通过其他形式的理论预期来进行区分,但这并不是本文分析的重点,因而在后面的实证研究中未予讨论。

二、实证分析

(一)数据选择

我们使用固定资产投资的当月值来衡量宏观经济表现,使用该指标来衡量宏观经济表现的原因有三,一是固定资产投资数据有月度频率的数据,而GDP数据仅有季度频率的数据,高频指标比低频指标有更多的观测值,从而使得实证检验的结果更加准确;二是固定资产投资和GDP数据的相关度更高,在净出口对GDP的拉动作用越来越不明显,和消费习惯在短期内难以改变的背景下,固定资产投资水平能够较好地反映实体经济的状况。由于固定资产投资1-2月份的数据合并给出,因此取两者的平均值来作为1、2月份的月度数据。由于固定资产投资的数据表现出明显的季节性,因此我们采用x12-arima方法进行了季节调整。我们使用上证综指的收盘价来衡量股市表现,使用该指数作为股市表现的代理变量的原因是该指数最能反映中国股票市场的状况。本文的样本区间是1992年2月-2015年5月。

(二)相关性的图示分析

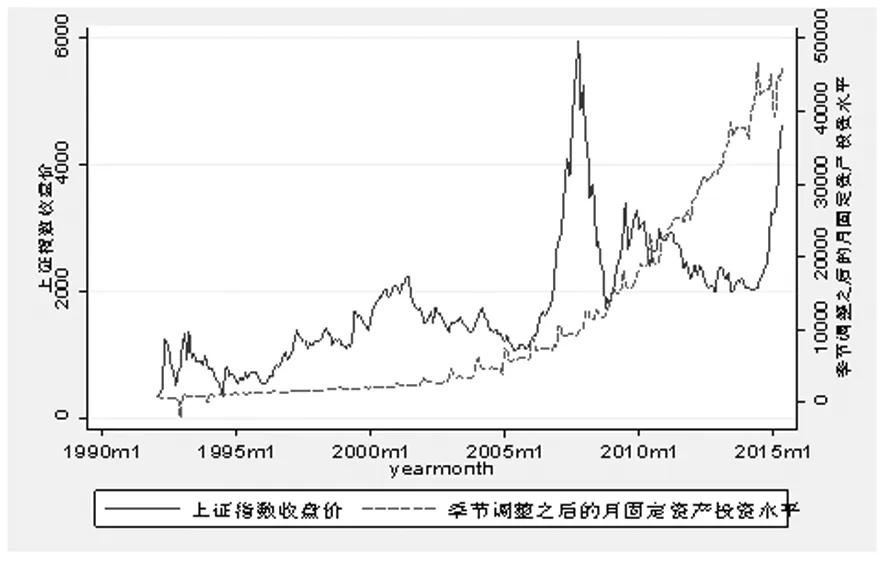

图1 上证指数收盘价和季节调整之后的月固定资产投资水平

图1给出了上证指数收盘价(closeprice)和经x12-arima方法进行季节调整之后的月固定资产投资水平(cifa_d11)之间关系的示意图。从图1中可以看出,季节调整之后的月固定资产投资水平呈现明显的单调上升的趋势;上证指数的收盘价也存在上升的趋势,但波动幅度较大;两者之间不存在明显的相关关系和领先滞后关系。为对两者之间的关系进行更为细致的考察,我们还将采用格兰杰因果检验的方法来检验两者之间的领先滞后关系。

(三)实证检验

1. 平稳性检验。在进行具体的实证检验之前,我们还需要对变量序列进行平稳性检验。上证指数收盘价closeprice和季节调整之后的月固定资产投资水平cifa_d11的ADF检验结果均不能拒绝存在单位根的原假设,因此我们对这两个变量进行了差分,差分之后的变量分别命名为dcloseprice和dcifa_d11。同样地,我们也对这两个变量进行了ADF检验,dcloseprice的ADF检验结果在1%的显著性水平上拒绝了存在单位根的原假设,但dcifa_d11的ADF检验结果不能拒绝存在单位根的原假设,因此我们对cifa_d11进行了二阶差分,并进行了ADF检验,检验结果在1%的显著性水平上拒绝了存在单位根的原假设。这一部分的检验结果表明上证指数收盘价closeprice为一阶单整,经季节调整之后的月固定资产投资水平cifa_d11为二阶单整,两者不为同阶单整,因此不存在反映长期均衡关系的协整关系。

2. 格兰杰因果检验。我们将对dcloseprice和d2cifa_d11这两个变量进行格兰杰因果检验。首先根据FPE、AIC、HQIC、SBIC标准将向量自回归的滞后阶数确定为16阶。向量自回归残差的白噪声检验结果表明两个方程的回归残差均为白噪声,系统的稳定性检验结果表明向量自回归系统是稳定的,尽管扰动项的正态性检验结果表明残差不服从正态分布,但这对向量自回归系统的影响不大。因此,我们基于16阶的向量自回归系统对两个变量进行了格兰杰因果检验。检验结果表明,dcloseprice不是d2cifa_d11的格兰杰原因,d2cifa_d11也不是dcloseprice的格兰杰原因。

三、结语

本文的图示分析结果表明,上证指数收盘价和经季节调整之后的月固定资产投资水平之间不存在明显的相关关系和领先滞后关系。格兰杰因果检验结果表明,上证指数收盘价的一阶差分和经季节调整的月固定资产投资水平的二阶差分都不是对方的格兰杰原因。该实证结果意味着,无论是被动反映论,还是主动反映论,抑或是影响论都没有得到实证证据的支持。而在本轮牛市期间,部分学者认为,推动股市繁荣,有利于降低实体经济的融资成本,促进实体经济的健康发展,加快实体经济的触底反弹,但本文的实证结果并没有支持这一论调。从理论上看,要想让主动反映论、被动反映论或影响论发挥作用,就需要一个能够发挥资源配置功能和价格发现功能的股票市场,而想要达至这一目的,就需要进一步完善金融基础设施建设、加强金融执法力度、强化投资者投资理念教育等,惟其如此,才能够达至十八届三中全会提出的“让市场发挥指导资源配置的决定性作用”的目的。

[1]Fama E. F. Stock Returns, Expected Returns, and Real Activity[J]. Journal of Finance, 1990, 45(1): 1 089~1 108.

[2] Schwert G. W. Stock Returns and Real Activity: A Century of Evidence[J]. Journal of Finance, 1990, 45(4): 1 237~1 257.

[3] Tobin J. A General Equilibrium Approach to Monetary Theory[J]. Journal of Money, Credit, and Banking, 1969, 1(1): 15~29.

2095-4654(2016)06-0023-03

2016-01-03

F832.59

A