2015年11月工业经济形势分析

2016-09-10

11月份,工业经济增速明显回升,景气度有所改善,高技术产业和高加工度产业呈现较高的增长态势,中部地区成为工业增长最快区域,工业行业利润降幅收窄;12月份,工业经济回暖可能性提高;当前,全球工业复苏乏力。

一、2015年11月国内工业经济运行情况

(一)工业增速明显回升

2015年11月份,规模以上工业增加值同比实际增长6.2%,比上月加快0.6个百分点,工业增速有明显回升,但仍处于较低区间。从拉动工业经济增长的“三驾马车”来看:消费品市场仍然稳中有升。11月份,社会消费品零售总额同比名义增长11.2%,增速比上月提高0.2个百分点。固定资产投资增速停止2015年以来持续下滑的态势,1—11月份,全国固定资产投资同比名义增长10.2%,增速与1—10月份持平。房地产开发投资同比名义增长1.3%,增速比1—10月份回落0.7个百分点,房地产市场继续调整。基础设施投资(不含电力)同比增长18.2%,比1—10月份提高0.8个百分点,是11月份固定资产投资增速得以保持的最主要原因。外部需求仍然低迷,但有回暖迹象。11月份工业品出口交货值增速同比名义下降2个百分点,降幅比上月收窄1.1个百分点。总体来看,在当前一段时间内,工业行业增速仍处在中低速增长与提质转型阶段。

(二)产业链下游行业增长态势好于产业链上游行业

2015年11月份,产业链下游行业增长态势好于产业链上游行业。分三大门类看,11月份,采矿业增加值同比增长0.3%,较上月下降0.1个百分点,制造业增长7.2%,增速比上月提高0.5个百分点,电力、热力、燃气及水生产和供应业增长2.2%,较上月提高2.5个百分点,改变负增长状态。

从主要工业行业增速来看,11月份增长最快行业为汽车制造业,同比增长13%,自8月份恢复以来,呈现出稳步增长的态势。除了汽车制造业外,增速超过10%的行业还有有色金属冶炼和压延加工业(11.8%)、计算机通信和其他电子设备制造业(11.1%),增速超过8%的行业还有食品制造业(9.6%)、医药制造业(8.8%)和化学原料和化学制品制造业(8.5%)。可以看出,增速超过10%的行业数量仍较少,且增速超过8%的行业主要为高技术产业和高加工度产业。从增幅来看,11月份,半数行业增速较上月有所回升,半数回落。其中增长幅度最大的仍为汽车制造业,较10月份增长5.7个百分点,其次为电力、热力生产和供应业,改变10月份负增长的状态,11月份较10月份增速提高2.6百分点。下滑幅度最大的是橡胶和塑料制品业和专用设备制造业,两个行业较上月增速均收窄2.4个百分点,其次为医药制造业、电气机械和器材制造业,增速分别较上月收窄1.2和0.9个百分点。

(三)中部地区成为工业增长最快区域

2015年11月份,东、中、西部地区工业分别同比增长7.3%、8.1%、7.8%,相比于10月份分別提高0.8、0.4和0.2个百分点,中部地区仍然是增长最快的区域。另外,东北地区下降2.5%,较上月下降幅度收窄2.1个百分点,区域工业的增长在一定程度上反映出工业经济有回暖的可能性。

(四)工业企业利润降幅收窄

2015年1—11月份,规模以上工业企业利润总额降幅收窄。1—11月份,工业企业利润总额同比下降1.9%,降幅比1—10月份收窄0.1个百分点。尽管1—11月份工业利润降幅收窄,但在当前工业经济面临下行压力的情况下,企业效益仍不乐观。1—11月份主营业务收入增速仍低于主营业务成本增速。规模以上工业企业主营业务收入增速为1%,而主营业务成本增长达到1.1%。虽然11月当月规模以上工业企业主营业务收入同比增长1%,10月份同比下降1.4%,产品销售开始由降转升,表明企业生产经营困难有稍微缓解。但是,受市场需求、价格、成本、库存、应收账款等因素的影响,工业企业利润短期内难有起色,其中产成品存货增长有所加快,11月末,规模以上工业企业产成品存货同比增长4.6%,增幅比10月末加快0.1个百分点。

二、国外工业经济形势

当前世界工业经济复苏不平衡,发达经济体的增长表现好于新兴经济体。

(一)美国工业生产减缓,PMI为近三年首次降至荣枯线下

(1)工业生产增速继续下降。11月份,美国工业总体产出指数(季调)同比下降-1.2%,同比增速是2010年1月以来首次降低为负值。已连续第3个月环比下降。11月份,美国全部工业部门产能利用率为76.95%,较10月下降0.53个百分点。(2)PMI回落至50以下。11月份,美国制造业采购经理人指数为48.6,较10月大幅度下降1.5,已连续5个月下降,是2009年7月以来的新低,是2012年11月以后首次跌至50以下。(3)失业率与上月持平。11月份,美国失业率(季调)为5.0%,与10月持平,为自2008年5月以来的最低值。(4)PPI持续下降。11月份,美国PPI(季调)同比下降3.3%,环比上涨0.1%,PPI连续第12个月同比下降。(5)贸易逆差同比下降。10月份,美国贸易逆差(季调)为439亿美元,逆差同比减少2.66%,较9月增加14亿美元;其中,美国出口总额(季调)为1840.6亿美元,同比下降6.9%,进口总额(季调)为2279.5亿美元,同比下降5.2%。

(二)欧元区工业生产保持增长,PMI达到近19个月以来的新高

(1)工业生产保持增长。10月份,欧元区17国工业生产指数(季调)同比增长1.9%,环比增长0.6%,为连续第11个月同比正增长。三季度欧元区产能利用率为81.6%,比二季度上升了0.3个百分点。(2)PMI上升。11月份,欧元区制造业采购经理人指数为52.8,比上月上升了0.5,已连续3个月增长,达到近19个月以来的新高。(3)失业率继续下降。10月份,欧元区失业率(季调)为10.7%,比9月继续下降,为2012年2月以来的最低值。(4)PPI持续回落。10月份,欧元区17国生产者价格指数同比下降3.1%,比9月份降幅缩小0.1个百分点,欧元区PPI自2013年8月以来已连续27个月同比下降。(5)贸易顺差缩小。10月份,欧元区18国贸易顺差(季调)为198.5亿欧元,较9月略减少,出口同比增长0.6%,进口同比下降0.4%。

(三)日本工业生产微弱增长,PMI上升

(1)工业产出微弱增长。10月份,日本制造业工业生产指数(季调)同比增长0.2%,为近6个月来的新高。10月份,日本产能利用率指数为98.7,同比增长0.2%,环比上升1.3%。(2)PMI继续上升。11月份,日本制造业采购经理人指数为52.6,比10月上升0.2,已连续2个月上升。(3)失业率明显下降。10月份,日本失业率(季调)为3.1%,比9月大幅度下降0.3个百分点。达到近年来的最低值。(4)PPI持续下降。11月份,日本生产者价格指数同比下降3.6%,连续第8个月同比下降,降幅保持稳定。(5)贸易逆差扩大。11月份,日本贸易逆差为3797亿日元,较10月增长4881亿日元,出口额、进口额分别比10月减少5611亿、731亿日元。

(四)巴西工业生产持续负增长,PMI为2009年4月以来的最低值

(1)工业生产持续负增长。10月份,巴西工业生产指数同比下降11.2%,环比上升3%,自2014年3月以来已经连续20个月同比负增长,且下降幅度还在加大。(2)PMI持续下降。11月份,巴西制造业采购经理人指数下降至43.8,继10月大幅下降后继续下降0.3,为2009年4月以来的最低值。(3)失业率上升。10月份,巴西六大城市失业率为7.9%,比9月上升0.3个百分点,是2009年9月以来的最高值。(4)PPI大幅上涨。11月份,巴西PPI同比增长11.5%,增速比上月提高0.8个百分点,自3月份以来已连续9个月同比增速逐月加快,连续2个月达到10%以上,为2011年5月以来的最高值。(5)贸易顺差减小。11月份,巴西贸易顺差为7.6亿美元,比上月减少12.4亿美元,进口比上月减少51.2亿美元,出口减少63.5亿美元,分别同比减少50%、38%。

(五)南非工业生产下降,PMI持续位于荣枯线下

(1)工业生产下降。10月份,南非制造业生产指数(季调)同比下降1.1%,连续3个月同比正增长后首次转为负增长。(2)PMI下降。11月份,南非制造业采购经理人指数(季调)为43.3,继10月下降1.8后再次大幅度下降4.8,已连续4个月低于50。(3)PPI增速持续上升。10月份,南非PPI同比增长4.2%,增速比上月上升0.6个百分点,环比增长0.9%,PPI同比增速呈不断提高的趋势。(4)贸易逆差大幅增加。10月份,南非贸易逆差为214亿兰特,比9月大幅度增加201亿兰特。进口额较上月增长146亿兰特,同比减少2.3%,出口额比上月减少55亿兰特,同比减少2.6%。

(六)印度工业生产大幅增长,PMI下降,对外贸易下降

(1)工业生产持续增长。10月份,印度工业生产指数同比增长9.8%,环比增长1.6%,已连续12个月同比正增长,增速为近5年来的最高值。(2)PMI继续下降。11月份,印度制造业采购经理人指数为50.3,较上月继续下降0.4,已连续4个月下降。(3)PPI持续下降。11月份,印度批发价格指数WPI同比下降2%,连续13个月同比负增长,降低速度在明显减缓。(4)对外贸易同比大幅下降。11月份,印度实现贸易逆差97.8亿美元,出口额为200亿美元,同比下降24%,进口额为298亿美元,同比下降30%,出口额和进口额都已连续12个月同比负增长。

(七)俄罗斯工业生产持续萎靡,通货膨胀加剧,对外贸易萎缩

(1)工业生产持续萎靡。11月份,俄罗斯工业生产指数(季调)同比下降3.6%,连续10个月同比负增长。(2)PMI下降。11月份,俄罗斯制造业采购经理人指数为50.1,较上月下降0.1,连续2个月保持高于50的水平。(3)通货膨胀加剧。10月份,俄罗斯PPI同比大幅增长14.2%,环比上涨1.8%,增速继续上升,已连续9个月保持7%以上的增速。11月,CPI同比增长15%,增速较上月回落了0.6个百分點,已连续14个月保持在8%以上的高通货膨胀水平,增速略有下降。(4)失业率回升。10月份,俄罗斯失业率为5.5%,比上月上升0.3个百分点,在短暂回落后回升至年初的水平。(5)对外贸易大幅萎缩。10月份,俄罗斯贸易顺差为100.6亿美元,同比下降31.6%,其中出口额同比下降34%,进口额同比下降36%。

三、当前我国工业经济景气判断及趋势分析

(一)2015年11月份工业经济景气度有所改善

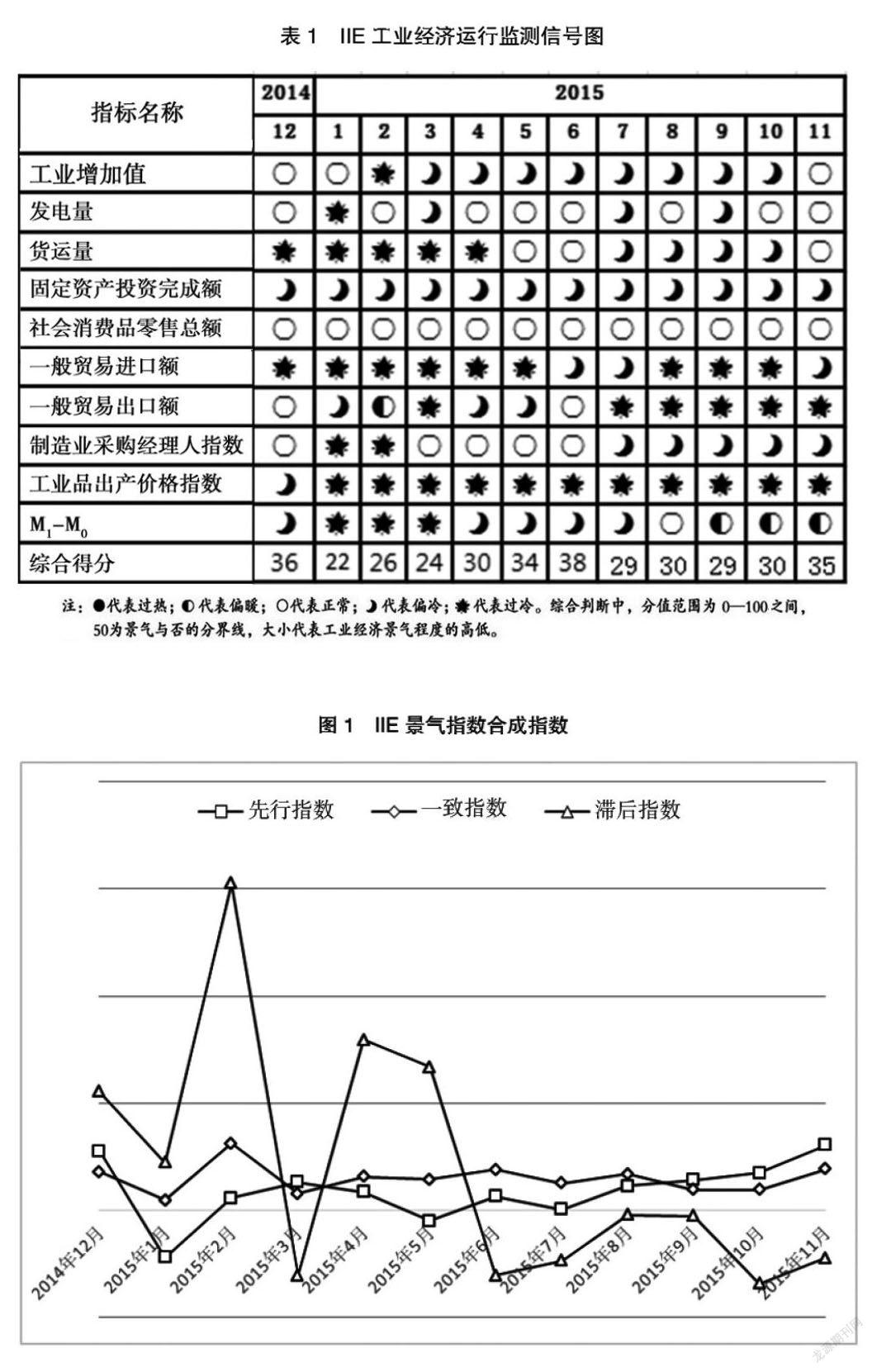

从IIE工业经济运行监测信号图来看,2015年11月份工业经济景气度有所改善。多项指标已经从偏冷区间返回至正常区间,但制造业采购经理人指数持续恶化,连续四个月在荣枯线之下,工业品出厂价格指数持续处在偏冷区间。一般贸易进口额降幅收窄,而一般贸易出口依旧处在偏冷区间,固定资产投资完成额转好迹象依旧不明显;货运量稍有改善。发电量和社会消费品零售总额持续向好,代表货币政策信号的M1-M0表现积极,对工业经济稳定起到支撑作用。

(二)2015年12月份工业经济增速回调可能性增加

IIE景气指数先行指数预示12月份工业经济形势持续微弱回调,增长动力依旧依赖房地产和固定资产投资。2015年11月份,外围市场持续出现分化,美国制造业PMI回落至荣枯线之下,持续延续上月下降趋势,欧元区制造业PMI持续上涨至52.8个百分点,提高0.5个百分点;进出口贸易同比增长依旧处在负值区间。工业品产量去库存效果显著,工业品产量出现积极信号,除乙烯产量出现回调之外,焦炭降幅收窄,铝材增幅扩大、生铁、粗钢已经恢复至正值区间。货币市场稳步增长,各种口径的货币供应量同比持续稳步增长。房地产市场和固定资产投资支撑效力显现。

当前工业经济形势有所改善,并将在可能延续至未来一个月,但支撑力量后继乏力。在“一带一路”、新一轮西部大开发等区域政策的带动下去库存效果显著,但产能过剩痼疾仍在;网络促销活动“双十一”对带动国内消费起到积极作用,即将到来的元旦、春节等节日效应也将持续发挥作用,对促进国内消费增长起到积极支撑作用;而随着发达国家“再工业化”等战略的实施以及越南等新兴市场承接产业转移能力的提升,中国产业国际竞争优势将会受到部分消减,出口增长前景不容乐观。

(执笔人:原磊、张航燕、王秀丽、刘昶、李芳芳)