信息公开程度、预期精度与金融市场动态机理①

2016-09-10龚玉婷林小强

陈 强, 龚玉婷, 林小强

(1. 上海财经大学经济学院, 上海 200433; 2. 上海财经大学数理经济学重点实验室, 上海 200433;3. 上海大学悉尼工商学院, 上海 201800; 4. 中国建设银行福建省分行, 福州 350003)

信息公开程度、预期精度与金融市场动态机理①

陈强1, 2, 龚玉婷3, 林小强4

(1. 上海财经大学经济学院, 上海 200433; 2. 上海财经大学数理经济学重点实验室, 上海 200433;3. 上海大学悉尼工商学院, 上海 201800; 4. 中国建设银行福建省分行, 福州 350003)

在只有一种金融资产这一简化环境中构建了包含三类参与者的多期市场交易模型. 根据模型分析了知情交易者比重、预期精度、信息的性质(利好或利差)、市场情绪、交易者的初始资产量、卖空限制以及交易者的风险态度等变量对金融市场动态机理的影响. 研究发现市场知情交易者比重的变化与交易者预期精度的变化分别是引起市场价格反转现象的一种主观与客观原因,且主观因素与客观因素对市场动态有着不同的影响机理. 另外,基于所构建的模型还对市场价格的震荡波动、均值回复、价格泡沫、价格反应不足与反应过度等现象做了理论解释.

异质信息; 预期精度; 信息冲击; 价格反应; 动态机理

0 引 言

金融市场作为一个复杂的系统,深受各种客观因素与主观因素的影响. 金融市场之所以始终动荡不安的一个重要原因在于,市场上各种信息冲击的不断产生以及市场心理的反馈作用. 这使得市场表现出来的动态特征变幻莫测. 由于信息的产生与传播方式可以多种多样,其影响也五花八门,这使得不论是信息发布者还是接收者在做决策时不得不考虑各种方式的影响规律与差异. 例如,我国曾几次选择在半夜发布存款准备金率调整的消息,这种“半夜鸡叫”的做法时常让股民摸不着头脑. 再如2012年面对限购松绑等放松调控的传闻不绝于耳的同时,四部委曾10天4次辟谣驳房价调控松动传言,这些如何影响房地产市场价格的演变路径或许也不得而知. 可见,不论是市场的投资者还是管理者,都很希望能对市场受信息冲击后的动向与规律有所把握.

从常识上讲,信息从产生到被市场完全消化需要一个过程. 这既包括相对客观的信息在市场间传播的范围(下文称其为信息公开程度),又包括相对主观的信息内容被个体所准确理解的程度(下文称其为预期精度). 信息公开程度与预期精度分别是影响市场对信息冲击反应的客观因素与主观因素的典型代表. “半夜鸡叫”式的发布消息8或在周末发布消息可以在一定程度上让信息在股市开盘时有比较高的信息公开程度;而内幕交易存在于公开程度比较低的信息冲击中. 另外,消息通过传言与通过新闻发布的传播显然会给投资者带来不一样的预期精度.

当信息不完全公开时,市场间就存在异质信息. 对金融市场中异质信息刻画的一种常见手段是通过对市场交易者的划分来考察. 如Easley和O’Hara[1]通过对交易者的分类引入信息差异的影响,他们提出证券市场的参与者可以区分为知情交易者(informed traders)和非知情交易者(uninformed traders)两类. Wang[2]进一步通过建立异质投资者模型(model with heterogeneous investors)将交易行为分为信息交易(informational trading)与非信息交易(non-informational Trading),他首先也是将投资者分为知情(informed)和非知情(uninformed)两类,知情投资者获得关于股票未来现金流的私人信息(private information)时所发生交易称为信息交易. 当他们的私人投资机会改变时,知情交易者同样会发生交易来最优化其投资组合,这类交易称为非信息交易. 非知情投资者发生的交易仅来源于非信息方面的因素. Hong和Stein[3]假定市场存在信息观察者(news watchers)和动量交易者(momentum traders),研究了信息冲击如何引起市场价格的短期反应不足(under reaction)与长期反应过度(over reaction)的峰形(hump-shaped)走势. 其所定义的信息观察者与动量交易者实际分别类似于信息交易者与非信息交易者. 需要指出的是,不同的学者关于信息交易和非信息交易的术语描述存在差异,且对两者的界定也是不明确的. 因为所有的交易者在某种程度上都是受信息驱使的[4]. 包括Wang[2]自己也认为对这些术语的应用可能存在滥用. 事实上,信息交易所依据的信息也可以是公开信息(public information),只要证券价格没有充分反映与其相关的所有信息,知情交易者就可以根据这些信息进行交易,其交易行为也属于信息交易. 因此,目前有些研究,如Vega[5]、Cao和Ou-Yang[6]并没有将信息过于细分,而只是初略的分为公开信息与私人信息来研究.

交易者对信息预期的精度主要由模型中预期方差的大小来体现. 比较常见的做法是假设交易者对信息的预期服从正态分布(如O’Hara[7]),则交易者的预期精度即为预期方差的倒数. 此预期精度反映了交易者对信息的把握程度. Cao和Ou-Yang[6]在研究股票与期权市场受公开信息的影响时,对不同预期精度影响交易量与价格的关系做了有益的探讨.

本文旨在从理论上探讨金融市场动态机理. 相关的理论研究在国外早已有之,如Barberis等[8],Daniel等[9],Hong与Stein[3]等针对金融市场异象都研究了市场为什么会同时出现短期的价格延续(continuation)与长期的价格反转(reversal)现象. 不过这些研究并不关注主观因素与客观因素的共同影响与差异,而只考察其中一方面因素的影响. 如Barberis等[8]与Daniel等[9]的研究主要基于代表性个体的主观认知偏差(cognitive biases)的影响. Hong与Stein[3]研究渐进信息流对市场动态的影响时,并没有区分客观因素与主观行为的影响差异,他们所研究的渐进信息流的影响主要体现为客观因素的影响. 国内也有不少关于资产价格以及市场动态的研究,但这些多为异质主体模型. 如张维和张永杰[10],张维和赵帅特[11],孟卫东等[12],陆静等[13],杨华蔚和韩立岩[14],马健等[15]等考察了异质信念对资产价格以及市场的影响.

根据上述常识与相关研究可知,主观因素与客观因素对金融市场动态机理的影响具有差异性. 为了考察主观因素与客观因素的影响差异,本文让预期精度与体现信息公开程度的知情交易者比重分别作为主观变量与客观变量的代表引入模型. 具体而言本文将基于涂志勇和郭明[16]的动态分析框架,通过引入异质信息的市场特征,利用理性预期的观点与贝叶斯推断的思路,构建出一个由三类交易者构成的多期市场交易模型. 该模型还包含了参与者风险态度、市场情绪、信息好坏、初始资产量等变量. 然后,基于所构建的模型考察金融市场信息冲击对资产价格动态的影响规律. 需要指出的是本文与涂志勇和郭明[16]的文章存在很大的差别,文献[16]没有引入不对称信息或不完全信息等因素,也不考虑信息冲击对市场的影响,其主要研究策略交易者如何利用股指期货的推出来诱导趋势交易者跟风从而获利. 而本文的分析主要关注于出现一个信息冲击后不同参与者之间的反应行为以及市场动态特征,且模型设置允许在一个信息冲击后交易者之间进行多个回合的博弈.

本文理论研究的一大特色是将信息冲击对市场的影响分解为主观的预期精度和客观的信息公开程度. 将主观因素与客观因素融合在一个模型框架进行分析不仅能得到更深刻的含义,而且有着比较强的可操作性的政策含义. 如监管部门可以通过不同的信息发布渠道(如网络、报刊、境内、境外)、发布时间(如交易日或非交易日)、宣传力度(全国性、地方性、公司内部等)来达到不同的市场信息公开程度,同时可以通过不同的信息发布者(权威政府机构、专业分析员、普通网民)、信息描述的措辞(明确的、含糊的)、信息发布类型(通知文件、新闻、网络传言)等来达到不同的预期精度. 另外,本文以较为一般化的模型设置为框架,因此所构建的模型具有更一般性. 由此,还将基于所构建的模型对一些市场现象与问题(如对市场价格的震荡波动或均值回复现象、价格泡沫现象、价格反应不足与反应过度现象、卖空限制的影响等)做了理论解释.

1 市场交易模型的基本设定

1.1金融市场构成

模型包含一个由单一金融市场和三类交易者构成的一个多期市场交易行为. 其中金融市场上只有一种风险性资产;三类交易者为知情交易者、非知情交易者和流动性提供者(liquidity provider). 其中,知情交易者是指拥有某个关于资产真实价值信息的那些交易者,非知情交易者则是那些不知道该信息的交易者. 根据有关文献(如Kyle[17]),把知情交易者拥有的信息定义为私人信息,即私人信息仅被知情交易者所知道. 因此知情交易者类似于内幕交易者,而非知情交易者相当于噪声交易者(noise traders). 与私人信息对应的是公开信息,公开信息是被所有市场参与者所知道的信息. 知情交易者和非知情交易者统称为策略交易者(strategic trader),他们是完全理性,追求预期效用的最大化. 流动性提供者通过出清市场形成市场各期的均衡价格.

假定非知情交易者根据过去的价格异动进行预期. 这点与Hong和Stein[3]所定义的动量交易者的行为类似. 假定知情交易者根据观测到的信息进行交易决策,决策时不考虑当前的和过去的价格. 这点与Hong与Stein[3]所定义的信息观测交易者的行为相同. 除此之外,本文还认为知情交易者和非知情交易者的决策行为都会受预期精度的影响. 知情交易者大概知道市场上已有的知情交易者的数量;非知情交易者不知道知情交易者的存在,因此也不知道市场非知情交易者的数量. 于是,知情交易者还会受到市场信息结构(知情交易者比重)的影响. 例如当大多数知情交易者获得某个利好消息时,说明该利好消息很大程度上已被市场预期到,新的知情交易者利用这些利好的信息挣取的利润空间就小. 本文所定义的知情交易者、非知情交易者与Hong和Stein[3]所定义的信息观察者、动量交易者另一不同之处在于:知情交易者、非知情交易者对信息的更新遵循贝叶斯法则. 另外,由于文献[3]只考虑了两种交易者,其所假定的信息观察者实际上也充当了流动性提供者的角色.

为了反映某个时期市场的信息结构(比重)对交易行为的影响,假定针对某个信息的已有的知情交易者总数为π. 为了便于分析,本文将策略交易者总数正规化为1. 则π也表示正在参与交易和之前参与交易的知情交易者占策略交易者的比重. 知情交易者比重π的大小体现了市场的信息结构,其在一定程度上反映了该信息被市场预期的程度. 当π=1时,所发布的信息可视为被市场完全预期到的公开信息.1.2市场价格形成机制与交易者的预期行为分析

为了得出策略交易者的预期行为,首先必须根据流动性提供者的行为得出市场的价格形成机制. 流动性提供者在各期出清市场遵循Subrahmanyam[18]的假定,即在竞争性的流动性提供者市场,流动性提供者在各期出清市场达到均衡的期望效用为0,假定市场的出清价格为Pt,出清头寸为Qt,则Qt应等于市场上所有交易者的资产供给量的相反数. 根据文献[18]的分析,结合流动性提供者的效用函数可以得到市场出清方程

(1)进一步可以得到市场均衡价格的形成机制为

(2)

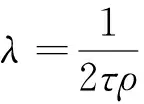

其中ρ表示预期精度.

当存在市场信息冲击δ,且包含市场噪声冲击ε时,市场价格形成机制将会同样受到这些因素的影响. 本文认为市场参与者无法将市场信息冲击与市场噪声冲击区分开来,这可以看作是市场参与者对信息预期带有不确定性的原因之一. 因此提出将市场价格形成机制表示为如下线性关系式

Pt=αv+β(δ+ε)-λQt,

(3)

(4)

根据Grossman和Stiglitz[19]以及 O’Hara[7]的分析,价格系统在知情交易者向非知情交易者传递信息中扮演重要角色. 对于非知情交易者而言,他们不知道知情交易者的交易量,且他们未能从价格异动中区分出真实信息与市场噪声的影响. 因此,其对价格异动的理解为:Pt=αv+β(δ+ε). 仿照文献[7]的做法,定义其推断的信息为如下可观测随机变量*符号“”表示“定义为”,下文与此同.

(5)

(6)

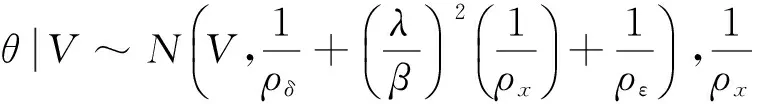

从而可以求得非知情交易者根据市场价格异动形成其对期末资产清算价值的后验判断为

(7)

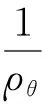

为了下文分析需要,根据式(6)给出如下几个关系

1.3金融市场信息冲击传导机制

基于涂志勇和郭明[16]的动态分析框架,通过引入异质信息的市场特征,构建出信息冲击效应的传导机制如图1所示*其中部分变量符号的表达式与含义见本文第三部分.. 本文主要关注于出现一个信息冲击后不同参与者之间的反应行为以及市场动态特征,且本文的模型设置允许在一个信息冲击后交易者之间进行多个回合的博弈.

图1信息冲击效应的传导机制分解

由以上分析知,即使面对一个信息冲击,在资产到期清算之前,策略交易者之间也可能要经过多个回合的博弈. 其中,信息流的逐渐释放(π逐渐增大)与预期精度ρδ的逐渐变化分别是引起多个回合博弈的客观因素与主观因素. 首先,为了探讨信息流逐渐被更多策略交易者观测到这一情形下的市场动态,本文参照文献[3]的做法,假定针对某个消息的信息流可以被分解为n个独立的子信息流,策略交易者也被等分为n批. 假设每一回合会有一个子信息流释放. 在第1回合中,第1个子信息会被第1批策略交易者(此时成为知情交易者)获取,进而依照图1的传导路径影响市场动态. 类似的,在第2回合中,第2个子信息会被第2批策略交易者获取,于是π也相应增大. 以此类推直到资产清算到期或者所有的子信息流被释放完毕为止. 根据上文的假定知,每一回合中只有当期的π会影响知情交易者的交易决策. 于是在其它影响因素不变的情况下,每一批次的知情交易者会保持其交易策略,直至清算到期时为止. 这一点与文献[3]所定义的信息观察者的购买并持有(buy and hold)直到期末的交易行为具有某种相似性. 其次,关于预期精度逐渐增大这一情形下的市场动态的模型设置相对简单. 其可通过假定每一回合中的ρδ随时间推移逐步增大,由此改变了知情交易者的预期与决策,进而依照图1的传导路径影响市场动态.

2 基于一个回合博弈的市场动态

分析

为了分析金融市场的动态在各期如何受支配于客观的信息公开程度与主观的预期精度的影响,本节先将基于一个回合的博弈分析市场的动态机理. 首先分析策略交易者的各期优化行为与市场均衡价格;然后从比较静态角度分析市场的价格变动分别受信息公开程度与预期精度的影响特征.2.1策略交易者的各期优化行为与市场均衡价格

分析

由于流动性提供者服从既定的行为规则,只有策略交易者是策略主体;因此,市场均衡的分析即为策略交易者的最优交易行为的分析. 本文提出的一个回合博弈的市场交易模型包括三个时期. 为了分析各期的市场均衡状态,首先根据流动性提供者的交易行为 (式(1)),利用ε的均值为0条件,可得到市场在第一期与第二期的均衡定价方程为*考虑到流动性提供者是按既定规则办事,而非追求效用最大化,其对信息的搜寻一般相对于策略交易者更不积极. 因此,流动性提供者为非知情交易者情形的结论更具有一般性. 本文主要对流动性提供者为非知情交易者情形展开分析.

(8)

(9)

依据上文的模型基本设置,可得到各期策略交易者的优化行为与市场走势*策略交易者的决策行为是由其对资产清算价值的预期的平均水平值和预期精度决定. 由于这种预期水平值只依赖市场的最终实现值,而市场的最终实现值是由实体经济的基本面决定的,不受资产市场的中间波动过程的影响,且市场波动对预期精度的影响已经由预期的分布直接体现. 因此,本文的各期优化问题采用顺向分析与逆向分析所得的结果相同..

第一期:由上文得知,知情交易者获得信息δ后,其对资产预期清算价值形成后验判断,知情交易者应该在第一期选择交易量,其选择受当期财富水平的约束,从而得到如下优化问题

(10)

(11)

(12)

由该优化问题可求解得(见附录A)

(13)

与此同时,流动性提供者出清市场,从而形成第一期的市场均衡价格(即知情交易者引致的均衡价格)为

(14)

第二期:非知情交易者不清楚信息δ,但他会通过观察价格异动来推测资产预期清算价值,从而形成他的后验判断. 非知情交易者应该在本期选择交易量,其选择受当期财富水平的约束. 从而得到如下优化问题

(15)

(16)

(17)

由该优化问题可求解得(见附录B)

(18)

从式(18)可以看出:非知情交易者通常会与知情交易者持相反的交易策略,此在一定程度上为金融市场的震荡波动或均值回复现象的微观机理提供了理论支持,即异质信息条件下知情交易者与非知情交易者的顺序博弈是市场价格出现震荡波动或均值回复现象的内在原因之一.

与此同时,流动性提供者出清市场,从而形成第二期的市场均衡价格(即非知情交易者引致的均衡价格)为

(19)

2.2信息冲击前后瞬间的市场状态的对比分析

2.2.1基于不同知情交易者比重条件下的对比

分析

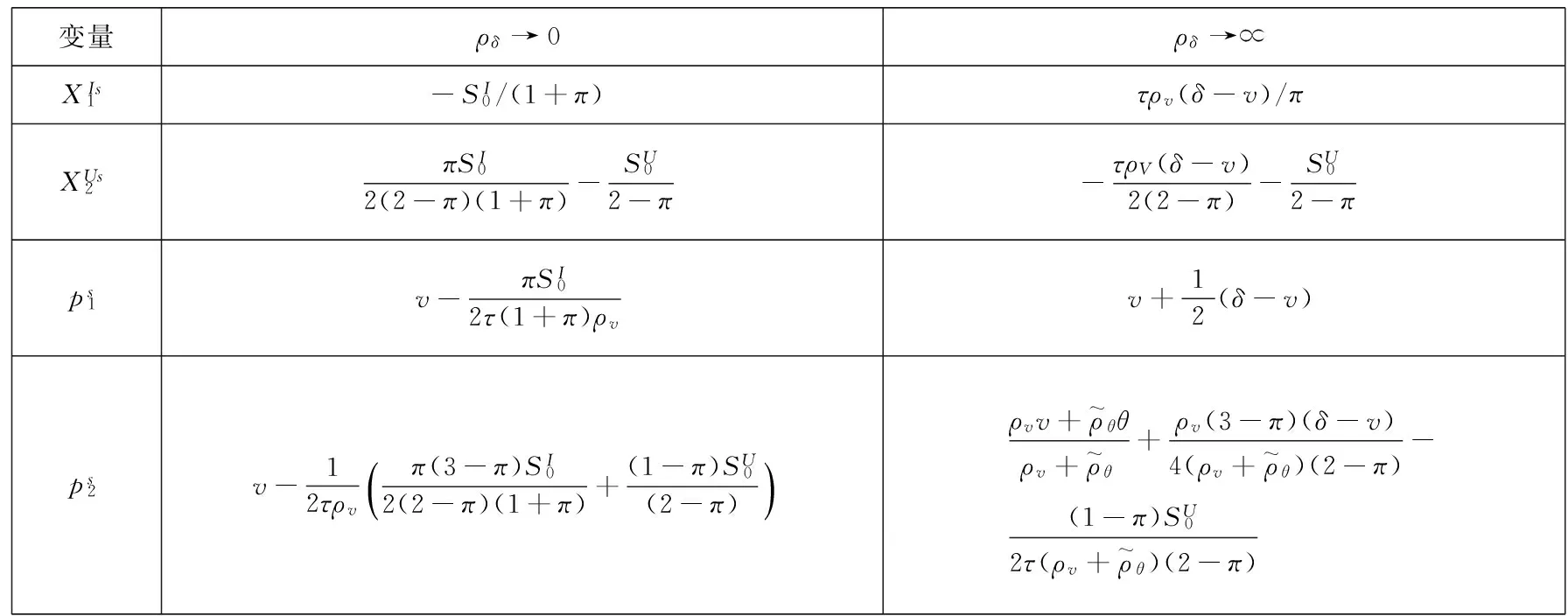

不失一般性,在此根据上文的优化问题的解,给出了在知情交易者比重分别为0,0.5和1时,金融市场受到信息冲击后的各期均衡交易量和价格的表现(见表1).

从表1可以看出,在π→0时的第二期市场价格与π→1时的第一期市场价格具有相同的表现形式,且此形式与一些文献(如Sharpe[20],Cao和Ou-Yang[6])得到的均衡市场价格方程相同. 其中,Sharpe[20],Cao和Ou-Yang[6]得到的某些均衡市场价格方程是本文公式(18)在π→1和公式(19)在π→0时的特例. 因此在某种意义上,本文的模型可以看作是对已有的一些均衡价格模型的拓展. 另外,只有当市场知情交易者和非知情交易者都占有一定比重时,市场价格才会与信息的性质有关(如从表1的π=0.5情形的结果可以清楚的看出).

综上可得到如下命题1.

表1 不同知情交易者比重条件下的均衡交易量与价格

命题1(1)当π→0时,市场价格与知情交易者的初始资产量无关,且信息发布后的第一期,市场价格基本不受影响. 当π→1时,市场价格只与知情交易者的初始资产量等因素有关,而与信息性质及非知情交易者的初始资产量无关. (2)只有当市场知情交易者和非知情交易者都占有一定比重时,市场价格才会与信息的性质有关. 并且,不论是在第一期还是第二期,利好消息对资产价格变化总是具有正的效应,利差消息对资产价格变化总是具有负的效应. 而交易者的初始资产量作为潜在的资产供给,其对资产价格变化总是具有负的效应. 资产价格的最终走势将取决于这两种效应的综合比较.

之所以有命题1的结论(1)的一个重要原因是在π→0与π→1这两种极端情况下,市场上的策略交易者要么全是知情交易者要么全是非知情交易者,因此不存在不同策略交易者的相互博弈. π→0情形相当于所发布的信息还基本未传递到市场,因此市场价格在第一期无显著反应,第二期的价格则按正常的市场供求关系来变化. π→1情形相当于所发布的信息是一个公开的被市场预期到的信息,因此,在信息发布前的瞬间,市场的价格已经调整的差不多,于是不论信息是利好还是利差,市场已基本不再受信息冲击的影响. 此时,第一期与第二期的市场价格按正常的市场供求关系来变化.

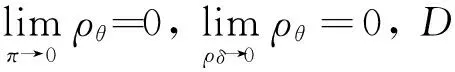

2.2.2基于不同程度预期精度条件下均衡交易量与价格的对比分析

为了分析不同预期精度对各期价格变动的影响,且出于简单考虑,在不影响结论分析情况下,表2只列出两种极端的预期精度条件下均衡交易量与价格. 由于交易者的初始资产量作为潜在的资产供给,其对资产价格变化总是具有负的效应. 在一般情形(见式(14)与式(19))资产价格的最终走势将取决于信息好坏与初始资产量这两者影响效应的综合比较. 其中决定这两种效应的相对大小的一个重要变量便是交易者对信息的预期精度ρδ. 由表2还可以发现,当交易者对信息的预期精度很小(ρδ→0)时,市场各期的交易量、价格水平与信息的性质无关,原因在于当ρδ→0时,所发布的信息对交易者很不明确,是一个不具有价值的信息. 于是,对交易者而言,无所谓信息是利好还是利差. 而交易者初始资产量对价格变动的负效应始终存在,因此,当ρδ→0时,不论是利好消息还是利差消息,市场价格在第一期和第二期都有走低的趋势.

表2 不同程度预期精度条件下均衡交易量与价格的对照表

3 基于多个回合博弈的市场动态分析

通常研究信息冲击对金融市场的影响是通过市场动态随日历时间推移进行分析,这种方式可能不便于发现实际影响因素的作用规律. 下文通过改变时间尺度来研究信息冲击对市场的影响,即选用π与ρδ的变化作为时间尺度. 如上文所述,随着时间的推移,会有越来越多的非知情交易者加入到知情交易者群体中(π增大). 并且,所有交易者的预期精度也会逐渐提高(ρδ增大),因此市场价格随π与ρδ的增大而变化的规律大体上也是其随时间推移的变化规律.

3.1知情交易者比重增大的影响

由于式(19)关于π的函数比较复杂,不便于求导. 在此,仅对ρδ→0与ρδ→∝两种情形下的市场价格随π变化的走势做进一步分析.

(20)

(21)

从式(21)可以清楚的看出,若π<0.5,式(21)取值为正. 反之,若π>0.5,式(21)取值为负. 综上可得如下命题3.

(22)

从式(22)可以看出:当ρδ→∝时,随着知情交易者比重的增大,非知情交易者的初始资产量对资产价格随π变化的边际效应总是具有正的影响(同样因为非知情交易者的交易通常会与知情交易者持相反的交易策略);而知情交易者的初始资产量对资产价格随π变化的边际效应不再具有影响,因为此时知情交易者对信息预期具有完全的把握.

(23)

式(23)表明:卖空限制下的市场价格对完全明确的利好信息的冲击总会随着π的提高而提高. 若将π→1情形下的价格视为市场价格的最终趋势,则式(23)从另一个侧面说明:在信息不完全公开(π<1)的市场上,市场价格对利好信息冲击的影响容易表现为反应不足.

综上可得如下命题4.

3.2预期精度提高的影响

(24)

(25)

(26)

式(26)表明:在乐观市场 (θ-v>0)下,面对一个完全公开(π→1)的信息冲击(不论是利好信息还是利差信息),卖空限制下的市场价格总会随着ρδ的提高而提高. 由于θ-v是反映市场情绪的变量,市场情绪的影响并非资产内在价值的体现,它往往是资产泡沫形成的重要原因,单纯由于市场情绪乐观引起价格不断提高只会导致价格的反应过度,甚至出现价格泡沫. 另外,在其他参数给定不变条件下,式(26)的值会随着预期精度(包括ρv、ρδ与ρθ)的减小而增大.可见,当交易者的预期越不明确时,市场价格出现泡沫的速度越快.

需要说明的是:同样是卖空限制条件,式(23)与式(26)似乎给出了相反的结论,实际上它们之前并不矛盾. 式(23)说的是随着π增大,完全明确的利好信息在信息不完全公开时的价格反应. 式(26)说的是随着ρδ增大,完全公开的利好或利差信息在信息不明确时的价格反应. 通常,大多数信息最终在市场都会不断趋向公开. 由此可以推导实证检验认为卖空限制会高估资产价格的结论(即文献[23]的理论观点)会更普遍. 这些在某种意义上解释了为什么“国际上的有关理论和实证研究大多验证了文献[23]的理论,只有少部分持反对和中立意见(见文献[24])”.

综上可得到如下命题5.

3.3共同作用下的信息冲击的市场价格反应

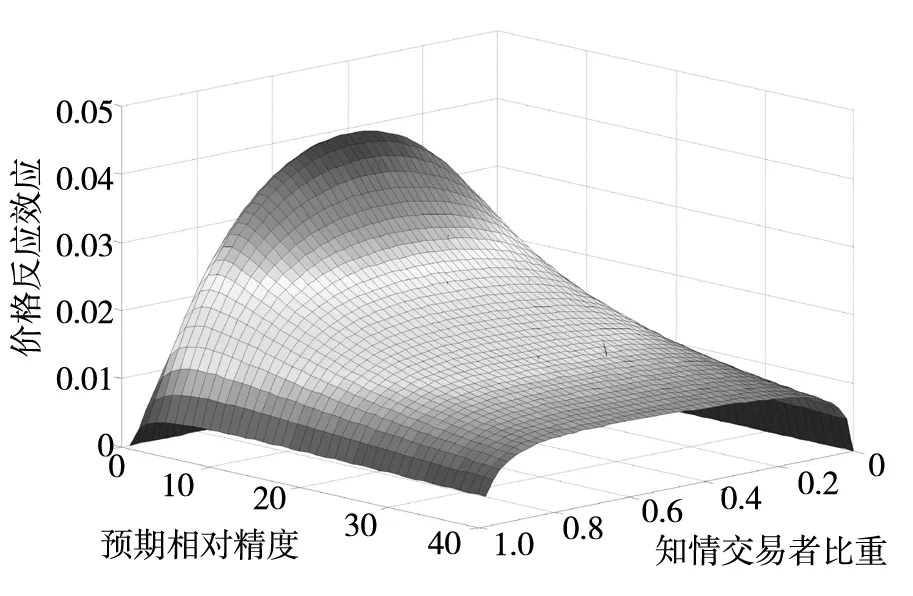

上文只分析了知情交易者比重与预期精度在其中一项保持不变条件下的市场动态规律. 本小节将分析两者共同作用下的市场动态与相互影响关系. 处于简单考虑,在此不考虑初始资产的影响,仅研究信息冲击项δ-v所对应的价格变化的动态规律. 为了直观起见,根据式(19)来模拟利好信息冲击下的均衡价格曲面. 由于ρv反映的是长期价值的预期精度,ρδ反映的是相对短期的信息预期精度;因此在短时间内随着时间的推移,ρv的变动会相对稳定,而ρδ随着信息事件的逐渐实现会有较大变动,并且通常ρδ随着时间的推移会比ρv更快的增大. 于是,ρδ/ρv的大小随着时间的推移也会不断增大. 所得模拟结果如图2所示*图2只根据式(19)中的δ-v的系数来作图,取δ-v=1表示单位利好信息的冲击. 模拟发现对于取不同D值的模拟图类似. 出于简单考虑,本文只报告D=0.8、0≤π≤0.98与0≤ρδ/ρv≤40情形的模拟结果. 对于利差信息冲击的价格波动曲面与利好信息冲击的价格波动曲面刚好关于水平面呈镜像关系,其结论类似,故在此略去.. 其中,纵轴为相应的价格变动效应,左侧的横轴为预期的相对精度ρδ/ρv,右侧的横轴为知情交易者比重π.

从图2可以清楚的看出,在利好信息冲击后,不论是随着知情交易者比重π的提高还是随着对信息预期的相对精度(ρδ/ρv)的提高,在整个市场动态过程的前阶段价格都会从一个很低水平开始上升,到达一定程度后会出现价格反转现象,最终价格会回落到一个适中的价格水平. 这从某种意义上说明:市场价格会出现先反应不足后反应过度,从而形成价格反转的峰形走势. 这一结论与Barberis等[8],Daniel等[9],Hong和Stein[3]的研究结论类似. 不过,本文通过对主观因素与客观因素的区分,得到更深刻的含义.

首先,因π提高所引起的价格反转现象在ρδ/ρv取值较小(但不为0)时比较明显,但随着ρδ/ρv增大而变得不明显. 实际上由式(23)知在ρδ→∝时δ-v项的系数为正数,此时因π提高所引起的价格反应现象将完全消失. 文献[18]的模型表明,对私人信息预期精度的提高可以增大市场流动性,并认为这是因知情交易者和非知情交易者在此时的竞争变得更激烈造成的,从而使市场变得更加有效. 文献[18]的结论在一定程度上解释了为什么价格反转现象会随着ρδ/ρv增大而变得不明显. 由上可知,让信息明确化有利于消除或减轻市场价格的反应不足与反应过度现象.

其次,因ρδ/ρv提高引起的价格反转现象只有在π取值太趋近0和1时比较明显,而当π→0和π→1时,即使ρδ/ρv在不断增大,市场价格不会出现反转现象. 此与命题5(1)的结论类似. 可见,因主观预期相对精度的变动而出现价格反转现象的一个重要条件是市场存在一定程度的异质信息(π不能太趋近0和1). 其可能原因在于:出现价格反转需要知情交易者和非知情交易者之间的先后行动与顺序博弈,中等水平的知情交易者比重π意味着不同策略交易者的力量对比比较平衡,因此比较容易出现明显的价格反转现象. 由上可知,让信息公开化有利于消除或减轻市场价格的反应不足与反应过度现象.

图2 基于多个回合博弈的均衡价格曲面

综上可知,市场价格受信息冲击可能同时存在价格的反应不足与反应过度现象,并且出现此现象的主观原因与客观原因也存在不同的作用机理,具体可总结为如下命题6.

命题6(1) 不论是随着知情交易者比重π的提高还是随着对信息预期的相对精度(ρδ/ρv)的提高,市场价格都会出现先反应不足后反应过度的峰形走势. (2) 因π提高所引起的价格反应现象在ρδ/ρv取值较小(但不为0)时比较明显,因ρδ/ρv提高引起的价格反转现象只有在π取值不太趋近0和1时比较明显. (3) 让信息明确化或信息公开化都有利于消除或减轻市场价格的反应不足与反应过度现象.

4 风险态度的影响

交易者的风险态度对金融市场资产价格动态的影响可能存在多种途径,如风险规避系数自身波动可能直接影响资产价格的波动,或者风险规避系数的大小也可能会影响资产价格与其他变量的关系. Mehra与Sah[24]的研究表明风险规避系数的波动可能引起股票价格一定程度的波动;且风险规避系数越小,股票价格变动对主观贴现因子的弹性就越大. 而陈彦斌[25]的研究却发现风险规避系数的波动所引起的股票价格和债券价格的波动非常小,且风险规避系数越大,股票价格变动对主观贴现因子的弹性就越大. 陈彦斌[25]还指出他的研究结论之所以与Mehra与Sah[24]的结论不同的原因在于,Mehra和Sah[24]的研究没有将风险规避系数与跨期替代弹性区分开来研究. 可见,风险态度对市场价格的影响仍存在一些问题待解决,可以确定的是Mehra和Sah[24]以及陈彦斌[25]的研究都说明风险规避系数的大小确实会影响资产价格与其他变量(如主观贴现因子)的关系.

命题7交易者越是风险厌恶者(1/τ越大),其交易策略(交易量的选择)对信息越不敏感,但与初始资产量的敏感度不变. 此时,市场的价格表现对交易者的初始资产量越敏感,但与信息的敏感度不变.

命题7的结论与直觉是相吻合的,因为,若交易者越是风险厌恶者,其交易策略选择就越谨慎,因此面对信息冲击时,风险厌恶者越不会随便轻举妄动,从而使得市场的交易量对信息冲击相对不敏感;另外,交易者越是风险厌恶者,他们也会越关注已有的初始资产的安全,从而加大了初始资产对市场价格的影响力,使得市场的价格表现对交易者的初始资产量越敏感. 后者与Hong和Stein[3]所发现的价格反应过度会随风险厌恶程度的增大变得更明显的结论具有某种一致性.

5 结束语

本文从现实问题出发,以较为一般化的模型设置为框架,构建出具有更一般性的多期市场交易模型. 基于所构造的模型,本文着重从信息公开程度(客观因素)与预期精度 (主观因素)两个角度对信息冲击下的金融市场动态机理展开分析. 模型分析表明,市场存在异质信息条件下知情交易者与非知情交易者的顺序博弈是市场价格出现震荡波动或均值回复现象的内在原因之一. 不论是随着知情交易者比重的提高还是随着对信息的预期精度的提高,市场价格都会出现先反应不足后反应过度的峰形走势. 让信息明确化或信息公开化都有利于消除或减轻市场价格的反应不足与反应过度现象. 当存在卖空限制时,在信息不完全公开的市场上,市场价格对完全明确的利好信息冲击的影响容易表现为反应不足;而由预期精度提高所引致的价格变动在乐观的市场上容易产生价格泡沫,且交易者的预期不明确会加速价格泡沫的形成.

本文将信息冲击对市场的影响分解为客观的信息公开程度和主观的预期精度两个因素,不仅存在一定程度可操作性的政策意义,而且对于更准确的把握市场微观机理、完善与发展金融市场都有重要启示. 如根据本文的理论分析知:提高交易者的预期精度可以有效抑制资产价格泡沫过快膨胀,让信息明确化或信息公开化能减小市场波动等. 这些对于促进金融市场的稳定发展具有一定参考意义. 关于相关问题的研究仍可以进一步拓展:如引入多个不同的市场、增加交易者类型、做更细致的实证检验等. 由于文章篇幅所限,这些将成为后续的研究内容.

[1]Easley D M, O’Hara. Price, trade size, and information in securities markets[J]. Journal of Financial Economics, 1987, 19(1): 69-90.

[2]Wang J. A model of competitive stock trading volume[J]. Journal of Political Economy, 1994, 102(1): 127-168.

[3]Hong H, Stein J C. A unified theory of underreaction, momentum trading, and overreaction in asset markets[J]. The Journal of Finance, 1999, 54(6): 2143-2184.

[4]Lee B, Rui O. Empirical identification of non-informational trades using trading volume data[J]. Review of Quantitative Finance and Accounting, 2001, 17(4): 327-350.

[5]Vega C. Stock price reaction to public and private information[J]. Journal of Financial Economics, 2006, 82(1): 103-133.

[6]Cao H, Ou-Yang H. Differences of opinion of public information and speculative trading in stocks and options[J]. Review of Financial Studies, 2009, 22(1): 299-335.

[7]O’Hara M. Market Microstructure Theory[M]. Cambridge: Basil Blackwell, 1995.

[8]Barberis N, Shleifer A, Vishny R. A model of investor sentiment[J]. Journal of Financial Economics, 1998, 49(3): 307-343.

[9]Daniel K D, Hirshleifer D, Subrahmanyam A. A theory of overconfidence, self-attribution, and securities markets under and over reactions[J]. Journal of Finance, 1998, 53(6): 1839-1885.

[10]张维, 张永杰. 异质信念、卖空限制与风险资产价格[J]. 管理科学学报, 2006, 9(4): 58-64.

Zhang Wei, Zhang Yongjie. Heterogeneous beliefs, short-selling constraints and the asset prices[J]. Journal of Management Sciences in China, 2006, 9(4): 58-64. (in Chinese)

[11]张维, 赵帅特. 认知偏差、异质期望与资产定价[J]. 管理科学学报, 2010, 13(1): 52-59.

Zhang Wei, Zhao Shuaite. Cognitive biases, heterogeneous expectation and asset pricing[J]. Journal of Management Sciences in China, 2010, 13(1): 52-59. (in Chinese)

[12]孟卫东, 江成山, 陆静. 基于内生后验异质信念的资产定价研究[J]. 管理工程学报, 2010, 24(3): 66-74.

Meng Weidong, Jiang Chengshan, Lu Jing. A study on asset pricing based on endogenous posterior heterogeneous beliefs[J]. Journal of Industrial Engineering /Engineering Management, 2010, 24(3): 66-74. (in Chinese)

[13]陆静, 曹国华, 唐小我. 基于异质信念和卖空限制的分割市场股票定价[J]. 管理科学学报, 2011, 14(1): 13-27.

Lu Jing, Cao Guohua, Tang Xiaowo. Stock pricing between segmented capital markets under heterogeneous beliefs and short sale constraint[J]. Journal of Management Sciences in China, 2011, 14(1): 13-27. (in Chinese)

[14]杨华蔚, 韩立岩. 外部风险, 异质信念与特质波动率风险溢价[J]. 管理科学学报, 2012, 14(11): 71-80.

Yang Huawei, Han Liyan. Extraneous risk,heterogeneous beliefs and idiosyncratic risk[J]. Journal of Management Sciences in China, 2012, 14(11): 71-80. (in Chinese)

[15]马健, 刘志新, 张力健. 异质信念, 融资决策与投资收益[J]. 管理科学学报, 2013, 16(1): 59-73.

Ma Jian, Liu Zhixin, Zhang Lijian. Heterogeneous beliefs, corporate financing and investment return[J]. Journal of Management Sciences in China, 2013, 16(1): 59-73. (in Chinese)

[16]涂志勇, 郭明. 股指期货推出对现货市场价格影响的理论分析[J]. 金融研究, 2008, 340(10): 104-116.

Tu Zhiyong, Guo Ming. Theoretical analysis of the impact from the setup of stock index futures on spot price[J]. Journal of Financial Research. 2008, 340(10): 104-116. (in Chinese)

[17]Kyle A. Continuous auctions and insider trading[J]. Econometrica: Journal of the Econometric Society, 1985, 53(6): 1315-1335.

[18]Subrahmanyam A. Risk aversion, market liquidity, and price efficiency[J]. Review of Financial Studies, 1991, 4(3): 417-441.

[19]Grossman S, Stiglitz J. On the impossibility of informationally efficient markets[J]. The American Economic Review, 1980, 70(3): 393-408.

[20]Sharpe W F. Capital asset prices: A theory of market equilibrium under conditions of risk[J]. The Journal of Finance, 1964, 19(3): 425-442.

[21]王美今, 孙建军. 中国股市收益: 收益波动与投资者情绪[J]. 经济研究, 2004, (10): 75-83.

Wang Meijin, Sun Jianjun. China stock market returns: Earnings volatility and investor sentiment[J]. Economic Research Journal, 2004, (10): 75-83. (in Chinese)

[22]Miller E M. Risk, uncertainty, and divergence of opinion[J]. The Journal of Finance, 1977, 32(4): 1151-1168.

[23]伏睿. 卖空限制对股票市场影响研究综述[J]. 财经科学, 2008, 241(4): 37-44.

Fu Rui. A review of the effects of short-selling constraints on stock markets[J]. Finance & Economics, 2008, 241(4): 37-44. (in Chinese)

[24]Mehra R, Sah R. Mood fluctuations, projection bias, and volatility of equity prices[J]. Journal of Economic Dynamics and Control, 2002, 26(5): 869-887.

[25]陈彦斌. 情绪波动和资产价格波动[J]. 经济研究, 2005, (3): 36-45.

Chen Yanbin. Mood fluctuation and volatility of asset prices[J]. Economic Research Journal, 2005, (3): 36-45. (in Chinese)

mechanism

附录A: 第一期知情交易者的优化行为与市场走势求解

进而,根据条件(12)知,第一期知情交易者的优化问题等价于如下最大化问题

(*)

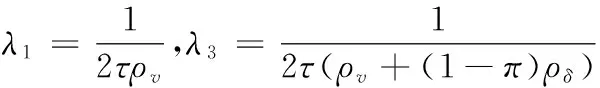

由此可求解得到正文的式(13). 最大化问题(*)的二阶导为 -2(λ1π+λ3)<0,说明选择此交易量能够最大化知情交易者的效用. 于此同时,流动性提供者出清市场,由此形成第一期的市场均衡价格(见正文式(14)).

附录B: 第二期非知情交易者的优化行为与市场走势求解

与第一期知情交易者的优化问题分析完全类似,根据式(9)、式(15)-式(17),第二期非知情交易者的优化问题等价于如下最大化问题

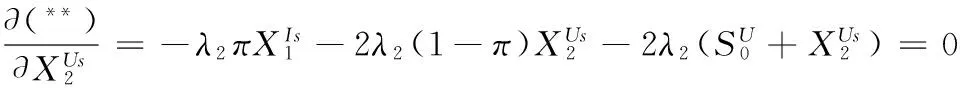

(**)

由此可求解得到正文的式(18). 最大化问题(**)的二阶导为-2λ2(2-π)<0,说明选择此交易量能够最大化知情交易者的效用. 于此同时,流动性提供者出清市场,由此形成第二期的市场均衡价格(见正文式(19)).

Degree of public information, expectation precision and dynamic mechanism of financial markets

CHENQiang1,2,GONGYu-ting3,LINXiao-qiang4

1. School of Economics, Shanghai University of Finance and Economics, Shanghai 200433, China;2. Key Laboratory of Mathematical Economics (SUFE), Ministry of Education, Shanghai 200433, China;3. Sydney Institute of Language and Commerce, Shanghai University, Shanghai 201800, China;4. Fujian Branch of China Construction Bank, Fuzhou 350003, China

In an environment with only one type of financial asset, a multi-period market trading model is proposed, which contains three types of participants. This model explores the impacts of the informed trader proportion, expectation precision, nature of information (good or bad), market sentiment, trader initial asset, short-selling constraint and risk attitudes on financial market dynamics. It is found that the change in the proportion of the informed traders and that in the expectation precision are the subjective and objective reasons for market price reversal phenomenon, respectively and that these subjective and objective factors have different effects on the market dynamics. Above all, this paper also provides some theoretical explanations for the phenomena of fluctuation, mean reversion, bubbles of market price, price under reaction, over reactions, and so on.

heterogeneous information; expectation precision; information shocks; price reaction; dynamic

① 2014-03-16;

2015-03-20.

国家自然科学青年基金资助项目(71501120).

陈强 (1982— ), 男, 福建寿宁人, 博士, 讲师. Email: chenq003@126.com

F830

A

1007-9807(2016)04-0088-16