我国股指期货对股票市场的影响研究

2016-09-10方琼红

【摘要】2010年4月16日股指期货正式推出交易,股指期货的推出对股票市场的影响一直人们研究的热点之一。本文通过对沪深300股指期货主力合约IF1406和沪深300指数的对数收益率进行单位根,协整检验来总结股指期货推出对股票市场的影响。

【关键词】股指期货 股票市场 沪深300指数

一、引言

股指期货是是上个世纪较为成功的金融产品创新,创新来源于政府的放松管制和减税政策。放松管制导致汇率和利率等金融指标波动性增大,同时为了刺激经济增长而实行的减税政策推动了股票市场的迅速发展,而这一系列的措施刺激了金融市场,使金融市场滋生了对具有对冲风险的金融工具的需求,因此金融期货应运而生。在我国金融市场上,由于满足股指期货运行的市场还不够完善,股指期货的推出相对滞后,但我国在经过很长时间的准备工作,股指期货还是于2010年上市,挂牌价3399点,而在上市首个交易日,上证综指跌1.1%,在随后的一段时间内,上证综指不断下行,走出一波单边下降行情。证券市场上出现一种观点认为这都是推出股指期货带来的不利影响。这种的观点未免过于武断。而就国内推出股指期货后将会对现货市场带来怎样的影响急需要我们去研究。本文根据境外的实证检验的分析结果对我国股市启示,采用沪深300股票价格指数及相对应的沪深300股指期货主力合约IF1406数据作为样本,运用计量经济学的工具对我国股指期货与股票价格指数的长期均衡关系进行实证分析,从而为我国推出股指期货找到理论依据和解决办法。

二、股指期货的研究综述

股指期货(Stock Index Futures)即股票价格指数期货,是指以股价指数为标的物的标准化期货合约,双方约定在未来的某个特定日期,可以按照事先确定的标的物的大小,进行标的物的买卖。股指期货是股票市场的重要延伸和补充,其在上市后能否充分发挥其市场稳定器的作用,引起了投资者、监管层与学术界的广泛关注,进而进行了深入的实证研究。随着我国金融市场的完善,股指期货发挥的经济功能对金融市场的发展不容忽视。其表现在:一是,在我国股指期货未推出前,股票市场只能做多不能做空,市场中的系统性风险并没有有效的风险管理工具可以规避,但当股指期货上市交易后,股指期货可以双向交易机制为广大投资者规避风险提供有效途径。二是,股指期货的杠杆交易机制吸引了很多投机者,提高了市场的活力和交易率。三是,有学者研究指出,股指期货能够降低现货市场的波动性。具体可从我国股指期货推出前后的沪深300指数的波动情况可窥见一般,见下表1:

我们发现:自上市后,沪深300指数的日均振幅整体呈逐渐下降的趋势,这说明在我国,虽然股票市场的涨跌是依靠基本面与政策背景,但作为股票市场的延伸与补充,股指期货市场使资本市场由单边交易变成了双向交易,其凭借自身优势市场信息的传播速度,提高了股票市场价格的信息质量,客观上降低了股票市场的波动性,从而降低了市场风险。四是,因为股指期货市场是可以做空的,而股票市场不具备这一功能。而当两者出现的价差偏离无套利区间时,就会产生获利机会,套利交易者就会进行套利操作以博取超额收益,这无形中能够使得扭曲的期现货市场价差回归均衡水平,从而促进了市场价格发现功能的发挥。除此之外,股指期货市场的出现还有许多其他的功能如套期保值、无风险套利、资产配置等功能。当然它也会对股票市场产生一定的冲击如会导致国际游资的恶意炒作、容易产生不公平交易等违法行为、股指期货可能会使股票现货市场两极分化等现象。所以我们应理清股指期货市场和股票市场之间的关系,为我们正确处理两者的关系提供思路。

三、股指期货与股票指数价格协整关系的实证分析

(一)数据样本的确定

沪深300指数是在上海和深圳证券市场中选取300只规模大,流动性好的A股作为样本编制的,它以2004年12月31日为基日,基日点位1000点。沪深300指数样本覆盖了沪深市场60%左右的市值,具有良好的市场代表性。沪深300股指期货是以沪深300指数作为标的物的期货品种,在2010年4月由中国金融期货交易所推出。本文的实证分析的数据将采用沪深300指数和沪深300指数期货中的IF1406主力合约,用来对股指期货与股指价格的长期均衡关系进行实证分析。

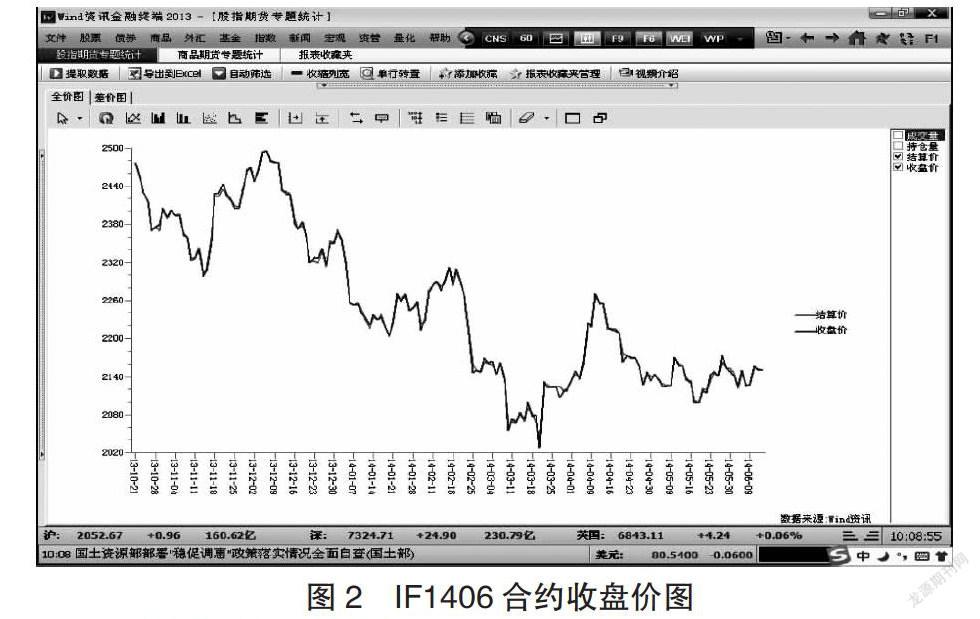

(二)数据的选取

本文采用2013年10月21日至2014年6月12日的沪深300指数日收盘价和与其对应沪深300期货合约的日收盘价作为样本数据,共159个。首先分别求出IF1406和沪深300指数的日对数收益率序列。然后通过这两个序列进行计量经济方面的研究。

(三)单位根检验结果

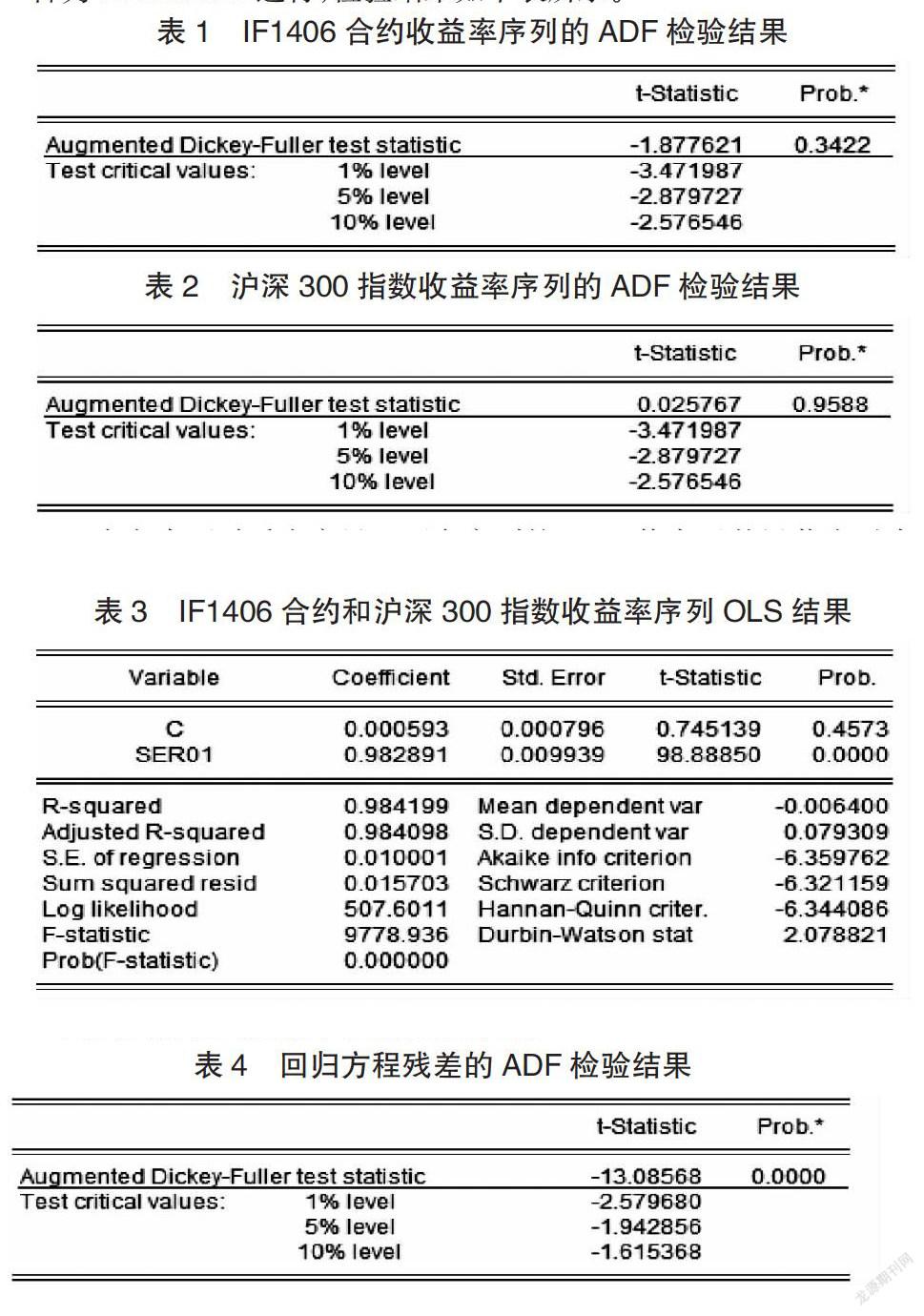

本文首先利用单位根检验法对沪深300指数日收盘价,和沪深300指数期货合约的日收盘价HSF,进行时间序列的检验,所用软件为Eviews6.O进行,检验结果如下表所示。

由上表可以看出变量,两个序列的ADF值大于其显著水平为1%的临界值,表明至少在99%置信水平下接受原假设,即认为序列为非平稳序列。但对其一阶差分序列进行检验,其ADF值均小于其显著水平为1%的临界值,表明至少在99%的置信水平下拒绝原假设,认为一阶差分序列都是平稳序列,即为一阶单整序列,符合协整检验的条件,可以进行协整检验。

首先,用OLS方法对变量做回归得出:

SER01表示IF1406合约的收益率序列,SER02表示沪深300指数的收益率序列。由OLS结果得出:

SER02=0.982891SER01+0.000593

R2=0.984199说明方程拟合的较好。

对回归方程残差做单位根检验得出:

由表知,回归方程的残差为平稳序列,说明协整方程是正确的,即两变量之间存在长期的正相关关系。即沪深300股指期货价格与沪深300指数价格之间存在长期均衡关系。这种长期均衡关系意味着我国股指期货的价格是和现货标的指数的价格密切相关的,并没有偏离这一定价而无序波动,股指期货市场与股票现货市场间具有然不可分割的紧密联系。

四、结论与建议

通过对沪深300指数的样本进行实证分析,我们得出以下的结论:

首先,通过对沪深300指数期货和沪深300指数的实证分析,我们发现这两者的价格呈正相关关系,且它们间的价格变动具有长期的均衡关系,说明我国股指期货均表现出一定的价格发现功能。且股指期货市场与股票现货市场间具有紧密的联系。

其次,根据国外股指期货推出后的经验,我们发现股指期货推出后,在短期内可能会对我国股票市场造成一定的冲击。但从长期来看,并不能改变股指的走势,股指的走势任然是和国家经济基本面紧密相连的,比如宏观经济的政策、利率等因素。但通过前面的实证分析,我们夜可以看出两个市场在很大程度上具有相关性,股指期货市场和股票市场是相互促进的。必须要在发展好现货市场的基础上推出股指期货,使两个市场存在长期稳定的均衡关系。

总之,期货市场和股票市场是密切相关的,一荣俱荣,一损俱损,其中股票市场是期货市场的基础。期货市场功能发挥正常的标志是其能否有效的发挥其避险、价格发现和投机等功能。如果期货市场无法发挥其规避风险的功能,就意味着投资者不愿意参与期货市场的交易中来,从而导致期货商品因无人问津而失败;若期货市场无法发挥其价格发现功能,就代表期货价格无法成为预期的现货价格,而期货价格失去为参与者提供决策依据的价值,参与者也会因此无法做出正确的决策,从而导致其撤离期货市场。因此我们要为期货市场能够有效发挥其避险、价格发现等功能做出必要的工作,我们必须完善股票市场,为期货市场的发展奠定坚实的基础。这要我们从以下几点做起,首先,健全和完善信息披露制度,建立一个公开、公正、透明的证券市场,这是前提;其次,健全股市运行机制,改善微观交易行为,拓展股市深度和广度,增强风险抵御能力,这是根基;最后,形成期现货双轨市场结构,完善信息传播机制,这是一个完善期货市场的有效途径。唯有如此,才能给刚推出的期货市场不断注入新的活力,使其能够健康发展。

参考文献

[1]上海期货交易所.我国股指期货市场总体方案设计报告[R].2000:8—25.

[2]约翰赫尔.期权、期货和其它衍生产品[M].北京:华夏出版社,2000:190—197.

[3]杨星.股指期货[M].广州:广东经济出版社,2002:6-9.

[4]林清泉.金融工程学[M].北京:中国人民大学出版社,2006:84—105.

[5]王沛英.香港股指期货市场的发展及其启示[J].统计与决策,2004(1):37-40.

[6]杨迈军.股指期货交易[M].北京:物价出版社,2001:42-45.

[7]孙海军,唐利芳.我国股指期货标的指数选择的实证分析[J].商业现代化,2006(3):275-276.

[8]杨宏艳.国外股指期货对我国的借鉴分析[J].商场现代化,2005(18):71-73.

作者简介:方琼红(1983-),女,安徽巢湖人,安徽大学商学院研究生,研究方向:敬业度管理。