基于多元统计法我国商业银行收入结构的定量分析

2016-09-10吕石山朱家明

吕石山 朱家明

【摘要】针对商业银行的收入结构,采用主成分分析、二阶聚类、回归分析和灰色预测等方法,首先对16家上市银行的收入结构进行聚类分析,然后分别对其资产规模和营业收入与6个相应的反应收入结构的指标进行回归分析,接着选取典型的商业银行进行灰色预测,最后对分析结果进行总结和对商业银行收入结构的优化给出建议。

【关键词】商业银行 收入结构 多元统计法 MATLAB SPSS

随着我国金融业的不断开放和利率市场化的改革,商业银行间的竞争日益激烈,再加上国家对商业银行的监管不断加强,其盈利能力受到挑战。商业银行传统的存贷息差的经营模式收入逐渐减少,而国外的银行已经开始大力开拓中间业务等非利息收入。目前我国商业银行利息收入所占的平均比重已由2010年的80%下降到2015年的70%,而国外发达国家的商业银行利息收入所占平均比重已经达到了40%。由此可见,加快经营模式和和收入结构的改变,已成为我国商业银行改革的方向之一。

一、数据来源及模型假设

本文选取16家上市银行为研究对象,对其2010到2015年年报进行整理分析,获得所需数据。为了便于解决和研究问题,提出以下几条假设:⑴假设16家上市银行的年报真实可信;⑵假设上市银行在编制年报时使用会计记账方式等一致;⑶假设设置的变量取值都有实际意义且数据记录准确规范。

二、根据收入结构对商业银行的分类

(一)研究思路

首先运用主成分分析将多个指标浓缩为少量几个指标,消除各个指标间的多重共线性,然后根据主成分得分对其用二阶聚类法进行聚类分析,最后根据实际情况确定最终聚类结果。

(二)数据处理

1.主成分分析。将我们整理的2015年16家上市银行收入结构的各项指标用SPSS对其进行主成分分析,在方差累计贡献率大于85%的情况下,得出F1、F2、F3、F4主成分得分函数:

F1=-0.379X1+0.316X2+0.023X3-0.28X4+0.3X5+0.075X6

F2=-0.163X1+0.325X2+0.439X3+0.156X4-0.354X5-0.332X6

F3=-0.244X1-0.143X2+0.431X3+0.322X4-0.09X5+0.796X6

F4=-0.293X1+0.416X2-0.684X3+0.851X4+0.032X5+0.013X6

将各指标值分别代入4个得分函数中,就可以得出每个商业银行的主成分得分,得分结果如表1所示。

2.聚类分析。根据表1,对其用二阶聚类法进行聚类分析,先分别聚成四类、五类和六类。

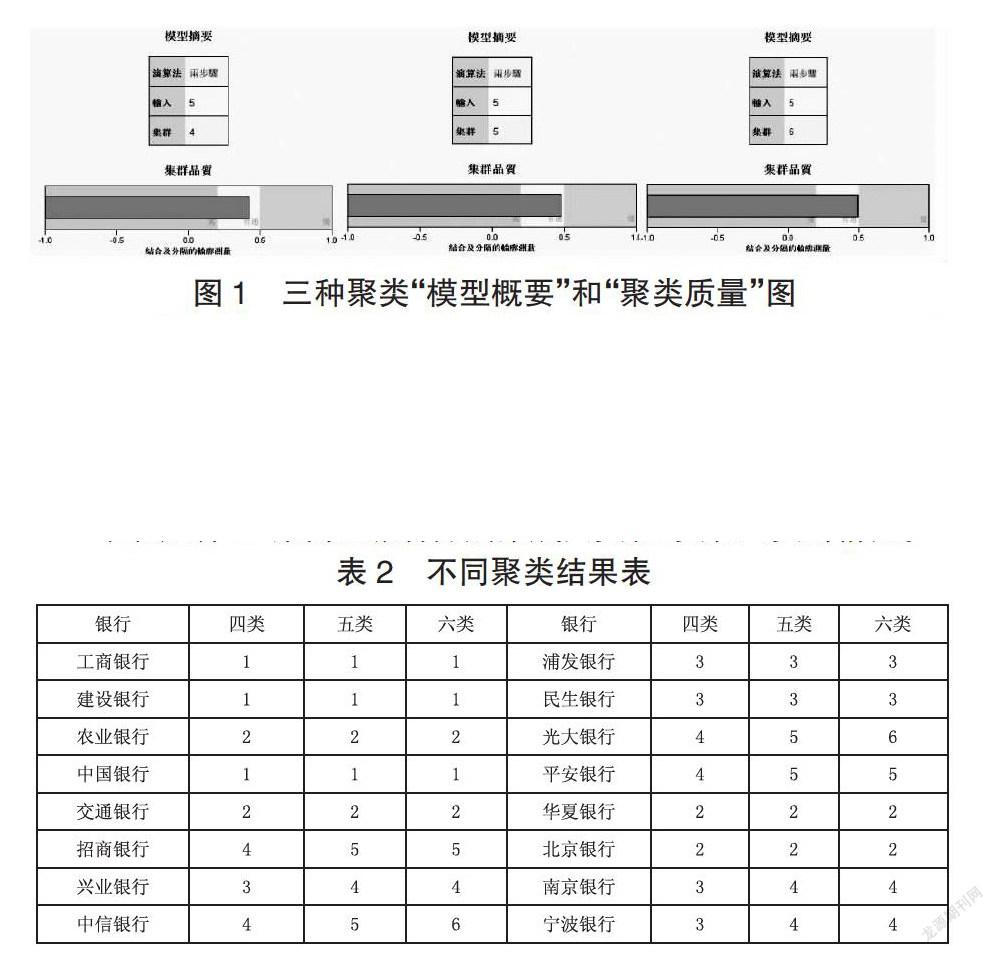

下图为三种聚类的“模型概要”和“聚类质量”图。

“聚类质量”通过不同的颜色来表示聚类质量的“差”、“良”、“好”和“较佳”三个等级。蓝色条带表聚类质量达到的等级。由上图可以观察到,三种聚类结果的聚类质量良好,说明聚类成三种方式都是合理的。

下表是将16家商业银行分别聚成四类、五类和六类的情况。

表2 不同聚类结果表

■

由表2可以看出,不论将这16家银行分为四类、五类还是六类,我们都可以发现:工商银行、建设银行、中国银行被分为一类,农业银行、交通银行、华夏银行、北京银行被分为一类,浦发银行和民生银行被分为一类。最终我们结合实际,将四类的结果作为本文的最终聚类结果。

(三)结果分析

第一类银行的利息收入平均为72.58%,低于其余13家银行2.3%。并且其他营业收入平均占总收入的4.93%,远远高于其余13家商业银行4.03%。这说明国有的三大商业银行比其他商业银行具有较优的收入结构,这也为工商、建设和中国银行成为全球顶尖银行提供了依据。

第二类商业银行是利息收入占比降低最快或营业额相对庞大的商业银行,这四家银行的收入结构虽然没有第一类好,但在优化收入结构的能力上存在比较大的潜力,相信其收入结构在以后几年会快速得到改善。

第三类商业银行是唯一在汇兑收益中亏损的一类商业银行,这类商业银行都是股份制银行,资产规模较小,但是最富创新力的银行。但就目前来说,其收入结构是16家商业银行中最差的一类银行,应该得到管理层的重视。

第四类商业银行处于四类银行收入结构的中间水平。其中,招商银行零售业务备受认可,平安银行依靠其母公司平安集团快速扩张,意图成为全能型模式银行。此类银行的利息占比收入是四类银行中最低的一类银行,甚至低于第一类国有控股银行2.5%。但资产规模较低,其他业务收入占比仅为0.15%,远远低于第一类商业银行其他营业收入平均占总收入的4.93%。

三、收入结构与资产规模和营业收入之间的联系

(一)研究思路

本文假设收入结构与资产规模和营养结构之间是确定的函数关系,进行回归分析,得出收入结构与资产规模和营业收入之间的函数表达式,通过对各参数的分析,可分别得到资产规模和营业收入之间对收入结构的影响。

(二)数据处理

1.回归分析。用资产规模和营业收入作为自变量,用利息净收入、手续费及佣金净收入、投资收益、公允价值变动收 、汇兑收益、其他业务收入作为因变量。由于6个自变量具有不同的重要性,假定收入结构可分为利息收入和非利息收入,因此先对这6个变量分别赋予权重0.5、0.1、0.1、0.1、0.1、0.1,然后再进行回归分析。此数据是截面数据,有可能存在异方差,所以直接采用加权最小二乘法进行回归,回归权数设置为残差平方和。用EVIEWS进行WLS回归。

①资产规模回归方程

回归结果如下:

Y1=-21.8235+43.817X1+195.5811X2+189.2389X3+363.1467X4 +394.9035X5+335.5921X6

T=(-1.7214)(1.6997)(1.6064)(1.6930)(1.8888)(2.8589)(1.7292)

R2=0.9999,DW=0.8,F=1094270

由回归结果可以看出R2=0.9999,这说明模型对样本拟合度很高;F=1094270,给定显著性水平α=0.05通过查F分布表可知,此回归程显著。

②业收入回归方程

回归结果如下:

Y2=-16.844+33.147X1+152.972X2+166.822X3+350.225X4 +334.845X5+265.7024X6

T=(-1.1819)(1.1438)(1.1177)(1.3276)(1.6204)(2.1563)(1.2179)

R2=0.9999,DW=0.7513,F=957327

由回归结果可以看出R2=0.9999,这说明模型对样本拟合度很高;F=957327,给定显著性水平α=0.05通过查F分布表可知,此回归程显著。

(三)结果分析

由资产规模回归方程中可以看出,6个自变量的系数都为正,说明6个变量与银行的资产规模呈正相关。又发现利息收入的系数最小,说明利息对银行资产规模的边际弹性低,无法通过增加利息收入而增加资产规模。

由营业收入回归中可以看出,6个自变量的系数都为正,说明6个变量与银行的资产规模亦呈正相关。和资产规模回归方程一样,利息收入的系数最小。因此建议商业银行应该增大非利息收入,这样可以优化自己的收入结构,更快的提高营业收入。

四、收入结构的预测

(一)研究思路

在前文分类的基础上,为了代表所有的上市银行和计算的方便性,我们挑选4类中一家银行的收入结构进行灰色预测。因为影响收入结构最主要的因素是利息占总收入的比重,我们选取这一项作为预测对象。

(二)数据处理

灰色预测

商业银行利息占总收入的比重近年来都呈现下降的趋势,因此我们选取GM(1,1)灰色预测模型。

1.工商银行。利用MATLAB软件求出模型参数a、b,即发展灰度和内生灰度的估计值:a=0.0132,b=0.7897。由此可求得一次累加原始数列拟合序列表达式:y=59.9381-59.1405E-0.0132t,以此计算而得的数列再进行累减还原即可得灰色预测后的拟合序列,最后进行模型误差的检验。

由表3可以看出,2016~2020年拟合数据与原始数据的残差均小于0.02,相对误差均小于2%,说明此模型可以用来预测工商银行利息收入占总收入的比重。

利用上述建立的模型,用MATLAB直接预测2016~2020年工商银行利息占总收入的比重数据,如下表4所示:

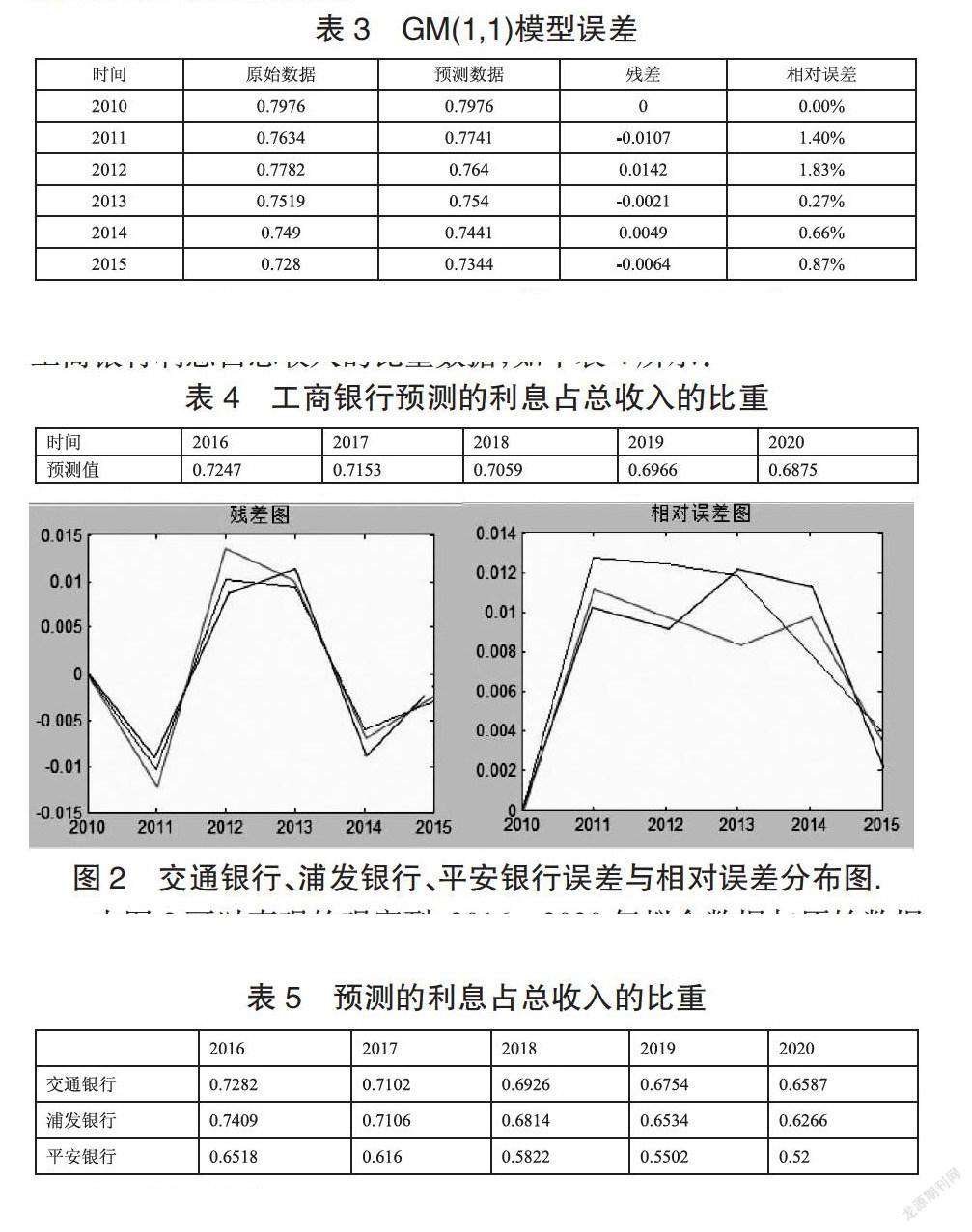

2.交通银行、浦发银行、平安银行。采用与工商银行相同的建模方式,对交通银行、浦发银行、平安银行的利息占总收入的比重进行灰色GM(1,1)预测,预测误差直接用图2展示。

图2 交通银行、浦发银行、平安银行误差与相对误差分布图.

由图2可以直观的观察到,2016~2020年拟合数据与原始数据的残差均小于0.02,相对误差均小于2%,说明此模型对交通银行、浦发银行和平安银行的利息收入占总收入的比重可以进行预测。

由此,我们用MATLAB求出其余三家商业银行利息占总收入的比重数据,如表5所示:

(三)结果分析

由表4和表5可以观察到,平安银行的利息收入在2020年占比最低为52%,远高于工商银行的68.75%,说明第四类银行,即最富有创新的商业银行未来的发展前景乐观。而第一类银行即目前具有相对最优收入结构的国有大型商业银行,其利息收入所占比重虽然在逐年降低,但其速度远远小于第四类股份制商业银行。

五、总结

本文首先聚类分析了国内16家上市银行收入结构的现状,我们发现国有大型商业银行现阶段凭借其强大的资产规模,构建了比其它商业银行更优的收入结构,以此成为全球顶尖银行。而第四类股份制商业银行虽然具有较强的创新能力,但其收入结构现状仍不及国有大型商业银行。然后回归分析了商业银行收入结构与资产规模和营业收入之间的关系,得到利息收入对银行资产规模和营业收入的边际弹性低,因此商业银行欲通过增加利息收入从而增加资产规模和营业收入已是不明智的选择。最后对4类银行中典型的4家银行的利息收入所占比重进行灰色预测,发现5年后富有创新的股份制商业银行的利息收入占比已经低于国有大型商业银行。

因此国有大型商业银行应该加强创新,重新定位经营业务结构,向股份制商业银行学习,与国际金融大环境接轨,效仿国际先进理念,把中间业务作为商业银行新效益增长点。股份制商业应该保持其创新能力,继续开展收入结构改革,扩大资产规模。国家应该逐步放松对金融的管制,让商业银行的业务范围不断扩大,逐渐形成混业经营模式,成为多功能、综合性的“金融百货公司”,以此达到优化收入结构的目的。

参考文献

[1]邢学艳.我国商业银行收入结构的实证分析[J].经济师,2011(9):181-183.

[2]黄国妍.商业银行收入结构与银行风险研究[D].华东师范大学,2014.

[3]黄宏运,吕石山,朱家明.空气污染的计量评估方法[J].阴山学刊(自然科学版),2016,04:1-5.

[4]杨桂元,朱家明.数学建模竞赛优秀论文评析[M].中国学技术大学出版社,2013.9.第一版.

[5]冯岩松.SPSS 22.统计分析应用[M].北京:清华大学出版社,2015.

[6]杨桂元.数学建模[M].上海:上海财经大学出版社,2015.

[7]孙亚静,辛雪娇,张彦红.中国上市商业银行经营绩效分析[J].产业与科技论坛,2013,13:26+226.

[8]张畅.我国股份制商业银行竞争力比较分析[J].现代商贸工业,2016,07:54-56.

基金项目:国家自然科学基金资助项目(11301001),安徽财经大学教研项目(acjyzd201429)。

作者简介:吕石山(1995-),男,青海西宁人,安徽财经大学金融学院在读,研究方向:金融学;通讯作者:朱家明(1973—),男,安徽泗县人,安徽财经大学统计与应用数学学院副教授,主要从事应用数学与数学建模方面的研究。