欧元区去杠杆迟缓埋下金融风险

2016-09-05白泽编辑孙艳芳

文/白泽 编辑/孙艳芳

欧元区去杠杆迟缓埋下金融风险

危机后,欧元区去杠杆进展迟缓,加之大量不良资产难以消化,为其今后的复苏埋下了金融风险隐患。

文/白泽编辑/孙艳芳

2015年欧洲中央银行(ECB)推出量化宽松政策后,欧元区经济出现了周期性复苏,债务问题有所缓解,呈现出有序去杠杆的态势。然而,整体而言,欧元区去杠杆进展仍显迟缓,债务水平居高不下。欧元区有序去杠杆主要依赖量化宽松大量“印钞”。但量化宽松的刺激效果受到明显约束,且正日渐消退,经济复苏的动能也因此在减弱。最新一轮降息后,欧元区利率已处于极低水平,未来如果继续加码宽松将面临德国等核心国家的阻力:ECB加大刺激力度面临较大困难。去杠杆迟缓与金融资产质量较差相互交织,埋下了金融风险隐患。

危机后欧元区去杠杆进展迟缓

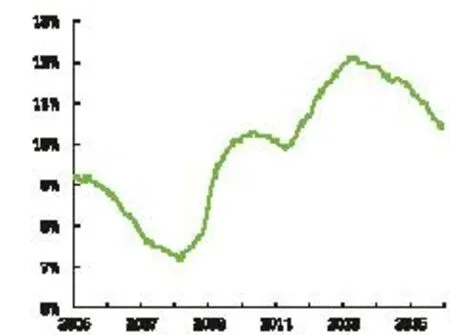

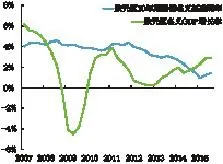

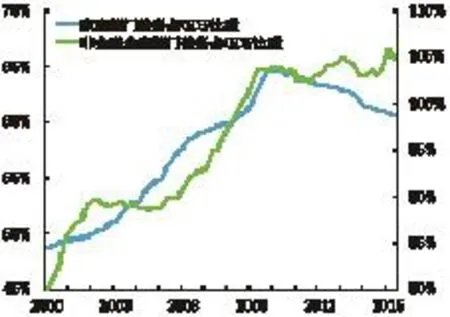

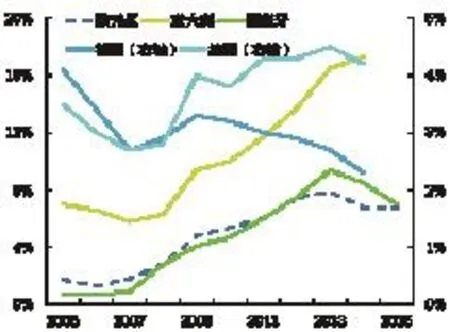

2015年3月,ECB推出了量化宽松政策,帮助欧元区经济逐步复苏。宽松的货币政策压低了利率和汇率,推升了资产价格,刺激整体经济需求有所扩张,并带动失业率逐步下降(见图1)、通胀小幅上升。目前,欧元区的名义GDP增速已高于借贷成本,似乎正在逐步走出“债务-通缩”的恶性循环,呈现出有序去杠杆的态势(见图2)。但相对而言,欧元区的债务仍处于较高水平,去杠杆进展缓慢。

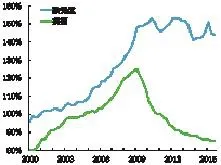

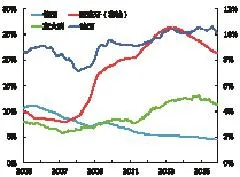

首先,危机后欧元区金融部门去杠杆幅度很小。与美国不同,欧元区金融部门在2008年危机后没有进行大规模的破产重组,去杠杆不彻底。目前整体金融行业的债务占GDP比重仍维持在约144%的高位,相比2010年仅下降了约6个百分点(见图3)。欧元区银行业的债务占GDP比重在危机后下降较为明显,由2010年的约60%下降至目前的约46%,已与2001年的水平相当(见图4)。这一方面表明,银行对债务融资的依赖度有所减小;但另一方面也意味着,非银行金融企业的杠杆水平仍在增加。

其次,非金融部门债务负担依然沉重。非金融部门债务占GDP比重仅从危机时最高点的168%下降至约165%。按融资渠道分类,非金融部门来自银行的债务占GDP的比重明显下降,但来自非银行渠道的债务占GDP的比重仍在上升(见图5)。按家庭和企业分类,欧元区家庭债务占GDP比重从危机时最高点的约65%小幅下降至目前的约61%,而非金融企业的债务占GDP的比重反而较2010年上升约1个百分点至105%(见图6)。

当经济增速下滑时,较高的杠杆率将使实体经济的债务负担加重,增加整体经济面临的信用风险。此外,金融行业的高杠杆不仅会限制信贷的增长,还将影响金融系统的稳定性。因此,欧元区亟需进一步降低杠杆率。

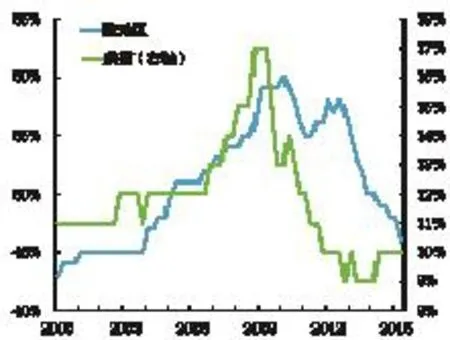

去杠杆有赖于大量“印钞”

去杠杆主要有四种方式——债务减记、紧缩支出、转移支付和直接“印钞”。而对于欧元区而言,前三种方式均难以有效实施。

债务减记指通过违约或重组的方式,减少债务人需要偿还的债务总量。由于债务人的债务就是债权人的资产,债务减记将直接导致整体经济遭受大量资产损失。同时,在进行债务重组或破产清算时,债务人自身资产还易被无序出售导致大幅减值,并伴随大量裁员。因此,大规模债务减记会引发经济衰退甚至社会动荡,导致去杠杆的过程极为痛苦。美国在本轮去杠杆初期,通过违约和破产重组等方式减记了大量债务,使整体经济的杠杆率快速下降,但同时也爆发了空前严重的金融危机,付出了惨痛代价。欧元区在危机后没有进行大规模的债务减记,并极力避免通过这种痛苦的方式进行去杠杆。

紧缩支出指债务人通过削减支出以偿还债务。虽然紧缩支出是在处理单个债务问题时的惯常逻辑,但对于整个经济的去杠杆往往难以起到良好的效果。由于经济中某个部门的支出同时是另一个部门的收入,因此债务人支出的缩减会导致其他部门收入的缩减,由此产生的紧缩效应将使经济进入“债务-通缩”的恶性循环。

转移支付一般指政府使用纳税人的财富向债务人注资,以减轻其债务偿还的负担。美国在金融危机后通过政府注资的方式救助了大量金融机构,总规模高达万亿美元。由于欧元区并未实现财政一体化,各国之间存在利益冲突和政治矛盾,推行类似规模的救助难度很大。欧元区在处理欧债危机时达成救助协议的过程之艰苦也印证了这一点。

图1 欧元区失业率稳步下降(单位:%)

图2 欧元区开始有序去杠杆

图3 欧元区金融业债务占GDP比重下降缓慢

图4 欧元区银行业债务占GDP比重下降明显

图5 欧元区非金融部门债务占GDP比重下降幅度很小

图6 家庭债务占GDP比重有所下降,企业部门仍在上升

直接“印钞”指央行通过量化宽松向市场提供流动性和信用支持,以帮助经济进行去杠杆。与其他三种方式相比,该方式可以避免去杠杆的过程过于痛苦,且实施的阻力也相对较小。其作用主要体现在:推升通胀和资产价格,带来财富效应,刺激消费支出;压低债务人的融资成本和本币汇率,提高本国企业经济活力和出口竞争力。金融危机后,美联储进行了三轮量化宽松,推动了美国的经济复苏并实现了有序去杠杆。目前,欧元区也在大力施行量化宽松,以期获得类似的效果。

量化宽松的刺激效果逐渐消退

目前,欧元区的经济复苏仍十分脆弱,而量化宽松的刺激效果则受到明显约束,且正日渐消退,欧元区经济周期性复苏的动力也因此在不断减弱。

一是欧元区经济结构特点削弱了量化宽松的效果。欧元区家庭持有的金融资产较少,仅占家庭总财富的44%,低于美国的70%和日本的64%。其中,权益类资产仅占总资产的8%,远低于美国的27%。因此,家庭从金融资产价格上涨中获得的收益较低。欧元区中小企业占比较高,直接融资比例较低,且自身信用状况较差,量化宽松促进其融资能力提升的作用较小。另外,中小企业海外收入占比较低,超过50%没有海外收入,汇率贬值对其刺激作用较为有限。

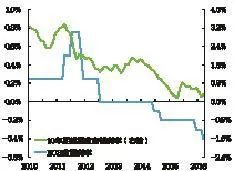

二是量化宽松通过利率渠道刺激经济的力度较小。欧元区的利率水平较低,量化宽松压低利率的幅度有限。危机后,美国10年期国债利率曾达到4%,三轮量化宽松使利率最多下降了260个基点至1.4%;而欧元区在量化宽松实施前,德国10年期国债利率仅为1.1%,量化宽松实施后最多也就下降了100个基点至0.08%。

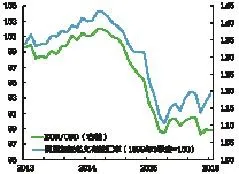

三是汇率下跌对出口的促进作用减弱。首先,欧元的贬值幅度逐渐缩小。虽然欧元区的宽松货币政策曾一度使欧元对美元贬值25%,但量化宽松推出后贬值趋势停滞。2016年1月,欧元兑美元汇率已与量化宽松推出时基本持平。在新兴市场货币不断贬值的影响下,欧元区的贸易加权名义有效汇率(Trade-weighted NEER)已从去年8月的89.7升至93.6(见图7)。其次,外需不足拖累出口增长。近期欧元区主要贸易伙伴的经济增速不断下滑,对欧元区出口造成拖累(见图8),特别是随着新兴市场占欧元区出口份额的不断提升,新兴市场经济放缓对欧元区出口的负面影响逐渐增强。

潜在金融风险仍然较高

图7 欧元贬值幅度逐渐减小

图8 欧元区主要贸易伙伴经济增速有所下滑

图9 欧元区的利率水平已经很低,进一步宽松的空间有限

图10 除德国外,欧元区其他国家失业率仍处于历史高位

图11 除德国外,欧元区其他国家的不良贷款率仍较高

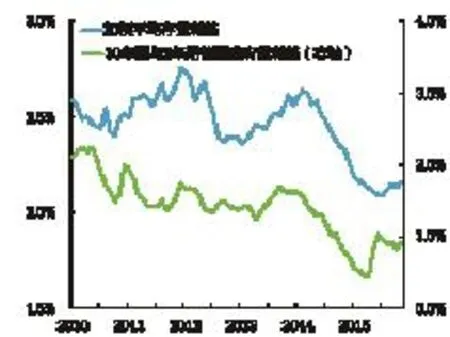

图12 存贷利差收窄、利率曲线变平压缩银行盈利空间

ECB需要继续加大刺激力度,以维持经济的复苏势头。然而,ECB加码宽松难度较大,效果也不确定。首先,欧元区的利率水平已经很低,进一步宽松的空间有限。经历3月10日最新一轮降息后,欧元区政策利率为-0.4%,期限在7年以下的德国政府债利率已全部为负,10年期德国政府债利率也已趋近于零。在中短期利率跌破零下界和长期债券已近乎于现金的情况下,央行继续扩大宽松恐难以显著增强刺激力度(见图9)。其次,ECB加码宽松面临德国等核心国家的阻力。金融危机前,德国没有如其他欧元区国家一样通过增加负债来维持支出,而是在对外贸易中积累了大量的储蓄,并通过劳动力市场改革保持了竞争力。因此,危机后德国与其他欧元区国家的基本面状况差异很大,在劳动力市场方面尤其明显(见图10)。如果这些差异不能通过结构性改革得到解决,可能引发德国与其他欧元区国家对货币政策需求的日益背离,增加ECB推行宽松政策时面临的阻力。

在负债端去杠杆力度难以明显提升的情况下,欧元区金融业还存在资产质量较差的问题,且二者相互交织导致潜在金融风险的可能性也仍然较高。危机后,欧元区银行业在资产端积累了大量不良贷款,主要集中在边缘国家(见图11)。由于缺少宏观政策的协调,这些不良贷款的消化速度十分缓慢,严重拖累了银行的资产质量。受低利率环境下银行存贷利差不断收窄、资本市场波动导致非息收入减少等因素的影响(见图12),欧元区银行的盈利能力不断下降,增加了其依靠自身能力消化不良贷款的难度。而大量不良资产本身又占据了银行相当部分的负债资源,成为去杠杆过程中难以吐出的大块垒。如果考虑到拨备和坏账损失会持续造成银行“失血”,其财务的“健康”状况则更令人担忧。

总体而言,虽然近期欧元区经济出现周期性复苏征兆,但整体经济债务水平仍然较高,有序去杠杆也仍依赖于量化宽松大量“印钞”。面对量化宽松的刺激效果受到约束,且正在消退,ECB要进一步加大刺激力度的空间有限,并会面临来自核心国家的阻力。去杠杆进展迟缓,加之大量不良资产难以消化,为欧元区今后的复苏之路埋下了金融风险隐患。