2015年全球有色金属矿产勘查投资分析

2016-09-01

2015年全球有色金属矿产勘查投资分析

0 前言

2015年,全球经济不景气对资源领域的冲击进一步加深。2016年1月,经济状况同样不佳,在新年第一周,全球股票市场蒸发了2.3万亿美元。尽管美国的就业率有所反弹,但投资者还是对中国经济增长放缓,以及石油价格的暴跌感到恐惧,从而使矿业市场的总市值减少到自2009年以来的最低水平。

加拿大SNL金属和矿业集团的第26版公司勘查战略(CES)显示,全球勘查领域的表现也一样好不到哪里去,2015年有色金属矿产勘查的总投资仅为92亿美元,比2014年减少了19.0%。由于金属价格低迷,再加上产能严重过剩和政治动乱加剧,投资者开始回避矿业,使多数勘查公司除了削减勘查费用外别无选择。

1 世界经济的不确定性

华尔街有一句谚语:一月如此,一年也会如此。不幸的是,今年一月对全球市场,尤其是对矿业,是极其困难的一个月。在2016年的第一周,标准普尔500指数下降了5%,富时全球指数也下降了5.6%,尽管2015年12月美国公布的就业情况比预期的要好。这是自1994年有该指数以来最糟的开年头5天,也是自2011年以来最糟的一周。

在1月达沃斯世界经济论坛上,哈佛大学教授Kenneth Rogoff曾发出警告,世界经济处在继续缓慢复苏和全球金融危机之间摇摆。国际货币基金组织首席经济学家Maurice Obstfeld也赞同“新兴市场面临艰难的调整”这一看法。

随着石油价格从2014年年中每桶115美元的峰值下降到每桶27美元这一2003年以来的最低值,全球富时指数也在1月20日进入“熊市”区间。由于投资者转向更为安全的政府债券,英国、法国和日本的股票市场从2015年的最高点下降了20%(熊市的一般定义)。

在达沃斯论坛结束时,穆迪正式将120家能源公司和55家矿业公司列入审查对象。

在欧洲中央银行预示采取新一轮货币刺激计划后,国际股票市场开始复苏,1月底由于日本银行继续实行负利率而进一步上升。然而,从年初到二月底,富时全球指数还是下降了7%。

矿业市场的总市值到2015年12月底减少到8 740 亿美元(基于大约2 600家上市公司的统计),但到2016年1月底,总市值又进一步减少到8 000亿美元以下。1月的表现令人担忧,因为标普道琼斯指数自1929年以来有3/4的年度在1月表现不佳时,其余时间也是下降的。

法国兴业银行的分析家Albert Edwards在1月就发出“通货紧缩和萧条”的警告。他预测,由于美联储量化宽松政策失败的间接后果,美国股市可能会造成3/4总市值的损失。该银行的另一位分析家Robin Bhar也指出,地缘政治紧张将加剧对金融市场的负面影响。但是,价格疲软必将引起供给侧的激烈回应,最终导致适度的矫正。基于积极的需求趋势和资源的过度消费这一判断,Bhar预测,金属价格在未来两年会逐步上升。

世界银行的大宗商品价格指数在2015年下降了21%,在年底还不到2011年2月峰值时的55%。据此,世界银行在1月底发布的大宗商品市场展望中预测,今年金属价格将进一步下降10%。世界银行还预测,铁矿的遭遇最惨,2016年铁矿的价格将进一步下降26%,如果中国经济增速没有达到预期,而铁矿的产量又高于预期的话,甚至还会下降得更多。铜矿的情况也一样,为了使2016年铜的价格有所改善,大量的矿山需要关闭。

2 2015年回顾

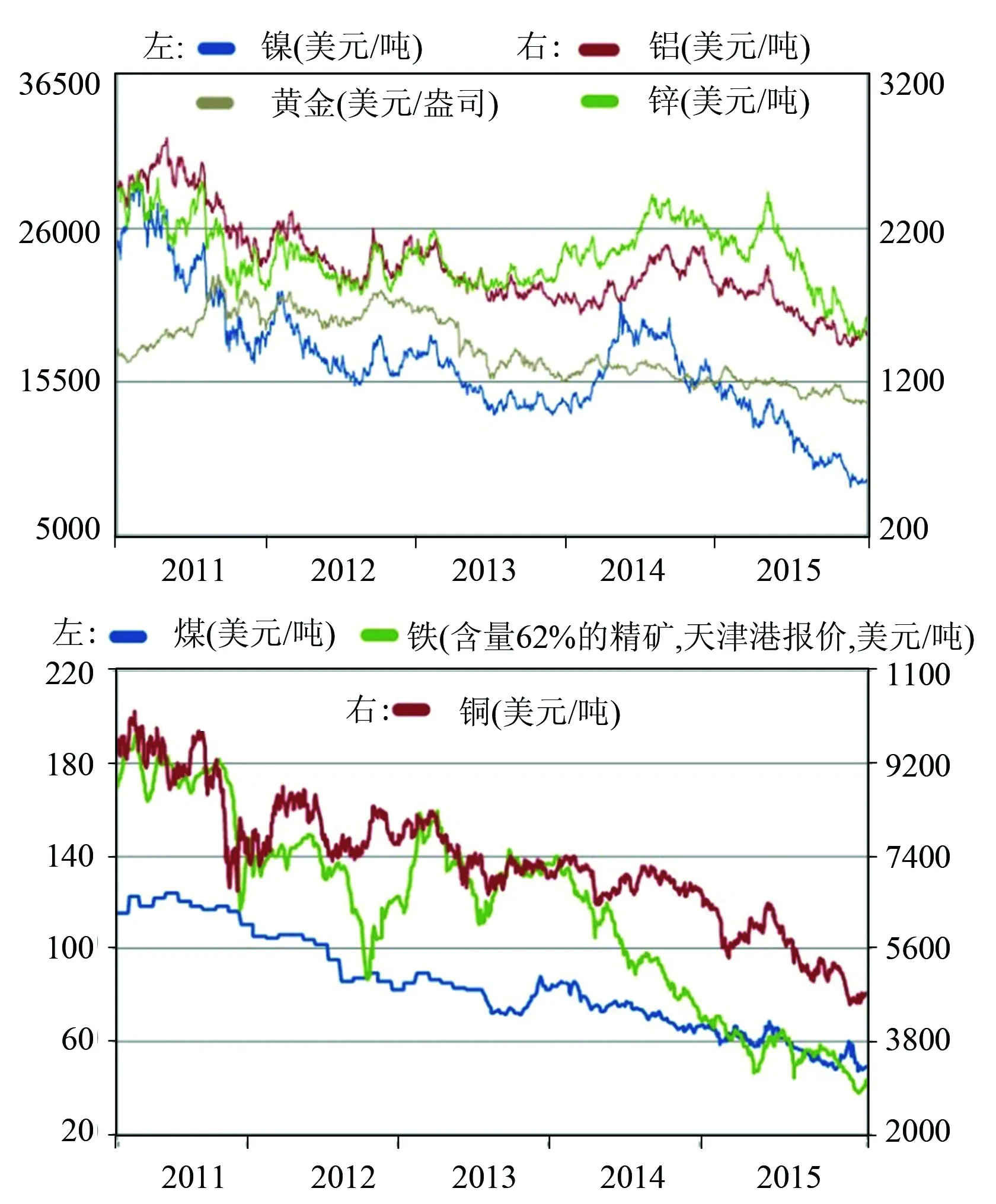

过去的一年对大宗矿产品来讲是痛苦的一年。铁和镍的价格下降了40%左右,锌、铜和煤的价格下降了大约20%,铝下降了17%,甚至黄金(传统上认为是安全的港湾)也下降了近10%,见图1。

图1 近5年主要金属价格变化情况

到2015年年底情况似乎有所好转,大多数矿产品的价格开始回升,尤其是铁矿,在最后10个交易日上升了11%,达到每吨43.6美元,而11月的最低点为38.3美元。黄金和铝是个例外,在最后一周黄金的价格下降了0.7%,为每盎司1 060美元(2015年的平均值为1 161美元);铝的价格下降了1.8%,为每吨1 513美元。煤矿的遭遇最差,道琼斯煤矿指数(235家公司)比年初下降了79%,总市值为1 904亿美元。

2015年,矿业经历了最为惨淡的一年,但也是企业兼并和收购创纪录的一年。交易量超过4.6万亿美元,甚至超过了2007年4.3万亿美元的历史最高纪录,原因主要是企业渴望发展和资产相对廉价。

金融时报分析家Gavyn Davies在回顾2015年时评论道:虽然去年的几个主要趋势非常明显(石油价格疲软、欧元下跌、美元上涨、新兴市场货币暴跌),但许多宏观投资者还是没能及时扭转急剧逆转的局面。

3 全球勘查投资缓慢减少

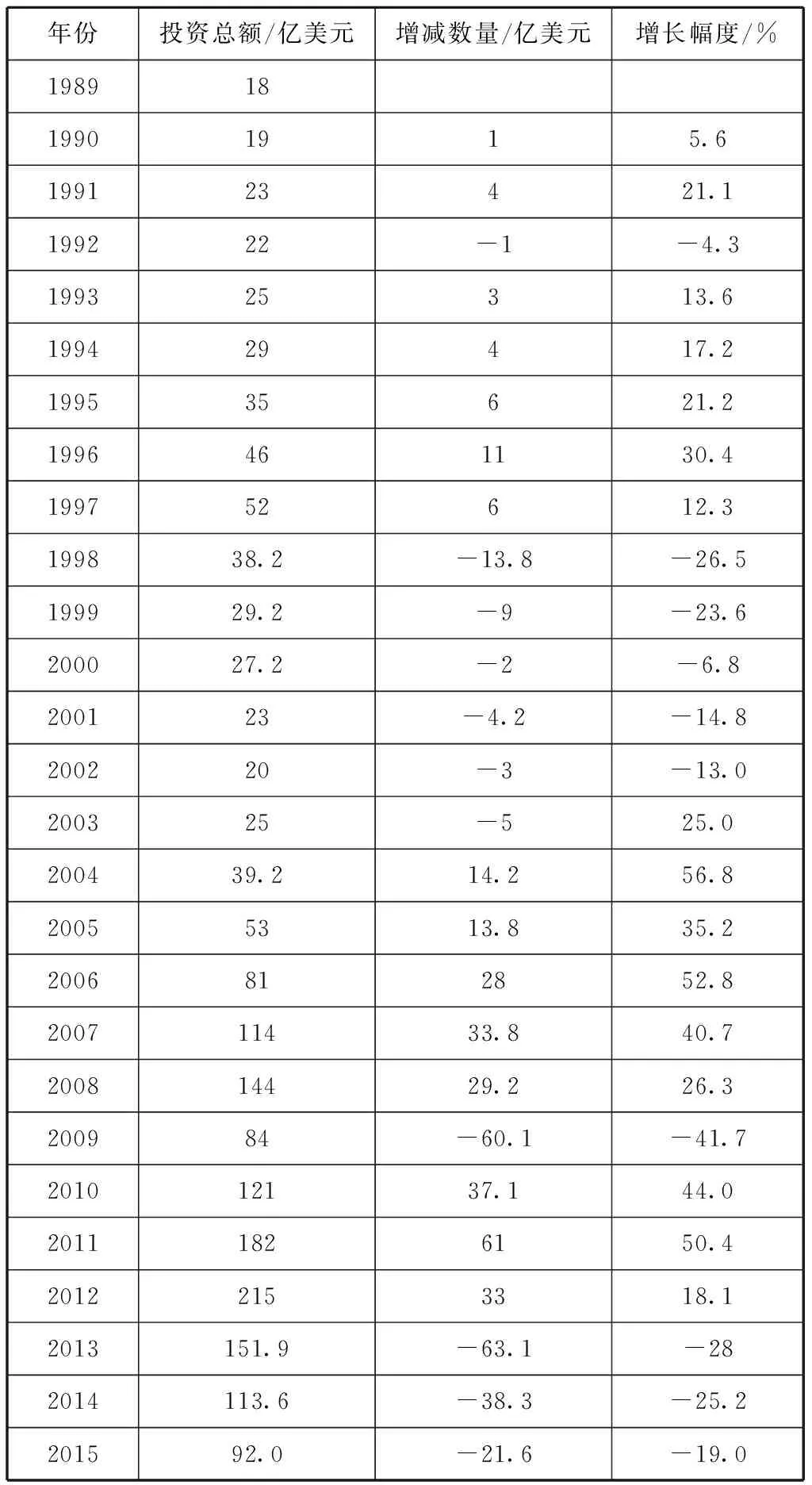

矿业公司对市场逆风的反应是继续削减勘查活动,结果2015年全球有色金属矿产勘查投资总额与前一年相比减少了19.0%。加上不能统计进来的数据,SNL金属和矿业集团公司估计,2015年全球有色金属矿产勘查的投资总额为92亿美元,不到2012年215亿美元这一历史记录的一半。

过去几年,勘查投资大幅跳水反映了投资者对整个矿业市场的担忧,因此大多数初级勘查公司更加难以筹借勘查资金,也使矿业公司难以确定资本投资和勘查费用计划。2015年,负面的价格预测又迫使许多矿业公司出售资产,关闭矿山,并将注意力集中在企业水平的节约成本上。

2015年,全球勘查投资总额是SNL根据全球3500多家矿业和勘查公司的调查统计获得的,其中大约有1 800家公司在企业勘查战略(CES)研究报告中披露有勘查投资。这些公司(每家的勘查投资在10万美元以上)的有色金属勘查投资总额为87.7亿美元。SNL估计该投资额约占全球有色金属矿产勘查投资总额的95%。

表1 历年全球有色金属矿产勘查投资情况

虽然铁矿的勘查投资不包括在企业勘查战略报告内,但SNL自2011年已开始统计铁矿勘查的投资,2015年为9.39亿美元,2014年为14.4亿美元,2013年为17.4亿美元,而2012年高达28.9亿美元。加上铁矿勘查的投资份额,2015年全球固体矿产勘查的投资总额为97.1亿美元,其中铁矿的勘查投资约占10%左右。

4 全球勘查趋势

SNL自20世纪90年代初开始分析全球每年有色金属矿产勘查的投资情况,以及投资总额与加权年度金属价格指数的关系(见图2)。从该图可以看出,勘查投资具有周期性,而且勘查投资与金属价格指数具有相关性,一般来讲金属价格指数要滞后一年。

图2 1993~2015年全球有色金属勘查投资

20世纪90年代初,有色金属矿产勘查投资总额稳步增加,在1997年达到52亿美元的阶段高峰。次年随着金属价格的暴跌,加上大型矿业公司大幅减少与兼并以及初级勘查公司的融资困难,全球有色金属矿产勘查投资连续5年逐年减少,到2002年仅为20亿美元这一12年来的最低点,累计减少了62%以上。

自2002年起,由于黄金价格的上涨,投资利润的增加使初级勘查公司复活,以及大型矿业公司增加勘查费用,全球有色金属矿产勘查投资开始逐年增加。加上中国高速发展对资源需求的增加,导致勘查活动进入一个活跃期,使全球矿产勘查总投资在2008年达到144亿美元这一新的峰值,接近6年前最低值的8倍。

2008年9月,由于全世界遇到了最近几十年来最严重的经济衰退,采矿业的繁荣突然停止。因此,2009年全球有色金属勘查投资减少到84亿美元(减少了41.7%),这是自1989年SNL进行公司勘查战略报告以来,下降幅度最大的一年,无论是勘查投资总额,还是减少的比例。

2009年初,大多数金属价格触底反弹,矿业的复苏比预期的要快。2010年,全球经济有了显著改善,金属的交易价格一直处在2011年的长期平均价格之上。作为回应,大多数矿业公司开始增加勘查投资,使2010年的勘查投资总额增加了44%,达到121亿美元,2011年又增加了50.4%,达到182亿美元。

2012年是标志着矿业转型的一年,随着大多数金属价格达到或接近历史最高水平,采矿业投资利润的增加,矿业恢复了2007~2008年的繁荣景象。这一年,勘查投资继续增加了18.1%,达到215亿美元这一新的历史最高点。但从当年4月开始,投资者开始对初级勘查公司持谨慎的态度,使许多公司难以对进一步的勘查项目进行融资,迫使他们将勘查费用减到预算水平以下。

2013年到2014年,市场更加不乐于支持初级勘查公司,矿业公司也开始撤回资金和勘查投资,以提高金融利润。结果,2013年全球勘查投资总额减少到151亿美元,2014年又进一步减少到113.6亿美元,仅为2012年最高值的48%。

不幸的是,2015年并没有看到多年来所希望的复苏迹象。加上需求的不确定性,因此2015年几乎所有金属的价格全线下滑,矿产勘查投资业继续减少。全球有色金属矿产勘查投资继续减少了19.0%,只有87.8亿美元。自2008~2009年金融危机以来,有色金属矿产勘查投资总额首次减少到100亿美元以下。

5 热门勘查地区

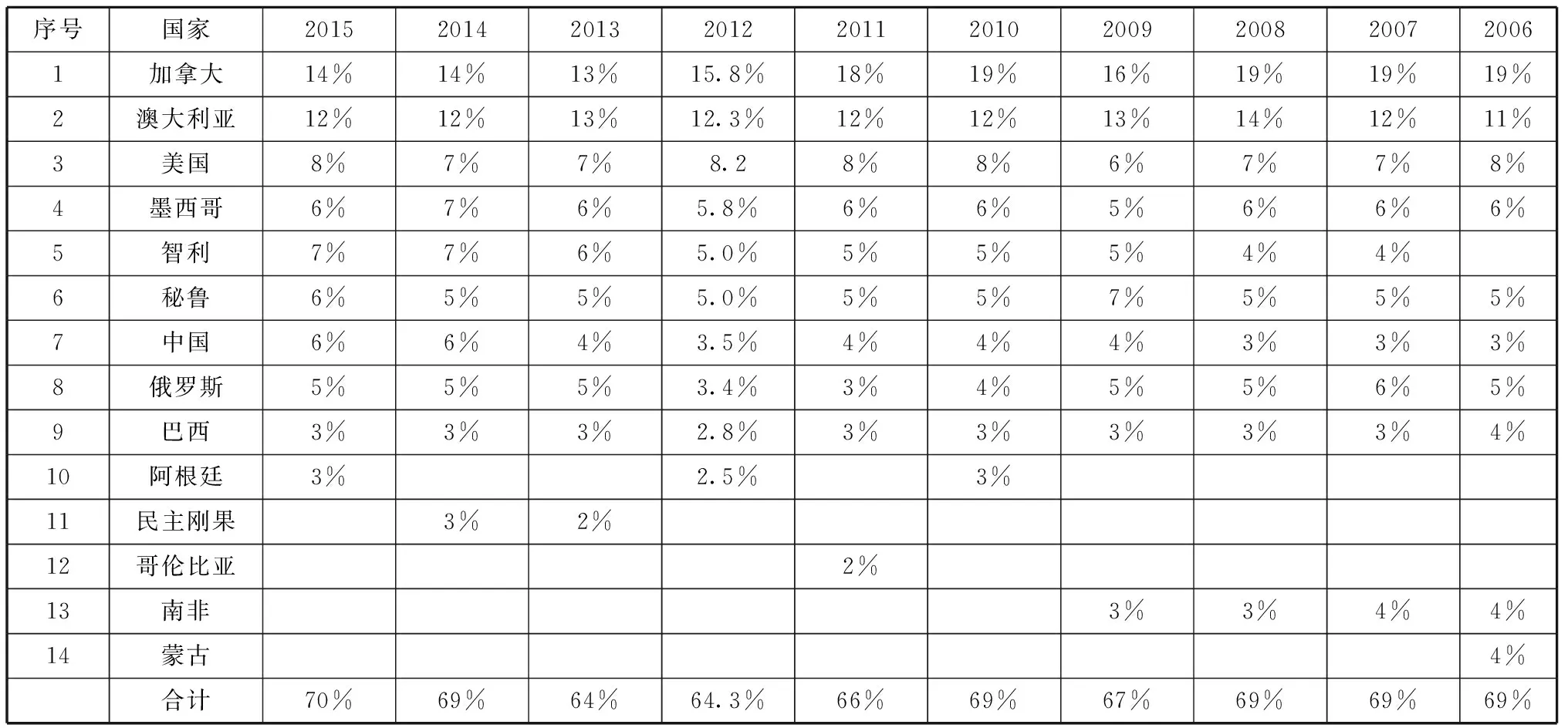

2015年,所有地区的矿产勘查投资均有所减少,其中减少得最多的是非洲和拉丁美洲。但是,后者仍然保持是最热门的勘查地区(自1994年以来一直居首位),大约占2015年全球有色金属矿产勘查投资的28%,其中智利、秘鲁、墨西哥、巴西、哥伦比亚和阿根廷六个国家占据了最大份额。金矿是拉丁美洲最热门的勘查矿种,其勘查投资所占比例由2014年的41%增加到42%,而贱金属勘查投资所占比例由42%下降到40%。

SNL所列的世界其他地区(欧洲和大部分亚洲国家或称为欧亚国家)的勘查投资总额居第二位,投资最多的是中国和俄罗斯,其次是土耳其和吉尔吉斯斯坦,2015年每个国家的勘查投资均在7 000万美元以上。其中,中国的勘查投资占32%,居首位,也是最近5年中第4年占据首位。黄金也是该地区最热门的勘查矿种,主要也是中国和俄罗斯。

非洲第3年保持第三的位置,占全球总投资的14%。由于2015年勘查投资减少的幅度最大(30%),因此与世界其他地区(欧亚国家)的差距由2014年的4.8亿美元减少到3.36亿美元。热点的勘查国家包括:民主刚果、南非、布基纳法索、赞比亚和加纳。金矿的勘查投资减少了27%,其在总投资中所占的比例由41%提高到43%;贱金属的勘查投资减少了39%,所占比例由19%下降到17%。

加拿大继续保持第四的位置,在全球矿产勘查投资中所占的比例为14%,其中安大略省占了1/4,其次是魁北克省(占17%)。黄金勘查投资仅减少了8 700万美元,其在勘查投资中所占比例由46%提高到略超过50%。贱金属的勘查投资减少了26%,在勘查投资中所占比例由19%下降到17%。

澳大利亚自2004年以来一直处于第五的位置,2015年的勘查投资为10.7亿美元,在总投资中所占比例为12%。由于投资额减少了15%(减少的幅度为第三),因此与加拿大的差距由2014年1.17亿美元增加到2.33亿美元。但如果加上铁矿的勘查投资,澳大利亚依然是最热门的勘查国家。西澳大利亚再次成为澳大利亚勘查投资最多的州,占澳大利亚勘查投资的60%。黄金继续是热门的勘查矿种,其投资实际上增加了40万美元,在总投资中所占的比例由2014年的41%增加到48%。

黄金和铜矿勘查使美国保持在第六的位置,排在亚太岛国之前,2015年其勘查投资的减少幅度最小(6%),与太平洋和东南亚地区的差额由2014年的1.62亿美元增加到2.88亿美元。内华达州的勘查投资所占比例最大(大约为42%),三个州(内华达、亚利桑那和阿拉斯加)的勘查活动最为活跃,所占比例达67%;黄金也是最受欢迎的勘查矿种。虽然黄金勘查的投资减少了9%,但在总投资中所占比例仅由2014年的60%减少到58%。贱金属的勘查投资实际上增加了5%,因此在总投资中所占的比例也由28%上升到31%。

表3反映了近十年来全球有色金属矿产勘查投资前十位国家的变化情况。从该表可以看出:(1)勘查投资居前十位的国家及排序基本保持稳定,变化不大,只是在个别年份,排序稍有变化;(2)勘查投资居前十位国家的勘查投资占全球有色金属矿产勘查投资总额的三分之二左右(64%~70%),是全球勘查的热点国家;(3)加拿大、澳大利亚和美国三个西方发达国家的勘查投资一直居世界前三甲(仅在2009年美国被秘鲁取代是个例外),这三个国家的勘查总投资约占全球的三分之一。

表2 历年全球有色金属矿产勘查投资的地区分布

6 展望

全球矿业已连续3年不景气,而且还没有迹象表明2016年会有所好转。低迷的金属价格,而且对大多数金属而言产能大于需求,加上国际政治动荡加剧,以及中国经济增长放缓,投资者对矿业以及整个经济形势持谨慎的态度。因此,SNL对勘查投资继续持负面评价,预期在2017年之前全球有色金属矿产勘查的投资不会有反弹。

过去三年,初级勘查公司大幅调整了经营目标,改善了经营策略,减少了勘查费用,以便提高利润水平,更好地与不佳的经济环境相适应,从而使投资者放心。最近,许多大型矿业公司也开始收缩经营规模(包括勘查部门),以改善经济运行状况。因此,内生增长速度放缓,许多新建项目被搁置。

图3 2015年全球有色金属勘查最热门的目的地

序号国家20152014201320122011201020092008200720061加拿大14%14%13%15.8%18%19%16%19%19%19%2澳大利亚12%12%13%12.3%12%12%13%14%12%11%3美国8%7%7%8.28%8%6%7%7%8%4墨西哥6%7%6%5.8%6%6%5%6%6%6%5智利7%7%6%5.0%5%5%5%4%4%6秘鲁6%5%5%5.0%5%5%7%5%5%5%7中国6%6%4%3.5%4%4%4%3%3%3%8俄罗斯5%5%5%3.4%3%4%5%5%6%5%9巴西3%3%3%2.8%3%3%3%3%3%4%10阿根廷3%2.5%3%11民主刚果3%2%12哥伦比亚2%13南非3%3%4%4%14蒙古4%合计70%69%64%64.3%66%69%67%69%69%69%

长期不佳的融资条件使大多数初级勘查公司被迫大幅度削减勘查费用,要么临时潜伏下来,要么离开这个行业。当市场最终开始好转时,能否复苏也是不确定的,因此初级勘查公司快速恢复的机会很少。为此,SNL预测2016年全球有色金属矿产勘查的投资总额将进一步减少。

虽然,大型矿业公司会继续将重点放在风险较小的勘查目标,但SNL相信一些有影响力的公司2016年将继续削减勘查资金,进而减少勘查投资总额。结合这些分析以及目前萎靡不振的经济状况,SNL预测2016年全球有色金属矿产勘查投资将会减少15%左右。

注:1. 本文所指的有色金属包括:金、贱金属、铂族金属、金刚石、铀、银、稀土、钾/磷和其他硬岩金属,不包括:铁、煤、铝、油气和其他工业矿物;

2. 所有投资均以美元计,所有的历史数据均是当时的实际数据,没有考虑通货膨胀的因素。

(本刊摘译自:加拿大SNL Metals & Mining

《World Exploration Trends 2016》)