基于内生折旧率的中国行业层面资本存量估计

2016-08-29孙琳琳

孙琳琳, 焦 婕

(北京航空航天大学 公共管理学院, 北京 100083)

基于内生折旧率的中国行业层面资本存量估计

孙琳琳, 焦婕

(北京航空航天大学 公共管理学院, 北京 100083)

资本存量是宏观经济研究及政策制定中一个极其重要的变量,而在测算资本存量的过程中,核心变量折旧率的确定对结果具有关键性的影响。相比选取某一折旧率固定值,通过生产函数法对中国1981—2011年33个行业的固定资本折旧率进行测算的方法更加科学,更能反映中国现实的行业特征。在测算的折旧率结果的基础上,进一步运用永续盘存法进行各年份各行业资本存量的估计。结果表明,从横向上看,各行业的建筑资本存量及设备资本存量都存在着较大的行业差异,建筑存量尤为突出;从纵向上看,各行业的两类资本存量都具有明显的递增发展趋势,这与中国当前的经济形势以及行业特征大致吻合,在一定程度上能反映中国的宏观经济现状及行业结构特征。

固定资本存量; 折旧率; 永续盘存法; 生产函数模型; 面板估计

一、引言

资本存量是指在某一时点上,全社会所有可以服务于生产的资本品的总和,它是目前正在使用的所有资本品在某一年份购置价格的加总。资本存量不仅作为一国国民财富的重要组成部分,奠定其经济运行和社会发展的基础,同时也作为资本投入的科学指标,在国民经济核算体系尤其是宏观经济分析及政策制订中发挥着重要的角色。资本存量在总量生产函数、全要素生产率(TFP)、资本报酬率、实际经济周期理论(RBC)以及分析经济增长潜力等研究领域中都有着广泛的应用;有些实证研究中也需要将资本存量或以其设计的相关指标来作为模型中的一个控制变量。资本存量数据的可靠性以及准确性是研究上述问题的关键,因此,长时间以来众多国内外学者纷纷致力于对其进行研究测量,以期尽可能接近真实数值。

目前只有美国、加拿大、澳大利亚等发达国家在资本存量核算方面较为成熟,能够公布符合核算要求的官方资本存量数据。中国由于引进System of National Accounts(SNA)核算体系的时间较晚,至今尚无明确的官方资本存量统计数据,资本数据缺口很大。在这种情况下,众多国内经济研究学者充当了中国资本存量测算的主要角色,积累了较多的学术文献。但是,大多数国内文献在资本存量测算方法上,尤其是在折旧率的处理上,仍然存在许多不足和缺陷。许多国内学者在对资本折旧率的处理上十分粗糙,带有很强的主观性:有些学者直接将国外文献中的折旧率作为中国资本折旧率;有些学者通过假定资本寿命期限和资本品的相对效率进行折旧率的测算,如张军等[1]35—44,但在资本寿命期限以及资本品权重划分上存在较大问题;有些学者利用《中国统计年鉴》上公布的资本品折旧额计算折旧率,但是《中国统计年鉴》上的折旧仅为会计意义上的折旧,与实际固定资本折旧还是有较大的差异。

文章在借鉴以往国内外研究成果的基础上,以1981—2011年间中国33个行业层面的面板数据为基础,采用生产函数来估计内生折旧率,并在此基础上运用永续盘存法(Perpetual Inventory Method, PIM)估算中国各行业的资本存量。这种处理方法反映了中国现有行业结构的实质特征,为进一步深入研究中国经济增长、效率创新等方面提供可靠的数据资料。

二、中国行业资本存量测算

(一)资本存量的相关概念

资本存量表示在某一时间点上生产单位所拥有的资本资产的数量。一般而言,资本存量除了包括固定资产资本存量外,还包括土地和存货;有些国外学者还认为包括人力资本等。文章所讨论的资本存量主要指固定资产资本存量。根据联合国国民收入核算体系,固定资产资本应该是耐用的、有形的、固定的以及可再生的。资本存量不等于资本投资额。固定资本投资额是指一定时期内以货币形式表现的建造和购置固定资产的工作量①,而资本存量则是一个表示资本积累数量的概念。也就是说,投资额是一个流量概念,资本存量却是一个存量概念。因此,不能简单地用每年官方发布的固定资产投资额数据作为所需要的资本存量。

目前许多学者都用固定资产原值和固定资产净值两个相关概念去代表资本存量。固定资产原值是企业在购置、建造某项固定资产时所指出的货币总额②;它表示的是现使用资本品取得时的实际成本支出,反映了固定资产的原始购置成本。固定资产原值并不随着固定资产使用时间的延长而减少。固定资产净值又称固定资产折余价值,是固定资产原始价值或重置完全价值减去已提折旧累计额后的余额。②原值和净值都是公司财务会计的概念,都无法真正准确地表示经济学中资本存量的概念。在原值意义上,同一资本品的不同价格也会导致资本存量测算结果的不同;而这与资本存量的实际含义相矛盾。在净值意义上,原值中扣除的累积折旧也完全是税收制度下的账面概念,并没有与固定资本品的相对效率相联系。

(二)资本存量测算方法——永续盘存法

田秋红认为,国内外学者对资本存量进行核算的方法主要有两种:一是预期未来收入法,即将未来各个时期的资本收入进行折现,然后加总求和,也就是求资本资产的价值;二是购置成本法,即将过去某一时点的资产的购置成本总和作为资本存量核算的基础,其中以永续盘存法为代表。[2]目前,永续盘存法是理论界和实践界在资本存量测算领域中应用最广泛的核算方法。

在资本品相对效率几何下降模式下,永续盘存法的基本公式为

Kt=It-1+(1-δ)Kt-1

(1)

其中:Kt为t期以不变价格计价的实际资本存量;Kt-1为t-1期以不变价格计价的实际资本存量;It-1为t-1期以不变价格计价的投资额或者资本流量;δ为折旧率(在几何效率模式下,折旧率δt为一常数δ)。

由式(1)可知,运用永续盘存法估算资本存量的关键是4个变量的选取与确定:基期资本存量K0、历年投资数据It、折旧率δ以及投资价格指数。李宾通过对比分析以往文献测算资本存量的主要方法,得出以下结论:折旧率对资本存量测算结果的影响最大;基期资本存量的设定对结果影响相对较小;投资额的不同选取对于结果有不同的影响,同时固定资本形成总额与全社会固定资产投资的表现很相近,前者稍优;投资价格指数则基本可达成共识。[3]

在现有的相关文献中,国外学者对永续盘存法的研究已取得了较大的成果。以Hulten和Frank[4]以及Diewert[5]为代表,对资产折旧、资产寿命、资产的退役方式等多个方面进行了深入的研究。此外,OECD成员国早已展开了资本存量的实际核算工作,在实践运用中取得了较多的心得和进展。综观国内学者运用永续盘存法对资本存量核算的已有研究,中国学者在运用永续盘存法时,根据各自研究的需要,对上述4个变量的选取均存在着不同程度的差异,因而所得到的结论不尽相同。其中,比较有代表性的有张军扩[6]、贺菊煌[7]、Chow[8]、谢千里等[9]、任若恩和刘晓生[10]、张军[11]及黄勇峰等[12]377—396。

(三)行业划分和关键变量的确定

资本存量是在资本品寿命期内历年投资序列的加权和,资本品的使用寿命对资本存量估算具有重要的影响。由于固定资本中建筑资本与设备资本之间存在明显的寿命差异,因此,必须对建筑和设备的投资加以区分,对不同类的资本品进行不同的投资序列估计。为此文章将中国的普通资本分为建筑资本和设备资本两类。在实际的原始统计数据中,固定资产投资总额等于建筑投资、设备投资和其他投资三者之和,将其他投资按照建筑投资和设备投资的一定比例,分配到二者的投资中,从而将固定资产拆分成建筑资本和设备资本两类。

文章的数据主要来源于《中国固定资产投资统计数典(1950—2000)》(以下简称《数典》)、各具体年份的《中国固定资产投资统计年鉴》《中国国内生产总值核算资料》《中国统计年鉴》以及KLEMS数据库等。

通过对《数典》和历年《中国固定资产投资统计年鉴》中行业的整理,得到国民经济61个细分行业。借鉴任若恩和孙琳琳[13]对中国行业的划分,结合KLEMS行业分类原则将61个细分行业合并为33个行业,如表1所示。

1.投资数据It的选取

以往文献中主要使用的投资数据有固定资产投资数据、新增固定资产数据、积累数据以及固定资产形成数据。黄勇峰等[12]377—396、王益煊和吴优[14]、薛俊波和王铮[15]均采用了固定资产投资数据进行资本存量的测算。陈诗一主要使用了新增固定资产数据。[16]张军和章元估计时使用了生产性积累数据,并且假设1993年以后生产性积累增速和固定资产投资增速相同,估计出了1993年后的生产性积累数据。[17]Chow和Li[18]、张军等[1]35—44都曾使用了固定资本形成概念估算了总量的资本存量数据。

《中国统计年鉴》定期公布的固定资产投资数据较为详细,包括按资产、构成、行业分类的投资数据,因此,比较容易满足永续盘存法对资本投资数据的要求。文章使用1981—2011年中国33个行业的建筑资本投资额和设备资本投资额来估计各行业的资本存量。由于文章涉及的时间跨度较大,涵盖的行业较多,且可以直接得到的原始统计数据有限,因而需要对搜集到的原始资料进行一定的处理才能得到1981—2011年中国33个行业的建筑资本和设备资本投资额。由于篇幅限制的原因,具体的处理过程及方法在这里将不再赘述。

表1 国民经济33个行业

2.基期资本存量K0的确定

已有的国内研究的资本基期大部分是基于固定资产净值或者资本产出比进行估算。文章选取1980年作为资本存量测算的基期年份。选取1980年作为基期年份是因为1978年后中国经济发展模式以及行业结构都发生了很大的变化,这种转变与中国现在的经济发展思路大体上是一脉相连的。其次,1980年后统计资料相较之前更为完善,在各种经济成分分类、基础建设与更新改造投资上都有非常好的分行业数据。

根据吴延兵[19]的研究:

K0=I-1+(1-δ)I-2+(1-δ)2I-3+…=

(2)

(3)

则推算出基期资本存量为

(4)

其中:I0为基期资本投资支出。在文章的研究中,由于固定资本分为建筑资本和设备资本两类,因而需利用式(4)进行建筑基期资本存量和设备基期资本存量的分别计算。

文章用中国1981—2011年33个行业建筑资本和设备资本实际支出增长率的算术平均值表示g,各行业g的值如表2和表3所示(其中:g1为建筑资本投资增长率,g2为设备资本投资增长率)。折旧率δ通过下文的生产函数方法估算得到。I0分别选取的是1980年中国各行业建筑资本支出数据及设备资本支出数据。

3.投资价格指数的选取

投资价格指数是反映固定资产投资额价格变动趋势和程度的相对数。固定资产投资额是由建筑安装工程投资完成额、设备、工器具购置投资完成额和其他费用投资完成额三部分组成。理论上,编制固定资产总投资价格指数应先编制上述三部分投资的价格指数,然后采用加权算术平均法求出固定资产投资价格总指数。①

表2 33个行业建筑资本支出平均增长率

表3 33个行业设备资本支出平均增长率

由于之前中国并没有官方公布的建筑、设备投资价格指数;直到1992年之后,《中国统计年鉴》才开始发布这两类价格指数数据。因此,1992年之前的投资价格指数一般采用其他价格指数替代或自行估算得到。文章以1980年的价格水平为基期价格,其价格指数为1。选用中国1981—1991年的建筑行业价格指数代替建筑投资价格指数;选用中国1981—1991年的工业价格指数代替设备投资价格指数。1992—2011年的建筑、设备投资价格指数则来源于官方发布的统计数据。1981—2011年两类资本的投资价格指数如表4和表5所示。

4.折旧率的确定

中国现有研究关于固定资本折旧率的处理方法主要有4种。一是忽略折旧率。何枫等认为设定固定资产平均使用年限以及计算固定资产每年的报废价值是一个非常复杂的过程,因此,忽略了折旧问题。[20]这一方法很明显不符合经济现实。二是将折旧率设为一个固定值。根据国外相关文献研究成果,其值一般在3%~5%之间。Hu和Khan假设固定资本折旧率为3.6%[21];卜永祥和靳炎[22]、郭庆旺和贾俊雪[23]均假定固定资本折旧率为5%;Young选取固定折旧率6%[24]。三是根据固定资产使用寿命以及残值率计算折旧率,其值大约在10%左右。孙琳琳和任若恩采用中国建筑和设备使用寿命分别为40年和16年的假设,在资本品相对效率几何下降模式下,利用残值率和资本寿命期估计折旧率。他们推导出中国建筑折旧率为8%,设备折旧率为17%。[25]3—13根据固定资产平均使用寿命以及残值率所计算出来的折旧率结果要优于直接采用的固定折旧率。但是由于资产使用寿命往往无法准确得到以及固定资产部门划分权重等因素的影响,所得到的折旧率依据并不充分。四是将官方公布的中国各省(市)折旧额相加得到全国总折旧额,或者利用国民收入关系式来直接计算中国固定资产折旧率,其中以李治国和唐国兴[26]为代表。但是中国官方公布的固定资产折旧数据是基于直线折旧模式假设获得,仅为会计意义上的折旧。因此,用账面折旧率作为推导资本存量的经济折旧率缺乏科学依据。

表4 1980—2011年建筑资本投资价格指数

表5 1980—2011年设备资本投资价格指数

由此可见,折旧率的确定是资本存量测算中一个最为核心却十分棘手的问题。

三、内生资本折旧率的估算

(一)生产函数模型介绍

Hall假定企业以成本最小化作为企业要素投入决定的出发点,因而可以得到企业R&D资本与普通资本的产出弹性与他们的投入份额成比例;再假设柯布道格拉斯函数(C-D函数)具有规模中性和需求中性,从而用生产函数法进行折旧率的求解。[27]文章将借鉴Hall中的生产函数方法对中国33个行业进行资本折旧率的估算。同时,如果测算总量经济,各个行业的中间投入可以互相抵消,就不用考虑中间投入对产出的影响;如果测算行业生产率的话,则需要考虑中间投入的问题。由于文章是对中国行业资本存量进行测算,因此,在生产函数基本模型的基础上还应考虑中间投入要素。此外,还需要考虑普通固定资本分为建筑资本和设备资本两类。基于上述分析,扩展后的C-D生产函数形式为

(5)

其中:Y为总产出;A为技术效率;L为劳动投入;K1为建筑资本投入;K2为设备资本投入;N为能源中间投入;M为能源投入以外的中间投入;μ为随机扰动项;α、β1、β2、θ和σ为参数。

对式(5)两边同时取对数,并且用i为行业,t为时间:

yi,t=ηi+λt+αli,t+β1k1i,t+β2k2i,t+

θmi,t+σni,t+μi,t

(6)

其中:隐含假设将式(5)中技术效率A的对数看成是行业特定效应ηi和时间特定效应λt之和。y、l、k1、k2、m和n分别为式(5)中对应变量的自然对数形式;ηi为不随时间变动的行业特定效应;λt为不随行业变化的时间特定效应。ηi和λt两个参数反映了一些非观测性因素对产出y的影响。根据Hall,式(6)中的ηi和μi,t可能与当前(和未来)的投入水平相关联。

要估计式(6),必须要有总产出以及各生产要素投入的数据。其他投入数据均可以通过官方统计数据得到。由于中国现在尚无官方资本存量数据,因此,首先需要先构造一个K。用永续盘存法来构造资本存量K:

Ki,t=Ii,t-1+(1-δ)Ki,t-1

(7)

其中:Ki,t为行业i在时期t的固定资本存量(分为建筑资本和设备资本两类);Ii,t-1为行业i在时期t-1的投资额(分为建筑资本和设备资本两类);δ为资本折旧率(分为建筑资本和设备资本两类)。设定资本折旧率的值δ0,结合基期资本存量K0和行业i各年的投资数据Ii,t就可以得到Ki,t。根据上文的分析,文章采用孙琳琳和任若恩[25]9的折旧率结果,用建筑资本折旧率8%和设备资本折旧率17%来分别计算中国各行业的建筑资本存量K1和设备资本存量K2。

假设建筑资本投资在相当长的时间内是以恒定增长率g1i增长,设备资本投资的恒定增长速度为g2i,则得到

(8)

在折旧率给定的假设条件下,由式(8)可以推导出按照正确折旧率计算出的真实普通资本存量K*的值:

(9)

在用给定折旧率分别计算出建筑资本K1和设备资本K2后,结合其他变量数据,就可以对式(6)进行回归,从而求得回归参数α、β1、β2的值。

1.成本最小化假设

假设行业中的各企业都是按照成本最小化的原则进行生产决策,同时假设C-D生产函数具有规模中性和需求中性,那么资本投入和劳动投入的产出弹性与它们的要素份额成比例,即

(10)

资本成本cj(j=K1, K2)可由新古典主义的资本成本公式得到

(11)

其中:pj,t为相关投入要素价格;δj为折旧率;ρ为预期收益率。

(12)

结合式(9)和式(12),可以得到

(13)

将式(13)两边同时除以K1或K2,则得到

(14)

根据式(14)最终求得建筑资本和设备资本的真实折旧率δj(j=K1, K2):

(15)

2.完全竞争假设

如果做一个极端的假设,即所有行业都是处于完全竞争和充分的价格竞争状态下,那么资本投入占总产出的份额将会与它所估计的产出弹性相等,即

(16)

(二)折旧率的估计

1.变量和数据的选取

用生产函数法估算折旧率需要Y、L、K1、K2、M、N等变量数据。建筑资本和设备资本K1、K2的构造以及数据选取在上面的分析中已经说明,再结合式(1)可以推导出中国1981—2011年33个行业建筑资本K1和设备资本K2的资本存量。文章所使用的其他变量数据Y、L、M、N则是借鉴国际合作项目KLEMS的成果。KLEMS项目以SNA为基础,利用投入产出表中的总产出和中间投入数据,形成KLEMS方法,并建立包括行业层次的产出、资本、劳动和中间投入数据在内的,具有国际可比性的KLEMS数据库。该项目是生产率和国际竞争力的国际比较项目,具有较高的权威性和可信性。因此,文章中的Y、L、M、N分别代表行业的总产出、劳动投入、其他中间投入以及能源投入,相应的数据来自KLEMS数据库。

2.模型估计

文章分析的是时间序列和横截面两者相结合的数据。这种具有三维(个体、时间、指标)信息的数据结构为面板数据(Panel Data)。而文章也将采用面板数据模型进行估计。

在对计量模型进行实证研究时,涉及模型的选择问题,这要结合相关的检验统计量来选择。面板数据模型根据个体影响是常数还是随机变量,主要分为两类模型:固定效应模型和随机效应模型。文章运用Stata12.0经济计量软件分别估算了固定效应模型和随机效应模型,并采用Hausman检验来选择更为合理的模型。

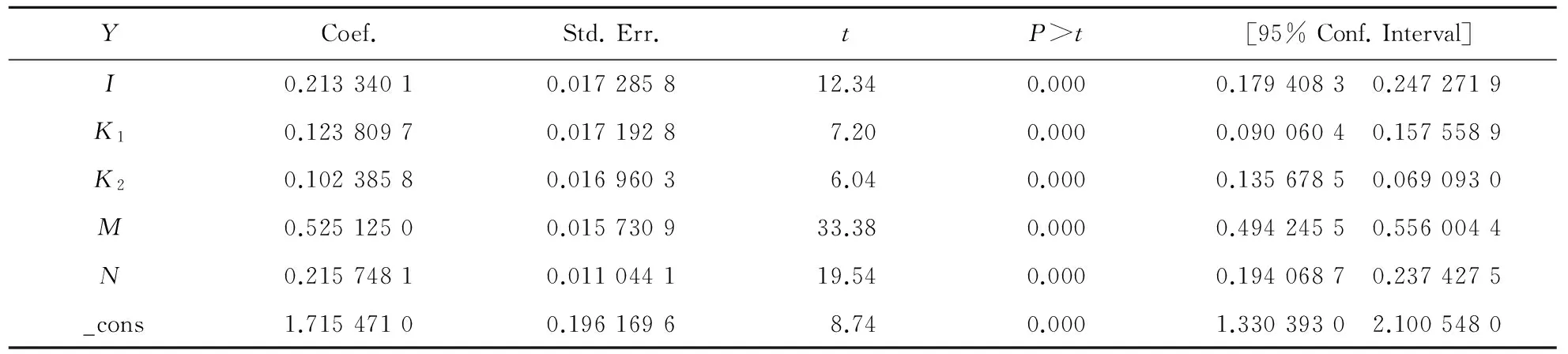

用Stata12.0软件估算固定效应模型,得到结果如表6所示。

用Stata12.0软件估算随机效应模型,得到结果如表7所示。

表6 固定效应模型参数结果

表7 随机效应模型参数结果

将固定效应模型和随机效应模型所得到的参数结果进行Hausman检验。检验结果表示应当拒绝个体影响是随机变量的假设。因此,文章接受更为合理的固定效应模型,其中α=0.213 340 1、β1=0.123 809、β2=0.102 385 8。

3.计算折旧率

4.结果分析

各行业之间的建筑资本折旧率和设备资本折旧率差异都比较大,如表8所示;但是同一行业内部折旧率随时间变化的幅度较小,基本上围绕着某一数值上下波动。就建筑资本折旧率而言,煤气行业为33个行业中最大,其值平均约为18.789%;建筑资本折旧率相对较小的行业有其他运输设备制造业、煤炭采选业、金属冶炼及压延加工业、橡胶和塑料业、普通机械制造业等,其折旧率大约在6%~8%之间。设备资本折旧率相对而言最大的为金融保险业及房地产业,其折旧率值平均为21.675%;在现实经济中,这两个行业的设备更新速度也是最快的,因此,这一结果符合实际经济情况。相对较小的有煤炭采选业、商业、交通运输业、其他运输设备制造业等,其值在10%~12%之间。普遍而言,同一行业的设备资本折旧率都要大于其建筑资本折旧率。根据所得结果,不同的行业应该假设不同的折旧率进行研究方才科学。

表8 1981—2011年33个行业建筑、设备资本平均折旧率 %

文章的折旧率结果在行业之间差异明显,但是在同一行业内部不同时间上的变化较小。且用生产函数法所估计出来的建筑资本弹性β1和设备资本弹性β2从实际情况而言数值偏低,从而导致折旧率偏高。造成这样结果的问题主要有以下几个方面:

(1)计量模型及假设的问题。文章在完全竞争市场的假设前提下,构建生产函数模型,求取相应的模型参数进而计算得到资本折旧率以及行业资本存量。但是完全竞争市场的假设太过理想,与现实相差较大,不能完全真实地反映市场情况。另外,根据Hall的研究,资本产出弹性与他们的要素份额成比例的假设会导致估计结果存在较大误差。且生产函数模型求解过程中需要假定预期收益率,不同的收益率值会导致不同的折旧率测算结果,对折旧率测算水平有较大的影响。目前学术界对于收益率的选取标准尚未形成统一意见,因而收益率的选择对于估计结果具有很大的不确定性。

(2)统计资料的有限性。文章所用面板数据所涉及的时间跨度较大,涵盖的行业数量较多,因而需要大量的数据。但是从《数典》《中国固定资产投资统计年鉴》以及其他统计资料中难以得到全部所需数据;甚至有些数据由于中国官方并没有公布,因而无从得到,只能通过采用其他数据进行近似替代,如1992年前的投资价格指数数据。

(3)各个行业的性质不同。如果统一回归,必然会出现怪异值。如果分时段、分类别地估计,结果可能更加理想。

在用经济计量模型进行资本折旧率估计时,每一种测算方法都会存在一定的约束条件和适用范围。生产函数方法估算折旧率的这些问题,也为以后的研究从数据选取及处理、折旧率估算方法、模型系数的估计方法等方面都提供了参考。

四、1981—2011年33个行业资本存量的测算结果

根据已有数据,按照前文所述方法,对各行业建筑、设备资本存量的测算步骤为:首先,把各年建筑、设备投资额按以1980年为基期的投资价格指数进行平减,得到不变价格的建筑、设备支出;其次,根据1981—2011年33个行业建筑资本、设备资本实际支出数据,计算得到相应行业的年平均增长率gi,从而得到基期资本存量;再结合各行业建筑资本和设备资本折旧率,根据式(1)分别得到各年份各行业的建筑资本存量和设备资本存量。

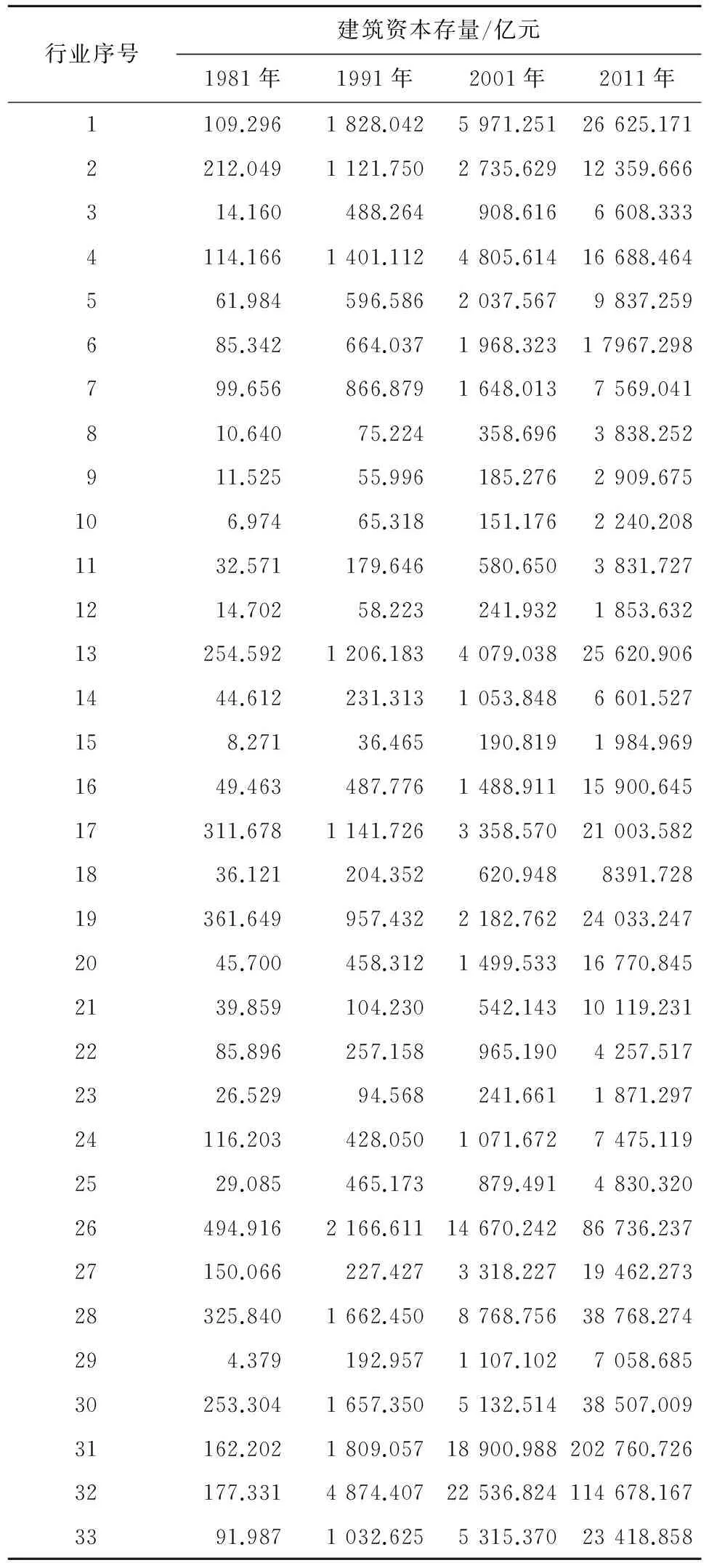

由于文章涉及的时间跨度较大,因此,主要选取1981年、1991年、2001年和2011年作为代表年份进行研究。

中国33个行业建筑资本存量的增长趋势和行业差异如表9所示,从中可见,各行业的资本存量差距随时间的变化逐渐加大。1981年和1991年33个行业的建筑资本存量相差较小,且行业平均资本存量水平也比较低。2001年及以后,行业之间的差异水平也在不断加大。最明显的是2011年的资本存量,各个行业的建筑资本存量绝对值相较从前年份都有了很大幅度的增长,同时行业之间的差异也是30多年间的最高水平,其中以金融保险及房地产业、其他服务业及交通运输业为突出代表。2011年建筑资本存量最多的前5个行业分别是金融保险业及房地产业、其他服务业、交通运输业、电力行业、商业,其建筑资本存量分别为202 760.73亿元、114 678.17亿元、86 736.24亿元、38 768.27亿元、38 507.01亿元,其中以第三产业的占比较大。而建筑资本存量最少的5个行业为木材业(2 909.68亿元)、家具业(2 240.21亿元)、皮革毛皮羽绒及其制品业(1 984.97亿元)、仪器设备业(1 871.3亿元)和印刷出版业(1 853.63亿元),以制造业为主。2011年金融保险及房地产业的建筑资本存量是印刷出版业的近110倍。这说明行业之间的建筑资本存量差异明显,与表9所得到的结论相一致。

各行业的设备资本存量随时间变化如表10所示。在2001年以前,行业间的设备资本存量差异并不显著,但是到了2001年,尤其是2011年,各行业的设备资本存量波动较大,有了大幅度的增长。各行业2011年的设备资本存量差异要略小于同时期的建筑资本存量差异。设备资本存量最多的前5个行业主要以工业行业为主:电力行业(21 180.77亿元)、化学原料及化学制品制造(17 613.22亿元)、普通机械制造业(15 028.01亿元)、金属冶炼及压延加工业(14 635.42亿元)、电气电子机械器材制造业(13 991.45亿元)。设备资本存量相对较少的行业有其他制造业、印刷出版业、仪器设备业、家具业、皮革毛皮羽绒及其制品业等。其中,行业差异依然存在,但不如建筑资本存量那么显著。

表9 1981年、1991年、2001年和2011年33个行业的建筑资本存量

各行业建筑资本存量及设备资本存量1981—2011年的增长情况如图1所示,从中可见,两类资本存量的增长率之间仍然存在着明显的行业差异。建筑资本存量中年均增长率最大的5个行业分别为煤气行业、金融保险及房地产业、其他服务业、金属和非金属采选业以及电气电子机械器材制造业。5个行业的建筑资本存量每年都以超过10倍的速度快速增长,煤气行业2011年的资本存量更是其1981年的1 600多倍。而33个行业中建筑资本存量年均增长速度最低的其他运输设备制造业也以每年约1.6倍的速度快速增长。设备资本存量年均增长速度最快的行业为金融保险及房地产业,它以每年近50倍的速度增长;年均增长速度较低的有交通运输业、商业、煤炭采选业等,其中最慢的交通运输业以每年1.8倍的速度快速增长。大多数行业的设备资本存量年均发展速度快于建筑资本存量。两类资本存量发展速度都很高的行业有金融保险及房地产业。这一结果反映了金融保险及房地产业在这30多年间的高速投资和发展,尤其是近几年来房地产业的迅猛发展,这与中国当前的行业形势较为吻合。

表10 1981年、1991年、2001年和2011年33个行业的设备资本存量

五、结论

首先,文章运用生产函数方法分别估算了33个行业不同年份的建筑资本折旧率和设备资本折旧率。各行业间的折旧率变化很大,同一行业内部折旧率随时间变化较小。大部分行业的建筑资本折旧率要大于之前所选用的固定折旧率8%;而设备折旧率则因行业而异,有些行业大于固定值17%,有些则小于该数。因此,在以后的资本存量测算研究中,必须修正原有的固定折旧率假设,并且要因行业而异设定不同的行业折旧率进行测算。同时文章也根据结果对估算过程中存在的问题及不足进行了分析,主要在模型设定、数据处理、假设条件等方面存在缺陷。

其次,在估算的折旧率的基础上,文章采用永续盘存法,测算了中国1981—2011年33个行业的固定资本存量。从横向来看,各行业的建筑资本存量及设备资本存量都存在着较大的行业差异,建筑存量的行业差异尤为突出。两类资本存量的行业差异随时间有扩大趋势。从纵向来看,各行业的两类资本存量都具有显著的逐年递增趋势。建筑资本存量位于前5位的行业中以第三产业行业占比较大;相反存量最低的5个行业中主要以制造行业为主。设备资本存量最多的前5个行业主要以工业行业为主。文章所得到的两类资本存量结果与中国当前的经济形势以及行业特征相吻合,在一定程度上能反映中国的现实经济情况及行业结构特征。

在对行业的资本存量及资本投资额关系的研究中,发现两类资本比重随行业变化的趋势大致相同。同时,各行业建筑资本存量与投资额的比重均要大于设备资本比重;而各行业的设备资本存量与投资额之比则更加稳定,行业差异要明显小于建筑资本存量与投资额之比。

注释:

① 资料来源于《中国固定资产投资统计数典(1950—2000)》。

② 资料来源于《1990年中国投资报告》。

[1] 张军, 吴桂英, 张吉鹏. 中国省际物质资本存量估算:1952—2000[J]. 经济研究, 2004(10): 35—44.

[2] 田秋红. 基于R&D资本存量的知识生产函数模型分析[D]. 保定:河北大学, 2012.

[3] 李宾. 我国资本存量估算的比较分析[J]. 数量经济技术经济研究, 2011(12): 21—36.

[4] HULTEN C R,FRANK C W. The estimation of economic depreciation using vintage asset price: An application of the box-cox power transformation[J]. Journal of Econometrics, 1981, 15(3): 367—396.

[5] DIEWERT W E. Aggregation problems in the measurement of capital[M]. Chicago: University of Chicago Press, 1980: 433—528.

[6] 张军扩. “七五”期间经济效益的综合分析——各要素对经济增长贡献率的测算[J]. 经济研究, 1991(4): 8—17.

[7] 贺菊煌. 我国资产的估算[J]. 数量经济技术经济研究, 1992(8): 24—27.

[8] CHOW G C. Capital formation and economic growth in china[J]. The Quarterly Journal of Economics, 1993(114): 812—825.

[9] 谢千里, 罗斯基, 谢玉歆. 改革以来中国工业生产率变动趋势的估计及其可靠性分析[J]. 经济研究, 1995(12): 10—12.

[10] 任若恩, 刘晓生. 关于中国资本存量估计的一些问题[J]. 数量经济技术经济研究, 1997(1): 19—24.

[11] 张军. 资本形成、工业化与经济增长:我国的转轨特征[J]. 经济研究, 2002(6): 3—10.

[12] 黄勇峰, 任若恩, 刘晓生. 中国制造业资本存量永续盘存法估计[J]. 经济学:季刊, 2002,1(2): 377—396.

[13] 任若恩, 孙琳琳. 我国行业层次的TFP估计:1981—2000[J]. 经济学:季刊, 2009,8(3): 925—950.

[14] 王益煊, 吴优. 中国国有经济固定资本存量初步测算[J]. 统计研究, 2003(5): 40—45.

[15] 薛俊波, 王铮. 中国17部门资本存量的核算研究[J]. 统计研究, 2007(7): 49—54.

[16] 陈诗一. 中国工业分行业统计数据估算:1980—2008[J]. 经济学:季刊, 2011,10(3): 735—776.

[17] 张军, 章元. 对中国资本存量K的再估计[J]. 经济研究, 2003(7): 35—43.

[18] CHOW G C, LI K. China’s economic growth: 1952—2010[J]. Economic Development and Cultural Change, 2002, 51(1): 247—256.

[19] 吴延兵. R&D存量、知识函数与生产效率[J]. 经济学:季刊, 2006,5(4): 1129—1156.

[20] 何枫, 陈荣, 何林. 我国资本存量的估算及其相关分析[J]. 经济学家, 2003(5): 29—33.

[21] HU Z, KHAN M. Why is China growing so fast?[J]. IMF Statistic Papers, 1997(44): 103—131.

[22] 卜永祥, 靳炎. 中国实际经济周期:一个基本解释和理论扩展[J]. 世界经济, 2002(7): 3—80.

[23] 郭庆旺, 贾俊雪. 中国全要素生产率的估算:1979—2004[J]. 经济研究, 2005(6): 51—60.

[24] YOUNG A. Gold into base metals: Productivity growth in the People’s Republic of China during the reform period[J]. Journal of Political Economy, 2003, 111(6): 1220—1261.

[25] 孙琳琳, 任若恩. 中国资本投入和全要素生产率的估算[J]. 世界经济, 2005(12): 3—13.

[26] 李治国, 唐国兴. 资本形成路径与资本存量调整模型——基于中国转型时期的分析[J]. 经济研究, 2003(2): 34—42.

[27] HALL B H. Measuring the returns to R&D: The depreciation problem[J]. Annales Déconomie Et De Statistique, 2007, 3473(79—80): 1033—1082.

Capital Stock Estimation of Chinese Industries Based on Endogenous Depreciation Rate

SUNLinlin,JIAOJie

(School of Public Administration, Beijing University of Aeronautics and Astronautics, Beijing 100083, China)

Capital stock is a very important variable in macroeconomic study and policy formulation. In the process of estimating capital stock, capital depreciation rates of core variables play a key role. The thesis mainly discusses the estimation of depreciation rate of fixed capital of 33 industries in China from 1981 to 2011, using production function method which is more scientific than fixed depreciation rate in that it can better reflect the industry situation. Perpetual inventory method is then used to estimate the capital stock of different industries each year on the basis of the resulting depreciation rates. Horizontally speaking, the results show that there are large differences in building capital stocks and equipment capital stocks of different industries, with more noticeable differences in building capital stocks. Longitudinally speaking, these two kinds of capital stock show an obvious growth trend. The result of estimation is consistent with the present domestic economic situation and characteristics of industries, so they, to some extent, can reflect the macroeconomic situation and characteristics of industry structure in China.

fixed capital stock; depreciation rate; perpetual inventory method; production function model; panel data estimation

2016-03-02

国家自然科学基金资助项目(71203005)

孙琳琳(1980—),女,河北邢台人,副教授,博士,研究方向为经济增长、全要素生产率和资本要素测算.

F015

A

1008-2204(2016)03-0097-11

DOI:10.13766/j.bhsk.1008-2204.2016.0063