混合所有制对债务融资能力的影响

2016-07-26冯埃生

冯埃生

[摘要]本文以2010-2013年沪深A股国有非金融上市公司为样本,考察混合所有制对债务融资能力的影响作用。结果表明:混合所有制程度负向影响企业债务融资能力,即混合所有制程度越高,企业债务融资能力越低;在混合所有制类别中,外资股份比例显著负相关于企业债务融资能力,即外资股份比例越高,企业债务融资能力越低。进一步考察不同企业性质以及不同控制权情境下的影响效果,结果表明:在不同企业性质情境下的影响效果不大,但与控股股东持股比例低于1/3和高于1/2相比,在控股股东持股比例处于1/3-1/2之间时,混合所有制程度对企业债务融资能力的负向影响更强。上述结论为政府制定国有企业混合所有制改革政策以及企业制定相关的债务融资政策提供有益启示。

[关键词]混合所有制;债务融资能力;国有企业

中图分类号:F276 文献标识码:A 文章编号:1008-4096(2016)03-0026-07

一、引言

随着市场经济的不断发展和国有企业改革的不断深化,越来越多的民间资本和外商资本参与国有企业的改革重组。国有资本和各类非国有资本的联合,促进了个体、私营经济与公有经济的相互渗透、相互融合,单一的公有产权制度逐渐被混合所有制的多元化产权制度所取代。2013年11月12日,中国共产党第十八届中央委员会第三次全体会议通过《中共中央关于全面深化改革若干重大问题的决定》,对混合所有制经济改革做了详细具体的描述,即“国有资本、集体资本、非公有资本等交叉持股、相互融合的混合所有制经济,是基本经济制度的重要实现形式”,并且“国家允许更多国有经济和其他所有制经济发展成为混合所有制经济。国有资本投资项目允许非国有资本参股。允许混合所有制经济实行企业员工持股,形成资本所有者和劳动者利益共同体”。这为国有企业混合所有制改革提供更为清晰的思路。另外,外部融资是企业得到长期稳定发展的重要因素,是企业得到外部资本的主要途径。.与非国有企业相比,国有企业具有较高的外部融资能力和融资条件,那么经过国有企业改革之后所形成的混合所有制国有企业在债务融资方面会存在怎样的变化?

现有关于混合所有制的研究主要是从混合所有制与企业绩效之间关系的视角进行考察。Backx等实证检验了全球50家航空公司,结果发现国有航空公司绩效低于私有航空公司,而混合所有制航空公司绩效要高于国有航空公司,但低于私有航空公司。李涛以1991-1998年沪深非金融上市公司为样本,将混合所有制公司中的股份分为国有股份、法人股份和外资股份,结果发现一定比例的国有股份具有提高公司绩效的作用,公司上市之前,政府部门在决定国有股权比重过程中存在逆向选择问题,即在业绩较差的公司中持有较多的国家股份,上市之后绩效越差,国有股份越低;与国有股份相比,法人股份对绩效具有更大的影响作用,外资股份则具有较低的影响作用。刘小玄基于2001年普查的工业企业数据进行研究,结果发现国有企业的民营化和股份化能够有效促进企业绩效增长。刘小玄和李利英以1994-1999年竞争性行业内的451家企业为样本,考察企业改制的影响效果,结果发现国有资本越高,企业绩效水平越高,而非国有资本则会促进企业绩效增长,产权改革促进了生产率的提升。宋立刚和姚洋以1995-2001年683家国有企业调查数据为样本进行研究,结果发现公司所有制改革能够显著提高企业绩效水平。胡一帆等以1996-2001年299家国有企业调查数据为样本进行研究,结果发现国有企业改制之后,民营化程度越高,企业绩效水平越高,成本越低,盈利能力和生产率水平越高。

在债务融资研究方面。Jensen和Meckling根据代理理论,指出由于存在股东资产替代以及企业投资缘故使得对企业管理的激励不足,就会产生负债代理成本,从而抑制企业的债务融资,要想更好地获得融资,就需要使用资产抵押,即企业向外抵押资产越多,所获得融资的可能性越大。国内学者在研究企业债务融资方面也取得了较高的成就。黎凯和叶建芳以2000-2004年上市公司为考察对象进行研究,结果发现中央政府和地方政府并不干预短期借款,中央政府对长期借款干预较少,地方政府主要对长期借款进行干预,这也说明中国政府会选择性地干预企业债务融资。李增泉等以88家民营上市公司为样本进行研究,结果发现企业集团控制的金字塔层级与资产负债率存在显著的正相关关系,并且母公司所在的地区融资约束正相关于整个企业集团的金字塔层级。陆正飞等以2002-2006年中国企业为样本进行研究,结果发现高管的盈余管理会损害企业债务融资能力。戴亦一等研究发现社会资本有助于企业融资,并且能够使用较少的资产抵押来获得较多的融资。还有学者认为存在慈善捐赠的民营企业、有银行关联的民营企业均能够帮助民营企业获得较高的债务融资。

本文从混合所有制视角出发,以非金融国有上市公司为样本,考察混合所有制对债务融资的影响作用,不同的混合所有制类别对债务融资的影响效果,以及在不同企业性质和控制权情景下,混合所有制对债务融资的影响效果。

二、研究假设

外部融资是维持企业长期有效发展的重要因素,但是相对国有企业而言,非国有企业具有较高的债务融资成本,私营企业具有较低的贷款规模,无法取得贷款处理成本的规模经济而导致的金融机构不情愿为私营企业提供贷款。方军雄研究发现公司上市前后不同所有制性质与债务融资的关系相反,即上市之后民营企业具有较少的银行贷款、较少的长期贷款、较短的贷款期限结构,上市之前民营企业得到的银行贷款数量要高于国有企业,而与长期贷款比重、债务期限结构不存在显著差异,这说明作为有效缓解信息不对称的股票发行不仅没有缩短民营企业与国有企业之间的债务融资差距,反而还扩大了差距。对于混合所有制企业,由于经过企业改制使得原来的国有企业变为现在的混合所有制企业,不仅包含国有股份还包含非国有股份,这在一定程度上降低了国有商业银行等金融机构对该类型企业的贷款额。一方面,由于混合所有制引入了多元化股东,降低了原国有企业国有化程度,民营、外资参股导致金融机构不情愿将资金贷给国有化程度较低的企业,从而使得混合所有制企业获得贷款的可能性和贷款额较低;另一方面,金融机构的贷款还需要企业的资产抵押,Jensen和Mcekling认为资产抵押对企业债务资金使用的限制可以减少股东资产替代或投资不足的激励,可以缓解负债的代理问题。由此可以看出,优序融资理论和代理成本理论都认为企业的可抵押资产越多,企业越容易获得较多的融资。而在混合所有制企业中,由于企业不属于某一个大股东,而是属于多个股东,由于股东为了个人的利益,并不情愿将自己的资产抵押给外部机构,这无形中增加了谈判成本,使得金融机构对混合所有制企业贷款的可能性降低。综上所述,本文提出如下假设:

假设:混合所有制程度与债务融资能力呈现负相关关系,即混合所有制程度越高。债务融资能力越低。

三、研究设计

考虑到金融危机的影响,本文主要选取2010-2013年沪深A股国有上市公司为样本,考察混合所有制公司治理效应。具体数据处理过程如下:(1)剔除金融行业公司。(2)剔除sT等公司。(3)为消除异常值的影响,对主要变量按照上下1%进行缩尾处理,最终剩余3 631个观察值。混合所有制数据主要是依据前十大股东名称手工搜索百度、新浪财经等网站查询其性质所得,股权结构、公司特征均来自国泰安CSMAR数据库,地区经济发展水平来自中华人民共和国国家统计局。

为检验前文假设,本文拟定如下模型:

债务融资能力(Loan)。借鉴现有研究的做法,本文使用银行借款比例测量债务融资能力,即银行借款数量与总资产的比例,该比例越大,说明企业债务融资能力越高。

混合所有制程度(Mixed Ownership,MO)。针对所获取的前十大股东性质数据,本文主要用混合所有制多样性来测量混合所有制程度,使用赫芬达尔系数(HHI)方法,计算公式为HHI=1-∑P2。其中,P1表示在前十大股东中第i类型的股东所占比例,HHI值介于0-1之间,HHI值越大,说明混合所有制多样性程度越高。针对每种股东性质的影响,我们做以下测量:集体股份比例(MO_C),即前十大股东中集体持股所占公司总股份的比例。民营股份比例(MO_P),即前十大股东中民营持股所占公司总股份的比例。外资股份比例(MO_O),即前十大股东中外资持股所占公司总股份的比例。

本文还考察不同企业性质和控制权情境下的影响效果,根据最终控制人性质,将最终控制人为中央政府、国资委等控制的国有企业为中央企业,其他国有企业为地方国有企业。根据控股股东持股比例(Control Share,cs),将控制权分为三个区间,即控股股东持股比例低于1/3(cs=1)、控股股东持股比例处于1/3-1/2之间(cs=2)、控股股东持股比例高于1/2(cs=3)。

本文还控制了如下变量:Share为第一大股东持股比例,罗党论和刘璐认为大股东持股比例越高,债务融资能力越高。Size为公司规模,大公司由于可供抵押的资产更多、抗风险能力更强,也越容易从银行获得贷款。Roa为公司绩效,黎凯和叶建芳研究发现盈利水平越高的企业越容易获得银行的长期贷款支持。Cash为自由现金流率,陆正飞等认为现金流量越大,越不会进行债务融资。Growth为公司增长性,由于高增长企业在未来投资项目选择方面具有更多的灵活性,因而更容易遭遇投资不足问题和资产置换问题,企业增长性越强,对银行贷款需求越大。Capital为资本密集度,潘越等认为资本密集度越高,债务融资能力越高。RGDP为地区经济发展水平,测量指标为人均GDP,戴亦一等认为地区经济发展水平对公司债务融资具有重要的影响效果。另外,本文还控制了行业虚拟变量(Industry)和时间虚拟变量(Year)。

四、实证分析

(一)描述性统计

表1是债务融资能力相关变量的描述性统计结果。

从表1中可以看出,债务融资能力(Loan)的均值为0.117,标准差为0.115,可见上市公司之间的债务融资能力存在着较大的差异性。混合所有制程度(MO)的均值为0.404,集体股份比例(MO_C)的均值为0.000(实际为0.00025),民营股份比例(MO_P)的均值为0.072,外资股份比例(MO_O)的均值为0.026。对于公司股权结构特征来说,第一大股东持股比例(share)的均值为0.398。对于公司其他特征来说,公司规模(size)的均值为20.298,公司绩效(Roa)的均值为0.057,自由现金流率(cash)的均值为0.044,企业增长性(Growth)的均值为0.177,资本密集度(capital)的均值为0.270,地区经济发展水平(RGDP)的均值为10.729。

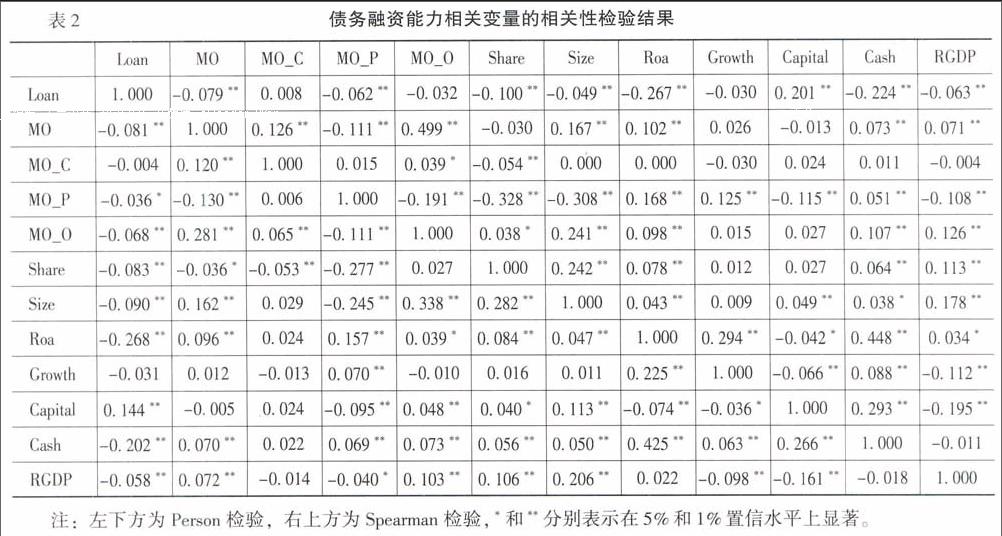

(二)相关性检验

表2是债务融资能力相关变量的相关性检验结果。

从表2中可以看出,债务融资能力(Loan)与混合所有制程度(MO)显著负相关(Person检验的系数为-0.081,Spearman检验的系数为-0.079,且在1%置信水平上显著),与民营股份比例(MO_P)显著负相关(Person检验的系数为-0.036,Spearman检验的系数为-0.062,且分别在5%和1%置信水平上显著),与外资股份比例(MO_O)显著负相关(Person检验的系数为-0.068,且在1%置信水平上显著)。在控制变量中,债务融资能力与第一大股东持股比例(share)、公司规模(Size)、公司绩效(Roa)、自由现金流率(cash)、地区经济发展水平(RGDP)显著负相关,与资本密集度(Capital)显著正相关。在混合所有制的某些指标之间虽然具有较高的显著的相关性,但是在回归分析中,将其单独进行检验,因而并不存在严重的多重共线性。控制变量之间的相关性系数均未超过0.5,表示不存在严重的多重共线性影响,这也说明本文所选变量的科学性和合理性。

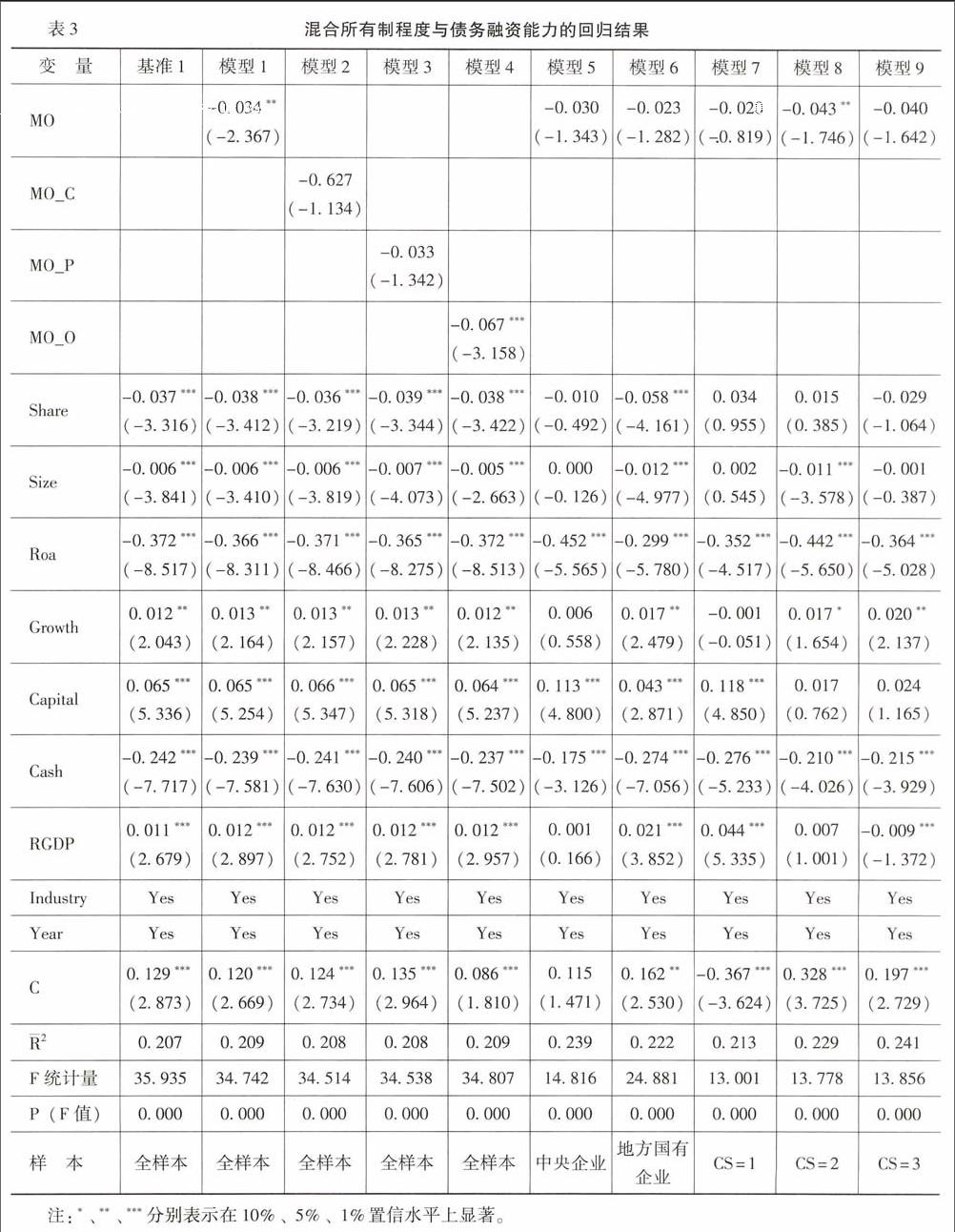

(三)回归结果分析

表3是混合所有制程度与债务融资能力的回归结果。基准1是在未加入控制变量的情况下混合所有制程度与债务融资能力(Loan)的回归结果。从表3中可以看出,第一大股东持股比例(share)的回归系数显著为负,这说明第一大股东持股比例越高,债务融资能力越低,这与罗党论和刘璐的研究结论相反,因为他们是以民营企业为样本,而本文是以国有企业为样本。公司规模(size)的回归系数显著为负,这说明国有企业规模越大,债务融资能力越低。公司绩效(Roa)的回归系数显著为负,这说明国有企业绩效水平越高,企业债务融资能力越低。公司增长性(Growth)的回归系数显著为正,这说明公司增长性越大,企业债务融资能力越高,这与黎凯和叶建芳的研究结论相一致。资本密集度(capital)的回归系数为显著为正,这说明国有企业资本密集度越大,企业债务融资能力越高,这与潘越等的研究结论相一致。自由现金流率(Cash)的回归系数显著为负,这说明国有企业自由现金流率越大,企业债务融资能力越低,这与陆正飞等的研究结论相一致。地区经济发展水平(RGDP)的回归系数显著为正,这说明国有企业所处地区经济发展水平越高,企业债务融资能力越高,这与潘越等的研究结论相类似。

模型1至模型4是在基准1的基础上加入混合所有制变量的回归结果。从结果中可以看出,混合所有制程度(MO)的回归系数显著为负,这表示混合所有制程度与企业债务融资能力存在显著的负相关关系,即混合所有制程度越高,企业债务融资能力越低。集体股份比例(M0_C)的回归系数不显著。民营股份比例(MO_P)的回归系数不显著。外资股份比例(MO_0)的回归系数显著为负,这说明外资股份比例与债务融资能力存在显著的负相关关系,即外资股份比例越大,上市公司中债务融资能力越低。另外,通过系数对比发现,在对企业债务融资能力的影响程度上,外资股份比例要高于集体股份比例和民营股份比例。充分证明假设成立。

模型5和模型6是在中央企业和地方国有企业中,混合所有制的多样性与债务融资能力的回归结果。从结果中可以看出,在中央企业和地方国有企业中,混合所有制程度(MO)与债务融资能力不存在显著的相关关系。模型7至模型9是在不同控股股东持股比例情境下,混合所有制程度对债务融资能力的回归结果。从结果中可以看出,控股股东持股比例处于1/3-1/2之间(CS=2),混合所有制程度的回归系数为-0.043,T值为-1.746,且在5%置信水平上显著,而在控股股东持股比例低于1/3(CS=1)和高于1/2(CS=3)均不显著,这说明在控股股东持股比例处于1/3—1/2之间,混合所有制程度均显著负相关于企业债务融资能力,并且与控股股东持股比例低于1/3和高于1/2相比,在控股股东持股比例处于1/3~1/2之间时,混合所有制程度对企业债务融资能力的负向影响更强。

(四)稳健性检验

为检验前文结论,本文还做了如下检验:(1)对于债务融资能力指标,使用债务期限作为测量指标,即长期负债与总负债的比例,重复上述检验,结果并未发生实质性的变化。(2)对于混合所有制程度指标,使用熵指数(EI)测量股东所持股份性质的多样化,计算公式为EI=∑Q1·ln(1/Q1)。其中,Qi为第i类股东持股数量所占前十大股东持股数量的比例,EI数值越大,混合所有制程度越高,重复上述检验,结果并未发生实质性的变化。(3)针对每种股东性质类别,使用是否存在集体性质股东(即若前十大股东中存在集体性质股东为1,否则为0),是否存在民营性质股东(即若前十大股东中存在民营性质股东为1,否则为0),是否存在外资性质股东(即若前十大股东中存在外资性质股东为1,否则为0)。重复上述检验,结果并未发生实质性的变化。上述结论说明本文研究结论具有稳健性。

五、研究结论

本文以国有企业改革为背景,以2010-2013年沪深A股国有非金融上市公司为样本。充分考察国有企业中混合所有制与债务融资能力的影响关系。具体而言,由于混合所有制主要包括国有股份、集体股份、民营股份和外资股份,因而将混合所有制测量为混合所有制程度,考察国有企业混合所有制程度对债务融资能力的影响效果,而后进一步考察在不同企业性质和控制权情境下的影响差异。经过实证检验,结果表明:(1)混合所有制程度显著负相关于企业债务融资能力,这说明混合所有制程度负向影响企业债务融资能力,即混合所有制程度越高,企业债务融资能力越低。(2)在混合所有制类别中,外资股份比例显著负相关于债务融资能力。这说明外资股份比例降低企业债务融资能力。(3)考察不同企业性质以及不同控制权情境下的影响效果,结果发现与控股股东持股比例低于1/3和高于1/2相比,在控股股东持股比例处于1/3-1/2之间时,混合所有制程度对企业债务融资能力的负向影响更强。

上述研究具有以下理论和实践启示:(1)研究证实混合所有制程度确实对国有企业债务融资能力产生影响,并且不同的所有制类别的影响效果也有所差异,这是对现有考察混合所有制程度与债务融资能力的理论补充。(2)由于实施混合所有制之后的国有企业并不能够获得较多的债务融资,使得政府需要在实施混合所有制改革时制定相应的政策,以便更好地保障国有企业融资能力,这也为政府对国有企业实施混合所有制改革以及国有企业制定相应的政策提供有益启示。但是,本文只是针对上市公司国有企业的混合所有制进行考察,而在非上市公司的国有企业中也存在混合所有制,在以后的研究中,还需要考察非上市公司的混合所有制的影响效果。

(责任编辑:韩淑丽)