我国税收流失的测算分析与治理对策探讨

2016-07-25贾绍华

【摘 要】 税收流失与税务机关的征税行为有关,亦与纳税人的纳税行为有关,更与国家的税收法律制度、税收管理体制、税收征收管理实现机制和国民税法遵从意识息息相关。治理税收流失历来是各国政府在税收治理中的一大难题。准确把握税收流失的规模是对税收流失问题进行研究和治理的基础。文章采用修正的现金比率法、税收收入能力测算法对我国2001—2013年地下经济和公开经济中税收流失的规模进行测算,并对税收流失总规模进行总体分析和测算。在对测算数据进行分析的基础上,从税收法制、管理体制、征管机制和税法教育宣传4个方面提出综合治理税收流失的对策建议。

【关键词】 税收流失; 地下经济; 公开经济; 治理对策

【中图分类号】 F812.42 【文献标识码】 A 【文章编号】 1004-5937(2016)13-0002-08

税收流失[1]是纳税人或利益相关者违背税收立法目的或违反税收法律法规,通过故意的方案筹划或行为安排,或由于征税者对税收流失政策理解的偏差、管理的缺失乃至权力寻租而导致的国家税收收入减少的现象。税收流失与国家税收法律制度、税收管理体制和税收征收管理实现机制,以及国民税法遵从意识有着密不可分的关系。税收流失的危害性是显而易见的。税收流失不仅是一种经济结果,而且是一种行为过程,它直接影响了国家宏观调控经济的能力,弱化了财政政策宏观调控经济的作用,导致资源配置效率的低下、收入分配的不公,损害了市场竞争的公平、正义,破坏了社会良好的税法遵从氛围。

税收流失的治理始终是各国政府税收治理的一大难题。屡禁不止的地下经济活动中的税收流失和公开经济中逃税、骗税、避税、欠税、抗税等税收违法行为,不仅使各国政府在应对税收流失治理方面进一步加强了合作与协调的行动,而且成为检验一国政府税收治理能力的重要标志。

党的十八届三中、四中、五中全会进一步确立了依宪治国、依法治国、依法行政的基本国策,税收法律制度、税收管理体制、税收征收管理机制的创新持续进行,税务机关坚持“问题”导向,有效降低税收流失率,有效降低税收征收成本,优化纳税服务,着力提高征收管理的质量与效率,突出税收道德文化建设和税法宣传教育等政策措施,在综合治理税收流失方面取得明显成效。然而,税收流失的治理问题仍然不容小觑。

较为准确地测算税收流失的总体规模,不仅有利于认识地下经济所造成的税收收入损失,而且有利于把握公开经济中税收流失的现状。本文拟通过对2001—2013年地下经济和公开经济中税收流失规模的测算与测算结果的分析,进一步探讨经济新常态下税收流失的成因与特点,有针对性地提出税收流失治理的有关对策。

一、税收流失规模的测算②

(一)公开经济中的税收流失规模测算

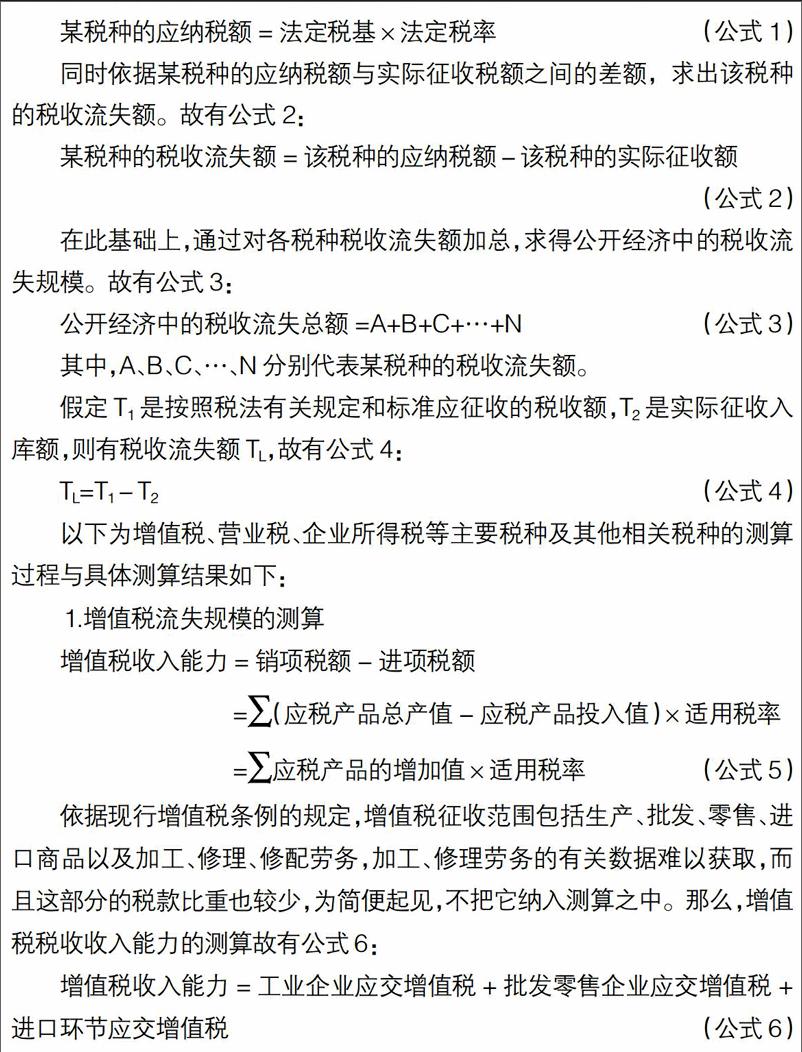

公开经济是各级政府公开监管的各类经济活动的总称。公开经济所创造的国民财富全额纳入政府统计的范围之内。在各个税种、税率确定的情况下,根据税法所规定的法定税基和法定税率,可求得各税种的应纳税额,故有公式1:

某税种的应纳税额=法定税基×法定税率(公式1)

同时依据某税种的应纳税额与实际征收税额之间的差额,求出该税种的税收流失额。故有公式2:

某税种的税收流失额=该税种的应纳税额-该税种的实际征收额

在此基础上,通过对各税种税收流失额加总,求得公开经济中的税收流失规模。故有公式3:

公开经济中的税收流失总额=A+B+C+…+N(公式3)

其中,A、B、C、…、N分别代表某税种的税收流失额。

假定T1是按照税法有关规定和标准应征收的税收额,T2是实际征收入库额,则有税收流失额TL,故有公式4:

TL=T1-T2 (公式4)

以下为增值税、营业税、企业所得税等主要税种及其他相关税种的测算过程与具体测算结果如下:

1.增值税流失规模的测算

依据现行增值税条例的规定,增值税征收范围包括生产、批发、零售、进口商品以及加工、修理、修配劳务,加工、修理劳务的有关数据难以获取,而且这部分的税款比重也较少,为简便起见,不把它纳入测算之中。那么,增值税税收收入能力的测算故有公式6:

增值税收入能力=工业企业应交增值税+批发零售企业应交增值税+进口环节应交增值税(公式6)

(1)工业企业的增值税应税能力如表1③。

(2)批发零售企业的增值税应税能力如表2。

(3)进口环节增值税的应税能力如表3。

在分别求出工业企业增值税应税能力、批发零售企业增值税应税能力、进口环节增值税应税能力的基础上,通过加总求和的方式求出我国各年度增值税的应税能力,减去当年增值税的实际征收额,由此求出的增值税流失规模具体测算结果如表4。

2.企业所得税流失规模测算

根据税收收入能力测算法[2],企业所得税流失总额的测算结果如表5。

3.营业税流失规模测算

根据税收收入能力测算法,测算营业税应税各行业总产值与税收流失总额的基础数据如表6、表7。

4.其他税种税收流失规模测算

根据税收收入能力测算法,其他税种流失规模的测算结果,具体如表8。

依据上述对增值税、企业所得税、营业税的等主要税种和个人所得税、资源税、城市维护建设税、房产税、印花税、城镇土地使用税、土地增值税等其他税种税收流失额测算值的加总,得出公开经济中税收流失规模,如表9。

(二)地下经济中的税收流失规模测算④

地下经济亦称隐形经济、灰色经济、黑色经济等,是国际社会公认的“经济黑洞”,涉及生产、流通、分配、消费各个环节。采取修正的现金比率法测算地下经济税收流失的机理是:地下经济活动和准地下经济活动为了逃避政府部门监管和避免被税务机关发现,会尽量采用不在银行等市场中介机构留下记录的现金交易方式进行。因此,一国(或地区)流通中的现金M0占银行存款的比例变化可以视为由于地下经济活动和准地下经济活动的变化引起的,即流通中现金M0的增长变化事实上是地下经济活动和准地下经济活动变化的晴雨表。基于这一机理,运用现金比率法[3]测算地下经济税收流失规模,如公式7:endprint

地下经济税收流失(Tu)=地下经济规模(Yu)×宏观税负(t)(公式7)

地下经济规模是测算地下经济税收流失的关键要素,基于公式7,地下经济规模的测算过程,如公式8:

公式8中,C为现金余额,D为活期存款余额,Y0为公开经济的收入规模,K0为公开经济的现金比率,即公开经济中的现金余额与公开经济中的活期存款余额之比。

实际上,现金并非是地下经济中唯一的交换媒介,如家庭中的修理和实物采购这些非正规的购买行为,约25%~30%是通过非现金支付形式进行的,因此,现金比率法中现金是地下经济唯一的交换媒介的假设会低估地下经济的规模,进而低估税收流失的规模。为了使测算数据更为准确,对现金比例模型作以下适当修正和改进:(1)放宽现金是唯一交换媒介的假设,采用货币供给中的狭义货币M1和广义货币M2来推算地下经济的规模。定义M=M2-M1,把传统现金比率法公式中的C扩展为M1,D扩展为M,使现金比率法的现金是唯一交易媒介的限制大大放宽,也更符合实际。(2)重新定义K0。在K0取值时,选择某一年份作为基期来测算地下经济规模,这种做法实际上是假设该基期年份的地下经济规模为零,显然会低估地下经济的规模。事实上,K0反映的是某一时段内人们对现金和短期存款的需求状况,那么每年新增加的收入也应按原有的需求比例进行分配,因此,有必要对K0进行重新定义。为此,对我国1990—2012年现金和短期存款的时间序列数据进行分析,分别得到现金和短期存款的时间趋势方程,由此得到K0,即两个方程的系数之比。就演化为公式9:

根据统计年鉴的数据进行线性回归,可分别得到现金C和短期存款D的时间趋势方程(以1990年为基期,t=1):

基于公式7、公式8和修正后的公式9、公式10,数据代入得出我国2001—2013年的地下经济规模,如表10。

(三)对税收流失总规模的初步分析⑤

基于对公开经济中税收流失规模和依据地下经济中可能造成的税收损失(税收流失)两者相加,得出我国税收流失总规模,如表11。

二、测算结果分析[4]

1.从公开经济中税收流失占GNP的比例分析,2001—2013年税收流失占GNP的比例已由最高年份的8.86%下降为6.19%,比平均水平减少0.34个百分点;从税收流失额占实际征收额的比例来看,主要税种的税收流失率呈现出下降的趋势[5]。如:增值税由2001年的27.36%下降为2013年的15.08%,企业所得税从2001年的39.51%下降为2013年的30.43%,营业税从2001年的46.3%下降为2013年的36.5%。但其他税种如:个人所得税、房产税、土地增值税、城镇土地使用税、城市维护建设税、资源税、印花税、关税等税收流失呈上升趋势。

2.从地下经济税收流失的规模测算分析,2013年地下经济的规模110 084.26亿元,比2010年地下经济规模124 904.82亿元减少14 820.56亿元,但比2001—2013年这13年间的平均水平80 372.60亿元增加了29 711.66亿元。地下经济规模快速增长的情况说明,对地下经济的监管与反监管的斗争还十分激烈,取缔和打击地下经济的效果尚不理想。

3.从税收流失的总规模测算分析,2001—2013年这13年间,我国的GNP增长了4倍,而同期税收收入增长约5倍。税收收入额占GNP的比重由2001年的13.95%上升到了2013年的19.37%,同期税收流失率从最高13.37%下降到2013年的9.00%,税收流失治理取得阶段性成果。但是,由于经济社会仍处于改革转轨阶段,目前税收流失的绝对规模仍然较大,主要原因是规模比较庞大,约占年国民生产总值1/5的地下经济规模由此引发的税收流失数额巨大,公开经济中税收流失,特别是跨境税源的流失亦十分严重。

三、税收流失治理的相关对策

税收流失规模的测算与分析表明:税收流失的根本原因主要集中在纳税人征税机关、税收制度和国民税法遵从度4个方面:税收法律制度是核心所在,税收管理体制是重要基石,税收征收管理实施机制至为关键,国民税法遵从意识的提高则是根本保证。

(一)落实税收法定原则[6],完善税收法律制度,为治理税收流失提供制度保障

现行18个税种中,仅有企业所得税法、个人所得税法、车船税法,其他15个税种尚未完成税收立法。依据《立法法》有关规定,落实税收法定原则,坚持依法治税,建立以税收基本法为母法,税收实体法、税收程序法相配套的税收法律体系。加强反避税立法,完善转让定价控制机制,建立和健全国家的反避税法律法规。建立和完善税收司法体制,如设立税务法院,实行税收判例制度,提高税收司法水平,为税收流失的治理提供制度保障。落实税收法定原则,当前的重点拟应放在税种的立法和税负的法定、税率的法定方面,在稳定税负的前提下,优化税种结构、优化税收征收流程,科学合理地确定政府收入在国民收入中的比重、中央政府收入在政府总收入中的比重,清费立税,确立税收法律制度在税收流失治理中的核心功能地位,将税收法定原则贯穿于税收立法、税收执法、税收司法和税法监督的全过程。

(二)深化税收管理体制的改革,理顺中央与地方的税收关系[7],为治理税收流失提供体制保障

根据现代财政学的观点,中央与地方政府间财权与事权的划分需遵循统一领导、分级管理的原则,以此界定政府间财政关系及财权与事权的划分,并由此决定中央与地方税权和政府间收入的划分、机构的设置,做到纲举目张。当前推进的供给侧结构性改革和以全面“营改增”为标志的经济领域的税收管理体制的改革正在进行中。中央税收几大主体税种已基本到位、体系基本完善,而地方税体系却远未到位,有必要在科学划分税收管理权限的同时,从优化地方税制结构和规范地方税骨干税种着手,保持合理税务水平;坚持清费立税,确保税收在政府全部收入中的支柱地位,建立有利于中央政府宏观调控、调动地方政府发展经济积极性的税制体系。通过以深化个人所得税和房地产税改革为标志的个人分配领域的税收管理体制的完善,以调整消费税和推动环境保护费改税为标志的税制结构的优化,在有效降低行业税收负担的同时,充分发挥中央和地方的积极性,为治理税收流失提供体制保障。endprint

(三)强化税收征管,为治理税收流失提供机制保障

构建以税收征收管理基本流程为基础、以涉税信息与税务情报管理流程为平台、以税收风险管理为导向、以税收管理专业化为重点的现代化税收征收管理实施机制,建立和逐步完善以信息管税、风险管控和夯实税收征收管理基础为核心的税收征收管理综合流程,培育以全心全意为纳税人服务为宗旨的政府税收行为,健全完善“执法、服务、合作”三位一体的现代税收征收管理实施机制。

当前,商事制度改革和“营改增”全面试点正在进行中,公开经济与地下经济的博弈日趋激烈,税收征收管理面临着新的挑战,在为纳税人提供优质纳税服务、全面分析纳税人税法遵从状况的基础上,进一步完善国内和跨境税收信息处理系统,完善与金融信息、财务与会计信息、税收征管信息等涉税信息的对接和信息的分析应用,针对不同类型不同等级的税收风险,通过涉税信息的比对,尽最大努力控制信息不对称所导致的税收风险,健全风险管控流程,坚决取缔、严厉打击地下经济活动。在经济税收法制不断健全完善的过程中,不法分子将法律禁止的经济活动转入地下,如贩毒、走私、制假贩假、高利贷等非法经营,不仅导致政府收入减少,更为严重的是诱导诚实纳税人产生“比坏心理”,对此须引起高度重视。同时,严厉打击以虚开增值税专用发票为重点的各种逃税、骗税等违法犯罪行为,进一步加强国际间的反避税合作;进一步加强工商、税务等相关部门打击、取缔地下经济活动的联合执法行动,为治理税收流失提供税收征收管理实施机制的保障。

(四)加强税法教育宣传,为治理税收流失提供环境保障

税务素质教育是治理税收流失的基础条件,税务素质教育的终极目标在于构建一个涵盖征税人和纳税人的全方位、网络化、信息化的税法教育宣传体系。按照权利与义务相对称的现代税收理念,规范纳税人、用税人和征税人的税务行为,坚持不懈地加强税法教育宣传,不断增强全民税法遵从意识。一方面要增强纳税人的权利意识,明确国家与纳税人之间的税收法律关系,提高纳税人的税法遵从度;一方面要增强征税者依法征税,廉洁、公正执法的意识,提高征税者的税法遵从度;在全社会范围内培育积极的税收文化,构建和谐、诚信的税收征纳环境,以最大限度遏制税收流失。

【参考文献】

[1] 贾绍华.中国税收流失问题研究[M].北京:中国财政经济出版社,2002:10-28.

[2] ACIR.Measuring of State and Local Fiscal Capacity and Tax Effort[R]. Informationg Report M-16,Washington:Advisory Commission Intergovernmental Relations,1962.

[3] PHILLIP C. The Demand for Currency Relative to the Total Money Supply[J]. Journal of Political Economy 1958,66(4):303-308.

[4] 贾绍华.中国税收流失问题研究[M]. 2版.北京:中国财政经济出版社,2016:182-183.

[5] ROBERT A R,et al. Estimates of Alabama Losses Due to E-Commerce[R]. UAB School of Business,2012.

[6] 汤贡亮.中国财税改革与法治研究[M]. 2版.北京:中国税务出版社,2013:152-168.

[7] 高培勇,杨志勇.世界主要国家财税体制:比较与借鉴[M].北京:中国财政经济出版社,2010:114-117.endprint