浅析内部收益率与平均投资资本回报率的区别

2016-07-25肖磊袁剑秦涛

肖磊 袁剑 秦涛

(中国石油浙江油田分公司,浙江 杭州 310023)

浅析内部收益率与平均投资资本回报率的区别

肖磊袁剑秦涛

(中国石油浙江油田分公司,浙江杭州310023)

摘要针对油气企业进行项目投资决策中容易将内部收益率与平均投资资本回报率二者混淆的问题,分别从指标涵义、评价对象、评价时间、采用数据及运用范围几个方面阐述了内部收益率与平均投资资本回报率二者的区别,并通过对某页岩气项目评价的典型案例分析,验证了内部收益率与平均投资资本回报率的本质区别。

关键词项目评价内部收益率平均投资资本回报率区别评价时间

0 引言

目前,对油气企业进行项目投资决策时通常通过对内部收益率这一核心指标的计算来预测该项目的经济效益,以此判断项目投资的可行性。国务院国资委于2014年1月又下发了《关于以经济增加值为核心加强中央企业价值管理的指导意见》,明确要求央企提升价值管理水平,加入平均投资资本回报率这一重要指标,中国石油也将其纳入了油气田上市考核指标中,且权重为25%。两者都是经济效益指标,但这两者究竟有何区别和联系,有必要进行分析。

1 内部收益率与平均投资资本回报率的区别

1.1指标涵义不同

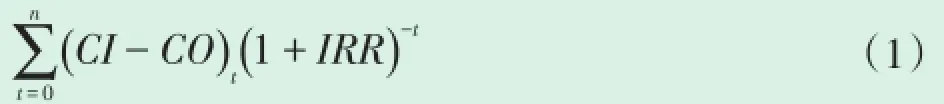

内部收益率就是资金流入现值总额与资金流出现值总额相等、净现值等于零时的折现率。如果内部收益率大于期望的收益率,说明这个项目是可行的,该指标越大越好,对于一个项目而言,只有一个内部收益率,是唯一的,计算内部收益率一般采用内插法,其表达式为:

式中,CI为第t年的现金流入,元;CO为第t年的现金流出,元;n为建设和投产运营的年限总和,a;IRR为内部收益率。要计算出IRR,一般采用内插法,利用三角形相似原理,先任取一个折现率im,计算相应的净现值NPV(im),若NPV(im)大于0,说明欲求的IRR大于im,则应增大im的值;若NPV(im)小于0,说明欲求的IRR小于im,则应减小im的值,据此将折现率修正为in,求NPV(in)的值,最后求得IRR,表达式为:

式中,im、in分别为使净现值由正转为负的两个相近折现率,且in大于im;NPV(im)、NPV(in)分别为折现率取im、in时计算的净现值,NPV(im)大于0, NPV (in)小于0;若IRR大于或等于i0(基准收益率),表示项目可行。

平均投资资本回报率则是反映公司经营活动中有效利用营运性资本创造回报的能力,与融资和非生产经营性的投资活动相关的资本、收益和费用不包括在本指标中,是衡量企业经济效益的重要指标,主要根据每年财务报表计算,因此每年都有1个平均投资资本回报率指标。关系表达式为:

其中,平均投资资本=平均固定资产+平均营运成本

平均固定资产=(年初固定资产余额+年末固定资产余额)/2

平均营运成本=平均营运流动资产-平均营运流动负债

平均营运流动资产=流动资产-短期投资-内部存款-预付上级单位款-一年内到期长期投资

平均营运流动负债=流动负债-短期借款-一年内到期长期负债-短期付息资金

1.2评价对象不同

内部收益率是站在项目的角度上对这一笔投资的效益进行评价,仅包含本项目的投资;而平均投资资本回报率是对公司整体经营效益的评价,既包括新增资产,也包括现有资产,但主要是现有资产的评价。

1.3评价时间不同

内部收益率是按整个评价期(一般天然气项目为20~30年)测算的,是事前评价。对单个投资项目来讲,刚投产的前几年一般都不能达到设计能力,仅按这几年的财务指标来衡量一个项目是否成功既不全面,也不客观,需要结合未来预测的经营效益来统筹考量[1]。

平均投资资本回报率是按会计期(通常1年)计算的经营效益指标,是对公司以往年份生产经营效益的事后评价,既受到新投资项目对当年效益的影响,也受到公司前期已有资产运营效益的影响。

1.4采用数据不同

内部收益率评价的基本原则是“有无对比”,重点分析新增投资带来的增量效益,采用可研报告提供的投入产出数据(投资、成本、产量、价格、补贴、税费等)进行计算,考察的是项目整个评价期的投资效益,采用的是长期预测不变价格,具有一定的不确定性和风险性,与项目投产后的实际市场价格存在一定差距。

平均投资资本回报率与公司的财务状况密切相关,要以损益表、资产负债表等财务报表中的历史数据为基础进行计算[2]。

1.5运用范围不同

内部收益率这个指标主要是用在未开发储量经济评价、新区产能经济评价、老区调整经济评价、措施井效益评价、水平井效益评价、后评价等。而平均投资资本回报率指标主要用在项目考核和中长期规划中[3-5]。

2 案例分析

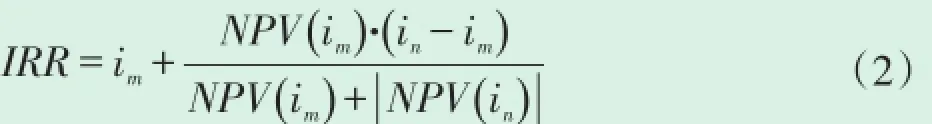

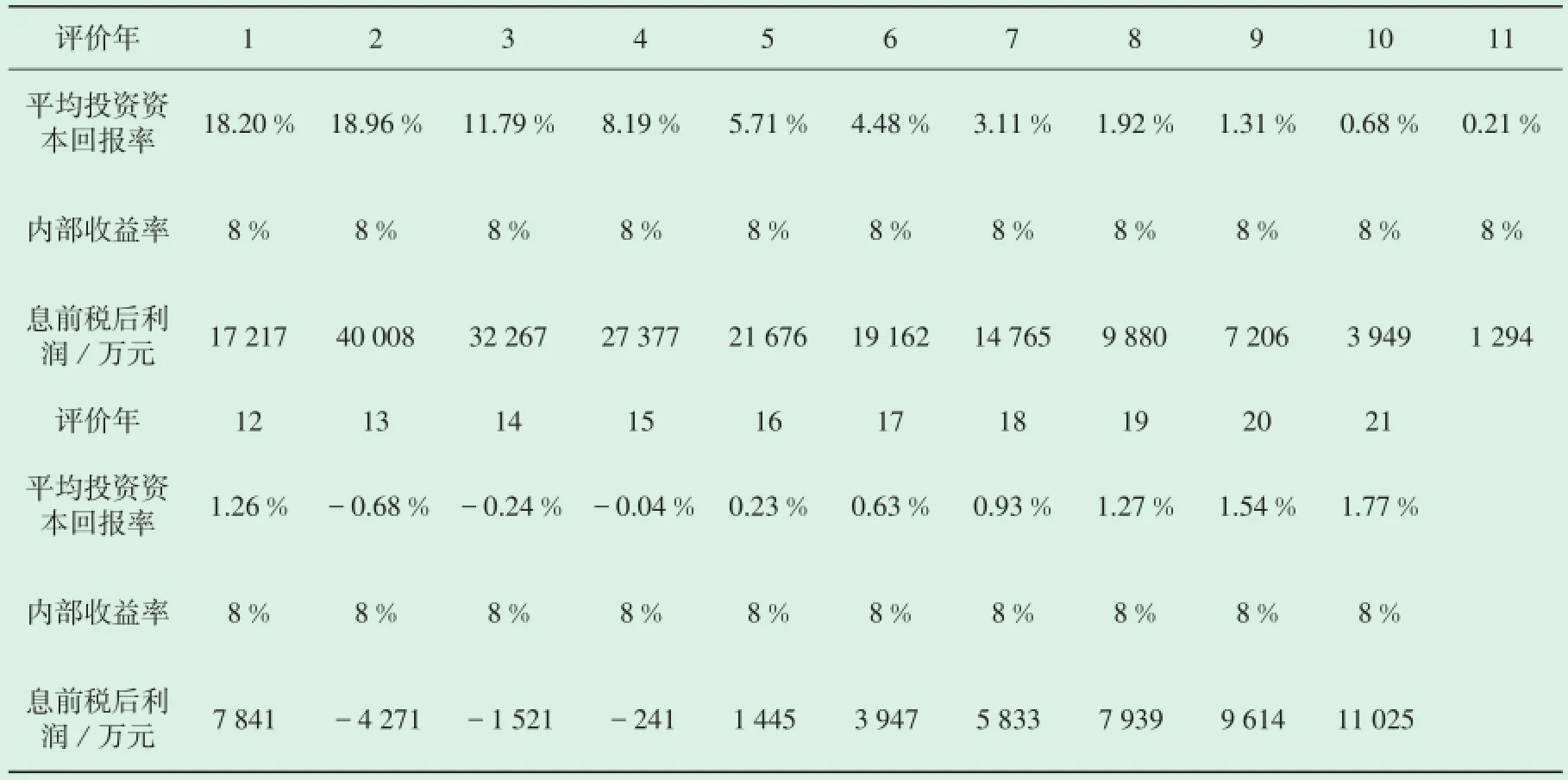

位于四川省宜宾市的某页岩气项目总投资61.787 6亿元(其中建设期投资22.940 1亿元,运营期后续投资38.847 5亿元),实施开发102口井,建设期两年,评价期为21年,建设期实施开发33口井,运营期实施69口井,气价为2.221元/m3,操作成本为0.47元/m3,2014-2025年考虑补贴为0.4元/m3,当产能到位率为56%时,内部收益率为8%。若将此投资项目视为运营1家公司,则评价期的平均投资资本回报率见表1。

表1 页岩气项目评价期的平均投资资本回报率表

从表1可以看出,内部收益率不等于平均投资资本回报率。项目内部收益率为8%,是唯一的,整个评价期都是这个值,而平均投资资本回报率的变化却很大,从最初的18.2%下降到-0.68%,然后又上升到1.77%,评价期的均值为3.87%,为项目内部收益率的48%,这种变化趋势主要是由页岩气的特性决定的,由于页岩气产量递减很快,运营期还需要大量后续资金投入来确保稳产,因此资产规模越来越大,投资资本在评价期是逐年上升的,后期趋于稳定,因此息前税后利润必然是先下降后上升,按项目计算的平均投资资本回报率也必然是先下降后上升,平均投资资本回报率的趋势和息前税后利润的变化趋势是一致的,都呈先降后升的态势。

3 结论

1)通过页岩气项目对比了内部收益率和平均投资资本回报率的区别,内部收益率不等于平均投资资本回报率,内部收益率对于项目来说是唯一的,而平均投资资本回报率对于项目来说是逐年变化的,平均投资资本回报率的变化趋势和息前税后利润的变化趋势是一致的。

2)平均投资资本回报率的变化趋势和项目类型密切相关,对于页岩气项目来说,大约相当于项目内部收益率的48%。

3)平均投资资本回报率主要反映的是公司的历史绩效,当年投资对这个指标影响不是很大,公司要想提高投资资本回报率,就要寻找效益储量,提高效益产量,增加企业利润,向现有资产要效益,严格控制增量投资,确保新增投资达到效益标准,避免新增无效投入。

4)平均投资资本回报率通常可以直观地评估一个公司的价值创造能力,相对较高的平均投资资本回报率是企业追求的目标,但对一个企业来讲,并不是平均投资资本回报率越高就越好。平均投资资本回报率过高也可能是企业过分重视短期利润、而忽视企业成长和长远发展的结果;而对于项目来讲内部收益率指标越高越好,说明项目盈利能力较强。

5)笔者只是通过页岩气案例来分析内部收益率和平均投资资本回报率的内在关系和区别,当然其他项目也可能会有不同的情况,同时任何方法都存在一定的优势和局限性,因此有些问题仍然需要进一步研究和探索。

参考文献

[1]陈武,钟水清.油气开采经济控制成本界限的确定及计算方法研究[J].天然气勘探与开发,2004(2):65-67.

[2]陈武,钟水清.油田单井最低产量分析方法研究[J].钻采工艺,2005(3):50-52.

[3]杨通佑,范尚炯.石油及天然气储量计算方法[M].北京:石油工业出版社,1998.

[4]刘先涛.石油工业技术经济学[M].北京:石油工业出版社,1995.

[5]张明泉,胡三平.石油企业经济活动分析[M].北京:石油工业出版社,1999.

(编辑:蒋龙)

修订回稿日期:2016-06-01

文献标识码:B

文章编号:2095-1132(2016)03-0071-03

doi:10.3969/j.issn.2095-1132.2016.03.019

作者简介:肖磊(1982-),硕士,经济师,从事经济评价与财务分析工作。E-mail:zjytxiaolei@163.com。