六口之家5年内实现别墅梦的规划

2016-07-18文熙

文熙

中产阶级家庭的夏夫妇,为了提高养老生活品质,未来5至10年内决定在空气质量好的郊区购买公司福利别墅房,为此,他们该如何安放已有的资产呢?

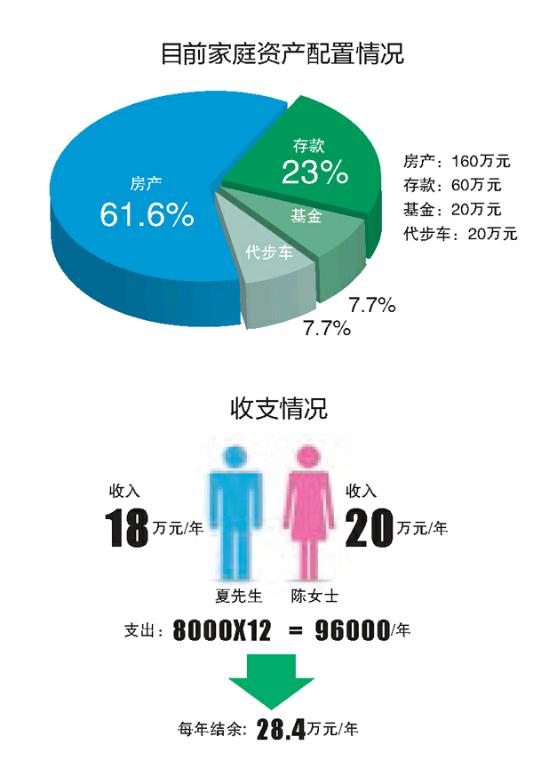

夏先生是郑州一位高校数学系的教授,税后年薪18万元,有五险一金。妻子陈女士是国企工程科的办公室主任,税后年薪20万元,有五险一金。两人都已到不惑之年,目前育有一子一女,女儿已经10岁,在上小学五年级,儿子才2岁,目前由爷爷奶奶带着。一家六口居住在学校分的福利房内,平时生活开销需8000元。

家有银行存款60万元,基金账户20万元,投资房产一套,市值160万元,无负债。夫妻两人有一辆市值20万元的代步车,平时由妻子开到市区上班,而夏先生则步行上班。

今年,由于政府规划创业产业园需要,妻子的单位可能将搬迁至大东区,并且计划在那买地建办公楼和居民楼。作为正式员工,妻子有名额在那以成本价购买一套联排别墅。不过,由于现在正处于规划阶段,未来入住可能还需5至10年。

据悉,目前大东区的别墅,市场均价在2.5万元,面积在300平方米左右。而妻子则可以不到1.5万元/平方米的价格买到一套别墅,并可用公积金贷款。夏先生和妻子都觉得相当划算,打算把它作为父母和自己的养老地。

在负利率时代,物价指数(CPI)快速攀升导致银行存款利率实际为负,钱存在银行越存越少,如果还是一如既往把资金过多地存在银行将导致个人资产莫名地被蚕食。我们需要进行多元化的投资理财,让自己的资产增值势在必行。实践中应尽量减少银行存款,增加不动产投资,增加各类金融资产投资,争取跑赢通货膨胀。

夏先生家庭情况:不惑之年的夫妻上有父母下有俩孩子,女儿10岁,儿子2岁,由爷爷奶奶带,六口之家住学校福利房,未来还要换大别墅,随着孩子的成长、父母的渐老,未来家庭的开销会逐渐变大,而夫妻俩已到中年,在事业单位体制下未来加薪晋升的空间已不大,这样的家庭压力其实挺大,用有限的资源做合理的资产配置是当务之急。

分析现在的资产配置情况,在负利率时代投资房产算是合理,但可以充分利用资源把投资房产出租换一笔租金,不管是毛坯还是简装出租,平均每年3万租金算是可行。现行利率极低,银行存款比例太高,可作适当调整;基金比例太低,可以增加投资规模,丰富投资品种;代步车是必需,为了出行方便,也是陈女士上下班的交通工具。在收支上则每年有28.4万的结余可以充分利用,合理做好配置,10年内别墅梦可行。

综上,假设5年内规划的职工居民楼还没有进入款项缴纳阶段,保持现行房产投资不变,但进行出租。现夫妇俩可投5万活期存款保持家庭的日常开销,剩下40万存款可做银行短期理财循环投资,这类理财收益大多在3%到4%左右,一为保持流动性,二为尽量避免负利率带来的货币贬值压力。基金投资20万元保持不变,增加15万的比例,后续5年可加大基金的投资,做基金定投或债券型基金等,未来市场不乏机会,可根据债券、股市行情做适当的比例调整。保守估计未来5年夫妇俩工资收入有142万元左右,再加上投资房产租金收入15万元,即使考虑到孩子、父母等开销的增大,可投资金也有120万元以上。分析市场上各类投资工具,200万元左右的可投资金还不太适合高门槛的信托资管类配置,在保证流动性的同时做好均衡配置,建议后续收入陆续定投到各类基金里面去,根据现行市场行情拉长时间来看,这类投资可以获得一个不错的收益。

如5年后陈女士作为国企职工可低价购买联排别墅,建议当下立马入手以投资房产置换别墅付首付。不考虑投资型房产和别墅的市价波动差别,大东区别墅均价300平方米×2.5万元/平方米=750万元/套,员工价300平方米×1.5万元/平方米=450万元/套,按三成首付计算,首付135万元贷款315万元。鉴于现行贷款利息极低,按20年期限的组合贷款测算,每月房贷也才2万元左右,完全可以充分利用公积金还房贷,再加上200多万元的综合投资回报,月供还款完全没有压力。

负利率时代安置好资产,争取在稳健的前提下跑赢通货膨胀。夏先生可按上述建议合理配置资产,10年内必然可以买下别墅。

的确,就如案例中提到的,目前除美国刚刚开启升息外,全球绝大部分市场均处在降息或宽松政策的边缘,欧洲日本已开始实施负利率,资产收益不断下降,且全球股票市场动荡不断。家庭资产该如何投放?似乎身边很多人都在问,家里的闲余资金该投向何方?

一、家庭财务状况梳理

在给出具体的建议之前,先来梳理一下夏夫妇的家庭财务状况,以使理财建议能有的放矢。

从以上图表可以看出,夏夫妇财务状况有以下特点:

1.优点:在家庭资产上,除房产和汽车外,尚有流动资产近百万,没有负债,资产负债表相当健康;且夏夫妇分别在高校和国企工作,收入优越且稳定,每年结余28万,家庭财富的积累速度较快。

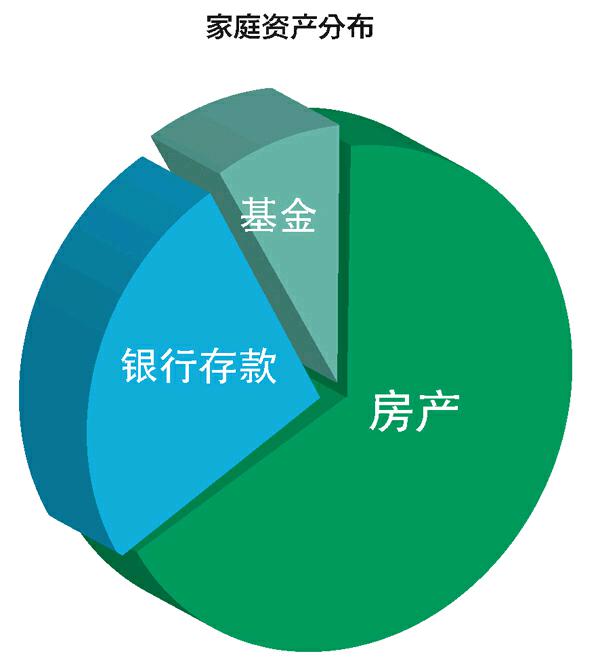

2.缺点:家庭资产配置较为单一。从上图可以看出,家庭资产中,除房产外,仅银行存款和基金,且银行存款占比较大。在目前中国已连续降息5次的背景下,1年期定期存款利率仅1.5%,活期收益则更低,因此家庭资产的回报较低,且品种过于单一。

二、理财目标如何实现?

首先,善用优势,攻下别墅

夏夫妇的规划目标是10年内买下别墅,目标完全可以实现。

我们来粗略算一笔账:目前夏夫妇拥有投资房产160万元、银行存款和基金共80万元,共240万元资产;按每年结余28万元计,10年结余280万元。也就是说,10年后,若不考虑投资房产的升值和夏夫妇工资的增长,家庭资产达520万元,已足够全额支付别墅的价格450万元。因此,10年之内,夏夫妇完全有能力购买别墅。当然,别墅也可能涨价,我们暂且不计。

三个建议:

1.充分利用杠杆购买别墅,即申请贷款买房,两个原因:

夏夫妇分别在国企和高校工作,收入相当稳定,而且不低,完全有能力贷款购买,支付月供。

目前利率低企,5年以上贷款利率4.9%,5年以上住房公积金贷款利率仅3.25%,贷款成本较低。

2.可用目前的投资房产来置换别墅,投资房产的出售资金可用来支付首付款。若后期郑州房价上涨,那么投资房产也会跟着上涨,可在一定程度上减轻房价上涨带来的压力。

3.根据实际需求确定购买时间。实际上,若贷款购买且用投资房产置换,夏夫妇完全不用等到5年甚至10年再购买别墅。但由于该别墅用来给父母和自己养老,且得5~10年才能入住,购买后一般也不会出租,那么若房价不会大幅上涨,可根据家庭的实际需求确定购买时间,不用急于购买。

其次,负利率时代,降低预期回报,实施稳健配置

鉴于目前夏夫妇的资产配置较为单一,主要在银行存款和基金上,且银行存款比较大。建议夏夫妇逐步放开思路,进行全球资产配置。在目前国内降息、欧日实施负利率的情形下,全球资产收益率下滑,且从去年下半年以来,全球市场波动性上升,因此,现阶段,投资宜稳健为主,且需降低投资回报预期。

具体来讲,以下资产可能会在目前的市场情形下有相对较好的表现:

1.高息股/派息类基金

在目前低息环境下,高股息股票会相对受到青睐,且波动性较普通股票低。彭博数据显示,截至6月2日,MSCI全球高息股总回报指数年初至今涨6%,而MSCI全球股指总回报指数则仅涨2%,差距为4%。

配置方式:全球派息类股票型基金,成熟市场中可选欧洲派息类股票型基金。

2.环球投资级债券

目前,全球经济处于低增长局面,通胀水平仍低,全球除美国外,仍在降息或量宽,这些都利好债券。且债券波动率较低,过去5年,MSCI全球股指周波动率为15%左右,而投资级债券和高收益债券的波动性分别为4.8%和5.2%。相比高收益债,我们更加偏好投资级债券。

配置方式:以投资级企业债为主的债券型基金;或直接投资于QDII投资级企业债券,并持有到期。

3.避险资产——黄金

鉴于目前市场波动性较大,黄金作为避险资产,将受到追捧。而且,目前黄金价格已在低位,可趁回调投资黄金。

配置方式:可配置一定比例的黄金ETF基金,有效追踪黄金涨跌,且投资方便,产品结构多样。

当然,最重要的,还是要进行资产配置,不能把鸡蛋全放一个篮子里,以分散投资风险。具体来讲,在购房前,建议夏夫妇选择相对保守的配置比例,多配置债券类资产;而在购房后,可相对积极一些,可转一部分债券类资产到股票类资产中。当然,最适合的投资比例,还需根据夏夫妇的风险等级来确定。