管理层权力、高管薪酬与公司绩效

2016-07-07盛明泉

盛明泉 车 鑫

一、引言

2005年,《中华人民共和国证券法》规定上市公司有在年度报告中披露其高管薪酬信息的强制性义务。自高管薪酬开始被公开以来,高管们的 “天价薪酬”就一直备受争议,特别是2007年,中国平安董事长兼CEO马明哲6 000万元的薪酬引起舆论一片哗然。针对这一问题,2009年,我国对央企率先实行了 “限薪令”,要求央企负责人的薪酬制定应当与其业绩挂钩。然而,一些研究证明其效果并不大(王传斌等, 2012[1]; 田妮和张宗益, 2015[2])。 对于2015年年初实施的国有银行 “限薪令”,即要求五大行高管的最高年薪不得超过60万元,多名高管选择了 “用脚投票”,纷纷跳槽至股份制银行或民营银行”。[3]当前上市公司高管薪酬体系的无序状态使得社会公众难免产生忧虑:高管薪酬到底应由什么因素决定?衡量高管薪酬合理性的标准到底是什么?

最优契约论在上市公司高管薪酬问题研究中一直处于主流地位。按照该理论,将高管薪酬与公司绩效关联的激励计划可以协调经理层与股东的利益冲突,降低代理成本,从而提升公司绩效。因此,股东与高管最优的契约安排就是将薪酬与公司的绩效挂钩。在这一逻辑下,薪酬的高与低不应成为我们关注的重点,同时也没有必要特意去拉高或压低某些从数字上看来较为显眼的薪酬。相反,我们应把目光集中于某一具体的薪酬能否给公司带来相应的业绩,即高管薪酬是否与公司绩效正相关才是评判高管薪酬合理性的重要标准。

然而,大量的实证研究结果与这一推断并不一致。有的学者发现高管薪酬与公司绩效不存在显著的正相关关系,有的学者则发现二者只存在较弱的相关关系。为何更高的薪酬没能为公司带来更好的业绩?高管的薪酬激励失效了吗?

事实上,一项激励安排的效果好坏不仅受其本身设计情况的影响,在一定程度上还受相关制度因素的制约。就薪酬激励制度而言,其能否达到预先设定的效果,绝非仅取决于其规定给予高管多少报酬,同时还受高管权力的大小、公司治理情况等多方面因素的影响。本世纪初美国一些大公司的丑闻及破产事件引发了公司治理研究浪潮,实务中对公司治理以及管理层权力的思考对高管薪酬研究提出了新的挑战(陈家田和储节旺,2012[4])。因此,有研究者建议应超越传统代理理论框架,寻求其他理论来解释高管的薪酬问题。

比最优契约论更进一步的是,管理层权力理论认为董事会作为股东的代表,其与股东之间也存在着代理问题,即存在着谁来监督 “监督者”的问题。按照该理论,董事会不能完全控制高管薪酬合约的制定,因为高管会运用自身权力进行寻租,以使薪酬合约的设计对其有利。相应地,权力越大,操纵自身薪酬的能力越强(Bebchuk和 Fried,2002[5])。 因而薪酬契约并不能完全解决高管与股东间的代理问题。事实上,在薪酬契约背后存在着高管自定薪酬的痕迹。

基于上述背景,本文试图通过实证检验管理层权力对高管薪酬激励效果的抑制作用来论证管理层权力因素之于高管薪酬契约安排的作用和重要性。从而为完善高管薪酬激励机制提供一定的参考和借鉴。

二、文献回顾和研究假设

(一)高管薪酬与公司绩效

委托代理理论的核心就是解决股东与经理人之间的代理问题。基于该理论,为了避免签定契约后经理人出现的道德风险,企业需要建立与完善对经理人的激励与监督机制。其中最重要的激励机制就是高管薪酬的合约安排。针对这一问题,最优契约理论认为最佳的薪酬合约是将高管报酬与公司业绩相挂钩。高管作为有限理性经济人,会将其获得的报酬与自己付出的代价(努力程度)相权衡,进而选择使自己利益最大化的方式行事。因此,较高的报酬往往会激励经理人付出较多的努力以提升公司绩效,而公司绩效的提升又会进一步为其带来更多的报酬。从而形成一个良性循环。

然而现有研究的结论却并不总是与此一致。Jensen 和 Meckling(1976)[6]、Canarell和 Gasparyan(2008)[7]以美国公司为样本进行了研究,其成果均显示高管的薪酬与公司的总资产报酬率和股东财富正相关。Kaplan(1994)[8]也发现美国和日本的公司高管财富水平和公司的业绩是呈正相关的,适当的激励能够有效地提升公司业绩,可以降低代理成本。而Main(1991)[9]以英国公司为样本进行研究后,发现高管薪酬的变动与股东相应的财富变化没有显著的相关关系。我国学者对高管薪酬与公司绩效二者之间关系的研究起步较晚,可能主要是受相关数据信息披露不完备的影响。总体看来,国内学者对高管薪酬与公司绩效的研究结论也并不一致。杨汉明(2004)[10]发现无论是盈利企业还是亏损企业,高管人员的薪酬与公司业绩之间都不存在正相关关系,并说明原因可能在于薪酬的设计没能与业绩挂钩。李燕萍等(2008)[11]的研究却表明高管薪酬与公司绩效显著正相关。而刘绍娓和万大燕(2013)[12]通过实证检验也得出了相同的结论。唐松和孙铮(2014)[13]对高管薪酬中因政治关联获得的部分与公司绩效的关系进行了研究,发现政治关联带来的较高的高管薪酬与民营企业的绩效显著正相关,与国有企业的绩效显著负相关。

由此可见,主流的研究结论是支持高管薪酬对公司绩效的正相关关系的。而之所以有相反的研究结论,原因除了对样本选择和变量的选择不同之外,可能还在于以下两个方面:首先,高管薪酬安排的设计合理与否直接影响薪酬激励的有效性。评判标准主要有高管薪酬是否与业绩挂钩、是否具有外部公平性(祁怀锦和邹燕,2014[14])以及高管内部薪酬差距(盛明泉和戚昊晨, 2014[15]; 巩娜, 2015[16])等。其次,诸如管理层权力、内部控制(卢锐等,2011[17])等其他制度安排的适当性也会影响高管薪酬激励的效果。另外,一些学者还发现国有企业预算软约束的存在会影响其经营效率(盛明泉等,2012[18]; 张亮亮和黄国良, 2013[19])。 基于此, 本文提出以下假设:

假设1:高管薪酬与公司绩效正相关。

(二)管理层权力、高管薪酬与公司绩效

如前文所述,按照管理层权力理论,当外部监管环境薄弱、内部公司治理结构混乱时,管理层会运用其权力通过控制董事的提名、公司间互派董事以及参与薪酬委员会等方式损害董事会的独立性,从而使其在薪酬契约谈判中处于优势地位。管理者通过行使权力而获得的超过最优契约下他应得的那部分薪酬构成了租金(Bebchuk 和 Fried, 2002[5]; Morse等,2011[20])。此时,薪酬激励契约本身不再是解决代理问题的工具,而成为寻租行为的结果,从而出现了高报酬低绩效这种不对等现象。Jessen和Murphy(1990)[21]的研究结果显示美国公司高管薪酬激励发挥的效用甚微。陈震和丁忠明(2011)[22]对垄断企业进行研究后发现垄断企业的高管能够利用拥有的管理层权力制定出利己的薪酬契约。郭淑娟和惠宁(2014)[23]也发现管理层权力会导致高管对垄断租金薪酬的追逐。权小锋等(2010)[24]经研究发现管理层权力较大的公司高管更可能通过权力获取绩效薪酬,即高管会通过业绩操纵来获得超出真实业绩的绩效薪酬,这部分薪酬与公司的价值呈负相关关系。

除了能够参与或影响薪酬契约的制定,高管还可能依靠权力获得更多的在职消费、非货币性报酬等权力收益,从而不会仅仅在意显性的货币薪酬,也就不会为了显性的薪酬而努力,进而降低了高管薪酬与公司绩效的相关性。 Jensen和 Meckling(1976)[6]认为监督和激励虽然在一定程度上可以降低代理成本,但是如果外部监督不够,管理层会选择更多的非货币性福利来不断提升自己的效用。费方域(1996)[25]发现国有企业存在的 “内部人控制”问题导致了高管的在职消费行为。张铁铸和沙曼(2014)[26]发现民营企业也存在管理层利用其权力获取在职消费的问题,并且其严重程度受到管理层能力、声誉机制以及外部市场竞争的制约。另外,由于管理层的权力与义务不匹配,高管也会进行过度投资、转移国有资产等损害公司利益的行为。卢锐等(2008)[27]的研究表明管理层权力大的企业,高管的在职消费也显著较大,公司绩效却没有显著改善,在职消费与公司绩效负相关,不能起到激励作用。

基于上述论证,本文提出以下假设:

假设2:管理层权力会削弱高管薪酬的激励效果。

三、数据选取与研究设计

(一)样本选取与数据来源

本文选择我国2008至2014年沪深两市A股主板上市公司为样本,剔除了金融类上市公司,ST、∗ST类上市公司,以及相关数据缺失的上市公司。为了消除异常值的影响,本文对主要连续变量位于0~1%和99% ~100%区间的样本进行了缩尾处理。经整理,最终得到有效样本1 595个。本文使用的数据中,除了高管与董事长的兼任信息来自RESSET锐思数据库之外,其他数据均来源于CSMAR国泰安数据库。本文使用的统计分析软件为STATA 12.0。

(二)理论模型的构建

1.高管薪酬与公司绩效模型。

为了验证假设1,即高管薪酬是否与公司绩效正相关,参照刘绍娓和万大燕(2013)[12]等的做法,构建以下模型:

其中:αi为常数项截距;β1为解释变量的系数,根据假设1,β1应显著为正;Β2~β6为控制变量的系数;εi,t是随机扰动项。

2.管理层权利、高管薪酬与公司绩效作用机制模型。

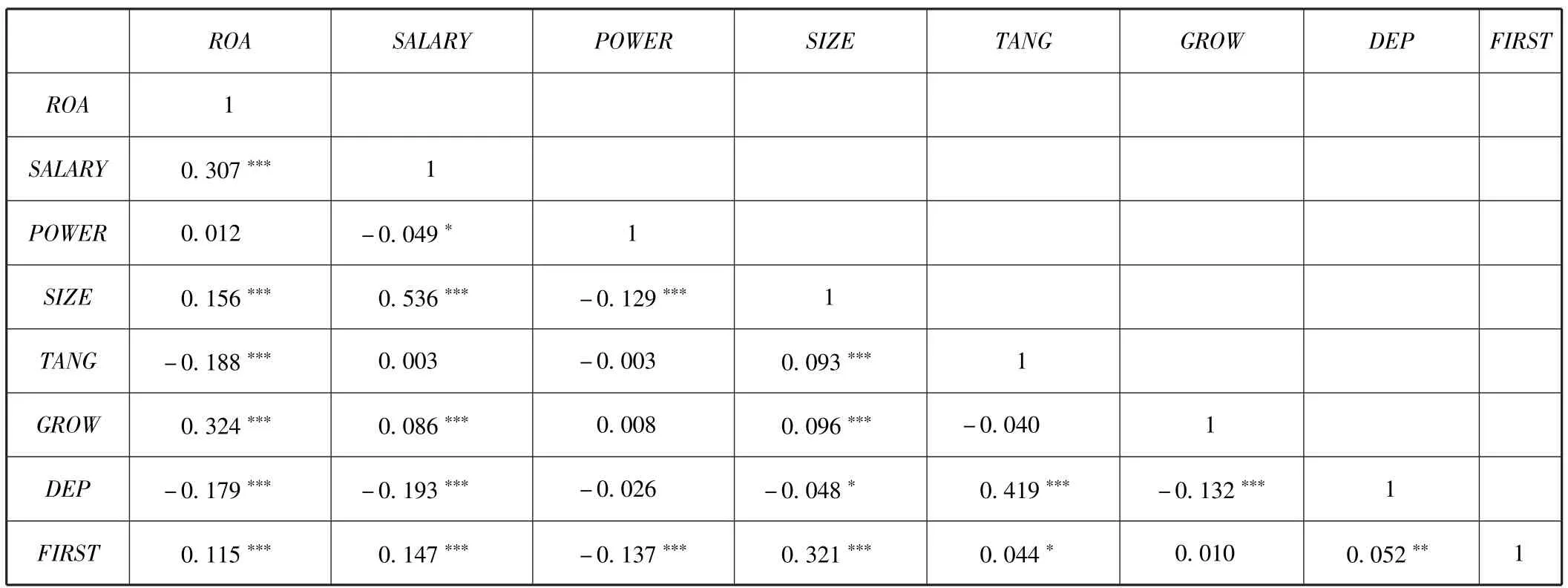

本文借鉴鲁海帆(2012)[28]的做法, 通过向模型(1)中加入管理层权力与高管薪酬的交互项来检验管理层权力对于高管薪酬与公司绩效关系的影响。具体模型如下:

(三)变量设置与说明

1.被解释变量。

现有文献中,衡量公司绩效的指标主要有EPS、ROA、EVA、托宾Q等。我国股票市场发展较晚,资本市场尚未成熟,使得我国的股票表现很大程度上受各种消息(合并、定向增发)的影响,而并不必然与业绩相关。因此,不宜使用托宾Q值来衡量我国上市公司的绩效。另外,若使用EVA指标,则涉及公司的资本成本率的计算,由于资本成本率通常是债券或借款的利率与股东要求的投资报酬率的加权平均,而后者的信息很难被准确地获知,因此,也很难采用此类指标来评价公司绩效。综上所述,本文在正文部分的模型中选择总资产收益率ROA作为公司绩效的衡量指标,而在稳健性检验中,使用每股收益率EPS作为替代变量。

2.解释变量。

(1)高管。本文所称 “高管”是指总裁、总经理和副总裁、副总经理、董事长秘书、董事中兼任的高管人员及公司年报公布的其他管理人员。由于能获得的高管薪酬数据有 “高管前三名薪酬之和”以及“董事、监事、高管前三名薪酬之和”,故在本文的正文部分采用 “高管前三名薪酬之和”的平均数来代表高管薪酬水平SALARY。而使用 “董事、监事、高管前三名薪酬之和”的平均数作为SALARY的替代变量进行稳健性检验。

(2)管理层权力。现有研究中,衡量管理层权力的指标主要有总经理任职时间、董事长与总经理是否兼任、企业金字塔控制链条的深度、内部董事比例、股权集中度、管理层持股比例等。显然,单一指标无法准确地衡量管理层权力,而指标太多又容易出现多重共线性的问题。因此,本文在对上述各个指标进行综合考虑后,借鉴王烨等(2012)[29]的做法,选择总经理任职时间、董事长与总经理是否兼任、内部董事占比以及管理层持股比例这四个指标来反映管理层权力的大小。在指标的构建方法上,由于上述四个指标对管理层权力的解释力有较大差异,所以通过简单地将其加总而构建积分变量来衡量管理层权力这一做法是不恰当的。而如果将这四个指标作为单独的解释变量加入模型中进行回归又会出现多重共线性的问题。因此,本文借鉴权小锋等(2010)[24]的做法, 通过对上述四个指标进行主成分回归,进而构建一个综合指标POWER来反映管理层权力。主成分分析的情况如下。

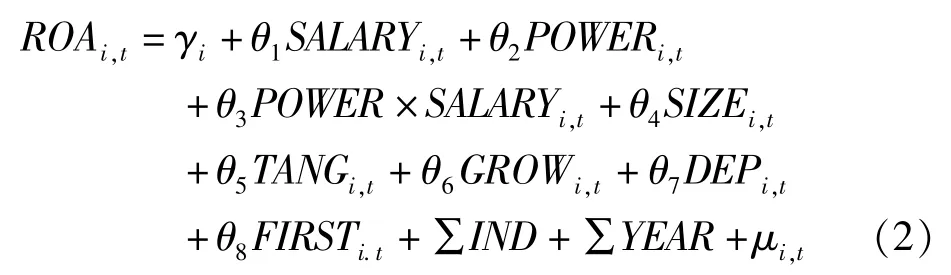

首先,对总经理的任职时间、董事长与总经理是否兼任、内部董事比例以及管理层持股比例的数据进行了标准化处理,然后对其进行KMO检验,检验结果为KMO=0.731 1,这说明较为适合做主成分分析。如表1所示,以特征根大于1和累计贡献率大于0.7这两个标准进行判断,可以发现提取第一个主成分较为合适。

表1 主成分列表

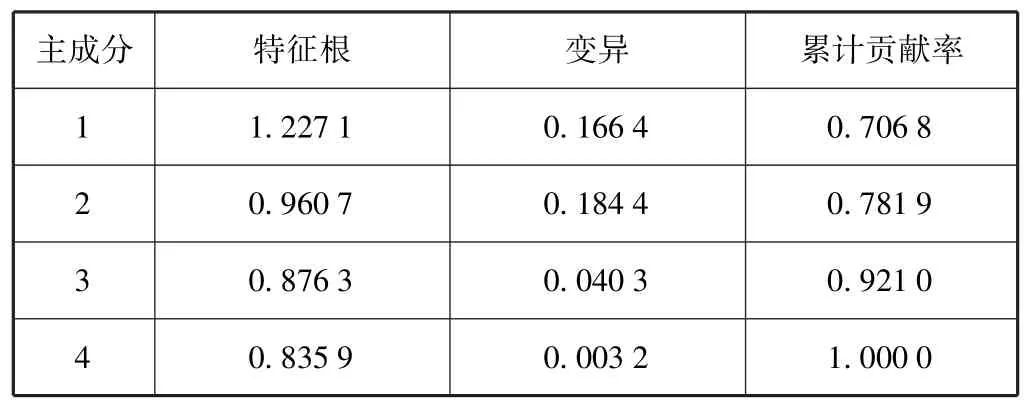

根据表2的因子得分系数矩阵可以将第一个主成分表示为各个变量的线性组合为

具体步骤如下:第一步,首先对六个变量进行标准化以消除量纲不同的影响;接下来对六个变量进行KMO 和 Bartlett 的检验,如表1所示,结果显示满足因子分析要求。

表2 因子得分矩阵

3.控制变量。

为了更准确地探讨高管薪酬对公司绩效的影响,本文在借鉴现有研究的基础上控制了以下因素:公司规模、抵押能力、公司的成长性、非债务税盾、股权集中度。另外,为了控制行业和年份的差异,模型中加入了行业哑变量和年度哑变量。

(1)公司规模与公司绩效。本文用公司年末总资产的对数作为对公司规模的衡量指标。一般而言,这一指标越大,代表着公司的资产越雄厚,进而意味着公司的竞争力较强、抗风险力高,因此业绩通常较好。故预期其与公司绩效的相关系数为正。

(2)抵押能力与公司绩效。本文用固定资产和存货占总资产的比例来衡量公司的抵押能力。一方面,抵押能力越大,往往意味着公司在取得贷款等融资时可用于抵押的资产越多。企业进行融资往往是基于某项投资的需求,而大额的投资往往影响公司当年的业绩。另一方面,固定资产和存货在资产中所占比例较高在一定程度上说明了公司当年的主营业务收入较低,因而可能表明公司的业绩较差。故预期其与公司绩效的相关系数为负。

(3)公司的成长性与公司绩效。本文用主营业务收入增长率这一指标来衡量公司的成长性。这一指标越高,通常表明公司的主营业务在稳步扩张和公司拥有的市场份额在不断扩大。这说明公司的经营情况良好,经营前景较为乐观,因而业绩通常较好。故预期其与公司绩效的相关系数为正。

(4)非债务税盾与公司绩效。本文用年末固定资产折旧总额占总资产的比例这一指标来衡量公司的非债务税盾。由于固定资产折旧的多少通常不受经营情况和管理层主观意志的影响,同时,固定资产折旧又会对利润有抵消的作用,即会降低公司的业绩,故预期其与公司绩效的相关系数为负。

(5)股权集中度与公司绩效。本文用第一大股东的持股比例这一指标来衡量公司的股权集中度。一方面,这一指标越高表明第一大股东在公司中拥有的利益越大,因而其基于自身利益最大化的目的会有较大的激励来监督经理人,而经理人的尽职尽责往往与公司绩效正相关。另一方面,如果这一指标越低,往往意味着该公司的股权越分散。出于搭便车的心理,股东对经理人进行监督的激励往往较低,再加上信息不对称,公司很容易出现内部人控制,因而经理人可能会游离于股东的意志之外行事,即追求更多的在职消费和其他利己行为,而对本职工作敷衍了事,故此时公司绩效通常不好。基于上述考虑,预期股权集中度与公司绩效的相关系数为正。

各变量设置具体内容如表3所示。

表3 变量设计

四、实证检验与结果分析

(一)描述性统计特征

表4给出了各个变量的描述性统计结果。根据表4,可以看出公司的总资产收益率ROA在-0.083 6至0.148 0之间,均值为0.033 8,标准差为0.052 7,这说明公司间的总资产收益率差异较大。高管薪酬SALARY的最小值为10.520 0,最大值为14.560 0,由于这一数据是前三名高管薪酬的均值(万元)经对数处理后的结果,所以实际差别比表格显示的要大得多。管理层权力这一变量的最小值为-1.446 0,最大值为2.093 0,标准差为0.976 0,这说明各公司的总经理任职时间、董事长与总经理的兼任情况、内部董事比例以及管理层持股比例有较大的差异,因而对其进行研究是有意义的。其他控制变量的描述性统计结果见表4。

表4 主要变量的描述性统计结果

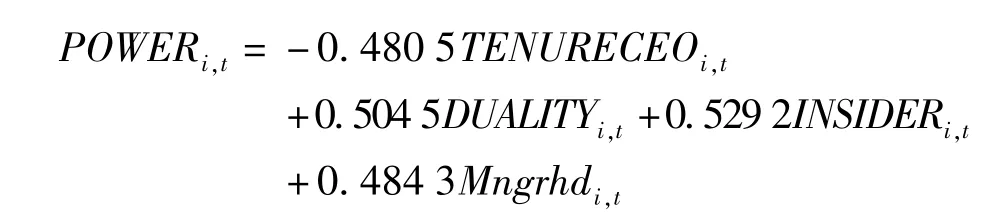

如表5,对模型中的变量进行Pearson相关分析之后发现,被解释变量与解释变量以及所有控制变量均在1%的水平上显著相关。而解释变量与控制变量以及各控制变量之间的相关性较弱,这说明本文中的模型不存在严重的多重共线性问题,故采用多元线性回归分析方法是合理的。

表5 Pearson相关系数表

(二)回归分析

1.面板分析方法的选择。

根据Hauseman检验的结果,本文采用固定效应模型对管理层权力、高管薪酬与公司绩效之间的关系进行回归分析。

表6 回归结果

2.高管薪酬与公司绩效。

表6的左半部分显示了对模型(1)进行回归后的结果。可以看出,高管薪酬的系数为0.010 0,且在1%的水平上显著。这说明高管薪酬与公司绩效存在显著的正相关关系,故假设1得到了验证。具体而言,高管薪酬每增加一个单位,公司绩效相应地提高0.010 0个单位。这说明较高的薪酬能够激励管理层努力工作进而提升公司的业绩。这在一定程度上证明了薪酬激励的有效性。关于控制变量,各个变量的系数均与预期相符。其中:公司规模、公司成长性均与公司绩效正相关,表明较多的资产和较好的市场前景给予了公司较多的发展机会,因而公司业绩通常较好。公司的抵押能力的系数为负,但没有通过显著性检验,表明抵押能力对公司业绩只存在较弱的抑制作用。公司的非债务税盾的系数为负,且在1%的水平上显著,表明固定资产折旧对公司绩效存在明显的抑制作用,这可能是因为固定资产折旧对净利润有抵减效应。公司股权集中度的系数为正,但没有通过显著性检验,表明第一大股东的持股比例对公司绩效存在较弱的促进作用。

3.管理层权力对高管薪酬与公司绩效之间关系的影响。

表6的右半部分显示了对模型(2)进行回归后的结果。可以看出,尽管管理层权力这一变量的系数为正,与预期不一致,但没通过显著性检验。而管理层权力与高管薪酬的交互项系数为负,且在10%的水平上显著。这说明管理层权力对于高管薪酬的激励效果有一定的抑制作用,故假设2得以验证。其他变量的系数以及显著性水平并没有因为加入管理层权力以及管理层权力与高管薪酬的交互项而发生明显的变化。

(三)稳健性检验

为了检验上述结论的稳健性,本文进行了如下稳健性检验。

1.关于公司绩效的衡量,本文选择了总资产收益率ROA这一指标进行衡量。而除此指标之外,部分学者使用每股收益率EPS来衡量公司绩效。因此,在该部分,本文选择了EPS作为公司绩效的替代指标进行实证检验,检验结果与前文结论基本一致。

2.如前所述,本文所称 “高管”,并不包含董事会成员,而关于董事是否属于高管这一问题,学者们的意见并不一致。因而,为了避免这一分歧对本文结论的影响,本文选择 “董事、监事、高管前三名薪酬之和”作为高管薪酬的替代变量进行检验,发现回归结果与前文主要结论基本一致。

五、结论与启示

高管薪酬的合约安排一直是公司治理中的难题。一方面,高管薪酬记录不断创下 “新高”;另一方面,高管薪酬的激励效果令人广为诟病。基于该背景,本文以我国2008至2014年沪深两市A股主板上市公司为样本,基于委托代理理论和管理层权力理论,实证检验了管理层权力对高管薪酬激励效果的影响。本文的研究结果表明:

第一,高管薪酬与公司绩效存在显著的正相关关系,较高的高管薪酬往往会给公司带来较好的业绩。因而本文的研究成果在一定程度上证实了高管薪酬激励的有效性,同时也说明最优薪酬契约理论在我国仍具有一定的适用性。

第二,管理层权力对高管薪酬的激励效果具有显著的抑制作用。较大的管理层权力会减弱高管薪酬对公司绩效的促进作用。原因可能在于高管会利用其拥有的管理层权力进行寻租以影响其薪酬的制定或谋求更多的在职消费等隐性报酬。

总的看来,本文的研究结论说明高管的薪酬激励是有效的,然而其激励效果受到高管拥有的管理层权力的制约。本文的研究结论对于上市公司高管薪酬契约的设计和安排有如下启示意义:高管薪酬的激励效果不仅仅取决于本身数额的多少,在制定薪酬契约时,还要注意管理层权力的控制和公司治理机制的协调与完善。

[1]王传彬,朱学义,刘建勇,吴敏艳.高管薪酬与公司业绩、政府限薪令关系的研究[J].统计与决策,2012(20):161-164.

[2]田妮、张宗益.“限薪令”会产生作用吗?——一个基于不完全契约视角的理论分析[J].管理评论,2015(4):122-131.

[3]赵勇.“限薪令”下的高管离职潮是好事[N].珠江晚报,2015-04-08.

[4]陈家田,储节旺.国外上市公司高管薪酬研究述评[J].软科学,2012(6):115-118.

[5]Bebchuk L A, Fried J M, Walker D I.Managerial Power and Rent Extraction in the Design of Executive Compensation[J].University of Chicago Law Review, 2002(69): 751-846.

[6]Jensen M C, Meckling W.Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure[J].Journal of Financial Economics,1976(4): 305-360.

[7]Canarella G, Gasparyan A.New Insights Into Executive Compensation and Firm performance: Evidence from a Panel of“New Economy” Firms,1996-2002[J].Managerial Finance, 2008, 34(8): 537-554.

[8]Kaplan S N.Top Executive Rewards and Firm Performance: A Comparison of Japan and the United States[J].Journal of Political Economy, 1994(102): 510-546.

[9]Main B G M, Top Executive Pay and Performance[J].Managerial and Decision Economics, 1991(12): 219-229.

[10]杨汉明.高管薪酬与上市公司绩效的实证分析[J].统计与决策,2004(12):93-94.

[11]李燕萍,孙红,张银.高管报酬激励、战略并购重组与公司绩效[J].管理世界,2008(12):177-179.

[12]刘绍娓,万大燕.高管薪酬与公司绩效:国有与非国有上市公司的实证比较研究[J].中国软科学,2013(2):90-101.

[13]唐松,孙铮.政治关联、高管薪酬与企业未来经营绩效[J].管理世界,2014(5):93-105.

[14]祁怀锦,邹燕.高管薪酬外部公平性对代理人行为激励效应的实证研究[J].会计研究,2014(3):26-32.

[15]盛明泉,戚昊辰.高管薪酬差距与资本结构动态调整研究[J].商业经济与管理,2014(12):32-38.

[16]巩娜.高管薪酬差距、控股股东与民营上市公司绩效关系实证分析[J].中央财经大学学报,2015(7):64-73.

[17]卢锐,柳建华,许宁.内部控制、产权与高管薪酬业绩敏感性[J].会计研究,2011(10):42-48.

[18]盛明泉,张敏,马黎珺,李晨.国有产权、预算软约束与资本结构动态调整[J].管理世界,2012(3):151-157.

[19]张亮亮、黄国良.管理者超额薪酬与资本结构动态调整[J].财贸研究,2013(5):148-156.

[20]Morse A, Nanda V,Seru A.Are Incentive Contracts Rigged by Powerful CEOs?The Journal of Finance.2011, 66(5): 1779-1821.

[21]Jensen M C, Murphy K J.Performance Pay and TOP Management Incentive[J].Journal of Political Economy, 1990(98): 225-264.

[22]陈震,丁忠明.基于管理层权力理论的垄断企业高管薪酬研究[J].中国工业经济,2011(9):120-129.

[23]郭淑娟,惠宁.我国垄新行业企业高管薪酬制度研究[J].经济管理,2014(9):91-101.

[24]权小锋,吴世农,文芳.管理层权力、私有收益与薪酬操纵[J].经济研究,2010(11):73-87.

[25]费方域.控制内部人控制——国企改革中的治理机制研究[J].经济研究,1996(6):31-39.

[26]张铁铸,沙曼.管理层能力、权力与在职消费研究[J].南开管理评论,2014(5):63-72.

[27]卢锐,魏明海,黎文靖.管理层权力、在职消费与产权效率——来自中国上市公司的证据[J].南开管理评论,2008(11):85-112.

[28]鲁海帆.财务困境中CEO权力、高管层薪酬差距与公司业绩[J].财贸研究,2012(3):116-124.

[29]王烨,叶玲,盛明泉.管理层权力、机会主义动机与股权激励计划设计[J].会计研究,2012(10):35-42.