科学分析投资者情绪对房地产行业股票价格偏离度的影响

2016-06-23李华,张涛

李 华,张 涛

(1. 中国社会科学院数量经济与技术经济研究所 北京100732;2. 辽宁科技大学工商管理学院 辽宁鞍山114051)

科学分析投资者情绪对房地产行业股票价格偏离度的影响

李 华1,2,张 涛1

(1. 中国社会科学院数量经济与技术经济研究所 北京100732;2. 辽宁科技大学工商管理学院 辽宁鞍山114051)

由于我国股市运行机制不够完善,房地产行业近几年的股票价格大幅波动,已经出现了价格“泡沫”现象。主要验证情绪因子(市场情绪因子与个股情绪因子)影响房地产行业股票价格的偏离度,从而导致房产行业出现价格“泡沫”现象。首先,引用Baker和Wurgler采用的主成分分析法分别构造市场投资者综合情绪指标和个股投资者综合情绪指标;其次,采用剩余收益模型计算出房地产行业40家上市公司股票的内在价值;然后,通过实证得出情绪因子影响的股票价格偏离度;最后,根据结论给出建议。

内在价值 市场情绪 个股情绪 主成分分析法 股票价格偏离度

1 文献综述

行为金融学的相关研究主要集中于解释市场中出现的那些用传统金融理论无法解释的异象。近年来,许多经济学者探讨投资者情绪对股票收益的影响,而本文侧重研究的是投资者情绪对股票价格偏离度的影响。Brown 和 Cliff研究了市场情绪与股票价格偏离之间的关系,但是其研究仍然有不足之处。Brown 和 Cliff 讨论的是情绪与个股价格之间的关系,却使用了市场情绪。从理论上说,市场情绪对个股的价格是有影响的,但是近年来行为金融研究者提出了个股情绪这一概念,表示个股情绪比市场总体情绪更能影响个股的收益;[1]Basu首次提出市盈率(P/E)的作用,他发现在以公司市盈率为基础构造投资组合时,低市盈率的公司股票组合收益率较高,而高市盈率的公司股票组合收益率则较低;[2]Baker和Wurgler研究投资者的情绪如何影响股票收益,预测具有主观意见的群体投资者对股票收益影响最大,论证结果证实了这一点;[3]Kurov也应用 BW 月度情绪指标,采用1990年1月~2004年11月期间129 组货币政策研究了货币政策通过投资者情绪最终影响股市收益间的关系,他发现熊市中的货币政策要比牛市时的货币政策对投资者情绪影响更大,同样,情绪对股市收益也更大;[4]Kumar和Lee用买卖不均衡指标(即股票主买成交量与主卖成交量之差对总主买卖成交量的占比)代表单只股票的情绪,通过分析 1991—1996 年超过 185 万个人投资者的买卖交易,发现了买卖不均衡指数与投资者的买入(或卖出)行为一致;[5]Glushkov通过研究分析得出,20世纪80年代的机构投资者更喜欢购买情绪敏感性比较低的股票,然而90年代的机构投资者开始大量购买并持有情绪敏感性比较高的股票;[6]情绪对于市场诚信度较低而“羊群行为”倾向比较高的股票市场的影响会更高。[7-8]

与市场情绪相比,个股情绪的相关研究很少,并且研究中大多数研究者使用的都是单一的情绪代理变量。个股情绪综合指标的研究以 Liao等的研究最为著名,文中应用了BW指标构建方法,构造了个股情绪指标。其在文中选用了10个代理变量共同构建个股情绪综合指标,最终结果表明只有2个能表征个股情绪的变量,分别是个股收益(Individual stock return)与个股交易量(Individual stock trading volume);[9]Kumar、Lemmon在其文中均证明了市净率与投资者情绪具有关联性,市净率低则投资者情绪低,市净率高时投资者情绪也相应比较高;[5,10]Ohlson基于剩余收益模型假定其他信息和剩余收益符合特定的一阶自回归过程,把上市公司股票内在价值表达成其他信息、股权账面值以及剩余收益的线性组合形式;[11]Ohlson和Feltham在其文中验证了上市公司其他信息、公司账面市值以及剩余收益价值与股票的内在价值具有线性相关性;[12]Bernard在文中验证了O~F估值模型得到的实证结果可以诠释股票价格的68%~80%,左右,文中不仅检验了O~F剩余收益模型的有效性,同时也得出了股票价格与会计收益以及净资产的关系。[13]

蒋玉梅、王明照探讨了投资者情绪对股票横截面收益的影响,探讨结果证明投资者情绪对于当期与未来短期的相对超额收益具有一定的影响,情绪对于横截面收益存在影响效应;[14]孙建军与王美今以央视看盘的调查数据来直接测度投资者情绪,证实了情绪对于市场收益及其波动性具有显著影响,进一步说明了情绪是影响资产定价的影响因子;[15]赵志君考察了Ohlson剩余收益定价模型,根据上市公司近年来的业绩记录,通过内净率与市净率的比较研究发现,目前中国上市公司的股价大大高于其内在价值;[16]徐爱农基于剩余收益模型对1993—2006 年初A 股市场泡沫进行了测度,结果表明,长期以来中国A 股市场且股票价格严重偏离内在价值,市场中的泡沫成分较多;[17]郭济敏主要总结了国外的泡沫理论及模型,并用来分析国内股票市场上的泡沫现象;[18]易志高、茅宁在封闭式基金折价、IPO数量及上市首日收益、消费者信心指数和新增投资者开户数等5个单项情绪指标的基础上,构建了一个能较好测度中国股票市场投资者情绪的综合指数(CICSI),同时控制了经济基本面因素对情绪的影响;[19]王擎认为尽管封基折价主要体现的是投资者情绪的波动,但其又包含部分理性预期成分,因此构建情绪指标时需剔除宏观经济因素。与国外的研究相比较,国内关于投资者情绪对股票价格偏离度的影响研究相对较少。[20-21]

2 理论概述

2.1 投资者情绪定义

投资者情绪的定义形式各异,不同学者对其有着不同的定义,到目前为止关于投资者情绪的定义仍未达成一个统一的标准。Zweig在文中将投资者情绪定义为投资者对资产的预期和资产价值的实际值之间的差异;Lee、Shleifer和Thaler在文中将投资者情绪定义为投资者对资产的预期收益中那些基本面不能诠释的部分;[22]Baker和Stein认为投资者在进行投资时具有投机倾向容易导致对资产的错误估值,将这种行为定义为投资者情绪;[23]Brown和Cliff提出投资者总是会对股票总体表现出乐观或者悲观的态度,将这种态度定义为投资者情绪;[24]Baker和Wurgler则认为投资者在进行投资时不仅具有投机倾向,而且对股票总是会表现出乐观或者是悲观态度,因此投资者情绪既可以定义为投资者的投机倾向也可以定义为投资者的态度。国内学者王美今和孙建军认为由于投资者心理或者认知上的偏差容易导致投资者在投资过程中形成对风险资产未来收益的错误认识,而这种错误的认知导致非理性投资者对风险资产的估价与理性投资者对风险资产的估价产生偏差,因此他们将所产生的偏差定义为投资者情绪;韩泽县则将投资者情绪定义为投资者对资产的有偏差预期。投资者情绪波动主要表现为两种形式,即高涨或是低迷,情绪高涨时投资者会倾向于购买更多的股票而忽视负面的消息,导致股价高估;情绪低迷时投资者对正面消息反应不足而过度关注负面消息,进而导致股票价格被低估。上述种种关于投资者情绪的定义均可以看出一个共同点,即投资者情绪导致资产的实际市场价格与其内在价值的偏离,我们将其定义为股票价格偏离度。

2.2 市场情绪指标选取

不同的研究文献中所选用的研究指标各异,本文选用的市场情绪指标主要包括市场换手率、消费者信心指数、封闭式基金折价率以及新增投资者开户数。

2.2.1 市场换手率(TURN)

换手率是指在一定时间内股票市场中股票转手交易买卖的频率,既反映了股票流通性的强弱,又反映了投资者对股票的投机性需求。Baker和Stein证明换手率作为市场流动性指标能够反映投资者情绪。情绪一旦高涨,投资者对股票投资的积极性就会变高,市场交易也就会更加活跃;Baker和Wurgler也通过实证检验证明,换手率能够反映股票市场的整体流动性,因此能够作为投资者情绪的理想指标。市场换手率是最常被引用的情绪指标,本文市场换手率是流通股月换手率的流通市值加权平均,数据来源于Resset数据库。

2.2.2 消费者信心指数(CCI)

消费者信心指数CCI主要用来测量消费者对于当前以及将来经济状态的自信程度。许多人认为应该选择投资者信心指数而不应该以消费者信心指数来测量投资者情绪,并且认为前者能更好地反映情绪的变化。但是通过实证检验得出,投资者信心指数在反映投资者的情绪变化方面不如消费者信心指数。薛斐在其文中运用实证方法证明了消费者信心指数的确可以很好地反映投资者情绪方面的变化。因此,本文在构建投资者情绪指标时也选择了消费者信心指数,数据来源于东方财富网。

2.2.3 封闭式基金折价率(CEFD)

依据有效市场理论,基金作为一种特殊的金融商品,同样具有商品应具有的价值规律——价格围绕价值上下波动。资产价格内生于其基本价值,价格的变化仅反映其基本面的变化,所以封闭式基金价格应与其单位净资产的股票组合价值相一致。然而现实中,封闭式基金往往折价发行。行为金融学认为,封闭式基金折价率变化是个人投资者情绪变化的充分反映。Lee从行为金融学的角度来解释“封闭式基金折价之谜”。本文已经证明封闭式基金折价率可以作为投资者情绪代理变量,且与情绪呈负相关关系。

本文采用的计算公式为:

n 代表沪深股票市场本期发行的封闭式基金数量;pi代表的是基金i每月最后1个交易日的收盘价;NAVit为每月最后1个交易日的单位净值;CEFDt>0,表明溢价,小于零则表明折价。

2.2.4 新增投资者开户数(ACCOU)

新增投资者开户数代表投资者对股票市场的参与程度以及需求度,新增开户数越多,投资者情绪越高。Shiller指出当股市处于牛市时,股票市场的参与人数就会急剧增加,这对于正处于快速发展的中国市场更为适用。[25]国内也有大量的文献研究证明新增投资者开户数可以作为投资者情绪的代理变量。易志高和茅宁文中使用投资者开户数作为情绪代理变量。本文也选用新增投资者开户数作为投资者情绪代理变量,数据来源于中国证券登记结算有限公司的统计年报及统计月报。

2.3 个股情绪指标选取

Kumar和Lee研究表明,个股情绪对股票收益有着系统性影响,所以具体度量投资者个股情绪成为关键问题。Liao等在其文章中使用Baker和Wurgler的主成分分析方法,构建了一个综合的个股情绪指标,文中使用了10个情绪指标构建综合的个股情绪指标,其中只包含两个能表征个股情绪的指标,即个股收益和个股交易量。单一的指标在某种程度上能反映个股情绪的特征,但是反映得不够完善,因此需要建立一个综合的个股情绪指标。本文同样使用主成分分析法,结合其他文章中提到过的指标构建个股情绪综合指标,所选择的能代表个股情绪的4个指标分别是:个股收益率、个股换手率以及消费者信心指数、市净率。

2.3.1 个股收益率(IRi,t)

De Long 等在其文中指出,投资者通常会根据每只股票的历史收益数据来判断这只股票的未来走势,从而可以带来持续的收益。可以看出,当一只股票持续一段时间收益之后,投资者的情绪会上涨。因此个股收益可以作为表征个股情绪的指标。个股收益率采用的是个股月度收益率,数据来源于锐思数据库。

2.3.2 个股换手率(ITurni,n)

Baker和Stein在其文章中认为市场流动性指标会影响投资者的情绪,比如成交量、换手率等指标就包含了许多投资者情绪的信息,因此成交量或者换手率等流动性指标可以作为投资者情绪的代理变量。本文选取个股换手率指标作为情绪变量的代理指标,数据来源于锐思数据库的月度数据。

2.3.3 消费者信心指数(ICCIi,t)

前面在分析市场情绪指标时已经简单介绍了消费者信心指数,也已经论证了当期的消费者信心指数可以作为投资者情绪代理变量。消费者信心指数既然能够影响整个市场,同样也会影响到股市中的每一个个股,因此本文将其作为个股情绪的一个代理变量去构造个股投资者情绪指标。

2.3.4 市净率(IPBi,t)

市净率P/B是股票的市价与其账面净资产的比值,Kumar、Lemmon研究论证了当期模型中情绪的回归系数显著为正;蒋玉梅、王明照在其文章中论证了市净率作为情绪因子对股票收益的横截面影响和国外研究者所得出的结论是一致的。因此本文选择市净率作为个股投资者情绪的一个代理变量,数据来源于锐思数据库的月度数据。

2.4 股票内在价值计算

本文借鉴赵志君以及夏均所应用的改进的剩余收益模型计算股票内在价值,将其与股票的市场价格进行比较进而得出股票价格偏离度,最终验证投资者情绪影响股票的价格偏离度。

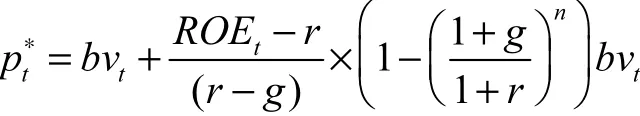

剩余收益模型为:

上式即股票内在价值计算公式,通过上述计算公式可以看出一共有5个变量,分别是市净率pi,t/bvt、ROEt、r、g、n。bvt为每股净资产,ROEt表示净资产收益率,r为银行利率,g为净资产增长率,数据均来源于锐思数据库。我国A 股上市公司剩余收益存续期n的估计应该考察其盈利能力,相关数据表明我国大多数上市公司净资产收益率一般不会超过10%,,并且随着上市年限的增加,上市公司的净资产收益率呈逐步下降的趋势;另外我国大部分上市公司的上市年限一般不超过10 年,预计在今后10 年上市公司的剩余收益将会消失。本文的主旨是验证投资者情绪影响着股票价格偏离度导致价格大幅度的波动从而产生泡沫现象,因此没有选择多个n值,n的选择不会影响结果,本文将n定为10进行验证分析。由于市场情绪指标研究的是月度数据,因此股票价格偏离度也为各个股票的月度价格偏离度。

3 模型构建

3.1 样本选取

本文主要研究的是房地产行业出现股票价格偏离与投资者情绪有关,因此以2008年1月至2014年6月在沪深A股市场上市的房地产行业股为样本,但剔除了ST股以及数据短缺不齐全的公司,最终的样本公司共有40家,样本期间为2008年2月至2014年6月,共77个月。

3.2 市场情绪构建

许多文献中都论及前一期的代理变量或许会影响到当期的情绪,因此模型中的8个代理变量分别是当期市场换手率(TURN)、消费者信心指数(CCI)、封闭式基金折价率(CEFD)、新增投资者开户数(ACCOU)以及前一期的市场换手率(TURN_)、消费者信心指数(CCI_)、封闭式基金折价率(CEFD_)、新增投资者开户数(ACCOU_)。

通过主成分分析对8个代理变量进行分析得到综合情绪指标,将所构建的情绪指标与当期消费者信心指数、当期新增投资者开户数、当期市场换手率、当期封闭式基金折价率和前一期相对应的指标进行相关性分析,结果如表1所示。通过表1我们可以得到的信息是市场投资者情绪综合指标与当期新增投资者开户数、前一期的市场换手率、前一期封闭式基金折价率、前一期的消费者信心指数相关性更高。因此我们最终确定的市场投资者综合情绪代理变量是当期的新增投资者开户数、前一期的市场换手率、前一期的封闭式基金折价率以及前一期的消费者信心指数。

同时考虑到市场投资者情绪指标的代理变量市场换手率、消费者信心指数、封闭式基金折价率、新增投资者开户数中可能包含宏观经济因素的影响,也就是说情绪指标变化的一部分可能是由宏观经济条件引起的,投资者情绪指标中有可能包含投资者的理性预期,因此有必要剔除宏观经济变量的影响。考虑到我国宏观经济变量的可具代表性以及相关月度数据的获得性,本文分别从生产、消费和经济景气3个方面选取了居民消费价格指数(CPI)、工业品出厂价格指数(PPI)、宏观经济景气指数(MBCI)3个指标作为反应经济基本面因素的代理变量。在研期间这3个指标的月度数据齐全,并且能够比较全面地反映宏观经济的各个方面。

表1 相关性矩阵Tab.1 Correlation matrix

将标准化之后的市场投资者情绪的4个代理变量市场换手率(TURN_)、消费者信心指数(CCI_)、封闭式基金折价率(CEFD_)、新增投资者开户数(ACCOU)分别与标准化之后的居民消费价格指数(CPI)、工业品出厂价格指数(PPI)、宏观经济景气指数(MBCI)进行相关性分析,分析结果如表2所示:

表2 相关性矩阵Tab.2 Correlation matrix

通过表2可以看出消费者信心指数与宏观经济指标的相关性系数最大,表明其相关性比较大,其他代理变量封闭式基金折价率、市场换手率、新增投资者开户数也均与宏观经济变量存在一定的相关性。

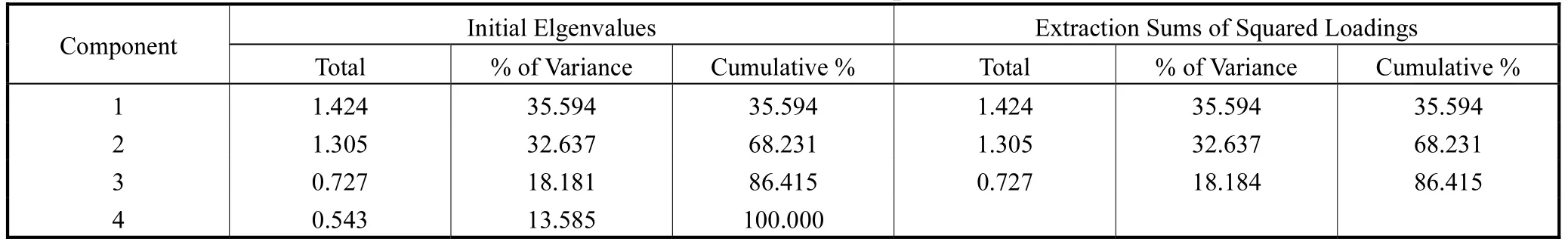

剔除宏观经济变量之后,运用主成分分析法构建模型,构建模型如表3、4所示:

表3 各变量累计贡献率Tab.3 Total variance explained

表4 各成分矩阵Tab.4 Component matrix

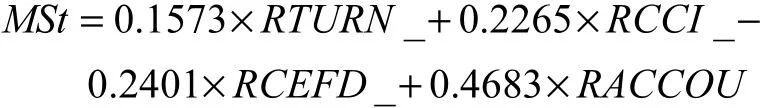

依据累计贡献率不低于80%,的原则,最终选择前3个主成分构造市场情绪,最终构造的市场情绪指标为:

3.3 个股情绪构建

同市场情绪构建原则相同,同时考虑了当期的个股收益率、个股换手率、消费者信心指数、市净率以及前一期的个股收益率、个股换手率、消费者信心指数、市净率。运用主成分分析法最终构建的模型如表5、6所示:

表5 各变量累计贡献率Tab.5 Total variance explained

表6 各成分矩阵Tab.6 Component matrix

通过上表,我们可以看出累计贡献率为86.415%,时有3个主成分,同时也表明个股情绪指数(ISi,t)能涵盖4个代理变量86.415%,的信息,结合表5、6的分析数据,本文选择前3个主成分构造最终的个股投资者情绪指数,结果如下:

4 实证分析

4.1 市场情绪与股票价格偏离度相关性分析

本文所研究的样本数据为40家房产行业77个月的股价偏离度与情绪因子,运用最小二乘法将样本数据进行建模,验证被解释变量股票价格偏离度与解释变量市场情绪的相关性分析结果如表7所示:

表7 市场情绪与股票价格偏离度相关性分析Tab.7 Correlation between market sentiment and the deviation of stock prices

通过上述模型结果可以看出房产行业股票价格偏离度与剔除宏观经济变量的市场情绪在99%,的显著水平下是相关的,可以说明市场情绪影响股票价格偏离度。在本模型中,被解释变量为房产行业上市公司的股票价格偏离度;解释变量为市场投资者情绪指标。通过上述模型能够得出:市场投资者情绪因子与房产行业上市公司股价偏离度具有正相关关系,具体体现为指数关系。

4.2 个股情绪与股票价格偏离度相关性分析

运用最小二乘方法对房地产行业个股情绪因子与股价偏离度进行实证分析,被解释变量为房地产行业股票价格偏离度,解释变量为房产行业上市公司个股情绪因子。股价偏离度与个股情绪因子的相关性分析结果如表8所示:

表8 个股情绪与股票价格偏离度相关性分析Tab.8 Correlation between individual stock investment sentiment and the deviation of stock prices

通过上表可以看出,个股情绪在99%,的显著水平下是影响股票价格偏离度的,即房地产行业出现价格偏离与投资者的个股情绪是有关的,个股情绪同样影响房产行业价格偏离度。上述模型中的被解释变量依旧为房产行业上市公司股价偏离度;解释变量为个股投资者情绪因子。此模型能够得出:房地产行业股价偏离度大小与个股投资者情绪因子同样具有正相关关系,具体体现为线性关系。

4.3 市场情绪与个股情绪共同影响股票价格偏离度模型

运用最小二乘法同时研究个股情绪、市场情绪对股票价格偏离度的影响,以进一步说明情绪因子影响股票价格偏离度,验证结果如表9所示:

表9 情绪因子与股票价格偏离度相关性分析Tab.9 Correlation between sentiment factor and the deviation of stock prices

通过上表可以看出市场情绪与个股情绪均影响着股票价格偏离度。市场情绪与股价偏离度之间具有正相关关系,具体体现为指数关系;个股情绪因子与股价偏离度之间具有正相关关系,具体呈现为线性关系。情绪因子影响房地产行业上市公司的股票价格偏离度,当投资者情绪高涨时,投资者会选择积极投资,股票价格会出现正向偏离,即股票的市场价格高于其内在价值;当投资者情绪低落时,此时会消极投资,股票价格会出现负向偏离,即股票的市场价格低于股票的内在价值。通过这个结论可以看出投资者在今后的投资过程中应该树立正确的投资理念,持有理性的投资态度。

5 结论与建议

5.1 结论

本文通过总结国内外关于投资者情绪的有关文献,结合我国证券市场的基本情况,采用主成分分析法分别构造出了市场投资者情绪指标和个股情绪指标。为了消除宏观经济变量的影响,在构建市场情绪指标时剔除了宏观经济因素的控制,最终构造出市场投资者情绪指标。通过最终构建的市场情绪指标能够得出相关信息,即市场情绪指标与前一期市场换手率、前一期消费者信心指数以及当期新增投资者开户数具有正相关关系,即前一期的市场换手率越高、消费者信心指数越大、新增投资者开户数越多,表明投资者情绪越高涨,反之亦然;前一期封闭式基金折价率与市场投资者情绪具有负相关关系,即封闭式基金折价率越高表明此时投资者情绪越低落,反之亦然。最终构建出个股投资者情绪指标,通过公式可以得到个股投资者情绪与当期个股换手率、个股收益率、消费者信心指数、市净率都具有正相关关系,即个股换手率越高、个股收益率越高、消费者信心指数越大、市净率越高投资者情绪越高涨,反之亦然。

通过采用改进的剩余收益模型分别计算出2008年2月至2014年6月A股市场40家房产公司的月度股票内在价值,结合股票市场价格计算出股票价格偏离内在价值的程度。通过实证分析证明了投资者情绪(市场情绪和个股情绪)影响房地产行业40家A股上市公司股票价格偏离度,市场情绪因子与股票价格偏离度具有指数关系,个股情绪因子与股票价格偏离度具有线性关系。本文所指的是风险中性投资者,投资者情绪高涨时处于积极的投资状态,股票价格会出现正向偏离,即股票的市场价格高于其内在价值;当投资者情绪低落时,投资态度比较消极,股票价格会出现负向偏离,即股票的市场价格低于其内在价值。投资者可以依据本文所得到的结论并且结合自己的投资理念,尽量避免或减少投资者情绪对未来收益带来的负面影响,以保证将来能够获得更高的收益和降低股市投资风险。

5.2 建议

首先,监管部门应该引导投资者理性投资。中国资本市场投资者的投资行为经常表现出非理性,这种投资行为很容易造成股票价格出现“泡沫现象”,即股票市场价格严重偏离其内在价值。监管部门应该通过日常的宣传活动来帮助投资者理性地作出决策,使投资者能够正确认识股票市场价格波动的特征以及股市的基本特征,尽量削弱投资者对政府部门政策干涉的过分听从。监管部门适时正确地引导投资者开展理性投资不仅有利于防止投资者由于盲目跟风使自己成为牺牲品,而且还能在很大程度上控制股票市场价格泡沫的过度膨胀,尤其是投资者非理性投资行为所导致的泡沫的过度膨胀。

其次,投资者应该持有理性的投资观念。文中主要研究的是风险中性投资者,因此所提出的建议也主要针对风险中性投资者。由于我国证券市场散户投资者比较多,这些散户投资者往往单纯从技术角度去分析股市的涨与跌,或是喜欢依据获得的信息做出买卖的决定,这样的做法往往容易被股市套牢,造成惨重损失。所以应该引导投资者对股票市场的基本面进行综合性分析,逐渐树立理性投资的理念。

[1] Brown G W,Cliff M T. Investor sentiment and asset valuation [J]. Journal of Business,2005,78(2):405-440.

[2] Basu S. Investment performance of common stocks in relation to their price earnings ratios:a test of the efficient market hypothesis [J]. Journal of Finance,1977,32(3):663-682.

[3] Baker M,Wurgler J. Investor sentiment and the crosssection of stock returns [J]. Journal of Finance,2006,61(4):1645-1680.

[4] Kurov A. Investor sentiment and the stock market’s reaction to monetary policy [J]. Journal of Banking and Finance,2010,34(1):139-149.

[5] Kumar A,Lee C M C. Retail investor sentiment and return comovements [J]. Journal of Finance,2006,61(5):2451-2486.

[6] Glushkov D. Sentiment Beta [Z]. 2006.

[7] Schmeling M. Institutional and individual sentiment:smart money and noise trader risk? [J]. InternationalJournal of Fore-casting,2007,23(1):127-145.

[8] Schmeling M. Investor sentiment and stock returns:some international evidence [J]. Journal of Empirical Finance,2009,16(3):394-408.

[9] Liao T L,Huang C J,Wu C Y. Do fund managers herd to counter investor sentiment?[J]. Journal of Business Research,2011(64):207-212.

[10] Lemmon L,Portniaguina E. Consumer confidence and asset prices:some empirical evidence [J]. Review of Financial Studies,2006,19(4):1499-1529.

[11] Ohlson J A. Earnings,book values,and dividends in equity valuation[J]. Contemporary Accounting Research,1995,11(2):661-687.

[12] Feltham G A,Ohlson J A. Valuation and clean surplus accounting for operating and financial activities [J]. Contemporary Accounting Research,1995,11(2):689-731.

[13] Bernard V L. The Feltham-Ohlson framework:Implication for empiricists counting research [J]. Contemporary Accounting Research,1995,11(2):733-747.

[14] 蒋玉梅,王明照. 投资者情绪与股票收益:总体效应与横截面效应的实证分析[J]. 南开管理评论,2010,13(3):150-160.

[15] 王美今,孙建军. 中国股市收益、收益波动与投资者情绪[J]. 经济研究,2004,21(10):75-83.

[16] 赵志君. 股票价格对内在价值的偏离度分析[J]. 经济研究,2003(10):66-74.

[17] 徐爱农. 中国股票市场泡沫测度及其合理性研究[J].财经理论与实践,2007,145(28):34-39.

[18] 郭济敏. 股票市场泡沫研究[M]. 北京:中国金融出版社,2005.

[19] 易志高,茅宁. 中国股市投资者情绪测量研究:CICSI的构建[J]. 金融研究,2009(11):174-184.

[20] 张强,杨淑娥,杨红. 中国股市投资者情绪与股票收益的实证研究[J]. 系统工程,2007(7):13-17.

[21] 张强,杨淑娥. 中国股市横截面收益特征与投资者情绪的实证研究[J]. 系统工程,2008(7):22-28.

[22] Lee C M C,Shleifer A,Thaler R H. Investor sentiment and the closed end fund puzzle [J]. Journal of Finance,1991,46(1):75-109.

[23] Baker M,Stein J C. Market liquidity as a sentiment indicator [J]. Journal of Financial Markets,2004,7(3):271-299.

[24] Brown G W,Cliff M T. Investor sentiment and the nearterm stock market [J]. Journal of Empirical Finance,2004,1l(1):1-27.

[25] Case K E,Quigley J M,Shliier R J. Comparing wealth effects:the stock market versus the housing market [J]. Berkeley Prigram on Housing and Urban Policy,2005,56(3):145-157.

Impact of Investor Sentiment on Deviation of Stock Prices of Real Estate Industry

LI Hua1,2,ZHANG Tao1

(1.Institute of Quantitative & Technical Economics,Chinese Academy of Social Sciences,Beijing 100732,China;2.School of Business Administration,University of Science &Technology,Anshan 114051,Liaoning Province,China)

As the operating mechanism of China’s stock market is not complete enough,stock prices of the real estate industry have fluctuated significantly in recent years.This paper mainly tests the impact of investor sentiment on deviation of real estate industry stock prices,aiming to explain the bubble phenomena in real estate industry.Firstly,both market investor sentiment index and individual investor sentiment index were built by using PCA of Baker and Wurgler,and the intrinsic values of 40 real estate industry stocks were computed by residual income model.Then the deviation of stock prices of the impact of investor sentiment was gained.At last,some suggestions were given.

intrinsic value;market sentiment;individual stock investment sentiment;Principal Component Analysis;deviation of stock prices

F830.91

:A

:1006-8945(2016)04-0018-08

本文同时得到中国博士后科学基金(2014M561134);国家自然科学基金(71371092)资助。

2016-03-14