我国金融压力指数的构建与应用研究

2016-06-01陈忠阳许悦中国人民大学财政金融学院北京100872

陈忠阳,许悦(中国人民大学财政金融学院,北京100872)

我国金融压力指数的构建与应用研究

陈忠阳,许悦

(中国人民大学财政金融学院,北京100872)

摘要:本文基于2007年1月至2015年6月货币、债券、股票和外汇市场涵盖的12项金融压力基础指标数据,运用主成分分析法和各指标间交叉相关性矩阵,为我国构建了周度金融压力指数(FSI),并利用TVAR模型基于FSI与宏观经济的关系进行了门限和区制分析。结果表明,FSI的走势与样本区间内系统性事件发生情况基本吻合,且其当前数值与门限值比较可以用于判断未来第7个月的经济所处区制。区制分析结果表明,我国高压力区制出现较少,经济运行总体较为稳定。

关键词:金融系统;金融稳定;金融压力指数;系统性风险

一、引言

2007年开始的金融危机以及随后爆发的欧债危机给相关国家的经济发展造成了严重损害,监管当局逐步将风险管理的视角从微观层面提升到了宏观层面,对于系统性风险的监测也成为各国研究的焦点。根据金融稳定理事会(FSB)、国际货币基金组织(IMF)和国际清算银行(BIS)[1]联合发布的报告,系统性风险是指对金融体系造成全面损害,从而导致整个经济体系随之受到严重影响的风险。Illing和Liu[2]首次提出金融压力指数(FSI)的概念,即基于子系统指标综合建立,用于监测系统性风险状况的综合指数。由于其具有计算方法灵活、计算结果直观的特点,逐渐发展为度量系统性风险的重要方法之一。在美国,由Hakkio和Keeton[3]构建的堪萨斯州金融压力指数(KCFSI)以及Brave和Butters[4-5]构建的国家金融状态指数(NFCI)已经正式发布实时数据并用于监测美国的系统性风险状况。我国虽然尚未发生过大规模金融危机,然而受国内外经济环境影响,也出现过股市动荡、银行“钱荒”等金融压力事件,因此进行我国金融压力的监测对监管当局政策指导而言具有十分重要的意义。本文在借鉴国内外相关研究成果的基础上,选取金融压力基础指标,基于主成分分析法对各子市场指标赋权。另外,由于金融压力指标间相关性的增强是系统性风险增大的重要特征之一,本文亦将各指标间交叉相关性纳入计算,尝试构建我国金融压力周度指数,并利用该指数对我国金融压力进行分析。同时,本文将该指数与宏观经济相结合,利用TVAR模型判断门限值和区制,并研究其对于经济运行的先导作用。

二、文献综述

从国内外研究来看,系统性风险的度量和预警方法主要包括网络分析法、早期预警模型法(如FR模型、KLR模型、STV模型、DD模型等)、现代预警模型法(如CoVaR、MES、Copula方法等)、宏观压力测试、金融压力指数法等。其中金融压力指数作为一种简单直观的系统性风险度量方法,已有较为丰富的研究成果。

作为开创性研究,Illing和Liu[2]认为,系统性金融压力是一个连续的变量,随着期望金融损失、风险和不确定性升高,其极值便称为金融危机,并提出金融压力指数(FSI)的概念。他们综合了包括银行部门、外汇、债券和股票市场的风险变量,通过因子分析、信用权重、等方差权重以及对指标基于累积分布函数进行转换等方法,为加拿大构建了金融压力指数。Cardarelli,等[6]运用等方差权重的方法,综合了银行、证券和外汇市场这三个子系统的7个相关指标,为17个经济体构建了金融压力指数。Nelson和Perli[7]综合12个经济变量,使用logit模型为美国构建了金融脆弱性指数。运用主成分分析法,Hakkio 和Keeton[3]、Hatzius,等[8]分别利用11个和44个经济变量为美国构建了堪萨斯州金融压力指数(KCFSI)和金融状态指数(FCI)。同样为美国,Brave和Butters[4-5]构建了国家金融状态指数(NFCI),该指数运用动态因子模型的计算方法,综合了100个金融变量计算得出,并运用受试者工作特征曲线(ROC曲线)法进行了门限值和政策指导分析。Hollo,等[9]基于货币市场、债券市场、股票市场、金融中介和外汇市场这五个系统的15个变量,通过利用变量间时间变动相关性矩阵,构建了系统性压力综合指数(CISS),并基于欧元区数据对其进行了实证分析。Louzis和Vouldis[10]亦借鉴CISS的思路,为希腊构建了金融系统性压力指数(FSSI),该指数除考虑了变量间相关性外,还利用了多变量GARCH模型来捕捉相关性的突然变化,并且扩展了CISS所包含的变量。

国内也有一些学者针对金融压力指数进行了相关研究。赖娟[11]选取期限利差、银行业风险利差、股票市场波动性和EMPI四项指标,采用得分加总的方法构建了中国的金融压力指数。中国银行国际金融研究所课题组[12]选用股票市场、公司债券市场、信用衍生市场等八组指标,基于历史数据确定各指标分数,构建了金融危机监测指标体系并对其进行了区域划分,并且运用美国的数据对其进行了检验。陈守东和王妍[13]选取涵盖银行、证券和外汇市场的6项基础指标,采用等方差权重方法构建了中国金融压力指数,且通过马尔科夫区制转移模型对其进行了区制分析,并进一步探讨了该指数与工业一致合成指数的关系。刘晓星和方磊[14]利用CDF-信用加总权重的方法,为我国构建了涵盖银行、股票、外汇和保险四个市场中7个变量的金融压力指数。李研妮[15]运用主成分分析法,构建了涵盖宏观经济基本面、房地产、股票、货币债券和外汇市场的中国系统性风险压力指数,并探讨了其对于货币政策制定的作用机理。许涤龙和陈双莲[16]基于银行、房地产、股票和外部金融市场的16项指标,采用CRITIC赋权法构建了中国金融压力指数,并将指数数值超过历史均值2倍的数值作为危险金融压力时期的标志。

目前国内外针对金融压力指数的构建和应用已有较为丰富的研究成果,然而构建方法还处于不断探索阶段,对于各方法的应用效果尚未形成共识。针对我国的金融压力指数构造和应用,在以下几方面尚有进一步研究的空间。第一,在指数频率方面,以往研究所构造的指数大多仅具有月度频率,而对于金融压力更为精确的走势分析而言略显不足。第二,在构建方法方面,以往文献大多基于某种方法对基础指标进行加权计算,而较少考虑指标之间的相关性,鉴于相关性增强是金融压力增大的重要标志之一,也应在指数计算中有所体现。第三,在区制分析方面,现有文献大多基于指数本身的特征进行区制判定,而结合指数与宏观经济之间关系进行的探讨则相对有限。本文试图从以上几方面寻求突破,在我国金融压力指数的构建和应用方面进行更为深入的探索。

三、基础指标选取及处理

(一)基础指标的选取

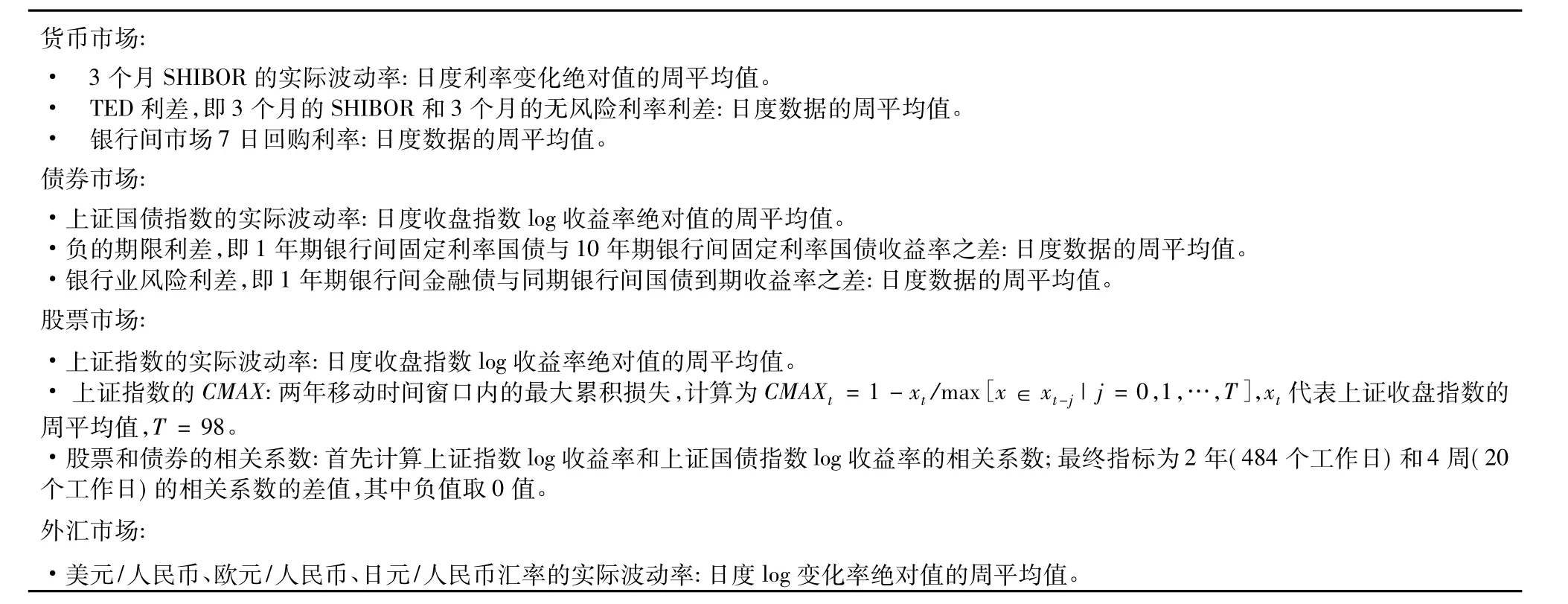

用于构建金融压力指数的基础指标需要符合金融压力的相关特征,即金融市场上不确定性的增强,以及对风险资产和非流动性资产偏好的降低。同时各个指标包含的信息应具有互补性,并且在金融压力较大的时期能够表现出较强的相关性[9]。本文主要参考Hollo,等[9]的基础指标选取标准,同时结合我国金融市场的实际情况,选取了货币市场、债券市场、股票市场和外汇市场这四个子市场的金融指标,每类市场包含三个基础变量,以期全面反映我国金融市场的压力情况。此外,为满足监管和政策制定需要,金融压力指数应具有较高的数据频率以实时反映金融压力状况。国内一些相关研究所构建的指数均为月度指数[11-15],本文尝试将所构建的指数频率进一步提高,构建具有周度频率的FSI,因此所选取的基础指标均具有周度或日度频率。

货币市场所涵盖的指标用于反映短期融资市场所面临的金融压力情况,所选取的基础指标包括:上海银行间同业拆放利率(SHIBOR)的实际波动率,该指标可以反映出货币市场中市场情绪的波动性; TED利差,此处取SHIBOR和无风险收益率利差,可以反映出银行间市场的流动性风险和交易对手风险,在一定程度上体现出“转向优质资产(flight-to -quality)”和“转向流动性(flight-to-liquidity)”的特点[3];银行间市场7日回购利率,这一指标同样可以体现出短期融资市场的流动性风险和交易对手的风险。

债券市场所涵盖的基础指标包括:上证国债指数的实际波动率,这一指标用于反映债券市场中市场情绪的波动性;负的期限利差,即短期国债与长期国债的收益率之差,该指标表示银行通过将短期负债转变成长期资产从而获利的成本,若出现负利差,说明收益率曲线为负斜率,银行利润会受到严重损失;银行业风险利差,即银行间金融债与同期国债到期收益率之差,该指标可以反映出银行间的违约风险和流动性风险[11]。

股票市场所涵盖的基础指标包括:上证指数实际波动率,用于反映股票市场中市场情绪的波动性;上证指数的CMAX,代表股指在两年的移动时间窗口内的最大累积损失,由于在出现危机时,股市指数会出现大幅下降,因此该指标可以被作为反映金融压力的指标[2];上证指数收益与上证国债指数收益的相关系数,若该系数为负,则表示金融压力较高,此时投资者倾向于将股票转换为债券,表现出“转向安全资产”现象[17],此处取长期和短期的相关系数之差来反映这一因素。

外汇市场所面临的金融压力以汇率的实际波动率计量,用于反映外汇市场的不确定性,所涵盖的基础指标包括人民币对美元、欧元、日元这三种对中国影响较大的外汇汇率的实际波动率。

对于各项基础指标的详细说明如表1所示。根据数据可得性和计算需要,本文所选样本区间为2007年1月5日至2015年6月26日。

(二)对基础指标的转换

一些文献使用标准化的方法对基础指标进行转换[6,10],然而这一方法的隐含假设是基础指标呈正态分布,而这一假设在实际当中常常难以实现。当新增观察值时,样本的平均值和标准差会发生改变,从而导致指数历史数值的改变,尤其当新增观察值为危机时期出现的极端数值时,这一问题会更加严重。金融压力指数历史数值的变化会影响对其门限值和区制的判定,从而导致“事件重新分类”问题的出现,进而影响该指数的稳健性[9]。

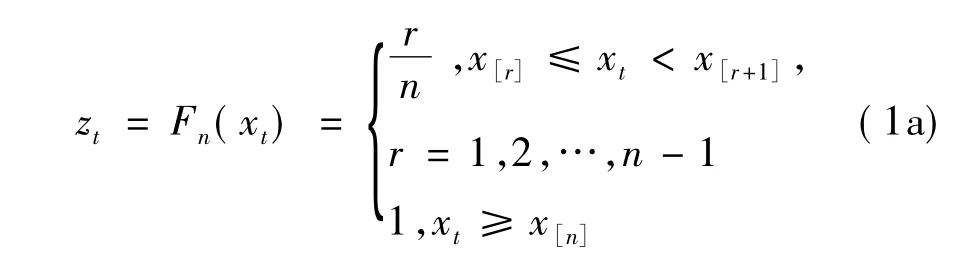

本文运用了Hollo,等[9]的方法,使用实证累积分布函数(CDF)对原始指标进行转换。该方法将一项基础指标记为xt,x = (x1,x2,…,xn),n表示数据样本的总量。一项指标每个数值的排位次序记为(x[1],x[2],…,x[n]),其中x[1]≤x[2]≤…≤x[n],[r]代表一个具体观察值的排位次序。原始指标以升序形式排列,因此x[n]代表最大值,x[1]代表最小值。转换后的数值zt基于实证CDFFn(xt)采用以下公式计算:

其中t = 1,2,…n,。1a公式表明实证CDFFn(xt)等于某一特定观察值的排列次序除以样本内的总观察值数量。如果观察值出现重复的情况,则每个观察值的排列次序等于所有重复观察值排列次序的平均值。此时,实证CDF表现为一系列非降序的序列,各值之间的差值为1/n的倍数,转换后的指标值域区间为(0,1]。

为保证FSI的实时性和稳健性,本文参考Hollo等[9]的方法,进一步使用递归(recursion)的方式对原始指标进行转换。这种方法可以保证在加入新观察值的情况下FSI的历史数值不会改变。前递归区间取2007年1月5日至2009年12月31日,此区间内各基础指标的实证CDF计算采用1a公式,而在此区间之后,每加入一个新观察值,该观察值的实证CDF则采用以下公式计算:

其中T = 1,2,…,N,N表示数据样本的结束时间(本文中为2015年6月26日)。

代表每个市场(i = 1,2,3,4)的压力指数si,t取该市场所涵盖的三个子指标(j = 1,2,3)的算术平均数得到,即这一方法假设每个市场所涵盖的指标均包含互补的信息。表1详细描述了四个子市场中的每个压力指标的计算方法。

表1 FSI计算中所涵盖的金融压力基础指标

四、金融压力指数的构建

(一)子市场压力指数权重的确定

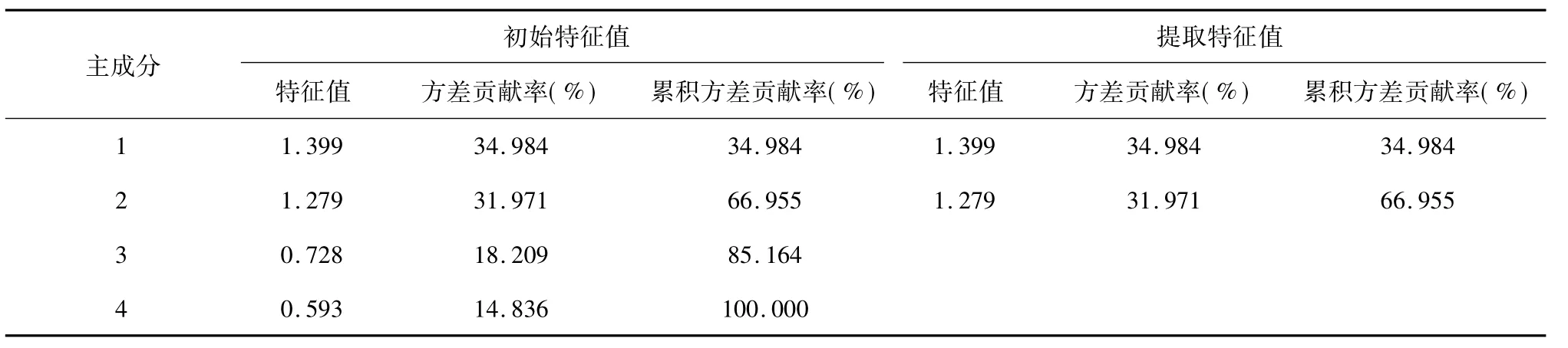

由于金融压力可以被视为影响各子市场压力指数共同变动的主要因子,本文参考Hakkio和Keeton[3]所使用的主成分分析法对四个市场压力指数的主成分进行提取,进而确定四个市场si指数的权重wi。

表2 方差分解主成分提取分析表

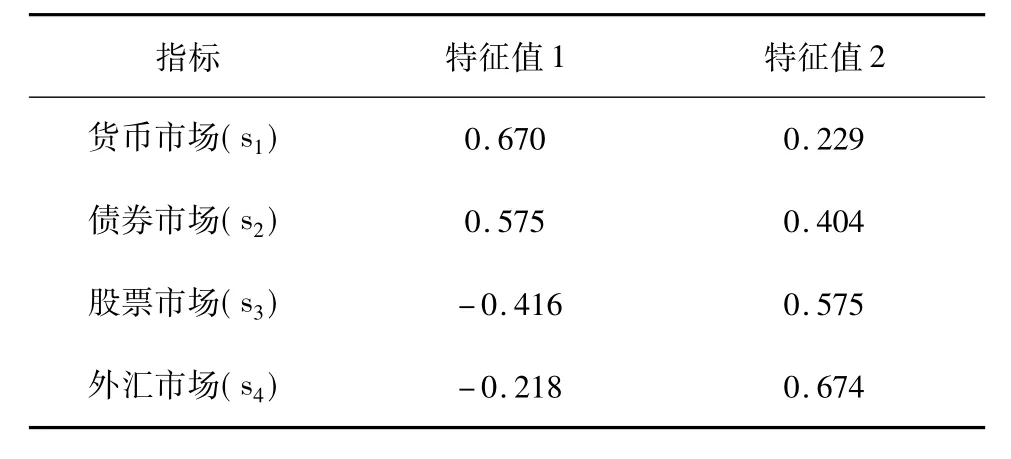

表3 前两个特征值对应的特征向量

如表2和表3所示,提取特征值大于1的前两个主成分以及其所对应的特征向量,累积贡献率为66.96%,可以基本反映原数据所体现出来的金融压力情况。所提取的第一个主成分基本反映了短期和长期借贷市场的基本信息,所提取的第二个主成分主要反映了股市和外汇市场的基本信息。将每个市场指标所对应的两个特征值根据其方差贡献率进行加权平均,最后进行归一化处理,可得各个市场的权重,如表4所示。

表4 四个子市场所对应的权重

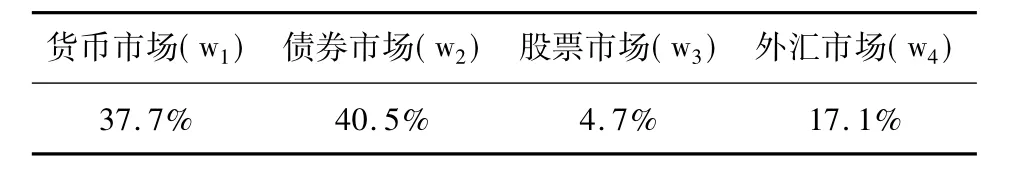

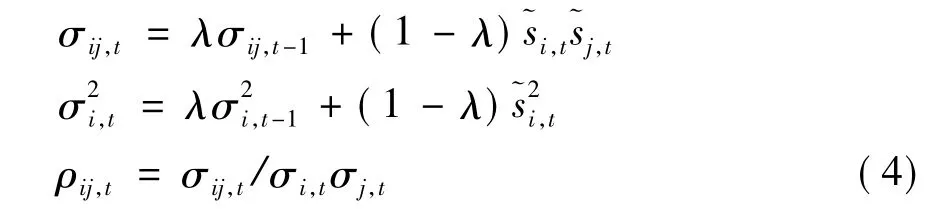

作为对所确定权重的进一步验证,本文参考Hollo,等[9]对于各子市场指数的权重确定方法,分别考察四个市场的压力指数对于宏观经济的冲击效应。选取国家统计局中国经济景气监测中心所发布的中国经济景气先行指数作为宏观经济运行情况的参考指标,该指数基于股市指数、货币供应量、国债利率差、产品销售率等8组指标构建而成,峰谷比一致指数平均领先6-7个月①关于中国经济景气指数的更多信息请参考http: / /www.cemac.org.cn/。中国经济景气指数数据来源:中经网统计数据库。。由于本文用于构建FSI的基础指标均为金融指标,而从国内外反映经济运行指标的构成来看,资金类指标大多被用于先行指标[18],因此在确定各子市场压力指数的权重时,考察各子市场指数与同时期对应的经济景气先行指数的关系比选用一致指数更为合理②FSI、中国经济景气先行指数和一致指数的走势请参考图4。。由于经济景气指数为月度数据,此处取各子市场周度指数的月度平均值进行分析。根据增广迪基-福勒(ADF)单位根检验结果,四个子市场指数(si)和经济景气先行指数(y0)均为平稳序列③经ADF检验,y0、s1-s4所对应p值分别为0.0369、0.0146、0.0131、0.0028、0.0006,均可以在5%的水平下拒绝存在单位根的原假设。,进而分别以si和y0构建VAR模型,并考察y0对于si一个标准差冲击的脉冲响应函数(IRF)。由于假定si可能会对经济活动产生影响,设定变量次序为(si,y0),IRF结果如图1所示。

图1 经济景气先行指数对于四个市场指数的脉冲响应函数注:虚线代表两个标准误区间。

从图1可以看出,货币市场和债券市场的金融压力对于中国宏观经济的冲击最大,压力指数分别在第10个月和第7个月使经济景气先行指数达到了最多0.449和0.445个标准差的下降,货币市场压力对经济的负面影响在第23个月消失,而债券市场压力对经济的负面影响在第24个月尚未消失。股票市场和外汇市场的金融压力对中国宏观经济的冲击较小,压力指数分别在第2个月和第3个月使经济景气先行指数有0.147和0.174个标准差的下降,这两个市场的压力对经济的负面影响分别在第6个月和第8个月消失。由此看出,货币和债券市场的金融压力对宏观经济的影响均较大,大约是股票和外汇市场对经济影响的两到三倍,其中债券市场压力冲击的持续时间较长。而股票和外汇市场的金融压力对经济影响较小,其中外汇市场压力对经济的影响稍大于股票市场。因此,通过主成分分析法得出的四个市场压力指数的权重设定较为合理,能够反映出各市场压力对与宏观经济的影响情况④在FSI的实际使用中,各子市场权重亦可以根据宏观经济运行的不同阶段进行调整。。

(二)金融压力指数的构建方法

本文参考Hollo,等[9]的方法,借鉴了投资组合理论的思路,除对各子市场指数加权计算外,亦将各指数间随时间变动的交叉相关性考虑在内,其思想是金融压力不仅表现在各压力指标的绝对数值上,还表现在各指标之间的相关性上,各指标之间相关程度越高,就表明系统性风险越大。这是由于在金融压力较高的时期,几个市场均会同时面临风险。

本文所构建的FSI数值范围为(0,1],计算公式为

FSIt= (w·st) Ct(w·st) '(2)

其中,w = (w1,w2,w3,w4),代表各子市场指数的权重向量,w·st代表Hadamard乘积(即在时间t时市场指数权重向量与市场指数数值向量中每个数值的乘积)。根据前文计算结果,各子市场的压力指数权重分别为:货币市场37.7%、债券市场40.5%、股票市场4.7%、外汇市场17.1%。

Ct代表市场指数i和j随时间变动的交叉相关系数矩阵,表示为:

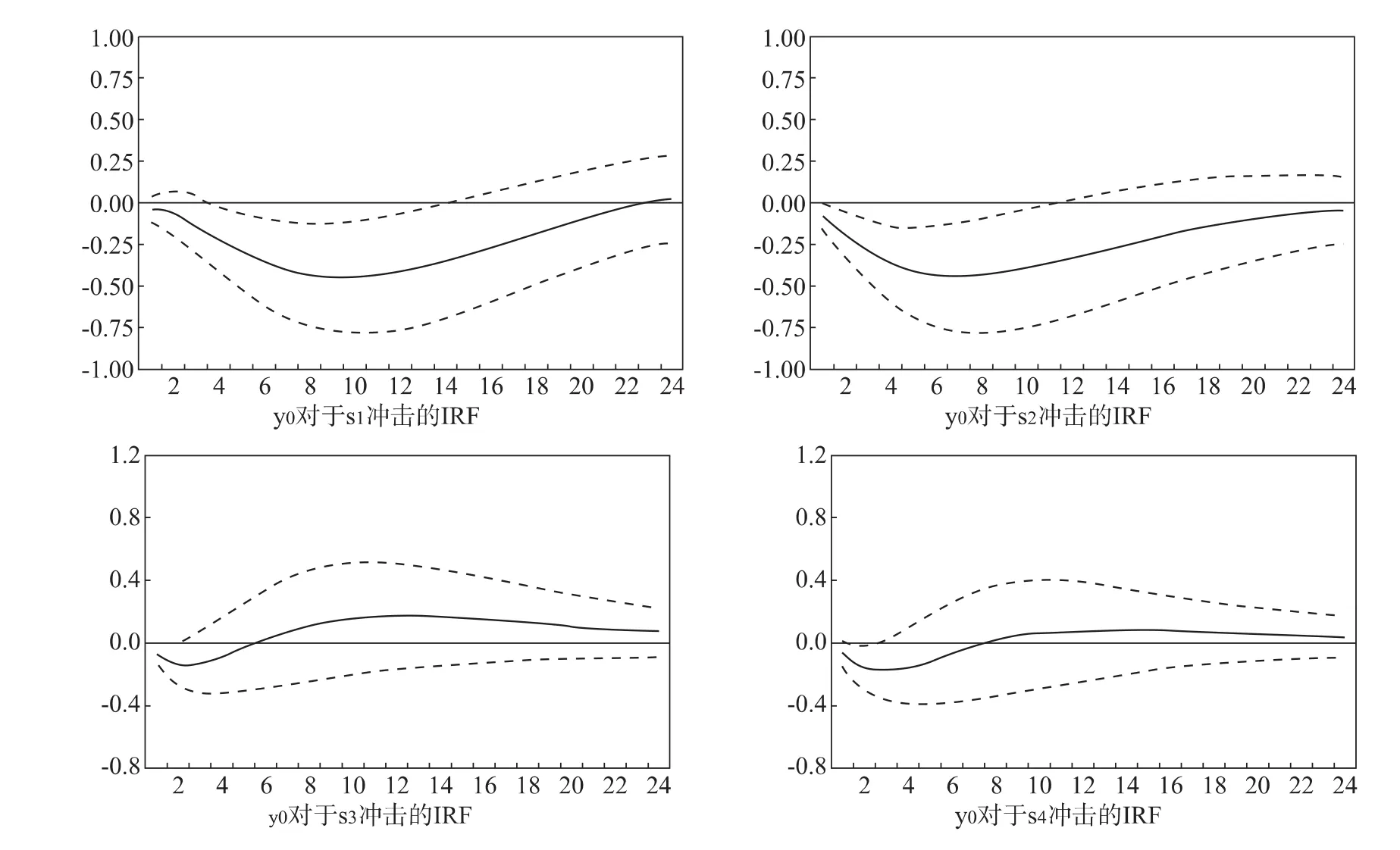

各子市场压力指数之间交叉相关系数ρij,t基于指数加权移动平均(EWMA)的方法使用协方差σij,t和波动率σ2i,t计算:

其中i = 1,2,3,4,j = 1,2,3,4,i≠j,t = 1,2,…,T,且珓si,t= (si,t-0.5)代表市场指数和其理论上的中位数0.5的差值。平滑系数λ取常数0.93。t = 0时方差和协方差的初始值,即2007年1月5日的值,为基于前递归期2007年1月5日至2009年12月31日数值计算的方差和协方差值。

五、我国金融压力测度结果及分析

利用FSI可以对我国金融压力走势进行分析,进而了解我国系统性风险状况。如图2所示,样本区间内,FSI走势与我国系统性事件发生情况基本吻合。具体来讲,我国金融压力在2007年至2008 年10月总体一直处于上升态势,并在2008年10月底达到顶峰,这期间发生了全球股灾、我国股市持续下跌以及美国金融危机爆发等一系列系统性事件。而随着2008年11月我国政府用于扩大内需、刺激经济增长的十项措施出台,市场信心得到提振,金融压力也不断下降。2009年底欧债危机爆发并持续影响欧元区国家的经济和金融稳定状况,然而我国的金融压力在此期间并没有出现十分明显的上升,在2009-2013上半年一直处于较低水平,说明欧债危机对我国的金融稳定并没有造成十分明显的系统性影响。2013年6月和12月我国银行业出现了流动性紧张而导致的“钱荒”事件,也造成金融压力再一次达到峰值。2014年我国金融压力出现小幅上升,而随着年底受国际油价大幅下跌等因素影响,俄罗斯卢布大幅贬值,对我国的金融秩序也产生了一定的冲击,金融压力进一步上升。2015年6月我国股市出现大幅动荡,FSI出现小幅上升态势,然而绝对水平并没有达到较高数值,因此此次股市危机对我国当年6月的金融稳定并没有造成十分重大的影响。

图2 FSI和国内外主要系统性事件

六、金融压力指数的门限和区制分析

(一)门限向量自回归模型(TVAR)的构建

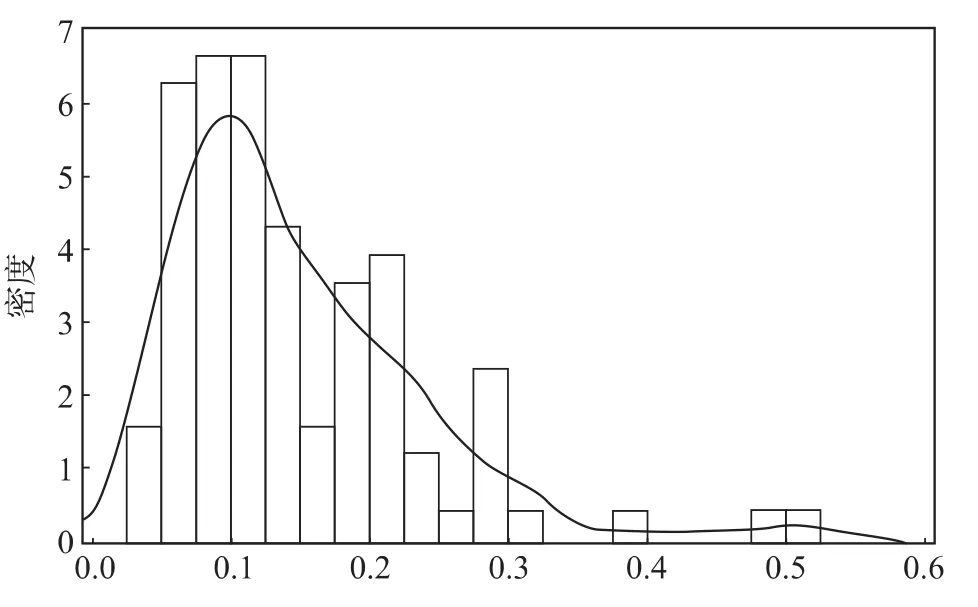

金融压力指数门限值和区制的分析可以用来识别存在严重系统性压力的时期,进而为监管当局的政策制定提供参考。一些文献使用比指数历史平均值高一个或两个标准差的数值作为金融压力指数的门限值[2,6],然而这种方法的隐含假设为指数呈正态分布,若违反这一假设,在增加新观察值后指数的平均值和标准差则会有较大幅度变化,影响对金融压力区制的判定。图3表明本文所构建的FSI呈明显右偏分布,因此这一方法对本文并不适用。它的另一个缺陷是在判断将超过历史平均值几倍的标准差作为门限值时并没有明确的标准[9]。

图3 FSI分布直方图和平滑曲线注:直方图基于密度计算,平滑曲线基于Epanechnikov核密度计算。平均值=0.1474,中位数=0.1186。

本文参考Tsay[19]的方法,将FSI和经济活动综合考量以确定FSI门限值,使用门限向量自回归模型(TVAR)区分高压力区制和低压力区制。此处使用FSI和国家统计局中国经济景气监测中心所发布的中国经济景气一致指数作为内生变量以建立TVAR模型。中国经济景气一致指数由工业生产指数、社会需求指数、社会收入指数和工业从业人员数四组指标构成,其峰谷出现时间与总体经济运行的峰谷出现时间基本一致,用于综合描述宏观经济所处状况。FSI、中国经济景气一致指数和先行指数的数值如图4所示,由于中国经济景气指数均为月度数据,此处FSI取周度数据的月度平均值进行门限和区制分析,样本区间为2007年1月到2015年6月。

图4 FSI、中国经济景气一致指数和先行指数数据来源:中经网统计数据库、本研究计算

本文使用FSI作为门限变量,假定其具有两个区制和一个门限值,根据Schwarz信息准则,确定了以下TVAR(3)模型:

其中xt= (Ft,yt) ',代表内生变量(分别为FSI和一致指数)的二维向量,cs,Φsj代表s = H,L状态(H和L分别代表高压力和低压力区制)时的截距向量和斜率系数矩阵,滞后阶数为j = 1,2,3,向量est代表基于不同区制回归的残差项,τ代表门限值参数。Zt-d代表门限变量,滞后阶数为d∈{ 1,…,d0}。由图4可以看出,FSI与中国经济景气先行指数的当期数值具有较为明显的负相关关系,且FSI和先行指数的峰谷相对一致指数而言较为领先,因此初步判断FSI的滞后数值可以作为当期经济运行情况的预警变量,同时由于先行指数比一致指数平均领先6-7个月,此处取最大滞后阶数为d0= 8,以分别分析1阶到8阶滞后的FSI是否能作为门限变量,进而得出合适的门限值τ。

根据Tsay[19]所做的假定,门限变量应表现出平稳且连续的特点,并且在实数区间内有正密度函数。而根据增广迪基-福勒(ADF)单位根检验结果,FSI是平稳序列①FSI的ADF检验t统计量为-3.558,p值为0.039,可以在5%的水平下拒绝存在单位根的原假设。,同时FSI也具有固定区间,因此满足此项假定。门限值滞后阶数和门限值参数可以根据由Tsay[19]开发的近似卡方分布的C(d)统计量确定。在确定滞后阶数后,门限值根据FSI设定为300个区间点时,Akaike信息准则(AIC)值最低时确定。滞后阶数为d = 1到d = 8时的门限分析结果如表5所示。由表5可得在d = 7时,在5%水平下可以拒绝不存在门限效应的原假设,所确定的最佳门限值为0.2849。在实际运用当中,这一结果可以被解释为将当期FSI数值与门限值比较,可以用于判断未来第7个月的宏观经济所处的区制。而经济景气先行指数相对一致指数亦有6-7个月的领先区间,这与FSI的领先区间基本一致,表明FSI可以被用作判断经济运行走势的先行指标。

表5 门限滞后阶数和门限值分析结果

(二)我国金融压力区制分析

如图5所示,7阶滞后的FSI与中国经济景气一致指数呈明显的负相关关系,总体而言FSI对于经济走势有一定的预警效果。在一些时间区间内,7阶滞后的FSI并未达到门限值水平,然而当期经济景气一致指数仍然较低,这一方面说明利用FSI进行未来7个月的经济走势预测并非与实际经济运行情况完全一致,尚需结合其他指标对经济走势进行进一步分析,另一方面亦说明虽然这些时段内宏观经济总体环境走低,然而作为先行指标的金融压力指数在前期并未表现出较高数值,可能是由于各金融变量间相关程度并不强,因此后期引起大规模系统性危机的可能性依然较小。

图5 FSI(7阶滞后)与中国经济景气一致指数散点图数据来源:中经网统计数据库、本研究计算。注:当FSI数值(7阶滞后)等于或高于门限值0.2849时为高压力区制,低于门限值时为低压力区制。

从区制分析结,可以看出我国金融体系总体运行较为平稳,处于高压力区制的时间区间较少。高压力区制分别出现在2009年4月-7月、2014年1月和7月,同时临近高压力时期的2009年1月和2014年2月所对应的滞后7阶FSI也表现出接近门限值的数值,而这几个时期对应的中国经济景气一致指数的确表现出较低的水平(如图4所示)。结合一致指数走势来看,2008年下半年金融危机爆发时FSI数值大幅上升,随后在2008年底到2009年上半年,我国宏观经济情况也受危机影响一度出现低谷,并进入高压力区制。而后在经济刺激政策发挥作用的情况下,作为先行指数的FSI在先期持续下降,随后经济实际运行也逐步回暖,在2009年8月进入低压力区制。2014年年初和年中,我国受国内外多种风险因素影响,经济运行再一次进入高压力区制,同期经济景气一致指数出现进一步下降,并在7月出现大幅下滑。就FSI的走势来看,FSI在2014年出现了较为明显的上升,并在2015年1月和2月出现了接近门限值的数值,这在一定程度上表明我国经济运行在2015年下半年可能还会出现进一步下滑的态势。

从FSI和我国经济运行的关系来看,FSI在大多数情况下能够对经济运行和区制判定起到较好的先期预警作用。然而在2011年下半年到2012年上半年我国经济景气一致指数出现大幅下滑时,先期的FSI并没有表现出接近或超过门限值的数值,这可能是由于各金融指标之间变动的相关性并不强,因此金融市场内并未表现出明显的系统性风险,也进一步说明对经济整体走势的判断还需结合其他指标进行全面分析。

七、结论

本文基于2007年1月至2015年6月的金融市场数据,为我国构建了周度金融压力指数(FSI)。该指数基于货币市场、债券市场、股票市场和外汇市场所涵盖的12个金融压力基础指标计算,除使用主成分分析法为各子市场的指数赋权外,还根据系统性风险的特点,将各子市场指数之间的交叉相关性考虑在内。实证结果表明,该指数走势与样本区间内影响我国的系统性事件发生情况基本吻合,可以较好地监测我国系统性风险状况。

进一步利用FSI与中国经济景气指数所构建的TVAR模型进行门限和区制分析,结果表明,将FSI的当前数值与门限值比较,可以用于判断未来第7个月宏观经济所处区制。结合FSI与经济景气一致指数走势来看,FSI对宏观经济走势能够起到一定的预警作用。同时由于金融压力情况仅是反映宏观经济总体运行的其中一方面指标,尚需结合其他指标进行综合分析以得到更为精确的宏观经济走势预测结果。

利用FSI对我国金融压力情况和区制分析结果表明,我国处在高压力区制的时间区间较少,金融系统总体运行较为稳定。金融压力较高的时期主要发生在2008年10月金融危机前后、2013年6月和12月的银行“钱荒”事件期间以及2014年底到2015年初出现的国际原油价格下降、俄罗斯卢布危机期间,在经历这几个时期之后我国经济景气指数随之下滑,进入或接近高压力区制。就2015年的情况看,6月的股市危机并没有使当月的金融压力产生显著的高水平。年初的金融压力水平较高,表明我国在2015年下半年经济运行可能会出现进一步的下滑,监管当局应积极应对。

参考文献:

[1]FSB,BIS,IMF.Macroprudential policy tools and frameworks-Progress report to G20[EB/OL].http: / /www.bis.org/publ/othp17.pdf,2011-10-27.

[2]Illing M,Liu Y.Measuring financial stress in a developed country: An application to Canada[J].Journal of Financial Stability,2006,2 (3) : 243-265.

[3]Hakkio C S,Keeton W R.Financial stress: What is it,how can it be measured,and why does it matter?[J].Economic Review,2009,94 (2) : 5-50.

[4]Brave S,Butters R A.Gathering insights on the forest from the trees: A new metric for financial conditions [R].Federal Reserve Bank of Chicago Working Paper No.2010-07,2010.

[5]Brave S,Butters R A.Diagnosing the financial system: Financial conditions and financial stress[J].International Journal of Central Banking,2012,8 (2) : 191-239.

[6]Cardarelli R,Elekdag S A,Lall S.Financial stress,downturns,and recoveries[R].IMF Working Papers No.09/100,2009.

[7]Nelson W,Perli R.Selected indicators of financial stability[R].Irving Fisher Committee’s Bulletin on Central Bank Statistics No.23,2005.

[8]Hatzius J,Hooper P,Mishkin F S,Schoenholtz K L,Watson M W.Financial conditions indexes: A fresh look after the financial crisis[R].NBER Working Paper No.16150,2010.

[9]Hollo D,Kremer M,Lo Duca M.CISS-A composite indicator of systemic stress in the financial system[R].ECB Working Paper Series No.1426,2012.

[10]Louzis D P,Vouldis A T.A methodology for constructing a financial systemic stress index: An application to Greece[J].Economic Modelling,2012,29 (4) : 1228 -1241.

[11]赖娟.潜在的危机——中国金融系统性风险研究[M].北京:中国财政经济出版社,2011.

[12]中国银行国际金融研究所课题组.金融危机监测指标体系研究[J].国际金融研究,2010 (3) : 73-82.

[13]陈守东,王妍.金融压力指数与工业一致合成指数的动态关联研究[J].财经问题研究,2011 (10) : 39 -46.

[14]刘晓星,方磊.金融压力指数构建及其有效性检验——基于中国数据的实证分析[J].管理工程学报,2012 (3) : 1-6.

[15]李研妮.我国系统性金融风险压力指数的测量与应用分析[J].南方金融,2013 (10) : 43-48.

[16]许涤龙,陈双莲.基于金融压力指数的系统性金融风险测度研究[J].经济学动态,2015 (4) : 69-78.

[17]Baele L,Bekaert G,Inghelbrecht K.The determinants of stock and bond return comovements[J].Review of Financial Studies,2010,23 (6) : 2374-2428.

[18]晏露蓉,吴伟.借鉴和思考:国内外经济运行先行指标体系比较[J].金融研究,2005 (9) : 39-50.

[19]Tsay R S.Testing and modeling multivariate threshold models[J].Journal of the American Statistical Association,1998,93 (443) : 1188-1202.

责任编辑、校对:郭燕庆

作者简介:陈忠阳(1968-),湖南省汉寿县人,中国人民大学财政金融学院教授、博士生导师,研究方向:金融风险管理;许悦(1990-),女,吉林省汪清县人,中国人民大学财政金融学院博士研究生,研究方向:金融风险管理。

基金项目:教育部人文社会科学重点研究基地、中国人民大学中国财政金融政策研究中心重大项目“我国金融风险管理和监管问题研究”(项目编号: 11JJD790009)。

收稿日期:2015-09-06

文献标识码:A

文章编号:1002-2848-2016(01)-0027-09