公司治理、政府干预与人力资本投资不足

2016-05-30张瀛之张炳发唐燕

张瀛之 张炳发 唐燕

摘要:企业人力资本投资与企业固定资产投资等相比,具有投入產出关系不明显、投资回收期长、投资风险大等特点,更容易产生投资不足等非效率投资现象。文章借鉴固定资产投资预期模型,构建了企业人力资本预期投资模型,然后通过理论分析提出了研究假设,建立了公司治理和政府干预对企业人力资本投资不足影响的关系模型,采用我国上市公司样本进行了实证分析。实证研究得出:(1)我国上市公司人力资本投资不足的样本数量比投资过度的样本数量更多;(2)公司的股权集中度、股权制衡度、董事会规模和政府干预程度越大,企业人力资本投资不足程度就越小。

关键词:公司治理;政府干预;人力资本投资不足;上市公司;实证研究

一、 引言

企业人力资本投资是形成企业核心竞争力的战略性投资。有证据表明企业固定资产投资存在着投资过度和投资不足的非效率投资现象,那么,企业的人力资本投资是否也存在着非效率投资现象呢?目前对企业固定资产非效率投资研究的比较多,而针对企业人力资本非效率投资的研究则比较少见。企业人力资本投资与企业固定资产投资等相比,具有投入产出关系不明显、投资回收期长、投资风险大等特点。企业人力资本投资决策中存在着更加严重的企业内部和外部的信息不对称性。尤其是作为外部投资者对企业的这种“软资本”的花费情况更不易观察到,因此,更容易使企业决策者在人力资本投资行为上产生逆向选择或道德风险。所以,企业人力资本投资更容易产生投资不足等非效率投资现象。企业人力资本投资不足的原因可以从企业内部和企业外部来考察,从企业内部来看主要是公司治理和高管团队,从企业外部来看主要是国家税收和补贴等政策。本文将借鉴已有的固定资产投资预期模型,建立企业人力资本投资预期模型,以我国上市公司为样本,采用实证方法,探索公司治理和政府干预对企业人力资本投资不足的影响情况。

二、 人力资本投资预期模型的建立

杜两省(1996)认为企业价值的实现既需要物质资本,也需要人力资本,且是两种资本相匹配的结果;当两种投资的边际效率相等时,投资对经济增长的贡献作用达到最大化,当一种投资的边际效率较低时,应该增加另一种资本投资,直到两者边际效率接近为止。詹姆斯·赫克曼(2004)认为在社会经济、生产力发展水平一定的条件下,物质资本和人力资本投资必须有适当的比例,人力资本投资和物质资本投资只有达到平衡状态,过分强调其中一方都会损失效率。在企业投入资金量一定的情况下,企业物质资本投资比例越大,则剩余给企业人力资本投资比例就会越小,存在物质资本投资挤占人力资本投资的现象。因此,企业物质资本投资比例是企业人力资本预期投资的另一个解释变量。

企业雇佣关系的稳定性影响着企业人力资本投资决策和收益,企业在做人力资本投资决策时,除了结合企业自身的可雇佣能力,还要考虑雇佣关系的稳定与否(姚先国,翁杰,2005)。人力资本理论认为无论是一般性人力资本投资还是专用性人力资本投资,企业对员工进行人力资本投资的前提条件是雇佣关系的稳定,这是因为雇佣关系越稳定,企业就越加拥有收回人力资本投资成本的时间。企业更愿意长期雇佣能持续、稳定为企业创造经济价值且忠诚度较高的员工,更愿意为留住他们而进行更多的培训深造、升职、保健等增值性人力资本投资。因此,企业雇佣关系稳定性也是企业人力资本投资的另一个解释变量。

其中,Invi,t表示i企业t年的人力资本投资,MCIi,t-1和ERSi,t-1分别表示i企业t-1年的物质资本投资比例和雇佣关系稳定性,?着i,t表示残差。物质资本投资比例用固定资产、无形资产和其他长期资产的净值改变量除以年初总资产来衡量。雇佣关系稳定性采用“1-员工离职率”来衡量,当计算结果越高表示雇佣关系越稳定,反之则表示雇佣关系不稳定。修正后的模型的相关系数的t值都大于2,t分布的双尾显著性概率Sig.皆小于0.05,因此,回归系数是显著的,说明自由现金流、上一年人力资本投资、企业上市年龄、物质资本投资比例和雇佣关系稳定性对因变量新增的人力资本投资有较好的预测作用。

三、 研究假设和回归模型

1. 研究假设。

(1)股权集中度与人力资本投资不足。在股权高度集中的企业中,股东拥有对企业经营决策和投资计划的决定权,更可能着眼于企业的长远发展,提高人力资本的投资水平。在股权分散的企业中,大股东持股比例相近,很难出现少数股东控制企业的情况,因而可能形成强势管理者与弱势所有者的局面。此时“权利控”型管理者会加大物质资本投资和人力资本投资,为建立“企业帝国”奠定基础,但是他却承担着巨大的投资风险;而“偷懒型”和管理防御型管理者往往为了逃避风险,尽量减少新的投资或仅投资于能获得短期收益的物质资本。他们通常把人力资本投资视为一项成本,认为进行人力资本投资会减少当期利润进而影响自己的薪资水平,导致人力资本投资不足程度比较严重。总的来说,在股权集中度增大时,企业对人力资本的投资较多;在股权集中度减小时,企业更容易出现人力资本投资不足的情况。因此,提出假设1:

假设1:股权集中度越高,企业人力资本投资不足程度就越小。

(2)股权制衡度与人力资本投资不足。随着股权制衡度的提高,企业投资容易出现扭曲行为。理由是股权制衡度越高,其他股东持股比例与第一大股东持股比例相差越小,他们对投资决策的干预权就越大,出于利己的目的,投资目标很容易出现分歧。股东之间为争夺控制权而导致投资决策不一定符合公司价值最大化的准则。而且,过高的股权制衡度,可能降低第一大股东参与公司治理的热情和积极性,减少或者放弃能够给企业未来带来较大收益的人力资本投资项目,造成人力资本投资不足。因此,我们提出假设2:

假设2:股权制衡度越高,企业人力资本投资不足程度就越大。

(3)董事会规模与人力资本投资不足。自委托代理理论提出以来,作为监督和控制管理者行为的董事会在公司治理中的作用越来越受人们的重视。董事会规模的大小不仅影响着公司的业绩,而且还影响着企业的投资行为。随着董事会规模的扩大,董事会拥有的不同领域的专业知识的人才也会增加,这使得董事会内部人力资本的互补性增强,有利于其发挥监督作用以及做出更合理的人力资本投资决策。也就是说,董事会规模越大,越能减少人力资本投资不足。由此,提出假设3:

假设3:董事会规模越大,企业人力资本投资不足程度就越小。

(4)政府干预与人力资本投资不足。潘双庆(2010)提出政府运用税收政策和财政补贴政策能促进民营企业人力资本投资,通过提高企业员工教育经费的提取比例,建立企业职业培训投入加倍扣除制度,以及提供直接的财政补贴等方式增加企业人力资本投资的资金来源,可以提高企业人力资本投资的积极性,缓解人力资本投资的不足。喻兰(2008)通过实证研究认为企业人力资本投资的税收负担相比较物力资本较重,我国税收政策还没有充分重视并鼓励企业进行人力资本投资,现行税收政策压制了企业进行在职培训和与研究、开发活动有关培训的热情。可见,政府的干预度越大,如给予更多的税收优惠、财政补贴,要求企业提供更多的培训活动、员工健康福利等,可以向企业传递政府对人力资本投资的重视信号,从而增强企业人力资本投资的动力,缓解投资不足,反之,如果政府的政策没有体现重视或鼓励企业进行人力资本投资,企业就更倾向于物质资本投资。由此提出4:

假设4:政府干预度越大,企业人力资本投资不足程度就越小。

2. 回归模型。借鉴Richardson(2006)模型的残差度量思路,先用回归方法估计出企业人力资本预期投资水平,然后该模型的残差表示公司的非效率投资,如果残差值为正,表示过度投资,反之,残差值为负,表示投资不足。为验证股权集中度、股权制衡度、董事会规模、政府干预和股权性质度对企业人力资本非效率投资的影响,分别建立企业人力资本投资过度回归模型、企业人力资本投资不足回归模型如下:

四、 实证结果与分析

1. 样本选择。选取2011年~2013年我国上海证交所和深证交所的制造业、电信广播电视和卫星传输业、软件和信息技术服务业、科学研究和技术服务业的C19、C25、C26、C27、C28、C30、C32、C34、C35、C36、C37、C38、C39、C40、I63、I65和M74等17类行业936家上市公司为样本,其中制造业企业846家,占90.4%,服务业企业90家,占9.6%;国有企业312家,占33.3%,非国有企业624家,占66.7%;样本中剔除了ST、*ST或PT公司以及数据缺失的公司。

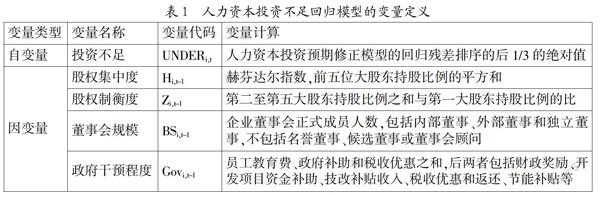

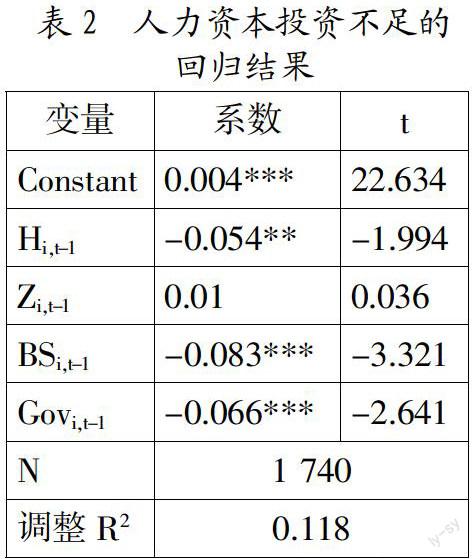

2. 回归分析。企业人力资本投资不足模型的回归结果如表2所示。从表2可以看出,股权集中度、董事会规模、政府干预3个自变量通过了显著性检验,验证结果如下:(1)股权集中度与人力资本投资不足呈负相关关系,表明股权集中度越大投资不足程度就越小;(2)董事规模与投资不足呈负相关关系,表明董事规模越大投资不足程度就越小;(3)政府干预与投资不足呈负相关关系,表明政府干预越大投资不足程度就越小。股权制衡度没有通过显著性检验。

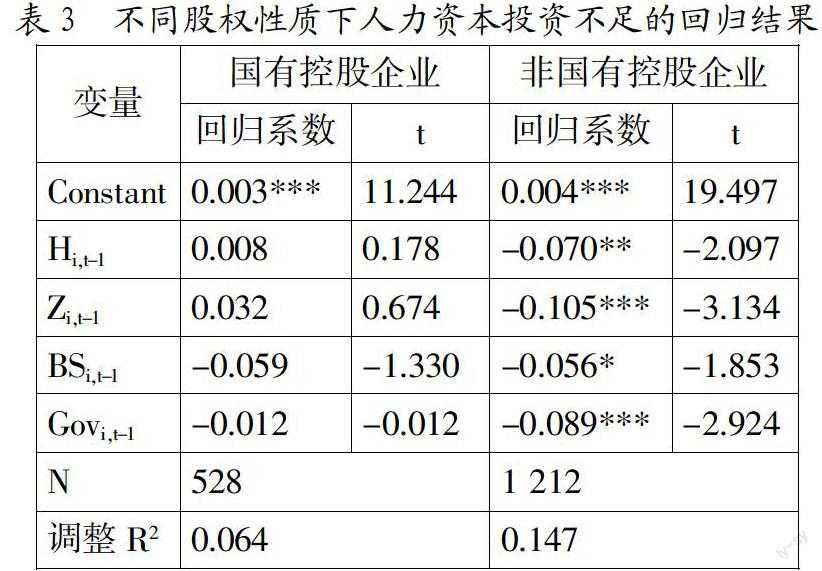

为了进一步分析,将样本按照股权性质分为国有控股企业和非国有控股企业两类,进行回归分析,回归结果如表3所示。在国有控股企业组,所有变量都没有通过显著性检验。在非国有控股企业中,股权集中度、股权制衡度、董事会规模和政府干预4个自变量全都通过了显著性检验,检验结果如下:(1)股权集中度与投资不足呈负相关关系,表明股权集中度越大投资不足程度就越小;(2)股权制衡度与投资不足呈负相关关系,表明股权制衡度越大投资不足程度就越小;(3)董事会规模与投资不足呈负相关关系,表明董事会规模越大投资不足程度就越小;(4)政府干预与投资不足呈负相关关系,表明政府干预越大投资不足程度就越小。

五、 研究结论

本文借鉴Richardson(2006)等的固定资产投资预期模型,构建了企业人力资本预期投资模型,然后通过理论分析提出了研究假设,建立了公司治理和政府干预对人力资本投资不足影响的关系模型,采用我国上市公司样本进行了实证分析。实证研究得出:(1)我国上市公司人力资本投资不足的样本数量比投资过度的样本数量更多;(2)股权集中度、股权制衡度、董事会规模和政府干预程度越大,企业人力资本投资不足的程度就越小。根据实证研究结论,几点建议如下:(1)适当提高股权集中度;(2)增强股权制衡的作用;(3)优化董事会结构;(4)增加政府的人力资本投资,加大对企业人力资本投资相关的补助和税收优惠。

参考文献:

[1] Richardson S.Over-investment of the free cash flow[J].Review of Accounting Study,2006,(11).

[2] 竇炜,刘星,安灵.股权集中、控制权配置与公司非效率投资行为——兼论大股东的监督抑或合谋?[J].管理科学学报,2011,(11).

[3] 杜两省.人力资本投资必须与物质资本投资相适应[J].学习与探索,1996,(5).

[4] 姚先国,翁杰.工资结构、雇佣关系稳定性和企业的人力资本投资[J].石油大学学报(社会科学版),2005,(6).

[5] 潘双庆.民营企业人力资本投资不足研究——基于行为经济学视角[J].武夷学院学报,2010,(6).

[6] 张功富,宋献中.我国上市公司投资:过度还是不足?——基于沪深工业类上市公司非效率投资的实证度量[J].会计研究,2009,(5).

[7] 郝颖,林朝南,刘星.股权控制、投资规模与利益获取[J].管理科学学报,2010,(7).

[8] 辛清泉,林斌,王彦超.政府控制、经理薪酬与资本投资[J].经济研究,2007,(8).

[9] 刘星,刘伟.监督,抑或共谋?——我国上市公司股权结构与公司价值的关系研究[J].会计研究,2007,(6).

[10] 魏明海,柳建华.国企分红、治理因素与过度投资[J]. 管理世界,2007,(4).

[11] 高雷,宋顺林.掏空、财富效应与投资者保护——基于上市公司关联担保的经验证据[J].中国会计评论. 2007,(1).

基金项目:国家社科基金(项目号:13BGL028)。

作者简介:张瀛之(1989-),女,汉族,山东省济南市人,南开大学商学院博士生,研究方向为公司财务;张炳发(1961-),男,汉族,山东省沂南市人,济南大学管理学院会计系主任、教授,西安交通大学管理学博士,研究方向为知识资本;唐燕(1989-),女,汉族,四川省泸州市人,济南大学管理学院硕士生,研究方向财务管理。

收稿日期:2015-11-19。