2008年金融危机后的黄金、国际石油与美元指数联动效应分析

2016-05-30解沐萱

解沐萱

摘要:2008年的金融危机使得全球的经济进入20世纪以来的最大滑坡,在全球实体经济和虚拟经济均处于较为低迷的状态下,文章分析了引导国际金融形式变化的黄金价格、国际石油价格与美元指数之间的联动效应,具有指导市场操作和政策引导的现实和理论上的双重意义。

关键词:国际原油价格;黄金价格;美元指数;VAR模型;金融危机 文献标识码:A

中图分类号:F837 文章编号:1009-2374(2016)25-0001-03 DOI:10.13535/j.cnki.11-4406/n.2016.25.001

1 黄金、国际石油与美元指数的联动传导机制分析

随着布雷顿森林体系的瓦解,美元放弃了35美元比1盎司黄金固定比价,在全世界范围内,许多国家在汇率制度进入了由固定汇率向浮动汇率制过渡的阶段。纸币由于本身并不具有内在价值,且不再依赖于黄金作为根本性的保障,其币值的波动也更为剧烈,加之金融危机的冲击,各国纸币均出现了不同程度的贬值情况。相对于纸币的保值性能的下降,黄金作为数千年以来公认的贵金属,随着资源的消减,已经在事实上成为了具有贮藏保值功能的硬通货。自2002年以来,国际黄金价格便一直处于震荡攀升的状态中,即便在经历2008年全球性的金融危机后,黄金价格有所滑落,但在之后的几年间依旧显示出坚挺的姿态,在2011年8月31日更是到达了1831.5$/盎司的高峰。除黄金外,另一种不可忽视的重要能源——石油,其价格由于供求等因素的影响也在进入21世纪后出现了十分显著的波动。从2000年到2007年一直处于平稳上涨的状态,而从2007年开始进入了较大的波动状态,2008年7月一度上扬到132.72$/桶。由于受到全球金融危机的冲击,世界经济出现严重衰退,不仅虚拟经济受到巨大打击,而且危机持续蔓延到实体经济。大量工厂倒闭或经营困难使得全球对原油的需求量大幅减少,国际市场出现供大于求的情况,从而导致了国际油价的大幅下跌,至2009年2月下跌到43.32$/桶,之后价格才逐步回暖,但在2014年7月至今又爆发了新一轮的下跌。在这十几年间,美元指数的波动基本上呈现出稳步上升后横盘波动伴随小幅震荡的情况,根据以往的事件经验来看,这三种数据的波动往往与国际金融市场的波动产生紧密的联系,探究黄金、国际石油和美元指数之间的联动关系,将为研究国际金融的变动内涵产生重要的作用。

目前正处于2008年金融危机的余波中,推动经济复苏仍然是世界各国的主要经济目标,美元仍旧是重要的世界货币,石油是推动经济发展的必要原材料,黄金是不可或缺的储备资产。根据历史数据来看,石油的价格变化与黄金价格变化具有一定的同步性,而两者与美元指数的走势相反。黄金价格基本与石油价格的走势相同,但波动稍缓。透过数据究其原因,目前世界的石油产量主要由中东阿拉伯国家控制,当石油价格出现上涨的趋势时,产油国必然会持有大量的美元储备,形成贸易顺差,在冲击本国货币供给的同时,也对美元的供给产生冲击,长期的巨额贸易顺差将导致其必然选择适当的投资方式将美元投放到国际金融市场中去,而作为硬通货的黄金成为了一种符合保值要求并具有升值潜力的优质投资选择,因此大量的美元涌入黄金市场必然会引起国际黄金价格的上涨,同时释放出的大量美元会对美元指数产生冲击,造成美元贬值的压力,从而引起美元指数的变化,会引起美元供给量的变化,产油国为了规避汇率风险会采用石油期货,这样美元指数的变化就引起了国际石油价格的变化,最终黄金价格、国际石油价格和美元指数之间就形成了一种相互影响的联动效应。在危机状态下对这种联动关系的分析和揭示,有利于帮助投资者在制定投资策略或企业在进行国际商品贸易时有效地对风险进行评估,根据三种指标中的某一种指标的变化对其他指标进行相应的预测,从而达到规避风险、套期保值的目的。

2 模型建立与实证研究分析

2.1 样本数据选取及整理

本文黄金、国际石油以及美元指数的数据均选取金融危机爆发后自2008年7月至2016年4月的日数据,在剔除多余数据后共选取1970组,5910个观察值。其中黄金(美元/盎司)数据来自于万德数据库,序列名称为GOLD;国际石油(美元/桶)数据来自于西德克萨斯州中质原油FOB现货价格,序列名称为IOIL;美元指数数据来自于万德数据库,序列名称为USID。为消除异方差的影响,对数据进行取对数处理,形成的新序列分别为LNGOLD、LNIOIL、LNUSID。

2.2 平稳性检验

由于宏观经济数据中,大部分金融数据时间序列均具有较强的趋势性,一旦出现序列相关,如果此时仍采用普通最小二乘法估计模型,会造成参数估计量非有效、变量的显著性检验失去意义以及模型预测失效等不良后果的产生。因此,在进一步建立模型之前应对三组数据进行单位根检验,以确定其平稳性及单整阶数。本文采取ADF方法进行单位根检验,其中滞后期的选择根据赤池信息准则确定,得到的检验结果如表1所示:

从表1中可以看出,当时间序列LNGOLD、LNIOIL、LNUSID没有进行一阶差分处理时,其ADF检验值均大于10%显著性水平下的临界值,不能拒绝三组时间序列存在单位根的假设,因此数据是非平稳的。而对三组时间序列进行一阶差分之后,三个变量的ADF检验值均小于1%显著性水平下的临界值,从而拒绝三组时间序列存在单位根的假设,此时数据是平稳的。黄金、国际石油与美元指数均为一阶单整序列,满足协整检验的前提条件。

2.3 VAR模型的建立

通过上文的分析,已知黄金价格、国际石油价格和美元指数均是一阶单整序列,因此接下来可以对这三组时间序列建立VAR模型。在建立模型之前,需要先确定VAR模型的滞后阶数,本文采用对无约束VAR模型进行残差分析后确定VAR模型的最佳滞后期。在Eviews6软件中,通过Estimate VAR建立VAR模型,并利用Lag Length criteria功能对VAR模型的滞后阶数标准进行检验,根据AIC最小原则,经过反复试验后,最终确定当滞后阶数为2阶时,AIC指标数值最小,确定最佳滞后阶数为2阶,因此将建立VAR(2)模型,得到以下方程:

从VAR模型的回归结果来看,LNGOLD、LNIOIL、LNUSID的可决系数都非常高,拟合结果较好,建立的模型具有进行继续分析的价值。从模型结果的系数上来看,黄金价格与滞后一期的国际石油价格呈现出较为显著的正相关关系,相关系数为0.015509,与滞后一期的美元指数呈显著的负相关关系,相关系数为

-0.305222。

下面对三组数据的残差项进行同期相关性分析,由表2中数据可以看出,LNGOLD、LNIOIL、LNUSID三者之间的相关性都处于较低的水平,表明这三者之间在同一时期上互相影响的程度较低,模型由残差项相关引起的误差较小,综合来看,模型的建立结果比较符合现实经济含义,效果较好。

采用Johanson检验方法对黄金、国际石油和美元指数之间的协整关系进行检验,由于在前文中已经建立了VAR(2)模型,所以Johanson检验的滞后阶数为VAR模型的最大滞后阶数p-1,滞后阶数为1,由此得到的迹检验结果和最大特征根检验结果如表3所示:

从迹检验和最大特征根检验的结果中均可以看出,在5%的显著性水平下拒绝没有变量之间不存在协整关系的原假设,在5%的显著性水平下接受至多存在一个协整方程的原假设。协整检验结果说明:黄金、国际石油和美元指数之间存在长期均衡关系。

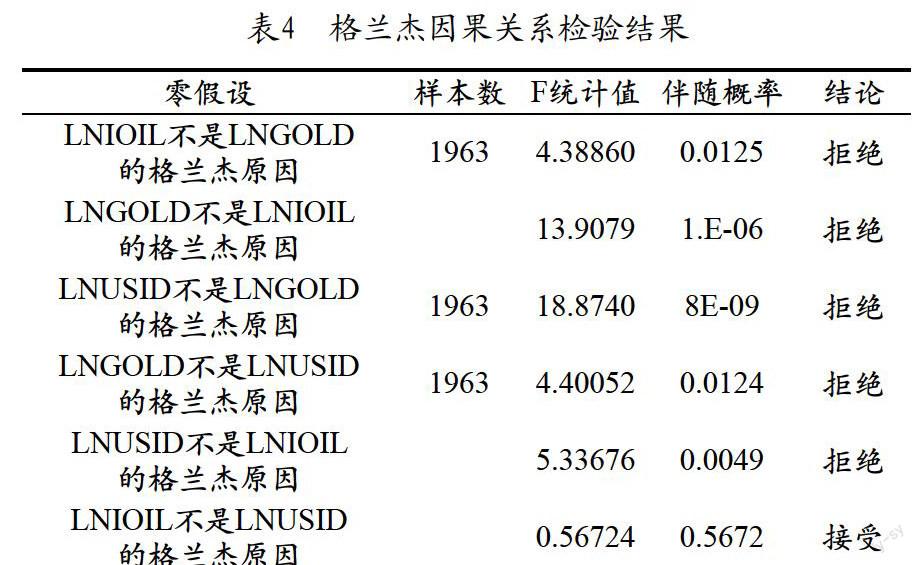

2.4 格兰杰因果关系检验

通过协整检验后证明黄金、国际石油和美元指数的对数序列之间存在协整关系,因此需要进一步通过格兰杰因果关系检验来确定这三者之间存在的因果关系,并判断它们之间是互相影响还是单向影响的,表4是滞后阶数为2时,三组序列存在的格兰杰因果关系检验结果。

由表4可以看出,在5%的显著性水平下,拒绝了国际石油价格和美元指数不是黄金价格的格兰杰原因的假设;拒绝了黄金价格和美元指数不是国际石油价格的格兰杰原因的假设;拒绝黄金价格不是美元指数的格兰杰原因的假设,同时接受国际石油价格不是美元指数的格兰杰原因的假设。表明在黄金、国际石油和美元指数三者之间,国际石油和黄金价格之间存在互相影响的双向关系,结合模型中两者的相关系数为正的情况,即黄金价格的上涨会促进国际石油价格的升高,反过来,国际石油的价格升高也会促进黄金价格的上涨。黄金价格与美元指数之间也存在相互影响的双向因果关系,但是美元指数与国际石油之间却只存在单向的因果关系,即美元指数的变动可以引起国际石油的价格变化,而国际石油价格不能引起美元指数的变化。格兰杰因果关系检验揭示了三种变量之间的因果关系,可以基于这种因果关系对它们未来的走势进行初步的预测。

3 结论与建议

本文通过对金融危机后2008年下半年起至2016年4月中旬的黄金价格、国际石油价格以及美元指数之间的联动效应建立VAR模型后进行分析得出如下结论与建议:

通过平稳性检验和协整检验可知,黄金价格、国际石油价格与美元指数对数序列之间存在长期均衡的联动关系,建立VAR模型后发现黄金价格与国际石油价格的变化呈现出正相关的关系,而与美元指数的变化呈现出负相关的关系。在对模型进行进一步格兰杰因果关系检验后,发现黄金价格和国际石油价格的变动可以相互之间进行预测,而美元指数的变动也可以作为国际石油价格变化的风向标。金融危机后的黄金价格、国际石油价格与美元指数之间的联动效应得到揭示。

通过前文的论证,发现这三者之间存在的联动关系,可以利用黄金价格与国际石油价格之间正相关的关系用黄金价格的预期变动趋势对国际石油的价格进行预测,从而规避石油价格变动而给投资者或套期保值者带来损失的风险。根据美元指数对国际石油价格的影响可以通过关注美元的相关政策和走势情况来作为判断国际石油价格的前瞻性依据,从而可以考虑以持有美元期货或期权来抵御石油价格变化的风险,此外还可以采用持有黄金、保值性较强的实物资产或其他金融衍生产品来规避风险。

由于黄金和石油均是以美元作为结算货币的商品,因此时刻关注美元的强势与弱势的变化对研判这两种商品的价格趋势具有很强的指导作用,由于美国并不是黄金和石油的主产国,黄金和石油的主产国主要集中在中东、南非等政局不稳定的地区,所以美元对这两种商品价格的引导作用强弱与国际局势和多边关系之间存在紧密联系,作为投资者来说,更需要关注国际政治局势的变化以便及时调整对价格的预期和投资策略而尽量规避事件风险带来损失的可能。从投资角度来说,黄金作为产量逐渐萎缩的硬通货,其收藏价值会随着时间的延长而愈加显现出来,未来长期的黄金价格趋势也就比较明朗了。

参考文献

[1] 王金莲.黄金价格波动与美元、石油价格波动的联动

分析[D].南京理工大学,2014.

[2] 李治国,杨俊杰,裴辉.国际原油价格、黄金价格与

美元指数的互动关系研究[J].价格理论与实践,

2012,(5).

[3] 魏同乐.美元、石油和黄金的价格协整关系及其组合

套期保值策略研究[D].华侨大学,2009.