C市阳光养老社区项目收益债券融资方案设计

2016-04-20王余靖

王余靖

摘 要:近年来,C市人口老龄化形势非常严峻,为此,C市人民政府拟委托下属平台公司D集团兴建“C市阳光养老社区项目”(以下简称“养老社区项目”)。D集团接受证券公司的建议,计划通过发行项目收益债券为养老社区项目融资。

关键词:C市阳光养老社区项目;收益债券;融资方案

本文首先介绍养老社区项目的基本情况,测算其所需外部融资规模。然后从发行主体,发行规模、期限及还本付息方式,交易结构,偿债资金来源五方面对项目收益债券的融资方案进行分析、设计。最后对融资成本进行测算。

一、C市阳光养老社区项目概况

(一)项目建设必要性

1、项目法人介绍

C市阳光养老社区项目的法人为D集团。

D集团成立于2000年08月18日,注册资本为2亿元,主要从事C市城市建设资金和国有城建资产的经营与管理,是C市城市建设和国有资产管理的投融资主体。D集团经营范围为对C市城市建设投资及行使国有投资功能;房地产开发经营;土地开发。

(二)项目建设规模

该项目总用地面积660,053.00㎡(合990.07亩),总建筑面积433,638.00㎡。

(三)投资估算与外部融资规模测算

经估算,养老社区项目总投资为21.43亿元,其中:工程费用15.26亿元,土地征拆及报批费用3.30亿元,工程建设其他费用1.09亿元、预备费用0.82亿元、其他费用0.98亿元。根据该项目实施条件,计划项目工期为24个月,投资估算如下表所示:

项目建设所需资金来源方面,根据国发〔2015〕51号文,其他房地产项目最低资本金比例为25%。D集团主要从事城市基础设施建设业务、建筑施工业务和土地开发与运营业务,具有投资规模大、投资回收期长、资金周转缓慢等特点,账上易于变现的资产较少。因此养老社区项目资本金比例按照下限25%计算,即D集团动用自有资金5.36亿元,其余16.07亿元通过外部融资解决。

(四)项目经济效益及可行性分析

项目收入主要由亲子公寓销售收入,床位收入,车位出租收入、休闲旅游观光收入和补贴收入等构成。项目动态回收期为13.08年。设折现率为8%,该项目净现值为3,187.07万元,税后内部收益率为8.29%>8%,故该项目具备可行性

二、C市阳光养老社区项目融资方案设计

(一)项目收益债发行方案设计

D集团拟采用发行项目收益债券的方式为C是养老社区项目融资。下面从五个方面对项目收益债的发行方案进行设计。

1、确定发行主体

D集团应设立一家项目公司E作为养老社区项目的法人主体,全权负责养老社区项目的投融资及其他有关事宜。这样做的理由有三:其一,D集团可以作为新成立项目公司的差额补偿人,不必花费额外的成本寻找外部差额补偿人;其二,D集团与现有子公司存在经营活动往来,若以子公司为项目公司不利于风险隔离。此外,若以现有子公司作为项目主体,需要增加子公司的经营范围;其三,通过设置募集资金使用专户、偿债资金专户和收入归集专户,建立项目公司与D集团之间的防火墙,可以一定程度上起到风险隔离的作用。

2、发行规模、期限及还本付息方式

(1)发行规模

根据上文,养老社区项目总投资21.43亿元,其中自有资金5.36亿元,外部融资16.07亿元,故本次项目收益债券发行规模应不低于17亿元。

(2)发行期限

养老社区项目动态投资回收期为13.18年(含建设期2年),从投融资期限匹配角度考量,项目收益债发行期限应接近动态投资回收期。wind数据显示,2015年度,已发行的企业债券期限接近13.18年的有10年期和15年期两个期限品种。按照国发〔2015〕51号文要求,总投资中25%为自有资金,外部融资部分占总投资的75%,故即外部融资回收期<投资回收期=13.18。根据期限匹配理论,借款期限应与收回借款本息的期限相匹配。因此,本次项目收益债券发行期限应为10年。

(3)还本付息方式

根据《项目收益债管理暂行办法》(以下简称《暂行办法》)的规定,项目收益债券的存续期不得超过募投项目运营周期。还本付息资金安排应与项目收益实现相匹配;在项目运营期内的每个计息年度,项目收入应该能够完全覆盖债券当年还本付息的规模。传统的“每年年末付息、到期一次还本”的模式无法满足上述要求,因此本次债券必须设置与项目收入模式相匹配的债券提前偿还条款。

项目前两年为建设期,没有收入产生。第3年至第10年项目收入占前十年收入之和的比例分别为16%、14%、14%、15%、10%、11%、11%和11%,则本次债券提前偿还本金占发行总额的比例应与上述比例一致,即在本次债券存续期的第3-10个计息年度末分别按照发行总额16%、14%、14%、15%、10%、11%、11%和11%的比例偿还债券本金。

3、项目收益债券流动性安排

流动性安排方面,本次债券以簿记建档方式在银行间债券市场面向机构投资者非公开发行,仅限于在机构投资者范围内转让。转让后,持有本次债券的机构投资者合计不得超过200人。

4、偿债资金来源

本次债券的偿债资金主要来源于养老社区项目形成的收入、D集团向本次债券偿债账户支付的差额款项(如有)、本次债券存续期间偿债账户内资金存放在监管银行所产生的收益。

(1)养老社区项目收入

养老社区项目在本次债券存续期(1-10年)内可实现总收入32.18亿元,本次债券应付本金和利息总和为21.96亿元,故债券存续期内项目总收入占本次债券本金和利息之和的比例为1.47倍,能够较好的覆盖本次债券的本息。

(2)D集团提供差额补偿

在债券存续期内,若当年偿债资金专户内账户余额在当期还本付息日前20个工作日不足以支付本次债券当期本息时,监管银行将通知D集团履行差额补偿义务。D集团应于5个工作日内将该年度偿债资金缺口部分划入偿债资金专户。

(3)偿债账户投资

本次债券存续期内偿债账户中的沉淀资金可通过银行存款或银行协议存款等方式存放,临时闲置的偿债资金用于银行存款、国债等流动性较好、低风险保本投资,能够产生一定的收益。

三、融资成本测算

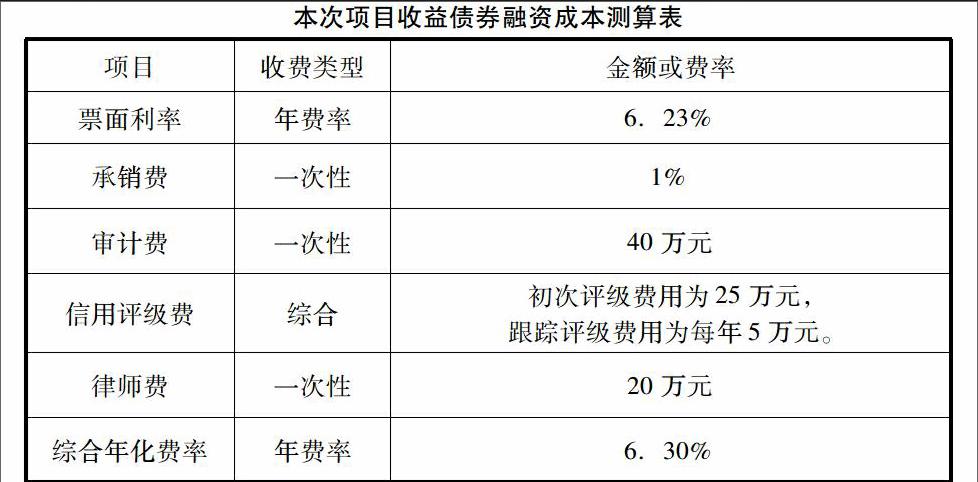

本次债券的融资成本主要由票面利率、承销费、审计费、信用评级费、律师费等构成。本次债券融资成本测算如下表所示:

本次项目收益债券融资成本测算表

上表中票面利率为2015年度非公开发行的且债项评级为AA的四只项目收益债券发行利率的算数平均数,上述四只债券的明细如下表所示:

本次债券预计综合融资成本为年化6.30%,较D集团2015年1年发行的企业债券的票面利率下降40BP;较D集团现有的三笔银行贷款的平均利率7.73%下降143BP;较D集团尚在存续期的4笔信托借款的平均利率11.90%下降560BP。故本次债券将显著降低D集团的加权平均融资成本,减轻其财务负担。

综上所述,本次项目收益债券融资渠道合理,融资方案因地制宜,兼顾债券安全性和综合成本,采取多项有效的偿债保障措施,制定了切实可行的偿债计划,确保能够以较低的成本、较快的速度足额募集养老社区项目所需的资金。