沪港通能否促进A股与香港股票市场一体化

2016-04-11闫红蕾赵胜民

闫红蕾,赵胜民

(1.嘉实基金博士后工作站,北京 100005;北京大学光华管理学院,北京 100871;3.南开大学金融学院,天津 300352;4.南开大学中国特色社会主义经济建设协同创新中心,天津 300071)

沪港通能否促进A股与香港股票市场一体化

闫红蕾1,2,赵胜民3,4

(1.嘉实基金博士后工作站,北京 100005;北京大学光华管理学院,北京 100871;3.南开大学金融学院,天津 300352;4.南开大学中国特色社会主义经济建设协同创新中心,天津 300071)

沪港通是否有助于促进A股与香港股票市场一体化?本文从微观视角研究沪港通标的股中A+H交叉上市公司A股和H股的价格差异,分析A股市场和港股市场一体化程度的变化并提出提高市场一体化的套利交易策略。基于转移模型的logt检验结果表明,交叉上市公司A股和H股价格的收敛性因公司和时间而变,具有收敛关系的交叉上市公司占比较低, A股与香港股票市场一体化程度较低且未见提高趋势。为提高股票市场一体化水平,本文基于价差极值服从广义帕累托分布(Generalized Pareto Distribution, GPD)的VaR模型构造了无套利区间的上下界,提出A+H交叉上市公司A股和H股套利交易策略,实证结果表明该策略能够获得显著的正收益。本文为市场一体化研究提供经验证据并为通过套利交易促进市场一体化提供解决方案,为深港通推出起到借鉴作用。

沪港通;股票市场一体化; logt检验;广义帕累托分布;VaR

1 引言

近年来香港和内地资本市场的融合进一步加深,多家内地公司实现A+H交叉上市,发行H股或者B股转H股在香港市场融资。资本市场一体化有助于提高资本配置效率、分散风险并促进市场稳定发展。在资本市场发展早期阶段我国出于维护资本市场稳定考虑,根据股权所有者不同将市场划分为A股、B股和H股,市场分割引起需求差异[1]、信息不对称[2-4]和流动性风险[5-7]导致A股相对与H股长期溢价,市场分割状态下投资回报的不确定性、股票价格的波动[8]、做空受限[9]以及高昂的交易成本[10]使得市场间套利受限妨碍了套利交易提高市场定价效率机制的发挥,影响市场的公平及效率,损害市场的稳定性。在市场稳定的前提下解决市场分割,促进金融自由化是当前我国金融体系改革的重要议题。为进一步促进中国内地与香港资本市场双向开放,提升对外开放的层次和水平,沪港通于2014年4月10日启动,提高了沪市有效性[11],加强了内地与香港的波动溢出[12]并且增加了股价的信息按量[13]。2015年及2016年政府工作报告明确提出推出深港通,沪港通对深港通具有重要的借鉴意义,研究如何衡量内地与香港股票市场的一体化水平,充分发挥沪港通的交易通道作用,提高内地与香港股市一体化具有重要的理论和现实意义。

内地与香港股票市场的一体化程度近年来有所提高:1991至2008年,中国与香港市场从分割走向整合[14],在内地A股市场引进合格的香港机构投资者后相关性逐渐增加[15]。2007年港股直通车方案公布后沪深股票市场与香港股票市场的波动溢出效应增强[16]。次贷危机以来,内地股市与香港市场的联动不断提高[17-18],金融危机深化时期联动效应明显增强,内地对香港证券市场有显著影响[19]。股票市场一体化问题的研究方法较为丰富,包括协整分析、Granger检验、VAR模型和GARCH模型等多种方法:吴吉林和操君[20]基于Copula方法研究了A股和H股之间的整合和相依性,何光辉等[21]采用滚动协整技术分析了内地市场的动态国际一体化,李红权等[22]采用Granger风险因果检验方法研究了市场间的信息溢出,鲁旭和赵迎迎[23]基于三元VAR-GJR-GARCH-DCC研究了两地股市动态联动性发现内地与香港股市联动性增强,存在信息溢出,一体化水平提高。上述研究主要从市场宏观层面研究股指的相互影响而忽略微观层面股票价格的巨大差异,难以反映市场一体化程度的变化。从研究方法来看,时间序列分析要求数据平稳,而股价和股指作为金融时间序列表现出强烈的波动集群特征,当数据的收敛速度较慢,观测值数据量有限或收敛路径存在较大差异时检验的功效大大降低。部分研究从交叉上市公司股价关系角度考虑市场一体化问题:易荣华等[24]基于A+H交叉上市公司股票样本的实证研究发现两个市场的估值效率及估值模式出现趋同的变化趋势,陈学胜和周爱民[25]的实证分析发现虽然交叉上市公司A、H股价格存在差异但两者的变动存在线性或非线性的协整关系且互为调整。本文从交叉上市公司股票价格差异的微观视角出发采用转移模型,通过分析沪港通标的A+H交叉上市公司股票价格的动态关系研究市场的一体化程度的动态变化并分析沪港通的政策效果。解决市场分割提高市场一体化程度的措施方面的研究尚不多见,本文在前述研究的理论基础上基于价差的极值服从广义帕累托分布(GPD)的VaR模型构建套利策略促进价差收敛,提高市场一体化水平,具有较强的可行性和现实意义,对已有研究形成一定补充。

2 市场一体化检验

沪港通有助于减轻甚至消除需求差异、信息不对称和流动性不足等造成价格差异的因素,在市场联动性提高,信息溢出条件下,具有相同股票权益的交叉上市公司的A股和H股价格应当逐步收敛,趋于一致。通过研究价差是否收敛研究市场一体化的优点在于,第一,通过分析沪港通标的股价差的变化考察沪港通的效果具有直观性。第二,不依赖于特定假设和股票定价模型,具有一般性和可靠性。

2.1 模型和数据

本文搜集了自2014年4月10日沪港通启动至2016年3月25日沪港通标的A+H交叉上市公司的A股和H股的日度收盘价,舍去因内地与香港节假日不同而出现港股和A股单方面休市的观测值。剔除上市不足半年和期间发生重组的公司,包括中国北车等,得到68家沪市A+H交叉上市公司的A股和H股的481个交易日的数据。为排除分红和股票股利对股价的影响,对所有股票价格进行向前复权处理。Grammig等[26]发现对于交叉上市的股票而言,汇率波动对股价的波动是外生的,本文按照国家外汇管理局公布的港币兑人民币汇率将H股价格折算成人民币价格。协整分析经常用于分析股价的收敛和套利机会[27],但协整分析方法存在一定局限性,本文参考Phillips和Sul[28]提出的转移模型,采用logt回归检验方法对股票价格的收敛性进行检验。

建立一个半参数模型δit=δi+σiξitL(t)-1t-α

(1)

σi>0,t=1,…T;i=1,…N,δit是股票i在t时刻的价格,其中δi是常数代表股票i的内在价值,(1)式表示股票价格围绕其内在价值波动过程,L(t)是一个关于时间缓慢变化的函数,t→∞,L(t)→∞。σiξitL(t)-1t-α模拟了δit运动过程的波动和对稳定值的偏离,α意味着δit偏离其稳定值δi的程度,衡量是否收敛及收敛的速度,对于任意α≥0,δit最终将收敛于δi。(1)式满足如下假设条件:

(2)

(3)

其中Bi和B2i是独立的布朗运动过程,方差分别是ωii和ω2ii。

(4)

(5)

(6)

(7)

(8)

假设4:(1)式中L(t)是缓慢变化,单调递增且发散的函数,如L(t)=log(t),log2(t+1) 或loglog(t+1)。

A+H股交叉上市公司的A股和H股反映了同一公司的风险特征,具有相同的股本和每股收益,代表了相同的未来股权现金流,且贴现率受到同一资本结构和融资成本的影响,在市场一体化情况下壁垒逐渐消除,市场联动性提高,交叉上市公司股票将收敛于其内在价值,价格应趋于一致,即δi=δ,α≥0。该命题作为具有重要意义的原假设,涵盖δit≠δjt这样的过渡期,因此涵盖更多可能的转移特征,甚至允许发散的情况,更符合我国股票市场股价运动的特点。该检验方法具有如下优点:第一,金融时间序列往往非平稳,而且具有异方差特点,转移模型的假设检验不要求股价δit满足任何特定的条件,如趋势平稳或随机非平稳等条件。第二,转移模型作为非线性模型具有很好的一般性,可以包含δit随时间变化的多种路径和波动特性。第三,转移模型具有良好的实用性,不依赖于数据量。即便是观测值数量有限,也不会影响估计的无偏性。分析股价收敛的问题的关键是如何得到α的估计值。

定义截面方差比率H1/Ht衡量t时刻个体相对于初始时刻即t=1时的发散程度,借此考察个体收敛程度的动态变化其中:

(9)

在收敛条件下随着t→∞,hit→1,对于给定的N,Ht→0。根据Phillips和Sul[28]的证明,

(10)

(11)

(12)

其中b=2α,ut=-εt截距a=logH1-2log(υψN/δ)=-2logL(1)+u1与α无关。通过估计(12)式中logt的系数b即可得到α的估计值。检验过程为:

第一步,提出t检验的原假设H0:δi=δ,α≥0;备择假设HA:对于任意i,δi≠δ或α<0

第二步,根据(9)式计算截面方差比率H1/Ht。

(13)

2.2 检验结果

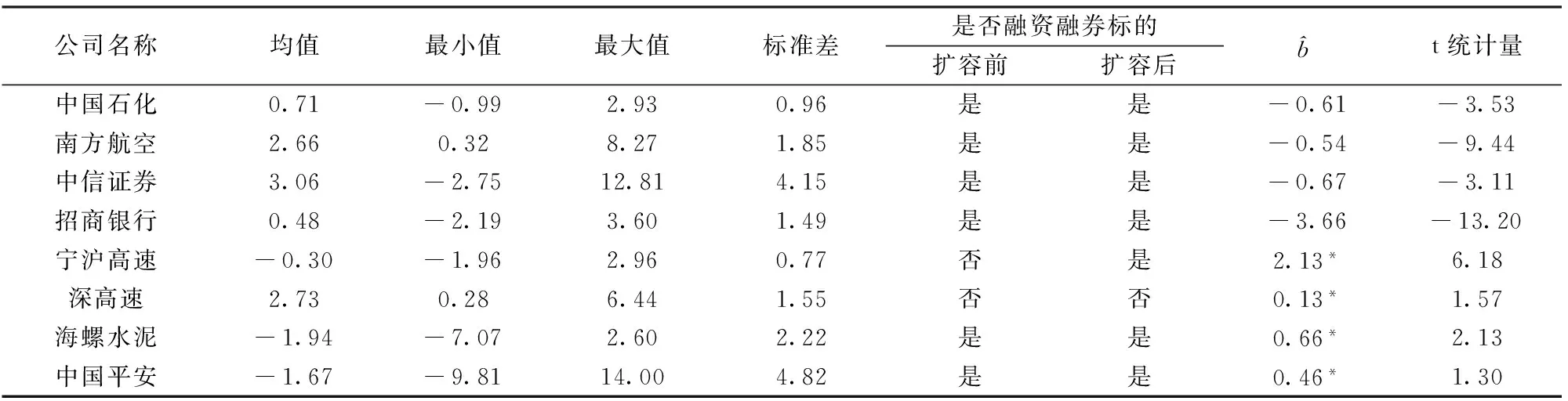

本文首先考虑在整个样本期间沪市A+H交叉上市公司股票的走势情况,限于篇幅,表1仅报告部分公司的价差统计描述及logt检验结果。

68家交叉上市公司的A股和H股的价格在整个样本时间范围内,只有7家公司的A股和H股价格具有收敛关系,市场一体化程度较低,价格差异普遍存在。由于2015年5月开始A股市场经历严重的股灾,期间政府采用多种手段甚至直接进行窗口指导维护市场稳定,对市场干预程度较深影响了原有价格形成机制。为排除“股灾”对A股和H股的走势关系的影响,同时考虑沪港通的政策效果,本文分阶段考察了沪港通启动之后A股和H股收敛关系分阶段的变化。限于篇幅仅报告部分公司的检验结果,详见表2。

表1 部分沪市A+H交叉上市公司股票价差统计描述以及log t检验结果

注:2014年9月22日起融资融券标的股票数量将由700只扩大至900只,*表示示t值大于-1.65,通过收敛检验。

表2 沪市A+H交叉上市公司分阶段股价收敛关系表现

注:*表示t值大于-1.65,通过收敛检验。

表2可见,沪港通对于促进A股股和H股的收敛关系不明显,A股和H股具有收敛关系的交叉上市公司数量呈现逐年下降趋势。股价收敛性随上市公司个体和时间的变化呈现较大差异,股本规模大流动性好的交叉上市公司的A股和H股收敛的概率更高。总体来说,沪港通作为A股与港股的互联互通渠道的作用并未充分发挥,对于促进市场一体化效果不明显,主要原因为套利受限:第一,部分交叉上市公司的A股不是融资融券标的,可融券源不足导致融资融券的双向交易机制无法充分发挥。第二,根据沪港通的制度安排,内地投资者只能参与指定范围内的港股现货交易,不能买卖香港市场的衍生品或融资借贷,内地的融资融券业务也暂不对香港投资者开放。第三,操作层面上香港股票市场交易与A股交易制度存在许多差异,包括交易日,交易安排,涨跌幅限制,交收及资金存取的区别。此外,沪港通推出之前,香港的机构投资者可以通过QFII通道投资内地股市,而沪港通的作用主要是增加了个人投资者投资A股的通道,边际贡献有限[29]。

3 套利交易策略

套利在提高市场定价效率中扮演重要角色[30],套利收益来源于资产的错误定价,有助于推动资产价格向其基础价值回归并向市场提供流动性。De Jong et al.[31]发现使用简单的策略在交叉上市公司之间进行套利可以获得显著的超额回报。随着沪港通业务的开展,市场壁垒逐步解除,融资融券业务有望开放,投资者可以采用数量化交易策略在A+H交叉上市的股票之间进行套利。Schutlz和Shive[32]认为单边交易相比于套利更有助于消除价差,因此即便在不允许杠杆交易和做空交易的情况下本文的分析仍然具有实际意义。

3.1 模型

套利的关键在于寻找合理的开仓机会,构造无套利区间。基于风险的套利交易将价差的波动视为风险,无套利区间可以看作价差的风险度量,即价差过大或者过小的风险。风险价值(Value at Risk, VaR)广泛应用于风险度量和风险对冲研究[33], VaR与资产分布的尾部密切相关,金融资产的分布的厚尾特征使得极值理论被引入到风险度量中。广义帕累托模型对观测值中所有超过某一门限值的数据建模,能够有效的使用有限的极端观测值,重点对超过某界限以上的数据进行研究。本文基于价差极值服从GPD分布,利用GPD分别对价差中的极大值和极小值进行拟合计算出形状参数和尺度参数,结合VaR构造出无套利区间的上界和下界,即价差分布的合理范围。令X表示价差,X的分布函数为Fx(x),VaR表示在给定的概率水平α∈(0,1)下价差分布的无套利区间的临界值。P{VaRl(X)≤X≤VaRu(X)}=α

广义帕累托分布的分布函数定义为:

(14)

其中,β>0,当λ≥0时,x≥0,当λ<0时,0≤x≤-β/λ,λ为形状参数,β是尺度参数。该分布已广泛被应用在金融风险度量中。

(15)

具体估计步骤如下:

(16)

(17)

最后,利用VaRm(α)和VaRl(α)得到套利区间为:(-∞,-VaRl(α))和(VaRm(α),+∞),本文α=0.9。

3.2 实证结果

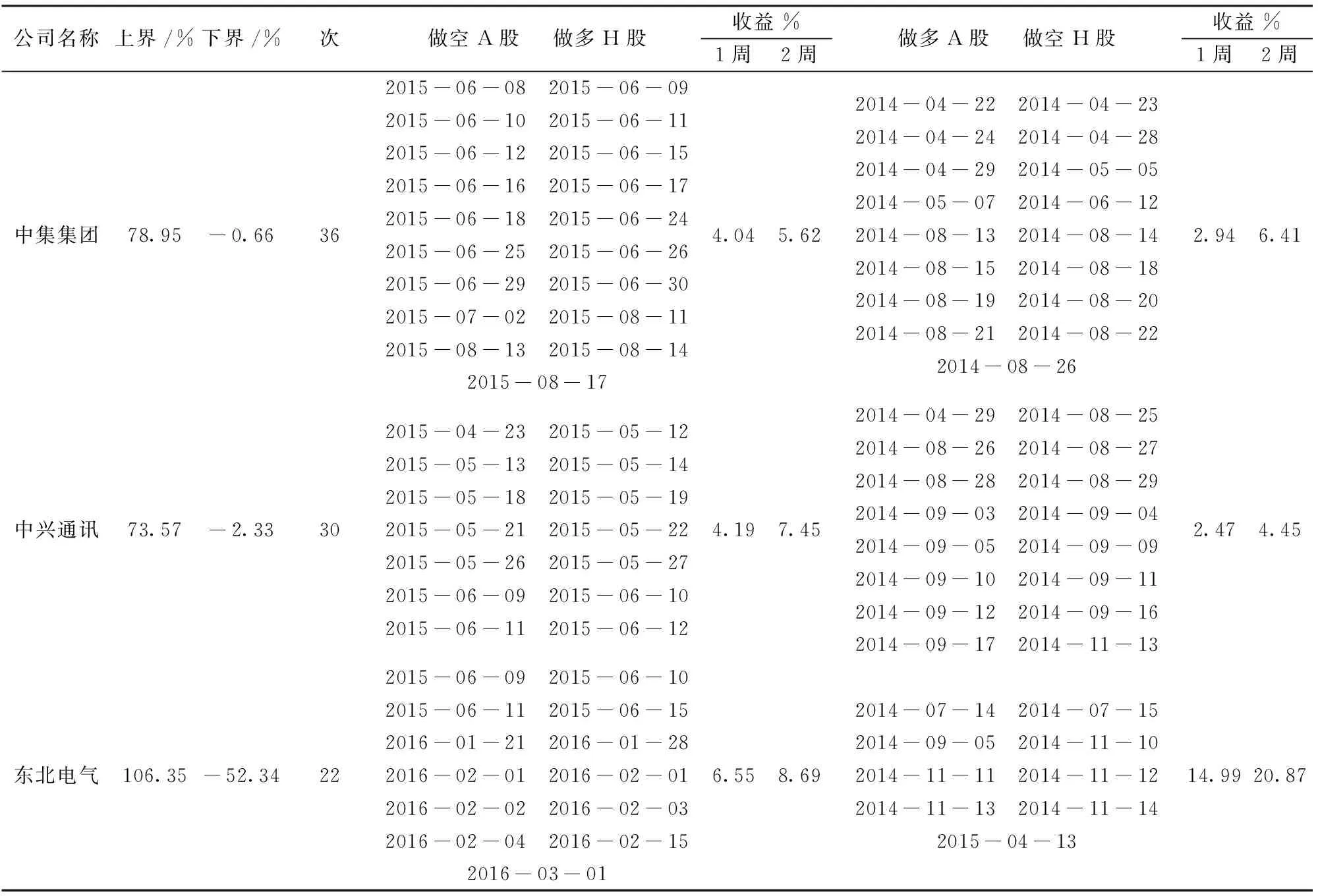

假设投资者建立相应的头寸不会对价格产生冲击,不考虑交易成本,投资者可以参与内地股市的融资融券也可以参与香港股市的融资借贷,不考虑杠杆。为排除历史价格的影响,将所有样本股票的价格转化为以2014年4月10日沪港通启动时点为基期的定基收益率,价差定义为收益率之差,即A股收益率与H股收益率之差。同时建立两个资金规模相等方向相反的零投入自融资组合,0时刻建仓价格分别是δA0和δH0,在t时刻平仓价格分别为δAt和δHt。若价差低于无套利区间下界,则多A股做空H股,投资组合的收益为(δAt-δA0)/δA0-(δHt-δH0)/δH0,等于交叉上市公司A股和H股的的定基收益率之差,反之若价差高于无套利区间的上界,则做空A股做多H股,投资组合的收益为(δHt-δH0)/δH0-(δAt-δA0)/δA0。无套利区间以及套利机会见表3。

实证分析结果表明,套利交易的机会普遍存在,68对交叉上市股票在481个交易日内平均有32次套利交易的机会,使用基于GPD的VaR模型很好的捕捉了套利交易的机会。做多A股做空H股持有套利组合一周的平均套利收益为3.42%,标准差为0.0256,t统计量为11.00;持有套利组合两周的平均收益5.49%,标准差为0.0377,t统计量为12.07。做空A股做多H股持有套利组合一周的平均套利收益为3.87%,标准差为0.0213,t统计量为14.96;持有套利组合两周的收益为7.89%,标准差为0.0343,t统计量为18.49。总体来说,持有套利交易组合一周平均收益是3.64%,t统计量是18.01,持有套利组合两周的收益是6.59%,t统计量是20.47。持有套利组合两周的收益增加,说明价差具有均值回复特点,能够回复至无套利区间之内,但价差的均值回复过程具有较强的波动性且较为缓慢,持有套利资产组合的风险和收益都随着持仓时间增加而增加。其中具有价格收敛关系的股票的套利机会更少,且套利收益的标准差更小,交易的不确定性更小,是更为理想的套利交易资产组合。这说明套利交易进行套利可以获得显著为正收益。投资者通过进行A股和H股之间的套利可以获得套利收益也可以减少A股和H股的价差提高市场一体化水平。

表3 沪市A+H交叉上市股票的套利机会及套利收益

注:假设套利建仓时期是在套利机会出现当日的收盘时刻,交易价格为收盘价,不考虑交易成本。收益为持有投资组合一周或两周收益,若遇停盘则以最近的交易日收盘价为平仓价。超出样本范围的平仓日以3月27日的收盘价为平仓价。

表4 部分深市A+H交叉上市公司股票价差统计描述以及log t检验结果

*表示示t值大于-1.65,通过收敛检验。

表5 部分深市A+H交叉上市公司分阶段股价关系表现

*表示示t值大于-1.65,通过收敛检验。

4 样本外检验

作为稳健性分析,本文选择深市16家A+H交叉上市公司进行样本外检验,处理方法与前述方法一致。首先检验深圳股市和香港股市的收敛性,表4报告了2014年4月10日至2016年3月25日样本期间内部分深市个股和港股价格的收敛性。

整个样本区间的收敛检验表明深市和香港股市的一体化水平较低,仅有3家交叉上市公司的A股和H股价格具有收敛关系,为进一步考察收敛关系随个体和时间的变化情况,表5报告了16家交叉上市公司分阶段的收敛检验结果。

分阶段检验结果验证了A股和H股股价具有收敛关系的交叉上市公司数量较低,说明深圳和香港股市的一体化水平较低,并且A股和H股收敛性随个体和时间变化较大,验证了前文对沪市分析的结论。与沪市差别在于具有收敛关系的交叉上市公司数量在2015年出现上升,随后呈现下降趋势,反映出投资者对深港通推出的预期。为了验证基于GPD的VaR模型是否能够有效的寻找套利机会,获得套利收益并促进深市交叉上市公司的A股和H股价格收敛,本文进一步对深市A+H交叉上市的公司进行分析,以检验策略的有效性并为深港通的启动提供一定借鉴,表6报告了部分深市A+H交叉上市公司套利交易的机会和收益情况。

表6的样本外结果表明基于广义帕累托分布的VaR模型是有效的,做空A股做多H股,持有投资组合一周的收益是5.36%,标准差是0.0361,t统计量是5.94;持有两周的收益是10.29%,标准差是0.0538,t统计量是7.65。做多A股做空H股,持有投资组合一周的收益是5.99%,标准差是0.0462,t统计量是5.19;持有投资组合两周的收益是9.14%,标准差是0.0553,t统计量是6.62,具有收敛关系的深市交叉上市公司的套利机会更少,收益率的标准差更小,不确定性更小,说明具有收敛关系的股票是更为安全的套利投资组合符合前文的发现。同时深市的交叉上市股票之间的价差同样具有均值回复的特点,且持有投资组合时间增加,组合收益和标准差增加,验证了前文的检验结果以及策略的可行性,并可以为深港通机制下的套利交易提供依据。

表6 部分深市A+H交叉上市股票的套利机会和收益

注:假设套利建仓时期是在套利机会出现当日的收盘时刻,交易价格为收盘价,不考虑交易成本。收益为持有投资组合一周或两周收益,若遇停盘则以最近的交易日收盘价为平仓价。超出样本范围的平仓日以3月27日的收盘价为平仓价。

5 结语

本文研究了A股市场和香港股市的一体化问题,从微观视角分析了沪港通标的A+H交叉上市公司的A股和H股的价格收敛性,并提出通过套利交易促使价差收敛提高市场一体化的交易策略。本文首先采用允许多种转移路径的转移模型的log t检验研究了交叉上市公司A股和H股之间的收敛关系,实证分析表明,在整个样本时间范围内沪市68家交叉上市公司中个股之间收敛情况不一,只有7家公司的A股和H股价格具有收敛关系,发散的情况较为普遍。分阶段检验结果表明具有收敛关系的交叉上市公司数量逐年下降,A股和H股收敛性因时间和公司不同差异较大,市场的一体化程度较低。其次,本文在价差的极值服从广义帕累托分布的假设下结合VaR模型构造了无套利区间,研究了交叉上市公司A股和H股之间的套利交易策略,研究发现二者之间存在较多的套利机会,该策略能够获得显著的收益,其中具有股价收敛关系的交叉上市公司A股和H股的套利机会较少但收益较为稳定。样本外检验结果验证了市场一体化程度较低的判断,并表明该策略的有效性。本文系统性的分析了沪港通制度的政策效果,并提出了通过套利交易缓解市场分割问题,借助沪港通机制通过交易提升市场一体化水平的可行方案,为深港通启动提供参考。

[1] Stulz R, Wasserfallen W, Foreign equity investment restrictions and shareholder wealth maximization: Theory and evidence[J]. Review of Financial Studies, 1995, 8(4):1019-1057.

[2] Grossman S, Stiglitz J. On the impossibility of informationally efficient markets[J]. American Economic Review, 1980, 70(3):393-408.

[3] Chakravarty S, Sarkar A, Wu Lifan. Information asymmetry, market segmentation and the pricing of cross-listed shares: Theory and evidence from Chinese A and B shares[J]. Journal of International Financial Markets, Institutions and Money, 1998, 8(3-4): 325-356.

[4] Chan K, Menkveld A, Yang Zhishu. Information asymmetry and asset prices: Evidence from the China foreign share discount[J]. Journal of Finance, 2008, 63(1):159-196.

[5] Bailey W, Jagtiani J, Foreign ownership restrictions and stock prices in the Thai capital market[J]. Journal of Financial Economics, 1994, 36 (1): 57-87.

[6] Wang S S, Jiang Li. Location of trade, ownership restrictions and market illiquidity: Examining Chinese A and H shares[J]. Journal of Banking and Finance, 2004, 28(6): 1273-1297.

[7] Geert B, Campbell H, Christian L. Liquidity and expected returns: Lessons from emerging markets[J]. Review of Financial Studies, 2007, 20(6):1783-1831.

[8] Mitchell M, Pulvino T, Stafford, E. Limited arbitrage in equity markets[J].The Journal of Finance, 2002, 57(2): 551-584.

[9] Bris A, Goetzmann W N, Zhu Ning. Efficiency and the bear: Short sales and markets around the world[J].The Journal of Finance, 2007, 62(3):1029-1079.

[10] Gagnon L, Karolyi A. Multi-market trading and arbitrage[J]. Journal of Financial Economics, 2010, 97(1): 53-80.

[11] 刘荣茂,刘恒昕. 沪港通对沪市股票市场有效性的影响[J]. 经济与管理研究,2015,36(8):54-62.

[12] 杨瑞杰,张向丽. 沪港通对大陆、香港股票市场波动溢出的影响研究——基于沪深300指数、恒生指数高频数据[J]. 金融经济学研究,2015,30(6):49-59.

[13] 陈学胜,覃家琦. 交叉上市股票价格发现能力差异及交易信息含量测度[J].中国管理科学,2013,21(2):9-16.

[14] 游家兴,郑挺国. 中国与世界金融市场从分割走向整合——基于DCC-MGARCH模型的检验[J]. 数量经济技术经济研究,2009,12:96-108.

[15] 郭彦峰,黄登仕,魏宇,等. A+H交叉上市股票间信息传递的不对称性研究[J]. 中国管理科学,2010,18(3):10-16.

[16] 张信东,赵芳. 沪、深股票市场与香港股票市场的溢出效应——基于发布港股直通车方案前后的比较分析[J]. 南开管理评论,2009,12(4):99-106.

[17] 仪垂林,张翠玉. 次贷危机前后中国内地与亚洲主要股票市场联动性分析[J]. 产业经济研究,2010,(5):79-86.

[18] 李晓广,张岩贵. 我国股票市场与国际市场的联动性研究——对次贷危机时期样本的分析[J]. 国际金融研究,2008,(11):75-80.

[19] 曾志坚,徐迪,谢赤. 金融危机影响下证券市场联动效应研究[J]. 管理评论, 2009,21(2): 33-39.

[20] 吴吉林,操君. 中国A、B、H股间市场一体化进程研究—基于SKEWED-T-GJR-COPULA方法的实证检验[J]. 南方经济,2011,(5):43-53.

[21] 何光辉,杨咸月,陈诗一.入世以来中国证券市场动态国际一体化研究[J]. 经济研究,2012,(10):82-96.

[22] 李红权,洪永淼,汪寿阳. 我国A股市场与美股、港股的互动关系研究:基于信息溢出视角[J]. 经济研究,2011,(8):15-25.

[23] 鲁旭,赵迎迎. 沪深港股市动态联动性研究——基于三元VAR-GJR-GARCH-DCC的新证据[J]. 经济评论,2012,(1):97-107.

[24] 易荣华,鞠瑾,刘家鹏. 基于交叉上市股票的市场估值效率测度与估值模式分析[J]. 中国管理科学,2016,24(1):30-37.

[25] 陈学胜,周爱民. 交叉上市股票价格发现及贡献差异的横截面分析[J]. 中国管理科学,2009,17(2):21-28.

[26] Grammig J, Melvin M, Schlag C. Internationally cross-listed stock prices during overlapping trading hours: price discovery and exchange rate effects[J]. Journal of Empirical Finance, 2005, 12(1):139-164.

[27] 胡伦超,余乐安,汤铃. 融资融券背景下证券配对交易策略研究——基于协整和距离的两阶段方法[J]. 中国管理科学,2016,24(4):1-9.

[28] Phillips P C B, Sul D. Transition modeling and econometric convergence tests[J]. Econometrica, 2007,75(6): 1771-1855.

[29] 赵胜民,闫红蕾. 内地与香港股票市场的一体化进程研究[J]. 中国经济问题, 2016, (1):124-135.

[30] Sheleifer A. Inefficienct markets: An introduction to behavioral finance[J].Journal of Institutional and Thearetical Economics,2002,158(2):369-373.

[31] De Jong A, Rosenthal L, Van Dijk M A. The risk and return of arbitrage in dual-listed companies[J]. Review of Finance, 2009, 13(3): 495-520.

[32] Schultz P, Shive S. Mispricing of dual-class shares: Profit opportunities, arbitrage, and trading[J].Journal of Financial Economics,2010,98(3):524-549.

[33] 黄金波,李仲飞,周鸿涛. 期望效用视角下的风险对冲效率[J]. 中国管理科学,2016,24(3):9-17.

[34] Embrechts P, Kluppelberg C, Mikosch T. Modeling extremal events for insurance and finance[M]. 1997, Berlin:Springer.

Does Shanghai-Hong Kong Stock Connect Promote Integration between

Hong Kong and Mainland China’s stock market YAN Hong-lei1,2,ZHAO Sheng-min3,4

(1.Harvest Fund, Beijing 100005, China; 2.Guanghua School of Management, Peking University, Beijing 100871, China;3.School of Finance, Nankai University, Tianjin 300152, China; 4. Collaborative Innovation Center for China Economy,Nankai University, Tianjin 300071, China)

Shanghai-Hong Kong Stock Connect is a cross-boundary investment channel under which investors in each market are able to trade shares on the other market using their local brokers and clearing houses. After the successful launching of the Shanghai-Hong Kong Stock Connect program in 2014, it is expected Shenzhen-Hong Kong Stock Connect program will be launched in 2016 according to Government Work Report 2015 and 2016. Does Shanghai-Hong Kong Stock Connect enhance stock market integration between Hong Kong and Mainland China? What predictions does it have on the launch of the Shenzhen-Hong Kong Stock Connect and How to promote stock market integration between Hong Kong and Mainland China? Differ from previous research, the stock market segmentation and integration is studied from a micro perspective focusing on the dynamics of the cross listed companies’ A and H shares’ prices. Under the assumption of efficient market, arbitrage will eliminate unreasonable gaps thus the stock prices (or return) of identical companies are apt to converge. If not, arbitrage opportunities arise and arbitrage capitalizes on unreasonable gaps while eliminate them and provide liquidity. The daily close prices of all together 84 cross listed companies from 2014 April, 10thto 2016 March, 25thare collected as our sample and the H shares’ prices are adjusted to RMB prices by the exchange rate of identical day. The evolvement of price discrepancy between the cross listed A and H shares is first studied to analyze the impact of Shanghai-Hong Kong stock connect on market integration with application of transition model and log t test. And then arbitrage strategy between cross listed A and H shares is proposed to improve stock market integration by constructing arbitrage free interval with application of value at risk (VaR) model based on the assumption that gaps follow generalized Pareto distribution (GPD) and test its profitability.Empirical result shows that convergence between the cross listed A and H shares vary among individual companies and time, only 7 pairs of A and H shares of identical firm converge across the whole sample period, moreover there is no sign of uptrend as the number declines from 24 in 2014 to 8 in 2016 Q1. Therefore the integration level is unsatisfactory and Shanghai-Hong Kong Stock Connect has not fully functioned. However, arbitrage can contribute to market integration and the strategy produces significant average return of 3.64% for one week and 6.59% for two weeks. Out of sample test verifies the aforementioned findings and shows the strategy is effective and profitable. In this paper the evolvement of the Shanghai Hong Kong Stock Connect’s policy effect is systematically studied. Besides, feasible strategy by arbitrage between cross listed stocks which facilitates market participants’ spontaneous trading against unreasonable gaps as a solution of market segmentation is proposed. And our research provides enlightenment and empirical reference for Shenzhen-Hong Kong Stock Connect.

Shanghai-Hong Kong Stock Connect; stock market integration; log t test; GPD; VaR

1003-207(2016)11-0001-10

10.16381/j.cnki.issn1003-207x.2016.11.001

2015-07-31;

2016-03-24

教育部人文社会科学研究规划基金项目(15YJA790090)

闫红蕾(1985-),女(汉族),辽宁沈阳人,嘉实基金与北京大学光华管理学院联合培养博士后,研究方向:金融工程、资产定价,E-mail:sunfloweryan@163.com.

F830.9

A