恒隆“慢火煲汤”掉队了

2016-04-01张佳竹

张佳竹

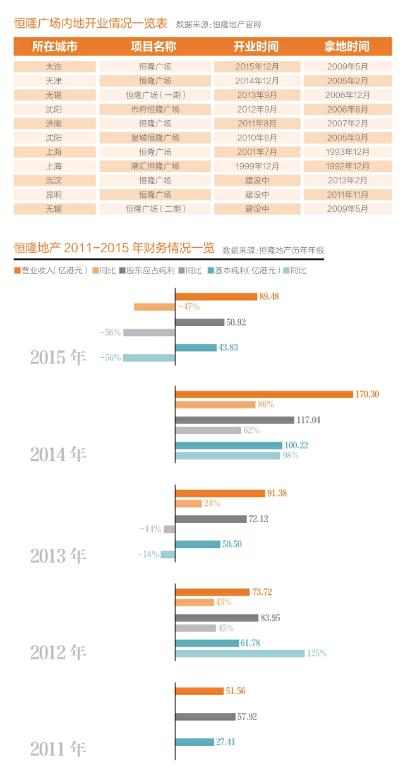

2015年,恒隆过得有点“苦”。全年业绩不太乐观,营业收入、纯利双双大跌;租金收益同比增幅仅为7%。

这样的结果或许早在董事长陈启宗的预料之中,去年年初,他就曾公开表示市道现正陷于低迷,中国经济将进入长冬。但同样环境下,万达、华润、银泰的租金收入增幅均在30%以上。

业内认为,恒隆“慢火煲汤”的手法已经不适应如今的内地商业市场,开发周期过于漫长,被后来者抢得先机。已有商场出租率下滑,新开商场又缺乏生长力,这些才是导致曾经的商业地产巨擘,如今被同行甩在身后的主要原因。

不好看的“成绩单”

1月28日,港股上市公司恒隆地产有限公司(以下简称恒隆)公布2015年年度业绩:营业收入减少47%至89.48亿港元,由于住宅销售减少,物业销售收入骤降至11.97亿港元,同比下滑88%;物业租赁收入77.51亿港元,同比增幅仅为7%(内地物业增幅7%,香港物业增幅8%)。

其中,内地物业组合的租金收入为41.94亿港元,8座购物商场租金收益32.87亿元,较去年上升6%。(在恒隆地产整体物业租赁的租金收入及营业溢利构成中,内地的物业组合占比分别达到54%及48%。)

要知道,去年它有两座购物商场相继开业,分别是9月开业的天津恒隆广场和12月开业的大连恒隆广场,截至2015年底,该公司在内地投入运营的物业面积大约在230万平米。按其2014年176.1万平米的物业面积来看,一整年营业面积增加了30%,但内地总体租金收入才增加了7%。如果算上前期的投资成本和相关的管理成本,连这7%都难保证。

对于它而言,这样的“成绩单”实在有些拿不出手。毕竟它是香港最具资历的上市公司之一,在业内被公认为专业的、重视品质的顶级物业发展商,乃是众多商业地产“后辈”学习的榜样。

再来与国内其他几家商业地产“大户“对比一下。

去年土豪万达一口气在全国新开了26家商业广场(当然也关了不少店),商业租金收入144亿元,增长率为30.7%。华润去年在内地新增7家万象城,投资物业租金收入约65.4亿港元,增幅115%。银泰商业新开出5家商业广场,截至去年9月30日,租金收入6.29亿元,同比增幅85.4%。龙湖去年上半年新增3家商场,截至去年6月30日,扣除营业税后的租金收入人民币6.6亿元,较上年同期上升74.7%。

有业内人士就直言,恒隆的一些内地物业,租金水平甚至抵不上运营管理成本。如果算上项目的投资成本,更是入不敷出。

有意思的是,陈启宗似乎颇为满意。他在1月28日举办的业绩会上对租赁物业进行了肯定:“内地经济疲弱,而零售市场,特别是高端产品的销售行情亦进一步放缓,在此艰难的经济环境下,我们的租赁业务表现仍然令人鼓舞。”

押宝大连

在恒隆的年报中,记者看到这样一段话:“2016年恒隆的内地租金收入增长,预计将由新的大连恒隆广场购物商场、租出无锡和沈阳办公楼余下单位所带动。”

陈启宗本人亦对大连恒隆广场寄予厚望。他曾预期,开业时的租出率以第一期(大连恒隆广场分两期开幕,第一期占整体楼面87%)计为80%,以整个商场计为70%。“当第一期的租出率接近90%时,我们的初期租金回报率应达4%至5%这个目标。待其全部租出后,租金回报率很有机会达至5%至6%。”

据记者了解,大连恒隆广场于2015年12月18日开业,从2009年5月立项至今,历时5年半。该商场位于原大连市人民体育场,地处大连的传统商圈——奥林匹克商圈核心地段。建筑面积37.19万平米,其中商业面积22.19万平米,是一座集购物、休闲、娱乐于一体的高端商业综合体,号称东北地区最大单体商业项目。

据项目官方消息称,其招商率已接近80%,在接近300个入驻商户中,有40多个品牌系首次进入大连,包括美国品牌Ralph Lauren Kids、世界顶级巧克力专门店Godiva等。还引入了大连首家韩国“小王子”主题乐园作为主力店,周边还辅以Hugo Boss Kids、Ralph Lauren Kids和Nicholas-bears等国际高端儿童品牌。

“相比于东北地区的另外两家恒隆广场,大连恒隆从一定程度上丰富了项目的业态。”睿意德执行董事张家鹏告诉记者。“项目所在地作为大连的传统商圈之一,并没有像天兴罗斯福、万达广场之类的高质量休闲购物一体的大型商业项目。”无论该公司在其他二线城市的业绩如何,但对于大连恒隆广场,还是应该抱有充分的信心。

新开商场增长乏力

大连恒隆广场虽然“给力”,但架不住“拉后腿”的太多。

记者梳理发现,该公司在内地开店速度基本保持“一年一家”,近年开设了4家恒隆广场,然而这几家新开的,业内普遍给予的评价是“业绩不甚理想”。

无锡恒隆广场人气不佳,被网友形容为“市民的豪华休息室”;拥有地段、客流等先天条件与后天优势的沈阳市府恒隆广场经营遇阻,租金下跌;同样位置绝佳的皇城恒隆广场的业绩也不尽人意。

公司历年年报显示,沈阳市府恒隆广场和无锡恒隆广场受到零售消费疲弱及租金下调的影响,在重整租户组合之际出租率分别下降至87%及72%,零售额均下降3%。沈阳皇城恒隆广场项目过去4年(2012-2015)的租金收入分别为1.5亿港元、1.6亿港元、1.66亿港元、1.7亿港元;市府恒隆广场仅3年的租金收入分别为2.82亿港元、2.83亿港元、2.83亿港元。

未来沈阳的商业竞争将更加激烈。睿意德数据显示,2015年,沈阳新增商业项目总量达到79.6万平米,新增商业面积达到72万平米,总商业面积预计将达到861万平米。

“目前沈阳已有不少商业项目‘阵亡,面对巨大的商业地产存量,接下来,在多重因素的共同作用之下,沈阳商业地产的竞争将更加白热化。”张家鹏表示。

亚太商业不动产学院院长朱凌波分析称,恒隆在二线城市照搬上海模式,定位太高,不适应当地的消费力和消费习惯,没有与市场需求接轨,导致项目经营不佳。

此外,新开的天津恒隆广场也处在“养商期”。“天津紧挨北京,两座城市之间的交通极为便捷,北京的奢侈品选择余地更大,会严重分流天津已有的消费者。与此同时,天津本地的消费力和消费理念也相对滞后,与北上广深等地相差较远。”朱凌波表示,除将面对来自紧邻北京的压力外,已于2012年9月开业的银河国际购物中心也是天津恒隆广场强有力的竞争对手。

中国商业地产联盟秘书长王永平告诉记者,一般商场的培育期在3-5年,恒隆广场在二线城市的商场“养商期”才刚刚开始,离维稳和盈利还有一段距离。

“大本营”后劲有限

恒隆在内地的租金收入能有7%的增长,应归功于其“大本营”上海的两家商场。

年报显示,上海恒隆广场和港汇恒隆广场2015年租金收入同比均增长3%至16.69亿港元及11.96亿港元,出租率达97%。上海物业组合的租金收入录得增长,部分抵销了沈阳市府恒隆广场及无锡恒隆广场下跌的租金收入。

陈启宗也坦言,上海相对内地其他二三线城市表现比较好,而集团去年内地业务增长也主要由上海带动。

“比起国内二三线城市,上海的消费力和商业氛围确实要成熟许多。但恒隆押宝上海,也不是一点风险都没有。”一位业内人士表示,由于近年来电商发展迅猛,传统的商业地产受到了不小的冲击,即使是上海也未能幸免。

“上海目前零售的增加速度已经明显放慢,”上述业内人士告诉记者,根据上海市统计局数据,2015年上海零售和批发业的增加值整体幅度不到5%。虽然目前恒隆上海商场的租金收入增加了3%,但后劲有限,何况其在上海又主要靠两个项目:港汇购物广场和恒隆广场。而戴德梁行数据显示,恒隆广场首层店铺租金,2014年前三季度分别为117、117和115(元/平米/天),2015年前三季度则均降为114元/平米/天。

中国商业联合会副会长王耀认为,未来商业地产的运营必然是以单纯提供购物场所向为消费者带来娱乐、休闲等体验式服务转变,这对于购物中心的运营者来说无疑提出了比招商更高难度的挑战。

未来投资策略仍积极

陈启宗坦言,由于内地零售市场相当疲弱,内地业务短期经营状况仍然艰巨,如果未来经济情况进一步转差,内地业务也可能会进一步下滑。

不过,陈启宗强调,有计划调整或放慢在内地的发展速度。他认为,内地市场只是短期比较困难,长远依然看好。放眼世界,中国仍然是为数不多的GDP能够达到6%~7%的国家,所以没有必要因为短期的经济波动影响长线投资。因而,恒隆的投资策略不会因此改变,也不会考虑分散内地投资减少风险,亦不会考虑降低商场的档次。

目前,恒隆正为香港及内地的成熟投资物业进行资产优化计划。半年报显示,上海两大物业——恒隆广场和港汇恒隆广场的优化费用为13亿港元。在香港,继雅兰中心及Fashion Walk后,恒隆也开始筹划其他提升项目。

位于昆明的恒隆广场已开始进行地基工程,武汉恒隆广场则计划于2019年底起分期落成。而对于现有的在建项目,陈启宗称不会放慢施工进度,但亦不会如过往般竭力超前。最新年报则指出,恒隆还将发掘和招揽一些具新构思或产品的全新零售商。

至于今后是否继续在内地拿地,陈启宗强调:“土地市场很热的时候不太会去拿地。拿地的客观条件,一是人人都看淡,二是别的同行不想买或者没钱买的时候。机会永远都有,只是看是否在最合适的时间。”

然而,不可否认的是,恒隆在内地的发展裹足不前,扩张速度已落后于同行,发展后劲也有些乏力,“慢火煲汤”的手法似乎已经玩不转如今的商业市场了。显而易见的是,内地是它的主战场,如果运营不见起色,未来增长很可能会陷入停滞。