长江电力资产重组会计案例研究

2016-03-28吴佳星

吴佳星

摘要:在长江电力重大资产重组案例中,会计核算主要是发行股份购买5家辅助性生产公司股权。本次重大资产重组中,长江电力向中国三峡总公司支付交易对价的方式包括:承接债务、向中国三峡总公司非公开发行股份和支付现金。

在并购绩效方面,长江电力的运营效率有所提高,应收账款周转率和存货周转率都有所上升,说明此次资产重组对于长江电力的来说还是有一定正面作用。市场反应方面,长江电力复牌日后一周之内的股票走势一直上涨,市场反应良好。

关键词:资产重组;股份支付

一、交易各方简介

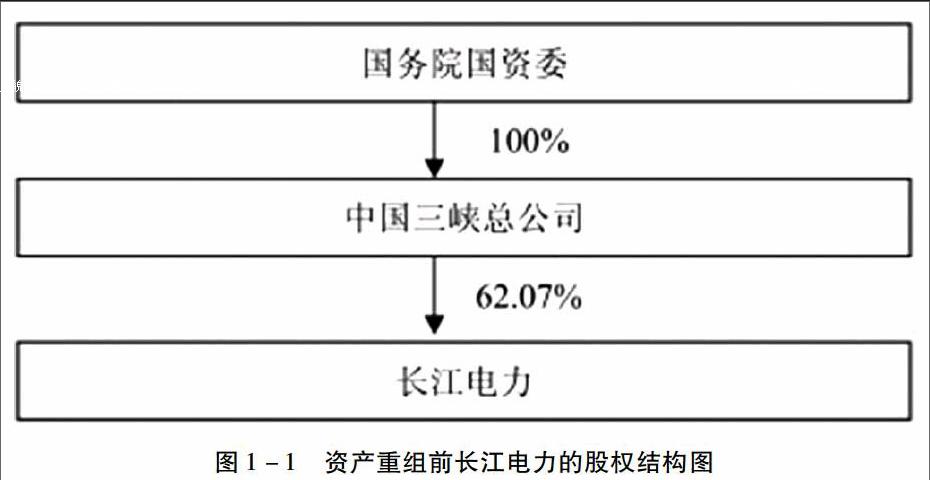

(一)报告主体(会计主体):长江电力

中国长江电力股份有限公司(以下简称“长江电力”)是经原国家经贸委报请国务院同意后,以《关于同意设立中国长江电力股份有限公司的批复》批准,由中国长江三峡工程开发总公司(简称“中国三峡总公司”)作为主发起人以发起方式设立的股份有限公司,股票代码为600900。该资产重组前长江电力的股权结构图如下:

图1-1资产重组前长江电力的股权结构图

(二)主要交易对方:中国三峡总公司

中国三峡总公司成立于1993年9月18日,注册资金393,553万元,是国务院国资委行使出资人职责的国有独资企业,其战略定位是以大型水电开发和运营为主的清洁能源集团,主要负责三峡工程的建设和三峡—葛洲坝梯级枢纽的运行,并经授权滚动开发金沙江下游梯级电站建设项目。

(三)标的资产:本次交易的目标资产包括拟收购三峡工程发电资产和辅助生产专业化公司股权

1.拟收购的三峡工程发电资产基本情况

本次拟收购三峡工程发电资产是三峡工程发电资产中9至26共18台单机容量为70万千瓦、合计装机容量为1,260万千瓦的发电机组及对应的大坝、发电厂房、共用发电设施等主体发电资产,以及与发电业务直接相关的生产性设施。截至评估基准日(2008年9月30日),拟收购三峡工程发电资产以成本法评估的评估价值为10,683,789.65万元,较其账面价值8,317,366.03万元,增值2,366,423.63万元,增值率为28.45%。

2.辅助生产专业化公司基本情况

五家辅助生产专业化公司主要从事与水电相关的业务,为水电工程建设和电力生产提供设备管理、招标、监理、供水、通信运行维护管理等专业化服务。

招标公司、三峡高科公司的其他股东均已同意中国三峡总公司向长江电力转让招标公司、三峡高科公司的股权,转让行为符合上述公司章程的相关规定。(资料来源:中国长江电力股份有限公司重大资产重组预案)

以2008年9月30日为评估基准日,辅助生产专业化公司股权以成本法评估的评估价值为47,754.02万元,较其账面价值38,906.06万元,增值8,847.96万元,增值率为22.74%。

评估增值分析:三峡工程国家投入资本金较高,财务账面价值只计算贷款利息,未考虑资本金占用成本或资本金回报因素,而成本法则按总投资全额计算资金成本,导致评估增值;三峡工程享受国家财政贴息和担保政策,实际融资成本低于同期人民银行公布的贷款基准利率,而成本法则按基准日市场利率水平计算资金成本,导致评估增加。

二、交易经过

(一)交易概要

本次交易的目标资产受让方:长江电力,目标资产出让方:中国三峡总公司。长江电力向中国三峡总公司支付本次交易对价的方式包括:承接债务、向中国三峡总公司非公开发行股份和支付现金。

长江电力以承接中国三峡总公司债务的方式向中国三峡总公司支付对价约为500亿元,具体包括:目标三峡债、外汇借款和人民币借款(具体情况详见本报告书“第五节本次交易方案”之“二、承接债务的具体方案”),中国三峡总公司和长江电力根据《重大资产重组交易协议》相关条款的约定共同聘请双方认可的审计机构对截至交割日长江电力所承接债务的本息余额进行审计,并按照审计值确定长江电力承接债务的具体数额。

扣除非公开发行股份和承接债务之后的交易价格剩余部分,本公司以现金支付给中国三峡总公司。以评估值扣除承接债务和非公开发行股份支付对价的金额后,本公司需支付现金约372亿元。

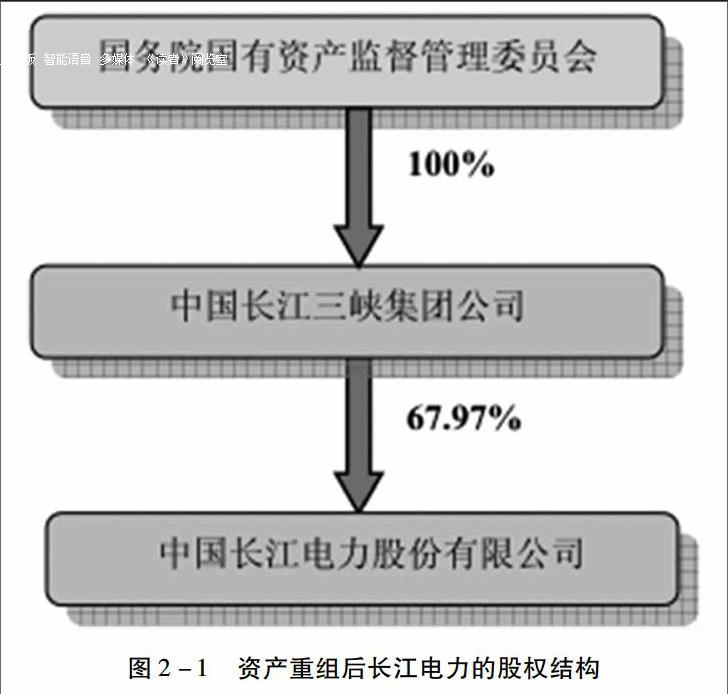

本次交易完成后,拟收购三峡工程发电资产归属于本公司;中国三峡总公司持有的六家辅助生产专业化公司股权将转由本公司持有。资产重组后长江电力的股权结构图如下:

图2-1资产重组后长江电力的股权结构

(二)交易价格与定价依据

截至评估基准日,目标资产包括拟收购三峡工程发电资产和辅助生产专业化公司股权的初步评估值约1,075亿元。本公司向中国三峡总公司支付本次交易对价的方式包括:承接债务、向中国三峡总公司非公开发行股份和支付现金。

股票发行价格及定价依据:本次发行价格按定价基准日前二十个交易日本公司A股股票交易总额除以交易总量计算的均价为每股13.19元,由于本公司股票已于2008年5月8日停牌,停牌期间公司进行了2007年度的利润分配,每股派发现金红利0.29682元,因此在扣除分红除息后,本次发行价格为每股12.89元。本次发行数量预计约15.52亿股,全部向中国三峡总公司发行,在取得国家相关部门批准后,中国三峡总公司以其持有的目标资产中评估价值约200亿元的部分,认购本次发行的全部股份。截至评估基准日,本公司需支付现金约375亿元。

(三)并购事件经过

2008年5月8日,本公司控股股东中国长江三峡集团公司拟实施主营业务整体上市,经上证所批准,本公司股票停牌。

2009年5月15日,长江电力召开第二届董事会第二十九次会议,审议通过《关于公司重大资产重组符合相关法规规定的议案》和《关于重大资产重组预案暨关联交易的议案》两项议案。

2009年8月7日,国务院国资委出具《关于中国长江三峡工程开发总公司主营业务整体上市资产评估项目予以核准的批复》(国资产权[2009]660号),核准中企华出具的本次重大资产重组的资产评估报告。

2009年9月25日,中国证监会以证监许可[2009]1003号文《关于核准豁免中国长江三峡工程开发总公司要约收购中国长江电力股份有限公司股份义务的批复》豁免中国长江三峡集团公司因本次重大资产重组而触发的要约收购长江电力股份的义务。

2009年9月28日,长江电力与中国长江三峡集团公司签署《中国长江三峡工程开发总公司与中国长江电力股份有限公司之重大资产重组交割确认书》,确认自交割日零时起,长江电力向中国长江三峡集团公司购买的本次重大资产重组的目标资产,包括本次拟收购的三峡工程发电资产、辅助生产专业化公司的股权,由中国长江三峡集团公司交付给长江电力,长江电力开始享有与目标资产相关的一切权利、权益和利益。

截至2009年10月29日,本次交易目标资产中5家辅助生产专业化公司股权已全部过户至长江电力名下。

2009年10月29日,天健光华对本次重大资产购买进行了验资,并出具《中国长江电力股份有限公司验资报告》(天健光华验(2009)综字第010034号)

(四)业绩补偿安排与实施情况

对于此次交易,双方并没有签订《盈利补偿协议》,但是长江电力对公司2009年以及2010年的盈利情况进行了预测。

盈利预测遵循了我国现行法规和财政部2006年颁布的企业会计准则的有关规定,所依据的会计政策在重要方面均与公司实际采用的会计政策一致。盈利预测假定公司于2009年9月30日完成对中国三峡总公司目标资产的收购。其中拟收购三峡工程发电资产属于资产收购,自2009年10月1日起利润纳入盈利预测表,五家辅助生产专业化公司股权属于同一控制下的企业合并,自2009年1月1日起利润纳入盈利预测表(交割日前的净利润归属于原股东)。公司在编制盈利预测时,已考虑拟收购三峡工程发电资产评估增值对折旧费用、支付交易对价对财务费用的影响。

2009年度长江电力实现归属于母公司的净利润461,725.49万元,较预测利润数少24,567.71万元。2009年度目标资产实现归属于母公司的净利润485,003.50万元,较预测利润数少46,193.94万元。

未实现盈利预测主要系本年年末长江来水较以前年度平均水平偏枯较大,售电量未实现预测数据所致。

2010年度长江电力实现归属于母公司的净利润822,507.39万元,较预测利润数多126,661.40万元。2010年度目标资产实现归属于母公司的净利润373,920.02万元,较预测利润数多62,309.84万元。长江电力2010年实现了盈利预测目标。

三、相关会计问题的讨论与分析

本次重大资产重组中,长江电力向中国三峡总公司支付交易对价的方式包括:承接债务、向中国三峡总公司非公开发行股份和支付现金。其中发行股份购买资产是此次交易的核心,涉及到并购日的会计核算等会计问题,具体分析如下:

(一)并购日

并购日指合并方实际取得对被合并方控制权的日期。在本案例中,重大资产重组事项业经公司2009年度第一次临时股东大会决议通过,并已取得国务院国有资产管理委员会的批复文件。2009年9月28日,公司与三峡集团签署《中国长江三峡工程开发总公司与中国长江电力股份有限公司之重大资产重组交割确认书》,确认自交割日零时起,长江电力向中国长江三峡集团公司购买的本次重大资产重组的目标资产,由中国长江三峡集团公司交付给长江电力,长江电力开始享有与目标资产相关的一切权利、权益和利益。

因此,长江电力此次资产重组的并购日(购买日)应为2009年9月28日。

(二)并购方

此次交易的购买方即为长江电力,拟收购三峡工程发电资产和辅助生产专业化公司股权。

(三)会计类型认定

2009年8月31日,国务院国资委印发《关于中国长江三峡工程开发总公司协议转让相关发电资产、国有股权和认购上市公司定向增发股份有关问题的批复》(国资产权[2009]815号),同意中国长江三峡集团公司将三峡电站9-26共18台发电机组资产以及所持有的长江三峡实业有限公司等5家公司的国有股权协议转让给长江电力,并同意中国长江三峡集团公司以12.68元/股认购长江电力定向增发的158,791.4543万股。

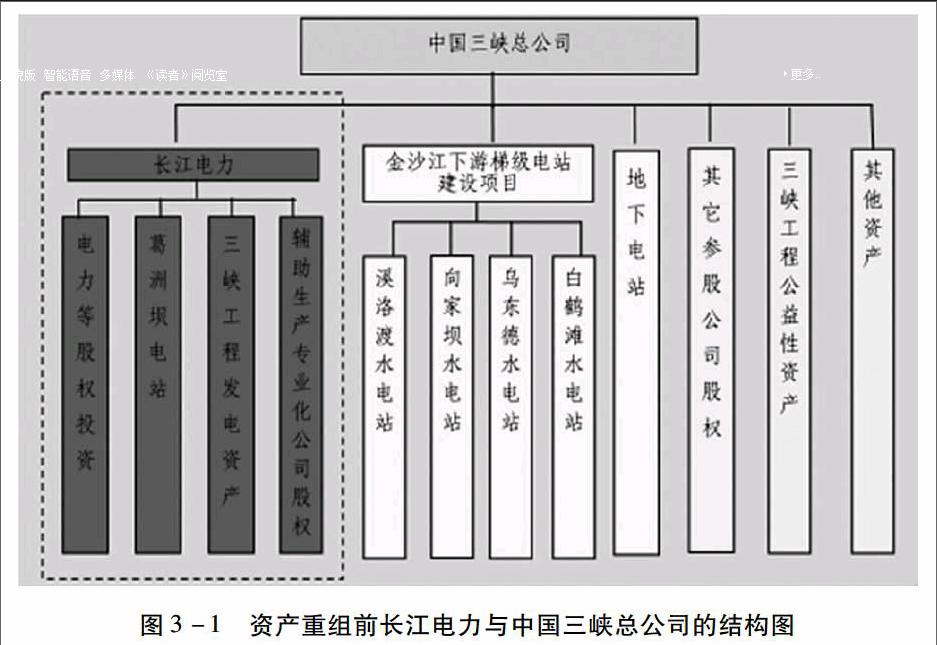

在此次资产重组之前,长江电力与中国三峡总公司的结构图为:

本次交易完成后,拟收购三峡工程发电资产归属于本公司;中国三峡总公司持有的六家辅助生产专业化公司股权将转由本公司持有。中国三峡总公司与长江电力交易后的资产架构如下图所示:

从股权结构看,交易前中国三峡集团拥有实业公司、设备公司和水电公司100%的股权,拥有招标公司95%的股权,三峡高科公司90%的股权,均能达到实际控制。而长江电力此次采用非公开发行股份的方式购买了中国三峡集团拥有的5家辅助性生产公司的全部股权,控制权转移到了长江电力一方,而长江电力在交易前后的实际控制人都为中国三峡总公司。因此此次合并的类型为同一控制下的企业合并。

四、重组绩效

(一)对企业经营的影响

在重大资产重组前后,长江电力的财务指标杜邦分析如下所示:

长江电力资产重组购买日为2009年9月28日,上表格分析了前后几个年度的财务指标,在资产重组当年,ROE和销售净利率有所下降,三费比重有所上升,原因可能是长江电力承担了中国三峡集团的负债以及购买了巨额的资产,从而导致2009年的盈利未达到预期。

但是长江电力的运营效率有所提高,应收账款周转率和存货周转率都有所上升,说明此次资产重组对于长江电力的来说还是有一定正面作用。

(二)市场反应

一般情况下,资产重组交易对上市公司的股价波动有很大影响。2009年5月18日,长江电力复牌,在完成此次重大资产重组后,股价受到资产重组利好的刺激一直上涨。其复牌日后一周之内的股票呈显著上升趋势。在完成此次重大资产重组后,由其股价走势可以看出投资者对于长江电力此次交易的市场反应是积极的。

五、结论

本次重大资产重组中,长江电力向中国三峡总公司支付交易对价的方式包括:承接债务、向中国三峡总公司非公开发行股份和支付现金。公司采取非公开发行股票方式向三峡集团发行股份。

由于交易类型为同一控制下企业合并,因此在购买日长江电力应按所购入的5家辅助性生产公司净资产账面价值的相应份额作为长期股权投资的初始投资成本,借记长期股权投资,贷方为发行股份的账面价值之和,差额调整资本公积。

预测盈利实现情况方面,2009年度目标资产实现归属于母公司的净利润485,003.50万元,较预测利润数少46,193.94万元。未实现盈利预测主要系本年年末长江来水较以前年度平均水平偏枯较大,售电量未实现预测数据所致。2010年度目标资产实现归属于母公司的净利润373,920.02万元,较预测利润数多62,309.84万元。长江电力2010年实现了盈利预测目标。

在并购绩效方面,长江电力的运营效率有所提高,应收账款周转率和存货周转率都有所上升,说明此次资产重组对于长江电力的来说还是有一定正面作用。市场反应方面,长江电力复牌日后一周之内的股票走势一直上涨,市场反应良好。

参考文献:

[1]莎娜.企业环境战略决策及其绩效评价研究[D].中国海洋大学.2012

[2]王斌.上市公司资产重组模式研究[J].东方企业文化.2011(20)