欠发达地区小额贷款公司可持续发展研究——以湖南省怀化市为例

2016-02-25李明涛谌立平

李明涛, 谌立平

(怀化学院 法学与公共管理学院, 湖南 怀化 418008)

欠发达地区小额贷款公司可持续发展研究——以湖南省怀化市为例

李明涛,谌立平

(怀化学院 法学与公共管理学院, 湖南 怀化 418008)

摘要:怀化市小额贷款公司自2009年开始试点以来,已取得了显著成效。但同时其可持续发展也面临着许多制约性因素,尤其是政策制定相对滞后,公司经营成本高、经营风险高,资金来源较为单一,融资渠道狭窄,信用体系建设落后,贷款风险较高等问题,已严重影响怀化小额贷款公司的生存空间和业务发展。从怀化市小额贷款覆盖面和可持续发展情况入手进行调研,旨在为怀化市小额贷款的改进提出可持续发展的建议。

关键词:欠发达地区;小额贷款;可持续发展

谌立平,1970年生,男,湖南溆浦人,副教授,博士,研究方向:农村金融。

一、引言

小额贷款作为微小贷款在技术和实际应用上的延伸,在中国主要以服务三农、中小企业为目标。作为小额贷款的承载载体,小额贷款公司凭借其灵活贷款的方式为我国农村地区的农业和中小企业发展提供了支撑和动力。

中国银监会、中国人民银行联合下发了《关于小额贷款公司试点的指导意见》(银监发〔2008〕23号)对于我国小额贷款的蓝图进行了总体规划,但是由于地域和经济基础的差距,不同地区的小额贷款都存在可持续发展的问题。同时这一问题暴露了我国农村金融基础设施相对薄弱,间接影响了我国农业的现代化发展。找出和解决目前怀化市小额贷款公司存在的可持续发展问题变得至关重要。

在评判小额贷款公司发展状况通常采用两个指标:一是小额贷款的受众覆盖面情况,主要包括小额贷款的金融产品的品种是否面向不同收入水平的人群尤其是低收入人群,小额贷款对于贫困人口的服务状况两个方面。二是小额贷款公司的可持续发展状况。主要包括小额贷款公司是否在国家法规规定的范围内开展业务,小额贷款公司是否能在没有国家相关补贴的情况下实现财务的正常运转两个方面。

二、研究现状分析

国内外学者对于小额贷款展开了大量的研究,涉及多个方面,主要如下:

对于小额贷款资金来源的研究,Roberto Moro Visconti(2009)指出,在2008年金融危机的背景下,外部捐赠资金大量减少,资金来源受限,如何获得再融资成为小额信贷机构发展的关键问题。彭丛丛等(2011)指出,小额贷款公司可以加强自身信贷产品的创新力度,从而增加资金来源渠道;国家可以放宽融资限制,可以安排专项资金进行财政补贴,也可以对小额贷款公司在营业税、所得税等方面进行扶持和补贴;小额贷款公司还可以向国家开发银行、亚洲开发银行等银行业金融机构申请批发贷款,引入信托资金,引入外资作为融资途径。

对于小额贷款利率政策,周宇、梁菲(2007)认为在小额贷款的范围内,一般借贷人可承受的利率要高于商业银行贷款的利率,关键是要看是否能顺利获得生产所需要的小额资金;小额贷款实行市场化利率与为低收入阶层提供金融服务的宗旨并不矛盾;实行市场化利率虽然给低收入阶层带来高利息负担,但能够持续不断地提供信贷资金,帮助低收入阶层在长期的生产经营活动中增强持续发展的能力。

在小额贷款组织的合法性和监管问题方面,吴晓灵(2009)认为,对小额贷款公司应该实行双层监管体系,吸收公众存款的银行类金融机构由银监会监管,不吸收公众存款的非银行类小额贷款公司交由地方政府负责监管。谢平(2010)则是在金融危机的大背景下来阐述金融监管改革问题,对系统性风险与宏观审慎性监管、薪酬激励机制、信用评级机构和金融监管的理论基础等的最新进展进行梳理。

在小额贷款的风险控制方面,RubanaMahjabeen(2008)研究了孟加拉国发放小额贷款的风险情况,提出贷款总额贷款周期、贷款人的抵押品价值、贷款人拥有的耐用商品价值等因素会对小额贷款风险产生影响。马文勤、孔荣(2009)等人利用Logistic模型进行实证分析,结果发现:农户的农业收入、非农收入、房屋价值、贷款用途、贷款数额与农户信用风险有显著相关关系。申韬(2010)运用解决不确定性问题的软集合理论,提出了现阶段与我国小额贷款公司运作特征相符的信用风险评估方法。

国外对于小额贷款的服务对象主要集中于乡村地区贫困群体,而对于中小企业、个体经营者的研究很少。但是在中国,由于全社会金融服务的普及率不是很高,不止是穷人需要,发达地区、大城市同样也有这样小额信贷的需要。国内对于小额贷款的研究则是两方面都兼顾到了,但是对于小额贷款“小额”的规定跟外国的研究有一些差别。国内外的研究都十分注重小额信贷机构的风险管理问题,都一致认为对于只提供贷款业务的小额信贷机构应该由中央银行成立专门的监管机构,采取非审慎监管的方式。但在2008年金融危机发生以后,宏观审慎性监管有逐渐加强的趋势,国内外研究都没有涉及。

三、怀化市小额贷款运营情况

小额贷款公司作为国家正规金融的补充,以发放短期贷款为主,手续简便,效率高,为解决民营企业和个体工商户的流动资金需求发挥了重要作用。通过走访怀化市金融办公室,我们了解到怀化市小额贷款公司对于怀化市的不断发展,尤其是农业,个体工商业的发展起到了至关重要的作用。具体体现在以下几个方面:

1.小额贷款公司发展迅速,贷款受众面以农业为主

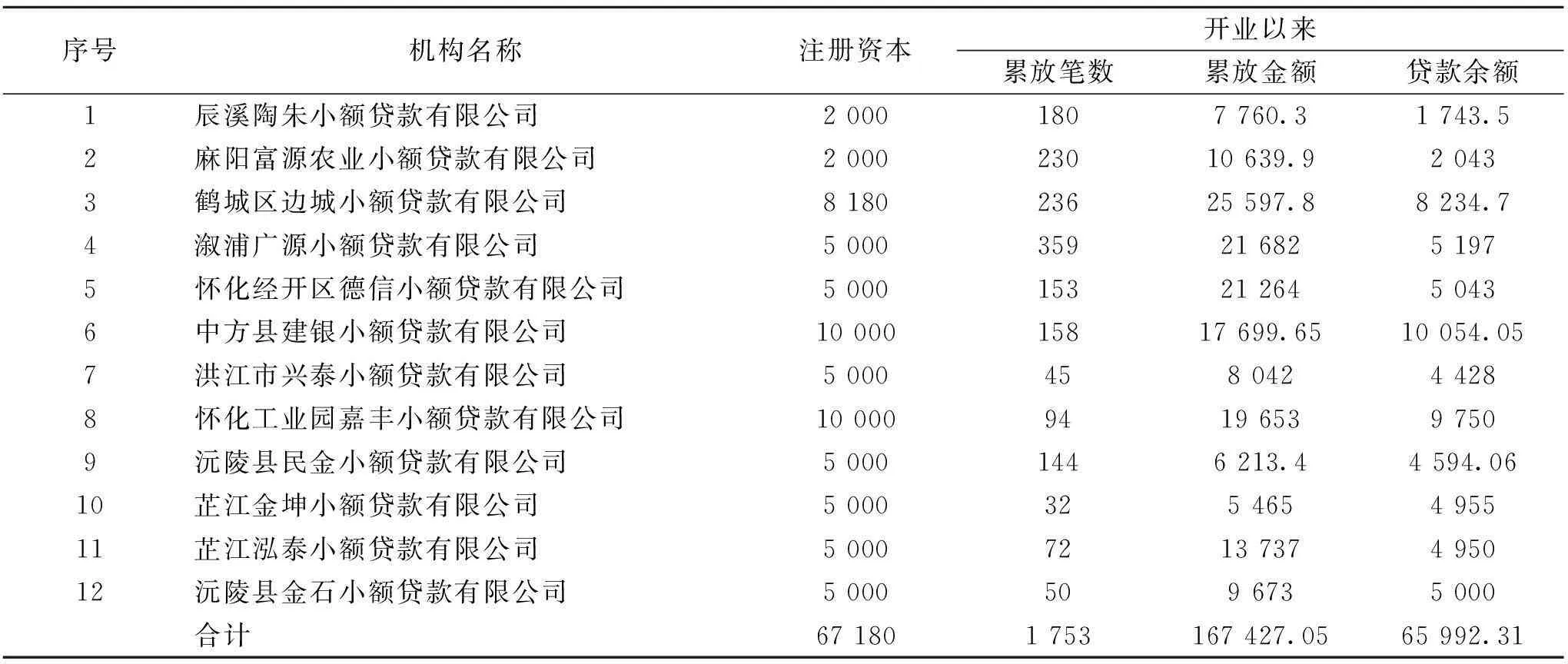

怀化市截止2014年12月共成立12家小额贷款公司,注册资本共计67 180万元,平均注册资本5 598.3万元。累计发放贷款笔数1 753笔,共计金额167 427.05万元,贷款平均利率在18%左右;剩余贷款余额65 992.31万元(表1)。共有不良贷款1 279.3万元,不良率为2.54%。发展速度明显高于同等级城市农村金融小额贷款公司,贷款不良率明显低于同等级小额贷款公司平均5%的贷款不良水平。

表1 怀化市小额贷款公司2014年12月末运行情况表(单位:万元)

据不完全统计,截止2013年6月末,怀化小额贷款公司农林牧副渔业贷款余额为56 442.7万元,占贷款总额的53.26%;服务业及其他贷款余额为34 187.3万元,占贷款总额的33.31%。

2.盈利水平下降,发展后劲不足

以辰溪陶朱小额贷款有限公司为例,到2011年5月份,累计发放贷款笔数为99笔,累计发放贷款为4 200万元,累计实现净利润53万元,上缴税收35万元。麻阳苗族自治县富源农业小额贷款有限公司到2011年5月份累计发放贷款笔数为122笔,累计发放贷款金额为4 120万元,累计实现净利润5万元,上缴税收5万元。怀化鹤城区边城小额贷款有限责任公司累计发放贷款笔数为89笔,累计发放贷款为6 420万元,截止到2011年5月累计实现净利润-17万元,上缴税收1万元。随着时间的推移,由于“只贷不存”的实际情况,目前怀化市小额贷款公司基本处于低利润甚至负利润的状态。

相较于商业银行和农村信用社,小额贷款的组织形式专业性较弱,公司服务意识较差,服务水平也相对较低,怀化目前12家小额贷款没有一家在网络上设置独立的专业性强的门户网站。由于农民对于银行在心理上的认同和信任,使得在怀化有60%左右的小额贷款来自于商业银行和农村信用社。

3.为小微、“三农”企业发展提供发展动力

目前怀化正规金融机构如各商业银行、农村合作信用社等,由于贷款手续复杂,贷款品种单一,贷款抵押担保要求较繁琐。所以小微、“三农”企业,很难从它们那获得贷款支持。由于金融体系的不完善,民间非法集资、高利贷等非正规金融形式占据欠发达地区的小额贷款市场,这会影响国家的金融秩序,带来一系列社会问题,不利于稳定发展。

而小额贷款公司主要贷款对象为:个体户和中小企业;龙头企业;农副产品供销大户;民营农机科研单位;农民专业合作组织;农村规模经营组织;养殖大户;化工类企业等小微、“三农”企业。对于他们的贷款,发放贷款金额较灵活,甚至对于诚信度较高的个人或企业在贷款金额较少时可以不需要抵押或质押,可以采取信用放款,也可采取灵活的贷款期,随借随还等,这些措施给小微、“三农”企业的发展给予了巨大的支持。同时,小额贷款公司的出现有效地抑制了非正规金融的膨胀,维护了社会稳定。怀化市12家小额贷款公司发放贷款的最低利率为10.00%,最高利率为21.6%,远低于民间非法高利贷的贷款利率,有效地压缩了怀化市非法高利贷市场。

四、阻碍怀化市小额贷款发展的主要问题

1.政策制定相对滞后,前瞻性不足

我国金融政策的制定总体已滞后于金融业务发展的需要,尤其是农村的金融政策,还处于各地区自主摸索阶段,大部分农村的金融政策“范而广”。没有实际操作性。对小额贷款公司成立的审批程序多而繁重,导致小额贷款公司成立困难;对小额贷款公司的“小,快,易”的性质把握不足,同时小额贷款公司未来发展走向的引导基本处于空白,也严重制约了小额贷款公司的兴起和发展,导致农村金融的发展跨越不够,使得目前的农村信用社力不从心,小额贷款发展滞后。

2.公司经营成本高,经营风险高

由于没有相关政策,所以相关部门没有办法为小额贷款公司提供优惠政策,减轻其办证税费负担。所以小额贷款公司的可持续发展状况不容乐观。根据我国规定,作为农村金融机构小额贷款、村镇银行、农合机构在政策上享受完全不同的税收政策。其中小额贷款的税收负担明显大于其他农村金融机构(见表2)。

表2 农村金融机构税负情况表

以辰溪陶朱小额贷款有限公司为例,截至2012年12月,放贷笔数115笔,贷款5142.3万元,经营利润-109万元。上缴税收10.8万元。小额贷款公司严重入不敷出,资金流动性与收益率不成正比,税收过高,使得怀化市小额贷款公司举步维艰。

3.资金来源较为单一,融资渠道狭窄

由于小额贷款公司“只贷不存”的性质,怀化12家小额贷款公司的主要资金来源,主要依靠相对应的实体公司和不超过两个银行业金融机构的融入资金,资金来源的多少主要依靠实体公司的运营情况和融资情况。由于其贷款的便捷性小额贷款公司的资金的流动性明显高于其他金融机构,但是资金的再生性、扩充性较弱。同时,对于其他社会资本的吸引力不足,导致资金投放率与市场的实际需求率处于长期不平衡状态。

4.信用体系建设落后,贷款风险较高

由于小额贷款自身服务对象主要是农村农业以及小型企业的发展,面对相对复杂的贷款群体,全面把握贷款人的信用情况、资金情况变得尤为重要。目前,由于信用体系不健全,尤其农村地区信用体系基本处于空白状态,使得小额贷款公司有钱不敢贷、贷款收不回现象频发。

五、怀化市小额贷款发展的对策建议

1.提供政策支持,加大优惠政策

建议地方政府相关部门能够提供优惠政策,减轻办证税费负担,帮助广大农户及时办好房产证、土地使用证,利于农户办理小额贷款,促进农户发家致富和农村经济的发展。降低小额贷款公司办理业务过程中的相关行政性收费等。同时要对小额贷款公司的发展方向和发展目标做出明确的政策引导,简政放权,提高小额贷款公司自助经营权,减少不必要的政府干预。

2.找准信贷切入点,加大营销力度

小额贷款公司需制定长远经营目标。把握国家农村建设的方针和政策。找准信贷切入点,加大营销力度。建议运用网络平台,引入电子商务模式。打造精品业务品牌,从单纯支持传统农业转变到以农产品加工、运输和农村商业零售等农业生产的各个方面,解决农业扩大再生产的资金需求短缺问题,满足农民多元化的金融需要。

3.建立信用体系,防范贷款风险

农户小额信用贷款是以农户信用为基础发放的贷款,但农户的信用是动态的,受各种因素的影响。因此,个别农户的小额信用贷款产生风险是不可能避免的。为防范和化解农户小额信用贷款风险,必须建立科学、合理、规范的信用评估体系。同时必须清晰产权,分明责权,规范运营,科学管理,尽可能规避风险。

4.创新服务意识,提升创新能力

目前,农村金融机构除残缺不全外,还存在紧迫感、危机感不强,交易工具、方式落后单一,中间业务拓展创新不够,支付体系落后等问题。迫切要求小额贷款创新服务意识,在对于贷款对象的前期审核过程中,要做到集中评审和日常受理相结合,尽量使有贷款需求、信誉良好的农户能方便地获得小额信用贷款。同时提升小额贷款的业务创新,包括金融理念、技术、交易方式、交易工具、金融服务和金融制度等的创新。建议小额公司建立相关门户网站,方便贷款需求者的咨询。

参考文献:

[1]西南财经大学金融学院课题组,阮小莉.新型农村金融机构可持续发展探讨[J].改革与战略,2011(4):80-82.

[2]谌立平.大湘西地区小额贷款公司困境研究——基于湘西地区的实证分析[J].湖南师范大学社会科学学报,2014(3):109-113.

[3]王进.搭建中小企业“八方联席会”融资平台——成都市案例分析[J].西南金融,2009(8):12-14.

Research of Sustainable Development of Small Loan Companies in Underdeveloped Areas

——A Case Study of Huaihua,Hunan

LI Ming-tao,CHEN Li-ping

(SchoolofLawandPublicManagement,HuaihuaUniversity,Huaihua,Hunan418008)

Abstract:Since the beginning of designating Huaihua as a pilot city of small loan companies in 2009,remarkable results have been achieved.But its sustainable development is also facing many constraints factors:the policy is lagging behind,the company operating the high cost,high risk business,more single source of funding,narrow channels of financing credit system behind,the higher credit risk.All these problems and other issues have seriously affect the survival of small loan companies and business development.Based on the analysis of present situation of Huaihua small loan companies and sustainable development,the author of this paper makes some recommendations aimed at improving the sustainable development of small loan companies in Huaihua City.

Key words:underdeveloped regions;small loan;sustainable development

作者简介:李明涛,1994年生,男,安徽合肥人,2012级学生;

基金项目:湖南省教育厅科研课题“大湘西地区小额贷款公司可持续发展路径研究”(14C0888);湖南省社科基金项目“大湘西家庭农场发展中的金融支持研究”(14YBX011)。

收稿日期:2015-08-06

中图分类号:F830;F127

文献标识码:A

文章编号:1671-9743(2015)01-0050-03