对当前世界经济十大问题的判断

2016-01-31王晋斌

王晋斌,马 曼

对当前世界经济十大问题的判断

王晋斌,马曼

摘要:美元进入升值通道、美欧对俄罗斯的经济制裁、原油成本的变化、经济复苏的非同步带来的货币政策非同步,以及快速兴起的经济区域化等新现象将对世界经济格局产生深远的影响:进入强势升值通道的美元周期中一定会出现世界经济的震荡甚至危机;石油定价从传统的卡特尔定价走向具有Bertrand性质的竞争性定价;全球化红利骤减,区域化在很大程度上替代全球化;全球不平衡风险在未来几年会有所下降,但局部风险犹存;贸易摩擦常态化、手段多元化,逆周期的贸易政策盛行;汇率之争常态化,全球大范围的货币贬值将成为“时尚”;轮番QE表明更多的央行“节操”尽失,独善其身的货币政策日趋流行;发达国家“再工业化”战略使得制造业回归和升级成为现实;复苏进程中的全球技术红利差距存在进一步扩大的风险;价值链的分享使全球分工模式发生变革,进入新范式并会被快速固化。

关键词:美元;区域化;再工业化;国际贸易;石油;量化宽松;汇率;全球价值链

在次贷危机进入第6个年头后,美国经济从2014年开始出现超预期的复苏,美元步入强势升值通道。与此同时,为了摆脱能源的非独立和纠正进口石油的巨额贸易赤字,美国在过去数十年研发的页岩油开采技术开始形成大规模的产能。在欧美对俄罗斯进行经济制裁的背景下,进入强势通道的美元和页岩油供给的快速增长使得过度依赖石油、天然气出口的俄罗斯等经济体陷于经济衰退,卢布大幅度贬值。美国和西欧这两个世界上最大的经济体同时参与这场声势浩大的新“冷战”,在相互依存的世界经济体系中,必将改变国际资本、国际贸易的流向,并重构国际原油市场的成本,带来地缘政治经济格局的变化。

地缘政治经济格局的变化也带来了世界贸易格局的变迁,各种区域性贸易协定此起彼伏,寻求自己在区域乃至国际贸易分工中的位置成为新的话题。同时,美国经济的超预期复苏也拉开了世界经济周期复苏非同步的序幕,决定了各国或区域货币宏观政策的非同步,独善其身的货币政策开始流行。

所有这一切,都与强势美元和非常规能源的供给以及由此导致的地缘政治经济格局变化有关。阿基米德曾说:“给我一个支点,我就能撬动整个地球。”那么,步入强势通道的美元和已成规模的页岩油供给这两大杠杆是如何撬动整个世界经济格局的?会给世界经济格局带来哪些深远的影响?本文从历史的视角归纳出世界经济未来变化的十大问题,并做出初步的判断。

一、进入强势升值通道的美元周期中一定会出现世界经济的震荡甚至危机

从历史的长河来看,美元总是不断贬值的。但在长期贬值趋势的背景下,每一次强势美元周期中总是会出现外汇市场的剧烈动荡,甚至出现经济或金融危机。在过去30多年的时间里,出现了两次大的强势美元周期,随后就出现了危机和世界经济的震荡*这里按美元升值的大周期划分,没有进一步区分这个过程中的波动,与富兰克尔等(2000)在1994年的划分有所不同。。第一个强势美元周期大约是1980—1986年(1985年3月达到顶点),这个期间美元名义有效指数最多时升值了大约45.5%;强势美元带来美国贸易赤字的扩大,2006年美国经常账户赤字达到历史的一个高点。在这期间,第一次危机就是1982年的拉丁美洲债务危机。许多拉美国家发行了美元计价的外国债务,这些国家必须获得贸易顺差来偿还债务,导致墨西哥、巴西、阿根廷等国货币大幅度贬值以刺激出口,带来了外汇市场的剧烈动荡。第二次是美国为了降低强势美元带来的经常账户逆差的扩大,在1985年迫使日本签署“广场协议”,日本为了维持日元的升值预期,不断强化金融市场低利率预期,最终导致1990年的资产价格泡沫破灭,这是造成日本经济长期萧条的重要原因。另一个强势美元周期大约是1995年初到2002年初,这个期间美元名义有效指数升值了大约41.8%。这期间爆发了两次危机:1994—1995年的墨西哥金融危机和1997—1998年的东南亚金融危机。墨西哥金融危机的核心原因在于墨西哥所吸收的外资中70%左右是短期外国投资,并用其弥补巨额经常账户赤字,并且为了防止通胀,实行盯住美元的固定汇率制度。东南亚金融危机的原因与墨西哥危机有相似之处,也是实行盯住美元的固定汇率制度,以及通过吸收中、短期美元资本或外汇储备来弥补经常账户赤字。一旦市场形成美元步入升值通道的预期,强势美元将诱致美元回流,大量的短期资本外流迫使比索和泰铢等货币大幅度贬值,并冲击股市,进一步强化本国货币贬值的预期,最终导致金融危机。

2014年末出现的卢布大幅度贬值,与地缘政治策略紧密相关,也与强势美元有关。强势美元和美国页岩油供给的快速增长导致国际油价深度下跌,俄罗斯经济衰退的预期进一步强化了资本外流,迫使俄罗斯央行大幅度加息并动用巨额外汇储备干预外汇市场,出现卢布保卫战。即使如此,2014年,卢布还是暴跌了42%。

强势美元随后常出现的危机史表明:对美国来说,相对其他货币,升值的美元意味着美国的相对低利率,刺激美国消费和投资,并会带来经常账户赤字。克林顿政府时期是上述情形的典型案例。而对其他国家来说,首先,强势美元会带来美元的回流,加剧外汇市场的剧烈波动,在外汇储备不够充足的条件下,过大的资本外流必然导致资本流出国货币大幅贬值。其次,强势美元会加重以美元计价的外部债务的负担,当债务国无法偿还美元计价的债务时,也会爆发债务危机和外汇市场的剧烈震荡。再次,历史上的强势美元导致美国经常账户逆差扩大,并带来汇率摩擦和争议,也会带来美国顺差国外汇市场的动荡。

当前的国际货币体系只会在微调的基础上延续(王晋斌,2010a),上述强势美元周期中出现的危机史会重演。尤其是对于发行过多美元债务(如保加利亚、乌克兰等)或短期美元债务比例较高(如马来西亚、泰国等)、实行盯住美元汇率制度的国家和区域来说,美国的货币政策正常化过程出现突然的变化,使这些国家外汇市场动荡甚至出现危机的风险骤然提升。

二、石油定价从传统的卡特尔定价走向具有Bertrand性质的竞争性定价

世界上有50多个非石油输出国组织产油国,探明的石油储量不足世界总储量的1/4,只有石油输出国组织(OPEC)国家探明储量的1/3。因此,传统上OPEC的供给产量在很大程度上决定国际市场原油定价,就是卡特尔定价法则。当这一定价格局在2014年随着美国页岩油形成规模化的产能后发生了巨变,演变为成本比拼性质的伯川特(Bertrand)竞争性定价。

当然,2014年下半年至今的国际市场油价深度下跌与原油供给、强势美元以及全球复苏进程中疲软的制造业密切相关。但国际能源署(IEA,2014)的研究表明,在此轮油价的跌幅中,仅有20%~35%是因为当时和现在这段时间石油需求的意外下降。那么,原油价格是期货定价吗?是金融市场上的“投机”导致了石油价格的下跌吗?最近的研究表明几乎没有证据支持这种观点(Arezki et al.,2014)。

这说明供给因素是推动油价下跌的重要原因。近些年来,加拿大的油砂、美国的页岩油、巴西和北极的深水油田等新兴原油来源侵占了OPEC的市场份额,并在2014年引发了以沙特和美国为主角的石油价格对抗。在2014年10月油价跌破每桶90美元之后,11月,OPEC拒绝为提振油价减低石油产量;12月,全球最大产油国沙特下调对美国和亚洲的出口原油价格,国际油价一路狂泻,跌破每桶50美元大关。油价成本就成为长期捍卫市场份额的唯一手段。

从美国前三大页岩油田*前三大页岩油田是Bakken、Eagle Ford 和Permian。此外,美国还有Niobrara、Utica等油田。的成本来看,盈亏平衡价在每桶60美元左右。尽管目前美国出现了首家页岩油开采企业提交破产申请的案例,但美国能源信息署(EIA)2015年2月份的数据显示,这些油田的产量比去年同期还在上升*美国能源信息署(EIA)网,http://www.eia.gov/。。而Rystad Energy的研究表明,沙特的成本在每桶20~30美元。由于沙特是在参与一场输不起的竞争,如果国际油价较长时间维持在60美元左右,可以预期高成本的美国页岩油企业将出现财务困境,倒闭重组在所难免。即使如此,美国能源独立的目标还是基本实现了,石油进口从2006—2007年的峰值1000万桶/日下降到近几年的700万桶/日,但其产量在2014年却上升到1127万桶/日(2014年美国石油日消耗量1893万桶)。美国页岩油供给的增长和油价下跌降低了美国经常账户逆差,也由于成本下降推动了美国的经济增长(Blanchard et al.,2009)*该研究估计,石油价格长期(因供给原因)下跌10%产生的影响会导致美国的产出大约增长0.2%。如果油价下跌中大约25%是因为供给因素(油价共下跌40%中有60%是因为供给因素),那么估算结果则暗示产出将增长约0.5%。美国在不断推进能源节约的措施,如2009年奥巴马大幅度提高美国汽车燃油经济性标准。2007—2014年,美国GDP上升27%,美国石油日消耗反而减少了175万桶。。而石油进口国,尤其是能源消耗强度大的国家如中国、印度将从能源价格的下跌中获得更大收益,当然,石油出口国家无疑将会受损*石油出口国的集中度要远大于石油进口国的集中度,石油出口国受损的程度会更大。比如,能源占俄罗斯GDP的1/4,占其出口的70%和俄联邦收入的1/2。中东石油占海合会国家出口的约64%,占其政府收入的比重接近GDP的1/4。。

这次油价的下跌是多重因素共同作用的结果,疲软的经济需求、强势的美元以及OPEC放弃限产维价的定价策略都有一定的作用,但油价下跌在很大程度上是由供给增加的边际作用导致的(IMF,2015)。持续了40年的OPEC时代终结,争夺市场份额的现实主义时代拉开帷幕,油价将取决于市场供应、成本和需求等基本因素,原油市场的定价将变化为具有Bertrand性质的竞争性定价。

三、全球化红利骤减,区域化在很大程度上替代全球化

1989年起始的“华盛顿共识”作为新自由主义政策的典范,虽然是针对拉美经济改革与调整提出来的,但其倡导的市场开放和贸易自由化把经济的全球化推向了顶峰。在2007次贷危机之前20年,世界贸易平均年度增长率是全球经济增长率的2倍(United Nations,2015),这一时期恰逢经济的“大缓和”(Great Moderation)时期,全球化带来的贸易和投资红利得到了尽情释放。但次贷危机使经济全球化的红利骤然递减:逆周期的贸易政策进一步强化了经济需求的下降,导致全球贸易量急剧下滑,出现了所谓贸易下降的“超调”或贸易的“大崩溃”(Baldwin,2009; Escaith et al.,2010)。对此尽管有很多解释,但贸易摩擦无疑是导致这种结果的重要原因之一(Krueger,2009),自由贸易的价值观被出于国内就业压力等原因导致的贸易保护主义所取代,华盛顿共识得以封存。

一方面我们看到WTO对贸易的推动作用受到限制,多哈回合谈判2001年以来就处于僵局,直到2013年WTO成立18年后才达成首份多边贸易协定。尽管2013年WTO成员达成“巴厘一揽子协定”,但是印度、古巴、玻利维亚、阿根廷、南非等国在2014年反对签署“巴厘一揽子协定”,直到2014年底该协定才实质性获得通过,各国具体落实这个协定仍然存在不确定性。在这样一个达成协议的过程中,具有讽刺意味的是,在次贷危机爆发后,许多国家推出了一些在世界贸易组织框架允许范围内的临时性国际贸易和国际投资保护主义措施,尤其是最发达的20国集团成员国自2008年以来通过了1000多项贸易保护措施,到2014年只取消了200多项,出现发展中国家推行贸易自由化,而发达国家推行逆贸易自由化政策的现象。

尽管Groppo等(2014)的研究表明,WTO的承诺机制降低了关税增加的可能性,并且其监督机制也降低了贸易政策的不确定性,但由于多哈回合多边贸易谈判在过去的15年中进展甚微,未能给国际贸易注入新的动力,地缘政治经济关系带来的区域经济一体化就成为世界各国的一个现实选择。区域自由贸易协定数量和规模都出现快速增长的态势,一些国家分别与其他国家或区域签署几个甚至几十个自由贸易协定(FTA)。20世纪90年代,全球仅有27个FTA,而目前WTO的RTA数据库中在实施的各种FTA已经达到270余个*中国贸易救济信息网,http://www.cacs.gov.cn/cacs/newcommon/details.aspx?articleid=123390。。也有研究表明,到2014年,全球生效的FTA数量接近400个*“世界区域经济正在加速,全球FTA逾380个”,http://www.taiwantrade.com.tw/CH/bizsearchdetail/78946/I。。FTA的快速发展与FTA的高度灵活性以及WTO谈判的复杂性密切相关。FTA谈判比WTO框架内进行的多边谈判更容易达成协议,FTA所涉及的协定范围比WTO谈判所涉及的范围更加广泛,而且区域贸易协定的多元化、包容性等特质明显。

另一方面我们也要看到,新“冷战”思维背景下的跨区域贸易协定在进一步深化了成员间合作的同时,也割裂了跨区域的经贸关系和经济的全球化。欧盟不断东扩并对俄罗斯实施经济制裁,美国主导的跨大西洋贸易和投资伙伴协定(TTIP)、跨太平洋伙伴关系协定(TPP)谈判等等,都带有强烈的地缘政治色彩。亚洲也有多种复杂的FTA,彼此之间相互重叠,如中韩日自由贸易协定、区域全面经济伙伴关系协定(RCEP)、日本—欧盟经济伙伴关系协定以及中国为了走出去实施的“一路一带”战略。FTA已经成为新型跨区域主义的重要环节,区域经济的一体化将在很大程度上代替经济全球化。

四、全球不平衡风险在未来几年会有所下降,但局部风险犹存

从图1我们可以看出,全球贸易逆差集中度的最高点分别是1985年和2002年,美国作为最大的逆差国,在这两年中经常账户逆差分别占全球逆差的59.9%和72%。从2002年之后,全球贸易逆差集中度快速下降,一直下降到2013年的最低点0.147。美国也是最大的逆差国,但其逆差占全球逆差的比例下降到34.7%。全球贸易顺差集中度两个高点分别是1986年和1992年,最大的顺差国日本的贸易顺差分别占全球贸易总顺差的44.4%和57.0%。1985年美国逼迫日本签署“广场协议”的核心原因就是美日贸易不平衡问题;但1992年美国的经常账户仅有516.14亿美元的逆差,美日之间没有出现由贸易引起的重大摩擦。

图1 全球顺逆差国家集中度的变化(1985—2019)

注:数据是笔者据IMF、Word Economic Databases的原始数据计算得到;数据包括所有180多个国家的顺差和逆差数据,集中度采用Herfindahl指数计算;2015—2019年是IMF预测数据。

IMF的预测数据显示,未来几年顺、逆差的集中度基本处于相对平缓时期,全球贸易及投资资金流动失衡风险会下降,这降低了全球经济面临的系统性风险(IMF,2014)。而且在过去十年中,美国经常账户逆差中有接近一半是进口原油导致的,随着未来几年国际油价进入中低运行轨道,中低油价将直接降低美国的贸易逆差和原油出口国的贸易顺差。在这个意义上,中低的原油和大宗商品价格将有助于缓解全球的不平衡程度。

尽管全球不平衡的整体风险下降了,但局部不平衡的风险犹存,而且在一定程度上,这种不平衡风险的重要性在全球努力摆脱通缩风险、促进经济复苏的大局中被遮掩了。一旦各经济体完全复苏,全球经济或将面临经常账户流量失衡再次扩大的风险。一方面我们看到,经济周期性的调整等因素带来了中国经常项目顺差占GDP的比重从2006年的8.3%下降到2013年的1.9%,处于3%的国际建议的标准之内;另一方面,世界经济又出现了新的重大失衡现象。2013年,德国的顺差占GDP的比重为7.5%,而且随着欧元的走软,德国的顺差依然会维持高位;而美元走强会增加美国的贸易赤字。当然,油价和大宗商品价格走低也会带来中国贸易顺差的扩张。

另一个有关不平衡的局部风险是某些新兴经济体国家贸易赤字的快速扩大。比如巴西和土耳其,2013年贸易赤字分别高达近810亿和650亿美元,这些国家使用短期资本来弥补其经常账户赤字的程度较高,局部不平衡的高风险依然存在。

五、贸易摩擦常态化、手段多元化,逆周期的贸易政策盛行

在经济处于衰退时期,一国实施逆周期的贸易保护政策是最优策略(Bagwell et al.,1995),这与历史上的经验有些相符*根据WTO的统计,1995—2008年期间,1998年爆发的亚洲金融危机和2008年爆发的国际金融危机成为全球货物贸易中的两个反倾销波峰,1999年、2008年发起的反倾销案件数量分别达到358起和209起,占该期间全球发起反倾销案件总量的14.1%。两次金融危机也形成了全球货物贸易中的两个反补贴波峰,1999年、2009年全球发起的反补贴案件数量分别达到41起和28起,占该期间全球发起反补贴案件总量的24.7%。http://finance.eastmoney.com/news/1352,20130726309702646.html。。美国和欧洲对俄罗斯的经济制裁恰逢全球经济复苏仍具有不确定性的时期,也是全球贸易摩擦的高峰期之一。这个高峰期具有四个基本特点:一是贸易摩擦的数量快速增长。WTO在2014年《全球贸易检测报告》中指出,2013年全球新增407项贸易限制措施,这比2012年的308项新增贸易限制措施明显增多;全球其他贸易限制措施(主要是进口关税措施和海关程序措施)也由2012年的164项增至2013年的190项。并且相较于贸易救济措施以及其他贸易限制措施同比增长的趋势,全球新的贸易便利化措施同比则出现下降,全球贸易便利化措施从2012年的162项降至2013年的107项。二是贸易摩擦手段多元化。发达国家和地区针对贸易伙伴采用了一些新型的贸易保护措施,如“绿色贸易壁垒”“蓝色贸易壁垒”“特保条款”“非市场经济条款”“337调查”“301调查”“碳关税”等等。这些新型的贸易壁垒主要是由发达国家设置的。与传统的关税等贸易保护措施相比,这些贸易保护措施低调而隐秘,后果则同样严重。三是针对发展中国家,尤其是中国的贸易摩擦数量急剧上升。从2006年开始的连续8年,中国是遭受反补贴调查最多的国家,全球每年新发起的反倾销案件中的30%以上直接针对中国,反补贴调查中的70%针对中国*“商务部官员:国际贸易摩擦或将成新常态”,http://finance.chinanews.com/cj/2014/09-29/6644127.shtml。。四是技术障碍成为新贸易摩擦的主力军(WTO,2013),主要是发达国家或地区采取更高的技术标准障碍来提高发展中国家进入市场的标准。这也是现在看到的发达国家不喜欢自由贸易,而发展中国家推崇自由贸易的真实表现。

可见,在全球经济复苏仍具有不确定性、地缘政治摩擦加剧等因素的共同作用下,贸易摩擦常态化还会延续,逆周期的贸易政策会继续盛行。

六、汇率之争常态化,全球大范围的货币贬值将成为“时尚”

在美元主导的国际货币体系下,美元是美国的,问题是世界的。依据IMF新的汇率分类,2013年,188个成员国和3个地区中,25个国家实施严格的固定汇率制度,30个国家为独立浮动制度,136个为中间汇率制度。这就是说,近85%的国家或地区需要干预外汇市场,以确保汇率固定或汇率波动在目标管理区间之内。“害怕浮动”成为近些年来外汇市场上的一种普遍现象,新兴经济体尤为如此(Calvo et al.,2000; Hagen et al.,2005)。

即便如此“害怕浮动”,在各国或区域经济复苏状态不一的背景下,货币币值的调整仍成为常态。目前全世界有21个国家货币的汇率是直接与油价和它们的石油收入直接挂钩的,其中包括俄罗斯、委内瑞拉、墨西哥、尼日利亚、沙特等*向松祚:《要为即将到来的全球金融危机做好准备》,http://finance.sina.com.cn/zl/forex/20150120/113221341552.shtml。。在油价进入中低价格运行轨道和美元处于升值通道双重因素的驱动下,这些国家的货币贬值将成为现实。

而当出现大的贸易不平衡或经济处于下行周期时,汇率之争会被提上日程。如20世纪80年代美日贸易不平衡时期的“广场协议”、次贷危机后美国单方面推出的人民币汇率操纵问题。由于均衡汇率的“可测性”在某种程度上具有不可测性,那么依据这样的测算结果得出汇率操纵的结论是不可信的。人民币“汇率操纵论”更多带有政治色彩,是逆周期贸易政策在货币领域的突出表现(王晋斌,2013)。

尽管目前全球不平衡的风险有所下降,但强势美元和经济复苏周期的不一致性也会导致其他货币相对贬值。对于出口导向型的经济体来说,过去的经验表明,这些国家的货币害怕升值的程度要远远大于害怕贬值的程度,呈现出一种非对称损失偏好的特征(Ramachandran et al.,2007;Pontines et al.,2008)。2015年,由于美元升值、大宗商品价格低迷带来的进口紧缩风险等因素,全球尤其是出口导向型经济体会用更多的货币贬值来维持或促进出口,货币贬值将成为“时尚”。

七、轮番QE表明更多的央行“节操”尽失,独善其身的货币政策日趋流行

2015年1月15日,瑞士央行宣布终止2011年设定的瑞士法郎兑欧元1.2的汇率下限,这是对欧洲量化宽松(QE)货币政策预期的直接反应,超出了几乎所有人的预期。事实上,次贷危机对全球经济增长负面冲击的预期,促使不同国家为了本国或地区的就业与增长开始实施人人自保的货币政策,国际货币政策合作成为纸上谈兵。从2008年8月至2014年底,美联储和英国央行的资产负债表规模分别扩大了341%和314%,日本央行的资产负债表在安倍上台后也迅速膨胀(比危机前扩大了145%),而欧洲央行的QE则刚刚开启*“美联储的追随者们:日本、欧洲、英国央行是如何玩转QE的?”http://finance.21cbh.com/2014/quanqiu_111/1331460.html。。全球主要发达经济体轮番登台比货币放水,利率进入“零利率”时期,货币政策更多地呈现出对抗性而不是合作性。

发达国家资产负债表规模的迅速膨胀,推动了短期国际资本的快速移动。图2显示,在新兴市场经济体的资本流入中,2014年组合投资流入的比例为9.53%,已经远远超过次贷危机前2007年的6.04%,而且预计2015—2016年这一比例会超过10%。

图2 组合投资流入占新兴经济体资本总流入的比例(%)

注:笔者依据Institute of International Finance:January 2015 Capital Flows to Emerging Markets数据库提供的数据绘制;2015—2016是预测值。

短期国际资本快速流动对新兴市场经济体造成的危害,促使IMF从上个世纪90年代推崇的资本自由流动改为2011年首次提出资本流动控制。Griffith-Jones认为,IMF转变态度缘于2008年金融危机时期一些实施资本管制的新兴市场国家成功避免了资本流动短时剧烈波动的经验*“新兴市场资本流动复杂 IMF对资本管制态度转变”,http://finance.qq.com/a/20120416/005512.htm。。2008年金融危机后,面对由发达国家量化宽松引起的国际资本大规模流动,新兴市场国家纷纷采取控制措施以求自保。如巴西再次启动临时性资本管制,逐步上调各类资本金融交易税税率,等等。

短期资本的流入也使得处于“不可能三角”中间解的国家货币量被动增长,尽管可以使用准备金率或央行票据来对冲外资流入带来的基础货币增长,但这无疑降低了货币政策的自主性。据国际金融协会(IIF)的统计,在美联储大规模推行QE的2009—2011年,包括金砖四国在内的全球30个新兴市场国家资本净流入超过2.1万亿美元,年均增幅近40%。流入新兴市场国家的国际资本中,约有40%流向中国。这是导致这些国家M2/GDP急剧攀升的重要原因之一。M2/GDP这一传统衡量金融深化的指标发生变异,目前已经难以作为衡量金融深化的代表性指标。

短期资本流入流出直接受发达国家QE政策的推动。2013年5月,当美联储宣布逐步退出QE时,新兴经济体在国内经济依然疲软的背景下都经历了不同程度的金融动荡(Sahay et al.,2014)。可以预见的是,由于经济周期非同步带来货币政策非同步,如何有效应对发达国家和地区货币政策调整的冲击,将成为能否避免短期震荡、求得独善其身的关键政策因素。

八、发达国家“再工业化”战略使得制造业回归和升级成为现实

20世纪80年代以来,以美国为代表的发达国家通过“外包”等形式的“去工业化”现象非常明显。1970年,美国、德国和日本的制造业增加值占整个经济增加值的比例分别为24.4%、33.3%和33.7%,到2011年分别下降至12.6%、22.6%和19.1%(图3)。

图3中美德日四国制造业增加值占整个经济增加值的比例(1970—2011)

注:由于数据的限制,中国2004年以前的数据包括了采矿、制造业和公用事业设备;从2004年开始(包括2004年)的数据是制造业的数据。资料来源:United Nations Statistics Division, National Accounts Main Aggregates Database。

但2008年次贷危机爆发后,出于对就业压力和制造业过度流失的担忧,发达国家开始实施“再工业化”战略,也称“制造业回归”。尽管存在劳动生产率的提升和一些投入成本的下降,但发达国家“再工业化”不再仅仅是传统制造业的简单回流,而是通过将发展制造业上升为国家战略,大力推动制造业智能化、“低碳化”,实施制造业的升级与换代。

这就是我们看到的,一方面是一些一般性的制造业企业回流至发达国家,像美国福特汽车、科尔曼、NCR、ET水系统、AMFOR等制造企业,已开始将生产线或工厂从中国转移到美国劳动力成本相对较低的南部地区。麻省理工学院调查了108家拥有跨国经营业务的美国制造企业,发现约有14%的美国公司已经准备将生产工厂迁回美国,有1/3的企业正在积极考虑回迁问题*“Reshoring Manufacturing: Coming Home”, The Economist, January 19, 2013, p15.。英国制造业回流也呈现类似趋势,英国商业部下属的制造业顾问服务协会对500家中小企业的调查表明,15%的受调查企业计划将位于中国等地的生产转移回英国国内,仅有4%的受调查企业计划将生产转移到海外*“英国制造业从中国等国‘回流’势头加快”,http://www.mofcom.gov.cn/article/i/jyjl/m/201311/20131100404109.shtml。。日本也试图通过日元贬值来推动日本制造业的繁荣。应该说这些一般性制造业的回归,与页岩油气革命带来的相对廉价的能源和这些国家与新兴经济体在劳动力成本上差距缩小等因素密切相关*2002—2011年间,在主要发达国家(G7集团)中,美国是唯一经历了单位劳动成本下降的国家。而在同一时期,作为世界第一制造业大国的中国,却出现了劳动力成本上升快于生产率提高的势头。能源成本上升也在侵蚀中国的制造业竞争力。根据波士顿咨询集团的研究,从2004年到2014年,中国工业用电成本上升66%,天然气成本飙升大约138%。。

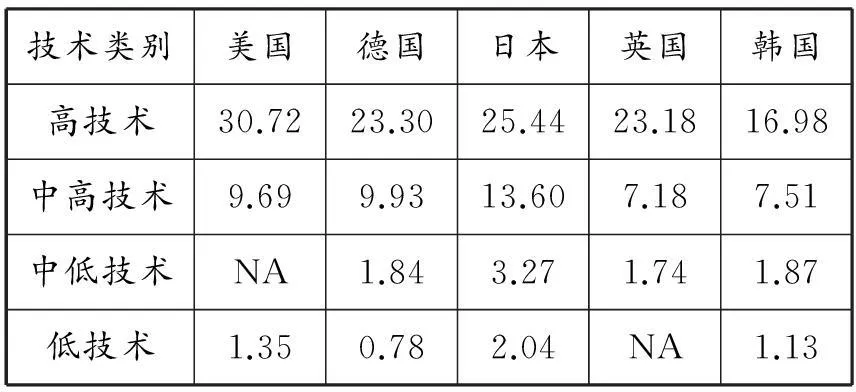

另一方面是发达国家正在大力推行“升级版”的制造业战略,典型的是德国将“工业4.0”纳入国家发展战略层面,掀起了一场德、美工业智能化的竞赛。美国实施了“先进制造业伙伴计划”,通过加大财政预算用于创新制造工艺、尖端材料等领域的研发,以确保美国在先进制造业上的竞争优势。事实上,在过去数十年中,这些国家在高技术行业上一直保持着强劲的研发强度。表1显示,美国在制造业高技术行业的研发强度最高,其高技术制造业增加值的30.72%投入了研发;其次是日本、德国和英国,大约把高技术制造业增加值的1/4投入了研发;韩国高技术制造业也把大约17%的增加值投入了研发。

表1 部分OECD国家不同技术的

注:(1)美国的高技术是1995—2007年数据,中高技术是1995—2008年数据,低技术是1999—2007年数据;德国数据样本为1995—2008年数据;日本高技术、中高技术、中低技术样本数据为1995—2008;英国数据样本为1995—2006年;韩国高技术、中高技术样本是1995—2006年数据;其余数据样本为1995—2009年。(2)技术层次的划分按照OECD标准。(3)原始数据来源:OECD, Dataset: STAN Indicators。

因此,发达国家和地区的“再工业化”是两翼齐飞的:页岩油气等因素带来的成本下降导致非高技术制造业的回归,国家层面的推动和高强度的研发推动“升级版”制造业的兴起,发达国家和地区的制造业回归和升级成为现实。

九、复苏进程中的全球技术红利差距存在进一步扩大的风险

随着发达国家20世纪80年代的“去工业化”,部分技术含量相对低的行业被转移到发展中国家;随着技术的引进、“干中学”以及自主研发的逐步深化,发展中国家的“有限后发优势”逐步得以体现(王晋斌,2010b)。发展中国家的高技术制造业在国际贸易中的比例不断上升,但经济全球化并没有大范围减轻全球的技术红利差距。依据OECD提供的数据,除了中国,亚洲-8*亚洲-8:印度、印度尼西亚、马来西亚、菲律宾、新加坡、韩国、中国台湾、泰国。和其他国家2010年的出口份额与1998年相当,十几年基本没有变化,大约维持在40%。唯一的例外是中国加入WTO后,中国高技术出口在全球的份额上升很快,打破了这种“平衡”。2010年,中国高技术出口达到国际市场出口份额的22.3%,超过了美国的15.2%、欧盟(外部贸易)的15.7%和日本的6.5%。

中国高技术出口份额快速增长,但高技术的附加值的增长速度相对缓慢。换言之,更多的发展中国家在高技术领域具有“打工者”性质,发展中国家存在落入高技术产品、低附加值困境的风险。为了刻画这一特征,我们采用制造业高技术增加值除以高技术出口市场份额,即每单位市场份额拥有的增加值来表达不同国家和区域在国际市场上的技术红利差距。图4显示,与1998年相比,2010年中国、亚洲-8和世界其他国家与美国等发达经济体在国际市场上每单位市场份额的高技术增加值差距扩大了。1998年,这一差距是7.84、8.98和6.14,到了2010年分别为13.6、19.3和15.3。值得一提的是,中国高技术每单位市场份额的增加值超过了亚洲-8和世界其他地区。制造业附加值的提升表明中国制造业有向中高技术漂移的趋势。

图4 国际市场上高技术贸易的红利差距(1998—2010)

注:(1)原始数据来源: National Science Foundation, National Center for Science and Engineering Statistics, Special Tabulations(2011) of IHS Global Insight, World Trade Service Database.ScienceandEngineeringIndicators2012。(2)市场份额用百分数表达;增加值用绝对值表达,单位为10亿美元。

另一个不利于缩小技术红利差距的因素是近期IMF倡导的以基础设施投资为主的投资拉动型复苏策略*IMF,2014, The Time Is Right for an Infrastructure Push.。事实上,此轮危机的复苏具有真实商业周期的性质,技术进步将最终决定复苏的力度和速度。我们看到,油价和大宗商品价格下跌带来的成本下降,使得新兴经济体更具备以基础设施投资为主的条件,但发达经济体坚持重视研发投入。而且受贸易保护主义的影响,技术贸易主要在发达国家之间进行。发达国家之间的技术贸易总额占世界技术贸易总额的80%以上,发达国家与发展中国家之间成交的技术贸易总额只占世界技术贸易总额的10%,发展中国家之间的技术贸易量比重不足10%。通过贸易途径而来的发达国家和地区对发展中国家的技术外溢作用有限。

同时,在强势美元周期中我们也会看到,强势美元伴随的低利率会进一步刺激美国经济的投资和创新。可以预见的是,如果发展中国家不更加重视技术创新,在经济复苏之时,发达国家和发展中国家整体技术红利的差距会进一步扩大。

十、价值链的分享使全球分工模式发生变革,进入新范式并会被快速固化

联合国贸发数据库显示,几乎所有发展中国家,包括最贫穷的国家,都在越来越多地参与全球价值链(GVC)。GVC使发展中国家更便利地融入全球市场,发展中国家可以通过中间品贸易,集中发展价值链中的某一个环节,而无须发展整个行业或整个产品价值链来获取竞争力。价值链的分享就确定了国家和区域在分工中的位置。1988—2013年,发达国家和发展中国家之间中间品贸易从30%上升到40%,相反,发达国家零部件贸易几乎下降了一半*世界贸易组织:《2014年世界贸易报告》,http://www.wto.org/。。

GVC在过去十年获得了快速增长,分享价值链已经成为全球贸易的新范式(WTO,2014)。在过去20年里,那些设法提高在全球价值链里的参与程度和提高出口产品里的国内增加值的国家,人均GDP平均增长3.4%;那些仅仅提高全球价值链的参与度而没有升级国内价值链的国家,人均GDP仅平均增加了2.2%*联合国贸发组织:《全球价值链与发展:全球经济中的投资和增值贸易》(2013年),http://unctad.org/。。通过FDI带来的技术转移和产品交换过程中有关生产技术知识的外溢,是参与全球价值链从而提高经济增长的两大渠道(WTO,2008)。

但并不是所有的国家都能成功融入全球价值链,只有那些足够接近世界标准生产水平的国家,能够积极参与区域合作的国家才能融入。因此,发展中国家只有提升技术并参与区域分工合作,才可能在GVC中获得自己的位置。事实上,许多发展中国家仍然处于全球价值链的下游,从事技术含量较低的活动,处于“微笑曲线”的中间,主要从事制造业组装,获得的附加值低;发达国家则处于“微笑曲线”的两端,主要从事研发、设计、市场营销和售后服务等,获得了高附加值。与上世纪70年代的“微笑曲线”相比,当前的“微笑曲线”更陡峭,即处于中间位置的发展中国家所获得的附加值更低,而两端的发达国家所获得的附加值更高,并且这两端的资源很难被复制(Dedrick et al.,1998)。

随着基础设施水平的提升和电子商务发展带来的便利性以及流通成本的下降,尤其是各种类型的贸易协议安排的推进,全球价值链将进一步进入深度整合阶段。“南—南供应链”“南—北供应链”将成为历史上南南合作、南北合作的新形式。这种价值链的分享也意味着“生产的片化”(fragmentation of production),一旦某个国家或区域在某些“生产的片化”上具有优势,这种优势会被迅速固化,成为这些国家和地区参与全球分工的基本形式,也因此确定其在全球经济分工中的位置。

参考文献:

富兰克尔 J A.2000.汇率政策[M]∥马丁·费尔德斯坦.20世纪80年代美国经济政策.北京:经济科学出版社.

王晋斌.2010a.论国际货币体系演变特点及现实启示[J].安徽大学学报(5):1-14.

王晋斌.2010b.对中国经济出口导向型发展模式的思考[J].中国人民大学学报(1):83-91.

王晋斌.2013.人民币汇率制度选择的政治经济学[J].经济理论与经济管理(9):22-30.

AREZKI R, BLANCHARD O J. 2014. Seven Questions about the Recent Oil Price Slump[R/OL]. IMF Direct. http://blog-imfdirect.imf.org/.

BAGWELL K, STAIGER R W. 1995. Protection and the Business Cycle[R]. NBER Working Paper, no. 5168.

BALDWIN R. 2009. The Great Trade Collapse: Causes, Consequences and Prospects[R]. Centre for Economic Policy Research.

BLANCHARD O J, JORDI G. 2009. The Macroeconomic Effects of Oil Price Shocks: Why Are the 2000s so Different from the 1970s?[M]//GALI J, GERTLER M. International Dimensions of Monetary Policy. Chicago: University of Chicago Press (Chicago, IL): 373-428.

CALVO G A, REINHART C M. 2000. Fear of Floating[R]. NBER Working Paper, no.w7993.

DEDRICK J, KRAEMER K. 1998. Asia’s Computer Challenge: Threat or Opportunity for the United States and the World?[M].New York: Oxford University Press.

ESCAITH H, LINDENBERG N, MIROUDOT S. 2010. International Supply Chains and Trade Elasticity in Times of Global Crisis[R]. WTO Working Paper, ERSD-2010-08.

GROPPO V, PIERMARTINI R. 2014. Trade Policy Uncertainty and the WTO[R]. WTO Working Paper, ERSD, no.23.

HAGEN J,ZHOU J Z. 2005. De Facto and Official Exchange Rate Regimes in Transition Economies[J]. Economies Systems, 29: 256-275.

IEA. 2014. World Energy Outlook [R/OL].http://www.worldenergyoutlook.org/publications/.

IMF. 2015. World Economic Outlook[R/OL]. http://www.imf.org/external/pubs/ft/weo/2015/.

KRUEGER A. 2009. Protectionism and the Crisis[M]∥BALDWIN R, EVENETT S. The Collapse of Trade, Murky Protectionism, and the Crisis: Recommendations for the G20. A VoxEU.org Publication.

PONTINES V, RAJAN S R. 2008. “Fear of Appreciation” Not “Fear of Floating”?[R]. Foreign Exchange Market Intervention in Emerging Asia, mimeo.

RAMACHANDRAN M, SRINIVASAN N. 2007. Asymmetric Exchange Rate Intervention and International Reserve Accumulation in India[J]. Economics Letters, 2(94):259-265.

SAHAY R, ARORA V. 2014. Emerging Market Volatility: Lessons from the Taper Tantrum[R]. IMF Staff Discussion Note, no.9.

United Nations. 2015. World Economic Situation and Prospects[R/OL]. http://www.un.org/en/development/desa/policy/wesp/.

WTO.2008. World Trade Report 2008, Trade in a Globalizing World[R/OL]. http://www.wto.org/english/res_e/booksp_e/anrep_e/world_trade_report08_e.pdf.

WTO.2013. World Trade Report 2013, Factors Shaping the Future of World Trade[R/OL]. http://www.wto.org/english/res_e/booksp_e/world_trade_report13_e.pdf.

WTO. 2014. World Trade Report 2014, Trade and Development: Recent Trends and the Role of the WTO[R/OL]. http://www.wto.org/english/res_e/publications_e/wtr14_e.htm.

责任编校:张朝胜

DOI:10.13796/j.cnki.1001-5019.2015.02.001

中图分类号:F113.4

文献标识码:A

文章编号:1001-5019(2015)02-0001-10

作者简介:王晋斌,中国人民大学经济学院教授,博士生导师;马曼,中国人民大学经济学院博士研究生(北京100872)。