国际原油价格驱动因素的广义视角分析:2000-2015——基于TVP-FAVAR模型的实证分析

2016-01-19谭小芬张峻晓李玥佳

谭小芬,张峻晓,李玥佳

(中央财经大学 金融学院,北京 100081)

国际原油价格驱动因素的广义视角分析:2000-2015

——基于TVP-FAVAR模型的实证分析

谭小芬,张峻晓,李玥佳

(中央财经大学金融学院,北京100081)

摘要:本文运用因子增广型向量自回归模型(FAVAR)和时变参数因子增广型向量自回归模型(TVP-FAVAR),从供需基本面、金融投机行为和货币因素三个层面提取基本因子,分析2000-2015年的油价波动。结果发现:来自基本面的供需压力和金融投机是影响油价运行的主要因素,发达国家大规模宽松货币政策使全球流动性对油价的冲击显著增强。全球原油产量大幅增加和美元汇率走高是造成2014年下半年以来油价加速下跌的主要原因。

关键词:原油价格;供需压力;投机因素;全球流动性;美元汇率

一、引言

作为关系到全球经济和金融发展命脉的资源性商品,国际原油价格波动一直是业界和学术界关注的焦点。20世纪70年代爆发的两次能源危机导致油价大幅上涨,对世界经济产生了巨大的冲击,迫使西方国家建立战略石油储备体系和增加非产油国的石油开采以应对油价动荡和供应紧张。随着石油输出国组织(OPEC)取消“限产报价”政策以及石油勘探开发成本的不断降低,油价自80年代中后期开始大幅下降。除去科威特战争期间油价剧烈上涨,布伦特原油均价在之后的20年里维持在13.1-24.2美元/桶的范围内波动。1997-1998年亚洲金融危机爆发且石油输出国增产,布伦特原油价格跌至9.8美元/桶。进入21世纪,原油价格波动聚剧烈,在经历过小幅下降后布伦特油价从2003年开始快速上涨,至2008年7月达到132美元/桶,创下历史新高。2008年全球金融危机爆发,布伦特原油价格在半年之内下挫到40美元/桶,跌幅超过70%,之后油价随着经济回升又大幅上涨,于2011年达到123美元/桶。2011年以后油价在123-102美元/桶的范围内小幅震荡下行,到2014年下半年加速下跌,至 2015年3月跌幅超过50%。

国际油价的波动与供需矛盾、宏观经济周期、金融周期波动与地缘政治冲击等因素密切相关。新世纪以来油价分别经历过两轮大幅上涨和下跌,且波动的幅度和频率均超过历史水平。从近几年国际油价的变动来看,国际原油市场具有以下几个特点:一是非常规石油开采在全球石油产量增量中的地位逐步提高,根据美国能源情报署(EIA)的估计,美国页岩油日均产量从2009年69万桶增加到2014年407万桶,增幅为489%。二是石油相关金融工具投资急剧膨胀。截至2012年,全球商品指数基金规模达到2400亿美元,其中约50%投资于能源商品。纽约商业期货交易所投机者持有的未平仓合约占比从2000年的20%上升到2008年的40%多,其交易规模远远超出了实际消费需求。三是国际大宗商品市场中各类商品价格趋向于同涨同跌。图1描述了近30年布伦特原油价格、CRB金属价格指数和食品价格指数的走势,各类大宗商品价格的联动性增强,说明原油价格和其他非能源类商品价格在某种程度上受到共同影响因素的驱动。四是西方发达国家为了摆脱金融危机的困境轮番实施扩张的货币和财政政策,为国际市场注入了大量的流动性,在一定程度上推升了原油价格。

国际油价的波动引起了人们对于其背后驱动因素的兴趣。供需基本面和金融投机对原油价格的波动起到什么样的作用?国际市场的流动性水平和货币因素怎样作用于原油价格?为了厘清这些问题,本文引入因素增广型向量自回归模型(FAVAR),建立原油价格影响因素的广义视角分析框架,并结合TVP-FAVAR模型分析各因素对油价的影响如何随时间发生变化。

二、文献综述

近年来大量文献对原油市场影响因素进行了研究,主要包括以下几个方面:

首先,供需基本面因素。(1)供给方面,张珣

图1 1987-2015年布伦特原油价格、CRB金属价格和食品价格指数走势图数据来源:Wind数据库

(2009)[1]通过研究1970年以来的历次经济周期更替,发现国际原油价格波动大多来源于供给冲击。Kilian(2009)[2]认为原油价格波动来源于未预期到的供给冲击、实体经济需求和投机需求3个方面的结构性冲击,其通过构建SVAR模型分析1970-2007年各因素对实际原油价格的影响,发现未预期到的供给冲击会立刻减少世界原油产量并抬高油价,但由于某个地区的原油供给下降将刺激其他地区增产,在冲击发生后的第1年内世界原油产量会反转增加。Unalmis和Unsal(2012)[3]结合1982-2007年的数据和DSGE模型的实证分析,发现原油供给冲击是造成油价波动的最重要因素,库存需求对油价波动也产生重要影响,在模型中忽略库存将会高估原油供给冲击的影响。Roache和Erbil(2010)[4]发现原油现货价格、期货价格、原油库存和利率之间存在长期关系,原油市场短期冲击发生后油价会逐渐调整至均衡状态,而库存的数量会影响油价的调节速度。(2)需求方面,很多学者将原油价格的上涨归因于以中国为代表的新兴经济体的高能源消耗和经济高增长预期。Smith(2009)[5]分析了OPEC成员国及非OPEC国家相对于1973-1975年的生产水平与原油需求的关系,发现油价在2004年之后的上涨能够被以中国为代表的新兴经济体的需求增长和由高成本引起的原油供给负向冲击解释。Knut,Hilde和Thorsrud(2012)[6]运用FAVAR模型分析实体经济需求增长与油价波动的关系,发现全球经济需求增长对油价波动的解释程度超过50%,其中新兴经济体尤其是亚洲新兴经济体的迅速发展对石油价格的影响为发达国家的两倍。Kilian和Hicks(2009)[7]运用预测修正模型论证了来自中国、印度等亚洲新兴市场国家的高经济增长刺激了原油需求,是推动2000-2008年油价上涨的主要原因。Sedik和Cevik(2011)[8]探究了1990-2010年原油和红酒价格上涨的原因,发现实体经济需求增长对商品价格的推动作用超过供给约束,而且,尽管发达国家的消费比例超过一半,但商品价格的上涨更多地来自新兴经济体需求的增长。Hamilton(2009)[9]分析了2007-2008年与石油危机期间油价上涨的特点,发现之前油价震荡基本来源于供给冲击,而2007-2008年的飞速上涨则是由实体经济需求拉动的。Mu和Ye(2010)[10]基于1997-2010年油价波动和中国原油净进口的月度数据建立VAR模型,发现中国原油进口增长与油价上涨不存在因果关系,中国需求冲击对2002-2008年油价上涨的作用很小。

其次,全球流动性与货币因素。Barsky和Kilian(2004)[11]认为货币政策的转变是20世纪70年代原油价格的上涨以及主要发达国家的经济滞涨的主要原因,不断提高的流动性水平刺激了原油和工业商品需求,造成1973-1974年前后油价与大宗商品价格的普遍上涨。Frankel(2008)[12]认为美联储的低利率是造成国际大宗商品价格在20世纪70年代和21世纪初大幅上涨的主要原因,因为低利率使得美元贬值并降低商品存货成本,而实行美元盯住汇率制度的国家也会随美联储降息,进而刺激这些国家的原油需求。由于中国的货币供给M2在全球M2的占比从1996年的5%上升到2011年的28%,Ratti和Vespignani(2012)[13]认为中国的工业生产和流动性水平的提高刺激了全球的工业原材料需求,原油价格在2009-2010年的飞速上涨很大程度上来源于全球经济复苏和中国向市场注入的大量流动性。Akram(2008)[14]选取1990-2007年OECD国家工业生产、美国短期实际利率、美元汇率与油价指数的季度数据,通过建立SVAR模型分析后发现,短期实际利率和美元汇率对油价波动具有很强的解释力,并且油价会对利率的冲击做出“超调”反应。Gospodinov和Jamali(2013)[15]认为流动性冲击主要通过作用于商品期货市场投机者的净持仓影响商品价格,通过回归分析得出每25个基点的非预期货币政策冲击会引起油价变化2.66%、铜价变化1.55%、金价变化1.33%、CRB现货指数变化0.83%。Eickm eier和Lombardi(2012)[16]通过构建符号约束的VAR模型,对1991-2010年货币政策的冲击对油价的影响进行研究,发现货币政策在2008年油价上涨中扮演了重要角色,并且利率冲击主要是通过基本面渠道作用于原油价格。Breitenfellner和Cuaresma(2008)[17]论述了美元汇率影响原油价格的五个途径,第一,原油出口国进口货物主要以欧元结算,而出口原油主要以美元结算,出于稳定贸易收入的需要美元贬值时原油出口国将调高油价;第二,美元贬值使得以美元计价的原油价格相对下降,从而增加了石油进口国的原油需求;第三,美元贬值减少了美元资产的收益,吸引外国投资者寻求以原油为代表的商品资产作为替代;第四,美元贬值会导致实行盯住美元汇率制度的国家放松货币政策,造成国际市场流动性泛滥,刺激原油需求;第五,由于外汇市场的有效性强于原油商品市场,外汇市场的变动会先于油价反映实体经济需求预期,进而影响原油价格。

再者,预期和金融投机因素。国际大宗商品相关金融工具的投资需求自2003年开始急剧膨胀,至2011年大宗商品相关资产价值已经上涨到4500亿美元,其中有相当大的部分投资于能源商品市场。Chong和Miffre(2010)[18]认为当资金在各品种之间频繁进出时,会造成大宗商品价格轮番上涨或下跌。Kilian和Murphy(2012)[19]认为油价波动预期在特定时期对原油价格影响显著,并论证了油价预期在1979、1986和1990年前后对原油价格波动发挥了重要作用,但2003-2008年原油价格的上涨多来源于实体经济需求的旺盛。Lombardi和Robays(2012)[20]运用符号约束的SVAR模型测度了金融投机对原油价格的作用,发现基本面的供求因素是油价波动的主因,但原油市场的投机活动在过去的10年发展迅速,并且短期内投机因素会对原油现货价格造成很大影响。Manera、Nicolini和Vignati (2013)[21]采用working’s T*Working’s T指标描述了投机活动相对于套保行为的活跃程度,是描述期货市场投机活动活跃程度的传统指标。具体描述参见参考文献指标和投机者持有的净长头寸比例表示长期投机,用期货交易时价(Scalping)表示短期投机,并通过构建GARCH模型发现,自2000年起短期投机行为对于油价波动影响显著。Eickmeier和Lombardi(2012)发现金融投机和货币政策都对原油价格有显著影响,其中金融投机活动直接作用于油价,而货币政策则是通过作用于基本面影响油价。Hamilton和Wu(2013)[22]运用风险规避型套利模型分析原油期货价格的波动,发现金融危机前后油价的剧烈波动与持有大量原油期货多头合约的商品指数基金有关。Linn、Zhu和Chiou-Wei(2014)[23]通过研究美国能源类商品期货市场在美国能源局的周度公告发布前后的表现,发现有关基本面运行的信息尤其是新闻对能源商品价格运行影响显著。此外,也有学者质疑金融投机冲击对原油市场影响的有效性,Alquist和Gervais(2011)[24]认为用原油期货市场净持仓规模的膨胀来解释油价的上涨缺乏合理性,第一,原油期货净持仓测度的是某一时点的存量而不是某一时期的流量,因此期货持仓量远远高于实际原油需求,但二者并没有可比性;第二,实证分析结果显示金融企业原油期货头寸会随油价变化调整;第三,有证据表明金融公司所持有的期货头寸并不会引起市场关于油价预期的持久性变化。Knittel和Pindyck (2013)[25]假设原油现货市场上供给和需求对商品价格弹性相同且不随时间改变,并建立均衡模型分析原油现货价格、需求与库存之间的关系,发现投机因素对于商品价格波动只有微弱的影响。

另外,随着全球经济环境和石油市场的发展,不同历史时期国际原油价格与其驱动因素之间的传导规律有可能发生变化。Sadorsky(1999)[26]发现原油价格与美国实际股票收益率之间存在显著的负相关关系,但这一关系并不十分稳定。Miller和Ratti(2009)[27]分析了1971年1月-2008年3月原油与股票市场之间的长期联动关系,发现2000年以后二者的传统负向相关关系开始减弱甚至出现反转。Hamilton(2009)[28]认为原油市场一个重要的特点是原油实际价格在不同时期受到不同的因素主导。Fan和Xu(2011)[29]通过内生性断点检验对影响原油价格的影响因素进行分析,作者认为全球经济需求的膨胀、大量投机资金进入原油期货市场以及金融危机将2000年以后国际原油价格波动划分为三个阶段:2000年1月-2004年3月为相对温和期,2004年4月-2008年6月为泡沫积聚期,2008年7月-2009年9月为全球经济危机期。不同阶段的原油价格的波动机制呈现出显著的差异。刘明磊等(2014)[30]将有偏t分布引入石油市场风险模型,通过构造APARCH/TARCH模型考察了金融危机前后国内外原油市场的风险传导效应,发现危机前后原油市场的风险传导机制出现了显著的变化。

现有文献从实体经济需求、供给约束、货币因素以及金融投机活动等角度解释了油价的波动。原油市场在21世纪以后进入了全新的发展阶段,油价波动的频率和幅度均创下历史新高,单独从某一种因素入手很难合理地解释油价长期剧烈的波动。近年来原油供给市场份额争夺激烈,新兴国家经济增速由快放缓,主要发达国家货币政策分化加剧,美元汇率结束贬值进入升值通道,原油市场内外部环境的改变需要我们从动态的视角分析原油价格影响因素及各因素在新世纪以来的变化。和以往文献相比,本文具有两个方面的创新和改进:首先,全面测度油价影响因素,本文分别从反映原油需求、供给、全球流动性和投机因素的一共27个经济指标中提取基本因素,从广义视角构建原油供需、全球流动性、投机因素和美元汇率4个解释变量并代入模型分析;其次,通过引入TVP-FAVAR模型,从动态视角分析油价波动的原因以及各因素的变化情况。

三、变量选取与FAVAR模型实证结果分析

(一)FAVAR模型建立和变量选取

在国际原油市场实际运行中,宏观经济因素、供需矛盾、金融投机活动、货币因素等众多因素在不同程度上直接或间接地对原油价格产生冲击。在进行实证分析时,很难通过直接观察或测量得到能够全面代表某一方面因素的指标变量,为解决这一问题,本文将主成份分析与VAR模型相结合,通过提取基本因素的形式建立反映国际原油价格影响因素的代表性子空间,为我们从广义视角研究原油价格影响因素提供了一个较好的计量框架。该模型表述如下:

设n维向量组Xn=(xp,1,xp,2,…,xp,n) 代表一个原始容量为n的样本信息集,则样本协方差矩阵和样本相关矩阵分别为:

根据雅可比法得到相关矩阵R的特征值(λ1,…λn)和单位正交特征向量(e1,…en),各特征值满足λ1≥λ2≥…≥λn≥0。则提取的m个主成份指标可以表示为:

Primem=Fm,nXn,

主成份分析通过把复杂的高位空间样本降低至低维空间进行处理,有效涵盖相当广泛的市场信息,解决了传统向量自回归模型的有限变量问题。结合文献梳理,本文选用供需因素、金融投机、全球流动性和美元汇率作为原油价格波动的解释变量,其中美元汇率选用美联储网站公布的实际美元加权汇率表示,其他变量则通过从实体经济需求、原油供给水平、全球流动性和金融投机四个方面分别提取基本因素得到,地缘政治、战略等因素暂不考虑。数据选取的频率均统一为月度,时间跨度为2000年1月至2015年3月,对个别缺漏数据采用三次样条(spline interpolation)插值法填充。

第一方面是石油需求因素,包括以下八个指标:国际干散货运价格指数、以贸易和产量加权的全球工业生产指数、、新兴市场国家出口贸易指数、发达国家进口贸易指数、经合组织石油需求量、全球石油需求量、美欧中日四国石油进口量。其中工业生产和进出口贸易指数来源于CPB World Trade Monitor,干散货海运指数和石油需求量来源于Bloomberg数据库。第二方面是全球石油供给因素,包括:全球原油产量、OPEC原油剩余产能、全球钻机数、美国原油库存、欧洲原油库存和OPEC估计石油产量。产量和库存数据来源于美国能源署和Bloomberg,钻机数量来源于贝克休斯网站。第三方面是金融投机因素,包括:纽约商业期货交易所原油期货投机净持仓、非期货投机净持仓(即总投机净持仓与期货投机净持仓之差)、投机性期货净持仓占总未平仓合约比、非商业性套利净持仓、非商业性投资交易者数量、期货期权投机净头寸、基金投资者投机净持仓。以上数据来源于CFTC网站和Wind数据库。第四方面是全球流动性因素,本文主要选取代表全球流动性的6个价格指标,包括:VIX波动率指数、G7成员国和欧盟加权长期利率、伦敦同业拆借利率、美国短期利率、日本短期利率和欧洲短期利率。其中VIX指数来源于BIS Financial Statistics,利率指标来源于OECD-Main Economic Indicators。原油价格方面,选用国际原油市场三大基准原油布伦特原油、WTI原油和杜拜原油价格现货价格,数据来源于Wind数据库。

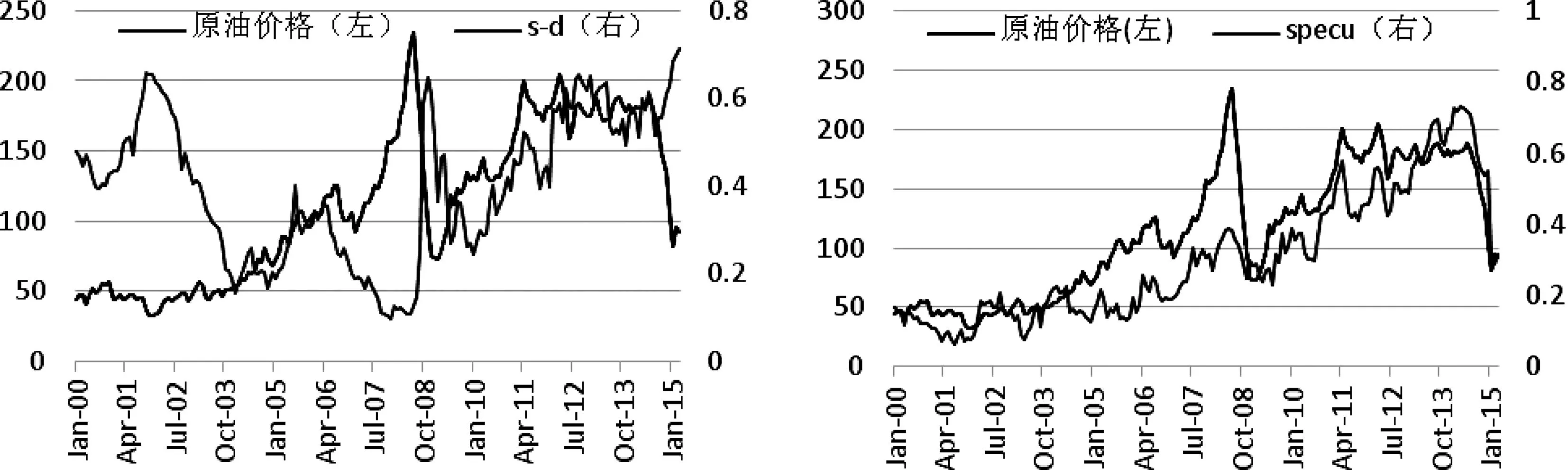

表1 主成分分析贡献率

为消除各变量的量纲不同、数值差异过大对经济含义的影响,在上述操作步骤中首先对观测矩阵进行标准化处理。目前标准化常用的方法有Z值法、线性插值法、小数定标标准法和百分位数法,本文采用小数定标标准化法(Decimal scaling),即通过移动数据的小数点位置将原始数值x标准化到x′,计算方法为x′=x/(10j),其中j是满足条件的最小整数值。根据各组变量,经主成分提取得到4个主成分变量:demand =0.7467* demand1 + 0.1967*demand2,supply =0.7011*supply1+ 0.2221*supply2,specu = 0.6308* specu1 + 0.1966*specu2,liquid= 0.7308*liqui1+0.2224*liqui2,分别代表实体经济需求、原油供给、金融投机和全球流动性的4个因子。如表1所示,各因子对所代表指标的贡献程度分别达到94.34%、92.32%、89.92%、95.32%。对于国际原油价格,我们运用同样的方式基于三大基准原油价格提取主成分因子获得。本文将原油供给与实体经济需求的比值s-d=supply/demand作为供需失衡压力变量,当s-d升高时,表明原油需求相对供给在减少,原油供需矛盾缓和,而当s-d下降时则表明原油供需失衡压力上升。我们将供需失衡压力因素(s-d)、投机因素(specu)和全球流动性因素(liqui)3个基本因子和美元汇率(usreer)一起作为国际油价波动的解释变量,各变量与原油价格的走势如图2所示。供需压力、以价格指标表示的全球流动性、美元实际汇率与原油价格负相关。供需压力上升(s-d下降),原油需求增长大于供给,会推动原油价格升高;全球流动性价格指标(liqui)下降,说明市场资金状况良好,风险溢价下降,进而推升油价;美元汇率(usreer)升高则会带动以美元计价的原油价格下降。而原油市场上的投机行为的增加伴随大量资金进入原油市场,推动油价升高,因此与油价变化正相关。

(二)数据处理和检验

为了消除模型各变量序列中的随机趋势和确定趋势,避免“伪回归”,本文先对解释变量和油价运用X12法进行季节调整,而后对各序列进行先取对数后差分的处理。接下来采用ADF单位根检验各变量平稳性,最优滞后阶数根据SIC准则在1-12期内选取,针对每一个变量的走势决定是否添加截距项和趋势项。经检验模型所有变量均满足平稳性条件,单位根检验结果如表2所示。

表2 变量的ADF检验

注:(C,T,K)分别表示截距项、趋势项和滞后阶数,滞后期的选择标准参考SIC准则。

图2 各个解释变量与原油价格走势图

下面对各变量建立VAR模型,根据LR和AIC法则确定滞后期p=2。为考察油价和模型中各驱动因素的因果关系,对经过上述处理的油价波动、供需压力、投机指标、全球流动性和美元汇率进行格兰杰非因果检验,滞后阶数的选取与VAR模型保持一致,解释变量与油价波动的因果关系检验结果如表3所示。检验结果显示,供需基本面因素、投机因素、全球流动性和美元汇率在90%的置信水平下均是油价波动的格兰杰原因。

表3 各变量间的Granger非因果检验结果

(三)基于2000-2015年数据的FAVAR模型实证结果分析

在进行脉冲响应和方差分解时,通常是将解释变量排在因变量之后(Bernanke,2005)[31]。考虑到实体经济需求一定程度上反映了经济繁荣程度,会对市场资金状况和风险预期产生影响,进而作用于流动性水平和投机行为,所以本文将模型中各变量的排列顺序调整为供求压力(s-d)、全球流动性(liqui)、投机因素(specu)、美元汇率(usreer)和油价(oilprice)。首先运用Cholesky方差分解分析各个变量冲击对油价波动1单位标准差的贡献程度。

表4描述了方差分解结果,选取结果趋于稳定的第12期进行分析。除自身因素外,各驱动因素在2000-2015年间对油价波动的贡献度由大到小依次为投机因素(14.62%)、供需压力(11.36%)、美元汇率(7.73%)和全球流动性(3.79%)。模型选取的解释变量对原油价格波动的累计解释程度达到37.51%,且投机因素和供需压力对油价波动的贡献均超过10%。其中投机因素对原油价格波动的影响于第1期达到最大,而其它各变量对油价的影响则从冲击开始后逐渐增加。

表4 原油价格波动方差分解结果(liq1) (单位:%)

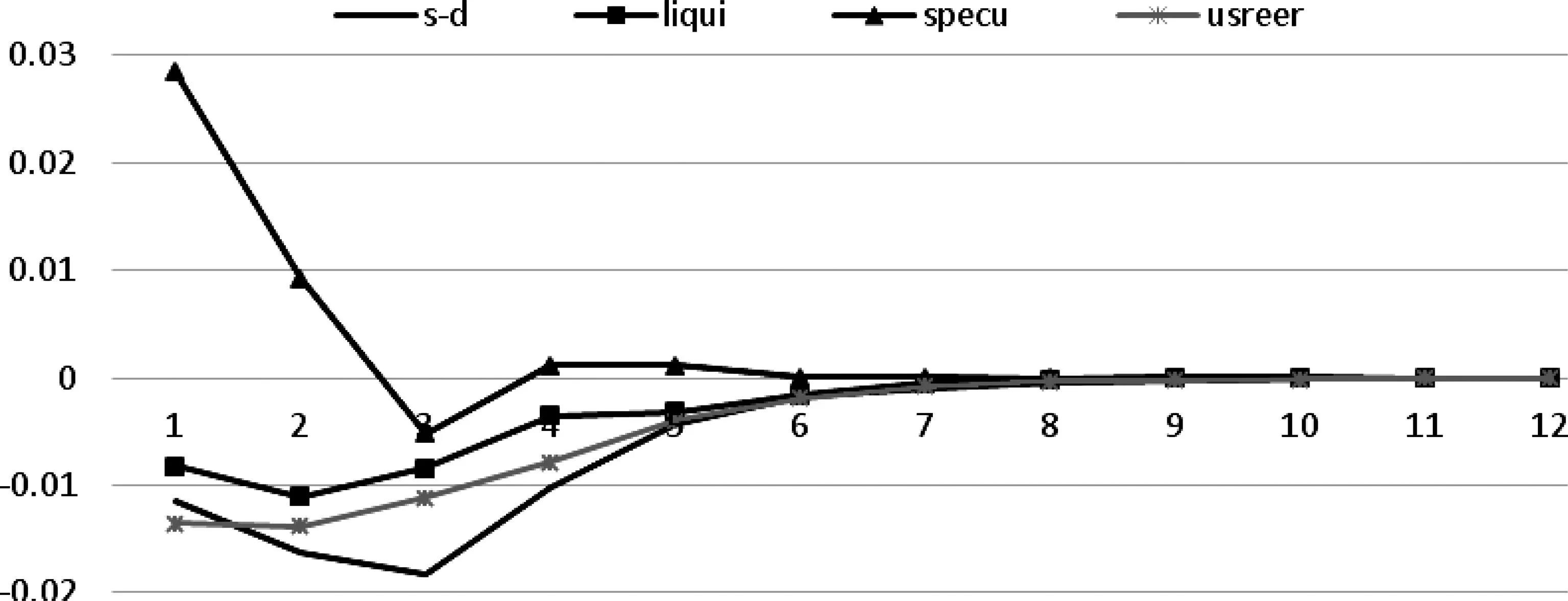

脉冲响应函数测度的是模型中某一变量的1单位冲击对模型中各内生变量在冲击发生后一定时期内所产生的影响。脉冲响应函数的结果刻画在图3中,原油市场的投机因素对油价的冲击为正,而供需压力、全球流动性和美元汇率均对原油价格产生负向冲击。首先,取各因素1单位的正向冲击发生6个月内对原油价格冲击的平均值,按照绝对值由大到小的顺序排列为:供需压力(-0.01035)、美元汇率(-0.0087)、全球流动性(-0.006)和投机因素(0.005786)。而各因素对油价脉冲响应的峰值按绝对值由大到小依次为:投机因素(0.0284)、供需压力(-0.0182)、美元汇率(-0.0138)和全球流动性(-0.0111)。其次,从各因素冲击达到峰值的速度看,投机因素对原油价格影响的传递最为迅速,在冲击发生的第1期便达到峰值,美元汇率在第1期也基本达到峰值,全球流动性在第2期达到峰值,而供需基本面的压力对油价影响的传递最慢,在冲击发生后的第3期才达到最大。最后,从冲击持续时间看,原油市场上的投机行为在冲击发生后的第4个月便趋于稳定,而供需因素、美元汇率和全球流动性则在冲击发生后的6个月才趋于稳定。

图3 2000-2015年油价波动的脉冲响应结果

四、基于2000-2015年TVP-FAVAR模型的实证分析

上述模型对原油价格的驱动因素以及各因素在新世纪以来对油价的影响进行分析,结果发现投机因素和供需因素是影响原油价格运行的主导因素。原油市场上的投机行为能够迅速作用于油价,并在冲击发生4个月后趋于稳定;而供需因素对原油价格影响的传导则较为缓慢,但冲击的持续时间较长。货币因素与市场资金状况也对油价产生影响,但作用力相比投机因素和供需因素较小。传统FAVAR模型中所有的变量系数和协方差在样本期内是固定不变的,因此由传统FAVAR模型所得到的脉冲响应结果是基于整个样本区间,并不能分析模型中的解释变量对因变量的冲击发生了怎样的变化。随着世界经济发展和国际商品市场发展进入新的历史时期,需要我们从动态的视角分析原油市场各因素与油价波动的关系。为此,本文在FAVAR基础上引入时变参数向量自回归(TVP-VAR)模型,分析2000-2015年各驱动因素对原油价格的影响。

(一)TVP-VAR模型理论框架

时变参数向量自回归模型中系数和冲击的协方差矩阵都是时变的,能够捕捉模型滞后结构的时变特性和各变量联立关系的非线性特征。首先定义一个基本的结构VAR模型:

Ayt=F1yt-1+…+Fsyt-s+μt,t=s+1,…,n

(1)

yt为k×1 维观察向量,A 为k×k维联立参数矩阵,为了减少待估参数,相对简化模型估计,假设A矩阵为下三角矩阵。相Fi为k×k维系数矩阵,扰动项μt为k×1维结构性冲击,且μt~N(0,ΦΦ),其中

因此(1)式可简写为如下模型:

yt=B1yt-1+…+Bsyt-l+A-1Φεt,εt~N(0,Ik),其中Bi=A-1Fi。

将B矩阵行元素拉直,形成k2s×1维向量β,且定义Xt=Is⊗(yt-1,…,yt-s),其中⊗表示克罗内克乘积,因此模型简化为:

(2)

接下来赋予模型系数和参数时变特性,沿用Nakajima(2011)的处理方式,把下三角矩阵At中非0和1 元素设置为1个列向量at,

其中at=(a21,a31,a32,a41,…,ak,k-1),

则模型扩展为时变参数VAR,模型形式如下:

(3)

(3)中的参数服从随机游走过程,表述如下:

其中βl+1~N(μβ0,∑β0),as+1~N(μA0,∑A0),hs+1~N(μh0,∑h0)。

本文将TVP-VAR模型与FAVAR模型相结合,构建同时具有广义视角和时变特征的TVP-FAVAR模型。对于时变模型参数的估计,我们在贝叶斯推断的背景下构建马尔科夫门特卡罗(MCMC)算法并连续抽样10000次,为了保证抽样的有效性,使用模拟滤波器对时变参数β 和a 取样。同时为了保证模型分析的一致性,滞后阶数的选取与上文保持一致。

(二)2000-2015年原油驱动因素时变参数模型结果分析

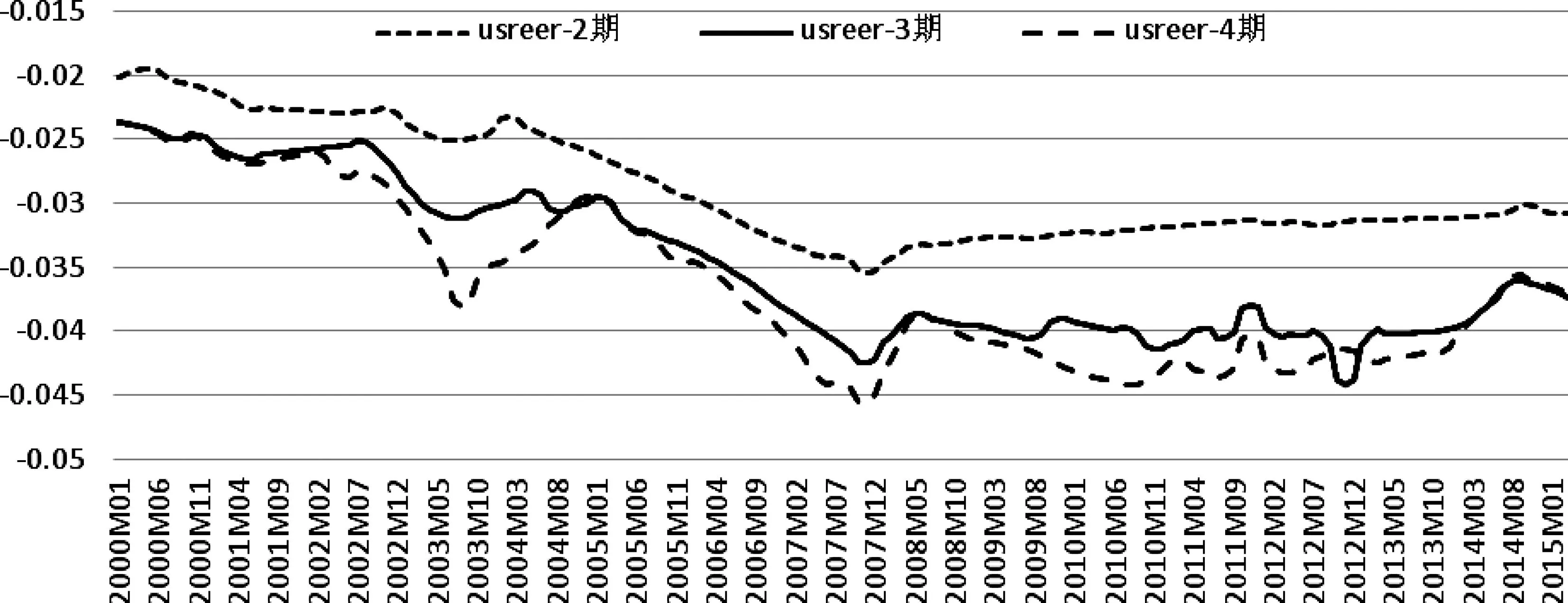

时变参数等间隔反应函数测度的是样本期内每一期解释变量的变化对相等时间间隔后的内生变量产生的冲击。由于反应函数根据不同时期的变量确定系统参数,因此可以追踪原油价格的驱动因素在样本期内的表现和变化趋势。本文统一选取各个基本因素在2000-2015年每一期的冲击在3个月后对原油价格的影响进行分析,为了保证结果的稳健性,在模型分析中同时添加各因素在2个月和4个月后对油价的影响。

首先是供需压力因素,图4刻画了2000-2015年原油市场上1单位的供需冲击分别在2、3、4个月后对油价的影响。从图中走势可以看出,自2000年开始油价受供需因素的影响逐渐增大,至2005年底达到峰值,成为这一时期推动油价上涨的重要因素。21世纪初世界经济逐渐摆脱亚洲危机的困境,新兴市场国家经济增长强劲,2000-2005年间以中国、印度为代表的亚洲新兴经济体工业生产增加55.8%,出口贸易增长71.7%,实体经济的繁荣刺激了原油市场需求;供给方面,伊拉克战争的爆发导致原油市场供需压力骤升,从而推动油价大幅升高。自2006年开始,原油市场受供需因素的影响逐渐减小,一方面由于国际大宗商品市场的金融化趋势使得油价偏离基本面,另一方面石油供给的平稳增长能够满足世界实体经济需求,特别是随着美国开采技术的成熟,美国页岩油日均产量自2009年开始以每年百万桶的速度增长,2009-2011年世界原油日均产量增加717.3万桶,很大程度上缓解了原油市场供需压力。自2011年以来,随着国际大宗商品市场上升周期的终结,原油市场投机者的热情逐渐消退,供需基本面对油价的影响开始增强。近年来新兴市场国家经济增速放缓,发达国家除美国外经济状况未见好转,而原油市场供给逐年稳步增长,特别是2014年下半年以来原油供给增长大大超过需求,导致油价跌幅超过50%。

其次是全球流动性因素,从图5刻画的实证结果可以发现自2000年以来全球流动性对原油的冲击经历了不同的发展阶段。2000-2006年以价格指标表示的全球流动性对原油市场的影响逐渐减弱,这一时期由于新兴经济体高速发展,为了抑制经济相对过热和通货膨胀世界主要经济体利率开始进入上行通道,因此全球流动性对油价的负向冲击逐渐降低。自2007年开始原油受流动性冲击作用开始增强,特别是金融危机过后的2009-2010年,全球流动性水平在欧美等发达国家宽松的货币政策刺激下迅速提升,成为这一时期油价上涨的重要推手。2011年之后,随着主要发达国家利率下行空间的收窄,全球流动性冲击对油价的影响逐渐降低。

再次是原油市场投机因素。图6刻画了2000-2015年投机因素的冲击对油价的影响。2000-2002年原油市场上的投机行为较为稳定,2003年美联储放行国际大宗商品现货交易,允许花旗银行旗下的Phibro公司参与能源市场交易,原油市场的投机行为开始膨胀,投机因素对油价的推动作用出现小幅上涨趋势。此后随着国际商品期货与指数投资的兴起,全球原油期货合约交易规模从2004年的0.89亿张上涨到2009年的3.18亿张,原油市场的金融化程度不断加深。时变参数模型的结果显示,自2006年下半年开始投机因素对油价的推动作用迅速增强,是推动2007-2008年油价攀升的重要因素;金融危机过后,原油价格触底反弹,而原油市场投机行为对油价的推动作用进一步上升,成为2010-2011年油价大幅上涨的重要推手。自2012年至今虽然原油市场上的投机活动仍然保持较高水平,但对油价的影响逐渐降低。

图4 2000-2015年供需冲击对原油价格的影响

图5 2000-2015年全球流动性对原油价格的影响

最后是美元汇率因素,从图7描述的时变参数模型结果中可以发现美元汇率对原油价格的影响从2002年开始呈增长趋势,从金融危机到现在一直稳定在较高水平。实际美元汇率在2002年4月-2008年6月和2009年3月-2011年6月的贬值幅度分别达到30%和17%,是这两个时期推动原油价格上涨的重要因素。随着2013年之后美联储逐步退出量化宽松货币政策,美元汇率呈上行趋势,特别是2014年下半年以来美国经济超预期复苏和美联储加息预期升温,推动美元汇率指数进一步走强并创5年半以来新高,成为这一时期油价下跌的重要原因。

根据时变参数模型结果,我们将原油价格变化划分为5个时期,图8描述了各个时期原油价格影响因素对油价冲击的平均值。可以看出:(1)2000年1月-2008年6月:虽然原油期货和指数投资大大加深了原油金融化属性,并推动油价上涨,但这一时期原油价格的上涨更多地来源于供求基本面和美元汇率贬值。自1998年开始新兴工业国家消费了世界原油产量的三分之二,其中中国的石油消耗以每年6.3%的速度增长,新兴经济体的飞速发展使得原油供求压力剧增;而美联储长期的低利率政策导致美元汇率自2002年开始一路走低,至2008年金融危机前累计贬值幅度接近32%,推动油价上涨;另外美元的长期贬值导致实行美元盯住汇率的国家被迫施行低利率政策,从而推升了国际市场的流动性水平,是这一时期推高油价的又一重要因素。(2)2008年7月-2009年2月:金融危机全面爆发并波及至实体经济,全球工业生产和经济增长大幅下滑,导致原油需求严重受挫。而国际金融市场的剧烈动荡一方面影响到商品投资者的预期和风险偏好,原油市场的投机者纷纷看空油价;另一方面吸引投机者转向以美元等避险货币计价的资产,使得美元在金融危机期间强势反弹,进一步拉低了油价。(3)2009年3月-2011年5月:原油价格触底反弹,为摆脱金融危机影响,东西方各国普遍施行积极的财政和货币政策,全球经济的复苏和全球流动性水平的提高刺激原油需求增加并逐渐恢复到危机前的水平;金融投机方面,国际商品市场的繁荣和对世界经济前景的看好降低了投机者的风险预期,吸引大量资金进入原油市场,成为这一时期油价急剧上涨的重要推手。(4)2011年6月-2014年5月:在经历大幅反弹后油价进入震荡下行阶段。供需方面,随着页岩气开采技术的成熟,美国的原油产量和全球占比稳步上升,其中液态石油产量于2013年已经与沙特持平,原油市场供需压力逐步减小;金融投机方面,随着2011年多德弗兰克法案出台和国际投行缩减或退出国际商品市场业务,投机因素对油价的影响开始减弱;流动性与美元汇率方面,在全球主要经济体轮番降息后,全球流动性对油价的提振作用逐步减小,而随着美联储退出QE和收紧货币政策的预期不断升温,美元汇率开始进入上行通道,进一步拉低油价。(5)2014年6月-2015年3月:原油价格加速下跌,来自供需基本面的因素和美元汇率升值是导致油价下跌的主要原因。一方面新兴经济体增速放缓,西方发达国家尚未完全走出金融危机的泥潭,导致原油需求增长乏力,另一方面以沙特为代表的石油输出国与美俄等国的供给市场份额争夺激烈,全球原油生产稳步攀升,成为油价下跌的重要原因。而受美联储加息预期和美国经济复苏的影响,美元汇率大幅回升,进一步打压油价。

图6 2000-2015年投机因素对原油价格的影响

图7 2000-2015年美元汇率对原油价格的影响

图8 分时期原油价格影响因素的等间隔冲击函数均值

五、结论

原油是关系到全球工业生产和商品市场命脉的重要资源商品,其价格在21世纪的两次巨幅上涨和下跌成为业界和学术界关注的焦点。本文将全样本FAVAR模型与TVP-VAR模型相结合,从原油市场众多经济指标中提取影响油价的基本因素,并从动态的视角分析2000-2015年影响油价运行的因素及发展趋势,得出以下三方面的结论:

第一,来自原油市场基本面的供求矛盾和金融投机行为是新世纪以来驱动油价运行最重要的因素,其中投机行为能够迅速作用于油价并在冲击发生4个月后趋于稳定,而供求因素影响油价的传导速度较慢,但冲击持续时间较长;美元汇率与全球流动性的变化对油价也产生重要影响,且金融危机过后发达国家货币政策的大幅调整使全球流动性对油价的冲击显著增强。

第二,虽然原油市场上的投机行为在2000-2008年迅速发展,但这一时期油价历史性的攀升主要是由于新兴经济体高速发展造成供需压力增加和美元汇率的持续贬值,另外美联储长期低利率政策使得与美元汇率挂钩国家被迫降低利率并向国际市场投放大量流动性,进一步刺激原油需求上涨;2009-2011年油价的上涨中,投机因素和全球流动性水平的提高扮演了重要角色,供需因素对油价的推动作用降低。

第三,2012年以后油价保持震荡下行,全球流动性和投机因素对油价的冲击减弱;全球原油产量增加大于全球实体经济需求增长是造成2014年下半年以来油价加速下跌的主要原因,而受美联储加息预期和美国经济复苏影响美元汇率大幅升值,是打压油价的又一重要因素。

参考文献:

[1]张珣,余乐安,黎建强等.重大突发事件对原油价格的影响[J].系统工程理论与实践,2009(3):10-15.

[2]KILIAN L.Not all oil price shocks are alike:disentangling demand and supply shocks in the crude oil market [J].American Economic Review,2009(99):1053-1069.

[3]UNALMIS D,UNALMIS I,UNSAL D F.On the sources and consequences of oil price shocks:The role of storage [R].Research and Monetary Policy Department.Central Bank of the Republic of Turkey.Working Papers No:1230,2012.

[4]ROACHE A,ERBIL N.How commodity price curves and inventories react to a short-run scarcity shock [R].International Monetary Fund.Working Paper 2010-09,2010.

[5]SMITH J.World oil:market or mayhem?[J].Journal of Economic Perspectives 2009(23):145-164.

[6]KNUT A,HILDE C B,Thorsrud LA.What drives oil prices?Emerging versus developed economies [R].Norges Bank.Working Paper No.201211,2012.

[7]KILIAN L,HICKS B.Did unexpectedly strong economic growth cause the oil price shock of 2003-2008?[R].CEPR Discussion Papers No.7265,2009.

[8]SEDIK T S,CEVIK S.A barrel of oil or a bottle of wine:How do global growth dynamics affect commodity prices?[R].International Monetary Fund.Working Papers No.1101.2011.

[9]HAMILTON J D.Causes and consequences of the oil shock of 2007-08 [R].National Bureau of Economic Research.Working Paper No.15002,2009.

[10]MU X,YE H.Understanding the crude oil price:how important is the China factor?[R].International association for Energy Economics.Working Papers No.10-050,2010.

[11]BARSKY R B,KILIAN L.Oil and the macro-economy since the 1970’s [J].Journal of Economic Perspectives,2004,(18):115-134

[12]FRANKEL J A.The effect of monetary policy on real commodity prices [R].National Bureau of Economic Research.Working Paper No.12713,2008.

[13]RATTI R,VESPIGNANI J L.Crude oil prices:china’s influence over 1996-2011 [R].School of Economics and Finance.Discussion Paper 2012-10,2012.

[14]AKRAM Q F.Commodity prices,interest rates and the dollar [J].Energy Economics,2009(31):838-851.

[15]GOSPODINOV N,JAMALI I.Monetary policy surprises,positions of traders,and changes in commodity futures prices [R].Federal Reserve Bank of Atlanta.Working Paper No.201312,2013.

[16]EICKMEIER S,LOMBARDI M J.Monetary policy and the oil futures market [R].Deutsche Bundesbank Discussion Paper No.35,2012

[17]BREITENFELLNER A,CUARESMA J C.Crude oil prices and the USD/EUR exchange rate [J].Monetary Policy & the Economy,Q4/08,2008.

[18]CHONG J,MIFFRE J.Conditional Correlation and Volatility in Commodity Futures and Traditional Asset Markets [J].Journal of Alternative Investments,2010(12):61-75.

[19]KILIAN L,MURPHY D.The role of inventories and speculative trading in the global market for crude oil [R].University of Michigan Working Papers,2012.

[20]LOMBARDI M J,ROBAYS V I.Do financial investors destabilize the oil price?[R].ECB Working Paper No.1346,2011.

[21]MANERA M,NICOLINI M,VIGNATI I.Futures price volatility in commodities markets The role of short term vs long term speculation [R].Department of Economics and Management.Working Paper No.4204-13,2013.

[22]HAMILTON J D,WU J C.Risk premia in crude oil futures prices [R].NBER Working Paper Series Number 19056,2013.

[23]LINN S C,ZHU Z,CHIOU-WEI S.The response of U.S.natural gas futures and spot prices to storage change surprises:Fundamental information and the effect of escalating physical gas production [J].Journal of International Money and Finance,2014( 42):156-173.

[24]ALQUIST R,GERVAIS O.The role of financial speculation in driving the price of crude oil[R].Bank of Canada Discussion Paper 2011-6,2011.

[25]KNITTEL C,PINDYCK R.The simple economics of commodity price speculation [R].NBER Working Paper,No.18951,2013.

[26]SADORSKY P.Oil price shocks and stock market activity [J].Energy Economics,1999(21):449-469.

[27]HAMILTON J D.Understanding crude oil prices [J].The Energy Journal,2009(30):179-206.

[28]MILLER J I,RATTI R A.Crude oil and stock markets:stability,instability,and bubbles [J].Energy Economics,2009(31):559-568.

[29]FAN Y,XU J.What has driven oil prices since 2000?——A structural change perspective [J].Energy Economics,2011(33):1082-1094.

[30]刘明磊,姬强,范英.金融危机前后国内外石油市场风险传导机制研究 [J].数理统计与管理,2014(33):9-20.

[31]BERNANKE B,BOIVIN J,ELIASZ P.Measuring monetary policy:A factor augmented vector autoregressive (FAVAR)approach [J].Quarterly Journal of Economics,2005(120):387-422.

(本文责编:王延芳)

A Multi-vision Analysis of the Determinants for International Crude Oil Prices:

An Empirical Analysis Based on TVP-FAVAR

TAN Xiao-fen,ZHANG Jun-xiao,LI Yue-jia

(Central University of Finance and Economics,School of Finance,Beijing 100081,China)

Abstract:This paper extracts basic factors from supply and demand fundamental level、financial speculation level and monetary level,and employs FAVAR and TVP-FAVAR model to examine what is driving crude oil price fluctuation from 2000 to 2015.The result shows that:the supply and demand pressures and financial speculation is the dominant factor affecting the oil price run,and substantial monetary easing in developed countries will significantly enhance global liquidity shocks on oil prices;a substantial increase in global crude oil production and appreciation of US dollar since the second half of 2014 caused the main reason to accelerate the decline of oil prices.

Key words:crude oil prices;supply and demand pressure;financial speculation;global liquidation;US dollar real exchange rate

中图分类号:F222

文献标识码:A

文章编号:1002-9753(2015)10-0047-13

作者简介:谭小芬(1978-),男,江西萍乡人,经济学博士,中央财经大学金融学院教授,硕士生导师,博士生导师,研究方向:国际金融。

基金项目:国家社会科学基金一般项目(12BGJ042)、2012年教育部新世纪优秀人才支持计划(NCET-12-0994)、北京高等学校青年英才计划(YETP0994)、教育部哲学社会科学研究重大课题攻关项目“中国资本账户开放进程安排和风险防范研究”(14JZD016)、中央财经大学重大科研课题培育项目(基础理论类,项目号14ZZD004)、中央高校基本科研业务费专项资金和中央财经大学青年科研创新团队支持计划。

收稿日期:2015-04-26修回日期:2015-10-08