中国银行业市场结构与绩效的实证分析

——基于SCP理论范式

2015-12-26广东海洋大学广东湛江524088

(广东海洋大学,广东湛江,524088)

中国银行业市场结构与绩效的实证分析

——基于SCP理论范式

张萌

(广东海洋大学,广东湛江,524088)

以SCP范式理论(即“结构-行为-绩效”理论)为框架,运用2005-2014年前12家商业银行所提供的面板相关,对银行业的市场结构影响其行为及效率进行实证分析,结果表明,四大国有银行的市场份额和市场集中度(CR4)均较大,银行业的市场属于高集中寡占型。在分析银行业的市场绩效时,选用了总资产收益率(ROA)、净资产收益率(ROE)和不良贷款率,这三大数据的动态指标均显示随着我国银行业市场集中度的降低,各大银行的效率在逐年提升。建议政府继续对银行业实施放松管制的改革,促进行业内部竞争的多元化,同时加快四大国有商业银行的商业化进程,并且积极鼓励中小银行的发展,营造良好的银行业竞争环境。

SCP范式理论; 银行业; 市场结构; 市场绩效

金融是现代经济的核心,而银行又是金融机构的主体,是最重要、最普遍的金融机构。特别是在经济、金融全球化的今天,一国银行业的稳定与繁荣与该国经济的发展状况息息相关。2001年中国加入WTO,2003年国家开始对四大国有商业银行进行股份制改革,2006年全面开放金融市场,同时,国家积极鼓励股份制商业银行、城市商业银行、农村商业银行和外资银行的发展,这就使得银行业的竞争更急剧。本文研究在竞争日趋激烈的金融大环境下我国银行业市场结构的变化,以及这种变化给各银行的市场绩效带来的影响,从而进一步确定我国银行业市场结构和市场绩效之间的关系。最后,提出改善银行业的发展现状的政策建议。

1 文献综述

20世纪80年代以来,西方国家对当地银行业的市场结构与市场绩效做了较多的实证研究,而我国在此方面的研究是进入21世纪才开始的,特别是近年来,我国在银行业市场结构方面开展了较为广泛的研究。如王国红(2002)通过对中国银行业的市场进行分析,认为四大国有商业银行市场份额很高,其他商业银行所占份额很低;中国银行业市场集中度过高,这种因外生的原因造成的过高的集中度妨碍了竞争;国有银行的空间分布不符合诺思分布线,完全是一种行政科层分布;中国银行业的进入与退出壁垒高,且多属行政性壁垒。因此,中国银行业的市场结构是一种金融抑制下的垄断结构。最后得出结论:中国银行业的改革必须从市场结构入手,才能提高银行业的市场绩效[1]。王银萍、朱正萱(2003)认为中国银行业市场化起步较晚,整个银行业的市场绩效处于较低水平,并通过对SCP理论的运用前提以及中国银行业的经营绩效现状进行分析,最后得出结论:高的集中度不是低的市场绩效的原因,而是国有资产的效率太低所致[2]。于良春、鞠源(1999)认为就市场结构来看,虽然中国银行业存在高度集中和国有控股银行垄断的问题,但动态指标表明,股份制商业银行成长较快,竞争力不断提高,银行业高垄断度不断下降,已初步形成垄断竞争的市场格局。在银行绩效方面,国有商业银行存在着低效经营和规模不经济问题,因而放松行业进入管制、提高市场竞争度是推进银行业改革的方向[3];万涂春、陈奉先(2006)引入产权结构修正了传统的SCP理论,通过实证分析得出结论:产权和市场结构对国有商业银行和股份制银行的影响程度不同,产权和市场结构对国有商业银行的影响较为显著,而对股份制商业银行,市场结构对绩效的影响更大[4];厉华威、高鹏飞(2012)认为我国银行业整体的市场绩效同市场集中度之间呈正向关系,即支持“结构-行为-绩效”假说,但是也指出银行业的绩效也受其他因素影响,如规模经济和GDP增长率等[5]。

中国在银行业市场结构与绩效方面的研究已比较广泛,但多数属于描述性方面的分析,对两者之间关系进行实证研究类的文章却不多,而且大部分实证研究类文章数据使用陈旧,多数分析为2010年之前的,这就为本文提供了努力的方向。本文尝试着用较为全面且最新的指标分析银行业的市场结构和市场绩效,在市场结构方面采用各银行市场份额、市场集中度(CRn指数)这两个方面进行统计描述;在银行绩效方面,考察了银行的贷款绩效和盈利绩效,贷款绩效用不良贷款率表示,绩效盈利分析用资产利润率(ROA)和资本利润率(ROE)表示,对银行业市场结构与绩效进行实证研究。

2 理论基础及数据来源

大约在20世纪30年代的美国,以哈佛大学为中心,以梅森、贝恩为代表创立了产业组织理论的基本框架——SCP范式理论。它是从市场结构(Structure)—市场行为(Conduct)—市场绩效(Performance)三个方面对产业进行分析。市场结构用于描述经济体系中行业和市场的特征和组成,换句话说就是特定行业或市场中厂商的经营环境;市场行为是处于某市场或行业中的特定企业行为,如定价、广告的预算支出、研发等;市场绩效是指企业行为是否提高了整个社会的经济福利等问题,如他们是否以最大的效率进行生产、生产的产品种类和数量是否恰当等。在哈佛学派的SCP范式理论中,结构、行为、绩效之间存在着因果关系,即市场结构决定市场行为,而市场行为又影响市场绩效。按照这一分析,行业集中度高的企业总是倾向于提高价格、设置壁垒,以谋取垄断利润,阻碍技术进步,造成资源的非效率配置。因此,要想获得理想的市场绩效,政府就需要干预、调节不合理的市场结构,发挥政府“有形之手”的作用,限制垄断力量,保持市场适度竞争。

在数据选取方面,本文选用《中国金融年鉴》和国泰安研究服务中心CSMAR系列数据库所提供的相关年份数据资料,包括12家银行的有关数据,即中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行、中信银行、光大银行、民生银行、招商银行、华夏银行、浦发银行和兴业银行(前四个为国有商业银行,后八个为股份制商业银行)。

3 中国银行业市场结构的实证分析

3.1 各银行市场份额

在银行市场份额的数据选取方面,本节采用了2013年《中国金融年鉴》的有关上述12家银行的相关数据整理综合而来,计算得到12个银行的总资产、总负债、贷款和存款总额,样本期为2012年。2012年银行业市场份额结果统计见表3-1。

四大国有商业银行,即中国工商银行、中国农业银行、中国银行、中国建设银行在2012年的总资产市场份额、总负债市场份额、贷款总额和存款总额分别占到67.53%、68.94%、74.25%和69.77%,可以看出虽然国家在近年来鼓励股份制商业银行、城市商业银行和农村商业银行的发展,但是四大国有商业银行还是占据着大部分的市场份额。根据周宏(2007)学术论文中的数据可以加总得到四大国有商业银行在2005年的资产总额、存款总额和贷款总额分别占到整个银行业市场份额的75.64%、77.23%和75.14%[5]。通过数据对比可以明显看出,四大国有商业银行的市场份额在下降,从2005年到2012年,四大银行的市场份额下降程度均超过了10%。我国银行业在党中央、国务院的正确领导下,以科学发展观为统领,深入推进战略转型和发展方式转变,减弱国有银行的垄断程度、提高经营效率,并且加大股份制商业银行及其他银行的市场活力,结果显示已经取得了初步的成果。

3.2 市场集中度的指标

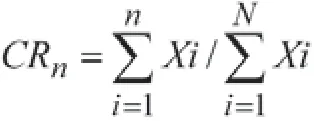

市场集中度是对整个行业的市场结构集中程度的测量指标,它用来衡量企业的数目和相对规模的差异,市场集中度是决定市场结构最基本、最重要的因素,集中体现了市场的竞争和垄断程度,经常使用的集中度计量指标是行业集中率(CRn)。行业集中率(CRn)简单易行,它是指规模最大的前n位厂商的有关数值 X(销售额、资产额、职工人数等) 占整个行业或市场的份额。计算公式为:

CRn 代表X 产业中规模最大的前n 个企业的市场占有率,Xi 代表产业中第i 个企业的生产额、销售额等,N 代表该产业中的企业总数。通常式中的n 取4 或8。行业集中率是衡量市场竞争和垄断的最常用指标,反映了市场上最大几家厂商的控制力,或者说市场寡头垄断或市场竞争的程度,通常以规模最大的前4家或 8家寡头厂商所拥有的市场份额计算。通常而言,行业集中率越高,厂商的市场控制力就越大,表明市场竞争程度越低,垄断程度越高。

表3-1 2012年各银行市场份额

表3-2 贝恩对产业垄断和竞争类型的划分

以贝恩为代表的产业组织理论学者在对本国市场不同的集中率进行实证研究的过程中,将不同的市场结构进一步细化为不同等级的竞争型和寡占型市场结构,见表3-2。

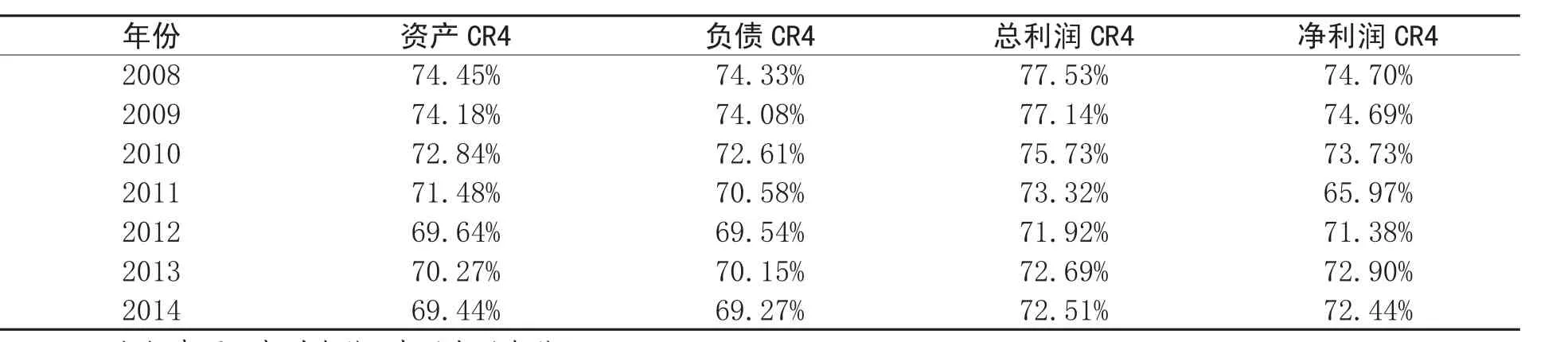

本文利用前12家银行所提供的资产负债表和利润表的相关数据,计算得出中国工商银行、中国建设银行、中国农业银行和中国银行这四家银行在资产、负债、总利润、净利润方面的CR4,数据选取2008-2014年之间。具体数值见表3-3。

从表3-3可见,除总利润外,我国四大国有商业银行的资产、负债和净利润均在65%-75%之间,这说明四大国有商业银行手中的市场权力居高不下,实力雄厚并继续保持着传统的垄断地位,该市场具有一定的寡头垄断型市场结构的特点,借鉴贝恩对产业垄断和竞争类型的划分,我国银行业的市场类型为高集中寡占型。从总利润的CR4来看,它总是比资产、负债和净利润的CR4要高出3%左右,这也充分证明高度集中的垄断性市场必然会产生部分企业的高额利润。借鉴贝恩理论的划分,在2008-2010年总利润的CR4均大于75%,属于极高寡占型,自2011年之后,总利润的CR4才有所下降,下降到65%-75%之间,市场类型转为高集中寡占型。

从数据的动态发展来看,中国四大国有商业银行的市场集中程度均呈下降趋势,资产、负债、总利润、净利润的市场集中度从2008年的74.45%、74.33%、77.53%、74.70%下降到2014年的69.44%、69.27%、72.51%、72.44%,这说明我国银行业的市场集中度在下降,四大国有银行的绝对垄断地位逐渐被削弱,行业之间的竞争正在加强,竞争呈现出多元化的现状。

总之,无论是从银行业的市场份额看,还是从银行业的市场集中率分析,四大国有商业银行在银行业中处于长期的垄断地位,但是,从动态数据看,垄断程度在稳步降低,竞争程度在逐步加强,并且已经实现了从极高寡占型向高集中寡占型的转变。中国银行业市场结构的高度垄断不是在市场经济下由竞争自发形成的,而是历史的原因和国家行政手段的调控所致,这也就造成中国银行业具有垄断格局,但不具有垄断效应的现状。

表3-3 中国银行业市场集中度(CR4)

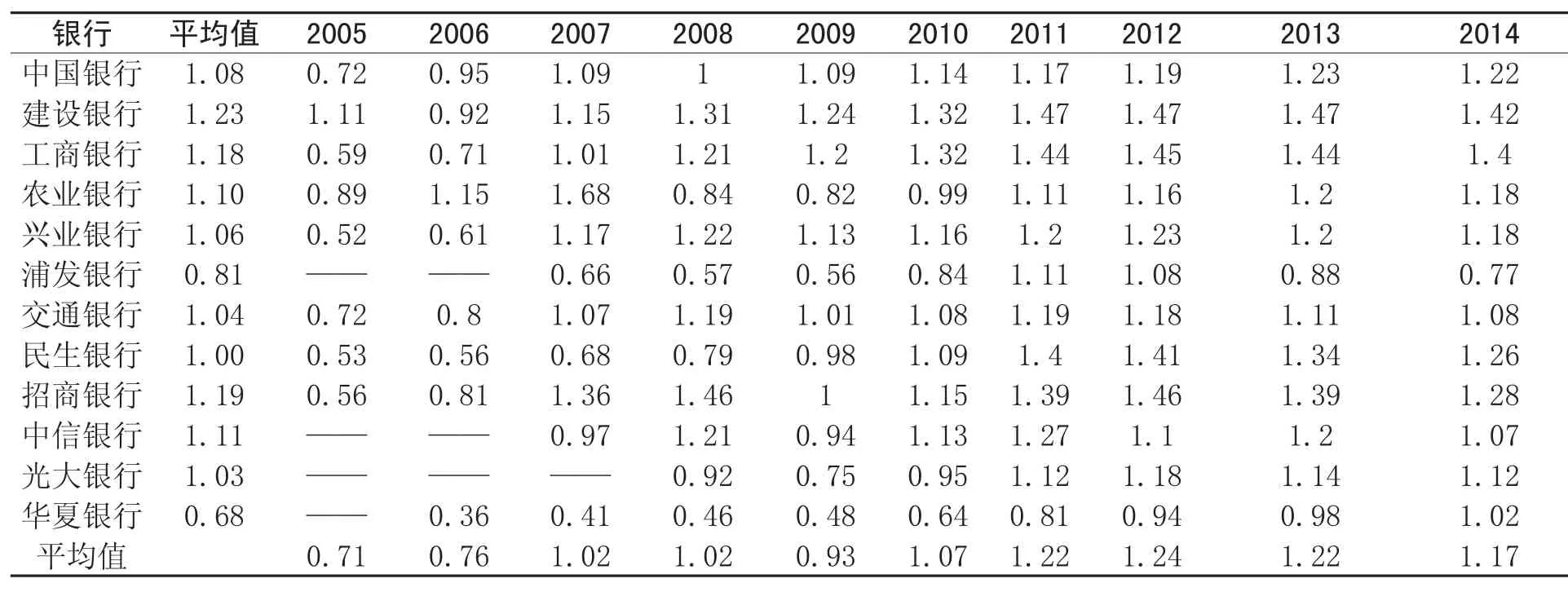

表4-1 2005-2014年各银行的ROA(%)

4 市场绩效的实证分析

关于银行业市场绩效的考核指标,国外学者经常用到的有经济增加值(EVA)、风险调整资本收益率(RAROC)、总资产收益率(ROA)和净资产收益率(ROE)。但是,EVA和RAROC指标考核法属于新的绩效考核体制的考核指标,用他们作为银行绩效的测算指标时难以量化,所以本文还是采用传统的测算指标总资产收益率(ROA)和净资产收益率(ROE)来作为银行绩效的测算指标[6]。另外,文本再添加一个测量银行贷款绩效的指标,即不良贷款率。

4.1 总资产收益率(ROA)=净利润/资产总额

总资产收益率表示银行资产总额中平均每百元所能获得的纯利润。该比率是计算银行盈利性最重要的指标之一,运用这一比率可测知银行运用其所有经济资源所获的经营成效大小。资产回报率越高,表明银行越善于运用资产,反之,则资产运用效果越差。本文选取12家银行并分别计算它们2005—2014年的总资产收益率,具体数值如下:

由表4-1可见,首先,从2005-2014所有银行ROA平均值的横向数据来看,在2009年其资产回报率相对于2008年出现了较大数值的负增长,值为-0.09%,这很可能是由于2008年的金融危机导致银行不良贷款上升,贷款回收困难,贷款质量下降,盈利能力较上年有所下降。但是12家银行整体上的盈利能力是逐步上升的,其平均值从2005年的0.71%上升到2014年的1.17%,这也说明随着国家对股份制商业银行的改革,银行业的竞争程度在加强,各大银行普遍的经营绩效在提升。

其次,纵观12家银行在近十年变化的平均值,其资产回报率排在前四位的依次是建设银行、招商银行、工商银行和中信银行,ROA数值分别为1.23%、1.19%、1.18%、1.11%。国际上常常将ROA超过1%的商业银行定位为先进银行,那么,根据表4-1中的数据,分析的12家股份制商业银行中,除了华夏银行和浦发银行外,其他银行均属于先进银行。这也说明自2005年随着对银行业改革的进一步推进,我国银行内部运营效率提升,各大银行绩效水平上升,四大国有银行中绩效较好的是建设银行和工商银行,农业银行和中国银行稍弱,但也紧随其后;对于作为比较的8家股份制商业银行而言,其发展更为稳定,盈利能力稳步提升,表现最为突出的是招商银行和中信银行。

表4-2 2012—2014年度各银行的ROE(%)

4.2 净资产收益率(ROE)=净利润/股东权益

净资产收益率说明银行运用资本的结果,表示银行平均每百元资本所能获得的纯利润,可用于测知银行运用所有资本所获得的经营成效。净资产收益率越高,表示自有资金运用绩效越佳,反之,资本未得到充分利用,经营成效不好,将最终影响所有者收益。

关于ROE数据的选取方面,之前已有大量学者对2012年之前各大银行的ROE进行过实证分析,结果显示从2005年到2011年,总体上ROE表现出逐年上升,其中除了2009年受金融危机影响出现的暂时性下降。所以笔者避开之前已经研究过的内容,数据选取范围为最近三年,即2012-2014年,利用12家银行所提供的财务报表计算其ROE。具体数值见表4-2。

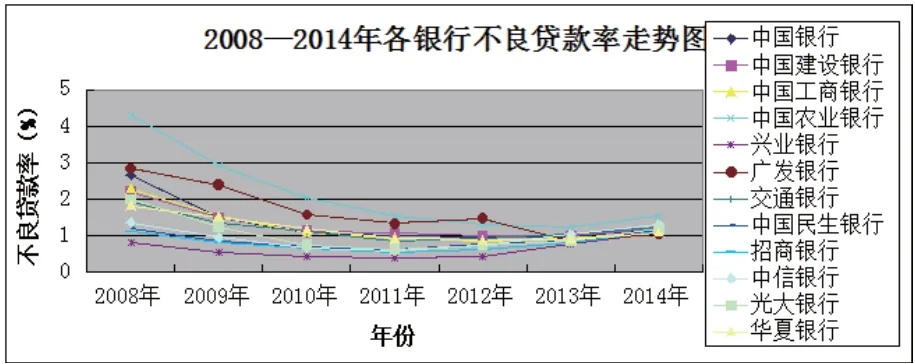

图1 不良贷款率走势图

从图1可以看出,中国农业银行的不良贷款率一直居高不下,处于各大银行不良贷款率之首,究其原因,一方面是因其支持供销社、乡镇企业和地方经济发展而形成;另一方面,农行早期盲目开展车贷业务,不良车贷率高达一半,埋下的隐患现逐日浮出水面。然而,不良贷款率最低的是兴业银行,其次是中国民生银行。经计算得出,从2008—2014年四大国有商业银行不良贷款率的平均值为1.505%,作为比较的剩余8家股份制商业银行的平均不良贷款率为1.04%,这说明,四大国有银行在同其他股份制商业银行的竞争中,在贷款方面存在劣势,贷款绩效略低。另外,最近三年银行的不良贷款率出现了小幅度攀升,一方面,是由于我国经济仍处于增长转段和结构调整的阵痛期,部分企业运行困难加剧,资金链趋紧,信用违约风险加大;另一方面,金融领域非传统的投融资模式不断增多,交易对手更多元、违规操作更隐蔽。从2008年到2014年数据的总体趋势而言,12家银行的不良贷款率还是逐步下降的。

5 银行业市场结构、行为、绩效的相关分析

通过第三部分对银行业市场结构的分析,可以得到这样的结论:中国银行业市场正在经历一种从高度垄断向充分竞争转变的一个过程,但到目前为止,市场的垄断程度仍然较高,为高集中寡占型,其垄断主体为四大国有商业银行。不过从近年来数据的动态趋势可以判断,四大国有商业银行的垄断程度逐年降低,银行业之间的竞争在加剧。

中国银行业的这种市场结构不是由于银行之间的充分竞争形成的,而是掺杂着国家强制性的行政命令,可以说,国有商业银行的垄断是一种行政性的垄断,是长期计划经济的产物。这样的市场结构曾经为发展国际贸易、支持中国宏观经济的长期高速增长做出了很大的贡献,但是这是计划经济而非市场竞争的产物,不是市场竞争造成的效率结果。这种行政型的垄断就导致我国银行业所提供产品的差别化程度比较低,各银行没有基于市场竞争的行业分工,银行之间的业务拓展方向和目标客户雷同。占据垄断地位的四大国有银行目前没有定价权,只有执行权,因而它们也就没有能力采取理性的价格行为来参与市场竞争。这并不是说它们没有竞争或者是不需要竞争,事实恰恰相反,国有商业银行经常利用小小的浮动定价权或回扣赠物等形式进行非理性的定价行为,结果往往会导致局部的过度竞争或不正当竞争现象产生[8]。

最后,关于银行业的市场绩效,文章第四部分采用ROA、ROE指标衡量银行业的盈利性绩效,利用不良贷款率分析银行业的贷款绩效。结果显示,较高的市场份额和市场集中度并没有与较好的绩效紧密联系,四大国有商业银行占据垄断地位,然而其整体绩效却略低于股份制商业银行。银行业出现了这种市场结构与绩效之间背离的现状,其主要原因是目前四大银行的垄断地位是源于传统体制而非市场运作所形成的,四大国有商业银行脱胎于计划经济模式下“大一统”的银行体制。为了解决这种背离现状,发挥银行业结构、行为、绩效之间的良性动态作用机制,政府就需要继续对银行业进行改革,弥补市场失灵,促进有效竞争市场的建立。

6 结论与建议

实证结果表明,我国银行业仍然处于高集中寡占型的市场结构,四大国有银行在我国银行业中占有主导地位,不过从动态数据分析,四大国有银行的市场占有率在逐年降低,银行业之间的竞争逐渐加强。同时,随着对银行业改革的逐渐深入,银行业的绩效在增强,ROA、ROE总体呈现上升,不良贷款率明显下降。但是,2013、2014年的ROA、ROE略有下降的趋势,这可能是国家进行宏观调控——利率市场化使其出现短暂的波动。最后,将国有商业银行和股份制商业银行做比较发现,股份制商业银行的市场份额较小,但其市场绩效普遍偏高;而国有商业银行占据大部分的市场份额,在总体的市场效率方面略低于股份制商业银行,四大国有银行中只有工商银行和建设银行效率提升较快。

基于对上文的分析,提出以下三点建议:1)政府应继续对整个银行业实施放松管制的改革。从市场进入、价格放开、打破经营限制,提高开放度等方面促进行业多元化局面的出现并提高竞争度。2)加快国有商业银行的商业化进程。垄断使国有控股商业银行利益激励约束机制不够,商业化进程缓慢,绩效低下。因此,继续通过股份制改造进行产权改革,使得国有银行吸纳新的资本,并且可以促进国有银行的商业化进程,提高四大银行的经营效率。3)积极鼓励中小银行的发展。这就包括股份制商业银行和城市商业银行。对股份制商业银行而言,需要加快存款保险制度建设的步伐,增强其社会信誉;同时充实资本金,鼓励有实力的银行上市。而对城市商业银行而言,首先应该明确自身的定位,立足于现有的机构构架,通过市场机制的运作和竞争,淘汰掉那些实力不济的小银行,发展那些前景较好、盈利能力强的金融机构。

[1]王国红. 论中国银行业的市场结构[J]. 经济评论,2002,02:96-103.

[2]王银苹,朱正萱. 中国银行业的低市场绩效成因探析[J]. 江苏商论,2003,06:81-82.

[3] 于良春,鞠源. 垄断与竞争:中国银行业的改革和发展[J].经济研究,1999,08:48-57.

[4] 涂万春,陈奉先. 产权、市场结构与中国银行业绩效——基于修正的S-C-P分析框架[J]. 产业经济研究,2006,04:42-53.

[5] 厉华威,高鹏飞. 中国银行业SCP实证分析[J].中国证券期货,2012,03:221-222.

[5] 周宏.中国商业银行的市场结构与银行绩效关系研究[D].西南财经大学,2008.

[6] 张芳.中国银行业市场结构与绩效实证研究[D].大连:东北财经大学,2011.

[7] 巴曙松,严敏,王月香. 我国利率市场化对商业银行的影响分析[J]. 华中师范大学学报(人文社会科学版),2013,04:27-37.

[8] 章晶.中国银行业市场结构与绩效研究[D].上海:华东师范大学,2005.

(责任编辑:楚和)

An Empirical Analysis of China Banking Market Structure and Performance——Based on the SCP Paradigm

ZHANG Meng

(Guangdong Oceanic University,Zhangjiang,Guangdong, China,524000)

Applying the SCP theory(i.e. the theory of "structure - behavior - performance")as the analysis frame,using panel data between 2005 and 2014 of 12 banks,we analyzed the behavior and effi ciency infl uenced by the banking market structure. The results show that the four state-owned banks have big marketshare and market concentration (CR4), banking market falls under the high concentration oligopolistic type; By looking at the total return on assets (ROA), return on equity (ROE) and nonperforming loan ratio analyzing, it is discovered that the banking industry's market performance,and the overall trend is gradually reducing in concentration in industry)but the effi ciency is increasing year-on-year. Finally it issuggested that the government should continue with the reform of deregulation to the banking industry, promote the diversifi cation of industry competition, and speed up the commercialization of the four state-owned commercial banks, and actively promote the development of small to medium-sized banks, in order to create a good environment for the banking competition.

SCP theory; banking; market structure; bank performance

F832.2

A

】2095-932x(2015)05-0087-07

2015-07-13

张萌(1991-),女,河南安阳人,硕士研究生,广东海洋大学经济管理学院。