IPO后缘何立即定向增发?

——基于麦趣尔的案例剖析

2015-12-19李文聪刘嫦尹兴强

李文聪 刘嫦 尹兴强

IPO后缘何立即定向增发?

——基于麦趣尔的案例剖析

李文聪 刘嫦 尹兴强

首次公开募股(IPO)和定向增发是上市公司两种重要的股权融资渠道,所融资金的利用效率高低直接决定公司的价值创造及股东的财富增长。本文基于麦趣尔IPO后立即定向增发这一事实,深入探究其中缘由。研究表明:麦趣尔IPO是其上市“圈钱”的必经之路及定向增发的先决条件,IPO后立即定向增发是其控股股东通过低价买入股票、输入不良资产以及关联交易等方式实现以掏空为目的的利益侵占行为。这不仅为我国证券市场定向增发制度完善提供了政策参考,也为利益相关者投资选择提供了经验借鉴。

定向增发 股东掏空 利益输送

首次公开募股(IPO)自我国资本市场成立以来,便深受企业青睐。其既是我国上市公司重要的融资渠道,也是其他融资方式(诸如定向增发等)的先决条件。随着股权分置改革执行,定向增发成为我国资本市场的又一主流的融资方式。究其根源:一方面,定向增发对象为主要股东和机构投资者,一定程度上消除了公司上市 “圈钱”的可能。因定向增发的股票存在一定的锁定期限,可以减少对当下的“二级市场”的冲击。此外,定向增发还可以促使大股东为上市公司注入优质资产,改善公司的经营业绩和治理水平,提升公司价值,因此,在相当长的一段时间备受利益相关者的青睐(徐寿福,2010;王莉婕和马妍研,2014)。另一方面,其也因不少大股东通过定向增发注入不良资产、虚增资产增值率等实现利益输送而饱受诟病(朱红军等,2008;章卫东和李海川,2010;成颖利,2011;刘嫦和杨文平,2015)。由上可知,有关定向增发的价值创造抑或价值毁灭历来备受争议。

新疆麦趣尔集团股份有限公司(以下简称麦趣尔)于2014年初成功在中小板上市,尽管麦趣尔从资本市场上募集了3.33亿资金,并将募集资金1.4亿和自有闲置资金1.2亿变更用于投资理财产品,但其半年后又匆匆抛出定向增发计划,时间之短,速度之快,着实让投资者匪夷所思。其定向增发的原因真的如其配股说明书中所述那样是为企业进一步发展募集所需资金吗?本文以麦趣尔在IPO后立即定向增发这一事实为切入点,探析公司在IPO后立即定向增发以募集资金的缘由,为不断完善我国证券市场定向增发制度提供建议。

表1 事情始末

一、事件始末

表1呈现了麦趣尔从IPO到定向增发的全过程,此次定向增发认购方为公司大股东麦趣尔集团以及新疆聚和盛、北京景瑞兴、北京达美投资、德融资本以及其他3位自然人。公司关于这次定向增发的原因阐述为:“延伸和拓展公司的营销网络以及丰富公司产品的结构,从采购、产品、渠道等各方面发挥协同效应,提升公司烘焙食品、节日食品的销售收入”。按照公司的公告,公司定向增发应该是有利于提升公司业绩、提高公司价值的“双赢行为”。事实果真如此吗?

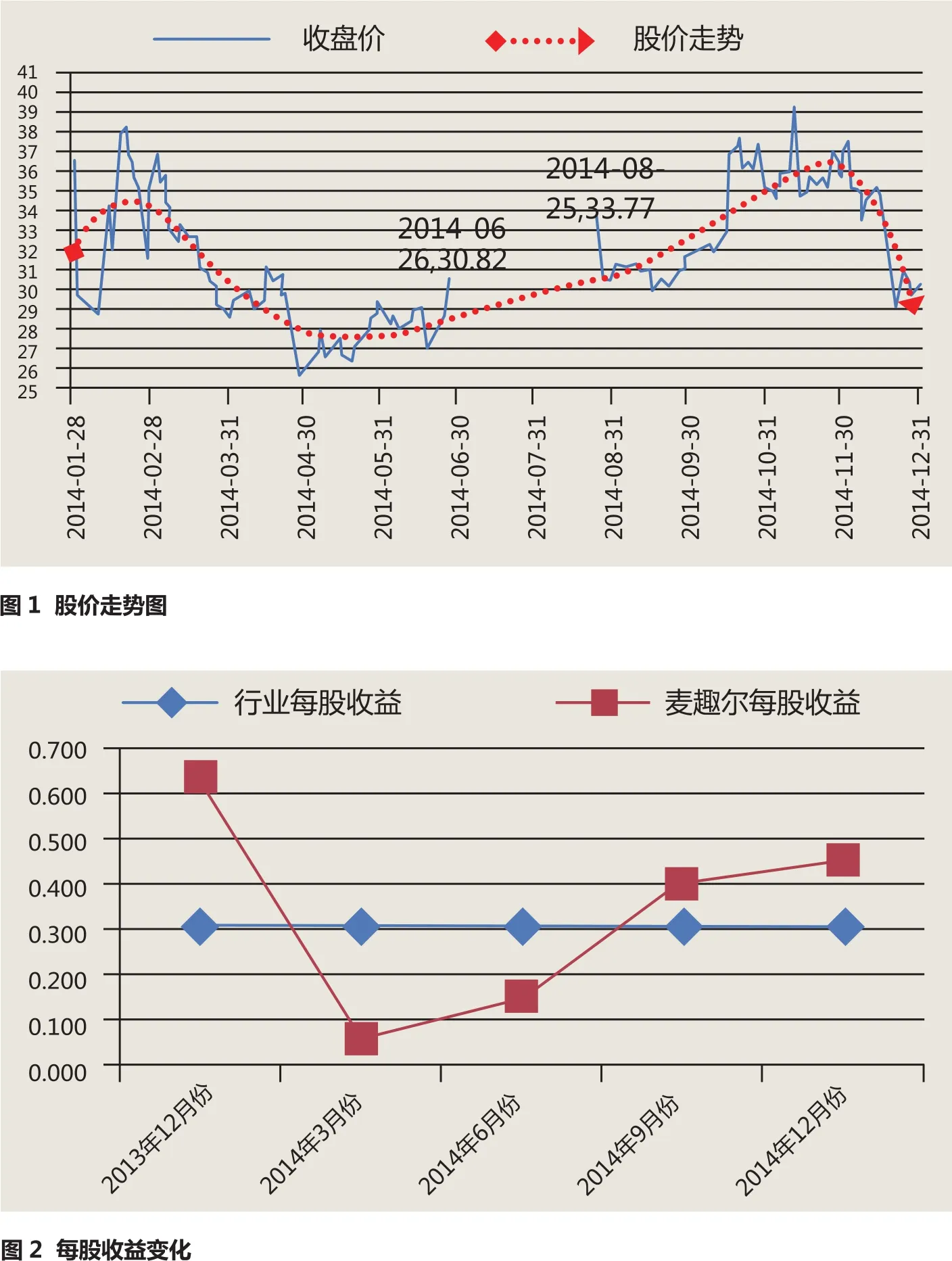

图1是麦趣尔定向增发前后的股价走势图。从图中可以看出,麦趣尔从2014年1月份上市后便受到市场热捧,从25.38元/股发行价,一度被炒高到40.92元/股。但是,2014年6月26日前股价一直处于下跌趋势。随后,麦趣尔于6月27日宣布公告停牌,在停牌60天后(8月25日)复牌并公布增发公告,其中停牌的时间选取耐人寻味。

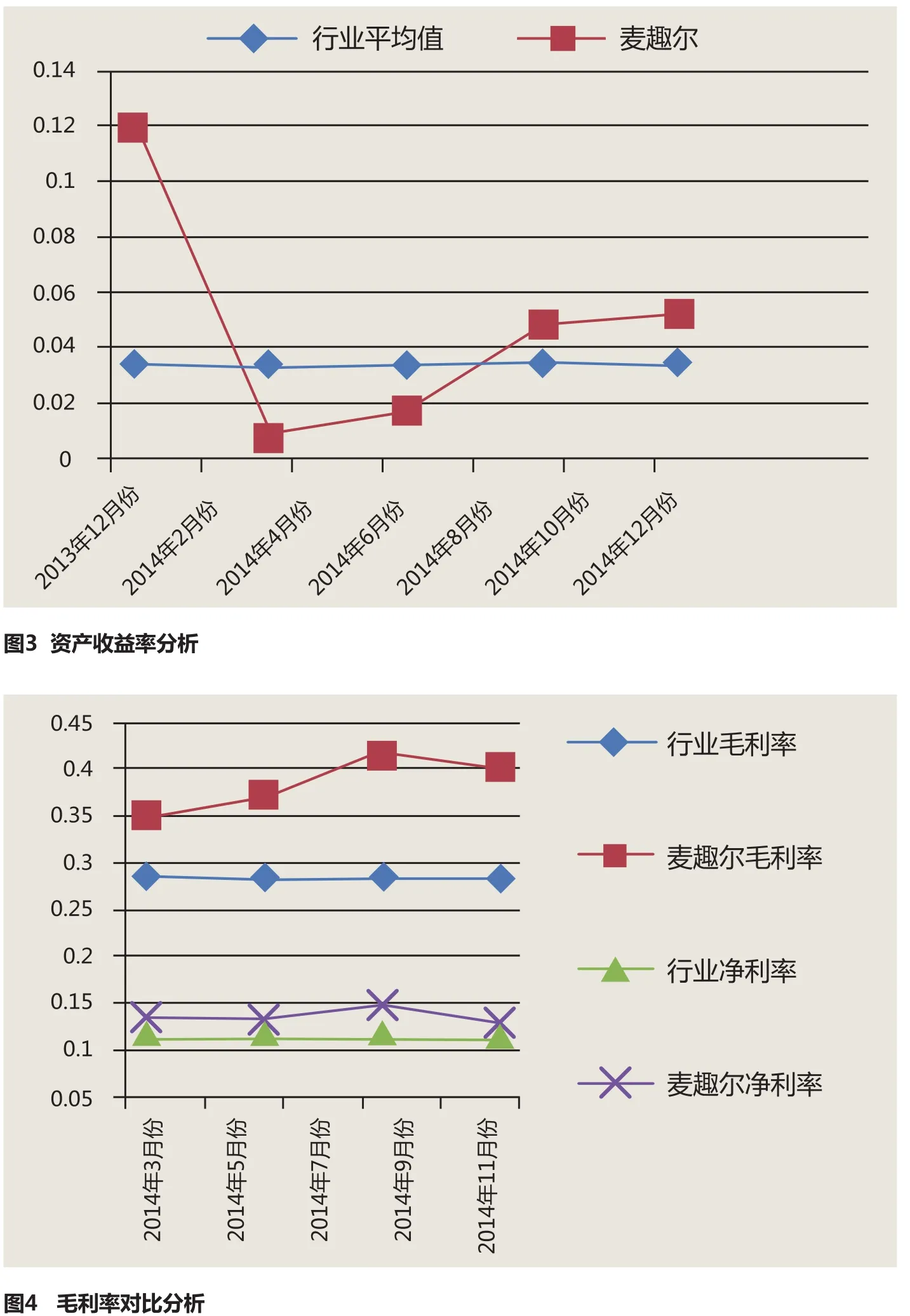

图2和图3列示了麦趣尔在上市前和上市后的平均每股收益及资产收益率:从图2中可以看出,虽然在麦趣尔上市之前,每股收益远高于行业平均水平,但一直处于下降趋势,且在麦趣尔上市后每股收益远低于行业平均水平,虽然在3月份开始有所回升,但在定向增发之前都一直低于行业平均水平;而在定向增发之后(2014-08-25),麦趣尔的每股收益到达0.45元,出现高于行业平均水平0.30元的“欣欣向荣”景象。图3报告的是其资产收益率和行业均值的比较,也有类似的结论。

上述结果看似定向增发有利于公司价值的创造及竞争力的提升,发挥了大股东定向增发后“双赢行为”的协同效益。然而,麦趣尔的定向增发到底是利益协同还是利益输送?如果真的是利益协同,那么麦趣尔缘何在股改之前经历了长达两个月的停牌,而这一现象无论是在主板市场还是在整个资本市场的发展过程中,停牌时间的跨度都是首屈一指的(朱红军,2008)。缘何麦趣尔定增收购的新美心财务每况愈下?缘何其股价后续又持续走低?

二、定向增发的背后:利益协同抑或利益输送

(一)节省巨额成本——基准日的确定

深入分析发现,停牌涉及到增发价格的确定。在公司定向增发的公告中获知,定向增发的价格是基于定价基准日前20个交易日股票均价的90%,即26.19元/股,换而言之,定向增发基准日的确定和基准日的股价成为影响定向增发价格确定的关键因素(朱红军等,2005)。麦趣尔定向增发基准日虽然是8月25日,但由于之前存在60天的停牌,因此公司定价应该定于6月26日前两个月的股价,从股价走势图(图1)分析发现,这两个月的股价是麦趣尔上市以来股价最低的两个月,显然麦趣尔对此“巧妙”的利用使得大股东在购买定向增发股票节省了巨额的成本此外,大股东为了进一步降低成本在停牌期间还进行了派息事项(每10股派息1.19元),导致定向增发的价格调整至26.08元,每股再次调低0.11元。进一步为大股东认购定向增发的股票降低了成本。

(二)注入资产的“价值”

麦趣尔多次在定向增发报告中提及“本次发行将会使得资产规模增大增强公司的资金实力;进一步实现业务结构的优化,烘焙连锁业务将成‘爆发性’增长,实现合并报表销售收入的增加,提高企业的盈利能力”。诚然,本次定向增发之后,麦趣尔的资产规模得到了迅速扩张,资产由原来的79104万元增长至121379万元,增长率高达53.44%;也正是如此,资产负债率由18.30%下降到10.96%,并用11073万元募集资金补充流动资金。然而,麦趣尔在定向增发之后的盈利能力却没有得到提高,反而出现了下降趋势。

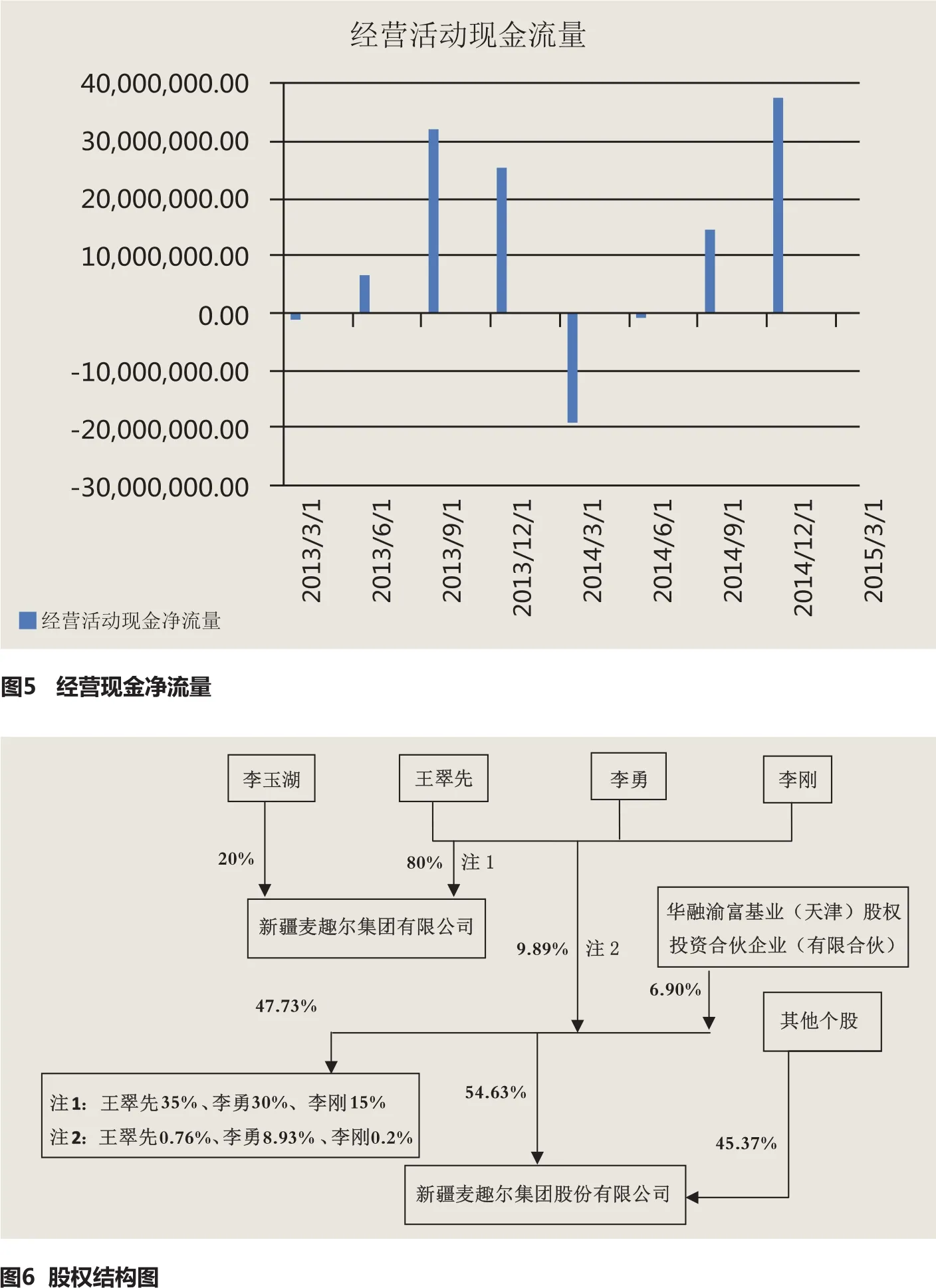

如表2所示,麦趣尔在定向增发之后,烘焙食品销售占比并没有出现股东预期的“爆发性”增长、合并报表收入虽稍有增加,但增长率波动较大,且有下降趋势;对比图4易得,麦趣尔的毛利率虽高于行业均值,但其净利率却与行业平均水平差距甚微,且相对于平稳的行业市场,麦趣尔的净利率呈现下降的趋势。同时,根据2013年和2014年年报对比分析,麦趣尔2014年的净利润额同比2013年下降28.26%。由此可见,麦趣尔的定向增发并没有达到预期的效果。

究其根源,麦趣尔定向增发收购的是浙江新美心食品加工企业,该公司注册资本7020.58万元,总部在宁波北仑区,占地2.5万平方米,是一家专业从事烘焙连锁业务的企业。公司从1992年成立以来,采用国外先进设备和制作工艺取得了快速发展,截止到2014年6月,该公司直营烘焙连锁店已达235家。然而,看似大股东用定向增发方式收购的优质资产,其实质又怎样呢?

根据表3新美心披露近两年的财务数据可知,相对于麦趣尔,新美心的财务水平较差,资产负债率是麦趣尔股份的两倍之多,更令人难以置信的是新美心的盈利能力,从近三年的数据来看,新美心的盈利能力一直在下降,在收购之前营业净利率仅有1.6%,同时新美心的经营活动现流量净额大幅度减少,减少率高达57.30%和67.22%。值得关注的是,经营业绩的大幅度下滑源自于新美心2013年的食品安全危机。在2013年5月底6月初,多家媒体报道,宁波华美线业有限公司职工及家属在食用新美心生产的蛋糕后集体出现呕吐、腹泻、发烧等疑似食物中毒症状;几日后,又有宁波市鄞州区飞虹幼儿园小朋友在食用新美心蛋糕后出现集体腹泻。

此外,从最高人民法院网(2015年4月14日)披露的最新公告获悉,受麦趣尔委托评估新美心公司的上海立信资产评估有限公司涉及民事纠纷案件,被告方上海立信资产评估有限公司因涉及虚假评估而陷入风波(评估同一公司出具两份不同资产评估报告)。虽然审判结果最终以“超过法定诉讼期限、以及证据不足”不予支持,但是出具两份资产评估报告,且金额存在差异,这从侧面也说明了上海立信资产评估有限公司的可信性存在问题。同时也证实了大股东所认定的“优值资产”实则并不优质。

更让人费解的是,定向增发后为何高现金分红?同麦趣尔披露一样,麦趣尔在IPO后短短半年又匆忙进行了定向增发,是为了获取资金进一步发展企业。然而又在2014年6月和2015年4月连续高频分红(表5),且分红比例分别占公司净利的18.87%和18.63%;这与同行业同是家族企业的皇氏乳业、新希望同年的分红旗鼓相当。但通过图5发现,麦趣尔的高额现金分红背后并没有充足的现金流做支撑;相反,在分红的时间段内经营活动所产生的现金流已不足以维持企业的正常经营,甚至出现了负增长,那又何来的现金分红呢?毫无疑问,是企业融资而来。麦趣尔从资本市场募集资金,而控股股东却又将这些资金分红进自己的口袋,没有为股东创造实实在在的财富,IPO后立即定向增发,多次分红,利益输送可见一般。

三、利益侵占背后的制度成因

(一)中小股东权益保护制度不完善

定向增发主要涉及利益在大小股东的重新分配问题,由于我国法律体制不健全,缺少有关中小投资者的保护制度,使得大股东时常凭借其“一股独大”地位侵占中小投资者的利益,以满足自身利益需求。制度不完善主要表现在以下几个方面:首先是累积投票制。虽然有关法规规定:“上市公司股东大会就非公开发行股票事项作出决议时,必须经出席会议的股东所持表决权的2/3以上通过;向上市公司特定的股东及其关联人发行股票的股东大会就发行方案进行表决时,关联股东应当回避表决”。但实际操作中类似的表决机制却往往难以对大股东的行为进行限制,使大小股东在表决权实现形式及内容上难以达到真正平等,常常由大股东主导决策。其次,是股东派生诉讼制度。中小股东由于诉讼制度的限制,使得其在受到侵害时不能有效地维护自己的权利,使得大股东侵占利益无限放大。除此之外,中小股东的权利也受到相应的制约。

(二)股权结构不合理

在信息不对称及相关制度不完善的情况下,家族企业“金字塔”式的股权结构使得大股东凭借其控股地位掌握有更多的内部消息,能有效操纵发行的时机。大股东主导下的关联交易常常伴随在定向增发之后。本文发现,本次发行对象麦趣尔集团发行前为本公司控股股东,聚和盛为公司实际控制人控制的其他企业,本次向股东非公开发行股票用于购买的新美心企业属关联交易。即融江(天津)投资合伙企业(有限合伙)持有本次拟收购的浙江新美心食品工业有限公司注册资本的99.995%,而融江投资合伙企业为本公司股东华融渝富基业(天津)股权投资合伙企业的执行事务合伙人华融渝富股权投资基金管理有限公司控制的其他企业(如图6所示),简而言之,新美心的标的出让方是麦趣尔的二股东华融渝富的关联方。本次收购其持有的浙江新美心食品工业有限公司股权属股东控制下的关联交易,并且将劣质资产注入的同时获得了巨额的私人收益。

四、结论与启示

基于上述分析,本文认为麦趣尔IPO是其上市“圈钱”的必经之路,并为控股股东的定向增发埋下了伏笔,IPO后短短半年又进行定向增发并非如大股东所述是为企业进一步发展筹集所需资金,最终也并未发挥利益协同效应,而成为家族企业金字塔式股权结构下控股股东伺机侵占企业资金进行利益输送的重要手段。虽然本文只是一个个典型的案例研究,但这些表象的背后却有着深厚的理论动因及制度成因,具有普适性。相关启示如下:

1.完善中小投资者利益保护的相关措施

同其他融资方式不同,定向增发的实质是大股东与中小股东利益重新分配的一种方式。而正是由于这种排他性的方式,其定向增发的发行价格易于被大股东所操控,公平性难以保证,进而使得中小股东的利益常常难以得到合法保护。因此,规范定向增发发行价格的确定办法是进一步保护中小投资者免受利益侵占的大势所趋。

2.加强资本市场的有效监管及惩罚力度

由于信息不对称的存在,外部投资者所获信息往往少于股东或经营者,信息滞后甚至虚假时有发生,导致控股股东低买高卖现象频频发生。因此,一方面,加强资本市场的监督管理力度,变换方式,多种手段同时结合,诸如制定更加详细的信息披露要求,要求公司及时全面地披露公司重大经营公告,定期反馈所募或所增发资金的使用情况及利用效率等等;另一方面,加大公司违法的惩罚力度,诸如对进行暗箱操作的股东、管理者及其他帮助其实施利益侵占行为的财务人员实行行业终身禁入、罚没、拘役等等处罚。

3.进一步强化家族企业治理机制的完善

如上所述,导致此次定向增发演化为利益侵占手段的制度根源在于麦趣尔典型的家族企业,其股权结构特有的“金字塔”不仅为其实际控股股东操纵定向增发价格确认时机提供了便利,更为实际控制人侵占中小股东利益、牟取私人收益提供了温床、创造了条件。因此,家族企业在未来支撑经济发展过程中必不可少的一步便是强化其内部治理的完善,诸如引入股权制衡机制、加强中介监管力度等等,以更好发挥其决策迅速,效率凸显的正面效应。

表2 主营业务收入结构——按产品分类的结果

表3 新美心财务状况分析

表4 现金股利

1.刘玉龙,任国良.“虚”“实”终极控制,金字塔组织演化与大股东掏空.中国经

济.2014(3)

2.李文兴,张梦媛.定向增发背后的利益协同与利益输送.金融研究.2012(1)

3.何贤杰,朱红军.利益输送,信息不对称与定向增发折价.中国会计评论.2009(3)

4.刘峰,贺建刚,魏明海.控制权,业绩与利益输送—基于五粮液的案例研究.管理世界.2004(4)

5.朱红军,何贤杰,陈信元.定向增发“盛宴”背后的利益输送.现象,理论根源与制度成因—基于驰宏锌锗的案例研究.管理世界.2008(6)

6.李增泉,余谦,王晓坤.掏空,支持与并购重组—来自我国上市公司的经验证据.经济研究.2005(1)

7.王莉婕,马妍妍.上市公司定向增发的财务效应研究.经济问题.2014(6)

8.徐寿福.上市公司定向增发公告效应及其影响因素研究.证券市场导报.2010(5)

9.杨文平,刘嫦.定向增发、现金认购与利益输送—基于熊猫烟花的案例分析.财会月刊.2015(9)

10.刘嫦,杨文平.定向增发、现金认购与公司价值—基于国恒铁路的案例分析.会计之友.2015(12)

教育部人文社会科学研究项目(12XJJA7 000211)、新疆自治区普通高等学校人文社会科学重点研究基地项目(XJE DU020112C04,XJEDU020213B01)同时,该文受到石河子大学“2011”计划项目的资助。

石河子大学经济与管理学院