价值投资如何判断股价高低

2015-12-18何志翀

何志翀

所有投资者都在设法“低买高卖”,这明面上是价格的波动,但背后总是与价值息息相关。可是在实际投资过程中,绝大部分投资者总是会因为市场的变化而顾此失彼,或着重于价格的波动,或看重公司的价值。

恰是这种顾此失彼往往会给投资者带来重大失误。例如万科A(000002.SZ)从2008—2014年的净利润逐年增长,从40.33亿元增至157.45亿元,但公司股价2008.1.2—2015.11.11却下跌了8.6%。从公司的质地来看,万科是一家质地优良的公司这并无异议,但其价值与价格的匹配关系又另当别论。

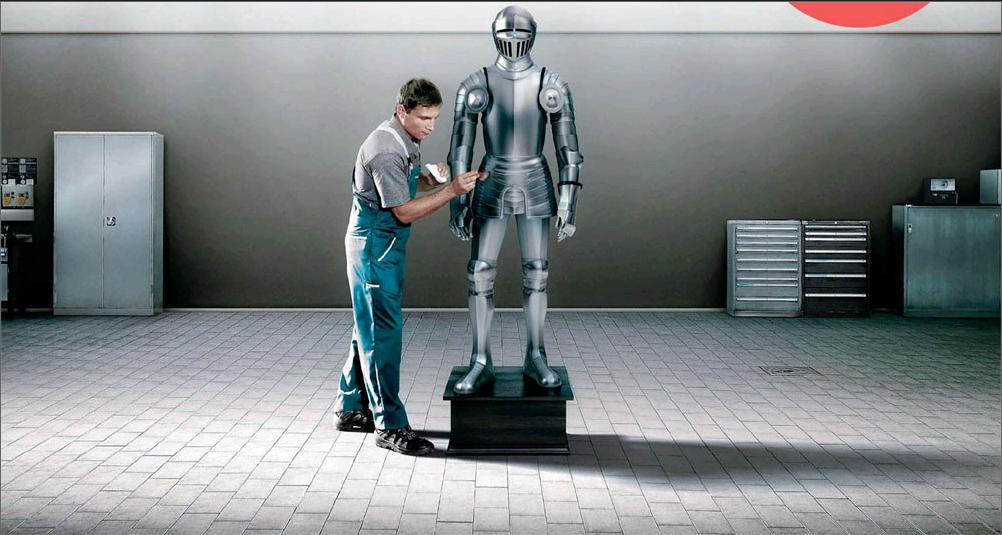

“金包土”与“土包金”

以前曾参与身边朋友分享一个小故事:有四种体积大小一样的球,但材质不同,分别是纯金的金球、纯土的土球、外面镀金的土球、泥土包裹的金球。四个球放在展架上一同待价而沽。

往往第一映入眼帘的是外观,因此从观感上来说纯金的金球和镀金的土球会被大家所认可。如果你运气好,按照黄金的价格买到了纯金的金球,也不会有啥损失。但如果你不幸以黄金的价格买的却是镀金的土球,那亏损可想而知。

虽然有着黄金外表的最为光鲜,但实际上真正能够让你获利的却是泥土包裹的金球。

做个推理,如果仅以四个小球的外观出价。纯金的金球就是金价,不赔不赚;纯土的土球就是土价,亦是不赔不赚;镀金的土球以金价买入,赔钱出局;土包的金球以土价买入,获利颇丰。

小故事大道理,在投资过程中能够给投资者带来最大伤害的恰是那些有着光鲜故事且股价涨幅巨大的股票。

也许很多人会说,土与金差异很大,用最简单的称重就可识别四个小球的质地。确实如此,投资是一个需要进行区别界定的过程,并进行归类划分,根据不同的质地给出不同的价格标准。也就是说,金球确实质地纯金打造,但如果买入价格高出了黄金价格,则投资收益也会大大受损。

价值与价格的归类

针对股票需要分别从其所代表上市公司价值维度和在二级市场形成的交易价格维度进行分析,并加以区分定位。

从理论上讲价格是价值在特定环境下的价值体现,因此当某些环境因素的变动影响导致股票的内在价值与交易价格不匹配时,这往往存在着一定的机会和风险。一般造成股价与内在价值出现偏离的主要原因有市场整体性因素。

例如资金成本对市场整体估值水平的影响、经济结构对不同产业的竞争环境影响等;也有上市公司内部的个体性因素,例如资产重组使得公司内在价值发生质变。

内在价值高的上市公司,也就是投资者常说的“白马股”。由于白马股的质地有口皆碑,因此其股价往往都已经较为充分地反映了其当下的内在价值。因此要想在白马股上获得一定的投资收益,其往往有两个途径。

其一是比眼光的长度,即是否能够对上市公司未来1—2年的经营情况进行预判。例如恒瑞医药(600276.SH),目前公司市值约1000亿元,已经是最大市值化学药制造公司。但与此同时,公司申报临床及以上的创新药有22个,如果预判公司的创新药能够逐步获得批文并上市,那么公司的市值水平或许还有提升空间。此时对恒瑞医药投资决策取决于对公司创新药成败与否的预期判断。

其二是赚取估值回升的价格差。股价=估值水平*内在价值。当市场整体性下跌带动白马股的估值水平明显低于内在价值时买入,等待估值水平回升时再获利了结。对于估值水平的评定,往往可以借鉴历史同期水平和市场资金成本的变动因素。

例如歌尔声学(002241.SZ)在8月的下跌过程中市盈率一度跌至19.67倍,该估值水平仅比2008年11月的18.36略高。而同期中小板的市盈率水平维持在45倍左右,央行的货币政策也在降低市场资金成本。

另类价值投资

除了白马价值股之外,A股市场还有另类投资——黑马题材股。对于题材股,有的投资者趋之若鹜,有的则坚决规避。

而我认为对于题材股,其核心在于识别该股的题材价值与股价关系是“价值投资”还是“危险投资”。例如齐星铁塔(002349.SZ),依照公司的定增预案分析,通过本次重大资产注入之后,其公司内在的价值发生了质地变化。而对注入后的资产依照定增预案的测算,其内在价值与当时的股价相比就形成了相对的“价值投资”机会。

而目前齐星铁塔的股价已经接近30元,虽然内在价值依旧,但随着价格的上涨个人认为其价值与价格的关系已经从“价值投资”变为了“风险投资”。

由于白马股的优良质地,因此二级市场往往难以给出极低的估值水平。而黑马股会因为某些事件而使其内在价值发生质的变化,例如资产注入或重组、产品或服务的市场空间巨大且推广处于加速阶段等。这也导致了黑马股相较白马股而言,存在着内在价值和市场偏好度的双重弹性,并有望成为潜在获利空间最大的“土包金”。

如果以孙子兵法中的“以正合,以奇胜”的策略去布局投资,那么上文中白马股的“价值投资”则是主要的正面战场,而黑马股的“价值投资”则是分战场,是能够为投资结果锦上添花的关键所在。

其实不论是价值白马股还是题材黑马股,其风险的共性在于价格偏高。纯金的金球,最本质的价值就是黄金,目前的金价是250多元一克,如果你以300、400甚至更高的价格买入,那么你的风险并不在于黄金本身,而在于购买的价格。

也许此时你可以讲故事,例如金球的铸造工艺,金球的稀缺性等。但请不要忘了,一旦商品的制造工艺存在利润空间,那么制造者将会追随着利润而来,所谓的铸造工艺,稀缺性往往并没有太多的门槛。而最终的金球价格又会回归到黄金本身的价格附近。

贪婪和恐惧是人的本性。当价格上涨,周边朋友赚钱效应显现之时,大部分投资者展现更多的是贪婪;反之当价格下跌之时,恐惧的本性又油然而生。这两种本性的展现随着价格的变化而变化,但变化方向却往往和市场的机会与风险切换方向背道而驰。

(作者系杭州嘉澳投资管理有限公司风控总监)