中美BIT 背景下中国企业技术获取型投资的策略

2015-12-13焦知岳张冬梅河北经贸大学

■ 焦知岳 张冬梅 河北经贸大学

中美双边投资协定(Bil ater al Invest ment Treaty,简称 BIT)谈判自2008年启动以来,已先后开展了16轮谈判,双方在扩大投资领域、消除投资壁垒的“准入前国民待遇”和“负面清单”等焦点问题上取得了实质性进展。2014年11月10日,习近平与奥巴马在APEC会议期间会晤,双方表示希望达成高标准的中美双边投资协定。

技术获取型对外直接投资(Technol ogy Sourcing For eign Direct Invest ment,简称 TSFDI)是指中国企业以获取国外先进技术、信息等关键知识为目标,以新建或并购技术先进国家的高科技产业或研发部门为手段来提升其全球运营效率的跨境资本输出行为。本文以IT、医疗与生物技术、自动化与航空、工业与电子设备、金融与商业服务行业为技术获取型投资的代表,分析中国企业在美国TSFDI的特征,找出现存问题及阻碍因素,并对如何使中国企业在BIT的护航下开展技术获取型投资进行了探讨。

一、中国企业在美国技术获取型投资的特征

(一)TSFDI规模日益扩大

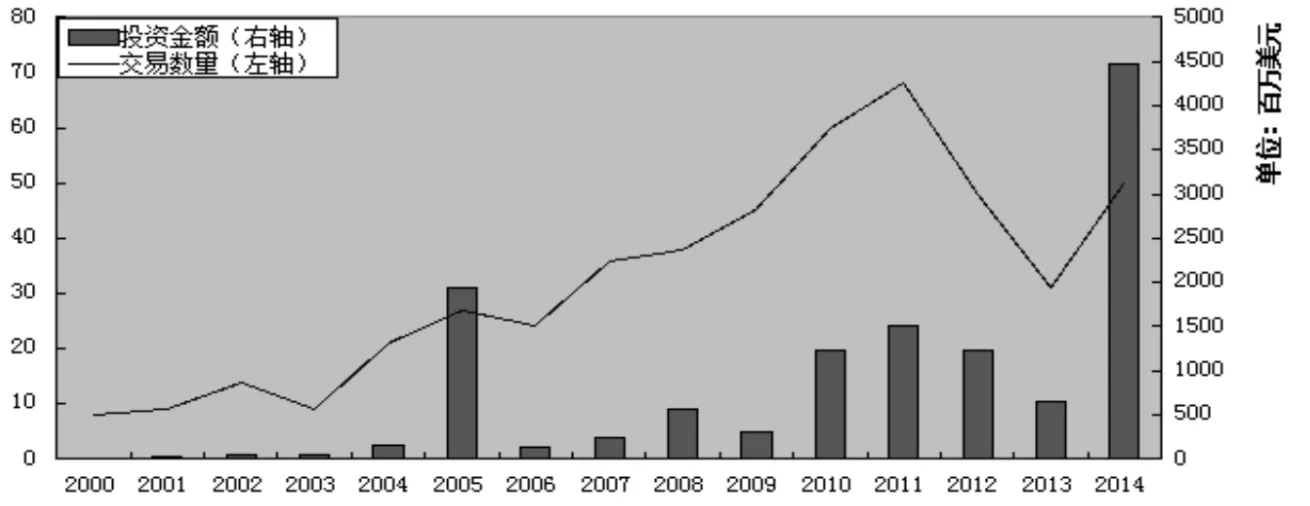

根据中国投资监测站统计的数据显示,2000年至2014年第三季度,中国企业对美投资896起,总金额达431亿美元。2008年金融危机之后投资金额迅速增长,从2009年不足17亿美元增至2013年的141亿美元。在对美国直接投资总量大幅增长的同时,中国企业技术获取型投资也取得快速发展,2000年至2014年第三季度共投资431起,总金额达182.7亿美元。

由图1可以看出,2007年以前中国企业在美国TSFDI的投资金额微不足道(除2005年联想以17.5亿美元收购IBM的PC部),2007年至2009年,交易数量有所增加,但平均投资金额低于5亿美元,2010年至2013年,交易规模显著扩大,虽然交易数量及金额于2011年达到顶峰后有所下降,但由于平均交易额增加,使得此期间的平均投资额超过10亿美元。2014年有望取得重大突破,仅前三个季度公布的已经或即将完成的投资额便接近45亿美元,超过2009年至2013年的金额总和。

(二)TSFDI主体趋向多元

图1 2000-2014年第三季度中国企业对美国技术获取型投资的交易规模数据来源:根据China Investment Monitor数据库整理得到

中国在美国实施技术获取型投资,大都是具备较强技术实力、具有全球化经营视野的大中型企业,但近年来,与政府关系不紧密的民营企业更受美国的欢迎,逐渐成为中国TSFDI的主力军。统计数据显示,2006年至2014年第三季度,中国国有企业在美国技术获取型投资金额为33.51亿美元,占投资总额的32.34%;民营企业投资金额为70.1亿美元,占投资总额的67.66%。其中,2014中国民营企业的投资金额占对美投资总额的76%,投资项目数占对美投资项目总数的90%。

2008年金融危机之后,国有企业投资金额迅速增长,2010年投资金额达到8.77亿美元,在自动化与航空、金融与商业服务行业所占的份额较高。民营企业在2009年之后投资规模迅速扩大,2014年前三季度,仅在IT行业的投资金额就高达26.86亿美元,超过国有企业2006年至2013年技术获取型投资的总额,几乎完成了IT、医疗与生物技术、工业与电子设备等其他行业的所有交易。中国企业在美国实施技术获取型投资的主体日趋多元,且大部分企业已在其他临近地区设立了海外运营部门。

(三)TSFDI区域分布依据产业优势

根据联合国贸发组织(UNCATD)统计,2000年至2014年第三季度,中国企业对美国技术获取型投资存量中排名前三位的分别是北卡罗来纳州、加利福尼亚州、密歇根州,紧随其后的有纽约州、德克萨斯州和伊利诺伊州。

北卡罗来纳州是接受中国企业技术获取型投资的主要地区,仅IT行业的投资金额就达到42亿美元,占投资总额的93.3%,联想、华为等公司均在北卡罗来纳州建立研究中心和销售办事处。排名第二的加利福尼亚州是中国企业在美国TSFDI的前沿阵地,虽然投资总额低于北卡罗来纳州,但投资数量达到132起,位居第一;IT行业是中国企业投资加州的首选行业,投资金额占总投资额的65.79%。中国电信、中国联通和中国移动率先在加州进行绿地投资,腾讯和百度等互联网巨头也已在加州设立研发中心和其他相关的运营部门。此外,医疗与生物技术、自动化与航空行业也紧随其后,成为中国对加州TSFDI的集中行业。排名第三位的是密歇根州,中国企业对其投资几乎全部集中于自动化与航空设备行业,仅这一行业的投资金额就占投资总额的81.3%。中国企业根据美国各州不同的行业领先优势开展技术获取型投资,区域分布依据产业优势。

(四)TSFDI进入模式趋向并购

据美国经济分析局统计的数据显示,从总量来看,2000年至2014年第三季度,中国企业在美国技术获取型投资中绿地投资的数量为238起,投资金额55亿美元,跨国并购168起,投资金额105.08亿美元,跨国并购的投资总额是绿地投资的近两倍,呈现出绿地投资以数量取胜,跨国并购以金额取胜的特征。

从趋势来看,从2006年至2014年第三季度,绿地投资金额的变化比较平稳,除2014年前三季度达到4.16亿美元外,其他年份的平均金额仅为1.71亿美元;而跨国并购的投资金额增长迅速,2010年达到11.55亿美元,是2009年的5.5倍,2014年仅前三季度的投资金额就高达40.53亿美元,是2006年至2013年绿地投资总额的3倍,跨国并购投资金额远远超过绿地投资,日益成为中国企业TSFDI的主要进入模式。

(五)TSFDI行业开始向先进服务业转移

中国企业在美国技术获取型投资一直以制造业为主,近期有向高端服务业转移的趋势,通过收购其先进技术、品牌、分销渠道等战略性资产,提升企业的全球运营效率及国际竞争力。根据中国投资监测站数据显示,2011年中国企业对美国金融与商业服务产业的投资占其对美国技术获取型投资总额的比重为2.52%,2012年这一比重则上升至20.02%。2012年5月,万达集团斥资26亿美元收购了全球最大的IMAX和3D屏幕运营公司——美国AMC影院公司,成为中国企业进军美国文化产业的标志。2012年7月,中国工商银行正式收购美国东亚银行80%的股权,是中国银行对美国银行业机构的首次控股权收购。

二、中国企业在美国技术获取型投资的现存问题及阻碍因素

(一)中国企业在美国TSFDI占对美投资总额的比例较小

根据联合国贸发组织(UNCTAD)统计数据显示,中国企业对美国技术获取型投资所占份额由本世纪前十年中期的70%下降至2009至2013年的不足20%,尽管2014年前三季度中国企业在美国TSFDI的投资金额激增,但占总投资额的比例仍然较小,原因在于中国企业对美国非技术获取型的投资项目在增加。比如,2013年5月,双汇集团斥资71亿美元收购美国食品巨头史密斯费尔德公司,是迄今为止中国企业赴美最大的投资案;2014年10月6日,安邦集团以19.5亿美元收购华尔道夫酒店,是中国企业投资美国优质不动产的标志性事件,有利于中国企业实现长期稳定的投资收益。

过去两年技术获取型投资比例的下滑反映出中国企业当前自主创新能力较弱,欠缺技术吸收与整合能力,而且有时引进的技术与自身业务不匹配,给企业带来重大损失。比如2001年华立集团收购飞利浦位于美国的码分多址(CDMA)项目,由于其主业电能表行业所积累的技术资源无法为CDMA项目提供必要的技术支撑,华立集团为此损失惨重。

(二)中国企业在美国TSFDI进程中缺乏有效沟通

当前,中国企业在美国技术获取型投资发展相对较快,但是熟知美国投资市场环境及相关法律法规的复合型国际人才严重匮乏,使得一些企业派出的人员无法胜任境外管理任务,导致技术获取型并购后的跨文化整合能力也较弱。

此外,有些企业认为在美国进行TSFDI“钱多为王”,只要出价高,就能成功获取先进技术,这种“不差钱”的错误思维方式使得有些企业“走出去”时不善于与美国政府及公司管理人员沟通,不善于说服目标公司所在的社区及国会议员,因此不受海外尊重,被当成“土豪”。例如,2005年中海油收购优尼科时,虽然斥资185亿美元,远高于其竞争对手美国雪佛龙公司的出价,但由于其未能与优尼科公司保持真诚有效的沟通,未明确表明并购后的管理观念与模式,因此被认为是敌意的收购。

(三)中国民营企业在美国TSFDI的优势未得到充分发挥

在对美国实施技术获取型投资的进程中,中国民营企业在市场准入方面占很大优势,但仍面临众多阻碍因素导致其自身优势得不到充分发挥:其一,大多数民营企业资金实力有限,我国逾60%的金融贷款贷给了占GDP30%的国有经济,民营经济长期面临差别性待遇和限制性约束,融资困难且渠道单一;其二,中国民营企业在美国技术获取型投资起步较晚,对美国相关政策法律研究不充分,对其市场环境及政府管理的认知较为有限;第三,虽然2004年我国投资体制就由审批制转向核准制,但许多程序并未简化,而且对民营企业在通信、航空、电力、能源等高科技行业的准入门槛较高。这些阻碍因素,都在很大程度上抑制了中国民营企业在美国进行技术获取型投资。

(四)美国国家安全审查机制不透明

2008年美国颁发条例规定,扩大美国外国投资委员会(CFIUS)的审查范围和自由裁量权,加大审查频率,但由于CFIUS在国家安全审查过程中不受公众问责监督,并强调个案处理,因此高度不透明,使原本有限的对正当国家安全顾虑的界定标准扩大。

例如,2011年5月,美国外国投资委员会要求华为剥离收购3Leaf Syst ems所获得的高科技资产;无独有偶,中兴也曾在2011年被美国移动运营商Sprint Next el拒绝参与50亿美元的采购投标;2012年,中国企业对美国飞机制造商Hawker Beechcr af t的收购也遭受美国外国投资委员会的调查。特别是中国国有企业,因其与政府关系紧密,易给美国政府造成威胁国家安全的负面形象,而且BIT新增了关于“被授予政府职权的国有企业及其他人”的解释,使得中国国有企业如果由于政府授权影响其行为时,会受到BIT管辖。

(五)中美两国尚未签署双边投资协定

中美BIT谈判自2008年启动以来,已先后开展了16轮谈判,谈判涉及内容广泛,远远超过了中国同其他国家签署的投资保护协定,且谈判目标不仅是双边投资保护,更是投资开放,谈判的艰难可想而知。虽然BIT谈判能在一定程度上为中国企业提供便利,但与之伴随的风险也很大,主要表现在以下三方面:

一是现谈判的范本是美国BIT2012范本,很可能会造成谈判内容以美国范本为中心,最终在美国范本的基础上进行利益增减,从而弱化我国在利益方面的诉求;二是BIT生效需要美国参议院三分之二票数的同意,但参议院存在一些保守派,经常将我国以经济利益为目标的商业活动“政治化”,阻碍我国对美国的投资活动;三是在已与美国签署BIT的47个国家中,大部分国家为中小型经济体,对美国经济影响不大,若中美BIT签署,美国将担心中国作为签署国中最大的经济体制衡其经济发展。总之,中美两国的经济发展水平及社会制度存在重大差异,中美BIT谈判不会十分顺利。

三、中国企业在美国技术获取型投资的策略

第一,提高中国企业技术吸收与整合能力,加强自主创新与研发力度。吸收美国的先进技术固然重要,但引进的技术要与中国企业的发展目标及长期技术战略相匹配,因此中国企业在进行TSFDI前要全面分析实际市场需求,在适合企业发展的基础上吸收与自身业务相匹配的技术。技术可以买来,但研发能力买不来,企业的自主创新仍是重中之重。政府应为企业搭建公共服务平台,完善中介服务机构,为企业的创新及研发提供专业服务及有价值的参考信息。企业自身要注重技术研发,在充分吸收与利用引进技术与现有技术的基础上再创新,开发具有自主知识产权的产品,逐步摆脱过多依赖美国先进技术的被动局面,才能最终提升中国企业的国际竞争力。

第二,进一步提高人力资本质量,提升企业跨文化整合能力与沟通实效。中国企业能否成功实现对美国的技术获取型投资,很大程度上取决于是否拥有高质量的国际化人才。我国接受高等教育的人数不断增多,但质量却未见提高,与美国的高质量人才存在较大差距。因此,我国要进一步提高人力资本质量,充分利用美国当地的人力资本优势,加快本土人才的培育。同时,在美国进行TSFDI时要入乡随俗,充分研究合作企业的商业规则,进行技术获取型并购时通过准备、导入、磨合、拓创四个阶段使双方企业文化得以充分融合。此外,中国企业要摒弃“我钱多,我怕谁”的思维方式,加强与美国政府、企业和民众的沟通交流,在进行TSFDI时突出其商事主体性质,并强化交易的商业属性,以便更顺利地应对可能发生的争议。

第三,逐步放开民营企业,结合BIT相关优惠政策为其投资提供便利。如今,中国在美国技术获取型投资多是民营企业在推动,民营企业需要更多样的融资渠道、更完善的法律环境以及更多的决策自由。首先,我国政府应建立国内非政府组织等多渠道的融资机制,创新金融服务体系,加快金融机构国际化步伐,给予民营企业必要的海外融资权。其次,BIT2012范本进一步强化了扩大投资活动范围、放松投资准入限制的要求,从投资运营阶段扩展至准入阶段都将应用“最惠国待遇”,我国民营企业应结合BIT相关政策为其进行技术获取型投资护航。再次,我国政府应给予民营企业更多的决策自主权,削弱政府在外资审批过程的作用,同时,民营企业要独立自强,而不是让商务部或媒体代表其利益,这不仅可以使民营企业更具竞争力和活力,也可以缓解美国对我国政府参与投资决策的担忧。

第四,结合BIT相关规定,敦促美国提高其安全审查的透明度。中美双边投资协定致力于达成一个互惠的协定,致力于便利和保护投资,并提高投资和监管的透明度与可预见性,能为中国企业在美国TSFDI提供法律上的保护,使中国投资者得到更公正的对待。BIT2012范本特别要求强化政府透明度,要求“缔约方应允许另一缔约方的自然人或法人参与其技术标准、法规以及合格评定程序的制定过程”,要求“公布的规章需要对其制定目的进行解释,最终形成的规章应充分反映公众评论”。因此,中国企业应充分利用BIT“透明性原则”等相关条款的规定,有效约束美国以安全审查为名实则阻碍中国企业TSFDI的行为,必要时要求美国公开拒绝中国企业技术获取型投资项目的审核依据,呼吁美国实行“监管透明化”及“公平待遇”。

第五,循序渐进地推进BIT谈判,加快企业技术获取型投资进程。中国企业对中美BIT谈判不应急于求成,要充分认识与美国进行高水准谈判的艰巨性和复杂性,不但要充分了解范本内容,更要熟知范本背后的实际利益诉求。另外要注意中美看似平等谈判背后的不对称性。理论上,我国对美国投资者的市场开放应与其对我国的开放对等,但实际上由于中国企业在美国TSFDI起步不久,对谈判中“负面清单”涉及的高科技产业及未来市场环境认知有限,因此我国亟须加强高质量的谈判队伍建设,熟知国内投资改革趋势及美国的法律及投资环境。此外,仅依靠中美BIT难以解决中国企业面临的众多问题及阻碍因素,因此谈判的另一重大意义在于我国可借此机会提出国际投资机制的主张,在今后的国际投资机制中有自己的话语权。

总之,我国在初期应坚持以肯定清单为基础的投资开放,逐步提高承诺水平,循序渐进地推进BIT谈判,应合理期待中美BIT的谈判进程及结果,充分利用其相关优惠政策加快中国企业在美国技术获取型投资的进程。▲