关于规范管理征信及资信评级业的思考

2015-11-29卢盛羽

卢盛羽

一、征信及资信评级是信用服务行业的核心业务

世界上第一家征信公司于1830年在英国伦敦成立。20世纪以来,随着市场经济和信用交易的兴起,欧美国家的企业征信、个人征信、资信评级、公共征信等行业发展较快。1932年我国第一家征信公司“中国征信所”组建成立;90年代起随着对外开放程度不断深入,我国征信和资信评级业得到长足发展。

信用服务行业是指加工处理企业、社会资产、个人信息,为客户提供相关信用产品产品和服务的行业,包括企业征信、个人征信、市场调查、资信评级、信用保险、商业保理、商账追收、信用管理咨询和信用担保等业态。国民经济行业分类将信用服务业分在商务服务业,将其定义为专门从事信用信息采集、整理和加工,并提供相关信用产品和信用服务的活动。

2013年出台的《征信业管理条例》规定,征信业包括企业征信、个人征信和金融信用信息基础数据库等,但未对资信评级业进行明确。综合已有资料,按照业务开展情况,信用服务业可分为核心业务和衍生业务,前者指与信用信息处理有关的业务,包括征信业和资信评级业;后者指由信用信息处理衍生而来的信用服务其他业务,如信用保险、信用担保、商业保理、商账追收、信用管理咨询及培训等。鉴于征信、资信评级业是信用服务核心业务,规范管理征信、资信评级业对加强信用服务行业监管具有重要意义,本文主要讨论征信、资信评级业的监管问题。

二、我国征信及资信评级业监管的现状及存在问题

目前我国约有150家征信机构和资信评价机构,2014年业务收入20多亿元,2015年初中国人民银行批准同意8家征信机构开展个人征信业务,标志着我国征信业进入规范、快速发展轨道。

(一)监管现状

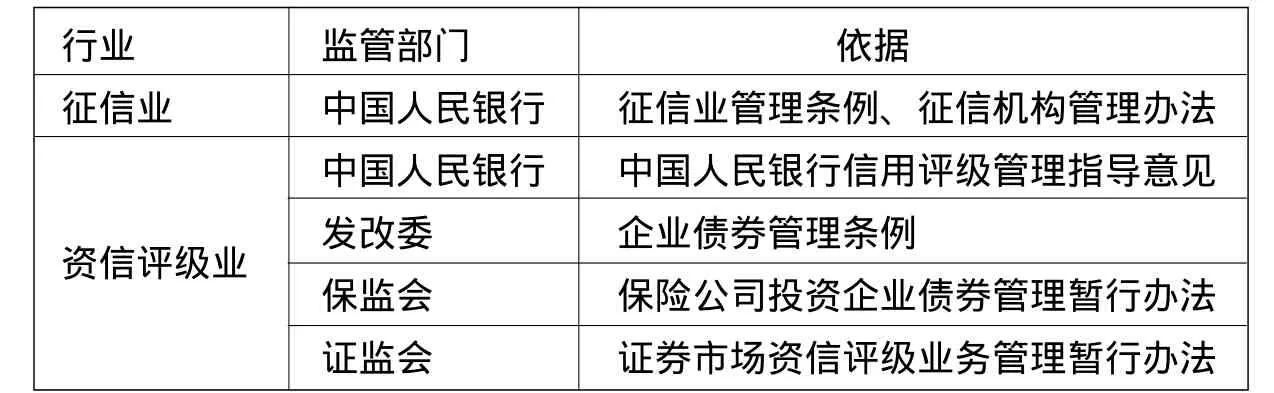

目前,征信及资信评级行业监管主要由中国人民银行等部门依据《征信业管理条例》及相关政策文件组织实施。一是按照《征信业管理条例》和《征信机构管理办法》规定,中国人民银行作为企业征信、个人征信业务的监管部门。二是资信评级业方面,2006年中国人民银行发布《中国人民银行信用评级管理指导意见》,规范信用评级机构在银行间债券市场和信贷市场开展信用评级业务的行为,发改委、保监会、证监会等部门根据本部门业务管理情况对信用评级机构进行监管(发改委负责企业债发行审批、保监会负责保险资金投资债券事项审批、证监会负责证券市场管理等),因此资信评级业由中国人民银行、发改委、保监会、证监会等共同实施监管。各监管部门以业务为导向建立了适合本部门业务实际情况的评级机构认可制度,大公国际、中诚信评级、东方金诚、联合资信、上海新世纪资信等机构拥有所谓“全牌照”业务能力,即可在所有业务中开展资信评级。具体见表。

中国人民银行等部门按照职责分工主要采取以下监管措施:一是明确行业准入制度,依据相关法规制度建立行政许可制度,规定行业准入门槛,规范征信产品和信用评级结果的提供。如按照《征信业管理条例》规定,从事个人征信业务的机构注册资本至少为5000万元,其资格由中国人民银行审批;从事企业征信业务的机构,需到中国人民银行备案;从事企业债发行评级的机构需获得国家发改委的认可备案。二是明确业务管理规则,各信用服务机构依据人民银行、发改委、保监会、证监会等部门制定的具体领域的业务规则开展工作,违反规则要受到惩戒。三是明确违规责任,通过行政法规、部门规章等形式明确从业机构的违规责任,并规定罚则。

征信、资信评级业监管部门及依据

(二)存在的主要问题

一是监管边界不清晰。资信评级业在各业务领域都有对应的主管部门。由于监管部门众多,导致对信用评级机构的重复监管或监管缺位,制约行业快速发展。此外,按照规定企业征信机构需要备案,但目前存在部分未备案机构继续开展业务的情况,相关监管不到位。

二是法规制度不健全。人民银行虽已出台信用评级管理指导意见,规定了资信评级业务规则,但由于只是部门规范性文件,约束力不足,无法强制约束其他业务领域。征信业方面,有关业务规则还需完善,需要有关部门出台《征信业管理条例》配套措施。

三是缺乏行业自律组织。还未建立如证券业协会、银行业协会之类的全国性信用服务行业自律组织。部分地方虽已建立信用协会,但此类组织难以承担管理全行业的职能。行业自律组织的缺乏,加大了行政监管部门的管理压力,也导致整个行业缺乏合力,影响行业总体发展。

四是从业人员总体素质有待提高。我国征信、资信评级业处于起步阶段,从业人员数量较少,总体素质亟待提高。近年各省通过信用管理师培训,相关情况有所改善,但由于信用管理从业人员职业资格鉴定只是推荐性要求,并未强制执行,对提高从业人员水平的约束有限。

三、欧美征信及资信评级业监管的主要特点及启示

(一)欧洲

欧洲的征信业主要由政府推动,信用服务市场发展没有美国成熟。主要特点:一是监管部门以央行为主。由于公共信用信息系统由央行主导建设,因此形成以央行为主导的征信、资信评级业监管机制。二是严格保护征信数据。1970年德国颁布了世界上最早的信用数据保护法《黑森州信息法》,1995年欧盟颁布《数据保护指令》,欧盟国家在数据保护与跨境数据流动方面处于世界领先地位。

(二)美国

美国企业征信、个人征信、资信评级业务非常发达,出现邓白氏、标准普尔、穆迪、惠誉等世界性机构。主要特点:一是完善的法规制度体系,共出台了16项法案(原为17项,其中1项被废止)。二是完备的行政监管机构。美国没有专门的信用监管机构,监管职能分散在各个部门,其中银行系统方面主要包括财政部货币监理局、联邦储备系统、联邦存款保险公司;非银行系统方面主要包括联邦贸易委员会、司法部、国家信用联盟管理办公室等。其中,联邦贸易委员会主要负责拟订信用管理提案、监督执行消费者信用保护法律,是最重要的信用监管机构。三是齐全的行业自律组织。全国信用管理协会、消费者数据业务协会、美国收账协会、国际信用协会等行业自律组织为行业监管提供有益补充。

(三)启示

一是监管制度完备。美国、欧洲监管部门将信用法规制度建设放在首要位置,完备的法规制度体系为行业监管提供强大的制度保障。二是信息主体权益保护有力。欧美两地都把保护社会主体权益作为征信及资信评级业监管的核心任务,信息主体权益保护能有效促进信用信息的充分流动,有力培育社会对信用服务的需求。三是监管责任明确。不管是多部门共同监管还是以央行为主导的监管,欧美两地的监管部门职责明晰,各施其职,监管充分有效。

四、规范管理我国征信及资信评级行业的对策建议

(一)建立统一的监管部门

为应对资信评级业监管部门分散等问题,建议统筹协调征信业、资信评级业两个业态的监管,可以考虑赋予中国人民银行监管资信评级业的职责,确立中国人民银行为征信业、资信评级业的唯一监管部门,发改委、保监会、证监会等部门可根据业务需要,与中国人民银行联合出台关于具体领域的评级业务规定。

(二)加强信息主体权益保护

信息主体权益保护是征信业、资信评级业蓬勃发展的生命线。建议中国人民银行等有关部门高度重视信息主体特别是公民个人的权益保护工作,可根据《征信业管理条例》相关规定,进一步出台个人信息权益保护相关业务规则,明确对征信机构和资信评级机构保护信息主体权益的要求,确保业务开展有规则、主体权益有保障。

(三)建立全国性行业协会

加大行业自律力度,组建全国征信业协会和全国资信评级业协会,分别负责协调联络行业内所有企业,制定会员机构及其从业人员行为准则,建立行业信用约束机制和诚信服务承诺公开制度等。

(四)开展从业人员职业能力评定

深化职业技能鉴定制度,扩大信用管理师考试规模,依托全国征信业协会和全国资信评级业协会,组织开展全国信用管理职业技能鉴定考试,以该职业技能考评制度为基础,在全国范围内建立征信业、资信评级业从业人员准入和退出制度。