公允价值计量中增值税的会计处理问题

2015-11-18孙富山王远利戴德明

孙富山, 王远利, 戴德明

(1.中国矿业大学管理学院,江苏 徐州 221000;2.徐州工程学院管理学院,江苏 徐州 221000;3.中国人民大学商学院,北京 100872)

公允价值计量中增值税的会计处理问题

孙富山1, 王远利2, 戴德明3

(1.中国矿业大学管理学院,江苏 徐州 221000;2.徐州工程学院管理学院,江苏 徐州 221000;3.中国人民大学商学院,北京 100872)

通过四项具体准则的逻辑推演,发现在现行增值税会计——价税分开的既定框架下,公允价值存在包含增值税现象。这种现象的产生,是吸收、引进国际会计准则时,没有考虑税制背景因素的结果,准则源于美国,美国既没有增值税,生产领域也没有价税分开的会计要求,其交易基础和入账确认的公允价值计量单位完全相同;而在我国,由于增值税制和会计价税分开制度的共同影响,使得交易基础和入账确认的公允价值计量单位不同。因此,本文认为:在公允价值的准则解释中,应明确公允价值的具体计量单位;改变目前对于增值税的认识,服从其经济学的本质要求,将其计入会计要素。这样可以解决现实推广公允价值计量实践执行中的增值税处理问题。

增值税会计;公允价值经济计量单位;公允价值会计计量单位

一、问题描述

自从1970年APB (Accounting Principle Board会计原则委员会)报告书第4辑中首次提出公允价值概念,公允价值的理论研究逐渐演化为全球会计研究的焦点。2006年9月,美国财务会计准则委员会(FASB)发布《财务会计准则公告第157号—公允价值计量》(SFAS157)[1]代表了公允价值的最新研究成果。为了统一计量标准,国际会计准则理事会(IASB),2009年发布了公允价值准则草案,向世界各国征询意见[2]。并于2011年5月12日最终发布IFRS13[3]——公允价值计量准则。

在中国,公允价值概念的使用几经反复。历史上首次出现公允价值概念的时间是在1998年,当时颁布的“债务重组”、“非货币性交易”具体会计准则中,都有不同程度的提及。后因实际运行中,出现很多公司滥用公允价值操纵利润的情况,在2001年准则修订时被紧急叫停;但随着我国经济崛起,会计准则与国际会计准则接轨的呼声日益高涨,为了取得与国际财务报告准则的等效资格,2006年2月,财政部发布了包括1项基本准则和38项具体准则在内的新的一整套企业会计准则[4],新准则适度、谨慎地引入了公允价值,在2012年5月推出公允价值草案的征求意见稿。2014年1月,正式的39号公允价值准则已经颁布。

虽然,世界各国都在探讨公允价值的计量问题,但关注的焦点大多都是它的信息透明度、可靠性及其与决策的相关性方面,更由于近年金融危机爆发的影响,研究的范围,更多的是金融工具及其衍生品的公允价值计量,鲜少有人研究公允价值的实务问题,尤其是公允价值计量中,增值税对会计处理造成的影响。

事实上,由于各国在税制、会计制度存在诸多差异,使得公允价值的计量基础明显不同。

目前,世界上有增值税制度的国家170多个[5],但美国没有增值税;会计框架的安排上,有增值税制的国家基本都是价税分离,入账资产价值不含增值税(一般纳税人);美国虽然也有销售税的价税分离,但不对生产环节造成影响,价税剥离只发生在零售环节。

以我国现行准则为例,提到公允价值计量的有18项,剔除基本准则和第38号首次执行,具体准则中有16项涉及。这16项具体准则中的公允价值,在实务中有4项和增值税关系密切。

这4项具体准则分别是第7号——非货币性资产交换、第12号——债务重组、第20号——企业合并、第21号——租赁。

按我国现行增值税法规和会计处理规则,“公允价值”定义为不含增值税价格。这一点似乎无可争议,但以上四项准则,集体出现了与此相悖现象。其中12、20、21号中的公允价值明确包含增值税,7号准则中的补价与增值税密切相关,补偿款需要价税剥离。这种现象背后的理论依据,非常值得探索。

二、具体准则的逻辑推演

(一)债务重组准则中的公允价值

债务重组准则中的债务人:“债务人以非现金资产清偿债务的,债务人应当将重组债务的账面价值与转让的非现金资产公允价值之间的差额,计入当期损益。转让的非现金资产公允价值与其账面价值之间的差额,计入当期损益。”*企业会计准则——债务重组,第二章第五条。

对于债务人,重组过程产生的损益由两部分构成:

一是债务重组损益(债权人让步形成的债务人收益)=重组债务的账面价值-转让的非现金资产公允价值;二是资产转让损益=转让的非现金资产公允价值-转让的非现金资产账面价值。

债务重组准则中的债权人:“债权人应当对接受的非现金资产按其公允价值入账,重组债权的账面余额与接受的非现金资产的公允价值之间的差额,计入当期损益。”*债务重组准则,第三章第十条。

对于债权人,接受的非现金资产按其公允价值入账,由于会计处理所要求的价、税分开,资产的入账价值不含增值税,因此,这里的公允价值采用的是不含增值税的价格。

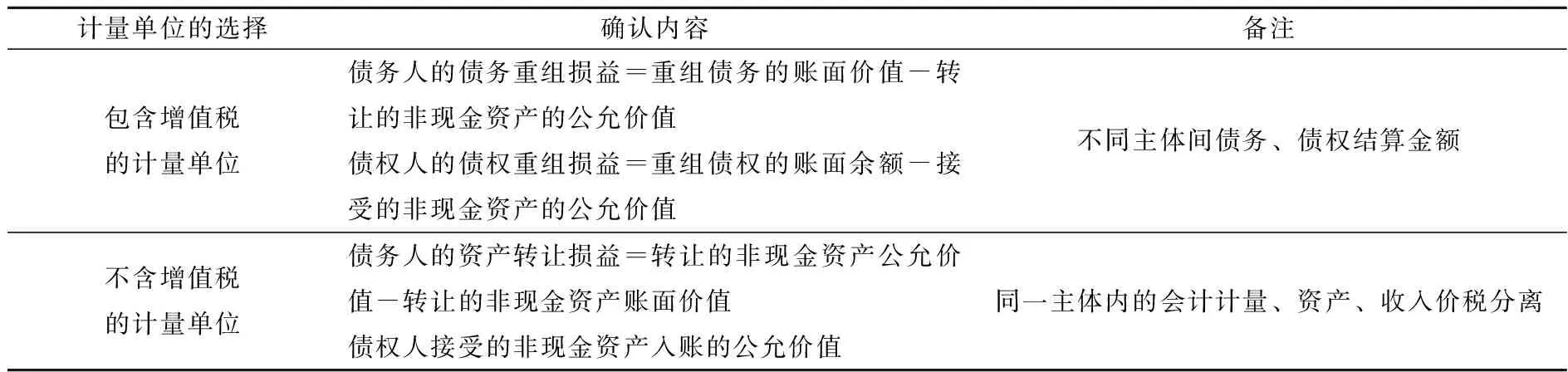

但在确定债权重组损益时,由于重组债权的账面余额是含有增值税的价格,更由于是两个主体之间的结算,作为对等,接受非现金资产的公允价值就要采用包含增值税的结算金额,否则,债权人让步形成的损益就无法确认。具体分析如表1所示:

表1 公允价值计量在债务重组准则中的应用分析表

例1:2014年7月1日,A公司发生财务困难,经协议,用成本为70000元的产品抵偿前欠B公司货款117000元。该产品市价为80000元,增值税税率为17%。

A公司(债务人):

债务重组日:重组债务的账面价值117000元(价格100000+增值税17000)

所转让产品的公允价值①93600元{80000(1+17%)}

所转让产品的公允价值②80000元

转让产品的账面价值70000元;

当期损益:资产转让收益80000-70000=10000元;(采用公允价值②80000)

债务重组收益117000-93600=23400元;(采用公允价值①93600)

B公司(债权人):

债务重组日:重组债权的账面余额117000元

债权人接受的非现金资产入账的公允价值②80000元

当期损益:债权重组损失117000-93600=23400元;(采用公允价值①93600)

(二)企业合并准则中的公允价值

企业合并准则的第十二条,“购买方在购买日对作为企业合并对价付出的资产、发生或承担的负债应当按照公允价值计量,公允价值与其账面价值的差额,计入当期损益。”

笔者认为,购买方购入资产付出的公允价值,是全部的对价,是包含增值税的;而与其账面差额的公允价值是不含增值税的,因为价税分开的前期处理,这些资产的账面价值不含增值税。而且损益也是价税分开的。

同理,准则第十三条第一款:“购买方对合并成本大于合并中取得的被购买方可辨认净资产公允价值份额的差额,应当确认为商誉”。准则第十四条,被购买方可辨认资产的公允价值减去负债及或有负债公允价值后的余额,其中的公允价值都包含增值税。

企业以市场需求为中心来安排生产经营活动的营销新观念。相对于过去以企业为中心的旧观念而言。核心是事事处处以得到顾客的满意为目标,从而扩大销售,获取最大利润。坚持市场导向与导向市场的结合,是面向新的经济时代的企业拓展市场的重要法宝。在成本管理模式中注重前期控制是必要的。重点是降低产品的成本,从传统的生产阶段扩大发展到设计阶段,如果在这个阶段没有进行良好的控制,然后简单地依靠厉行经济,避免浪费,在成本上很难具有强大的竞争性。成本管理的手段必须多样化,这样可以很好的减少成本的费用开支,有更好的劳动生产效率,市场的竞争力不断增强。

(三)租赁准则中的公允价值

准则第十一条,在租赁期开始日,承租人应当将租赁开始日租赁资产公允价值与最低租赁付款额现值两者中较低者作为租入资产的入账价值,将最低租赁付款额作为长期应付款的入账价值,其差额作为未确认融资费用。

该条款中的“租赁资产公允价值”表面可以理解为含与不含增值税两种情况,但从确认目标角度——作为租入资产入账价值看,在营改增前提下,笔者认为,只能确定为不含增值税价格;另一种情况,如果最低租赁付款额现值较低,作为租入资产的入账价值,那么,由于最低租赁付款额是双方结算金额,是含有增值税的全部款项,其现值依然改变不了这个属性,将这个含有增值税的付款额现值作为入账资产价值,会违背现行价税分开的处理框架。因此,有必要考虑往来项目的价税分开。

不仅如此,由于营改增和会计价税分开既定规范的共同影响,承租人未确认融资费用、出租人未实现融资收益都会包含增值税,而对于增值税的处理,现行准则体系却没有任何涉及。

在没有独立的税务会计系统,财务会计为了满足税收管理的信息需求,已经将增值税从资产及收入价值中剥离出来的前提条件下,承租人未确认融资费用、出租人未实现融资收益中的价税剥离,则成为解决该类问题的必然选择。

剥离出来的增值税,实践中有两种模式可供选择:简化模式和一般模式。前者,承租人未确认融资费用、出租人未实现融资收益中的增值税,结算时剥离;后者,合同确立时即剥离。

对于简化模式,由于采用结算时剥离,和增值税确认的法律时点同步,剥离出来的增值税,可直接计入应交税费——应交增值税的进项或者销项;而后一种模式,合同确立时剥离出来的增值税,其会计时点同税法确定的抵扣时间和纳税时间的界定不同步,不能直接计入应交税费——应交增值税的进项或者销项,需单独设置过渡性账户,以反映增值税的这种待抵和递延。同时,为了更好体现会计信息质量的可靠性,应考虑长期应收款和长期应付款也进行价、税剥离。

剥离后的优点,无论租出与租入,这样处理所导致的报表相关信息单独列示的结果,都会使得会计信息更易于理解,更能满足信息使用者的不同需求。符合决策有用观的会计目标。

例2:融资租赁公司A,购买不需安装的机械设备,价款1000万,增值税税款170万;按全部款项的10%收取融资费用,直接租赁给B公司使用,5年共收取租赁款1170×(1+10%)1287万元;每年等额收取年金257.4万元;

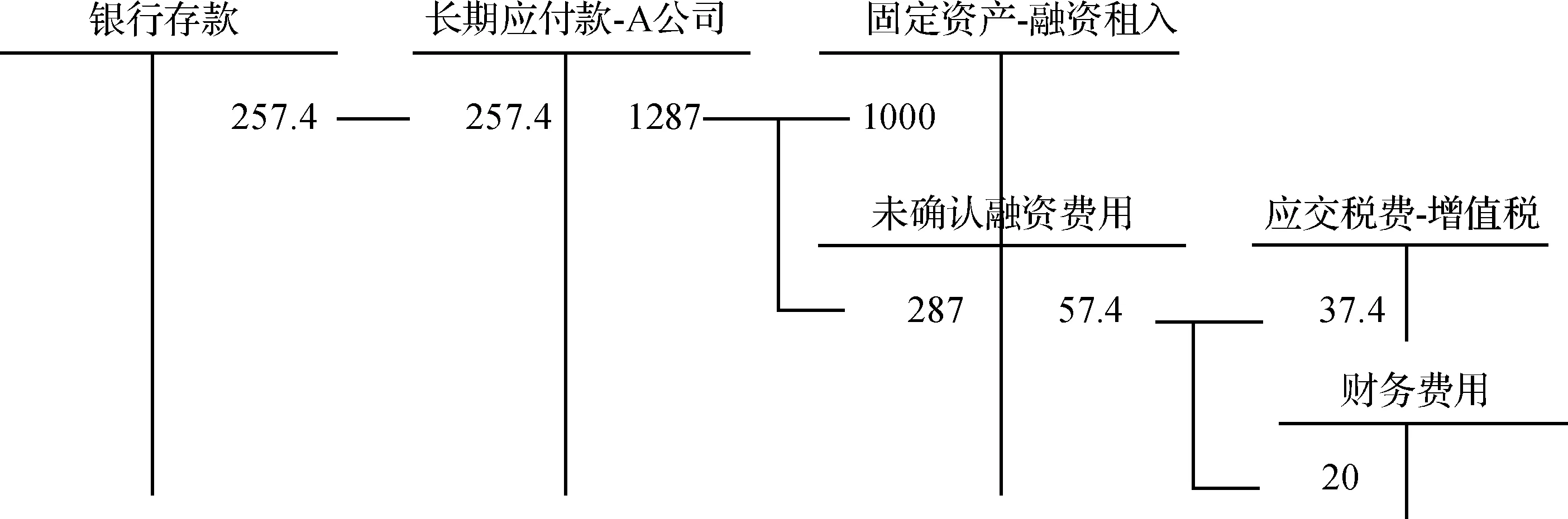

解析说明,虽然租赁准则明确规定,未确认融资费用、未实现融资收益采用实际利率法进行分摊或分配,但为了突出问题,不因为实际利率法的摊销计算影响对主要问题的理解,这里采用直线法,计量单位为万元。相应租出公司的会计处理如图1所示。

图1 租出单位A融资租赁公司的会计处理对应关系图(简化模式)

图1中,初始计入账面的全部未实现融资收益287万,分5次结转至租赁收入的只有100万,即1000万的10%——真正的融资收益;另外的187万是增值税进项税170万及相应的融资增值17万的和,不是未实现的融资收益,需要逐步结转至应交税费。租入公司相应的账务处理见图2。

图2中,初始计入账面的全部未确认融资费用是287万,而最终计入财务费用的只有100万,即1000万的10%——真正的融资费用;另外的187万,需要逐步结转至应交税费。

以上未实现融资收益、未确认融资费用中包含增值税的处理,是在专用发票开具,收到环节,才进行剥离,是相对比较简化的处理方案;

如果能在合同签订时,未实现融资收益、未确认融资费用就能价税分离,甚至长期应收和应付款也实行彻底分离,这样会更容易理解,更符合会计信息的质量要求。(相应处理略)。

图2 融资租入单位B公司的会计处理对应关系图(简化模式)

(四)非货币资产交换准则中公允价值、补价与增值税

根据非货币性资产交换会计准则及应用指南:“非货币性资产交换具有商业实质且公允价值能够可靠计量的,在发生补价的情况下,支付补价方,应当以换出资产的公允价值加上支付的补价(或换入资产的公允价值)和应支付的相关税费,作为换入资产的成本;”*准则第二章第三条,准则指南第四条。这句话本人理解,用数学语言表示就是:

支付补价方换入资产的成本=(换出资产的公允价值+支付的补价)+相关税费

=换入资产的公允价值+相关税费*这里的相关税费,是指可计入非货币性资产价值的价内税费,因为,在价税分开的制度设计下,入账成本是不包括价外单独核算的增值税的。价内税费与本文讨论的主体无关,因此下文略去,原文中的括号可理解为等于。

因此,上述公式简化为:

支付补价方换入资产的成本=换入资产的公允价值

=换出资产的公允价值+支付的补价

同样,收到补价方,应当以换入资产的公允价值(或换出资产的公允价值减去补价),作为换入资产的成本。

收到补价方换入资产的成本=换入资产的公允价值

=换出资产的公允价值-支付的补价

本人认为,两个等式的目的是要确定双方换入的非货币性资产的入账成本(以下简称资产成本),在价、税分开的核算背景下,资产成本的入账价值不含增值税(一般纳税人),在此前提下,公式中换出资产的公允价值也是不含增值税的,公式中“支付的补价”应当是不含增值税的补价,即补偿金额必须价税分离。不要将全部的补偿款,误认为补价。要将总的补偿金额分割为价格补偿、增值税补偿两部分,即“补价”和“补税”,因为有价格补偿,一般会有增值税补偿,增值税补偿是价格补偿的衍生;如果交换双方非货币性资产的公允价值相同(即不含增值税的价格),只是增值税率不同,这时的补偿金额则只是补税部分,根本不存在补价。

需要注意的是,尽管准则确定资产入账成本的公允价值不含增值税,但交换双方结算基础的公允价值却是含有增值税的,是对等基础上的交换。

例3:甲公司将生产的A产品同乙公司库存商品钢材交换,甲公司产品A账面成本8万元,售价10万,应交增值税1.7万元;乙公司库存商品账面价值8.1万元,售价9.7万,应交增值税1.649万(9.7×17%)价税合计11.349万,乙公司付补偿款0.351万元,双方交接完毕。

根据前文分析,这里的总补偿款0.351万元,应该分解为补价0.3万元(10-9.7),补税0.051万元(1.7-1.649或者0.3×17%),即相应的价差和税差;交换双方换入资产的入账成本,分别等于各换出资产的公允价值加减真正意义上的补价(9.7+0.3或10-0.3)。

三、解决问题的理论与实践

综合上述四项具体准则分析,可以确定,增值税对公允价值计量,尤其是对会计实务处理方面存在显著影响。公允价值定义的理解与现行主流认识——公允价值不含增值税的提法,存在较大分歧,而所有这些现行准则体系都没有任何涉及。

要想理解为什么出现以上问题,还需追本溯源,从公允价值的定义说起。其实,关于公允价值定义问题,早在2006年就曾有学者指出[6]:“公允价值是一个最基础、最复杂、最重大和最迫切的会计理论与实践问题”。

(一)公允价值

我国基本准则定义:“在公平交易中,熟悉情况的交易双方自愿进行资产交换或负债清偿的金额[7]。”中国公允价值计量准则定义:是指市场参与者在计量日发生的有序交易中,出售一项资产所能收到或者转移一项负债所需支付的价格(39号准则第二条)。IASB的定义(IFRS13):公允价值是在计量日的有序交易中,市场参与者之间出售一项资产所能收到或转移一项负债将会支付的价格(退出价格)。FASB的定义是(SFAS157):公允价值是指在计量日市场参与者之间的有序交易中,出售资产收到的或转让负债支付的价格。

纵观定义结果,我国企业会计准则,只是简单地照搬国际财务报告准则第13号(IFRS13),而IFRS13又基本上照搬美国的157号准则(SFAS157)。然而,需要引起注意的是:美国是一个没有增值税收制度的国家。SFAS157定义的公允价值一定没有增值税,而我国现实中的交易价格应该包含增值税,但资产、收入的入账价值却又剔除了增值税,这其中的价值与价格关系如何,必需加以明确。

至于价值与价格的关系,任世驰、陈炳辉(2005)曾指出[8],公允价值的实质是客观价值,公允价值在本质上强调对资产客观价值的计量。在资产计价究竟是价值还是价格的问题上,价值计量与价格反映并不矛盾。从货币作为统一的计量尺度以来,资产计价就是价值计量,而价值计量的结果是价格。换言之,价值是内在的属性,价格是外在的表现,这种内在的计量属性,必然要外现为某种具体的价格标准。

如上所述,由于公允价值的计量单位是“价格”或者称之为“资产的脱手价”,那么这个价格与税收、尤其是与增值税的关系,就非常值得探讨。

(二)价格与税收关系

纵观世界各国所有的税种,都可按其税收负担与纳税人的关系分为直接税与间接税。

与价格直接相关的主要是间接税,间接税又根据计税形式的不同,分为价内计税与价外计税。计税价格中含有税款的为价内税,不含有税款的为价外税。有关“价内税”与“价外税”的区别和联系,举例说明如表2所示:

表2 价内税、价外税与商品价格关系 单位:元

分析表2的结果,形式上看,无论是价内计税还是价外计税,不同的只是计税基础,相同的是税负归属——消费者;但事实是,由于商品供需弹性的存在,除需求完全无弹性和供给完全有弹性,购买者负担全部税负外;其他情况下,税负是不可能全部转嫁给消费者的[9]。税负的负担比例与归属暂不讨论,这里要明确的问题是,无论价内税还是价外税,都属流转税,都是商品价格的组成部分。

那么现在的问题是,由于美国没有增值税,SFAS157所确定的公允价值——出售资产收到的或转移负债支付的“价格”一定不含增值税;而经济合作与发展组织(OECD)的其他成员国、欧盟国家以及所有实行增值税制度的170多个国家,(包括我国)企业所确定的成交价格,或者也称其为脱手价格(为与美国SFAS157表述一致)其公允价值则应该包含增值税。

而按中国现行增值税法规和会计处理规则,“公允价值”定义为不含增值税价格。这一点似乎又是无可争议的,几乎没有讨论的余地。

美国SFAS157中的公允价值,是不含增值税的资产脱手价;中国公允价值准则要想与其口径一致,是两难选择,如果选择前者一致,都不含增值税,那就不是真正意义上的脱手价;而如果选择后者一致,都是脱手价,那就又必然包含增值税。

至于两种选择产生的后果,绝不仅仅是一个概念的确认问题,而是影响整个公允价值计量的全局问题。如果选择后者一致,所有公允价值的内涵都明确包含增值税,那就必然要考虑改变现在价税分开处理的制度框架,出路也许是改革增值税的会计处理方法。而这需要重构新的管理制度,实现这种构想的时间会相当长,现实制度恐怕也不会考虑;如果选择前者一致,适应现行框架,就必须考虑如何消除增值税对公允价值计量,尤其是对会计实务产生的影响。

在我国公允价值准则体系中,这些都是应该考虑的因素。可是,新颁布的准则39号——公允价值计量,依然没有任何形式的体现。

(三)公允价值经济计量单位、公允价值会计计量单位

为了系统解决上述问题,在不触动现有增值税会计既定制度的前提下,有必要重温会计主体假设,会计是为某一特定主体服务的。为了研究问题的需要,不妨将经济事项,分解为资产交易环节和资产保有环节,资产交易环节的计量,因为是不同主体之间的交易,属于市场计量,按市场法则,必须遵循公平原则,这个公平的“价格”是交易双方利益的平衡点,资产的定价必须符合经济学的本质,故本文定义为经济计量;保有环节的计量,是指某个特定会计主体内部的管理安排,因为要记录,形成会计报告,称之为会计计量。

按常理,在一项经济事项中,经济计量与其会计计量应该是同一计量,计量结果也应相同。增值税价外计税和会计要求价税分开处理制度耦合的这种现实,才使得这种分解不仅必要,而且有了特殊的意义。因此,本文将公允价值计量分解为公允价值经济计量单位和公允价值会计计量单位。

公允价值经济计量单位,是指在经济交往中,公允条件下,不同主体交易时的资产成交价格,是交易双方共同认可的成交总金额,是资产的脱手价格(包含增值税)。

公允价值会计计量单位,是会计主体内,在资产的保有环节,对进入主体资产的成交价格,进行二次计量的结果。由于价税分开确认的制度安排(一般纳税人),进入主体的资产成交价格,被分解为资产的入账价格和待抵扣增值税两个项目。分解后的资产入账价格,称为公允价值的会计计量单位,增值税作为一项待抵扣资产单独确认。具体分析如图3所示:

图3 公允价值计量单位与会计主体关系

以上分析,是基于增值税的普遍认知及增值税会计既定框架选择的结果。是治标的权宜之计;而治本则必须重新认识增值税、重新规范增值税会计。

(四)增值税及增值税会计

对于增值税的认识,业内普遍认为:尽管每个纳税人都必须就其应税交易缴纳增值税,但其实际上只是代政府征收、代消费者缴纳,纳税人生产经营每一阶段所缴的税款全部都包含在消费者所支付的价格中,纳税人已付的税款,在每次销售时,都将从消费者那里得到补偿,消费者是增值税的最终负担者。增值税本身不构成各中间环节纳税人成本,所以,在其财务报表中,没有必要列示为支出项目[10]。

增值税之所以在五十多年时间里迅速为各国采用,其最大的吸引力,就是能够及时足额地保证政府的财政收入。在税制设计上,更多地体现实用主义色彩,不像企业所得税那样借助于“会计”,增值税更多的是倚重于“发票”[11]。

世界上最早采用增值税的国家——法国、英国,其会计是以税法为导向,在“便于征管、便于稽查”的旗帜下,会计实行价税分开处理。

在上述思想和现实的影响下,世界上有增值税制度的国家或地区,基本都实行了价、税分离的会计处理。这是制度安排和管理需求的综合结果。正是这样的安排,才导致公允价值的经济计量单位与其会计计量单位不一致(一般纳税人)。

英国在1974年4月就已经发布了标准会计实务公告SSAP5[12]:增值税会计(Statements of Standard Accounting Practice 5: Accounting for value added tax,简称SSAP5)其中规定的一般处理原则,和自己承担增值税款处理的4种情况(不需交纳增值税、从事免税业务、不可抵扣进项税、不可收回增值税),其会计计量单位就是两个:一般处理原则下的资产价格不含增值税,自己承担增值税处理四种情况的价格包含增值税。

德国增值税会计价税分开,通过设置增值税及扣抵账户,使增值税的缴纳便于审查,这样,可以避免偷漏税,而且可以简化纳税前的计算工作。

韩国的税务会计,其增值税会计处理方法与我国相似,只是会计科目名称有所不同。

我国1994年为配合增值税制的执行,财政部就下发了《增值税会计处理规定》,规定一般纳税人的资产入账价值实行价、税(特指增值税)分开处理。

(五)经济学的本源选择

图3所确定的相关方案,是建立在既定增值税会计框架下,明确公允价值计量存在双重单位,以解燃眉之急,是服从管理学本质的结果。但从会计的另一学科属性——经济学角度出发,是否可以这样考虑,资产的入账价值、收入确认都严格服从其经济学定义,即以其全部的结算金额,作为会计确认基础,这样,确认的公允价值就是出售资产收到的或转移负债支付的真正“脱手价”,这样可以与国际上公允价值的定义保持严格一致。

1.从税法的角度看,需要改变过去那种片面强调增值税是由最终消费者承担,因而作为价外税处理的理念,应将其纳入价内,进入利润表。增值税形式上是价外税,但其本质与价内税并无不同,它是由消费者、企业所有者和工人共同负担的[13]。“价外税”认知的理论和实务都有值得商榷的空间。

事实上,管理当局也深知增值税税负不可能完全转嫁,《关于进一步鼓励软件产业和集成电路产业发展税收政策的通知》[财税2002(70)号]中指出“自2002年1月1日起至2010年底,对增值税一般纳税人销售其自产的集成电路产品,按17%的税率征收增值税后,对其增值税实际税负超过3%的部分实行即征即退。这从现实角度说明税负转嫁说的不成立。

虽然如此,但税法是否改变并不是增值税会计改革的唯一先决条件。也就是说,在依赖增值税专用发票、进项税额和销项税额两个环节监管和计算的做法继续保留的情况下,会计上仍然可以将增值税纳入资产价值。事实上,应收账款中就已经包括了应收的增值税销项税额,应付账款中也包括了应付的进项税额。增值税进入存货成本、计入收入才符合会计的逻辑起点,符合资产和收入的经济学定义。将增值税从资产价值中剥离,是人为扭曲了资产的会计计量。

所得税能够税会分离,资产价值包含增值税——回归经济学的本质计价后,增值税的税会分离也没有任何技术上的障碍。

增值税专用发票作为核算增值税实际税负的依据。可以通过简单的登记簿来实现。依据增值税专用发票定期汇总销项税额和进项税额以及进项税额转出等事项,确定实际应交的增值税。不会影响会计确认,销售收入中可以包括销项税额,结转的销售成本中同样包括进项税额。

2.从会计处理的角度看,将增值税纳入资产价值进行核算。这种处理的好处是:

(1)保证资产价值的完整性。(2)有利于完整意义上的“企业增加值”的核算与分析。完整意义上的企业增加值,应是企业在特定时期内新创造的价值总额,包括:支付给员工的工资、债权人的利息和政府的税收(所得税和所有的流转税及其他税费)。(3)可以大大简化会计核算。(4)简化增值税会计教学。该范筹一直是教学中最繁琐、复杂却缺乏道理的一个领域。

难点:需要在思想观念上进行大的转变,增值税实务处理需要重新培训。

四、结论及意义

主流观点认为,公允价值不含增值税,甚至认为公允价值与增值税没有任何关联的前提下,本文逻辑推演了四个具体准则,发现增值税不仅影响公允价值确认,而且存在公允价值包含增值税,这种与主流观点集体相悖的尴尬现象。

分析这种现象的成因,一是有关公允价值计量的准则发源于美国,而美国是一个没有增值税收制度的国家。在美国,准则的制定和解释,当然没有考虑增值税可能对公允价值计量产生的影响,因为其交易基础和入账确认的公允价值计量单位完全相同;而我国在吸收、引入中忽视了这种税制背景差异;二是世界范围内,增值税对会计规范的影响,由于对增值税界定和认识的偏见,以及各国税收征管的需要,人为扭曲了资产的会计计量,将增值税从资产的价值中剥离,形成价税分开处理的现实。两个因素耦合的结果,导致交易基础和入账确认的公允价值计量单位完全不同,这是本文命题存在的根本原因。

明确了相应对策,方案一,不改变现行认识,不调整增值税会计处理,只需在公允价值准则解释中,明确公允价值存在两种计量单位,公允价值经济计量单位和公允价值会计计量单位。在已经确认的资产、收入价税分离的基础上,进一步要求所有相关项目彻底价税分离,包括应收、应付及融资费用、融资收益项目,这样处理依据的是务实和效率原则。方案二,还原经济学的本源,改变现行增值税的理解,推行会计要素价税合一确认。

本文研究意义,提供给公允价值学术研究一个新的视角,在考虑公允价值计量国际范围内口径的一致时,必须重视国情现实。因为,从理论内涵角度来看,公允价值应用已经遍及财务会计所有计量领域,而实务层面“公允价值具体是什么”的问题却一直没有澄清,对公允价值进行具体界定非常必要[14]。

实践层面,公允价值计量中增值税对会计处理的影响,已经无法回避,尤其在营改增的税制改革情况下,其问题更加凸显。营改增前没有问题的租赁准则就是典型证明。非货币资产交换相关案例,一直延用与固定资产交换来回避增值税的影响,现在也必须面对。

随着营改增范围的进一步扩大,此类问题的影响会越来越多的显现,本文的分析不仅对完善我国公允价值准则提供一定的参考,对于IFRS13建立公允价值计量统一指南也有一定的借鉴作用。

[1] FASB.Statement of Financial Standards No.157 Fair Value Measurements[S].2006.

[2] IASB.Exposure Draft of Fair Value Measurement[S].2009.

[3] IASB.Project Summary and Feedback Statement IFRS13 Fair Value Measurement[S].2011.

[4] 财政部制定.企业会计准则——应用指南(第1版)[S].北京:中国财政经济出版社,2006.17-51.

[5] 肖捷.继续推进增值税制度改革[N].经济日报,2012-4-1.

[6] 谢诗芬.论公允价值会计审计理论与实务中的若干重大问题[J].财经理论与实践,2006,(6):44-49.

[7] 财政部制定.企业会计准则——基本准则第九章四十二条第五款[S].2006.

[8] 任世驰,陈炳辉.公允价值会计研究[J].财经理论与实践,2005,(1):72-76.

[9] 萧艳汾.增值税税负转嫁的代数模型研究[J].税务研究,2008,(2):83-85.

[10] 各国税制比较研究课题组.增值税制国际比较[R].北京:中国财政经济出版社,1996.

[11] 盖地.增值税会计:税法导向还是财税分离[J].会计研究,2008,(6):46-53.

[12] 黄董良.英国增值税会计准则及其借鉴[J].财经论丛,2002,(3):61-65.

[13] 刘肖红.增值税全部由消费者负担吗——对增值税税负归宿的探讨[J].税务与经济,1995,(4):2-4.

[14] 于永生.IASB与FASB公允价值计量准则趋同的困难与挑战[J].财经论丛,2008,(5):68-72.

(责任编辑:文 菲)

Research on VAT Accounting in the Measurement of Fair Value

SUN Fu-shan1, WANG Yuan-li2, DAI De-ming3

(1. School of Management, China University of Mining & Technology, Xuzhou 221000, China;2. School of Management, Xuzhou Institute of Technology, Xuzhou 221000, China;3. School of Business, Renmin University of China, Beijing 100872, China)

It is found that the VAT is included in the Fair value in the context of the separation of “price” and “tax” currently applied in the VAT accounting by means of the logical deduction of four specific accounting standards. The reason of the problem mentioned above is that the background of tax is neglected when the accounting standards are introduced into China, i.e., there is no VAT in America where these standards originated, and there is not any requirement to separate “price” and “tax” in practice there, either. The trading base and the accounting confirmed measurement units of Fair Value are the same in America, but different in China due to the combined effect of the VAT system and the accounting system. This paper proposes the following: (1) to identify the specific measurement units of “Fair Value” in the forthcoming accounting standards; (2) to rectify the wrong understanding of VAT and to include VAT as an accounting element so as to abide by the essence of economics. This can solve the real promotion of fair value measurement as well as the problem of the VAT execution in practice.

VAT accounting; economic measurement unit of FV; accounting measurement unit of FV

2014-04-18

孙富山(1969-),男,黑龙江宾县人,中国矿业大学管理学院博士生,浙江工贸职业技术学院管理学院副教授;王远利(1966-),男,江苏铜山人,徐州工程学院管理学院副教授;戴德明(1962-),男,湖南沅江人,中国人民大学商学院教授,博士,博士生导师。

F230

A

1004-4892(2015)04-0062-10