高自由裁量权财务松弛和企业绩效分析

2015-11-08天津科技大学经济与管理学院张慧敏严丽琴

天津科技大学经济与管理学院 张慧敏 严丽琴

一、引言

2008年全球金融危机后,不少行业元气大伤,而白酒行业却在危机后四年逆势上涨,交出了一份份漂亮的财务报表,吸引了众多投资者的注意力。以三家白酒上市公司为例,在2010年至2012年三年期间:五粮液主营业务收入增长率为40%、31%、34%,净利润增长率为35%、40%、61%;贵州茅台三年主营业务收入增长率分别为20%、58%、44%,净利润增长率分别为17%、73%、52%;而酒鬼酒增长更为迅猛,其主营业务收入增长率分别为54%、72%、72%,净利润增长率分别为36%、143%、157%。在研究期间白酒行业整体利好的情况下,各白酒企业在增长的过程中也积累了大量的财务资源。当企业财务资源超过当前现有业务的需求时,超额部分财务资源就成为了企业的财务松弛。资源学派认为财务松弛是企业非常重要的一项组织资源,备用的组织资源能够使企业加强应对环境不确定性的能力。从企业持有资源的交易动机、预防动机和投机动机三方面出发,资源学派强调组织资源的预防作用和交易作用。该交易作用包括对内交易和对外交易,对内交易作用如财务松弛资源为企业研发活动提供必要的支撑,为企业净现值为正的项目提供支持。因此资源学派强调财务松弛对企业绩效具有促进作用。但经济学家强调资源效率,松弛资源未被充分利用,即不符合有效市场中资源效率配置最大化,松弛的资源在一定程度上就意味着浪费。另外基于代理理论,财务松弛产生更高的代理成本,会降低企业绩效水平。目前,财务松弛对企业绩效作用尚没有定论。而本文将以近年来快速增长的白酒行业为研究对象,实证研究上市公司财务松弛和企业绩效的关系,关注其财务松弛对企业绩效到底是具有促进作用还是抑制作用。另外,通过定性分析,梳理财务松弛对企业绩效作用机理。

二、文献综述

(一)财务松弛的概念界定 财务松弛一词源自国外的Financial slack,但国内学者对Financial slack有多种译法,主要翻译为财务冗余、财务松懈和财务松弛,也有学者将其译为闲置财务资产。笔者认为虽然译法不同,但使用上不作区分,视为同义词。企业当中存在多种形式的松弛资源,财务松弛只是松弛资源的一种。在财务松弛概念界定上,Myers和Majluf把企业的流动资产和剩余举债能力之和界定为财务松弛。Brealey等将企业可变现的资产、证券以及可及时获得的举债能力界定为财务松弛。国内学者沈艺峰等认为财务松弛由企业持有的现金、短期证券以及无风险举债能力三部分组成。毕晓芳等(2010)借鉴Myers的定义,将企业财务松弛直接界定为现金松弛和企业备用的负债能力之和。由此可见,学者们界定的财务松弛基本上由两部分组成:一是企业短期可变现资产,二是企业的举债能力,概念界定上大同小异。但在资产方面,国外学者强调变现能力,而国内学者强调现金能力。因此,财务松弛也可以简单划分为可变现资产松弛和债务松弛。而债务松弛包括剩余举债能力和信用额度两部分。众多学者发现,保持良好的债务松弛是公司管理层维持低杠杆率的主要原因。管理层普遍认为当面临合同约束时,会采取保守的财务杠杆政策保持良好的举债能力。即使在财务困境成本低的公司中,这种保守的债务政策也具有持续性。笔者认为在研究整个企业的财务松弛时,适合于采用国外包括可变现资产更广范围的财务松弛。但是如果研究企业管理层如何利用财务松弛产生的经济后果,则应该界定为管理层具有更高自由裁量权的财务松弛。而企业内部现金能力对管理层来说弹性更大,更能反映管理层可自主使用的财务松弛。另外,备用举债能力虽然是管理者可用的资源的一部分,但银行借款、发行债券一般对企业限制条件较多,这部分财务松弛弹性也较小,相比企业内部现金能力管理层具有更低自由裁量权。本文在于检验管理层在不同的财务松弛水平下,是产生了更高的代理成本损坏企业绩效还是管理层利用松弛资源促进企业绩效,因此本文界定的财务松弛即反映现金能力的高自由裁量权财务松弛。

(二)财务松弛的经济后果 企业内积累的财务松弛会产生一定的经济后果,现有文献主要关注财务松弛对企业战略决策、创新能力、投资规模和股利支付政策的影响。还有一些学者运用金融危机前的数据,探讨了财务松弛对企业绩效的直接影响。在战略联盟决策中,从资源能力角度看,财务松弛会为企业从战略联盟中获得缺失能力提供话语权,增加战略联盟收益,但资源的依赖性使得财务松弛缓冲了企业经理应对外部环境变化的速度和敏感性,减少了企业经理进行联盟的动机。Holger Patzelt和David Deeds等(2008)研究发现高科技企业经理把财务松弛和战略联盟在获得缺失能力上视为补充和替代的关系:一方面企业经理把战略联盟和财务松弛均看成发展缺失能力的措施,互相促进,但在不利情况下,如权益资本市场融资受限制,财务松弛资源往往被企业经理视为对战略联盟的替代。财务松弛从其本质属性看是未被企业充分利用的资源,理论上资源配置是分配到最有效使用的领域,而松弛资源增加了企业的持有成本、机会成本,也即意味着资源的浪费。Sachin B.Modi和Saurabh Mishra(2011)研究了松弛资源和营运资源效率对企业财务绩效的驱动作用,发现库存、生产、营销资源效率和企业财务绩效显著正相关,但资源效率产生的收益是递减的。因此在关键资源上保持一些松弛资源,这样企业在面对诸如供应链中断、外部环境急剧恶化等不利事件时,避免被迫选择次优化战略,牺牲一些预定的战略目标。财务松弛是企业股利政策的重要考虑因素,股东需要在企业保持财务松弛和利用支付股利减少管理层代理成本之间寻找一个平衡。Lie(2005)研究了公司管理层在股利支付政策上的选择偏好,发现在现金松弛和债务松弛水平较高时会增加股利,当成长机会较少及未来所需投资支出较低时,也会增加对外股利支付。Jagannathan etal(2000)发现企业现金流敏感系数越强,预防性现金流需求就越大,企业在股利政策上倾向于采取股份回购,因为股份回购的灵活性更有利于保持适当的财务松弛水平。在财务松弛对企业绩效影响相关文献中,Jensen认为随着公司财务松弛资源的增加,管理层提升企业业绩压力变小,更可能做出浪费股东财富的决策,有损企业绩效。戴德明、毛新达等(2006)认为在动态经营环境中,适当的松弛资源能使公司战略选择更为灵活,从而选择最有力的经营和财务战略,因此松弛资源能够提高企业绩效。毕晓芳、姜宝强(2010)以我国沪深两市1998-2007年上市公司为实证研究对象,基于融资约束和代理理论视角,发现财务松弛对企业绩效具有正向促进作用,而且企业财务松弛的价值在融资约束条件下会得到进一步提高,但是在非融资约束情况下,财务松弛会产生高额代理成本,直接损害了企业绩效。而刘鑫春(2012)发现可利用松弛和潜在松弛对我国制造类企业业绩正相关,可恢复松弛作用不显著。钟和平(2008)对河南省制造企业采用问卷调查法,企业绩效和财务松弛来源于管理层的感知的程度,提出财务松弛和企业绩效呈“N”型关系,即少量松弛和企业绩效正相关,适度松弛和企业绩效负相关,过量的松弛和企业绩效正相关。

由上述文献回顾可知,企业内积累的财务松弛从不同方面影响着企业决策、绩效表现。国内学者普遍支持财务松弛对企业绩效的正向促进作用,钟和平教授还提出了N型模型,但笔者认为管理层感知的企业绩效和财务松弛主观性较强,模型的适用性有待其他地区或行业的检验。另外,学者研究普遍以2008年前数据为分析对象,缺乏金融危机后企业财务松弛作用的研究,因此本文将探讨金融危机后2010-2012年最近三年白酒行业管理层具有高自由裁量权的财务松弛对企业绩效的影响。

三、研究设计

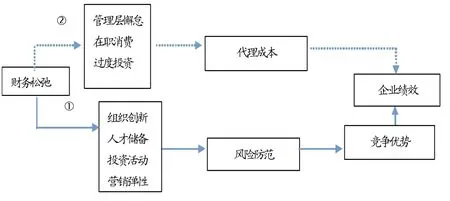

(一)财务松弛对企业绩效作用机理 企业绩效的提升受到相关内外部因素的综合作用影响,企业保持财务松弛,管理层可以加强经营战略和财务战略弹性,企业风险防范能力得到进一步强化,进而形成自身的竞争优势,正向作用于企业绩效。而财务松弛的另一条作用路径是通过管理层对财务松弛资源的浪费,形成了反向作用于企业绩效的对立统一框架,将这一逻辑框架归纳如图1所示。

图1所体现的是财务松弛影响企业绩效的一个简单分析框架,如果把相关因素纳入逻辑表达式,可用以下形式表示,即:PER=f(FS,RISKP,COMPA;FS,AGENCYC)

其中PER为企业绩效,FS为财务松弛,RISKP为风险防范能力,COMPA为企业竞争优势,AGENCYC为管理层代理成本。在财务松弛对企业绩效作用机理中,最重要的是企业财务松弛资源流向。财务松弛资源是按照路线①流向企业创造竞争优势的活动还是路线②流向管理层浪费股东财富活动决定了财务松弛是正向还是负向作用于企业绩效。在路线①中,财务松弛有以下几条积极流向渠道:第一,管理层可以将组织中松弛资源用于技术研发、创新等活动,把握商业机遇,使企业产品相对竞争对手产生额外溢价,在消费者心中建立创新的品牌形象,为企业拓展盈利空间。第二,利用财务松弛调整其营销策略。持有财务松弛的企业更有能力实现差异化营销,在进行充分市场调研分析的基础上,针对顾客的不同需要求,提供相应的优质服务。另外,在面对竞争对手进攻时,譬如竞争对手实施的价格战,持有财务松弛的企业可以迅速作出反应,增加战略灵活性。第三,财务松弛可以为企业内外部投资活动提供资源,在投资战略路径上,企业既可以选择对外并购也可以选择新建方式。第四,利用财务松弛吸引人才,提高人才储备质量。而在财务松弛资源流向路线②中,管理层主要是通过以下几种方式损害了企业绩效:第一,管理层将财务松弛资源用于在职消费,比如装修豪华的办公室,高昂的招待管理费用,这一消耗财务松弛资源的方式,使企业绩效受损,管理层获利。第二,企业内积累的财务松弛,容易使管理层产生过度自信,投资于一些风险较大的项目。另外,在较高的财务松弛持有水平下,管理层对风险的感知能力下降,风险在早期被识别的可能性降低,这同样加剧了企业面临的风险。总之,财务松弛资源流向问题直接影响企业的长期绩效和可持续发展。

图1 财务松弛对企业绩效作用机理框架图

(二)研究假设 为应对外部环境的波动和不确定性,白酒行业需要保持一定量的财务松弛。在行业扩张时,有足够的财务资源用于扩张,提高企业的竞争力。当外部环境出现不利影响如洪水、地震等自然灾害时,财务松弛能够缓冲外部环境变化,减缓不利影响,使企业有弹性应对不确定性。另外,企业持有财务松弛可以减少外部高额融资需要,尤其在近几年IPO叫停、银行银根收紧情况下,财务松弛为企业提供了一个缓冲器的作用。但是,大量的财务松弛可能会使白酒行业管理层产生机会主义行为。管理层在财务松弛充足的情况下,更可能通过高额的在职消费,懈怠,过度投资等行为为自己谋取私利产生高额的代理成本。因此,本文认为财务松弛对企业绩效的作用并不是单一的促进或抑制线性关系,而是根据企业自身条件,存在一个最佳财务松弛水平。企业需要保持一定量的财务松弛,以应对外部环境变化,但过多的财务松弛会使管理层偷懒抑制企业绩效,因此提出如下假设命题:

假设1:白酒行业上市公司适量的财务松弛对企业绩效具有促进作用;

假设2:白酒行业上市公司过量的财务松弛对企业绩效具有抑制作用。

(三)样本选择和数据来源 为验证上述假设命题,本文选取在沪市、深市上市的白酒行业公司。样本全部来源于白酒行业,避免了行业类别不同造成的影响,总计14家。搜集2010年至2012年财务数据,共42组面板数据,数据来源为东方财富网以及各公司年报加以整理而得到。2013年国家出台了一系列政策,抑制公款消费和贪污腐败之风,因为国内高端白酒主要被用于送礼和公款消费,政策出台后高端白酒价格和销量纷纷跳水,预计2013年业绩将受到重大不利影响。普通白酒因为消费群体主要是用于自饮,需求比较平稳,受此次政策冲击影响不大。鉴于2013年国家政策变动对白酒行业造成的重大影响,2013年本应纳入样本期间,探讨此次外部环境变化时财务松弛是否起到了缓冲作用。但写作时2013年财务数据还未公布,因此样本选取的年份只截止到2012年。

(四)变量选取和模型建立 本文选取变量如下:(1)财务松弛水平(FS)指标。本文借鉴王文兵等人的研究,采用自由现金流量与期末总资产比率来衡量财务松弛水平,选取各公司年报数据,加以整理,运用Excel计算,计算公式如下:FS=(经营活动产生的现金净流量-分配股利或偿付利息支付的现金+发行债券、借款收到的现金-偿还债务支付的现金)/期末总资产。(2)公司绩效指标。本文采用总资产报酬率ROA和公司规模Size来分别衡量公司绩效,本文将公司规模作为公司绩效是因为近年来白酒行业资产的扩张主要来源于内部留存收益的增加,因此各公司资产的实力本身在一定程度上也体现了公司绩效的好坏。ROA=净利润/(期末总资产+期初总资产)/2;Size=Ln(期末总资产)。(3)控制变量选取期末权益负债比ED,计算公式如下:ED=期末所有者权益/期末总负债

根据上述假设命题和变量定义,设计如下方程形式:

(1)ROA=α+β1*FS+β2*ED+ε

(2)ROA=α+β1*FS+β2*FS2+β3*ED+ε

(3)ROA=α+β1*FS+β2*FS2+β3*FS3+β4*ED+ε

当方程左边因变量采用替代变量Size时,方程右边自变量表达式不变,为节省篇幅,此处不再重述。

四、实证检验分析

(一)描述性统计 根据上述指标定义,分别计算出样本企业财务松弛水平(FS)和总资产报酬率(ROA)、规模变量(Size)、权益负债比(ED),各变量指标描述性统计结果如表1所示。从上述变量描述性统计分析结果可以看出,整个白酒行业上市公司在样本期间内平均资产报酬率逐年上升,行业规模出现较大幅度增长,权益负债比在2012年平均值达到了2.1404,显示出财务安全性较强,也验证了前文提出的白酒行业规模的扩张主要来源于内部权益的增长。通过收集的样本基础数据,发现在连续三年期间内,只有皇台酒业一家企业在2010年出现亏损,其他企业均实现盈利,而贵州茅台连续在2011年和2012年保持了最高的资产报酬率,均超过30%。

表1 变量描述性统计分析结果

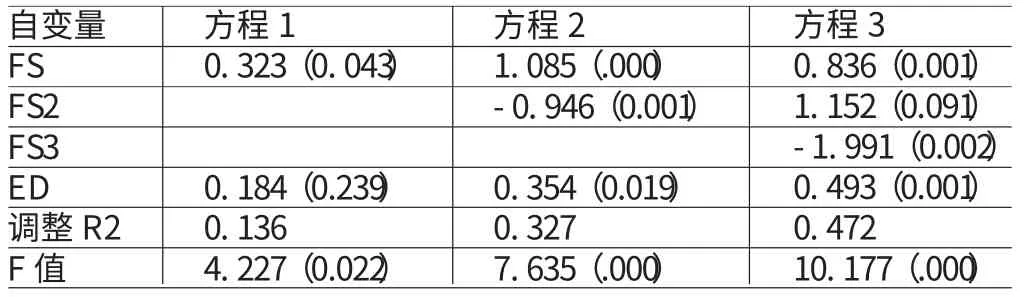

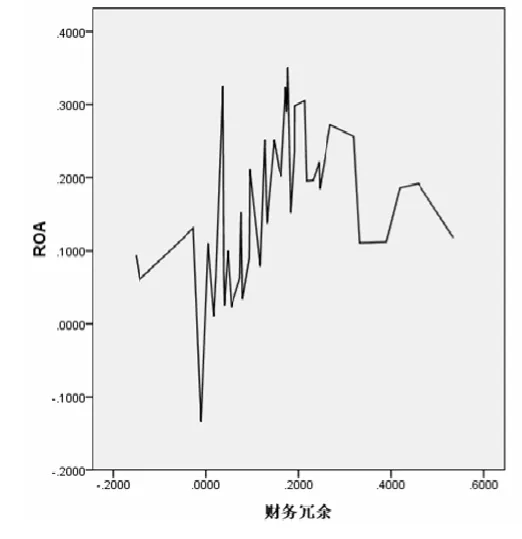

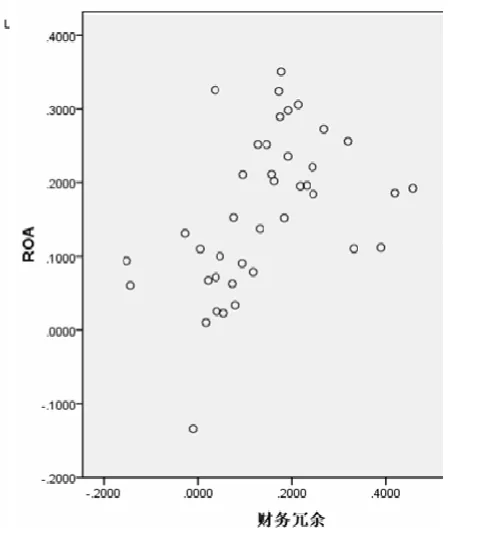

(二)回归分析 本文使用SPSS16.0软件进行统计分析,分别对三个方程进行检验。当因变量采用ROA时,检验结果如表2所示(括号内为相应的P值)。ROA与财务松弛折线图、散点图分别如图2和图3所示。由分析结果可知,当采用企业绩效替代变量ROA单独与财务松弛水平回归时,在5%的显著性水平下,显示出财务松弛对企业绩效具有正向促进作用,但方程1中调整R2较低,对因变量解释的信息含量较少。方程2在方程1的基础上加入财务松弛平方项后,在1%的显著性水平下,FS一次项系数显著为正,但显示FS2系数为负,曲线呈现倒U型,整个方程显著性明显比方程1强。在方程3中继续加入了FS3,回归结果显示一次项系数仍旧显著为正,但二次项系数显著为正,三次项系数显著为负。由于模型3不方便直观比较财务松弛对企业绩效的作用,我们可以借助下述折线图和散点图观察二者的关系。通过折线图和散点图可以直观看到,企业绩效ROA和财务松弛大致呈现倒U型,说明少量的财务松弛对白酒行业上市公司绩效确实具有促进作用,但是当财务松弛超过一定量时,增加财务松弛反而会使企业业绩下降,这与假设1和假设2相符。拟合优度方面,模型2明显优于模型1,模型3比模型2拟合优度略有提高,表明财务松弛对企业绩效作用不是单一线性关系。当用公司总资产对数衡量企业绩效时,得到的结果与ROA进行的回归结果一致,此处不再重复列示。

表2 回归分析结果汇总表

图2 ROA与财务松弛折线图财务松弛

图3 ROA与财务松弛散点图财务松弛

五、结论与启示

本文运用白酒行业上市公司2010-2012年最近三年财务数据,实证分析了白酒行业上市公司财务松弛水平对企业绩效的影响。由于本文和钟和平教授采用的样本不同,并没有得到财务松弛和企业绩效呈现N型的关系,得到的结果支持白酒行业财务松弛和企业绩效呈现倒U型关系。结论表明少量的财务松弛支持资源学派观点,能促进企业绩效提升,但过量的财务松弛支持代理理论,损害企业绩效。本文认为财务松弛导致的经济后果也与企业所处的经济环境存在重要关系。在正常、良性运营的环境中,企业持有财务松弛是为了防范风险,利用瞬息稍纵的机会,关心的是企业更大的盈利和价值的提升。而在动荡环境中,譬如金融危机背景下,财务松弛的最直接作用是保持企业血液循环,在危机中生存下来,防止企业走向破产。因此,财务松弛资源所体现的价值在两个情境中也是不同的。在不考虑管理层代理成本情况下,市场会给持有财务松弛资源的企业一个合理的溢价,在金融危机背景下财务松弛溢价远高于正常运营环境。企业作为最有效率的外部组织机构,关键在于资源的整合和配置能力。财务松弛为企业资源最优化配置提供了弹性,使得企业在做决策时避免意外事件干扰做出次优决策。但财务松弛对管理层就像一把双刃剑,过量的财务松弛引发管理层自利行为。各个企业应该合理控制松弛资源,使得财务松弛真正能为提升企业绩效服务。笔者认为,企业应高度重视财务松弛的管理,实现财务松弛水平、结构、时间、外部环境变化的动态平衡,将财务松弛转化为企业实实在在的战略优势。因此,未来的研究应侧重于财务松弛水平的动态平衡管理,为企业加强财务松弛管理提供全方位理论指导。

[1]毕晓方、姜宝强:《财务松弛对公司业绩的影响研究》,《商业经济与管理》2010年第4期。

[2]戴德明、毛新述、邓璠:《上市公司战略选择弹性与业绩关系的实证研究》,《南开管理评论》2010年第4期。

[3]罗宏、郝以雪:《财务冗余与企业价值创造—内在机理与实现方式》,《当代会计评论》2012年第2期。

[4]王文兵、干胜道、段华友:《终极控股股东差异、财务松懈与公司绩效》,《财经理论与实践》2013年第1期。

[5]毕晓方:《公司财务冗余对投资规模的影响研究—基于代理成本和产品市场竞争的视角》,《经济与管理研究》2012年第5期。

[6]赵蒲、孙爱英:《财务保守行为:基于中国上市公司的实证研究》,《管理世界》2014年第11期。

[7]Holger Patzelt,Dean A.Shepherd,David Deeds and Steven W.Bradley.Financial slack and venture managers'decisions to seek a new alliance.Journal of Business Venturing,2008.

[8]Sachin B.Modi and Saurabh Mishra.What drives financial performance–resource efficiency or resource slack.Journal of Operations Management,2011.

[9]Lie E.Financial Flexibility,Performance,and the corporate Payout Choice.Journal of business,2005.

[10]Sanghoon Lee.How financial slack affects firm performance:evidence from US industrial firms.Journal of Economic Research,2011.

[11]Arslan C,Florackis,Ozlan.A.How and Why Firms Establish Financial Flexibility.Working Paper,2008.