金融发展、风险投资与融资约束——基于中小企业板上市公司的经验证据

2015-11-08重庆大学经济与工商管理学院

重庆大学经济与工商管理学院 许 蓉

一、引言

我国的中小企业普遍存在融资约束。而这与中小企业规模小,自有资本少,经营机制落后,财务管理水平低,信息披露不完善,盈利能力差,抗风险能力弱等自身特点有关。但根本原因在于我国处于经济转轨时期,资本市场存在诸多结构性缺失,外部投资者与中小企业之间存在严重的信息不对称,内外部融资成本存在差异,导致企业利用外部融资时受到约束。而金融发展水平的提高有助于减弱银企之间的信息不对称这一结论得到了学者的广泛认可。自改革开放以来,我国的金融市场有了较大的发展,银行逐渐放松对中小企业的贷款。由于国家政策和银行改革进程的不同,导致我国各省市市场化进程存在明显差异,金融发展不平衡,这为研究不同的金融发展水平对公司融资约束的影响提供了一个天然的实验场所。众所周知,风险投资属于权益资本,是一种新型的融资方式。随着我国资本市场的迅速发展,风险投资得到了发展和壮大,已逐渐开始产业化。因此,开始有学者关注风险投资对中小企业融资的影响。但是,相关文献也仅限于理论分析,鲜有实证研究。而且以往研究大多都是在探讨风险投资能否成为中小企业融资的有效渠道,对于研究分析风险投资是否可以改善信息不对称,从而缓解中小企业的融资约束问题的文献甚少。本文运用Almeida(2004)提出的融资约束模型,使用中小企业板数据,实证研究金融发展、风险投资与融资约束之间的关系。

二、理论分析与研究假设

(一)金融发展与融资约束 自Rajan and Zingales(1998)提出应深入探究金融发展促进经济增长的微观机理后,西方学者们开始研究金融发展对公司财务决策的影响,并将研究视角转为考察金融发展对外部融资约束的缓解效应。Rajan and Zingales(1998)认为,发达的金融市场和良好的制度能够帮助企业克服“道德风险”和“逆向选择”问题,进而降低公司外部融资成本。Henry(2000),Bekaert and Harvey(2000)认为,金融发展可以降低金融市场的不完善性,从而降低外部融资成本。Love(2001)通过实证研究发现金融发展能够减轻公司的外部融资约束程度,而且这种作用只在小企业里表现显著。Khurana(2006)以35个国家1994—2002年的数据为研究样本,检验结果表明,随着金融市场的发展,融资约束企业的现金—现金流敏感性显著下降。这些都是来自金融市场较为发达的西方国家的经验证据。我国是发展中国家,正处于由计划走向市场的经济转轨时期,金融市场不成熟、欠发达,与西方国家存在很大的不同,所以相关研究必须立足于我国特殊的制度背景。唐建新、陈冬(2009)研究发现金融发展可以显著缓解民营中小企业面临的外部融资约束,这种缓解作用来自信贷资金分配的市场化和金融市场引入外资。潘克勤(2011)研究发现,金融市场发展指数越高,公司外部融资约束越小,其现金—现金流敏感性越低。王艳林,祁怀锦和邹燕(2012)研究结果表明,金融发展能有效缓解企业的融资约束问题,降低现金—现金流敏感性。基于上述理论分析,提出假设:

假设1:金融发展可以有效缓解中小企业融资约束,即金融发展水平越高,中小企业的融资约束程度显著下降

(二)风险投资与融资约束 风险投资机构是证券市场的重要参与者,其资金实力雄厚,管理经验丰富,是连接资金来源和资金运用的金融中介,以追求高风险、高收益为特征。郑宇梅(2009)认为风险投资在解决中小企业“融资难”问题中有着特殊的意义。蓝裕平(2010)结合我国目前的经济情况,通过对风险投资的特点和类型展开分析,研究表明伴随资本市场发展的中国风险投资将可以有效地解决中小企业的融资困难问题,从而推动中国经济进一步的健康稳定的发展。马蓓丽(2010)提出风险投资在解决中小企业融资问题中具有不可替代的作用,然而,风险投资机构除了向企业提供资金外,还可以向企业提供一系列增值服务,主要包括管理顾问服务、发展战略规划服务、市场营销指导服务、技术研发顾问服务、财务顾问服务、法律顾问服务、资本市场服务以及政策咨询服务等,从而使企业得以迅速发展和提升价值。所以有风险资本持股的中小企业往往向外传递质量较高的信号,而这种信号传递可以减轻外部投资者与企业之间的信息不对称,缓解企业的融资约束。Gorman和Shalman(1989)认为,风险资本的参与能够减轻投资者与企业之间的信息不对称,改善外部融资环境,缓解企业的融资约束问题。Barry(1990)和Hochberg(2007)认为风险投资机构与投资银行、商业银行及其他风险投资机构之间因为业务往来形成了广泛的关系网络,而关系网络具有信息交流传播功能(Ellison和Fudenberg(1995)),因此关于企业投资项目的信息在关系网络中传播可以减少信息不对称,为企业融资带来便利。Megginson和Weiss(1991)提出,风险投资机构除了自己为企业提供资金外,还经常需要帮助企业对外融资,他们知道不诚信会损失未来大量潜在的合作机会,所以他们比较重视自己的声誉。由于声誉机制效应,外部投资者因而比较信任风险资本所传递的关于公司质量的信息,降低了企业与外部投资者之间的信息不对称问题。Rajarishi Nahata(2008)研究表明,风险投资机构会经常评估和监督企业对资金的需求和使用情况,这向资本市场传递了有利的信号,促使外部投资者更愿意向企业提供资金。根据前文的分析,金融发展和风险投资都可以通过减轻外部投资者与企业之间的信息不对称,达到缓解中小企业融资约束的效果。但是笔者认为,在这里一加一小于二,甚至小于一,金融发展缓解中小企业融资约束的功能会在一定程度上被风险投资的缓解效应所替代,即风险资本持股会削弱金融发展对中小企业融资约束的缓解效应。因此假设:

表1 风险投资背景公司与非风险投资背景公司分布

假设2:风险投资能有效降低中小企业的融资约束程度,即中小企业具有风险投资背景,其融资约束程度显著下降,而且金融发展对融资约束的缓解效应会因此而削弱

三、研究设计

(一)样本选择和数据来源 本文以2004—2011年在深圳中小企业版上市的所有公司为初始样本,并按照如下标准进行筛选:由于模型中大多数变量的计算都需要用到前一年的年报财务数据,故剔除当年刚上市的公司;剔除金融行业和数据不完整的公司;为避免极端值的影响,对主要变量进行1%的winsorize处理。因为我国中小企业板是2004年开始正式启动的,所以样本期间为2005年至2011年,共得到观测值1581个。其中2005年36个、2006年48个、2007年118个、2008年214个、2009年265个、2010年350个、2011年553个。所有的财务数据来自于国泰安数据库。

风险投资(Venture Capital)简称VC,在我国也被翻译成“创业投资”。所以,对于我国中小企业板上市公司是否存在风险资本,按如下标准界定:如果上市公司十大股东的名称中含有“风险投资”、“创业投资”、“创新投资”和“创新资本投资”字样的,则界定为具有风险投资背景;另外,对于十大股东名称中带有“科技投资”、“技术投资”、“高新投资”、“高新技术投资”、“高新技术产业投资”、“投资管理”、“投资发展”、“投资公司”、“投资有限公司”等字样的公司,可能存在风险投资背景,需要进一步确认:通过检索中国风险投资网、投资界、创业邦以及地区风险投资协会等公布的相关资料,查询该股东的经营范围,如果其中含有“风险投资”、“创业投资”,则其作为十大股东的上市公司也属于存在风险投资背景。按照上述标准,在2005年至2011年间中小企业板的上市公司中,存在风险投资背景的上市公司观测数为405,占总样本观测数的比例达到了25.62%。具体分布如表1所示。

(二)模型设定和变量选择 Altman(1968)Fazzari,Hubbard and Petersen(1988)开创了以投资—现金流敏感性来度量企业融资约束的研究先河。他们认为,现实中的资本市场存在许多不完善的地方(如信息不对称、代理成本等问题),导致外部融资成本远高于内部资金成本。而企业在面临投资决策时,不仅要考虑投资项目的净现值,还要考虑所需投资资金的筹集问题。因此,受到外部融资约束的公司,在现金流增加的情况下,会增加当期的投资。反之,投资对现金流的变化并不敏感。然而FHP的实证研究结果 的 稳 健 性 却 遭 到 了Kaplan and Zingales(1997),Cleary(1999),Erickson and Whited(2000) 的 质 疑。Kaplan and Zingales通过实证研究发现一些融资约束较低的企业,反而具有较高的投资现金流敏感度,证伪了FHP的假说。Kaplan and Zingales认为以投资—现金流敏感性来衡量融资约束既缺乏充分的理论依据,也不被经验数据所支持。Almeida,Campello and Weisbach(2004)首次提出以现金—现金流敏感性来度量融资约束,认为现金流中含有丰富的有关投资的信息,现金流的增加导致投资的增加,并不必然是由融资约束问题导致的,可能是因为投资机会好。而且现金不是一个实物的变量,而是金融的变量,可以有效避免投资—现金流敏感性分析中出现的问题。此模型也得到了国内学者的研究认证。李金、李仕明和严整(2006)通过实证研究我国A股上市公司的融资问题,发现存在融资约束的公司,现金—现金流敏感性正向敏感,不存在融资约束的公司,现金对现金流不敏感。章晓霞和吴冲锋(2006)从融资约束角度出发,采用现金—现金流敏感度作为检验指标,研究发现融资约束并没有影响我国上市公司现金持有政策这一假设。而连玉君、苏治和丁志国(2008)从模型设定、衡量偏误、内生性偏误等角度重新审视了上述李篇和章篇关于现金—现金流敏感性能否检验融资约束假说得出的不一致的结论这一问题。实证结果支持融资约束假说,认为现金—现金流敏感性可以作为检验融资约束假说的依据。综上所述,本文借鉴Almeida模型来检验中小企业融资约束程度以及研究金融发展、风险投资与融资约束之间的关系。构建的模型如下:

△Cash/A=β0+β1CF/A+β2CF/A*FD+β3Grow+β4Size+β5△STD/A+β6△NWC/A+β7Expend/A+∑Year+∑Ind+ε

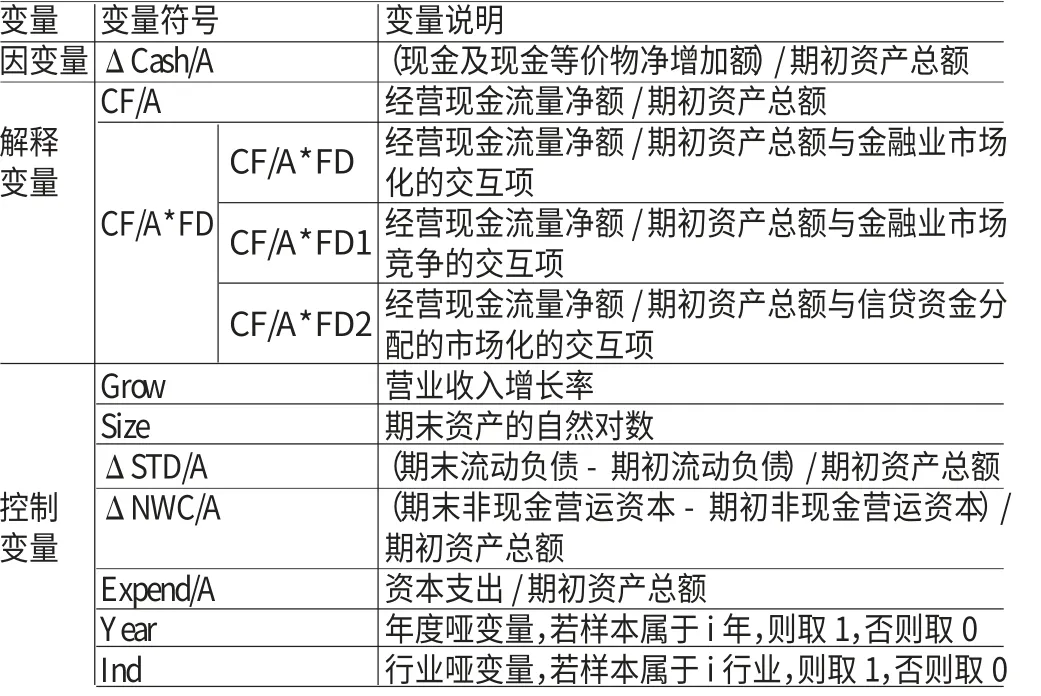

其中,因变量ΔCash/A代表现金及现金等价物的增加额除以期初资产总额,CF/A为经营活动产生的净流量与期初总资产的比值,系数β1表示表示现金—现金流的敏感性,即企业面临的融资约束。融资约束越严重,则β1越大。FD代表金融发展水平,采用樊纲、王小鲁的市场化进程报告中的金融业市场化及其下属子指数进行衡量。具体为金融业市场化程度MAR、金融市场竞争程度COMP和信贷资金分配的市场化程度LOAN,分别用符号FD、FD1和FD2表示。VC为中小企业板上市公司是否存在风险投资背景的虚拟变量,若存在则取值为1,否则为0。相关变量的定义具体如表2所示。

表2 研究变量的定义

四、实证检验分析

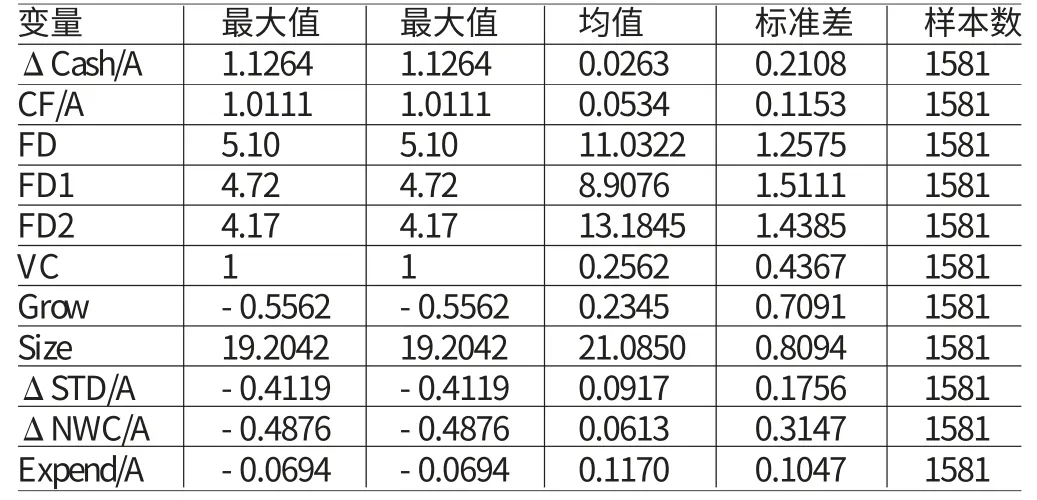

(一)描述性统计 表3列示了变量的描述统计信息。样本公司的△Cash/A和CF/A的均值都接近0,表明中小企业的现金储备和现金流不是特别充裕。而且与其他变量相比,△Cash/A相对差异较大,其标准差相对于均值达到8(0.2108/0.0263)。这表明我国中小企业的现金持有率相对波动较大。变量FD、FD1和FD2在样本公司中分布较宽,如FD最小值为5.10,最大值为12.84,FD1的最小值为4.72,最大值为12.10,FD2的最小值为4.17,最大值为14.65,它们的标准差都超过了1。变量VC的均值为0.2562,表明有近26%的中小企业具有风投背景。

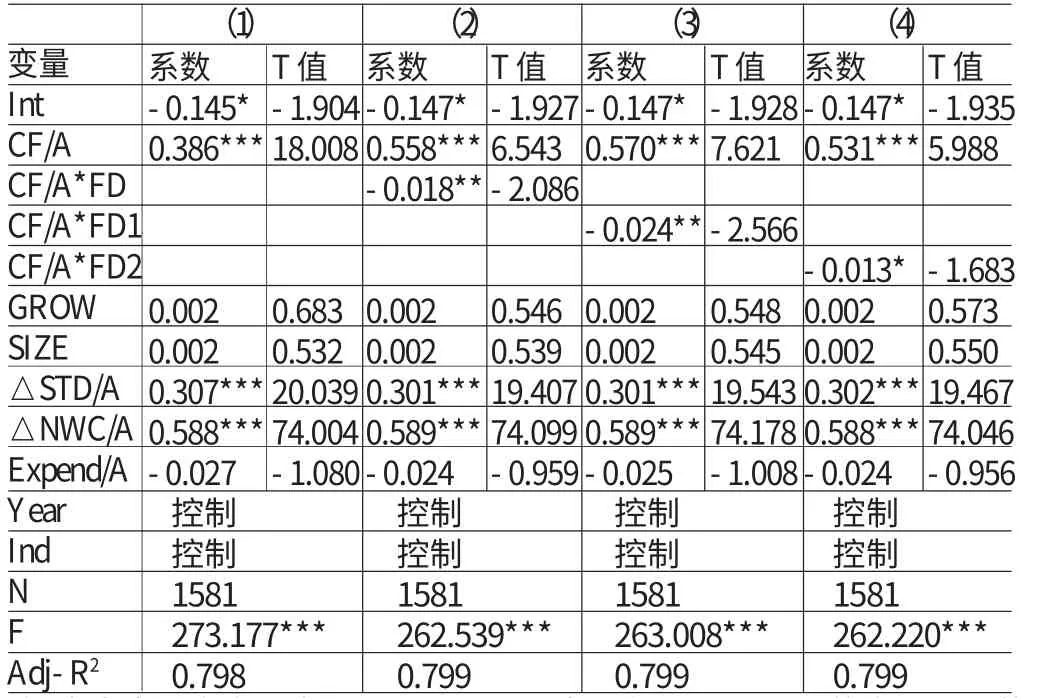

(二)回归分析 表4和表5分别列示了回归结果。需要特别指明的是,在所有的回归模型中,并没有引入单变量FD、FD1和FD2。原因主要有两点:其一,本文关注的是金融发展是否有助于缓解中小企业的融资约束问题,而不是研究金融发展对企业现金持有的影响,即主要观察系数即可;其二,如果引入上述单变量,会导致个别自变量的VIF值过高,多重共线严重。表4列示了金融发展对中小企业融资约束影响的回归结果。回归(1)到回归(4)的现金流系数均为正,且在1%的水平上显著,即现金—现金敏感性显著为正,表明中小企业存在明显的融资约束。回归(2)中CF/A*FD的系数为-0.018,并在5%的水平上显著,回归(3)中CF/A*FD1的系数为-0.024,同样在5%的水平上显著,回归(4)中CF/A*FD2的系数为-0.013,显著水平为10%。这三次回归的β2系数显著为负,说明金融发展水平越高,即金融市场化程度越高、金融业竞争越激烈、信贷资金分配市场化程度越高,中小企业面临的融资约束显著降低,假设1得到证实。

表3 主要变量的描述性统计

表4 金融发展与中小企业融资约束

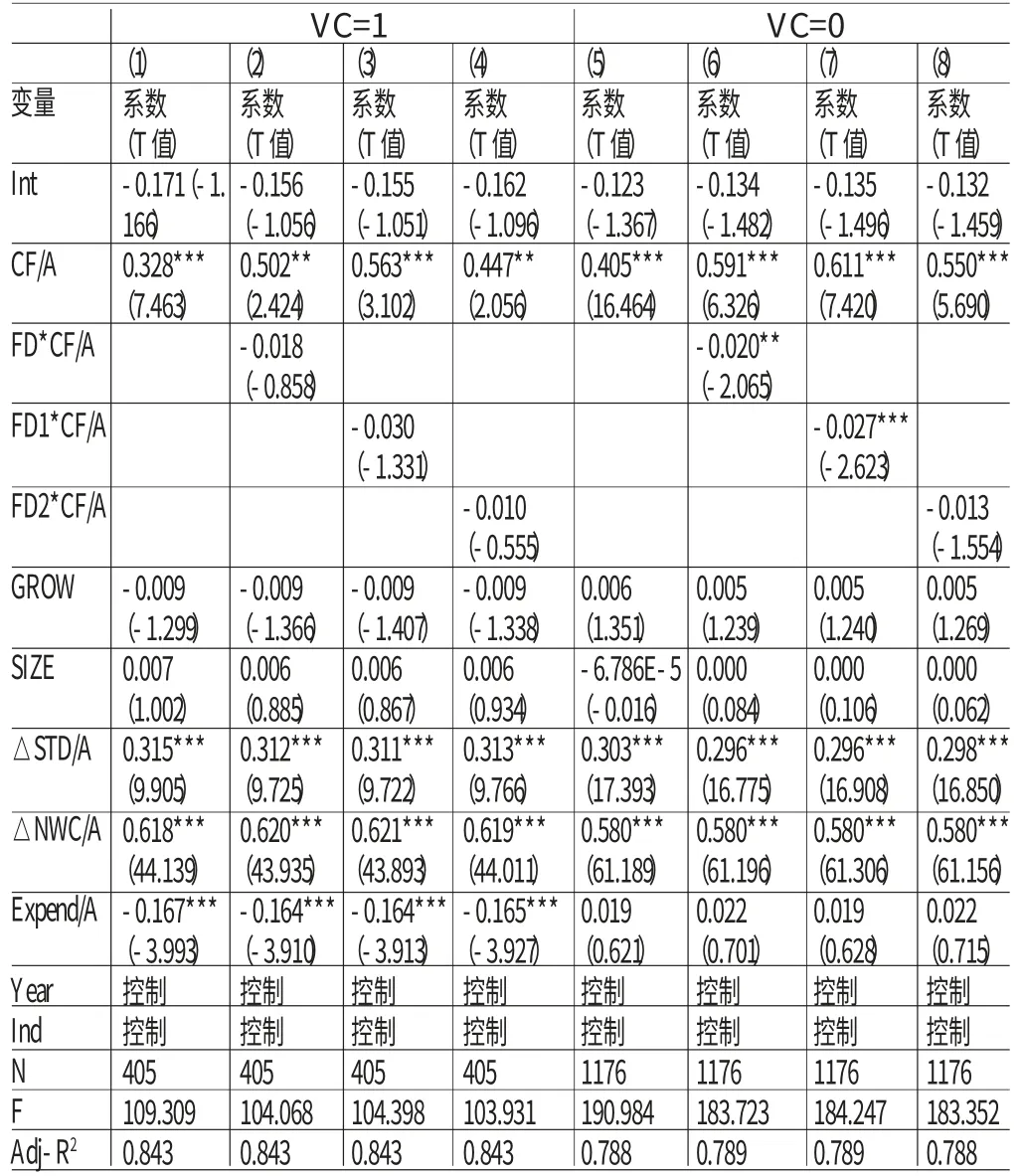

表5将样本公司分为两组,VC=1组和VC=0组。前者样本公司前十大股东存在风险投资企业,即中小企业存在风投背景,样本数为405,后者反之,样本数为1176。由表5可见,VC=1组CF/A的回归系数普遍小于VC=0组,且显著程度也明显低于VC=0组,表明中小企业上市公司如果具有风投背景,存在风险资本,则其受到的融资约束明显降低。而且,更重要的是,两组样本中的CF/A*FD、CF/A*FD1、CF/A*FD2的系数的显著性明显不同。VC=0组前两个交互项系数分别在5%、1%的水平上显著为负,而VC=1组中这三个交互项的系数均不显著,说明风险投资会削弱金融发展对中小企业融资约束的缓解效应。所以,从表5的回归结果分析可知,风险投资能显著降低中小企业的融资约束程度,即中小企业具有风投背景,其现金—现金流敏感性显著下降。而且,金融发展对融资约束的缓解效应会因此而削弱,假设2得证。

表5 风险投资与中小企业融资约束

由表4和表5可知,CF/A的系数一直在1%的水平上显著为正,表明中小企业上市公司存在比较严重的融资约束。Grow的系数大多数情况下为正,表明公司未来投资机会越多,成长性越好,则其会储备更多的现金。Size的系数为正,说明公司规模越大,现金持有越多。△STD/A的系数一直为正,而且在1%的水平上显著,说明中小企业上市公司利用短期负债储藏货币资金。Expend/A的系数大多数为负值,说明企业资本性支出越多,其持有的现金就会越少。

(三)稳健性检验 本文主要从以下三个方面进行了稳健性检验。其一,有研究表明中小企业倾向于发放现金股利,其持有现金,有可能是出于此目的,而非受制于融资约束。因此,将股利支付率作为控制变量加入模型进行回归。其二,从前人的研究可知,对于Cash的计量略有不同,有的是现金、银行存款及有价证券,有的是货币资金和应收票据,还有的是直接采用货币资金。本文运用的是现金及现金等价物。因此,运用上述几个标准对Cash重新计量并回归。其三,对主要变量进行5%,7%,10%的winsorize处理后再回归。经检验,各项主要结论并未发生实质性的改变,由此表明实证结果是稳健的。

五、结论与启示

本文运用Almeida模型,以2005年至2011年中小企业板上市公司为样本,研究了金融发展以及企业风投背景对于降低企业融资约束的作用。结果发现,我国中小企业普遍存在比较严重的融资约束问题。金融发展有助于降低中小企业的融资约束,即金融市场化程度越高、金融业竞争越激烈、信贷资金分配市场化程度越高,中小企业的融资约束程度越低,表现在CF/A*FD、CF/A*FD1和CF/A*FD2交互项的回归系数显著为负。笔者还发现,与不具备风投背景的中小企业相比,存在风险资本的中小企业的融资约束明显降低,表现在VC=1组的CF/A的系数及其显著程度明显低于VC=0组。而且,CF/A*FD、CF/A*FD1和CF/A*FD2的系数在VC=1组不再显著,表明风险资本削弱了金融发展对融资约束的缓解效应,即金融发展降低融资约束的作用被风险投资对融资约束的缓解效应所替代。融资困难一直是制约我国中小企业发展的瓶颈,而造成这一困境的根源在于我国的资本市场存在结构性缺失,金融市场不完善。加上中小企业自身的特点,导致信息不对称严重,中小企业融资难上加难。因此,为促进中小企业发展,必须加快我国金融市场化进程,改善外部融资环境。同时,风险投资作为一种权益资本,不仅能成为中小企业的有效融资渠道,还能帮助改善中小企业的信息不对称,起到缓解其融资约束的作用。所以,在完善我国金融体制改革的同时,建立、健全有关中小企业风险投资的法律法规,加大对中小企业风险投资的政策优惠,推动风险投资产业化,都能有效的改善我国中小企业的融资困境。

[1]李金等:《融资约束与现金—现金流敏感度——来自国内A股上市公司的经验证据》,《管理评论》2007年第3期。

[2]章晓霞、吴冲锋:《融资约束影响我国上市公司的现金持有政策吗?》,《管理评论》2006年第10期。

[3]连玉君、程建:《现金—现金流敏感性能检验融资约束假说吗?》,《统计研究》2008年第10期。

[4]唐建新、陈冬:《金融发展与融资约束——来自中小企业板的证据》,《财贸经济》2009年第5期。

[5]况学文:《金融发展缓解公司融资约束程度研究》,《华东经济管理》2011年第5期。

[6]李斌、江伟:《金融发展、融资约束与企业成长》,《南开经济研究》2006年第3期。

[7]潘克勤:《法律环境及金融发展、企业的金融机构背景与融资约束——基于民营上市公司的经验证据》,《经济经纬》2011年第1期。

[8]樊纲等:《中国市场化指数——各地市场化相对进程:2006年度报告》,经济科学出版社2007年版。

[9]黄福广、李西文:《风险资本对中小企业融资约束的影响研究——来自我国中小企业板上市公司的证据》,《山西财经大学学报》2009年第10期。

[10]吴超鹏等:《风险投资对上市公司投融资行为影响的实证研究》,《经济研究》2012年第1期。

[11]Fazzari,Steven,R.Hubbard and Bruce Peterson.Financing constraints and corporate investment.Brooking papers on Economic Activity,1988.

[12]Almeida H,Campello M and Weisbach,M.The Cash Flow Sensitivity of Cash.Journal of Finance,2004.

[13]Kaplan Steven and Luigi Zingale.Do investment-cash flow sensitivities provide useful measures of financing constraints?.The Quarterly Journal of Econamics,1997.

[14]Henry P,B.Do Stock Market Liberalizations Cause Investment Booms?.Journal of Financial Economics,2000.

[15]Bekaert G Harvey C R.Foreign Speculators and Emerging Equity Markets.Journal of Finance,2000.

[16]Cleary Sean.The relationship between firm investment and financial status.Journal of Finance,1999.

[17]Erickson Timothy and Toni Whited.Measurement error and the relationship between investment and Q.Journal of Political Economy,2000.

[18]Khurana L,Martin X and R.Pereira.Financial Development and the Cash Flow Sensitivity of Cash.Journal of Financial and Antitative Analysis,2006.

[19]Love I.Financial Development and Financing Constraint:International Evidence from the Structural Investment Model.World Bank Working Paper,2001.

[20]Han S J,Qiu J P.Corporate Precautionary Cash Holdings.Journal of Corporate Finance,2005.

[21]Michael Gorman and William A.Sahlman.What do venture capitalists do?.Journal of Businese Venturing,1989.

[22]Christopher B.Barry,Chris J.Muscarella,John W.Peavy IIIand Michael R.Vesuypens.The role of venture capital in the creation of public companies:Evidence from the going-public process.Journal of Finance Economics,1990.

[23]Yael V.Hochberg,Alexander Ljungqvist and Yang Lu.Whom You Know Matters:Venture Capital Networks and Investment Performance.Journal of Finance,2007.

[24]Glenn Ellison and Drew Fudenberg.Word-of-Mouth Communication and Social Learning.Quarterly Journal of Economics,1995.

[25]William L.Megginson and Kathleen A.Weiss.Venture Capitalist Certification in Initial Public Offerings.Journal of Finance,1991.