公司治理结构对内部控制有效性影响的实证研究——基于深市主板数据

2015-11-08西安邮电大学赵晓铃李夏妮

西安邮电大学 赵晓铃 李夏妮

一、引言

2012年格力电器在5月25日股东大会上举行的第九届董事会董事表决过程中,大股东格力集团推荐的董事候选人未能获得股东大会审议通过,成为国内中小股东挑战大股东成功的首案。格力电器中小股东能够挑战大股东,与格力电器内部控制的完善有着密切的关系。各类案例揭示出企业公司治理与内部控制存在着千丝万缕的联系。内部控制对企业目标的实现只能提供合理保证,因此必须借助强有力的公司治理,在有效衔接和合理互动基础上才能使内部控制制度得以贯彻执行(杨有红、胡燕,2004),实现内部控制的目标。虽然学者们对治理结构同内部控制二者之间的关系没有统一认识,但都认同良好的治理结构有助于有效内部控制的建立(谢志华,2007;李连华,2005)。公司治理结构对内部控制有效性到底有无影响?影响又有多大?针对上述问题现有文献主要进行了规范性分析,也有部分学者开展了实证研究,但是研究角度主要是从单个(或二个)公司治理结构环节对某一内控目标的影响展开的,而将公司治理结构作为一个整体来分析其对内部控制有效性影响的研究较少。

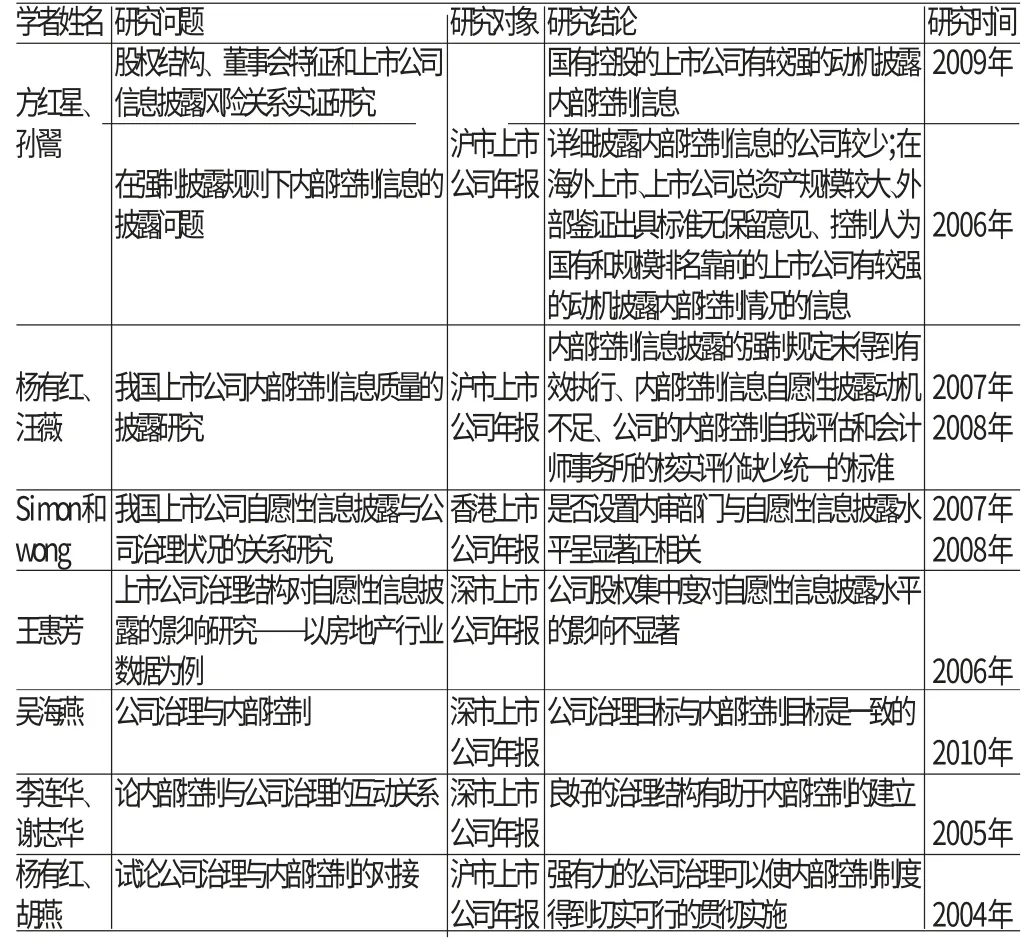

表1 相关学者对内部控制有关问题的研究

二、文献综述

我国学者以往对内部控制的实证研究,主要集中于对内部控制信息披露的影响研究,相关的文献综述和结论如表1所示。分析已有文献可以看出,随着中国市场经济的不断完善与发展,近年来内部控制的研究方向也发生了转变,由最初的审计会计服务领域向公司治理与管理领域转变,方法上也运用了一定的实证研究分析。本文借鉴相关学者的研究结论,从公司治理角度设置相关解释变量,以内部控制有效性作为被解释变量,以现实数据为分析基础来研究公司治理结构对内部控制有效性的影响问题。

三、理论分析与研究假设

(一)国有控股与内部控制有效性 一股独大是我国国有上市企业的特色之一,这类企业多数属于垄断性行业,行业内无法开展自由竞争,公司治理效率必然受到影响,进而会破坏正常的经营管理程序。可见如果缺少能够真正代表股东利益的主体,则必然会降低内部控制有效性的发挥。刘立国、杜莹(2003)的研究表明,发生财务舞弊的公司在法人股比例、流通股比例以及公司的第一大股东性质方面具有一定的特征,即“法人股比例更高,流通股比例更低,公司的第一大股东更可能为国资委”。基于以上理论,本文提出假设1:

假设1:控股股东为国有与内部控制有效性负相关

(二)股权集中度与内部控制有效性 股权集中度的衡量一般以上市公司前十大控股股东的持股比例确定。有观点认为,如果股权集中度过高或保护投资者的制度环境较弱,则内部人就会有强烈动机侵占中小股东利益,内部控制系统不健全或者低效、无效会有助于内部人隐瞒其利益侵占行为,所以内部人有动机不披露内部控制的缺陷信息,否则,管理层将会去完善内部控制,而这又会抑制内部人的利益侵占行为(Gongetal,2007)。因此,股权集中度越高,内部控制效果就越差,这里提出假设2:

假设2:股权集中度与内部控制有效性负相关

(三)董事会实际规模与内部控制有效性 董事会规模一定程度上体现出董事会监督管理层以及参与重大经营决策的能力和质量,大董事会可能包括更多的专业人士,并代表更广泛的团体利益,但这类董事会成员中有一些人实际上并不参与这些工作,无论开会或是投票,仅仅是一种形式上的履行。同时董事会规模越大,必然会增加沟通协调问题,降低对管理层的控制能力,并且发生董事人员间相互勾结的现象,出现内部人控制。Jensen(1993)、孙永祥(2000)等学者研究结论认为,董事会为7-10人最为理想,规模不易过大,规模较大的董事会容易被高管控制,董事会的监督职能无法有效发挥。基于上述分析得到假设3:

假设3:董事会实际规模与内部控制有效性负相关

(四)董事长兼任总经理与内部控制有效性 董事长与总经理分别是所有者和管理层的代表,他们的职责分离,是公司治理中所有权和经营权分离的必然结果。然而我国董事长兼任总经理的情况比较普遍,因此导致负有监督职责的董事会受管理层或者第一大股东控制的问题较严重,董事会监督职能无法有效发挥。董事长兼任总经理,无异于裁判员和运动员为一体,管理者自己监督自己,可能导致董事长利用管理的便利去侵害股东的利益,同时董事会失去独立性,董事会监督和管理披露内部控制信息的能力受到损害,影响内部控制有效性的发挥。钟伟强(2006)等学者的研究也表明,董事长兼任总经理会影响上市公司的内部控制信息披露。假定其他条件不变,我们提出假设4:

假设4:内部控制有效性与董事长兼任总经理负相关

(五)内审部门设置与内部控制有效性 内审部门是内部控制中监督要素的重要组成部分,它也是董事会中一个重要的专门工作机构,国际内部审计师协会(IIA)(2011)认为:“内部审计是一种独立、客观的确认和咨询活动,旨在增加价值和改善组织的运营”,“评价并改善风险管理、控制及治理过程的效果,帮助组织实现其目标”。内审部门对内部控制目标的实现有一定的影响。因此提出假设5:

假设5:内审部门的设置与内部控制有效性正相关

(六)年终股东出席率与内控有效性 Vafeas(1999)研究表明董事会会议频率是董事会活跃和积极程度的体现,它对公司价值有正面影响。薛祖云、黄彤(2004)的研究反映出董事会、监事会会议频率与公司会计信息质量呈显著相关。年终股东的出席率一定程度上反映出股东参与管理的程度,出席率越高,说明这样所做出的的决策相对于由某个人或者少数人做出的决策而言,更能够符合大多数股东的利益。由以上分析得到假设6:

假设6:年终股东出席率与内部控制有效性正相关

(七)管理层对员工胜任能力的重视与内部控制有效性员工是否能够胜任工作,一般是由某岗位所需要的知识和能力的要求,以及学历水平的要求所决定的。具体表现为人力资源的政策。有效的人力资源政策能够取得并拥有一定数量既有能力又有工作热情的员工,他们更能有效执行各类政策和要求。我们选取员工中拥有本科及以上学历的员工占比来反映管理层对员工胜任能力的重视,考核其与内部控制有效性的关系。我们得到假设7:

假设7:拥有本科及以上学历比例与内部控制有效性正相关

(八)管理层的风险偏好与内部控制有效性 公司的管理层负责制定经营计划并执行与监督已定的经营方针。管理层的风险偏好决定了公司内部控制以及具体的控制环境是否得到管理层的重视以及重视程度,这将直接影响公司内部控制的制定及有效执行。程晓陵(2008)的研究中将管理层对经营风险的偏好以固定资产减值准备计提比例来替代,管理层越谨慎,计提比例就越大,管理层越偏向激进和冒险计提比例就越小。而吴淑琨(2002)认为,管理层越谨慎,必然会处处防范经营风险,相应的就会重视内部控制,内部控制效果就较好;而激进冒险的管理层明知风险较大,也就必须要采取有效措施来控制风险,因此内部控制效果也较好。基于以上研究认识,我们提出假设8:

假设8:固定资产减值准备计提比例与内部控制有效性呈U型关系,即激进型和谨慎型管理层内部控制效果基本一致

四、研究设计

(一)样本选取与数据来源 本文选取2010年深市主板信息披露考评为优秀和差的67家上市公司作为研究样本,剔除少数缺失数据的公司后共有64家公司。样本观测值的数据主要来自于巨潮资讯网、深证证券交易所以及中国证券报等公开披露的信息资料。数据分析过程运用SPSS18.0完成。

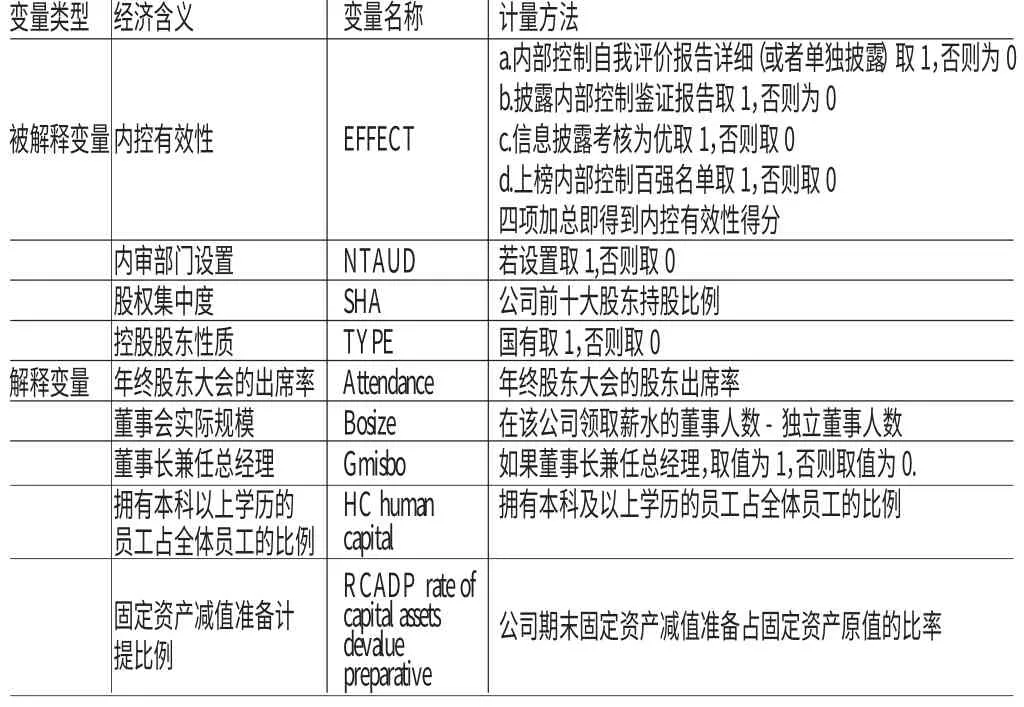

(二)变量定义 本文内部控制有效性主要从四个方面加以考量,并以四项的得分之和作为最终分数,分数越高,表明内部控制越有效。第一,如果内部控制自我评价报告详细则取1,否则取0;第二,如果上市公司披露了内部控制鉴证报告则取1,否则取0;第三,上市公司信息披露考核为优取1,差取0;第四,依据厦门大学内控指数课题组出具的2010年上市公司内部控制百强名单,若榜上有名取1,否则取0。这里研究变量包括公司内部控制有效性变量和公司治理结构变量两大类。前者是被解释变量,后者为解释变量。各变量的定义如表2所示。

表2 变量定义

五、实证检验分析

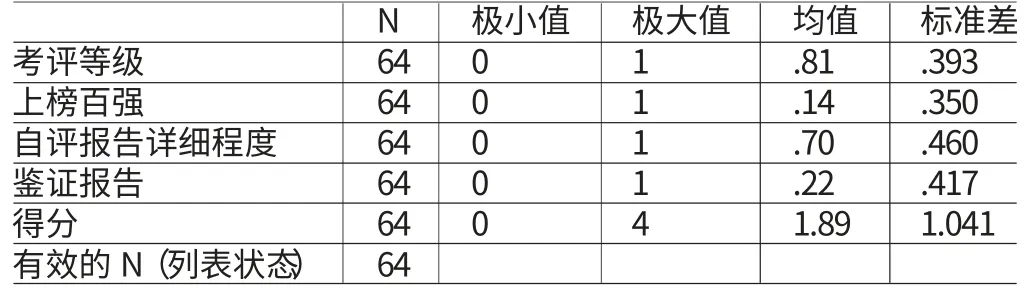

(一)描述性统计 (1)自变量的描述性统计。自变量的描述性统计结果见表3。其中,前十大股东持股比例最大为89.72%,最小只有7.32%,反映出不同公司前十大股东持股比例存在很大差异。国有资产管理部门是上市公司最终控制人的公司占样本公司的34.38%,出席股东大会的股东平均为45.63%,拥有本科及以上学历的员工比例均值为31.55%,上述数据在各公司间差异较大。董事会实际规模平均为3.6人,与样本董事会平均2.44人比较接近,说明样本资料中董事会监督能力较强。样本中51家公司董事长兼任总经理,约占样本总数的79.68%。(2)因变量的描述性统计。从表4可以看出,在选取有效的64家样本中,上榜百强的公司并不多,均值仅为0.14;大多数公司披露的内部控制自我评价报告比较详细,均值达到了0.70,但是极少数的公司能够披露外部鉴证报告,这导致最后的得分偏低,仅为1.89。通过统计得出,64家公司中上榜内部控制百强榜的一共仅有9家公司,这表明深市上市公司内部控制建设效果较差;64家公司中主动披露内部控制鉴证报告的有14家公司,占样本总量的21.87%,表明对本公司内部控制建设及其效果的不重视,当然也可能是因为聘请中介机构成本比较高,所以更愿出具自我评价报告。研究样本中,自我评价报告披露详细的公司一共有45家,而且可以看出一般披露的内部控制鉴证报告的公司披露自我评价报告的比例较高,这也是内部控制建设较好的表现,但是披露自评报告详细的公司不一定愿意披露内部控制鉴证报告。

表3 自变量的描述性统计量

表4 因变量的描述性统计量

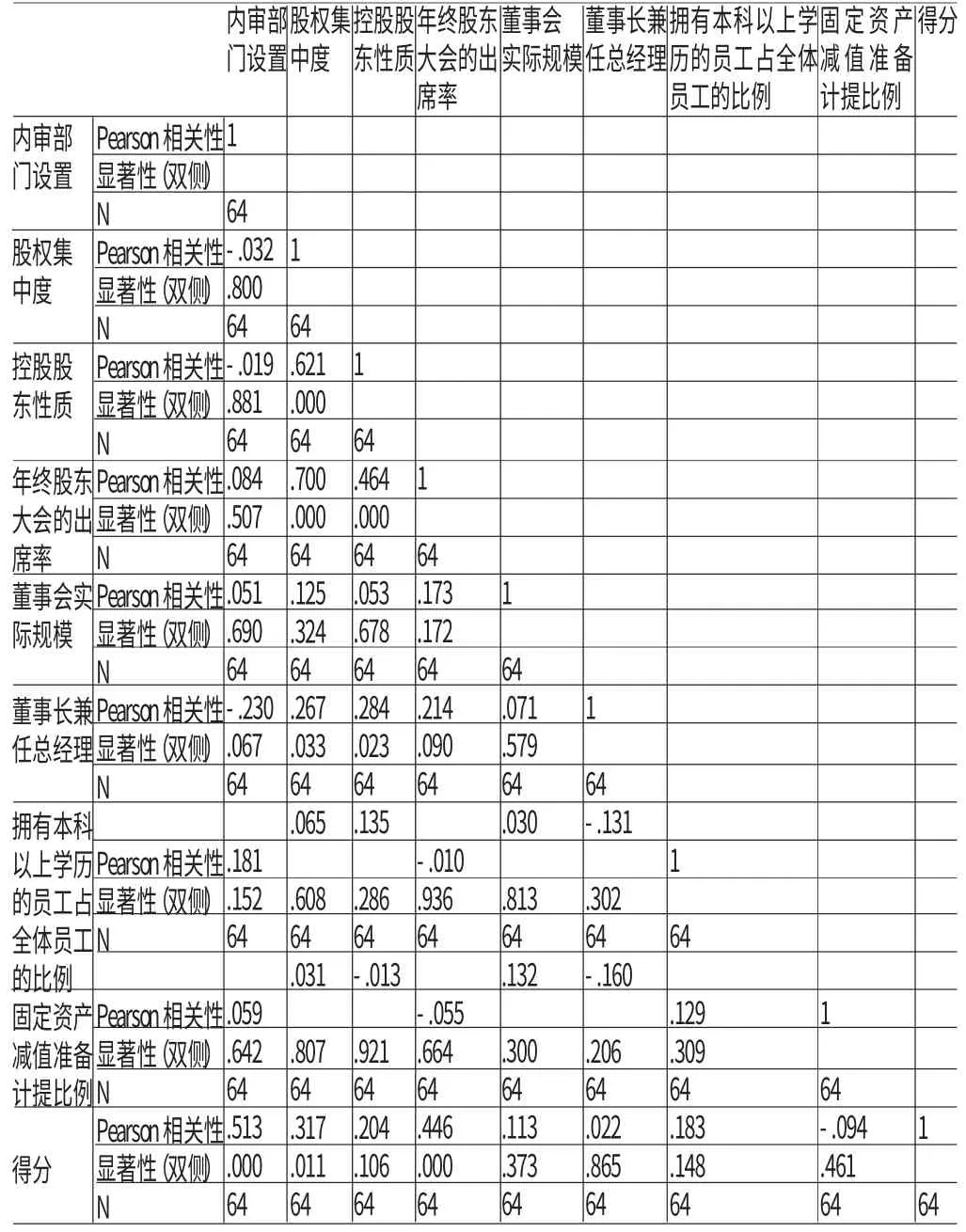

(二)相关性分析 各变量之间的相关系数见表5。结果显示:内审部门设置、股权集中度、年终股东大会出席率分别在1%、5%和1%的水平上与内控有效性显著正相关。固定资产计提比例与内控有效性负相关,但不具有显著性。其他自变量与内控有效性正相关,但不具有显著性。另外,股权集中度与控股股东性质、年终股东大会出席率和董事长兼任总经理这三个自变量有显著的相关性。

表5 各变量间的Pearson双尾检验

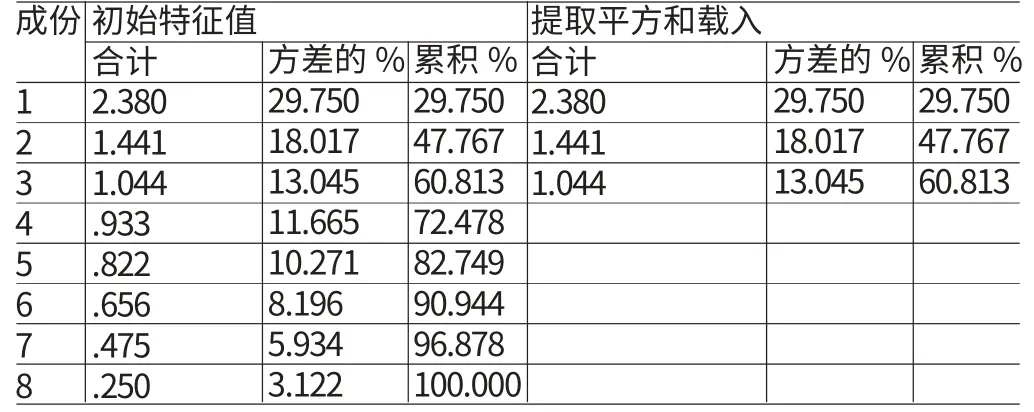

(三)利用因子分析确定自变量指标 根据相关性分析的结果我们可以看出,有关公司治理结构的八个指标之间是存在相关关系的,需要对指标进行提取。(1)确定待分析的原有变量是否适合做因子分析。表6显示KMO统计量数值为0.646,因此变量间有较强的相关性,显著性水平小于0.05,说明原有变量适合做因子分析。(2)构造因子变量确定因子个数。解释的总方差见表7。根据特征值大于1的原则,提取三个主因子,累计贡献率达到60.813%,也就是说只要选取前三个因子,其所代表的信息量已较好反应原始数据所能表达的信息。(3)根据因子负荷矩阵对因子命名。第一个因子主要与股权集中度、控股股东性质、年终股东大会出席情况关系密切,可以解释为股东股权控制力,第二个因子主要与内审部门设置、董事长兼任总经理以及员工学历关系密切,可以解释为公司治理结构中管理层方面的执行力,第三个因子主要与固定资产计提比例和董事会实际规模相关,可以解释为董事会的监控功能。(4)写出因子得分函数。根据因子得分系数矩阵,我们可以写出因子得分函数。因子成分矩阵及成分得分系数矩阵分别见表8、表9。F1=-0.020*X1+0.373*X2+0.332*X3+0.344*X4+0.098*X5+0.202*X6+0.026*X7-0.021*X8;F2=0444*X1+0060*X2+0.046*X3+0.068*X4+0.181*X5-0.365*X6+0.432*X7+0.367*X8;F3=-0307*X1-0039*X2-0.161*X3-0.051*X4+0.072*X5+0.140*X6-0.259*X7+0.505*X8。

表6 KMO和Bartlett的检验

表7 解释的总方差

表8 因子成分矩阵

表9 成分得分系数矩阵

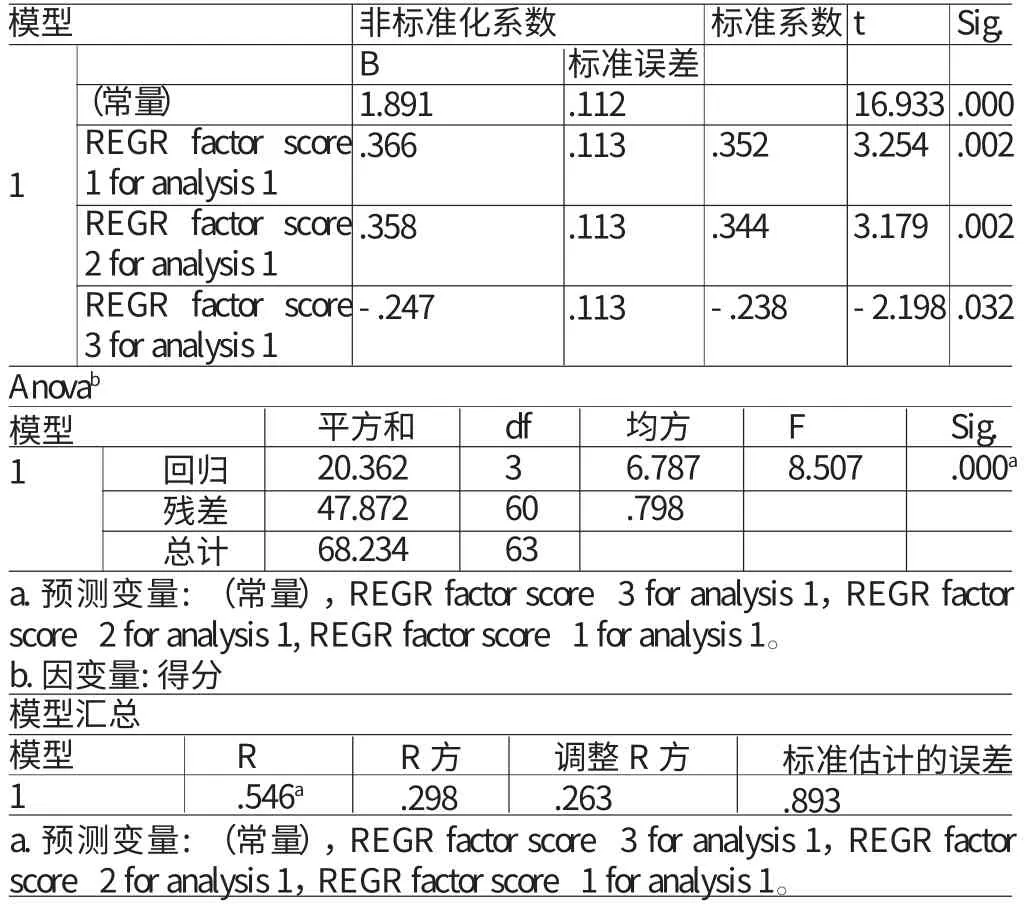

(四)利用因子得分进行回归分析 利用因子分析的结果,找到三个自变量来反映之前设置的8个变量,将内部控制有效性得分作为因变量,将第一个因子股东股权控制力作为自变量1,第二个因子公司治理结构中管理层方面的执行力作为自变量2,第三个因子董事会监控功能作为自变量3,将这三个变量替代原来的8个自变量进行回归分析,得到多元回归方程。Y=1.891+0.366X1+0.358X2-0.247X3。表10反映出,方程整体的拟合度较好,SIG均远低于5%,说明这三个公共因子变量与因变量具有较强的相关性。另外回归方程的F值为8.507,达到了5%的显著性水平,R方及调整后的R方分别达到了0.298、0.263,反映出方程的拟合效果较好。从回归结果来看,代表股东股权控制力的系数为正,与假设恰好相反,上市公司内部控制有效性与股东股权控制力在5%的水平上显著正相关,这说明一定程度的股权集中度能够提高内部控制的有效性,也就是说大股东的持股比例较高有利于公司内部控制有效性的发挥。这个观点与徐利萍(2006)等观点基本一致。代表管理层执行能力的变量与内控有效性正相关,这表明人员素质越高,理解和执行政策和程序的能力就越强,业务胜任能力更好,自身的职业素养能够很好促进内控有效性的发挥。代表董事会监控功能系数为负,与假设保持一致,上市公司内部控制有效性与董事会有效性负相关,如果董事长兼任总经理,表明董事会执行力较差,董事不能很好的发挥其作用,从而内部控制有效性越低。

表10 多元回归分析相关系数

六、结论

本文研究得到如下基本结论:股东股权的集中度与内部控制有效性显著正相关;控股股东性质对内控有效性的发挥没有显著影响;设置内审部门并配备较高素质员工与内控有效性显著正相关;董事会监控功能与内控有效性呈显著负相关,这表明董事会如果不能控制经理层的机会主义行为,那么企业内部控制机制就不能有效发挥功能。

[1]杨有红、胡燕:《试论公司治理与内部控制的对接》,《会计研究》2004年第10期。

[2]李连华:《论内部控制与公司治理的互动关系》,《中国矿业大学学报:社会科学版》2006年第3期。

[3]刘立国、杜莹:《公司治理与会计信息质量关系的实证研究》,《会计研究》2003年第2期

[4]许江波、朱琳琳:《上市公司内部控制信息披露影响因素实证研究》,《首都经济贸易大学学报》2011年第5期。

[5]程晓陵:《公司治理结构对内部控制有效性的影响》,《审计研究》2008年第4期。

[6]宋绍请:《中国上市公司内部控制信息披露制度性研究》,华中科技大学2008年博士学位论文。