新论纳税服务与税收执法的关系

2015-10-11鞠志倩

鞠志倩

(辽宁税务高等专科学校,辽宁 大连 116023)

新论纳税服务与税收执法的关系

鞠志倩

(辽宁税务高等专科学校,辽宁 大连 116023)

长期以来,税务机关主要通过行政执法,代表着国家行使征税权。当前,纳税服务是税务工作的一个核心内容,如何处理纳税服务与税收执法之间的关系,成为税务机关充分发挥职能而必须要解决好的重要问题。在全部税收工作中,应充分考虑并针对税务机关与纳税人博弈的具体条件、具体情况,处理税收执法与纳税服务的关系。

纳税服务;税收执法;纳税遵从

1 对纳税服务和税收执法目的的认识

纳税服务的目的是为了提高纳税遵从度,即通过向纳税人提供办税过程中的各种服务,以达到在降低纳税成本的基础上提高纳税遵从度,使税收征纳秩序更加优良,国家税款更有保障。

长期以来,税务机关作为行政机关,主要的工作方法是在法律的授权下,行使行政权力,主要通过行政执法,代表着国家行使征税权,完成税收任务。但是,在当前税务机关治税理念已经发生重大调整的形势下,再一味坚持单一的执法方式不变,显然是不够的。必须针对实际的具体情况,分析纳税人的需求,树立“以纳税人为中心,让纳税人满意”的理念,将服务作为税收工作中与执法并重的方法、手段。因此,纳税服务与税收执法都是进行税收工作的方法。二者的共同目的就是实现纳税遵从。用公式表示就是“纳税服务+税收执法=纳税遵从”。

其中,重要的问题是针对具体情况处理纳税服务与税收执法之间的关系,而处理纳税服务与税收执法之间关系的正确思路就是:具体分析纳税人对税法的遵从情况,对于积极承担社会责任、自觉履行纳税义务的守法者,税务机关要提供必要的服务;对于不愿履行纳税义务,又要享受公共服务的税务违法者,要进行监控和惩处。关于纳税服务与税收执法的具体情况,应该从影响纳税人的遵从因素、纳税人的遵从类型以及纳税人的需求层次做一分析。

1.1 影响纳税遵从度提升的相关因素

影响纳税遵从度的因素是多层次的,各种因素相互交织,相互作用,共同影响纳税人税收遵从度的提升。

●税收制度的公平度——包括分配公平、程序公平和处罚公平。

●征管机制的便捷度——指税收征管机制的繁简程度、税制结构的复杂程度。

●涉税信息的对称度——征纳双方获取信息量不对称,形成博弈关系。

●政府形象的公信度——政府在纳税人心目中的形象、地位直接影响纳税遵从。

●个人利益的驱动度——纳税人不遵从的主观原因。

●社会公众的谴责度——社会舆论与社会公众对税收违法行为的态度。

●公共产品的受益度——政府为纳税人提供的服务是否符合社会公众意愿。

●税收救济的畅通度——纳税人遇到纳税纠纷时,法律救济途径是否公平顺畅。

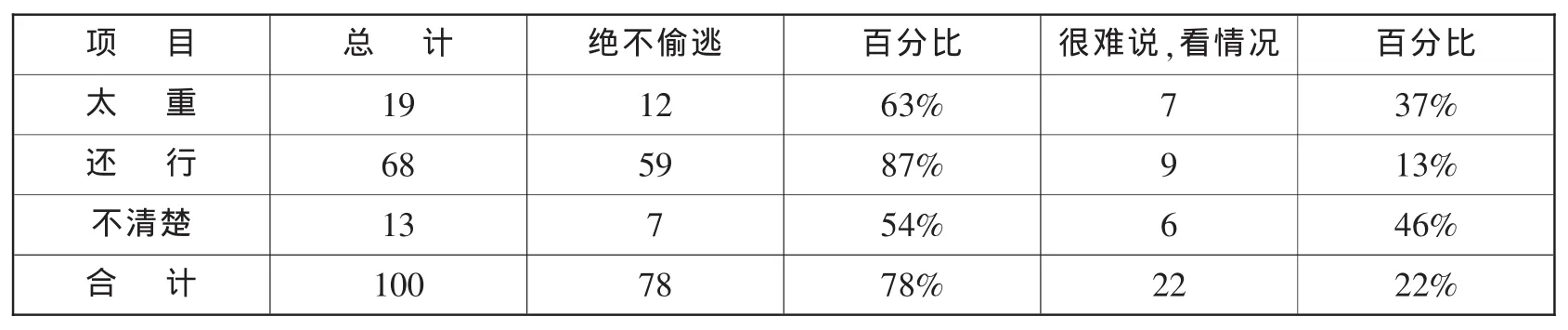

表1 税负水平与偷逃税行为交叉统计表

1.2 纳税人的遵从类型

OECD专家对影响纳税人行为的因素、对遵从的态度及税务部门采取的相应的策略进行研究分析,提出了纳税遵从模型。

图1 纳税人遵从模型

从模型上,纳税人对遵从存在4类不同态度,而模式的价值,就在于使税务部门对纳税人行为有更深入的了解,并能够采取有效的、针对性较强的策略,实现纳税遵从。

表2 纳税人的遵从类型

1.3 纳税人的需求层次

纳税人对税务机关的纳税服务需求体现在多个方面,总体上可以归纳为4种类型。

(1)程序性服务需求。主要包括税务登记服务、一般纳税人认定服务和发票发售服务等。由于税务登记、领购普通发票(增值税专用发票)是一般企业开展正常生产经营活动所需要的基本条件之一,是广大纳税人对税务机关普遍的最基本、最直接的服务需求。对特定纳税人而言,包括减免税、出口退税等其他税务行政许可和税务行政审批程序,虽然相对特殊,也应视为特定纳税人对税务机关最基本、最直接的服务需求之一。

(2)规避税收风险需求。主要是防范税收风险、避免税务行政处罚。企业一般都有节税的想法,但是,除故意偷逃税外,绝大多数企业主观上都不愿违反税收法律法规、受到税务行政处罚,渴望税务机关帮助把好“税收风险关”。这是纳税人在税收方面的“安全类”服务需求。

(3)文明办税需求。主要包括对税务机关办税环境、对税务人员办税态度等方面的需求。纳税人到税务机关办税往往需要设施齐全、办税方便,并受到税务人员应有的尊重和礼遇。这是纳税人对税务机关提出的“尊重类”服务需求。

(4)税收政策筹划需求。主要是在税收政策许可的范围内,通过合法、合理的途径,争取税收优惠,减少税收支出,降低纳税成本,提高企业整体经济效益和投资回报率。这是纳税人提高自身经济价值的服务需求。

纳税人的各种服务需求虽然时有交叉,但是,纳税人上述4类服务需求也具有一定的层次性,以程序性服务为基础,由低到高依次排序为:程序性服务需求→规避税收风险需求→文明办税需求→税收政策筹划需求。

2 正确处理纳税服务与税收执法的关系

第一,公正执法、严格管理和优化服务是依法治税的2个方面,是辩证统一关系,相互依存,相互促进。实践中存在着这样的误区,将优化纳税服务和严格执法相对立。不能正确处理执法与服务的关系。或是过分看重税收执法的作用,轻视纳税服务。一些干部仍然存在权力至上的思想,将自己凌驾于纳税人之上,只讲税收执法,不讲纳税服务,漠视纳税人的权利,时而发生滥用职权的行为,造成纳税人对税收工作的逆反心理,损害了税务机关的形象。或是片面理解服务的内涵,弱化税收执法。一些基层单位对纳税人提出的要求,缺少用法治观念思考问题,片面强调优化服务而淡化了对纳税人的管理,忽视了执法的严肃性,形成行政不作为,客观上造成了管理偏松,导致了执法不严,以至在税收管理工作中出现了一些漏洞。

第二,纳税人是纳税主体,也是服务客体,税务部门是征税主体也是服务主体,所以工作中必须以服务促管理,寓管理于服务之中,即不能单独强调执法权,忽略对纳税人服务的义务,也不能只强调服务,忽视税法的严肃性。正确的做法是,对于积极承担社会责任、自觉履行纳税义务的守法者,税务机关要提供必要的服务,对于不愿履行纳税义务,又要享受公共服务的税务违法者,要进行监控和惩处。公平执法是最基本的纳税服务。税务机关就是通过纳税服务,通过税收执法促进纳税人能够遵从税法。不能一味地把纳税人都当成对立面,应当千方百计地加以引导,促进纳税人自觉自愿地遵从税法。

第三,依法治税是优化纳税服务的根本,也是提高优化纳税服务水平的基础。税务机关必须坚持“依法征税、应收尽收、坚决不收过头税,坚决防止和制止越权减免税”的原则,同时,在征收管理过程中充分保护纳税人的合法权益,大力推行纳税评估、检查约谈和企业纳税信誉等级评定等行之有效的管理制度,营造良好的税收环境,努力为纳税人依法纳税提供全方位和高水平、低成本的服务,切实维护纳税人的合法权益。严格执法就是最好的优化纳税服务,做到在执法中服务,在服务中执法,把优化纳税服务体现到依法治税中。

所以,仅仅把纳税服务作为一种工作内容来看待还是远远不够的,因为纳税服务不仅仅是一项工作,需要我们对它的理论内涵、制度管理、考核评价、责任机制、法律保障、资源配置等框架体系要不断构建、完善,而且,我们更应该把纳税服务作为一种全新的理念、作为一种新的工作方式方法,融入到我们的全部税收工作中。优化纳税服务,就是以服务的理念,以服务的方法,做好税务部门在税款征收过程中,为纳税人所提供的各项工作。因此,在将纳税服务作为一种新的工作内容开展的同时,更有必要将纳税服务作为一种新的理念,融入税务机关的各项税款征收管理工作中,并将纳税服务作为一种全新的工作方法,贯穿于税务机关的各项税款征收管理工作中。也就是说,有2种主要的工作方法始终贯穿于税收工作的全过程,一种是纳税服务,一种是行政执法。二者紧密联系,但并非平分秋色,在全部税收工作中,应充分考虑并针对税务机关与纳税人博弈的具体条件、具体情况,处理税收执法与纳税服务的关系,以实现纳税服务与税收执法的共同目的——纳税遵从。

[1]梁娜.纳税遵从的影响因素及其对策分析[J].科技创业,2007(2) .

[2]赵霄汉.税收价格论对强化税收征管的现实意义[J].税务与经济,2006(5).

[3]杨杨,杜剑.我国社会公平感与税收不遵从行为的关系研究[J].贵州社会科学,2006(4).

[4]万素林.关于纳税服务改革若干问题的探讨[J].中华财税,2003(10).

[5]谢少华.从新公共管理的兴起看西方税务管理理念的转变[J].涉外税务,2003(4).

[6]麻勇爱.纳税人遵从理论及其借鉴意义[J].涉外税务,2002(4).

[7]许建国.优化纳税服务提高税收征管质量和效率[J].税务研究,2005(11).

10.3969/j.issn.1673-0194.2015.15.087

F812.42

A

1673-0194(2015)15-0155-03

2015-03-30

鞠志倩(1969-),女,辽宁大连人,副教授,硕士。