如何应对制造业增长放缓

2015-09-21李红玲曹小艳

李红玲+曹小艳

具体表现

制造业生产增速持续回落,传统制造行业增速放缓明显,但高新技术行业增长相对较快。在经历2009~2010年“深度回落、快速拉升”后,2011年开始江苏制造业再度步入下降通道,生产增速持续回落。统计数据显示,2010年、2011年、2012年、2013年、2014年和2015年上半年全省制造业总产值同比增速分别为28.47%、26.6%、12.78%、11%、8.1%和6.96%,下滑趋势明显。截至2015年6月,制造业总产值累计同比增速已连续18个月位于10%以下,为近十年以来首次。

分行业看,纺织、服装、电子、化纤、钢铁、交通运输、化工等主要传统制造行业生产增速放缓明显,而高新技术产业生产增速相对较快。2011年、2012年、2013年、2014年和2015年上半年江苏7大传统制造行业生产增速分别为25.31%、11.74%、9.25%、6.47%和6.8%,均低于同期制造业总体生产增速,增长更显乏力;同期,高新技术产业实现产值累计同比增速分别为38.1%、26.4%、17.36%、15%、10.4%和8%,虽然总体放缓,但高于制造业总体生产增速。

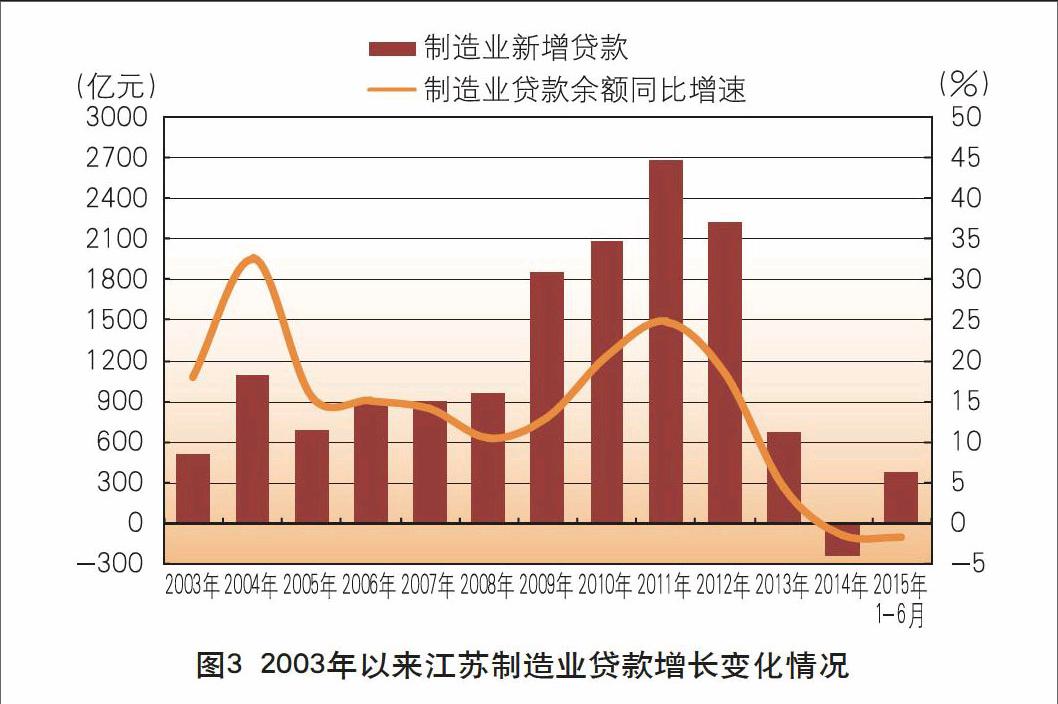

制造企业生产经营弱势运行,投资扩产意愿不断回落。由于生产动力不足,增速回落,加上产品价格下行,制造企业经营状况下滑,利润增长放慢。工业景气监测企业问卷调查显示,2011年以来575户样本制造企业的经营景气指数、预期指数持续回落,分别由当年一季度的70.86%、73.56%波动下降至2015年二季度的52.61%、55.92%,分别累计回落了18.25、17.65个百分点(见图1)。监测企业财务数据同时显示,575户样本制造企业主营业务收入、利润总额同比增速分别由2010年全年的27.34%、47.84%不断下降至2015年上半年的-4.46%、-1.83%,其中,主营业收入已连续5个月负增长,远低于2000年以来14.59%、22.14%的平均水平。

同时,制造企业投资意愿也不断走弱。统计数据显示,2010年、2011年、2012年、2013年、2014 年和2015年上半年江苏制造业固定资产投资完成额累计同比增速分别为25.7%、21.5%、13.54%、17.04%、10.5%和10.5%,增速逐步回落(见图2)。工业景气监测企业问卷调查也显示,2015年二季度575户样本制造企业固定资产投资指数降至47.83%,自2012年一季度开始已连续十四个季度处于50%以下不景气区间且不断下行,反映出制造企业投资扩产意愿疲弱。

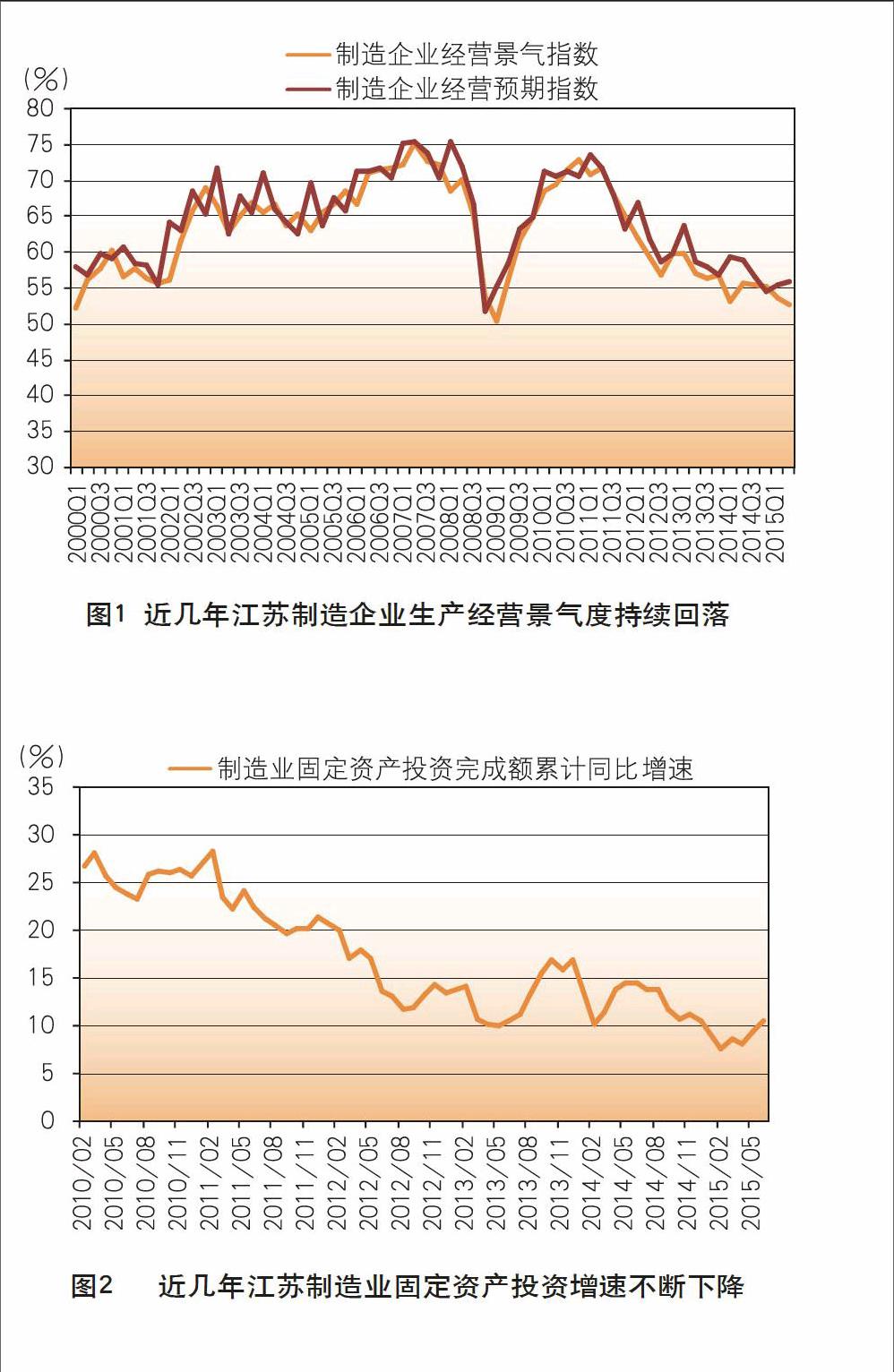

制造业信贷增长同步放缓,2013年开始增势显著回落。随着制造业增长放缓,有效信贷需求下降,在经历了2009年到2012年的较快增长后,2013年起江苏省制造业贷款也出现明显回落。金融统计数据显示,江苏省金融机构制造业本外币贷款余额(不含票据融资)同比增速在2011年升至近年来历史高位24.84%之后迅速掉头向下,由2012年末的18.5%下滑至2013年末的4.35%,并进一步降至2015年6月末的-1.68%,期间累计回落了26.53个百分点。同时,制造业贷款增量显著收缩。2013年,制造业本外币新增贷款为674.51亿元,同比大幅少增1539.55亿元;2014年,制造业新增贷款进一步转负,为-243.37亿元;进入2015年,制造业贷款恢复正增长,但前六个月累计新增贷款仅为371.96亿元,较2014年同期水平仍低100多亿元(见图3)。

成因分析

综合来看,近几年江苏制造业增长持续放缓,是由多重因素交织影响的结果,既有全球经济复苏乏力、国内过剩产能出清缓慢背景下,市场终端需求疲弱因素,也有人力、资源、环境要素约束强化以及国外竞争加剧等影响,此外,制造业信贷风险高企导致银行贷款投放总体收紧在一定程度上也加剧了形势变化。

全球经济复苏缓慢以及国际市场需求不振是江苏制造业增长疲弱的重要原因。江苏是制造业大省,同时也是出口大省,省内制造企业对外依赖度较高,因此受国际市场需求波动影响也较大。2011年以来,受欧债危机叠加影响,美欧日等主要经济体复苏缓慢、新兴市场国家经济增速普遍放缓,国际市场需求持续疲弱,加上国际贸易争端频繁、人民币汇率持续上升等不利因素综合影响,省内制造企业出口遇阻,增长明显乏力。统计数据显示,在经历2010年快速止跌拉升后,2011年开始江苏出口增速再度回落,累计同比增速从2010年全年的35.8%持续下降至2015年上半年的-1.3%,截至2015年6月已连续两个月负增长。

国外市场需求疲弱,不仅会对出口导向为主的制造企业生产增长产生直接冲击,同时,也会通过上、下游产业链条的传导产生乘数效应,进一步抑制国内总需求,并拉低内销制造企业的生产增长。经测算,2007年以来江苏制造业生产增速与同期出口累计同比增速相关系数达0.87。这说明国际市场需求下行、出口增速回落对省内制造企业生产增长产生了较大负面影响。

江苏制造业领域产能严重过剩,持续去产能、去库存,也影响了企业生产投资增长。由于多年的市场无序发展,江苏制造业产能过剩问题一直较为突出,而受2009年4万亿投资刺激政策推动以及随后欧债危机导致市场需求大幅收缩影响,产能过剩情况更加严重。目前,不仅纺织、钢铁、水泥、化工、船舶等传统行业产能普遍过剩,同时,光伏、风电设备等许多新兴行业产能也出现产能过剩问题。据中国人民银行南京分行2015年5月开展的工业企业产能过剩问题专项调查显示,2010年、2013年以及2015年1至5月样本工业企业产能利用率分别为79.59%、76.53%和73.89%,不断回落趋势明显,且明显低于82.05%的合理水平;其中,调查所涉及的24个行业产能利用率水平均低于其行业合理水平。

制造业产能严重过剩,不仅造成库存大量积压,加大去产能、去库存压力,直接抑制企业生产热情,同时,亦会加剧市场价格下行、拖累盈利水平,影响企业投资扩产意愿。统计数据显示,2010年以来江苏省工业生产者出厂价格指数持续下行,截至2015年6月已连续41个月同比负增长;同时,以制造业为主的工业库存余额同比增速则由2011年8月高峰时的27.05%波动回落至2015年5月的5.7%,近四年来持续下降,目前尚未有明显回升迹象。2011年以来多次对江苏制造企业实地调研也显示,由于产能过剩、盈利放慢,以及经济增长的不确定性加大,企业投资扩张计划普遍萎缩或推迟。

受人力、资源、环境等要素约束强化以及国际分工格局加速调整影响,江苏制造业面临双重市场挤压,更加剧了企业生产经营下行风险。江苏制造业以国际代工、加工贸易为主,承接的主要是跨国企业产业链条中的低端制造环节,一直以来依靠低廉的人力、土地、环境等要素投入,凭借低成本比较优势在国内外市场占据较高份额,并保持较快增长。但近年来,随着劳动力供给以及资源环境约束强化,企业各项素成本趋势性上升,加上发达国家以及东南亚等新兴经济体纷纷在制造业领域加大布局,推动国际分工格局加速调整,使得江苏制造业面临“高端回流”、“中低端分流”双重挤压,更加大了企业生产经营下行压力。

一方面,劳动力、土地、环保等要素成本上升,导致江苏省中低端劳动密集型制造业的比较优势趋弱,订单增长压力明显加大。一是用工成本持续上升,明显高于中西部省份和周边国家;二是土地成本不断攀升。近几年国家对东部沿海城市土地控制趋严,用地指标连续几年调减,受此推动,华东地区工业用地价格十年内累计上涨了1.04倍,增速超过全国平均水平一倍以上;三是环保成本大幅增加。据统计,2013年江苏工业污染防治施工项目投资额达到74.48亿元,近三年来年均增长64.64%,高于全国32.64%的平均水平。全省排污费征收解缴入库额达21亿元,连续13年名列全国各省第一。另外,受环境保护趋紧、要素成本上升等影响,部分制造企业向外迁移力度加大,也影响了当地制造业总体增长。据近年来对江苏制造企业实地调研显示,一些纺织、服装、电子等劳动密集型企业已经或正逐步将生产基地向成本投入相对较低的安徽、山东、河南等省份以及孟加拉以及越南、柬埔寨等东南亚国家转移。

另一方面,发达国家“再工业化”导致高端制造业回流压力凸显。2008年金融危机后,美国和欧盟等发达经济体再度将重整制造业视作拉动经济复苏、恢复经济活力的关键,出台了一系列政策来实现本国的“再工业化”,并吸引制造企业的回归。2011年6月美国正式启动“先进制造伙伴计划”,加快抢占21世纪先进制造业的制高点。欧盟也确立了将工业占欧盟国内生产总值的比重由15.6%提升至2020年达到20%的总体目标。外资企业在江苏省制造业,特别是高端制造业中占比较高。以2013年为例,全省外资企业工业总产值占全省比重达到25.15%,其中新产品产值占比高达42.59%。高端制造企业向发达国家回流,不仅直接影响到制造业总量增长,同时也对利用跨国公司技术溢出效应向价值链高端攀升的产业升级造成较大冲击,拖累后续发展。统计数据显示,2013年、2014年、2015年上半年,江苏省实际使用外资同比分别增长0.98%、-14.2%、-17.77%,较前几年10%以上的高速增长明显回落。

基于风险控制和防范压力,银行对制造业信贷投放总体收紧,也加剧了形势变化。近年来,经营下行导致制造业信贷风险加速暴露,加之制造业是前几年信贷集中投放行业,使得该行业迅速成为风险高发领域。银监局统计数据显示,江苏省银行类金融机构制造业不良贷款率由2012年末的1.21%快速上升至2014年末的2.29%,同期制造业不良贷款余额占比也由2012年的33.06%大幅攀升至2014年的45.85%。在此背景下,基于风险控制和防范考虑,许多商业银行对制造业领域信贷投放总体收紧,特别是对“两高一剩”以及信贷风险上升较快行业更是加大信贷管控和收缩力度,这在一定程度上也加大了部分制造企业生产经营压力。据2015年4月人民银行南京分行开展的制造业贷款增长变化专项调查显示,由于银行信贷收减压力较大,许多小微型企业以及信贷受限行业企业生产经营受到较大负面影响,加剧了企业生产投资下行。在银行贷款下降的企业中,有14.95%企业反映生产经营受到“较大负面影响”,这些企业在资金周转、原材料购置、盈利增长以及投资状况等方面受到不同程度的冲击。

建议

理论上,制造业增速放缓会对经济产生下行压力,拖累经济总量增长,但同时,增速放缓也会产生倒逼机制促进企业加快结构调整和转型升级,形成新常态下创新驱动新优势,推动经济提质增效、结构优化。事实上,这几年在制造业增长总体放缓的同时,受经济下行、产能过剩、劳动力成本高企、土地环境资源压力加大以及发达国家蓄势占优和新兴经济体追赶比拼的多重挤压和倒逼下,制造企业关停并转、调整产能、技改创新、转型升级等加快,制造业内部结构发生了积极变化。因此,当前的形势对中国制造业来说既是挑战也是机遇,关键之处在于应当采取何种战略应对所面临的挑战。

积极借助“一带一路”等战略实施契机,全力化解产能过剩矛盾,减轻其对制造业增长的负面冲击。结合制造业产能过剩产生的原因以及发达国家经验来看,有效化解制造业产能过剩问题,应从供给与需求两个方面同时进行,既要从源头上控制新产能的形成、促进落后产能退出,也要多渠道为过剩产能找需求,寻求新的发展空间。2013年以来,中国积极推进全球化战略布局,加快推进“一带一路”以及各类“自贸区”等实施战略,以实现区域资源优化配置、协同发展。以“一带一路”战略为例,其贯穿欧亚大陆,涉及65个国家,其中除中国外,其他多数国家均是基础设施落后、工业化水平低、制造业缺乏区域,对传统产能的需求以及承接空间巨大。因此,江苏乃至全国制造业可借助“一带一路”等重大战略实施,利用境内外“两种资源、两个市场”,通过“走出去”输出过剩产能,通过“引进来”培育新的增长点,以期恢复较快发展。

金融机构应继续加大对制造领域信贷支持,合理满足企业信贷融资需求,推动制造业更好发展。由于前几年的较快增长,目前制造领域存量信贷规模较大,加上信贷融资需求总体减少,使得2013年贷款增势明显放缓。虽然贷款增长放缓尚未对整体制造企业生产经营产生明显冲击,然而,由于面临银行信贷收缩压力,一些小微型企业以及信贷受限行业企业的生产经营也受到不同程度的负面影响,不仅加剧了资金周转压力,企业扩产投资、技改创新等需求也受到了抑制。若这一情况继续存在甚至加剧,随着存量信贷资金逐步消耗减少,预计贷款增长放缓对制造企业的负面影响将会进一步扩大和加深。届时,不仅会造成更多制造企业失血,加剧企业生产经营下行,加速信贷风险演变和蔓延,同时,也会让本已羸弱的企业投资意愿更加低迷,对经济企稳回升乃至产业升级、结构调整等产生不利影响。因此,商业银行应防止“因噎废食”,适当提高风险容忍度,避免信贷限制“一刀切”或信贷整体收紧,挫伤制造企业正常合理的融资需求,加剧企业生产经营风险。可根据企业融资需求、生产经营实际状况,在满足其正常融资需求的同时,逐步引导其去杠杆、降低债务风险,发挥好金融支撑实体经济发展与产业转型升级的正向作用。

应多措并举,助推制造业加快转型升级、提质增效,实现由大变强。制造业是国民经济的主体,是立国之本、兴国之器、强国之基。近年来,随着资源和环境约束日益强化,劳动力等生产要素成本快速上升,投资和出口增速回落,江苏乃至全国制造业生产增长均明显放缓,产品竞争力不断减弱。为此,以往主要依靠资源要素投入、规模扩张的粗放式发展方式难以为继,因此,调整结构、转型升级、提质增效,实现制造业由大到强刻不容缓。而要提高制造业的产业层次,实现由大变强,关键是技术创新和转型升级。这不仅需要强化企业主体地位,激发企业活力和创造力,充分发挥市场在资源配置中的决定性作用,同时,还需要出台一系列金融、财政、税收政策措施以及配套改革予以支持,以便为制造企业转型升级、创新发展营造良好的政策环境,发挥更大的作用。

(作者单位:中国人民银行南京分行)