战略性新兴产业资本市场融资效率影响因素研究

——来自A股市场的经验数据

2015-09-18湖北工业大学管理学院湖北武汉430068

(湖北工业大学管理学院 湖北武汉430068)

战略性新兴产业是以重大技术突破和重大发展需求为基础,对经济社会全局和长远发展具有重大引领带动作用,知识技术密集、物质资源消耗少、成长潜力大、综合效益好的产业。主要包括节能环保产业、生物产业、信息产业、高端设备制造、新能源产业、新材料产业和新能源汽车等七大产业。由于目前的战略性新兴产业处于初创期,经营风险较高,银行间接融资渠道不畅,资本市场直接融资主要限于创业板,根据国务院《关于加快培育和发展战略性新兴产业的决定》,到2020年,战略性新兴产业增加值占GDP比重力争达到15%左右。要实现这一目标,在资本市场融资渠道拓展和融资规模扩张受限情况下,努力提高融资效率才是根本之举。

一、上市公司的融资效率及影响因素

(一)融资效率(Financing Efficiency)的内涵及度量。经济效率是社会利用现有资源进行生产所提供的效用满足度,也即资源利用效率。因此融资效率是指企业对取得资本这项资源的利用效率,即企业融资活动的投入产出比。资本市场的融资方式主要包括股权融资和债权融资,本文基于A股市场战略性新兴产业的财务数据进行分析,研究重点是股权融资效率。分别以资本成本率和投资报酬率衡量融资的投入和产出,则上市公司融资效率的计算公式如下:

融资效率=投资报酬率/资本成本率

其中:投资报酬率=税后利润/平均资产总额

资本成本率r=Dt/Pt+

r是指预期权益资本成本,g指不变红利增长率,Pt表示证券在t时刻的价格,Dt是t年度的每股红利。

(二)融资效率的影响因素。 (1)资产负债率。对于初创期的战略性新兴产业来说,较难取得银行等金融机构的贷款支持,资产负债率相对较低,债务融资成本相对较高,降低了税后利润,在同等资产规模条件下,降低了投资报酬率和融资效率。(2)流通股比例。流通股比例反映上市公司股权的流动性对其股权融资效率的作用程度,流通股占比影响股市的走势,直接影响资本市场中的融资行为。流通股比例越大,通过资本市场直接融资越便捷,公司的外部治理机制越完善,从而融资效率越高。(3)每股收益。根据信号传递理论,资本市场中企业业绩会向投资者发出积极或消极的信号,增强或削弱投资者的信心、影响投资者的投资行为,每股收益越高,在资本市场上获得再融资的机会越大,进而融资效率得以提高。(4)净资产收益率。净资产收益率是核心财务指标之一,可综合反映企业的盈利能力、营运能力和偿债能力,因此净资产收益率会影响企业的融资效率。盈利能力越强的企业,其留存收益的比例也越大,故内部融资能力也越强。当内部融资能力强时,企业就会降低对股权融资和债务融资的依赖度,其融资成本会随之降低,相应地会提高企业融资效率。(5)其他影响因素。如企业规模和企业成长性等。传统观点认为,规模越大的企业一般都是经营业绩良好的成熟企业,筹资能力越强,所获得资本的成本也会较低。成长性强的企业会吸引大量风险投资者,有更多的机会选择融资方式,从而降低融资成本、提高融资效率。

二、战略性新兴产业资本市场融资效率影响因素的实证分析

(一)研究设计。

1.研究假设。结合前文理论分析,提出如下假设:

假设1:融资效率与资产负债率负相关;假设2:融资效率与流通股比例正相关;假设3:融资效率与每股收益正相关;假设4:融资效率与净资产收益率正相关。

2.样本选取及数据来源。本文以2011年1月1日前在上证所和深证所上市的七大类战略性新兴产业上市公司为研究对象,每大类随机选取六家公司,共计42家公司,提取样本公司2011—2013年年报面板数据,故样本容量为126。为保证数据的代表性和研究的科学性,样本选取遵循如下原则:第一,为避免由于不同市场价格形成机制造成的市值差异,选取只发行A股的上市公司;第二,剔除ST类公司;第三,剔除3年内数据不完整的公司。所有数据采集于上证所和深证所官方网站,论文采用Eviews3.1软件分析处理数据。

3.变量确定。根据前文理论分析及研究假设,变量名称、符号及计算公式见表1。

4.模型建立。基于前文的理论分析及假设,建立多元线性回归模型如下:

Y=B0+B1X1+B2X2+B3X3+B4X4+B5X5+B6X6+ε

其中,Y及X1至X6表示的含义如表1所示;ε为随机干扰项;B1至B6代表解释变量和控制变量对被解释变量的影响程度。

(二)实证分析。

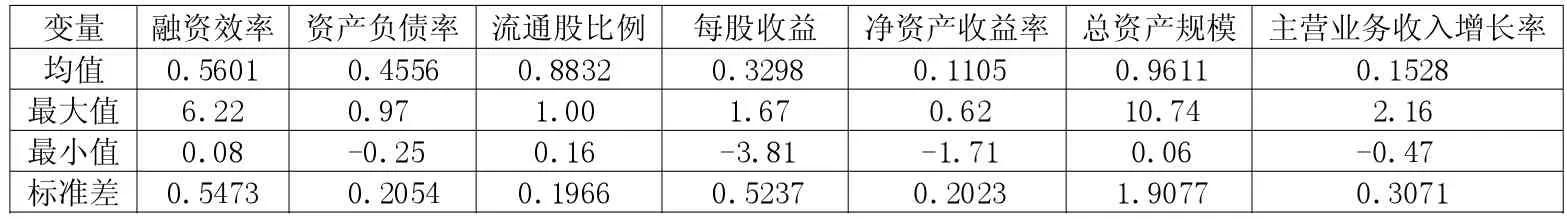

1.描述性统计分析。样本公司相关变量的描述性统计分析结果如表2所示。

表2数据表明:样本公司平均融资效率仅为56%,与我国上市公司资本市场70%左右的融资效率相比显著偏低,样本公司资产负债率均值为45.56%,低于我国上市公司整体的资产负债率,说明战略性新兴产业存在较强的股权融资偏好,也反映了战略性新兴产业债务融资渠道不畅,负债经营较为困难;每股收益均值为0.3298元/股、净资产收益率均值为11.05%,表明战略性新兴产业总体盈利状况较好,主营业务收入增长率均值为15.28%,表明战略性新兴产业营业收入增长较快,成长性较好,从极端值及标准差看,无论是融资效率还是影响因素指标在企业间都存在较大差距,说明战略性新兴产业上市公司发展不够均衡。

2.相关及回归分析。变量间的相关系数矩阵如表3所示。

由上表3可以看出,解释变量间相关系数绝对值均在0.4以下,说明模型不存在严重的多重共线性。将剔除极端值后的113个样本数据带入Eviews3.1,运用OLS方法对研究模型进行回归分析,根据得出的回归结果推出回归模型:Y=1.015204472-0.778088435X1- 0.1292377727X2-0.1097906026X3+0.2212841739X4-0.004675924162X5-0.02223718478X6

上述回归模型分析中,显著性水平Prob F-statistic近似于0,所以方程整体通过了显著性检验;方程的拟合优度R2为0.6489,说明回归方程对因变量有较强的解释作用;DW值为 2.1651,较接近于 2,说明不存在自相关性。 变量 X1、X2、X3、X4通过了显著性检验,X5和X6未通过显著性检验。

表1 变量基本定义表

表2 变量描述性统计分析表

表3 相关系数矩阵

三、研究结论及建议

基于前文分析可以得出如下结论:一是我国战略性新兴产业融资效率总体偏低,这不仅与企业的资产规模、经营绩效等因素有关,也与产业的社会特性及政府的重视程度有很大关系。二是战略性新兴产业资产负债率总体偏低,说明存在较强的股权融资偏好,间接说明债务融资较为困难,债务融资成本较高,未能充分利用负债经营的财务杠杆效应;三是我国战略性新兴产业总体盈利状况较好,营业收入增长较快,具有较强的成长性,但在企业间存在较大差距;四是资产负债率是影响融资效率的首要因素,两者之间存在较强的负相关性,资产负债率对融资效率的边际效应达到-0.778088;五是当公司净资产收益率增大时会提高融资效率,但边际效应有限,仅使融资效率提高0.221284个单位量;六是每股收益与融资效率仅存在微弱正相关关系,对融资效率的影响作用较弱。提高战略性新兴产业资本市场融资效率,可从加快发展资本市场、拓宽融资渠道、优化融资结构、保持合理的资本结构和资产规模等方面入手,而完善公司治理、提高管理水平和经营绩效,保障公司营业收入和净利润的逐年增长,这才是提高融资效率的根本所在。