我国个人所得税的收入分配效应实证研究

2015-09-08汪小勤教授华中科技大学经济学院武汉430074

■ 柯 青 汪小勤 教授(华中科技大学经济学院 武汉 430074)

我国个人所得税的收入分配效应实证研究

■ 柯 青 汪小勤 教授(华中科技大学经济学院 武汉 430074)

本文通过计算城镇居民1989-2013年个税前后的基尼系数,探讨了我国个人所得税的收入分配效应,研究发现个税在1989-2000年、2010-2013年对收入分配差距有反向调节作用,而2001-2009年虽起到了积极作用,但是调节力度不明显。建立时间序列计量模型考察低中高收入组对税后基尼系数的影响,结果表明增加中等收入阶层的可支配收入并提高收入阶层的平均税率是缩小城镇居民收入差距的有效措施。基于此,本文提出以下政策建议:提高直接税和个税占税收收入比重;对资本所得和劳动所得一视同仁;强化个人经济收入的透明度。

个人所得税 收入分配差距基尼系数 平均税率

引言

改革开放以来,我国经济实现飞速发展,2011年我国GDP首超日本成为世界第二大经济体,人民物质生活水平得到极大的提高和改善。与此同时,我国收入分配格局出现一定程度的扭曲,居民收入差距不断扩大。近10年来我国城镇居民的收入差距一直居高不下,收入不良指数的均值为5.644。经济发展的新常态下,过大的收入差距不利于实现社会的公平正义,同时收入结构的失衡会导致消费结构的畸形,最终影响经济的不可持续性。

我国自1985年实施个人所得税以来,个人所得税在组织财政收入和调节收入分配方面发挥着重要的作用,但随着行业、地区、城乡居民之间收入差距的不断拉大,个人所得税的调控效应明显不足,甚至出现收入分配的逆向调节。主要有以下几个方面的表现:第一,个税的起征点过低,使得大量的低收入阶层成为纳税对象,增加了低收入者的税收负担;另外个税的起征点实行“一刀切”的方式,没有考虑到地区经济发展水平的差异,使得落后地区与发达地区的收入差距扩大。第二,我国个人所得税采取分类所得税的模式,对不同来源的收入采用不同的税率模式,例如对工薪所得采取累进税率,其最高税率达到45%,而对财产所得采取20%的比例税率,使得以工薪所得为主要收入的居民税收负担远远高于以财产所得为主要收入的居民。第三,我国个人所得税的征收没有随着物价以及收入的变化而进行及时的调整,基本上忽略了通货膨胀对收入的影响,例如通货膨胀对工薪阶级的影响大于非工薪阶级,导致横向不公和纵向不公的问题凸显。第四,由于我国目前个人经济收入信息的不透明以及个税制度建设技术的落后,导致个税征管力度欠缺。近年来我国个税收入占整个税收收入的比重最大的时候也不到7.5%,占财政收入的比重不超过6.8%。但是像美国、日本等发达国家的个税收入达到整个国家财政收入的30%以上。这些问题的存在使得个人所得税严重滞后于经济和社会的发展,导致其对收入分配的调节功能没能得到充分的发挥。中共十八大报告强调:“再分配注重公平,加强政府对收入分配的调节功能,调节差距过大的收入”。因此研究如何发挥个人所得税的收入再分配功能不仅关系到我国宏伟经济目标的实现,而且能有效缓解收入分配的过大差距对社会和谐稳定与发展的负面影响。

根据财政学理论,我国个人所得税采取多得多征,少得少征或不征的办法,不但可以增加财政收入还可以有效缩小收入分配差距。然而自1985年个税实施以来,其调节力度明显不足,不少年份还出现对收入差距的逆向调节。因此研究个人所得税如何发挥对收入差距的调控效应能够为政府运用财政政策缩小收入差距提供参考,从而有效缓解过大的收入差距给社会和谐、稳定与发展带来的负面影响。

文献综述

收入分配一直是西方经济学家高度关注的问题之一。Rawals(1971)认为所有社会基本物品—自由、机会、收入、财富、自尊等都要均等地分配,除非对其中一种价值或所有价值的一种不平等分配合乎每个人的利益。Kuznets于1995年在美国经济学会主题演讲中提出收入分配的“倒U型”曲线指出在经济增长的早期阶段收入分配差距趋于扩大,到经济增长的后期阶段,收入分配差距趋于缩小,这一理论解释了经济发展中收入分配差距的长期变动趋势。Pigou(1920)主张利用税收来进行国民收入的再分配,促使财富的分配趋于均等。他认为最小牺牲原则是税收的最高原则,并根据分配理论证明了所得税比较容易贯彻最小牺牲原则。Hayek(1973)主张税制设计的公平与效率原则—对低收入群体采取较低的比例税率,而中高收入阶层应最大程度承受税负。Musgrave & Thin(1949)提出测量税收再分配效应的指标 指数,即税前基尼系数与税后基尼系数之差。Kakwani(1984)把指数分解为横向公平和纵向公平,其中纵向公平由平均税率和税负的累进(退)性表示。

表1 1989-2013年我国城镇居民个人所得税的收入分配效应

表2 ADF平稳性检验结果

国内学者关于个人所得税对收入分配差距的调控效应有两种看法。一是个税没有缩小收入分配差距。胡鞍钢(2002)根据我国高低收入家庭收入差距很大的事实,通过比较发现我国个税实际税率较低,并存在大量的逃税现象,个税没有调节贫富差距。杨玉萍(2014)从收入构成角度,发现各类所得税负担不平衡,财产性收入的税负较低,个税没有缩小城镇居民收入差距。彭海艳(2010)基于个人所得税累进性进行分解,发现分类征收的模式导致个人所得税整体累进性下降,难以发挥应有的调节效应。二是个人所得税具有缩小居民收入差距的作用。王亚芬(2007)计算1995-2009年我国总收入和可支配收入的基尼系数,比较二者的差值发现个税对收入差距有正向调节作用;岳希明(2012)依照Kakwani(1984)的分解方法,发现我国个人所得税基本满足横向公平,决定纵向公平的指标—平均税率和累进指数,都为正数但数值很小,说明我国个税调节收入分配的作用较弱。

综上所述,我国大部分文献是规范性分析,难以提供有价值的参考意见。尽管有少量计量分析,但大部分将个人总收入作为税前收入,可支配收入作为税后收入,事实上总收入减去可支配收入的结果应该是个税与个人社会保障支出之和,而个人的社保支出这一部分是不需要缴纳个税的,且这部分支出远高于缴纳的个人所得税,数据处理上的偏差造成实证结果不具有很强的说服力。因此有必要进一步考察个税的收入再分配效应。

数据来源与分析

由于自2004年起我国取消对农林牧渔业征收农村税费,因此如不做特别说明,本文的研究对象是城镇居民。数据来源于《中国统计年鉴》、《中国税务年鉴》、中国经济信息网和新浪财经网。同时,为便于基尼系数的计算,文章将城镇居民的税前收入和税后收入都进行五等分组。考虑到数据的可获得性,样本范围为1989-2013年。

文章利用城镇居民收入分组数据,根据上述数学公式来计算我国个人所得税的收入分配效应。结果如表1所示。

从表1可以看出,1989-2013年税前和税后基尼系数基本呈上升趋势,说明我国城镇居民的收入分配差距在逐渐扩大。另外,从绝对差异MT可以看出,1989-2001年和2010-2013年MT值为负,说明在此期间个人所得税对收入分配差距起到逆向调节作用;2002-2009年MT值为正,说明个人所得税在这段期间发挥了正向调节作用。但是此阶段的MT值最大不超过0.003,说明个人所得税对收入差距的调节力度非常有限。

实证分析

(一)变量选取

为了研究城镇居民收入分配差距与各收入阶层个人所得税之间的关系,本模型选取税后基尼系数为被解释变量,低中高收入组的可支配收入和它们对应的个人所得税的平均税率为解释变量,分别用符号Y、X1、X2、X3、X4、X5、X6表示。

(二)数据预处理

税后基尼系数在表1中已算出。各收入组的可支配收入来源于《中国统计年鉴》,文章将年鉴中的最低和低收入组合并为低等收入组;中等偏下、中等和中等偏上收入组合并为中等收入组;高和最高收入组合并为高等收入组。各收入组的平均税率根据《中国税务年鉴》和中经网统计数据库计算整理所得。为了消除经济数据时间序列造成的异方差性,模型对各经济变量进行对数化处理,分别记作LnY、LnX1、LnX2、LnX3、LnX4、LnX5、LnX6。

(三)模型建立与检验

模型初设。文章利用Eviews6.0建立1989—2013年时间序列的双对数模型,如下:

注:回归方程中系数下面是相应的t统计量, ***、**和*分别表示在0.1%、1%和5%的显著性水平下是显著的。

上面的回归方程中有些变量的系数不显著,根据变量的经济意义,采用计量经济学中的逐步回归法,重新进行OLS估计,可知 LnX2、LnX3、LnX4、LnX5、LnX6对 LnY有显著影响。

单位根检验。为了防止虚假回归,采用ADF检验对时间序列进行平稳性检验。结果如表2所示。

从表2的检验结果可知,LnY、LnX2、LnX3、LnX5、LnX6都是非平稳序列,经过一阶差分处理后,所有序列都是平稳的一阶单整序列。

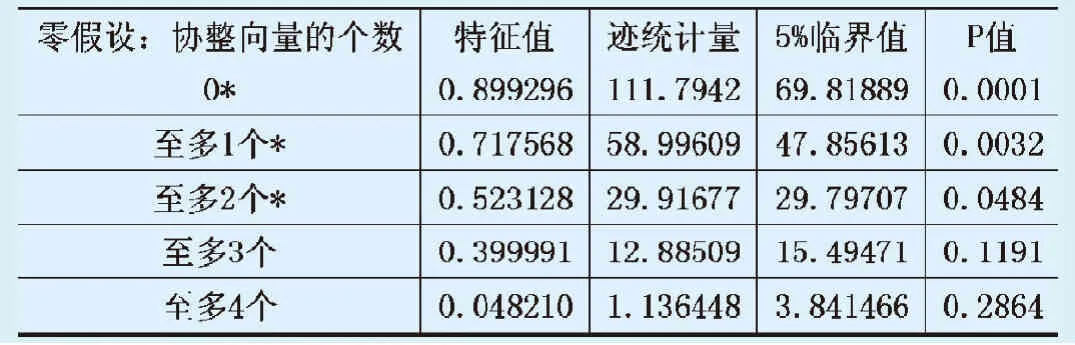

协整检验。由于LnY、LnX2、LnX3、LnX5、LnX6是平稳的一阶单整序列,因此用Johansen协整检验来判断各解释变量与被解释变量之间是否存在长期稳定的均衡关系。检验结果如表3所示。

从表3的结果可知,LnY、LnX2、LnX3、LnX5、LnX6这五个序列之间存在着3个协整关系。因此它们之间存在着长期稳定的均衡关系。

由于模型中的各序列是一阶平稳且各变量之间存在长期均衡关系,各解释变量也是被解释变量的Granger原因,最终得到如下方程:

根据D.W.检验临界表可知,该模型不存在自相关性。

表3 协整检验结果

从上面的回归方程可以看出,中等收入组的可支配收入每增加1%单位,税后基尼系数降低0.3235%单位;高收入组的可支配收入每增加1%单位,税后收入的基尼系数提高0.4115%单位;中等收入组的平均税率每增加1%单位,税后基尼系数提高0.086%单位;高收入组的平均税率每增加1%单位,税后基尼系数降低0.1217%单位。因此,提高中等收入组的可支配收入和高收入组的个人所得税的平均税率可以缩小税后收入分配差距;而提高高收入组的可支配收入和中等收入组的个人所得税的平均税率会扩大税后收入分配差距。另外,LnX5系数绝对值小于LnX6系数绝对值,说明在同等条件下,提高高收入组的平均税率比降低中等收入组的平均税率,更能缩小收入分配差距。而低收入组的可支配收入和平均税率对税后收入的基尼系数不显著的原因可能是一方面我国城镇低收入阶层占整个收入的比重比较低,2013年该占比仅为7.98%。另一方面我国个人所得税自开征以来,工资类个税起征点经历四次提高,大部分的低收入者平均每月的收入可能没有达到起征点或者税额极小,导致他们的平均税率很低,对收入差距的调节效应不明显。

结论与政策建议

(一)结论

文章首先通过计算1989-2013年我国城镇居民的税前、税后收入的基尼系数,利用这二者的绝对差异说明1989-2000年和2010-2013年我国个人所得税对收入分配差距有逆向调节作用,2001-2009年期间个人所得税虽然发挥了正向调节作用,但是调节力度不明显。另外提高我国中等收入阶层的可支配收入并适当降低高等收入阶层的可支配收入,对高收入组课以重税并适当降低中等收入组的平均税率可以有效缩小收入分配差距。

(二)政策建议

本研究提出以下政策建议:

提高两个比重。第一,提高直接税占税收收入的比重。直接税的税负易通过商品和服务的价格转嫁给消费者,直接税通过直接对个人征税能够有效调节收入分配差距。但是我国现行税制结构中间接税的比重远大于直接税,如2013年直接税和间接率的占比依次分别为25.32%和74.68%。而2013年美国、英国、德国、法国、日本的直接税占总税收的比重分别为82.02%、74.61%、75.87%、80.63%和83.89%。这种重间接税轻直接税的制度模式,导致直接税对收入分配差距的调节作用微乎其微。因此,我国应该逐步提高直接税的比重,让其成为我国的主体税种。第二,提高个人所得税占税收收入的比重。我国个人所得税收入占税收的比重非常小,最高年份也不超过8%,而美国个人所得税收入几乎占到了联邦收入的一半。另外,2013年我国20%高收入阶层所交个税占总额的比重刚到1/3。而与此同时,在美国1%的最高收入者所交个税占总额的35.1%,10%的最高收入者缴纳了68.3%的所得税。因此,要提高我国个人所得税收入从根本上要提高高收入阶层的个人所得税。

对劳动所得和资本所得一视同仁。我国个人所得税采取分类征收办法,对不同来源的所得采用不同的税率模式。工薪类个税从2011年起采取七级累进税制,其最高税率达到45%,而对财产性收入采取20%的比例税率。目前我国个人所得税的主要来源是工薪所得税,2012年其占个税的比重为61.67%。然而随着经济发展,我国居民的收入来源越来越多元化,尤其是财产性收入逐年上升。2002-2013 年我国城镇居民收入年均增速为8%,而财产性收入的年均增速达到了23%。与此同时,居民财产性收入的基尼系数出现急剧上升,从2002年的0.45上升到2013年的0.69,而2013年工资性收入的基尼系数仅为0.34。2013年中国国家统计局的相关统计数据表明,对于我国20%的高收入阶层来说,其财产性占到了他们总收入的一半以上,因此财产性收入与缴纳的个税的不匹配是导致城镇居民收入分配差距扩大的另一重要原因。因此我国应适当调低工薪收入的最高边际税率并对财产性收入采取超额累进税制。

强化个人经济收入透明度,提高个人所得税征收力度。我国个人所得税采取自行申报和代扣代缴相结合的办法,由于没有强制要求纳税人自行申报,且我国纳税人的缴税意识普遍偏低,导致逃税漏税的现象很严重。另外,我国现有的税收系统只能对工薪性收入实行征管,难以有效监控资本性收入,导致大量税款流失。因此,税务机关应该不断加强个人所得税的宣传力度,提高居民自觉纳税意识。另外我国还需大力引入信息化系统,如个人的银行存放款信息与税务部门联网,使不同来源的收入透明化。

当然,个人所得税的收入分配效应的有效发挥也需要和财产税、遗产赠予税等税种的密切配合。除此之外,税收政策还应该和其他社会保障的收入分配政策,如转移支付政策相结合。

1.John Bordley Rawls.正义论[M].中国社会科学出版社,2001

2.Arthur Cecil Pigou.福利经济学[M].华夏出版社,2007

3.Friedrich A. Hayek.法律、立法与自由[M].中国大百科全书出版社,2000

4.Musgrave. R.A &T.Thin. Income tax progression 1929-1948[J].The Journal of Political Economy,1949(6):498-514

5.Kakwani. On the measurement of tax progressivity and redistribution effect of taxes with applications to horizontal and vertical equity[J], Advances in Econometrics,1984(3):149-158

6.胡鞍钢.加强对高收入者个人所得税征收调节居民贫富收入差距[J].财政研究,2002(10)

7.杨玉萍.我国个人所得税的收入再分配效果分析—基于收入构成的视角[J].深圳大学学报(人文社会科学版),2014(3)

8.彭海艳.我国个人所得税现状及再分配效应的实证分析[J].海南大学学报(人文社会科学版),2011(8)

9.王亚芬,肖晓飞,高铁梅.我国收入分配差距及个人所得税调节作用的实证分析[J].财贸经济,2007(4)

10.岳希明,徐静.我国个人所得税的居民收入分配效应[J].经济学动态,2012(6)

11.胡祖光.基尼系数理论最佳值及其简易计算公式研究[J].经济研究,2004(9)

F812.42

A