信用评级方法模型的研究综述与展望

2015-08-14卿固辛超群

卿固+辛超群

摘 要:本文对信用评级的几大类方法如信用评级的定性分析如层次分析法、统计分析方法如Probit模型、神经网络与支持向量机方法如支持向量机(SVM)、其他方法如投影寻踪法等相关研究及应用成果分别进行了阐述。本文认为,各模型具有内在的优点和缺陷,应用多种分析方法相结合对企业进行信用评级,有助于提高模型的预测价值和结论的可解读性。

关键词:信用评级方法;研究综述

中图分类号:F830.31 文献标识码:B 文章编号:1674-0017-2015(5)-0041-05

一、引言

作为社会经济生活各领域不可或缺的一部分,信用在5000年前就已经萌芽产生,而有关信用评级的研究却仅仅只有100多年的历史。至于信用评级正式进入证券市场,则要追溯到1931年,穆迪公司成立信用评级公司并将信用评级延伸到债券行业领域。随着社会经济全球化步伐的加快以及资本市场领域的不断发展,信用评级的研究也逐渐成为学术界的热点。在国外以穆迪(Moody)、标准普尔(S&P)和菲奇(Fitch)三大公司为代表的信用评级机构,不但成为西方发达国家经济活动中不可或缺的金融中介服务公司,而且成为信用评级领域认定的权威。在我国,随着经济体制改革的不断深化,信用评级业也得到了迅速发展。截至2012年,已有近80家评级机构得到了人民银行的许可。2014年6月国务院印发《社会信用体系建设规划纲要(2014-2020年)》更是为信用建设指明了方向。在此背景下,如何建立运用一套行之有效的方法模型对信用进行评估认定就显得尤为重要。据此,本文对国内外信用评级方法模型进行了梳理和探讨,并对未来信用评级方法模型的发展进行了展望,以期通过借鉴方法模型增强信用评级的可信度和价值,为投资者、筹资者和监管者提供有益的参考。

二、信用评级方法模型的研究综述

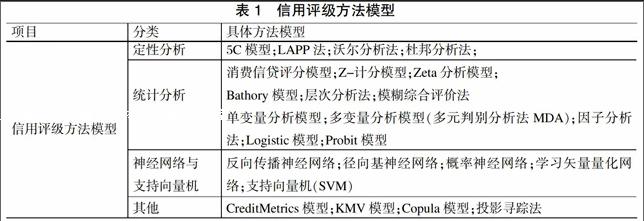

对于信用评级方法模型的研究,一般可划分为定性分析评估法、统计分析评估法、人工神经网络评估法以及基于市场价值KMV评估法(朱顺泉,2012)。本文在前人研究的基础上,对相关信用评级方法模型进行了梳理整合,如表1所示:

(一)信用评级的定性分析模型

1、5C与LAPP法。定性分析主要是基于经验判断的信用评级方法。5C模型作为相对古老的模型,主要是指银行系统在考察客户时从品质(character)、能力(capacity)、资本(capital)、担保物(collateral)和条件(condition)五方面分析客户的信用。与5C相对应的是5P模型,主要是从客户情况(personal)、目的(purpose)、偿还(payment)、担保(protection)和前景(perspective)来对借款人等客户的信用进行评价。LAPP法主要是从资产的变现能力(liquidity)、业务活动能力(activity)、盈利能力(profitability)和业务发展潜力(potentialities)四方面对借款人的信用进行评价。5C或5P模型与LAPP法侧重点不同、互为补充,可以将两者进行综合以评价借款人的信用。

2、沃尔分析与杜邦分析法。随着穆迪和标准普尔等公司的出现,信用评级逐渐注重从财务数据的角度出发进行研究,如20世纪初的沃尔比重分析法和杜邦财务分析法,这些方法运用财务比率分析公司的财务状况以此来反映偿债能力和信用能力,主要运用在对企业的整体状况进行分析领域。

3、消费信贷评分模型。采用评分方法对借款人的信用进行评价也广为使用。信用评分模型最早应用于消费信贷领域,David Durand(1941)以体现个人消费能力的居住的稳定性、职业、个人拥有资产数等九要素作为打分的依据对个人消费贷款进行了研究。

4、Z-计分模型与Zeta计分模型。现在广为使用的Z-计分模型是Altman等(1968)在研究企业破产倒闭风险时提出的,主要是选取资产收益率、收入的稳定程度、利息保障倍数、收益累积、流动比率、资本化程度、企业规模等7个变量对企业的信用进行评价,通过建立回归分析模型,结果表明Z≦2.68时企业违约的可能性较大,Z>2.68时违约可能性较低。该模型既可以用于商业银行对借款人信用进行评定,也可以用在企业内部控制程序、应收账款管理等。1977年,Altman对Z-计分模型进行了扩展和修正并构建了Zeta模型,将Z模型中的5变量增加为7变量,结果显示修正后的Z模型具有更高的预测能力。然而,它们共有的缺陷主要表现为:一是过度依赖财务数据,没有与证券市场挂钩,削弱了预测的可靠程度;二是以变量间存在线性关系为基础,忽视了非线性关系的存在。在我国,张玲、曾维火(2004)以A股114家上市公司为样本,检验了Z值和信用评级之间的关系,结果发现二者具有较好的相关性,同时认为我国上市公司资信状况整体良好,前两年较为稳定,此后波动较大,而这种波动与公司行业风险紧密相连。

5、Bathory模型。广泛应用在各行业中衡量公司实力和信用的模型为Bathory(巴萨利)模型,该模型主要选取反映公司的业绩、资本回报率、流动性以及对负债的保障程度的相关财务指标,若Z值得分高,反映公司营运状况好,违约的风险小,据调查其准确度为95%。近年来,随着层次分析法和模糊综合评价法在综合评价领域的兴起,越来越多的学者也将该方法引用到了信用评级领域。

6、层次分析法。层次分析法简称为AHP,是运筹学家T.L.Satty于20世纪70年代提出的融定性和定量于一体的决策分析方法。该方法通过将决策问题分解为目标层、准则层和方案层等,在问题层次化的基础上构建判断矩阵并进行一致性检验,从而进行单排序和总排序,最终做出判断决策。吴金星、王宗军(2004)根据商业银行和企业准则的相关规定建立企业信用评价体系,运用层次分析法进行权重赋予,并以某市数据为例进行了实证分析检验,同时认为层次分析法通过将学者和信贷专家经验和数理方法相结合,弱化了主观因素,提高了企业信用评价的规范性和科学性。樊锰、汪媛雏等(2010),周少飞、王亮(2014)也采用层次分析法对中小企业的信用评级状况进行了研究。

7、模糊综合评价法。模糊综合评价法是由我国学者汪培庄首先提出的,该方法借助模糊数学的基本原理,将定性的或不易定量的因素定量化,通过单独因素评判和综合评判两个步骤从而对多因素复杂的问题进行评价。顾海峰(2014)从财务和非财务方面对贷款企业的信用风险进行指标设计,采用模糊综合评价法构建了商业银行信用风险测度模型并进行了实证分析,结果表明使用该方法对信用风险测度具有很好的操作便利性,对商业银行信用体系建立具有很好的参考价值和意义。

(二)信用评级的统计分析模型

20世纪60年代前后,随着统计方法的不断推广以及经验判定和评分模型缺陷的暴露,信用评级领域逐渐引入了统计、数学方法,较为代表性的有单变量分析法、多变量分析法、因子分析、Logistic模型、Probit模型。

1、单变量分析法。使用单变量分析的学者是Beaver,他在1966年通过选取单一财务比率,采用配对样本法这一统计方法对1954-1964年的79家失败企业和与之相对应的正常企业进行了研究,验证了具有区别能力的财务比率及分界点。该方法只考虑单一财务比率,而众所周知企业的财务状况不可能通过单一指标就能反映出来,因此单变量分析法现实意义要低于其理论意义。

2、多变量分析法。Altman(1968)则采用了多变量分析技术(MDA),以1946-1965年间33家制造业破产上市公司为样本,并选取了与之行业规模等相当的33家正常经营的上市公司为配对样本,从公司的流动性、获利能力、财务杠杆、偿债能力以及周转能力角度选取指标对样本公司进行了研究,最终形成Z计分模型。后来,Altman对该模型进行了改进,弥补了Z模型的行业以及只针对上市公司的不足。

3、因子分析法。因子分析法作为一种从诸多变量中提取共性因子的统计技术,通过权重赋予建立综合因子得分得分函数,从而达到对某一问题的评价研究。在针对信用评级问题上,我国学者将因子分析与聚类分析相结合做了大量的工作研究。刘淑莲、王真等(2008)采用因子分析和聚类分析法,选取了反映上市公司信用风险水平的15个财务指标,并设计信用评级标准对307家上市公司的信用水平进行了评价,结果表明该模型具有很高的预测能力,在判定上市公司信用评级的同时也会提供其他中间信息,具有重要的现实意义。杜晓颖(2012)则从非上市公司的视角出发,采用因子分析和聚类分析法,选取非上市公司的17项指标进行研究,认为该方法能很好的消除多重共线性问题,增加信用评级模型的缜密性和稳定性。

4、Logistic模型。Logistic模型作为使用广泛的分类统计工具之一,弥补了多变量分析要求变量服从正态分布的不足,无需假设变量间存在任何分布。Ohlson(1980)采用该模型对企业运营失败的样本进行研究,并认为多变量分析法与样本企业是否服从正态分布存在很大关系,影响了结果的准确性。邹亚宝、梁红漫(2013)采用二元Logistic回归模型,将制造业上市公司分为信用评级低的*ST组和信用评级高的预增预盈组,通过选取16个财务指标进行了实证分析,并认为该模型对商业银行信贷具有借鉴意义。虽然该模型有着普遍的应用,但也存在些许不足:当样本点完全分离时,其有效性值得商榷;该方法对数值中间部分较为敏感,影响了其稳定性。

5、Probit模型。该模型与Logistic模型原理相似,只是假设条件有所不同。Probit模型要求变量间服从正态分布且不存在多重共线性问题,通过极大似然函数确定企业破产的概率,以此作为企业信用评级的依据。张鹏、曹阳(2012)以KMV模型得出的违约距离作为Probit模型的自变量,并据此评价上市公司违约的概率,结果发现违约距离能较好地判别上市公司的信用水平,并认为将违约距离加入到Probit模型中能显著提高模型的预测性。郑昱(2009)则基于该模型对个人信用风险进行了研究,同时对模型的预测效力做了检验。

(三)信用评级的神经网络与支持向量机方法

当影响信用评级的各因素发生变化时,采用层次分析或模糊综合评价法会产生较大误差,且以前的经验也无法得到利用,需要重新建立模型。为解决上述问题,人们提出了模拟人脑的神经网络工作原理,通过建立学习模型,将经验知识得到充分利用,以求达到最佳效果。在信用评级领域使用较多的有反向传播神经网络即BP神经网络、径向神经网络、学习矢量量化网络、概率神经网络和支持向量机(SVM)。本文主要对使用最为广泛的BP神经网络和支持向量机(SVM)进行综述研究。

1、BP网络神经。作为应用最多的一种神经网络,BP神经网络即反向传播神经网络是Rumehart等人于1985年提出的,该方法由输入层、中间层和输出层三个层面组成,通过对多指标进行归一化处理作为输入,将评价结果当做输出。针对信用评级领域,采用三层反向传播,对输入的数据进行训练模拟,通过反向传递不断调整权重,最终通过函数得出输出数据。BP网络神经具有运算速度快,自学能力强、效率高等优点,但由于学习和训练较为复杂,且缺乏成熟理论对输出结果做全面的解释,影响了其在信用评级中的应用。我国学者张鸿、丁以中(2007)基于BP神经网络选取定性和定量指标,对我国2004年的ST和正常公司共100家上市公司进行信用评级研究,研究表明BP神经网络非常适用于企业信用评级,同时存在着网络稳定性差等缺陷。

2、支持向量机(SVM)。为了弥足以往信用评级方法模型的不足,Vapnik(1995)根据统计学习理论提出了支持向量机法,较好地解决了过去研究方法非线性、非正态、小样本、学习速度慢等缺陷。该方法分为线性支持向量机和非线性支持向量机,通过构造拉格朗日函数等得出最优分类函数。陈伟、王业球(2011)采用支持向量机的方法对中小企业的信用状况进行了评级,并以实证的方式与BP网络神经进行了比较分析。朱顺泉(2012)采用最小二乘系统对支持向量机进行了修正,以2008年54家典型代表上市公司为样本做了研究,实验结果最小二乘支持向量机在中国资本市场具有良好的应用前景。

(四)信用评级的其他方法

1、Credit Metrics模型。该模型是由J.P 摩根(Morgen)等银行共同研究的第一个评估信用风险的量化模型,通过确定风险期间、评级系统、评级转移矩阵、信贷利差溢价、违约损失率等计算贷款等的信用风险值。涉及到违约模型,违约相关系数模型,资产收益率相关系数等量化估计。由于CreditMetrics模型涉及诸多参量需要确定,且信用矩阵模型也不太成熟,制约了该模型的推广。2006年,李兴发、王庆石通过采用该模型对单笔债券或贷款、组合债券或贷款的风险进行了研究,并指出该模型对商业银行对企业的信用评级具有主要借鉴价值。

2、KMV模型。由美国KMV公司开发的KMV模型,以期权定价模型为理论基础,主要通过三大步骤来计算企业违约的概率:第一,计算企业的市场价值及波动性;第二,确定违约触发点(DPT)和违约距离(DD);最后,根据违约距离和违约概率之间的关系得出企业违约概率。郭立仑(2012)选取了64家上市公司对其2010年的信用状况运用KMV模型进行了实证研究,结果表明KMV在我国具有良好的适用性,随着信用等级的降低信用风险也随之增加。

3、Copula模型。该模型是依据相依Copula函数于1959年由Sklar提出的相关理论而来的,主要包括二元Copula、多元Copula、时变Copula、变结构Copula和配对Copula,一般通过极大似然估计法和秩相关法来选择,在企业内部评级预警、部门风险暴露、违约概率的估计等方面有着广泛应用。

4、投影寻踪法。投影寻踪(Projection Pursuit)由斯坦福大学的Friedman和Tukey教授首先提出,是依据投影寻踪技术来解决高纬数非正态、非线性的问题,并通过构造判别模型来解决企业信用评级的新兴方法。基本思路是通过降纬的方式确定投影指标,并将其作为目标函数进而判别分析。王春峰、李汶华(2000)基于投影寻踪法对商业银行的信用风险评级问题进行了实证研究,同时和传统的判别模型、Logistic模型等进行了对比分析,结果发现投影寻踪法的信用评估精度更高。

三、结论和展望

本文从定性分析、统计分析、神经网络和支持向量机等角度对信用评级的方法模型进行了梳理和研究,研究发现未来对信用评级方法模型的选择应关注以下几点:

一是对企业而言,影响其信用的因素十分复杂,仅仅考虑可以量化的因素显得过于片面,而过多地对非量化因素分析则具有更多的主观色彩。如企业出现信用状况较差,不一定通过财务报表反映出来,而此时其战略导向、市场份额以及过度依赖银行借贷等则可很好地体现出来。因此,在选择信用评级模型时,不能单纯地依靠企业财务报表的数字,还应在模型设计中加入足够的定性因素。

二是信用评级模型的构建需要设计指标,情境不同指标选取也应不同。信用评级涉及的财务指标方方面面,只依靠资产负债表和利润表得出结论则显得不足。在我国,有的学者过多地从偿债能力和盈利能力角度选取指标,忽视了现金流量方面的指标选取,而对企业周转能力具有重要影响的现金流量指标对企业的信用状况有着重要影响。因此,将三大报表涉及的指标综合起来考虑,模型的可靠性则会大大提高。

三是同一财务比率,不同行业具有不同的标准,甚至差异很大。针对信用评级,不应将一个行业的评级标准应用于其他行业,应在充分调研和研究的基础上,依据不同行业建立行业的信用评级模型和标准,提高信用评级模型的可比性和准确性。

总之,本文论述的各类模型具有内在的优点和缺陷,依靠单一的方法模型对企业的信用水平进行研究,虽然可以得出一定的结论和成果,但在我国企业财务数据不健全,信息不对称现象严重的情况下,应用多种分析方法相结合对企业进行信用评级则更为合理,有助于提高模型的预测价值和结论的可解读性。

参考文献

[1]Altman EI. Financial ratios, discriminated analysis and the prediction of corporate bankruptcy[J].Journal of Finance,

1968(23):589-609.

[2]Ohlson J A. Financial ratios and the probabilistic of bankruptcy[J].Journal of Accounting Research,1980,18(1):109-131.

[3]陈伟,王业球.基于支持向量机方法的中小企业信用评级优化研究[J].云南财经大学学报:社会科学版,2011,(6):82-85。

[4]杜栋,庞庆华.现代综合评价方法与案例精选[M].北京:清华大学出版社,2005。

[5]杜晓颖.企业信用评级体系的构建—基于非上市公司的视角[J].广东金融学院学报,2012,(4):86-96。

[6]郭立仑.我国上市公司信用风险度量—基于KMV模型[J].生产力研究[J].生产力研究,2012,(1):76-78。

[7]顾海峰.信用平稳下商业银行信用风险测度模型及应用—基于模糊综合评判法[J].财经理论与实践,2014,(9):8-12。

[8]刘淑莲,王真等.基于因子分析的上市公司信用评级应用研究[J].财经问题研究,2008,(7):53-60。

[9]王春峰,李汶华.商业银行信用风险评估:投影寻踪判别分析模型[J].管理工程学报,2000,(2):43-46。

[10]吴金星,王宗军.基于层次分析法的企业信用评价方法研究[J].华中科技大学学报(自然科学版),2004,(3):109-111。

[11]张鸿,丁以中.基于BP神经网络的企业信用评级模型[J].上海海事大学学报,2007,(3):64-68。

[12]张玲,曾维火.基于Z值模型的我国上市公司信用评级研究[J].财经研究,2004,(6):5-13。

[13]张鹏,曹阳.上市公司信用风险度量研究[J].财经问题研究,2012,(3):66-71。

[14]朱顺泉.信用评级理论、方法、模型与应用研究[M].北京:科学出版社,2012。

[15]邹亚宝,梁红漫.基于Logistic回归的我国上市公司信用评级模型研究[J].西南金融,2013,(3):14-19。

The Research Review on the Credit Rating Methods and Models and the Outlook

QING Gu XIN Chaoqun

(College of Economic and Management, Dalian University, Dalian Liaoning 116622)

Abstract:The paper respectively expounds the related research and application results of the major kinds of credit rating methods such as the qualitative analysis of credit rating like Analytic Hierarchy Process (AHP), statistical analysis methods like Probit model, neural network and support vector machine methods like Support Vector Machine (SVM), and other methods like projection pursuit method. The paper believes that each model has its own inherent advantages and defects, so a variety of analysis methods should be combined to make the credit rating for the enterprises, which helps to improve the predictive value of the models and the rationality of the conclusion.

Keywords: credit rating method; research review

责任编辑、校对:张德进