浅谈我国商业银行信用风险表现

2015-08-02初小龙

初小龙

(北京物资学院研究生部,北京 101149)

浅谈我国商业银行信用风险表现

初小龙

(北京物资学院研究生部,北京 101149)

合约的一方当事人由于本方不愿或无力履行合约规定,这种违约行为会造成合约的另一方付出损失,即信用风险,又可以直接理解为违约风险。我国商业银行所面临的信用风险是风险的主要表现形式,其中不良贷款率和资本充足率是两个核心指标,如何正确监控关乎商业银行的生死存亡,对此本文简要介绍了我国商业银行的信用风险表现。

信用风险;不良贷款率;资本充足率

1 不良贷款率

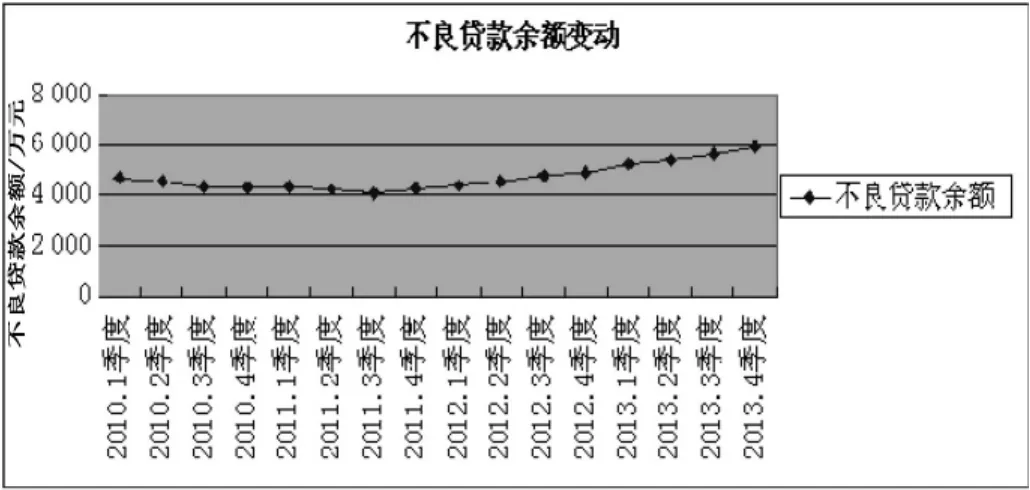

信用风险的表现是多样的,其中最主要的表现方式是不良贷款率。不良贷款率是银行财务指标体系的一部分,为不良贷款所占贷款总额的比例,其与银行经营稳定性之间存在重要关系,不良贷款率越高,稳定性越差,反之亦然。一般情况下,此比例应当小于5%。不良贷款不容小视,其失衡对单个商业银行、整个银行业、整个金融机构,甚至我国的宏观经济体系会产生巨大安全隐患,以正确态度对待不良贷款意义重大。市场经济瞬息万变,一旦商业银行运行的状态发生突变,那么信用风险很有可能发生。时至今日,随着管理理论的进步、管理方式的改进以及我国商业银行自身的提升,大大改善了不良贷款率,2013年与2010年相比有明显改善,具体如图1、图2所示。:

图1 2010-2013年分季度我国商业银行不良贷款余额变动趋势图

图2 2010-2013年分季度我国商业银行不良贷款率变动趋势图

综合上述中的数据展示,不难发现,从2010-2013年这4年间,我国商业银行不良贷款余额呈现上升趋势,但是总贷款余额上升的程度要比其更多,因此导致这5年间不良贷款率呈现下降趋势,这就是我们能从图1、图2中总结得出的规律。如果仅仅从上述表面数据观察,不良贷款率的下降从另一种角度来讲,说明我国商业银行在经营方面安全性逐步提高,面临的风险越来越低,抗风险能力越来越强,然而这种推理只是事物的表象,透过现象看本质,能够发现这种表面一片大好的发展趋势背后隐藏着众多风险。值得指出的是,从2008年以后国家调整了货币政策,对商业银行的信贷业务产生了促进作用,加速了其增长,但这种增长很大程度上不是实际增长,而是归功于转变计量方法,原来部分表外业务按新计量方法移至表内,以前由主营业务创造的利息收入,取而代之由中间业务收入转化实现。这种调换在实际情况下很小程度改变利润,但却对不良贷款产生很大影响,使其有了显著下降。举例说明,我国商业银行在2010年,人民币贷款增额突破9万亿元大关,达到9.6万亿元。根据公式,不良贷款率=不良贷款额/总贷款额,这种变化导致我国总贷款额激增,即分母增大,这种增大远远超过不良贷款(分子)的增长额,这种增速的差别干扰了计量结果,表面上呈现出不良贷款率下降的状态,实际上很有可能风险没有减少,甚至可能增加。除此之外,随着市场经济体制的不断完善,国有商业银行纷纷进行了所有制改革,备受关注的不良贷款在这一过程中悄无声息地被分离,这一动作对不良贷款率及不良贷款余额的计算构成影响,也是产生不良贷款率下降的又一因素。原中国银监会副主席,唐双宁把“剥离”形象地比喻为吃“降压药”,并对此现象解释说“到这不是依靠自身体制改善的结果。”因此,“双降”现象背后的隐形风险不容忽视。

2 资本充足率

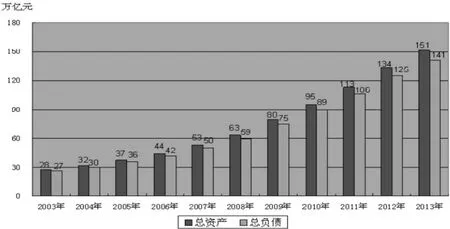

我国银行业金融机构资产规模从2003-2013年有了稳步的增长,具体情况如图3所示。

图3 银行业金融机构资产规模情况表

资本充足率表达式:

资本充足率=(核心资本+附属资本)/加权风险资产总额× 100%(28%为达标)

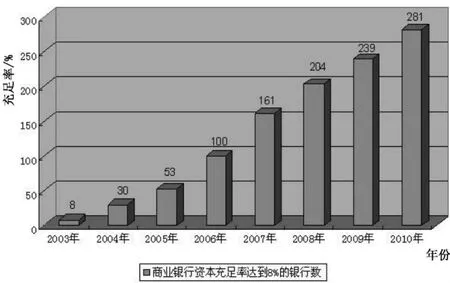

2003-2010年我国商业银行资本充足率达标情况如图4所示。

图4 商业银行资本充足率水平超过8%银行数

从上述资产规模数据及资本充足率超过8%银行数不难看出,近年来我国商业银行在这两方面表现的都不俗,资产规模连年增长,2013年更是突破150万亿元,资本充足率方面由2003年超过8%的3家银行,经过8年的发展,截至2010年12月突破8%资本充足率的商业银行数我国已高达281家,种种数据昭示了我们已经取得了比较不错的风险管理成绩。但是真实情况是这样吗?数据不可不信也不可全信,数据是准确无误的,但是现实运作过程中,部分商业银行为了应付监管机构,达到其要求,很大程度上在资本市场上进行大量的再融资项目,这种过度的行为所达到的效果就是短暂改善资本充足率状态。由此可见,这种行为只是暂时起到止痛作用,不能从根本上解决最终问题,不是长久之计。表面上符合要求的资本充足率,实际上隐患重重,现实来讲,如果切实践行“巴塞尔协议III”中风险管理要求,那么商业银行应该将重点放在充分发挥核心竞争力上,而不是一味地追求高增长,只有核心竞争力不断加强,我国商业银行风险管理能力才能实现质的飞越。

总之,信用风险是我国商业银行所面临风险的重中之重,如何正确看待和处理信用风险关乎我国商行的生死存亡,因此无论是上到国家层面,还是下到每位中国公民,我们都有责任和义务为改善我国商行的信用风险贡献自己的一份力量。

[1]黎代福.商业银行全面风险管理的问题与对策——基于中国建设银行的分析[J].财会通讯:学术版,2006(5):20-23.

[2]李小娟.人民币汇制改革对我国商业银行风险管理的挑战[J].金融论坛,2006(11):58-63.

[3]刘晓勇.商业银行风险控制机制研究[J].金融研究,2006(7):78-85.

10.3969/j.issn.1673-0194.2015.05.090

F830.33

A

1673-0194(2015)05-0182-02

2014-12-22