基于GARCH模型的互联网金融市场风险度量

2015-07-05孙皓

作者简介:孙皓(1989-),男,汉族,山西临汾,硕士研究生,重庆工商大学,经济与社会发展统计方法及应用。

摘要:随着科学技术的发展,互联网金融逐步进入人们的生活。其带来的风险就成为我们不得不考虑的问题。本文应用Garch模型对互联网金融风险的度量进行了探讨,并将Garch模型应用在Bitcoin、上证380指数和深证成指的风险度量实证分析中,并对其风险情况进行了讨论。

关键词:金融风险度量;Garch模型;互联网金融

1.引言

当前,随着金融行业以及互联网的迅猛发展,互联网金融逐渐的进入人们的生活中,不论是网络购物或者网上银行,都属于互联网金融的一份子。互联网金融迅速发展的同时,互联网金融的风险就成为我们不得不讨论的话题。互联网金融具有互联网和金融的双重特性,这就决定了互联网金融度量就更加复杂,决定了互联网金融风险比起其他风险更加难度量和防范。

本文主要运用GARCH模型针对互联网金融产品和股票产品的VaR值计算方法进行分析,通过计算Bitcoin、上证380指数和深证成指的VaR值来度量其风险大小,并做比较分析。

2.VaR(Value at risk)方法的原理及计算方法

2.1VaR方法原理

从其名称就能够看出,VaR方法就是在险价值[1],具体含义就是指市场处于正常波动的状态下,在给定的置信度水平下,投资或者投资组合在一定持有期内可能损失的最大价值。该方法是J.P.Morgan的风险管理人员[2]为了弥补名义值方法和波动性方法的不足而提出的。其含义用数学表达式表达出来如下:

Prob(△P<-VaR)=1-c式(3.4.1)

其中,△P=Pt+△t-Pt表示组合在未来持有期△t内的损失价值,c就是置信水平,VaR表示在c的置信水平下投资组合的在险价值。由上式可知,VaR可以直接表示未来时期内的损失值,较名义值法、敏感系数法和波动性度量法更直观。

2.2VaR的计算方法

VaR的计算方法有很多种,常用的VaR的计算方法有收益率映射法、标准历史模拟法以及蒙特卡洛模拟法。本文中由于采用Garch模型进行数据模拟并计算VaR值,因此本文应用的为蒙特卡洛模拟法计算VaR值。因此,在这里只介绍蒙特卡洛模拟法。

利用蒙特卡洛模拟计算VaR的步骤如下:(1)选择符合所度量资产价格分布的随机模型,并确定模型中的相关参数;(2)模拟资产价格的走势,得到多个未来价格的分布值;(3)根据资产未来价格分布,以及给定的置信水平,确定分位数,得出给定置信水平下资产的风险价值。

3.Garch模型(generalized ARCH model)

Garch模型[4]称为广义自回归条件异方差模型,是用来描述时间序列数据波动情况和集群特性的模型。

Garch模型的基本思想是使用条件分布的滞后值代替ARCH模型中需要的众多滞后值。Garch模型通常包括两部分:条件均值和条件方差。标准的Garch(1,1)模型为:

yt=μt+t,t=1,2,…,T式3.1

2t=+a2t-1+β2t-1式3.2

其中,μt為变量条件均值,t是随机误差项,t=et(2t)12=ett,2t是t的条件方差,et~i.i.N(0,1)。且t|It-1~i.i.N(0,2t),It表示在t期的已知信息集。为了保证条件方差2t恒正,要求系数α>0,β>0。α+β<1确保模型是平稳的。

4.实证分析

本文选取的数据分别是2013年3月24日到2015年3月23日每日16时比特币与人民币兑换值(BIT),以及上证380指数(SH380)和深证成指(SZCZ)的收盘数据。比特币与人民币的兑换值数据来源于blockchain.info,上证380指数和深证成指来源于通达信软件。剔除无效数据,共得到286组有效数据。

4.1原始数据处理

图4-1BIT、SZ380和SZCZ的走势图

根据走势图我们可以看出,BIT、SZ380和SZCZ均具有明显的长期趋势,因此,在分析时首先要剔除其长期趋势,即令其收益率为对数收益率。

Ri,t=lnRi,tPi,t-1,t=1,2,…,286式4.1

4.2Garch资产模型参数估计

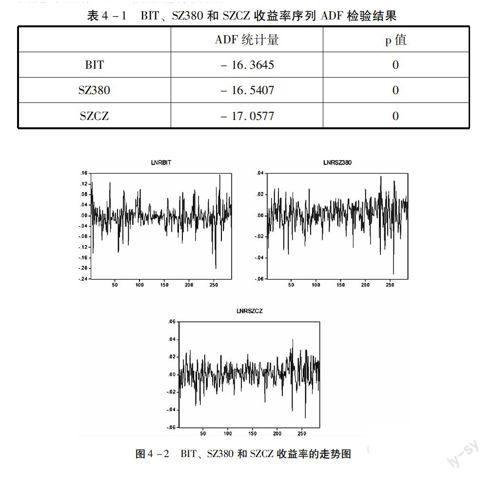

通过BIT、SZ380和SZCZ收益率序列的走势图以及ADF检验结果可以得出,这三种资产收益率为白噪声序列。符合Garch序列的特点,因此可以用Garch模型进行模拟。

4.3VaR的计算

本文对未来收益率序列的数据模拟应用了matlab中的Garch模型数据模拟,将上述参数带入到程序中,计算得到1000个收益率的模拟值。由于VaR是损失值,根据式4.1以及2015年3月6日的数据,可以求得3月7日的1000个可能未来可能损失值。对其从小到大排列,分别选取第951和第991个值即为各资产在0.95和0.99置信度下的VaR值。

5.结论

从上述实证结果可以看出,Bitcoin的风险值高于股票资产额风险值,是高风险投资产品,其风险值是股票资产的数十倍,因此,风险厌恶型投资者不适宜对Bitcoin的投资。其次,Garch模型对资产收益率序列的模拟结果较好,能够较好的完成收益率序列模拟的任务,在本方法中采取了蒙特卡洛模拟法,对于存在缺失数据的资产也能够较好的估计其风险值。(作者单位:重庆工商大学)

参考文献:

[1]戴国强,徐龙炳.VaR方法对我国金融风险管理的借鉴及应用[J].金融研究,2000(7):45-51.

[2]Morgan,J.P.Rish metrics-risk metrics moniter[J].Second Quarter,1996

[3]郑文通,金融风险管理的VaR方法及其应用[J].国际金融研究,1997(9).

[4]陈林奋,王德全.基于Garch模型及VaR方法的证券市场风险度量研究[J].工业技术经济,2009(11):128-137.