我国货币政策传导机制效应分析

2015-06-23杨梅

杨 梅

(福建师范大学 经济学院,福建 福州 350108)

我国货币政策传导机制效应分析

杨 梅

(福建师范大学 经济学院,福建 福州 350108)

从西方货币政策传导机制理论出发,分别利用货币供应量、实际利率与各个宏观经济变量建立两组VAR模型,并以脉冲响应法和方差分解法进一步分析了货币供应量、实际利率与GDP、房地产投资、CPI之间的关系,结果表明:货币供应量受房地产投资和GDP的影响为正向作用,CPI对货币供应量的作用具有反向作用。实际利率对GDP和房地产投资、CPI的影响为负作用,因此,实际利率的提高会减少投资,进而影响GDP的增长,使收入减少、消费缩紧、CPI降低。

货币政策;货币供应量;实际利率;AR模型;传导机制

0 引 言

货币政策是政府在市场经济条件下调控市场的重要宏观经济政策。所谓货币政策传导机制就是中央银行运用货币政策工具影响中介目标(如利率和货币供给量等),进而最终实现既定政策目标的传导途径与作用机理。随着我国经济的不断发展和社会主义市场经济体系的逐步完善,政府的职能从对市场的直接干预逐步过渡到以市场化手段和工具间接调控,而货币政策又是政府间接调控市场的重要工具。[1]24-27目前,我国已经初步建立了一套货币政策的传导机制,这对中央银行调控市场失灵,优化社会资源配置,提高防御市场风险的能力,加强宏观经济调控以维持宏观经济稳定发挥了巨大作用。然而,我国货币政策调控机制还存在很多缺陷,从而影响了货币政策调控效果,这与货币政策传导机制存在梗塞问题汲汲相关[2]8-10。如何通过实践经验来丰富货币政策传导机制的理论基础,以避免由于市场环境变化导致的中介指标反应不灵敏、指标传导作用不显著等问题也成了学者们竞相争论的问题,这也是完善宏观经济理论体系的重要问题。

1 相关文献综述

货币政策的传导机制理论从货币数量论开始。美国的费雪和英国的马歇尔和庇古认为,物价水平和货币数量之间存在正比例关系,货币数量的变动只影响物价水平的变动,对实际产出没有显著影响。根据费雪的交易方程式,当现金M0变动时,存款货币M1及存款货币总额均发生变动,并且由于商品交易量和货币流通速度假设是一个常量,所以货币供应量的变动最终只会引起物价水平的运动[3]53-57。1936年,凯恩斯发表的《就业利息和货币通论》中提出的货币政策传导机制是货币政策—市场利率—投资—产出与国民收入—物价水平。他认为:如果一国实行扩张性的货币政策,使货币供应量增加,在货币需求不变的情况下,货币供应量的增加使市场利率趋于下降,使融资成本降低,全社会投资增加,由此带来产出增加和国民收入增加,达到充分就业状态后使物价水平上升,因而利率是货币政策传导机制的核心[4]12-15。20世纪50年代的货币学派代表人物——弗里德曼强调:货币供应量在整个货币政策传导机制上的重要作用,他认为当一国实行扩张性的货币政策会引起货币供应总量的增加,当货币需求不变,货币供应量的增加将引起市场利率的下降,使社会融资成本降低,引起投资增加,投资的增加如果达到充分就业状态后会引起物价上升,包括金融资产价格上升,同时引起货币需求增加,引起利率上升,投资下降,新增加的货币需求抵消了货币供应的影响,如果两者在更高水平上达到均衡,那么对物价将不会产生影响,如果不均衡,那么产生通货膨胀或通货紧缩[5]53-62。

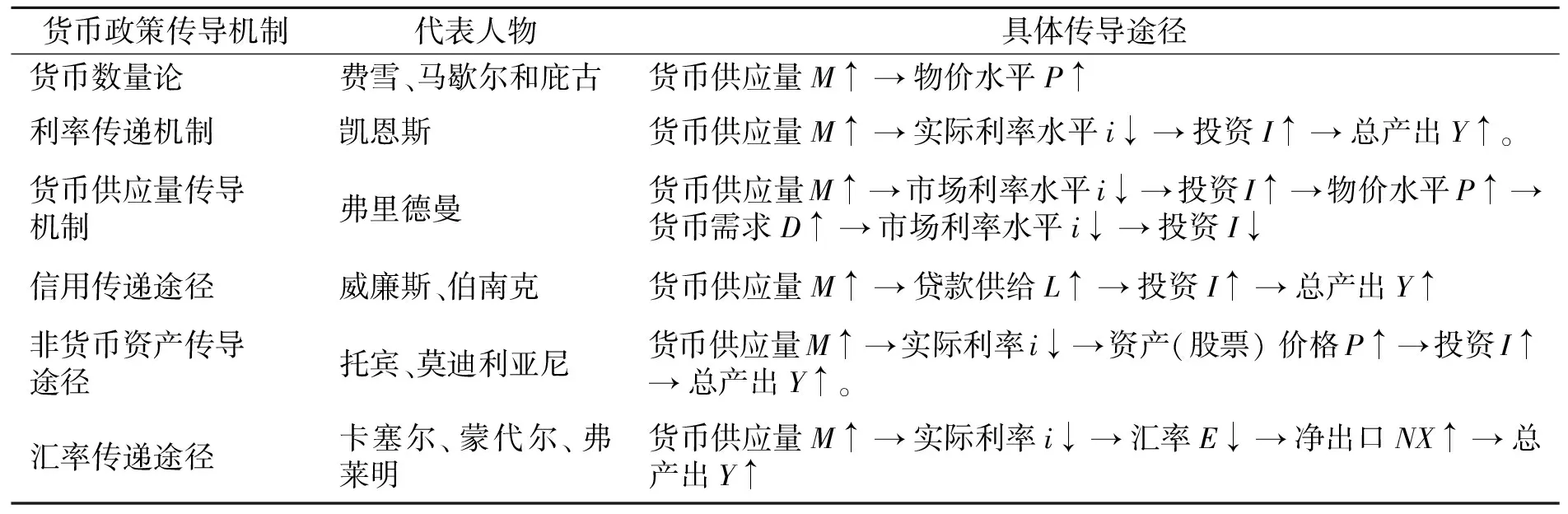

目前,西方的货币政策传导机制主要通过以下4个途径:利率传导途径、信用传导途径、非货币资产传导途径、汇率传递途径。其中,利率传导途径就是以凯恩斯为基础的传导机制。信用传导途径的理论基础是威廉斯提出的贷款人信用可能性学说,伯南克则在此理论基础上进一步提出了银行借贷途径和资产负债途径两种理论,并得出货币政策传递过程中即使利率没发生变化也会通过信用途径来影响国民经济总量[6]23-27。非货币资产传导途径主要包括托宾的Q 理论和财富效应理论。托宾提出:一个企业的市场价值(主要指股票价格)除以企业资本的重置价格,得到一个Q值。当Q大于1 时,企业的市场价值大于资本重置价格,新的实物资本相对便宜,企业更愿意扩大对新的机器厂房设备的投资,托宾理论还作了如下描述:当一国扩大货币供应量时,市场利率下降,引起债券价格和银行存款收益下降,居民和企业增加对股票的持有,使得股票价格上升,Q值上升,导致直接投资扩大,产出扩大。财富效应理论的基础是莫迪利亚尼的生命周期收入理论。持财富效应货币政策传导机制的学者认为:一国扩大货币供应量,会引起市场利率下降,金融资产价格上升,社会财富增加,消费支出增加,经济总产出增加[7]161-163。随着我国国际贸易的不断发展,汇率已成为开放经济中重要的宏观经济变量。关于汇率传导机制的理论主要有购买力平价理论、利率平价理论和蒙代尔—弗莱明模型等。货币政策传导机制相关理论如表1所示。

表1 货币政策传导机制相关理论

2 研究方法及数据处理

货币政策传导机制的研究多运用向量自回归模型(VAR)。向量自回归模型最早由美国学者Sims在1980年提出,这种方法是用模型中所有当期变量对所有变量的若干滞后变量进行回归,以此估计内生变量的动态关系。该模型的优越性主要体现在:一方面不再区分内生变量和外生变量,而把模型中所有变量都视作内生变量,从而减少由于主观判断偏差而增加的联立方程组模型中的不确定性;另一方面不以严格的经济理论为依据,只要变量之间存在相关关系,就可以把它们全部包含在模型中。

VAR模型的定义式:设Yt=(y1t,y2t,…,yNt)T是N×1阶时序应变量列向量,则p阶VAR模型为:

式中,Πi(i=1,2,…,p)是第i个待估参数N×N阶矩阵;Ut=(u1t,u2t,…,uNt)T是N×1阶随机误差列向量;Ω是N×N阶方差协方差矩阵;p为模型最大滞后阶数。

VAR模型一般与脉冲响应函数、方差分解结合起来,以研究模型变量的动态特征。脉冲响应函数可以较好地描述模型内各向量之间的影响轨迹,从而有效衡量来自随机扰动项一个标准差冲击对内生变量未来取值的影响,并直观地刻画变量之间的动态交互作用及效应。而方差分解是通过分析每一个结构对内生变量冲击的贡献度,进一步评价不同结构冲击的重要性。它给出的是对VAR模型中的变量产生影响的每个随机扰动的相对重要性信息。

本文以货币政策传导机制中利率(R)和货币供应量(M2)为媒介,对国内生产总值(GDP)、房地产投资(I)、居民消费物价指数(CPI)的影响效应分析。在此本文建立两个VAR模型,分别采用两组变量,每组变量包含4个内生变量。第一组变量包括国内生产总值、房地产投资、居民消费物价指数和货币供应量。即:Yt=(LM2,LGDP,LI,LCPI);第二组变量包括国内生产总值、房地产投资、居民消费物价指数和利率,即:Yt=(LR,LGDP,LI,LCPI)。[8]124-127

本文选取的指标有:

(1)利率。选取一年期存款利率为基准利率,并是经过当期的通货膨胀率衡量指标CPI调整之

后的实际利率值*数据来源:中国人民银行官网:http://www.pbc.gov.cn/;中国统计年鉴;中国金融统计年鉴。。

(2)货币供应量。选取广义货币供应量M2,即交易货币(M1)加上定期存款与储蓄存款之和。

(3)国内生产总值和居民消费物价指数、房地产投资。为消除数据中可能存在的异方差和避免因数据变化带来的剧烈波动,本文对各变量取自然对数值[9]128-131。

3 实证分析

3.1 变量平稳性检验

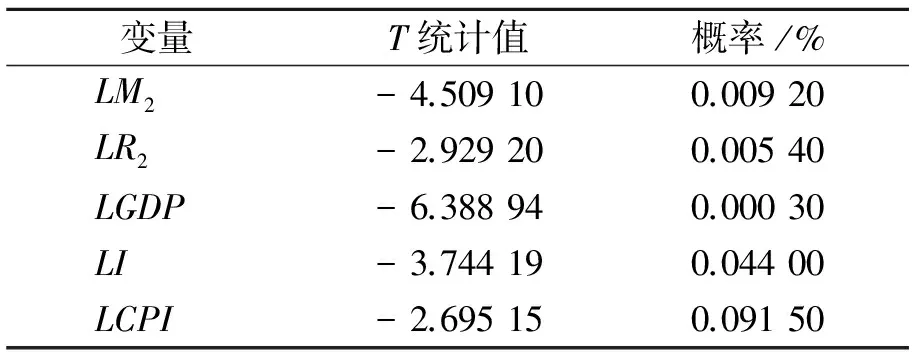

为了防止变量伪回归现象的发生,通过ADF(Augmented Dickey - Fuller test)方法检验数据的平稳性,结果如表2所示。

表2 ADF检验结果

从表2可以看出:在10% 的置信水平下,所有变量都是平稳的,序列不存在单位根。

3.2 Granger因果检验

3.2.1 货币供应量传导机制的Granger因果检验

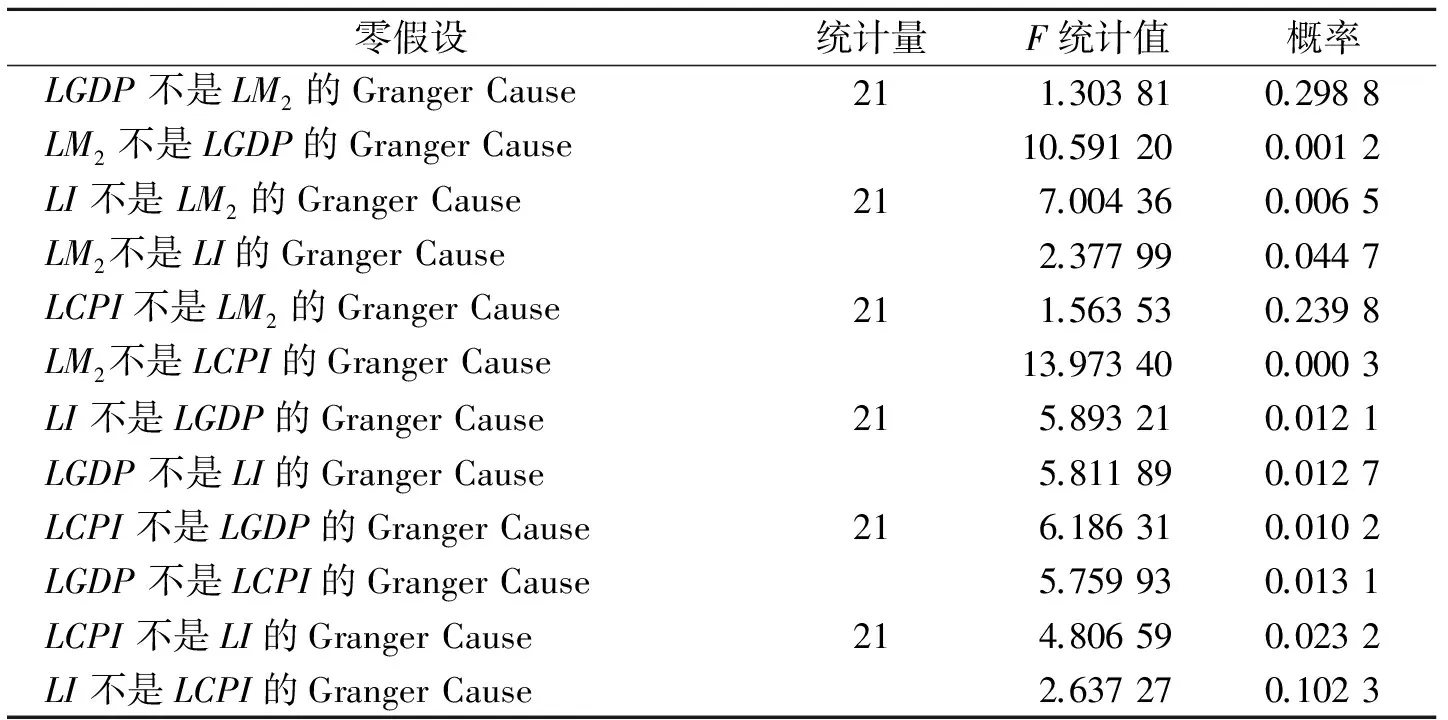

通过格兰杰因果检验分析货币供应量与实体经济变量之间的关系,如表3所示。

表3 货币供应量与各经济变量的Granger因果检验

注:滞后阶数为2阶,prob概率为拒绝零假设时犯错误的概率。

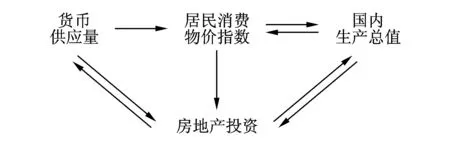

由表3可知,货币供应量是引起国内生产总值、居民消费物价指数、房地产投资三者变化的主因。因为货币供应量增加,引起房地产投资的增加和物价水平的提高,房地产投资的增加也要求货币供应量相应的增长,二者相互作用。房地产投资的增加引起了社会生产量的增加,即国内生产总值的增加,国内生产总值的增加又促进了房地产投资,二者也是相互作用的。另外国内生产总值的增加会导致物价的上涨,物价的上涨又导致国内生产总值增加。四者的关系如图1所示。

图1 货币供应量与实体经济的影响机制

3.2.2 利率传导机制的Granger因果检验

下面通过格兰杰因果检验分析实际利率与实体经济变量之间的关系,具体采用Granger因果检验方法进行检验,结果如表4所示。

表4 货币供应量与各经济变量的Granger因果检验

注:滞后阶数为3阶,prob概率为拒绝零假设时犯错误的概率。

由表4可知,实际利率的变化引起房地产投资的变化,房地产投资的变化引起国内生产总值和居民消费物价指数的变化,国内生产总值和物价水平又反向影响房地产投资。另外,国内生产总值又会引起居民消费物价指数的变化,居民消费物价指数的变化又会引起实际利率的调整,4者的关系如图2所示。

3.3 VAR模型的建立

3.3.1 货币供应量传导机制的VAR模型

图2 实际利率与实体经济变量影响机制

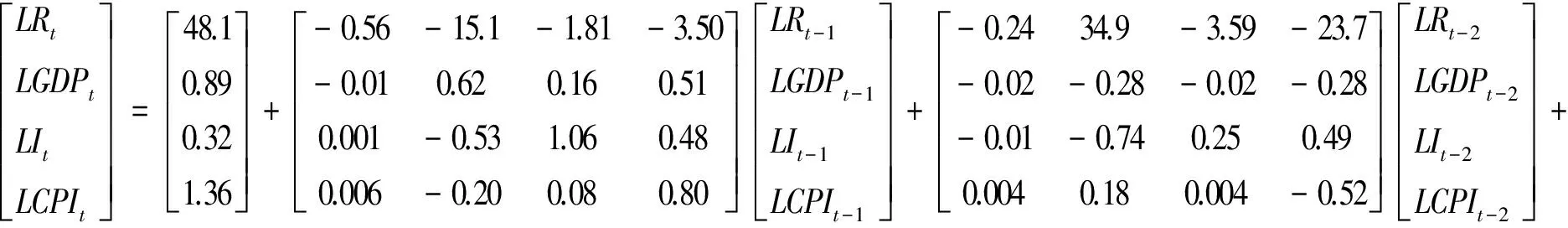

(1) VAR模型分析。本文利用SC 准则、AIC信息准则验证后可知,货币供应量的VAR方程的滞后阶数为2阶,所得VAR模型为:

上述4个VAR模型方程的可决系数分别为 R=0.999、0.999、0.999、0.952,说明方程的拟合度较高。VAR模型的稳定性检验结果显示所有特征根都在单位圆内,因此VAR模型是稳定的。从方程不同滞后期的系数来看,当期货币供应量受滞后一期货币供应量、GDP、房地产投资的影响为正作用,其它为负作用;当期GDP受滞后一期货币供应量、GDP、滞后两期房地产投资的影响为正作用,其它为负作用;当期房地产投资受滞后一期货币供应量、房地产投资、滞后二期房地产投资的影响为正作用,其它为负作用;当期居民物价指数受滞后一期居民物价指数、GDP、滞后二期房地产投资的影响为正作用,其它为负作用。

(2)脉冲响应分析和方差分解分析。本文在以上VAR模型的基础上进行脉冲响应分析和方差分解分析,得到货币供应量脉冲响应分析结果[10]128-131LM2在受到自身的一个标准差扰动冲击后,在第1期就做出了0.012个单位的正面反应,在第3期达到高峰,为0.017 6,总体来看,呈缓慢的变化状态,但均为正面冲击。LGDP和LI对LM2也均为正面冲击,LCPI对LM2为负面冲击,在第4期达到最大,为-0.005 6,而后逐渐减弱并趋于0;LGDP对自身的冲击在第2期达到最大,为0.013,第2期后逐渐下降趋于0。LM2和LI对LGDP的正面冲击明显,LCPI对LGDP的冲击为负面冲击,在第3期负面冲击最大,为-0.009 3,而后逐步趋于0;LI对自身的冲击一直为稳定的正面冲击,LM2对LI的冲击也为正面冲击,LGDP对LI的冲击在第3期由正转负,第5期达到最大,第7期又由负转正,LCPI对LI的冲击在0附近徘徊;LCPI、LM2、LGDP、LI对LCPI的冲击最后都趋于0,如表5所示。

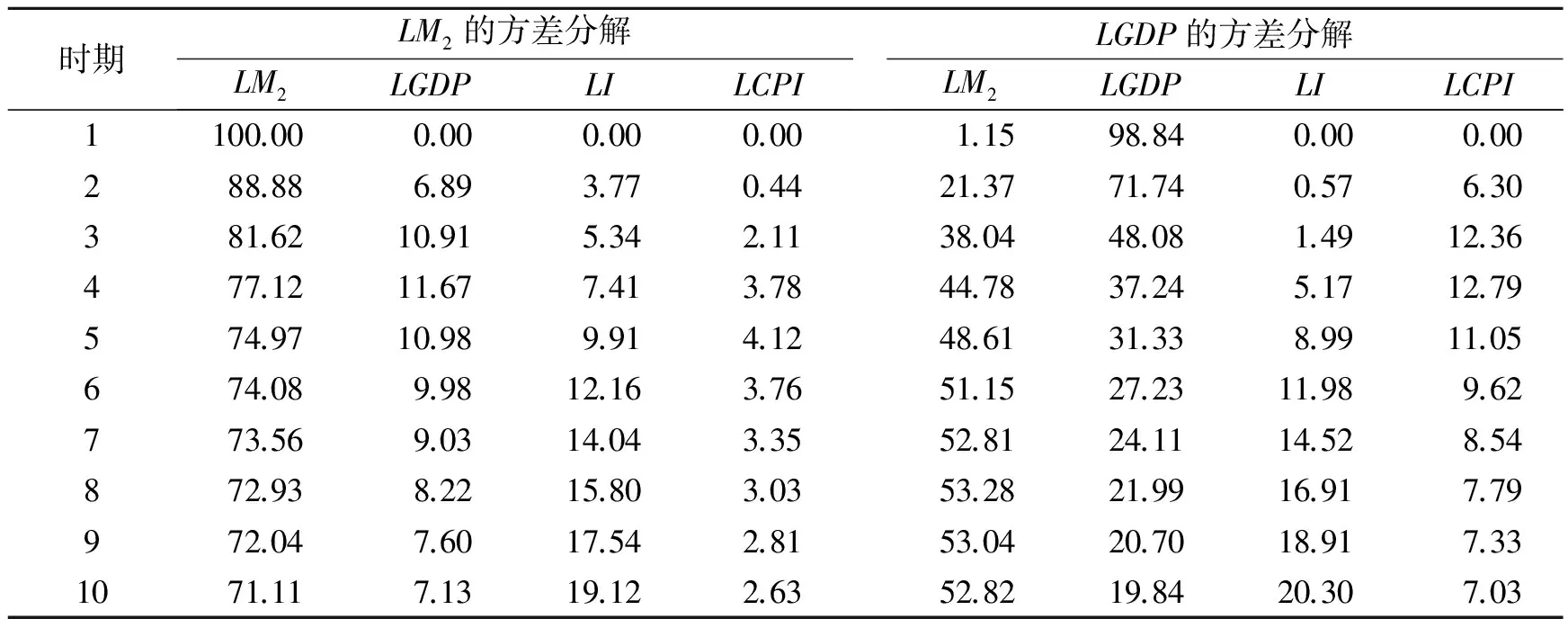

表5 货币供应量影响机制方差分解分析结果

续表5

时期LI的方差分解LCPI的方差分解LM2LGDPLILCPILM2LGDPLILCPI15.1631.0463.790.001.0632.948.5357.48224.7317.6856.571.0148.8327.874.4918.82330.3310.3858.051.2350.2019.135.8024.87427.219.9161.631.2446.4618.6310.2324.68524.8010.4561.782.9644.0521.789.3224.85625.239.7161.383.6741.4722.518.6927.32727.178.7160.783.3441.4422.478.6627.43828.858.1159.963.0741.2622.428.6827.63930.487.7958.872.8641.7222.228.6127.451032.797.5657.012.6442.2121.968.6227.21

由脉冲响应分析和方差分解分析结果可知,LM2的自我贡献度达到71.11%。LGDP对LM2的贡献度在第四期达到高峰,为11.67%,以后逐步下降,最后为7.13%。LI对LM2的贡献度逐期递增,第十期为19.12%。LCPI对LM2的贡献度在第五期达到高峰,为4.12%,最后下降为2.63%;LGDP的自我贡献度下降幅度大,第十期为19.84。LM2对LGDP的贡献度在第七期开始稳定,最终为52.83%。LI对LGDP的贡献度稳步增长,第十期为20.3%,LCPI对LGDP的贡献度在第四期达到高峰,为12.79%,随之下降;LI对自身的贡献度最终稳定在57.01%,LM2对LI的贡献度逐步增加,最终为32.79%。LGDP和LCPI对LI的贡献度不大;LM2对LCPI的贡献度最大,为42.21%,LGDP对LCPI的贡献度为21.96%,LCPI自身的贡献度为27.21%,LI对LCPI的贡献度仅为8.62%。

货币供应量具有较强的自我累计效应,LGDP、LI、LCPI对LM2的影响都不大,但LM2对LGDP、LI、LCPI的影响则比较大,由此可知,货币供应量对国内生产总值、房地产投资、居民消费价格指数有较大的带动作用[11]70-77。

3.3.2 利率传导机制的VAR模型

(1)VAR模型分析。本文利用据SC准则、AIC 信息准则验证后可知,实际利率的VAR方程的滞后阶数为3阶,所得VAR模型如下:

上述四个VAR模型方程的可决系数分别为:R=0.827、0.998、0.999、0.920,说明方程的拟合度较高。VAR模型的稳定性检验结果也显示,所有特征根都在单位圆内,因此,VAR模型是稳定的。从方程不同滞后期的系数来看,当期实际利率受滞后二期GDP、滞后三期利率、房地产投资、CPI的正作用,其它为负作用;当期GDP受滞后一期、三期GDP、滞后一期、滞后三期房地产投资、滞后一期CPI的影响为正作用,其它为负作用;当期房地产投资受滞后一期利率、滞后三期GDP、滞后一期、二期房地产投资、滞后一期、二期CPI的影响为正作用,其它为负作用;当期CPI受滞后一期、二期利率、滞后二期GDP、滞后一期、二期、三期房地产投资、滞后一期、三期CPI的影响为正作用,其它为负作用。

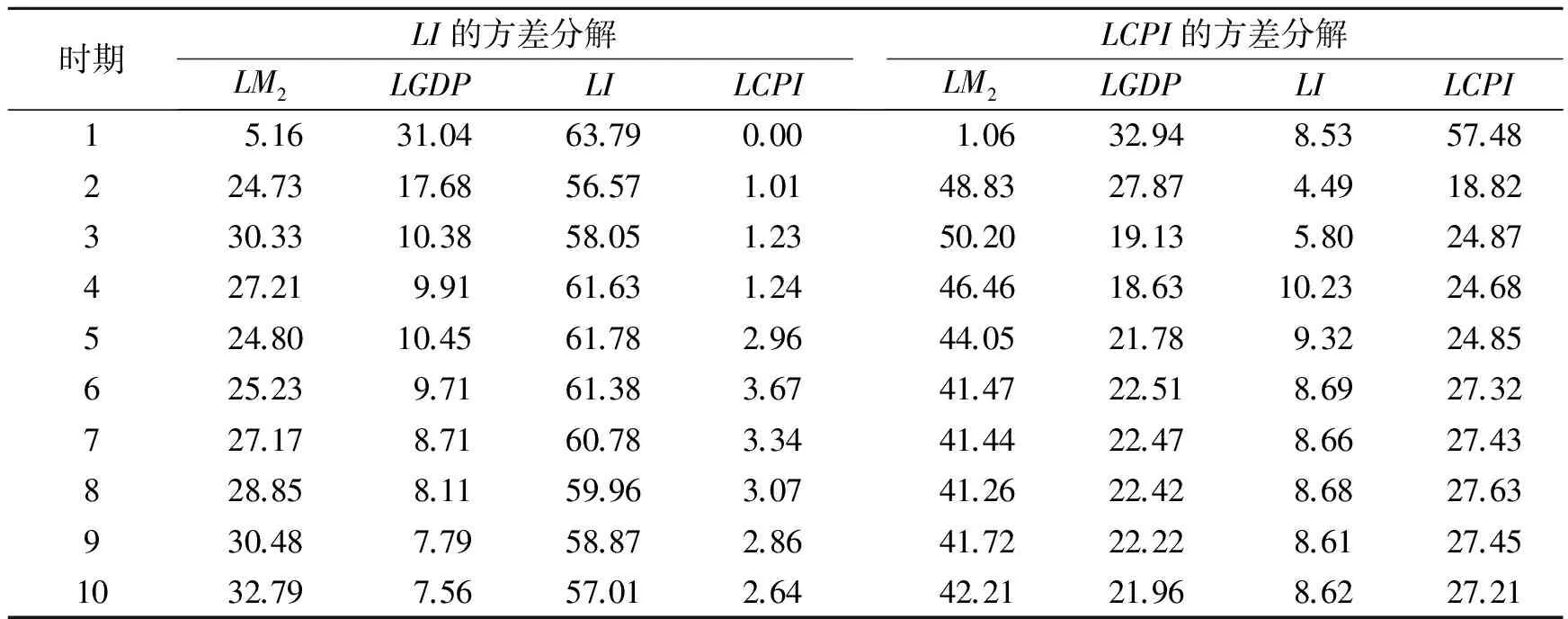

(2)脉冲响应分析和方差分解分析。在以上VAR模型的基础上进行脉冲响应分析和方差分解分析,可以得到货币供应量脉冲响应分析结果。LCPI、LR、LGDP、LI对LR的冲击经过五期变动后,最后都趋于0;LGDP和LI、LCPI对LGDP的冲击均为正面冲击,LR对LGDP的冲击为负;LGDP和LI、LCPI对LI的冲击也均为正面冲击,LR对LGDP的冲击为负,且负作用在不断增大;LCPI、LR、LGDP、LI对LCPI的冲击经过五期变动后最后也都趋于0,如表6所示。

由表5和表6可知,LR的自我贡献度在第四期达到稳定,最终为43.26%。LGDP对LR的贡献度变化缓慢,第十期为39.01%。LI、LCPI对LR的贡献度逐期递增,最后为8.29%和9.44%;LGDP的自我贡献度缓慢下降,第十期为28.88%。LR对LGDP的贡献度逐渐下降,最终为48.62%。LI对LGDP的贡献度稳步增长,第十期为20.68%,LCPI对LGDP的贡献度极低,可忽略不计;LI对自身的贡献度最终稳定在47.80%,LR对LI的贡献度先减后增,最终为24.47%。LGDP对LI的贡献度最终稳定为25.40%,LCPI对LI的贡献度极小,可忽略不计;LR对LCPI的贡献度最大,为58.24%,LGDP对LCPI的贡献度为26.89%,LCPI自身的贡献度为11.05%,LI对LCPI的贡献度仅为3.83%。

表6 利率影响机制方差分解分析结果

续表6

时期LI的方差分解LCPI的方差分解LRLGDPLILCPILRLGDPLILCPI128.4846.0525.470.0060.5028.431.379.70225.1042.0032.450.4554.8029.483.2012.52318.7631.8747.292.0857.9927.293.5711.15417.5827.0353.631.7658.7427.163.2810.83516.0030.1352.511.3558.5527.013.2911.15615.6025.8755.882.6658.2326.903.6911.18716.5825.1155.732.5858.0227.043.8211.11818.9225.8253.032.2358.1726.933.8311.07921.3026.5949.942.1758.2526.873.8311.051024.4725.4047.802.3358.2426.893.8311.05

一般地,实际利率的自我累计效应较高,但不如货币供应量的自我累计效应,LGDP对LR的影响较大,LR对LGDP、LCPI的影响也较大,由此可知,货币供应量对国内生产总值、居民消费价格指数有较大的带动作用。LI的自我累计效应较高,且受到LGDP和LR的影响相当[12]26-33。

4 结 语

通过以上分析可知,货币供应量受房地产投资和GDP的正向影响,且货币供应量受自身前期的影响,房地产投资、GDP的正向影响依次递减,因此,货币供应量的自身累计效应较强。同时,房地产市场的繁荣和经济的增长也会刺激货币供应量的增加。CPI对货币供应量的作用为反向作用,居民物价指数的增长会导致政府紧缩的货币政策,最终减少货币供应量。另外,货币供应量对GDP、房地产投资和CPI的影响很大,且都为正向影响。因此要发展货币市场,完善货币市场制度基础,扩充货币市场容量,建立长期完善的货币市场体系[13]43-59。

实际利率对GDP和房地产投资、CPI为负作用,实际利率的提高会减少投资,进而影响GDP的增长,收入的减少,消费的缩紧,CPI的降低。因GDP、房地产投资、CPI对利率的影响都是滞后的,且长期趋于0,其原因主要是实际利率会随着市场的调整,逐步接近于市场利率,达到平衡。因此,国家要逐步推进利率市场化,进一步发挥利率途径的传导作用。长期以来,我国一直处于利率压制的金融体制下,利率对货币政策传导的作用十分有限,因此,推进利率市场化改革势在必行。

[1] 张超.我国货币政策传导机制实证研究[J].区域金融研究,2010(6).

[2] 杨柳.我国货币政策传导机制研究[J].甘肃金融,2009(12).

[3] 蒋敏.西方货币政策传导机制理论评述[J].南开经济研究,2000(2).

[4] 凯恩斯.就业利息和货币通论[M].北京:世界图书出版社,2011.

[5] 伯南克.金融危机之非货币因素如何加剧大萧条之蔓延[J].美国经济评论,1983(6).

[6] 禄晓龙,刘陪生.我国房地产价格波动与货币政策联动关系的实证分析[J].西部金融,2014(2).

[7] 牛卫东.中国金融结构与货币政策传导机制的实证分析[J].统计与决策,2013(10).

[8] 贾丽平,郭薇.我国货币政策调控房地产价格的实证分析[J].统计与决策,2014(8).

[9] 杨赞,沈彦皓.货币政策传导中房价对居民消费作用的实证分析[J].统计与决策,2013(2).

[10] 王宏涛.货币政策调控对资产价格波动影响效应的实证研究[J].财经论坛,2010(21).

[11] 王晓枫,王秉阳.基于流动性动态特征的货币政策效果与工具选择[J].经济学动态,2013(9).

[12] 赵进,文闵捷.央行货币政策操作效果非对称性实证研究[J].经济研究,2005(2).

[13] 刘金全.货币政策作用的有效性和非对称性研究[J].管理世界,2002(3).

(责任编辑 王栓芹)

Effect Analysis of Our Monetary Policy Transmission Mechanism

YANGMei

(SchoolofEconomics,FujianNormalUniversity,Fuzhou,Fujian,350007,China)

From the theory of western monetary policy transmission mechanism, the paper established two groups of VAR models by using money supply, real interest rates and macroeconomic variables, and then analyzed the relationship between money supply, real interest rates and GDP, real estate investment, as well as CPI by means of impulse response and variance decomposition analyses.Empirical analysis shows that the money supply has the positive effect on real estate investment and GDP while the CPI has reverse effect on the money supply.Meanwhile, real interest rates have negative effect on GDP, real estate investment, and CPI.Therefore, for the increase of real interest rates can reduce investment, affect the growth of the GDP, lower the citizen's income, tighten the consumption and decrease the CPI.

monetary policy;money supply;real interest rate;VAR model;transmission mechanism

2015-04-10

杨梅,女,福建宁德人,福建师范大学经济学院在读硕士研究生,研究方向:西方经济学。

F820

A

1008-5645(2015)04-0040-08