我国管理层持股对公司业绩的影响研究

——基于产品市场竞争的视角

2015-06-23李辉王聪

李 辉 王 聪

(西北大学 经济管理学院,陕西 西安 710127)

我国管理层持股对公司业绩的影响研究

——基于产品市场竞争的视角

李 辉 王 聪

(西北大学 经济管理学院,陕西 西安 710127)

以往考察管理层持股与公司业绩的研究均没有考虑产品市场竞争程度的影响,而超产权理论认为,产品市场竞争是公司业绩改善的根本保证。为此,通过构建动态面板数据模型,采用DIF-GMM估计方法,以我国沪、深两市2011—2014年的A股上市公司为研究样本,探讨了产品市场竞争对管理层持股与公司业绩的影响。研究发现:产品市场竞争对管理层持股的激励效果具有显著影响,产品市场竞争程度越高,管理层持股的激励效果越好;产品市场竞争程度越低,管理层持股的激励效果越差。

产品市场竞争; 管理层持股; 公司业绩; 超产权理论; HHI指数

0 引 言

对管理层进行有效的监督和激励,是现代公司治理的核心问题之一。基于标准的委托代理理论,国内外许多学者对管理层持股与公司业绩间的关系进行了大量的实证研究,但得到的结论不尽一致。Fama和Jensen认为,管理层持股与公司业绩的线性关系会随着管理层持股比例的增加,其受外界股东和控制权市场的约束力减弱,此时管理层可能更多地追求自身的利益而偏离公司价值最大化的目标,从而对公司业绩的提高造成负面影响[1]301-325。而Stulz的研究则发现,管理层持股与公司业绩呈倒U型关系,即:公司业绩先随着管理层持股比例的增加而增加,当持股比例达到某一程度后,公司业绩反而随管理层持股比例的增加而下降[2]25-54。于东智和谷立日的研究发现:管理层持股比例与公司业绩呈正相关关系,但处于不同持股比例区间分段回归的相关系数均不具有统计上的显著性[3]24-30。综上所述,学术界对于管理层持股与公司业绩之间的关系仍没有得到一致性的认识,需要更多的经验数据来检验。此外,已有研究在考察管理层持股与公司业绩的关系时,并没有将产品市场竞争的影响考虑在内,而Martin和Parker的“超产权理论”认为,公司业绩与公司面临的产品市场竞争环境有关,而与管理层持股之间没有必然的联系[4]50-112。基于以上学者的观点,本文试图将产品市场竞争的影响纳入管理层持股与公司业绩关系的研究中,以进一步揭示两者之间的关系以及产品市场竞争对管理层持股激励效果的影响。

1 理论分析与研究假设

在公司治理研究的早期,学者们的焦点集中于建立和完善董事会治理机制,然而许多研究均表明,董事会并不能有效地解决股东和管理层之间的利益冲突,于是,产品市场竞争作为一种重要的外部治理机制进入学者们的研究视野。一般而言,产品市场竞争被认为在提高公司业绩,增进社会财富方面具有重要作用,特别是20世纪80年代后期,由于世界范围内公司接管、收购浪潮的迭起,探讨产品市场竞争的文献开始频频出现。Hart较早地分析了作为一种治理机制的产品市场竞争在约束管理者方面所起的作用[5]366-382。Nalebuff和Stiglitz采用了Hart的分析方法,得到了类似的结论[6]21-43。Hermalin则进一步指出了产品市场竞争影响管理者业绩的四种机制:在激烈产品市场竞争环境中利润缩减的收益效应、收益风险随产品市场竞争程度变化的风险调整效应、收益变化对管理者努力程度的影响和较多竞争者提高信息质量的影响[7]350-365。Aghion等运用新制度经济学模型,研究发现产品市场竞争能够对管理层产生财务压力,从而对公司业绩的提升具有积极作用[8]45-73。Tittenbrun和Jack通过分析85篇有关产权与公司业绩的经济研究文献后发现:公司业绩主要与市场结构有关[9]2-15。Martin和Parker于1997年对英国各类公司私有化后的经营效率经过大量的实证调查和比较后发现:在产品竞争比较充分的市场上,公司私有化后的平均收益显著提高;在垄断市场上,公司私有化后的平均收益改善并不明显。上述研究结果表明:产品市场竞争对公司治理与公司业绩具有重要影响。公司面临的产品市场竞争程度越高,公司提升业绩的积极性就越高,管理层持股的激励效果就越好;公司面临的产品市场竞争程度越低,公司提升业绩的积极性就越低,管理层持股的激励效果就越差。换言之,产权安排不一定会促使公司业绩的提高,而产品市场竞争才是促使公司业绩改善的根本保证,管理层持股激励机制只有在充分竞争的产品市场上才能发挥作用。基于上述分析,提出本文的研究假设:产品市场竞争对管理层持股的激励效果具有显著的影响,产品市场竞争程度越高,管理层持股的激励效果越好;产品市场竞争程度越低,管理层持股的激励效果越差。

2 研究设计

2.1 样本选择及研究思路

本文选取我国上海证券交易所和深圳证券交易所2011—2014年的非金融行业A股上市公司的非平衡面板数据为研究样本。在样本的选取过程中,剔除了管理层零持股的公司、ST公司和已经退市的公司以及数据缺失的公司。研究中所使用的数据均来源于CCER数据库以及上海证券交易所和深圳证券交易所公布的上市公司年报。样本的年度分布情况为:2011年515个、2012年521个、2013年562个、2014年552个,合计2150个。本文的研究思路是首先构建公司业绩与管理层持股的非平衡动态面板数据模型,然后根据产品市场竞争程度的衡量指标——HHI指数将样本公司划分为高程度、中程度和低程度三个竞争组,并分别用构建的计量模型进行回归,从而揭示产品市场竞争对管理层持股激励效果的影响。

2.2 变量选择

(1)公司业绩。目前学者们对公司业绩的测度存在较大差异。Demsetz和Lehn以资产收益率和每股收益来衡量公司业绩[10]209-233,而Morck等则以托宾的Q值衡量公司业绩[11]293-315。在中国资本市场上,由于股权分置导致的流通股与非流通股的定价机制不同,从而给托宾的Q值计算带来一定影响。为此,本文采用资产收益率和每股收益来衡量公司业绩。

(2)管理层持股。国内学者的相关研究中比较常见的是将经理、董事会、监事会成员一并纳入管理层范围。本文所指的管理层是指从事公司战略性决策并直接对公司的生产、经营和绩效负责的人员,包括董事会成员、监事会成员、公司经理、副经理、财务负责人、董事会秘书等,但不包括独立董事,因为目前上市公司给予独立董事的报酬或津贴基本上是固定的,与公司的实际经营状况无关。我国上市公司目前管理层持股的来源和构成主要包括内部职工股、管理层激励、管理层发起设立和收购上市公司等,所以仔细辨别管理层持股的具体来源显得不太可能。因此,本文以管理层持股总数为研究对象。

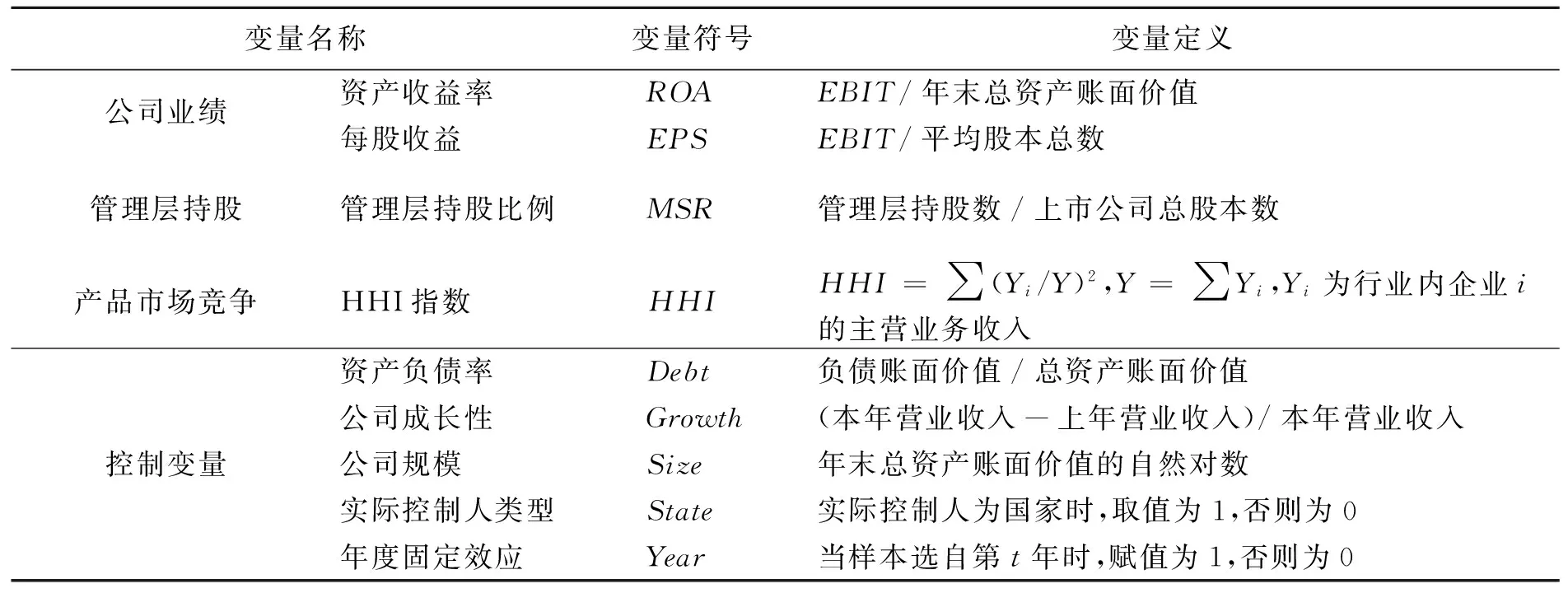

(3)产品市场竞争。已有的研究中常用的衡量指标有:行业的市场集中度比率,度量的是行业中最大的n家企业的主营业务收入占行业总的主营业务收入的比例;规模以上企业数目,以某一行业内行业规模超过一定金额的企业数目衡量产品市场竞争程度;产品的价格弹性,由于单个企业的定价资料难以获取,该变量通常很少在研究中使用;产品市场占有率,即企业主营业务收入占所在行业中所有企业主营业务收入总和的比例;主营业务利润率,即企业主营业务收入与利润总额之比,该指标可以看作是对产品市场竞争的事后测量,因为那些在竞争不太激烈的市场上经营的公司可能以更高的边际成本价格出售其生产的产品,从而获得更高的利润,即产品利润率与公司面临的竞争存在着反向关系;赫芬达尔-赫希曼指数(Herfindahl-Hirschman Index,简称HHI指数)。以上述指标中,行业的市场集中度比率与规模以上企业数目具有相似的含义,产品的价格弹性指标数据搜集难度大,而产品市场占有率和主营业务利润率更倾向于反映单个企业的经营绩效,而不能很好地反映企业面临的行业产品市场竞争程度。行业的市场集中度比率与HHI指数在对产品市场竞争程度的衡量上具有相似的功能,相比较而言,HHI指数能够更准确地反映产品市场竞争程度。基于这种考虑并参照已有的研究,本文采用HHI指数来衡量产品市场竞争程度。此外,本文还选择了资产负债率、公司成长性、公司规模、实际控制人类型以及年度固定效应等作为控制变量,如表1所示。

表1 研究变量及其定义

2.3 模型设计及估计方法

(1)模型设计。从理论上说,良好的公司业绩具有“传递效应”,本期良好的公司业绩会对下一期的公司业绩产生动态连续的影响。为体现这种动态影响效应,本文设立了含有因变量滞后一期动态项的动态面板数据模型。本文的实证研究模型如下:

Performanceit=α0+α1Performancei,(t-1)+α2MSRit+α3Debtit+α4Growthit+α5Sizeit+α6Stateit+α7Yearit+εit

(1)

(1)式中,Performanceit表示i公司第t年的公司业绩,以资产收益率和每股收益来衡量,Performancei,(t-1)为滞后一期的因变量;MSRit为i公司第t年的管理层持股比例;控制变量包括资产负债率、公司成长性、公司规模、实际控制人类型以及年度固定效应;εit为随机误差项。

(2)估计方法。在估计方法上,本文选择Arellano 和 Bond提出的广义矩估计法[12]277-297,即:DIF-GMM估计法来估计动态面板数据模型,其基本思路是先对原动态计量方程进行差分,然后用一组滞后变量作为差分方程中相应变量的工具变量。之所以选择GMM估计,其原因在于:普通最小二乘法会受到横截面个体间不易觉察的异质性以及研究变量可能存在的内生性的影响而产生偏误;群内估计法可以排除个体异质性所带来的偏差,却无法解决内生性问题;工具变量法不受内生性的影响,但却无法回避异质性产生的估计误差。基于上述估计方法的缺陷,本文选用了GMM 估计来对模型参数进行估计,该方法可以同时解决内生性和异质性问题,因而会得到更为准确的估计。GMM 估计法的原理在于:其一,通过一阶差分消除个体固定效应的影响;其二,选取有效工具变量,以剔除可能存在的内生性。为方便说明问题,我们将上述模型简化为 (2) 式。

yit=α0+α1yi,(t-1)+α2xit+vi+vt+εit

(2)

(2)式中,y代表公司业绩,x代表管理层持股比例,vi和vt分别为不同的个体效应、时间效应所带来的偏误,εit是随机扰动项。公式(2)经一阶差分后变为公式(3)。

yit-yi,(t-1)=α1(yi,(t-1)-yi,(t-2))+α2(xit-xi,(t-1))+(vt-vt-1)+(εit-εi,(t-1))

(3)

由公式(3)可以看出,经一阶差分后,公式(3)中因不同个体效应所带来的偏误vi不存在了,而回归元仍可能存在内生性,且yi,(t-1)-yi,(t-2)和εit-εi,(t-1)是序列相关的,因此,必须选定有效的工具变量然后进行估计,基于εit无自相关、前期回归元与未来的随机扰动项不相关的假定,可以得到下面的矩条件:

E[yi,(t-s)(εit-εi,(t-1))]=0,当s≥2;t=3,4,…,T

(4)

E[xi,(t-s)(εit-εi,(t-1))]=0,当s≥2;t=3,4,…,T

(5)

由矩条件(4)、(5) 可知:当s≥2时,yi,(t-s)和xi,(t-s)可分别作为公式 (3) 中yi,(t-1)-yi,(t-2)和xit-xi,(t-1)的有效工具变量。一阶差分GMM估计的一致性在于工具变量选择的有效性,这种有效性可以用Sargan检验来判别,如果Sargan检验的p值大于0.05,则表示在5%的显著性水平上工具变量的选择是合理的,否则就不合理。

3 实证分析

3.1 描述性统计结果

通过以上分析和说明,本文所涉及的研究变量的描述性统计结果,详见表2所示。

表2 变量的描述性统计结果

由表2可知,我国上市公司的业绩总体较好,ROA和EPS的均值分别为0.031和0.206,但公司业绩的离散程度较大,表现在ROA和EPS的标准差都较大,分别为0.149和0.983。由管理层持股的描述性统计结果可知,我国上市公司管理层持股比例总体上偏低,均值仅为0.012,且分布较集中,大部分上市公司的管理层持股比例集中在0.002。产品市场竞争程度的衡量变量HHI指数的均值为0.053,这与蒋荣和陈丽蓉的研究结果[13]102-111基本一致。另外,控制变量的描述性统计结果显示:我国上市公司的成长性呈现极度的不平衡;大部分上市公司的股权性质仍为国有控股性质。

3.2 实证检验结果

本文将样本公司按照产品市场竞争程度衡量指标——HHI指数的高低分为三组:高程度竞争组、中程度竞争组和低程度竞争组,其中,高程度竞争组共989个样本,中程度竞争组共709个样本,低程度竞争组共452个样本。我们用模型(1)来分别检验这三组样本,以揭示产品市场竞争对管理层持股激励效果的影响,具体结果如表3所示。

表3 产品市场竞争对管理层持股激励效果影响的GMM估计结果

注:在GMM估计中,White检验用来反映异方差对回归模型的影响。Wald检验用来反映个体效应和时间效应等控制变量的有效性。Sargan检验用来检验工具变量的有效性,Sargan括号内的值为p值,如果Sargan统计量的p值大于0.05,小于0.1,则表示在5%的显著性水平上工具变量的选择是合理的,否则就不合理。模型均采用两步估计,***、**、*分别表示1% 、5%和10%的显著性水平。

由表3可知,不论是以ROA还是EPS为因变量,上一年的公司业绩与本年的公司业绩间具有显著的正相关关系,在高程度组、中程度组和低程度三个竞争组中均通过了显著性水平为1%的显著性检验,这说明公司业绩具有传递效应,上一期良好的公司业绩会促进下一期公司业绩的提升。

若不考虑分组情况,从总体上看,以ROA和EPS为因变量的回归结果均显示:管理层持股比例与公司业绩之间存在显著性关系,但这种关系并非是线性的,而是随着产品市场竞争程度的不同而有所不同。这一来自中国资本市场的数据一定程度上支持了Martin和Parker提出的“超产权理论”,即:产品市场竞争是公司业绩改善的根本保证。若考虑分组情况,在以ROA为因变量时,高程度竞争组其管理层持股比例的系数为0.132,T值为4.825,且在1%的显著性水平上显著;中程度竞争组其管理层持股比例的系数为0.115,T值为3.568,且在1%的显著性水平上显著,比高程度竞争组的系数和T值均有所降低;低程度竞争组管理层持股比例的系数仅为-0.016,且不显著。在以EPS为因变量时,高程度竞争组其管理层持股比例的系数为0.866,T值为5.261,且在1%的显著性水平上显著;中程度竞争组其管理层持股比例的系数为0.631,T值为4.923,且在1%的显著性水平上显著;低程度竞争组其管理层持股比例的系数为-0.235,且不显著。在控制了年度固定效应后,以ROA和EPS为因变量的回归结果均显示,资产负债率与公司业绩显著负相关;公司成长性与公司业绩显著正相关;公司规模与公司业绩显著正相关;国有控股与公司业绩显著负相关。

此外,White检验表明:模型基本不存在异方差性问题;Wald检验值在1%的显著性水平上表明本文选取的个体效应和时间效应等控制变量是有效的;Sargan检验值均在5%的显著性水平上显著,说明本文选取因变量滞后一期的变量作为工具变量是合理的。这些检验值均表明,本文建立的实证模型是有效的。

由上面GMM估计结果可知,随着产品市场竞争程度的降低,管理层持股比例对公司业绩的影响越来越弱,由显著正相关下降到非显著负相关。这在一定程度上说明了管理层持股的激励效果只有在高竞争性行业中才能发挥其积极作用,对于低竞争性行业,管理层持股的激励效果有限。可能的原因是管理层面临的产品市场竞争压力越大,需要付出的努力也就越多,此时更高的持股比例才能充分调动他们的积极性。由此本文提出的研究假设得到证实,即:产品市场竞争对管理层持股的激励效果具有显著的影响。产品市场竞争程度越高,对管理层持股的激励效果越好;产品市场竞争程度越低,对管理层持股的激励效果越差。这一研究结论表明:公司在采用管理层持股这一激励机制时,一定要考虑公司面临的产品市场竞争环境,只有在竞争激烈的产品市场中,管理层持股的激励效果才能得到体现,否则,管理层持股对公司业绩的提升毫无作用,甚至会起到负向作用。

4 研究结论及启示

管理层持股是现代公司治理中解决“第一类代理问题”时采用的重要内部治理机制。关于管理层持股对公司业绩的影响学术界并没有得到一致性的结论,本文以“超产权理论”为基础,首次将产品市场竞争变量引入管理层持股与公司业绩关系的研究中,以进一步揭示管理层持股与公司业绩之间的关系。本文通过构建动态面板数据模型,采用DIF-GMM估计方法,以我国沪、深两市2011—2014年的A股上市公司为研究样本,探讨了产品市场竞争对管理层持股与公司业绩之间关系的影响。研究发现:产品市场竞争对管理层持股的激励效果具有显著影响,产品市场竞争程度越高,管理层持股的激励效果越好;产品市场竞争程度越低,管理层持股的激励效果越差。这意味着公司在制定管理层持股激励机制时,一定要考虑公司面临的产品市场竞争环境,若公司面临的产品市场竞争较激烈,则管理层持股对公司业绩的提升具有正向的激励效果;若公司面临的产品市场竞争不甚激烈,则管理层持股对公司业绩的提升不具有影响甚至具有负向影响。

[1] Fama E F,Jensen M C.Separation of Ownership and Control[J].Journal of Law and Economics,1983(26).

[2] Stulz R M.Managerial Control of Voting Rights:Financing Policies and the Market for Corporate[J].Journal of Financial Economics,1988(20).

[3] 于东智,谷立日.上市公司管理层持股的激励效用及影响因素[J].经济理论与经济管理,2010(9).

[4] Martin S,Parker.The Impact of Privatization Ownership and Corporate in the UK[M].New York:Rutledge,1997.

[5] Hart O D.The Market Mechanism as an Incentive Scheme[J].Bell Journal of Economics,1983,14(8).

[6] Nalebuff B J,Stiglitz J E.Prizes and Incentives:Towards a Genetal Theory Compensation and Competition[J].Bell Economics,1983,31(1).

[7] Hermalin B E.The Effect of Competition on Executive Behavior[J].RAND Journal of Economics,1992,23(2).

[8] Aghion P,Dewatripont M,Rey P.Competition Financial Discipline and Growth[R].Bruxelles:Universi téLibre de Bruxelles,1995.

[9] Tittenbrun,Jack.Privateversus Public Enterprises[M].London:Janus Publishing Company,1996.

[10] Demsetz H,Villalonga B.Ownership Structure and Corporate Performance[J].Journal of Corporate Finance,2001(7).

[11] Morck R,Shleifer A,Vishny R W.Management Ownership and Market Valuation:An Empirical Analysis[J].Journal of Financial Economics,1988(20).

[12] Arrelano M,Bond S.Some Tests of Specification for Panel Data:Monte-Carlo Evidence and an Application to Employment Equations [J].Review of Economic Studies,1991,58(2).

[13] 蒋荣,陈丽蓉.产品市场竞争治理效应的实证研究:基于CEO变更视角[J].经济科学,2013(2).

(责任编辑 王栓芹)

A Study on the Influence of Managerial Share-holding on Corporate Performance —From the Perspective of Product Market Competition

LIHui,WANGCong

(SchoolofEconomicsandManagement,NorthwestUniversity,Xi'an,Shaanxi,710127,China)

The previous researches on managerial stockholding share and corporate performance both did not consider the influence of product market competition.But from the point of beyond principal agent theory,product market competition is the fundamental guarantee of corporate performance improvement.Constructing a dynamic panel data model and adopting DIF-GMM estimation method,the paper researched the effect of product market competition on relationship between managerial stockholding and corporate performance by Chinese A-share listed companies from 2011 to 2014.It is found out that product market competition affects the incentive effect of managerial stockholding share.The higher the level of product market competition,the better the incentive effect.The lower the level of product market competition,the worse the incentive effect.

product market competition;managerial stockholding,;corporate performance;beyond principal agent theory;HHI index

2015-06-20

李辉,男,内蒙古包头人,西北大学经济管理学院讲师,博士,研究方向:XBRL、企业自主创新和公司治理。

国家社会科学基金项目( 12CJL005);陕西省社会科学基金项目(2014D02);陕西省教育厅基金项目(14JK1705);西北大学2013年度科研基金人文社科类项目(13NW16)。

F272.9

A

1008-5645(2015)06-0018-07