股权激励存在持续性的激励效应吗?

——基于倾向得分匹配法的实证分析

2015-06-09陈文强贾生华

陈文强, 贾生华

(浙江大学管理学院,浙江 杭州 310058)

股权激励存在持续性的激励效应吗?

——基于倾向得分匹配法的实证分析

陈文强, 贾生华

(浙江大学管理学院,浙江 杭州 310058)

为克服样本选择偏误,本文采用倾向得分匹配法,在六年的时间框架内检验了股权激励效应的持续性问题。研究发现:整体而言,激励组的ROE和Tobin’s Q值均显著高于控制组,说明股权激励能有效地提高企业的财务绩效和市场价值;激励组的ROE在股权激励计划实施后的三年时间里均显著高于控制组,三年之后逐渐与控制组无显著差异,表明股权激励对企业财务绩效的提升作用能持续三年时间;激励组的Tobin’s Q值在实施的第一年与控制组无显著差异,但在随后的四年时间里均显著高于控制组,表明股权激励对企业市场价值存在长达四年的持续提升作用,但存在为期一年的时滞效应。

股权激励效应;持续性;倾向得分匹配法

一、引 言

股权激励作为完善公司治理机制的重要内容,被广泛认为是降低代理成本、提升企业绩效和价值的长效激励机制[1][2]。国外有学者指出,标准的薪酬安排会导致高管过度关注公司的短期绩效而损害企业的长期价值,并强调了提高高管激励与企业长期绩效和价值相关性的重要性[3][4]。国内也有学者提到,相对于津贴、奖金等短期激励,股权激励是最有成效、最持久的中长期激励[5][6],并指出对股权激励效应持续时间的研究,还应继续在后续期间进行跟踪考察[7][8]。但从目前的实证研究来看,大多数学者仍局限于股权激励的短期激励效应,即在较短的时间框架内考察股权激励与企业绩效和价值的相关关系,对股权激励效应持续性的探究还不多见。

股权激励存在持续性的激励效应吗?若存在,这种激励效应能持续多久?针对这个问题,本文采用了能有效克服样本选择偏误的倾向得分匹配法,在六年的长期时间框架下,对实施股权激励的上市公司进行追踪研究,以检验股权激励的实施是否能持续地提高企业的财务绩效和市场价值。

本文的主要贡献在于:第一,本文将研究的重点聚焦于股权激励效应的持续性上,重点探讨股权激励是否能对企业的财务绩效和市场价值产生持续的提升作用,一定程度上填补了目前学界研究的不足;第二,本文扩展了研究的时间窗口,将股权激励效应研究的时间框架扩展到了六年,同时,为了减少研究的噪声,我们还剔除了2006年以前实施股权激励的上市公司样本*2005年12月31日,证监会发布《上市公司股权激励管理办法》(2006年1月1日开始旅行),标志着我国股权激励机制的正式建立,而之前的多数研究为了保证样本量,并未对2006年之前实施股权激励的公司进行剔除,使研究结果存在一定的噪声。;第三,文本采用倾向得分分配法,较好地控制住了企业股权激励实施行为的内生性问题,克服了样本选择偏误,所得结论更具有稳健性和可信性。

二、理论基础与文献回顾

股权激励效应是指股权激励的实施效果,即股权激励的实施对企业绩效或价值的提升作用。学界对股权激励效应的研究大多基于委托代理理论,存在利益趋同和壕沟效应两种理论假说。基于利益趋同假说的观点认为股权激励存在激励效应,能使股东和经营者的目标函数趋于一致,从而降低代理成本,提高公司业绩和价值[2][9];基于沟壕效应假说的观点则认为股权激励不存在激励效应或存在负效应。Demsetz和Lehn(1985)[10]实证表明经营者持股水平与公司价值之间不存在显著的相关性,陈艳艳(2012)[8]发现股权激励并不能有效提升公司经营业绩,Fama和Jensen(1983)[11]以及Bebchuk(2003)[12]认为股权激励扩大了经营者的投票权和影响力,增强了高管抵御外部压力的能力,从而导致公司价值损失;还有一类观点认为股权激励存在区间效应,是利益趋同假说和壕沟效应假说共同作用的结果,即在一定区间内,利益趋同假说起主导作用,随着经营者持股比例的增加,壕沟效应假说会逐渐超过利益趋同假说而起主导作用[13]。这些研究虽然为股权激励效应提供了大量的经验证据,但都是在短期时间框架内展开,研究重点聚焦于股权激励与企业绩效的短期相关关系,对于股权激励与企业绩效之间长期的动态关系,即股权激励效应持续性问题的研究还有待深化。

股权激励的最大优点在于创造性地以股票升值所产生的价差作为对高级管理人员的报酬,从而将高级管理人员的报酬与企业长期经营业绩相联系,代理人的利益变成公司价值的增函数,促进了经营者和股东利益实现渠道的一致性,产生“激励相容”的效果[1][2]。首先,相比短期激励计划,股权激励属于一种长期性的薪酬激励机制,通过将经营层的个人财富和企业长远发展相挂钩,能降低经营者进行盈余操纵等机会主义行为的可能性,产生更好、更持久的业绩表现[14][15]。其次,股权激励的分期授予和行权、存在禁售期或锁定期和较高业绩条件等限制性条款,为了最终行权并获得激励标的,经营者会实施更有利企业长期绩效提升的投资策略,减少经营活动中的短期行为,从而能持续地提高企业业绩和价值[16][17]。再次,股权激励有助于克服年薪、奖金固有的短期导向缺陷,缓解或消除高管的短视化行为,使风险规避的高管愿意承担风险更高但净现值为正的投资项目,从而做出有利于企业长期价值增值的决策,如提高企业的投资期限和研发水平等[18][19]。最后,人才对于企业保持持续的竞争力发挥日益突出的作用,股权激励能够通过发挥“金手铐”效应,能够吸引和留住人才、减少人才流失、稳定经营团队,也有利于企业的持续经营和稳定发展[20][21]。因此,从理论上来讲,我们认为股权激励不仅整体上存在激励效果,还能产生持续性的激励效应。

基于上述分析,本文拟对以下几个问题进行实证检验:(1)六年平均而言,股权激励整体上是否存在激励效应?(2)在六年的长期时间框架内,股权激励是否存在持续性的激励效应,若存在,持续时间有多久?

三、研究设计

(一)研究方法与具体步骤

在检验股权激励效应时,需要考虑到股权激励实施行为的内生性问题,直接进行普通多元回归的结果可能是有偏并且不一致的;同时,普通的配对方法无法解决自我选择的内生性问题且在匹配过程中往往会遇到匹配维度的问题。为此,本文采用Rosenbaum和Rubin(1983)[22]提出的倾向得分匹配法(PSM)对股权激励效应进行检验。PSM通过计算出个体实施股权激励的倾向得分,在多个维度上匹配出与实施股权激励企业最具有可比性的对照组样本,通过两组之间的表现差值反应股权激励的净效应。因此,PSM能有效降低样本选择偏误。具体步骤如下:

1.获取倾向得分值

倾向得分值是指某家企业实施股权激励计划的条件概率,即:

p(X)=Pr[D=1|X]=E[D|X]

(1)

其中,D是表征企业是否实施了股权激励的研究变量,据此将样本划分为激励组和控制组,若某公司实施了股权激励,则D=1,否则D=0;P为实施股权激励的概率,即倾向得分值;X为影响实施股权激励的因素,也叫匹配变量。

实证分析中倾向得分往往是无法观测的,通常需要采用Logit或Probit等概率模型进行估计。本文参考Dehejia和Wahba(2002)[23]的做法,采用Logit二元回归模型进行估计:

PS(Xi)=p(Xi)=Pr(Di=1|Xi)=exp(βXi)/(1+exp(βXi))

(2)

PS为第i家公司实施股权激励的倾向得分;D为研究变量,实施股权激励为1,否则为0;exp(βXi)/(1+exp(βXi))为逻辑分布的累积分布函数;X为影响股权激励计划实施与否的变量组或匹配变量,β为相应的参数向量。

2.选择配对方法

获得倾向得分估计值后,需要进行激励组与控制组样本之间的匹配。理论上应该根据倾向得分值,找到两个倾向得分完全相同的样本计算平均处理效应,但是因为PS是一个连续变量,很难找到两个倾向得分完全相同的样本,因此需要采用具体的配对方法。常用的配对方法包括:最近邻匹配、半径匹配以及核匹配。本文用最常用的最近来匹配对股权激励效应进行检验,为了保证研究结论的可靠性,我们还采用半径匹配和核匹配对文章结论进行稳健性检验。

3.平衡性检验

在报告匹配结果前,需要进行平衡性检验,即根据“共同支持假设”与“独立性假设”对匹配的有效性进行判断。其中,“共同支持假设”需要保证实施股权激励的企业都能通过倾向得分值找到与之匹配的未实施样本。“独立性假设”指激励组与控制组在匹配变量上不存在显著差异,即在控制两组样本共同的特征变量后,经营绩效的差异完全是由股权激励的实施导致。

4.计算平均处理效应

根据Becker和Ichino(2002)[24]的方法,我们利用(3)式计算激励组与控制组的平均处理效应(ATT),即股权激励对企业绩效的净影响,若ATT在统计上显著,则说明股权激励存在激励效应:

ATT=E[Y1i-Y0i|Di=1]=E{E[Y1i-Y0i|Di=1,P(Xi)]} =E{E[Y1i|Di=1,p(Xi)]-E[Y0i|Di=0,P(Xi)]|Di=1]}

(3)

其中,Y为结果变量,即衡量股权激励效应的相关指标。Y1i和Y0i分别表示同一家公司在实施股权激励和没有实施股权激励两种情况下的结果变量。本文通过观察匹配后激励组与控制组T+1年至T+6年平均处理效应(ATT)的大小和显著性水平来考察股权激励效应的持续性。

(二)变量类别与定义方法

本研究的结果变量为股权激励效应,指股权激励的实施对企业财务绩效和市场价值的提升作用,本文分别选取ROE和Tobin’s Q值来衡量企业的财务绩效和市场价值。如前所述,我们引入是否实施股权激励的虚拟变量作为研究变量。借鉴以往文献,选择资产规模、资产负债率、盈利能力、高管薪酬、高管持股比例、两职合一、董事会规模、独立董事比例、股权集中度和制衡度以及股权性质等已被证实对企业股权激励的实施有影响的变量为匹配变量。另外,为了控制行业特征对结果的影响,我们还在回归模型中加入了行业哑变量。

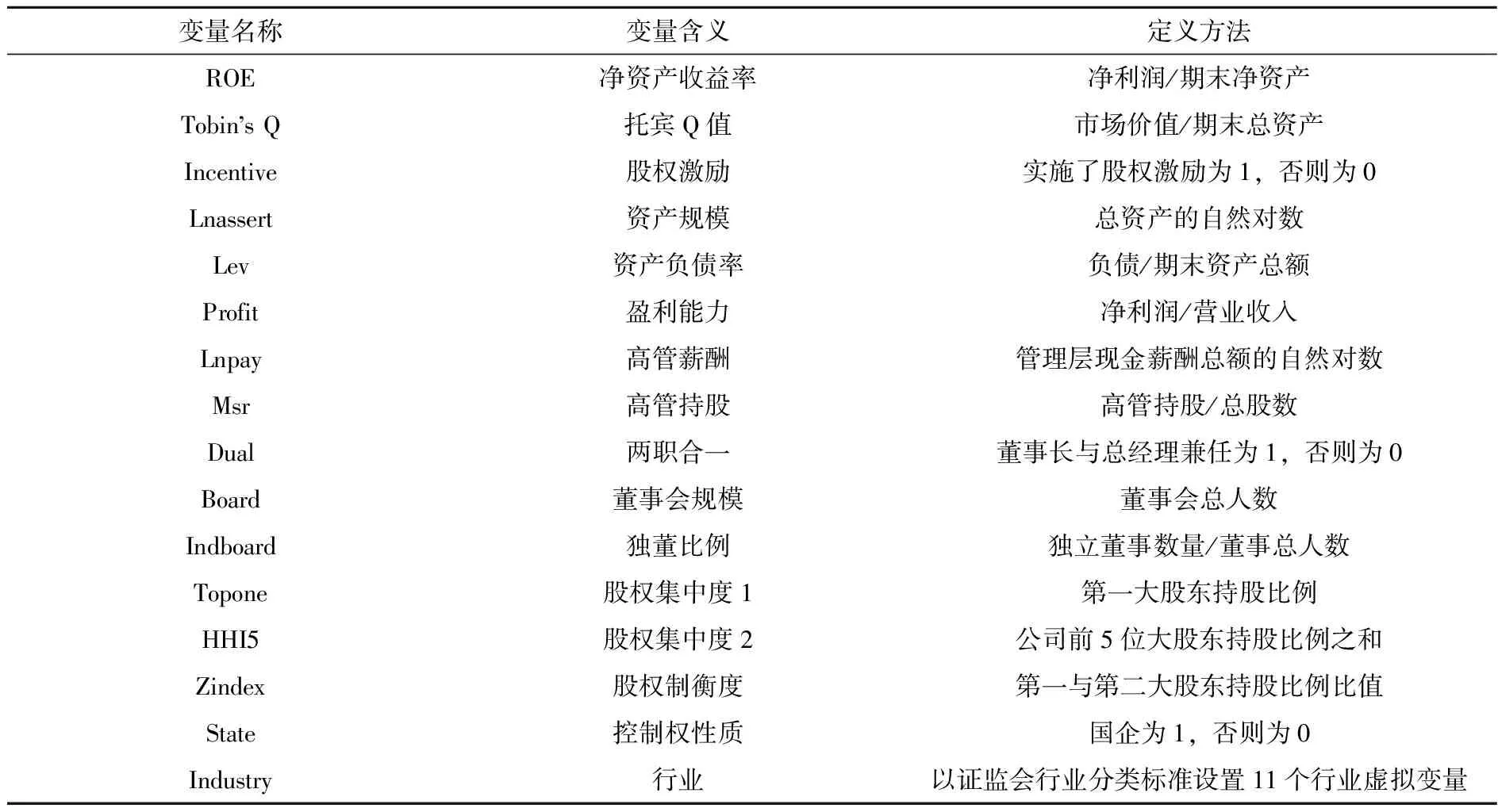

表1 变量名称与定义方法

(三)样本筛选与数据来源

本文选取《上市公司股权激励管理办法》实施以来,2006-2013年公布股权激励方案的公司为原始样本,剔除了通过董事会预案但尚未实施、股东大会通过但尚未实施和终止实施的方案,得到成功实施股权激励计划的公司共280家,剔除金融类、ST类和数据不全的公司,最终得到277个激励组样本。

对于控制组样本,本文选取2006-2013年A股上市公司为初始样本,剔除金融类上市公司、ST类上市公司、数据缺失和异常的公司,最终得到1526个有效样本。同时,为了消除极端值的影响,我们按照1%的标准对所有连续变量进行了缩尾处理。

为考察股权激励效应的持续性,本文选择六年为研究的时间框架,记实施当年为T+1,以此类推,实施的第六年为T+6,实施第一年至第六年分别有277、217、150、87、47、41个观察值。本文相关数据来源于国泰安和万得资讯,数据处理由Stata12.0完成。

四、实证分析

(一)多元回归模型的初步估计结果

在进入倾向得分匹配分析之前,我们首先采用多元回归分析对股权激励效应进行了初步估计,基本模型如下:

Performance=a0+a1Incentive+a2controlvariable+e

(4)

(5)

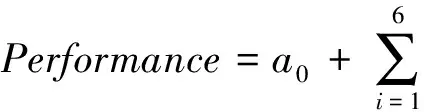

模型5用于检验股权激励的整体激励效应。Incentive为企业是否实施股权激励的哑变量,实施为1,否则为0。为检验股权激励效应是否具有持续性,在模型6中,我们将Incentive哑变量分解成一组实施之后的年份哑变量,估计系数ai(i=1,…,6)分别刻画股权激励实施后第i年对企业绩效或价值的影响。Performance为股权激励效应,分别用ROE和Tobin’s Q值来衡量。controlvariable控制变量,根据既有经验研究,我们选择企业规模、负债率、现金流、薪酬激励、两职合一、董事会规模、独立董事占比、第一大股东持股比例、股权集中度、股权制衡度等变量,此外,我们还控制了行业和年度因素的影响。

表2 多元回归模型的初步估计结果

注:根据F检验,LM检验和Huasman检验的结果,我们最终选择固定效应模型进行多元回归分析;“*** ”、“** ”、“* ”分别表示1%、5%、10%的显著性水平,括号内为T值;限于篇幅,表中未详细列出“控制变量”的估计结果。

由表2第一列可以看出,不论是从ROE还是从Tobin’s Q值来看,股权激励的系数都在1%的水平上显著为正,说明股权激励整体上存在激励效应,能显著的提高企业的财务绩效和市场价值。表2第二列汇报了股权激励对企业绩效和市场价值的持续影响。在股权激励实施后的第一至第三年,股权激励对ROE的估计系数都显著为正,表明股权激励对企业绩效的提升作用能持续三年时间。而在股权激励实施后的第一年,股权激励对Tobin’s Q的激励效应并不显著,但在随后的四年时间里,相应的回归系数都显著为正,表明股权激励对企业市场价值的提升能持续四年时间,但在实施后的第一年并没有显示出激励效应。

如前所述,由于普通多元回归分析可能存在严重的样本选择偏误问题,我们还不能据此推断股权激励存在持续性的激励效应,为此,下文将重点采用倾向得分匹配法做进一步评估。

(二)倾向得分匹配法的实证结果

为了保证配对过程的有效性,我们首先参考Lian等(2011)[25]的做法,利用logit分析中广泛运用的Pseudo-R2和AUC两个指标来筛选匹配模型。通过表3中五个模型的回归结果可以看出,Pseudo-R2在0.172到0.182之间,AUC在0.809至0.814之间。在使用logit回归模型获取倾向得分时,AUC大于0.8就可以认为构建方程的指标较好(Sturmer等,2006)[26],文中的四个模型均超过了这一建议值。因为模型四中两个判别指标都是最高的,我们最终选择模型四来计算倾向得分。

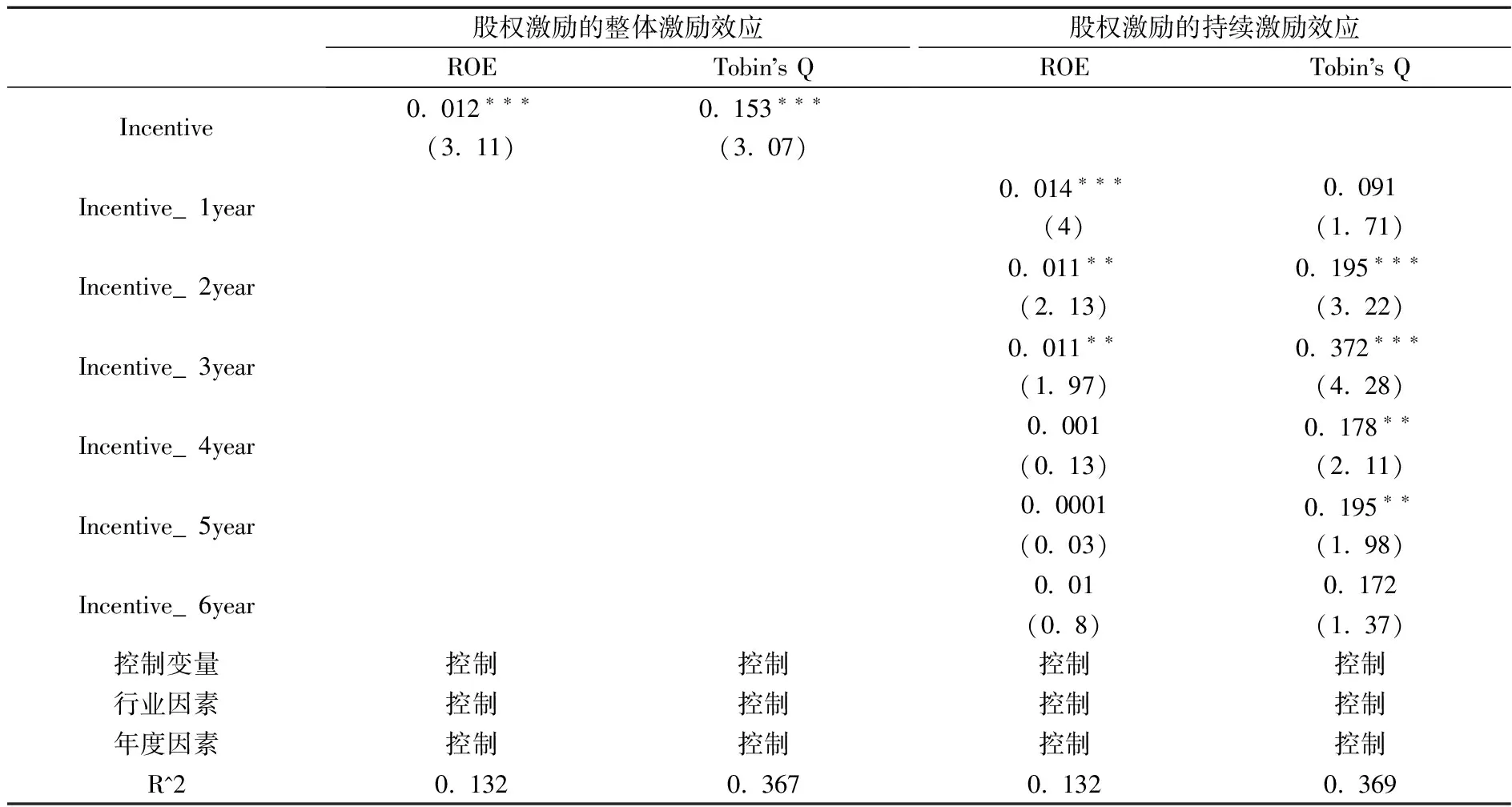

在报告匹配结果之前,我们还根据共同支持假设和独立性假设进行匹配的平衡性检验。由图1可以看出,匹配前两组PS值的概率分布存在明显差异,控制组的分布重心显著高于激励组,匹配后控制组的PS值分布曲线明显向右移动,两组样本PS值的概率分布差异大幅降低,并呈现了明显的趋近趋势,表明匹配过程明显修正了两组样本PS值的分布偏差,匹配的效果较为理想,共同支撑假设得到满足。独立性假设要求匹配后各匹配变量在激励组和控制组间不存在显著差异,一般认为标准化后的偏差应该小于5%(Smith和Todd;2005)[27]。通过检验,匹配后各变量的标准偏差大幅下降,绝对值都小于5%,T检验结果也表明两组之间的差异不再显著,独立性假设也得到满足*限于篇幅,文中并未列出独立性检验的详细结果。。

表3 Logit回归模型汇总

注:“*** ”、“** ”、“* ”分别表示1%、5%、10%的显著性水平,括号内为T值。

图1 匹配前后激励组与控制组的倾向得分概率分布图

1.股权激励的整体激励效应分析

在满足假设条件后,我们采用了最近邻匹配法来检验股权激励的整体激励效应,实证结果与多元回归估计基本保持一致。当ROE为结果变量时,ATT值为0.018,且在1%的水平上显著,表明股权激励计划的实施使企业的净资产收益率提高了19.04%;当结果变量为Tobin’s Q时,ATT值为0.027,激励组较控制组高了15.40%,且在1%的水平上显著,证明股权激励的实施显著地提高了企业的市场价值。表4的结果说明股权激励整体上存在激励效应,能够显著提高公司的财务绩效和市场价值。

从实证结果还可以看出,如果不根据企业特征加以匹配而直接计算实施和没有实施股权激励公司的财务绩效和市场价值,则两组样本财务绩效和市场价值之差分别为0.039和0.307,远远高于匹配后的ATT值,将大大高估股权激励效应,这也证明倾向得分匹配法能够减轻样本选择偏误造成的内生性问题,使估计结果更为准确和可靠。

表4 样本总体下股权激励的整体激励效应

注:最近邻匹配的匹配个数为3;控制组与激励组之间的差别(ATT值)服从T分布;“*** ”、“** ”、“* ”分别表示T检验1%、5%、10%的显著性水平,下同。

2.股权激励效应的持续性分析

为进一步检验股权激励在长期的时间框架内是否仍能持续地发挥作用,我们运用最近邻匹配对股权激励实施后第一年至第六年的ROE和Tobin’s Q值分别与控制组样本进行对比分析,通过观察平均处理效应(ATT值)六年内的大小、显著性水平来检验股权激励效应的持续性。

当结果变量是ROE时,实施头两年ATT值均在1%的水平上显著为正,到了实施的第三年,ATT仍在10%的水平上显著大于0,到了实施的第四年至第六年,ATT值和显著性水平迅速下降,与控制组样本已无显著性差异,这说明股权激励对企业经营绩效存在持续性的提升作用,大约能持续三年左右的时间。当结果变量是Tobin’s Q,我们发现实施第一年的ATT值虽然为正,但并未通过显著性检验,从实施的第二年开始,ATT值和显著性水平开始上升,直到实施的第五年,激励组的Tobin’s Q值均显著高于控制组,表明股权激励对于市场价值的提升存在时滞效应,在实施的第一年并未发挥出激励效应,从实施的第二年到第五年,股权激励对激励组的市场价值表现出了显著的持续提升作用,直到实施的第六年,激励效应才逐渐消失。

表5 股权激励效应的持续性

注:为节省篇幅,本表只报告了匹配后的ATT值及其对应的T值。

综上,股权激励对企业的财务绩效和市场价值有持续性的提升作用:股权激励对经营绩效的提升能持续三年,但对企业市场价值的作用存在着为期一年的时滞效应,即股权激励在实施的第一年并不能对企业市场价值产生显著的提升效应,但能在随后的四年时间内发挥了持续的激励效应*为何股权激励对市场价值的提升作用存在时滞效应,我们认为可能是由以下原因导致:一方面,股权激励效应的实现是一个系统复杂的过程,股权激励效应完全反映在企业的市场价值上可能在时间上存在一定的滞后。另一方面,股权激励的实施作为向投资者传递的一种积极信号,最终得到投资者的认可并体现在企业的市场价值上可能也需要一定的时间。。

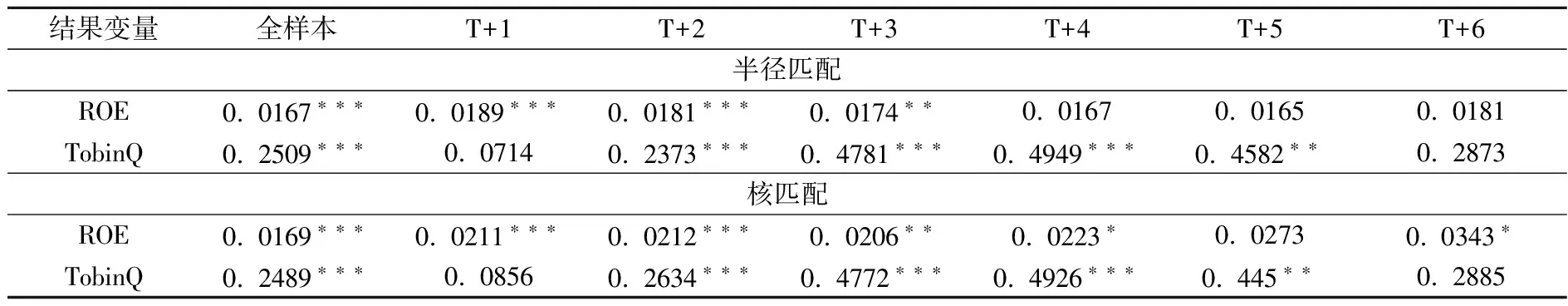

(三)稳健型检验

为更准确评估股权激励效应,保证研究结论的可靠性,本文还采用半径匹配和核匹配法对估计结果进行了稳健性检验。对比各估算结果可知,三种匹配方法下的结果没有显著差异,与上文保持了一致的研究结论,说明本文的研究结论具备一定的稳健性。

由表6看出,全样本下半径匹配与核匹配对应的匹配后的ATT值均在1%的水平下显著大于零,表明股权激励整体上存在激励效应。分年度的检验中,当结果变量是ROE,匹配后的ATT值在实施后的第一年到第三年都显著为正,表明股权激励对财务绩效的提升作用能持续三年时间;当结果变量是Tobin’s Q时,匹配后的ATT值在实施第一年并未通过显著性检验,但在实施后第二年至第五年均显著为正,说明股权激励对企业市场价值的提升效应存在着为期一年的时滞效应,在随后的四年时间内能发挥持续性的激励效应。

表6 稳健性检验

注:半径匹配的匹配半径为0.001,核匹配的宽带系数为0.03;为节省篇幅,本表只报告了匹配后的ATT值及显著性水平。

五、研究结论与讨论

本文采用倾向得分匹配法,有效克服了样本选择偏误问题,并通过扩展研究的时间框架,利用2006-2013年我国A股上市公司的实证数据检验了股权激励效应的持续性问题。研究发现:从平均六年的整体激励效应上看,股权激励的实施确实能显著地提高企业的财务绩效和市场价值;股权激励对经营绩效的提升作用能持续三年时间;股权激励对企业市场价值的提升效应存在着为期一年的时滞效应,在实施后的第一年并不能对企业市场价值产生显著的提升效应,但在随后的四年时间内发挥了持续的提升作用。

本文检验了股权激励效应的持续性,一定程度上弥补了目前学界对该领域研究的不足,但仍有许多问题值得我们进行深入探究。首先,股权激励效应的实现是一个系统过程,中间存在复杂的传导机制和作用路径,如企业的投资、研发和创新等,对于股权激励是如何通过影响公司的这些行为,进而作用于企业的财务绩效和市场价值的研究目前还不多见;此外,股权激励由众多要素和条款组合而成,并内生于特定的内外部环境,微观层面的激励动机与契约设计,中观层面的公司治理与行业特征,以及宏观层面的政府干预与市场化进程等因素都有可能影响到股权激励效应的持续性。因此,在长期、动态的研究视角下,深入探究股权激励持续发挥效应的中介与调节机制将是我们今后进一步研究的重点和方向。

[1] Jensen M. C, Meckling W. H. Theory of the firm: Managerial behavior,agency costs and ownership structure[J]. Journal of financial economics,1976,3(4):305-360.

[2] Murphy K. J. Executive compensation:Where we are,and how we got there[J]. Handbook of the Economics of Finance: Corporate Finance,2013,(2):211-356

[3] Bebchuk L. A, Fried J. M. How to tie equity compensation to long-term results[J]. Journal of Applied Corporate Finance, 2010,22(1):99-106.

[4] Ahn J. Y. CEO pay for long-run performance a dynamic view[J]. Journal of Applied Business Research,2014,31(1):317-330.

[5] 顾斌,周立烨. 我国上市公司股权激励实施效果的研究[J]. 会计研究,2007,20(2):79-84+92.

[6] 黄群慧,余菁,王欣,邵婧婷.新时期中国员工持股制度研究[J].中国工业经济,2014,(7):5-16.

[7] 张俊瑞,张健光,王丽娜. 中国上市公司股权激励效果考察[J]. 西安交通大学学报,2009,29(1):1-5.

[8] 陈艳艳.我国股权激励经济后果的实证检验[J].南方经济,2012,30(10):123-134.

[9] Fang H., Nofsinger J. R, Quan J. The effects of employee stock option plans on operating performance in Chinese firms[J]. Journal of Banking & Finance,2015,54(9):141-159.

[10] Demsetz H.,Lehn K. The structure of corporate ownership: Causes and consequences[J]. The Journal of Political Economy,1985, 93(6):1155-1177.

[11] Fama E. F,Jensen M. C. Agency problems and residual claims[J]. Journal of law and Economics,1983,26(2):327-349.

[12] Bebchuk L. A,Fried J. M. Executive compensation as an agency problem[J]. Journal of Economic Perspectives,2003,17(3):71-92.

[13] Morck R., Shleifer A., Vishny R. W. Management ownership and market valuation:An empirical analysis[J]. Journal of Financial Economics,1998,20(88):293-315.

[14] Romano S. B. Reforming Executive compensation:Simplicity,transparency and committing to the long-term[J]. European Company & Financial Law Review, 2010, 7(2):273-296.

[15] Armstrong C. S., Jagolinzer A. D, Larcker D. F. Chief executive officer equity incentives and accounting irregularities[J]. Journal of Accounting Research,2010,48(2):225-271.

[16] Chen Y. R, Lee B. S.A dynamic analysis of executive stock options:Determinants and consequences[J]. Journal of Corporate Finance,2010,16(1):88-103.

[17] Gopalan R., Milbourn T., Song F. Duration of executive compensation[J]. The Journal of Finance,2014,69(6):2777-2817.

[18] Cadman B.,Sunder J. Investor horizon and CEO horizon incentives[J]. The Accounting Review, 2014, 89(4): 1299-1328.

[19] Chang X.,Fu K.,Low A. Non-executive employee stock options and corporate innovation[J]. Journal of Financial Economics, 2015,115(1):168-188.

[20] Balsam S., Miharjo S. The effect of equity compensation on voluntary executive turnover[J]. Journal of Accounting and Economics, 2007,43(1):95-119.

[21] 宗文龙,王玉涛,魏紫. 股权激励能留住高管吗?——基于中国证券市场的经验证据[J]. 会计研究,2013,(09):58-63.

[22] Rosenbaum,Rubin.The central role of the propensity score in observational studies for causal effects[J]. Biometrika,1983,70(1):41-55.

[23] Dehejia,Wahba. Propensity score-matching methods for nonexperimental causal studies[J]. Review of Economics and Statistics,2002,84(1):151-161.

[24] Becker,Ichino. Estimation of average treatment effects based on propensity scores[J]. Stata Journal,2002,2(4):358-377.

[25] Lian Y.,Su Z., Gu Y. Evaluating the effects of equity incentives using PSM:Evidence from China[J]. Frontiers of Business Research in China,2011,5(2):266-290.

[26] Sturmer,et al. A review of the application of propensity score methods yielded increasing use, advantages in specific setting, but not substantially different estimates compared with conventional multivariable methods[J]. Journal of Clinical Epidemiology,2006,59(5):437-447.

[27] A Smith J., E. Todd P. Does matching overcome LaLonde’s critique of nonexperimental estimators?[J]. Journal of econometrics, 2005,125(1):305-353.

(责任编辑:肖 如)

Does Equity Incentive Have Persistent Incentive Effects? ——An Empirical Analysis Based on Propensity Score Matching Method

CHEN Wen-qiang, JIA Sheng-hua

(School of Management, Zhejiang University, Hangzhou 310058, China)

In order to address “sample-selection bias”, we employ propensity score matching method to examine the duration of equity incentive effects in a time frame of six years. The results are as follows: First, as a whole, the ROE and Tobin’s Q of the incentive group are significantly higher than those of the controlled samples, which means equity incentive can effectively improve corporates’ financial performance and market value. Second, The ROE of incentive group is significantly higher than that of the controlled samples within 3 years after the implementation of equity incentive, but gradually shows no difference after the third year, which indicates that equity incentive’s promotion on financial performance can last for three years. Third, Tobin’s Q of incentive group is indifferent from that of the controlled group in the first year of implementation, however, during the next four years, it is significantly higher than that of the controlled samples, which means equity incentive exerts a persistent promotion on corporates’ market value for four years with one-year- time-lag effect.

equity incentive effects; duration; propensity score matching method

2015-03-27

陈文强(1989-),男,云南曲靖人,浙江大学管理学院博士生;贾生华(1962-),男,陕西延安人,浙江大学管理学院教授。

F270

A

1004-4892(2015)09-0059-10