公司治理结构、审计费用与审计质量

2015-06-02叶陈刚武剑锋谈兆迪

叶陈刚 武剑锋 谈兆迪

摘 要从公司治理结构中抽调出以往研究较少的机构投资者持股比例和监事会人数作为变量,来研究公司治理结构与审计质量的关系。同时,又将异常审计费用变动率作为审计费用的替代指标来研究审计费用与审计质量之间的关系。文章选取了中国663家A股上市公司2006~2010年的数据,进行了回归分析,在实证研究的基础上得出了相关的结论:机构投资者持股比例与审计质量呈显著的U型关系;监事会人数与审计质量呈显著的负相关关系;异常审计费用变动率与审计质量呈显著负相关的关系。

关键词机构投资者;监事会;异常审计费用;审计质量

[中图分类号]F271.5 [文献标识码]A [文章编号]1673-0461(2015)05-0018-08

为了解决公司制企业委托代理问题,降低代理成本,建立完善的公司治理结构是一条有效的措施,而独立审计作为外部监督机制可以以公司治理结构为依据充分发挥功效。影响公司治理结构有效性的因素包括股东结构的合理性和公司治理的效率等等。但是在我国,目前证券市场还只是一个新兴市场,并不十分成熟,而且上市公司的发展时间也很短暂,因而在应对风险和挑战方面的公司治理结构仍然存在着许多不合理之处。不合理的公司治理结构意味着作为外部独立审计的会计师事务所在执行审计业务过程中,并不能充分发挥自身的作用,审计报告的质量也就受到了相应的影响。对于公司的股东来说,盈余管理行为是他们很关心的一个话题。如果公司内部存在着盈余管理行为,而外部审计由于公司治理结构的不力而不能发现这些行为,那么股东的利益将会遭到损害。但目前学术界尽管有为数众多的研究都调查了不同的公司治理变量和审计质量之间的关系,但实证的结果却是不一致的。

最近伴随着审计失败的金融危机也引出了关于审计师竞争力和独立性的争议。近期的许多研究都集中于审计师独立性的本质和它与审计报告的质量之间的关系。由这些研究得出的一个观点就是从非审计服务获得相对较高水平收入的会计师事务所很有可能会折中其审计标准,而不是坚守其审计准则,因为坚守审计准则可能意味着会丧失一部分审计业务。然而由于许多研究的最终结果会相互矛盾,所以关于这方面的实证证据相对较混乱。例如,Frankel等人(2002)发现降低审计师的独立性确实会反过来影响报告收益的可信性。 相反地,Ashbaugh等人(2003) 和Krishnan等人(2005) 都发现审计师独立性和盈余管理之间没有重大的联系。即使在萨班斯·奥克斯利法案引入了对于审计师提供非审计服务水平的限制,文献中总结的这些不一致的相互冲突的结果仍然提出了一些问题,如财务报表使用者是否认为非审计服务仍会削弱审计独立性,审计费用的相对值是否能够作为衡量审计师独立性的替代指标。由此可见,对于审计费用与审计质量之间的关系,也没有一个统一的答案。尽管会计师事务所从客户处收到的费用可以分为审计服务和非审计服务两部分,但跟审计质量直接相关的还是审计费用。审计费用是否会影响审计质量,会计师是否会因为审计费用而降低审计质量,这些都是待研究的问题。

一、本文理论分析与研究假设

对于公司治理结构和审计质量之间的关系存在的研究范围过窄表明在此领域还有很大的研究空间。而据此,我们也可以通过以下假设来进行相关的解释。

首先,本文研究机构投资者持股比例对审计质量的影响。机构投资者参与上市公司治理,可以帮助公司探寻最有利的治理方式,优化治理结构,辅助处理涉及股东、董事、经理层关系和关联交易、信息披露等方面的问题,同时对公司内部的控制系统形成监督监察。Pound(1992)和Chung(2002)的研究认为当机构投资者的持股比例较高时,他们会更加关注公司未来的长期收益,而非目前短期收益,符合他们的目标,则他们会产生长期投资意向。一旦成为上市公司的股东,机构投资者会更加积极地参与公司治理,来约束管理层的行为,以防出现损害股东利益的行为。而李延喜等人(2011)的研究结果也与以上结论一致,发现机构投资者持股比例与盈余管理程度是呈倒U型的关系的,表明当机构投资者的持股比例超过一定数值时,他们就会产生参与公司治理、进行积极监管的意愿。 但是机构投资者作为专业的投资群体,他们拥有的卓越的信息获取和分析能力可以帮助他们及时识别出上市公司的盈余管理行为,所以他们可以利用自己的这些能力,利用管理层的盈余管理行为,从资本市场上获益。因而,此时,机构投资者的持股比例越高,那么表明他们想要从管理层盈余管理行为中获益的意愿也就越强,因而不会对公司的行为进行约束,反而有可能助长盈余管理行为,导致盈余管理程度加强,使事务所在年末审计中出具的审计报告质量就会大打折扣。这样,机构投资者持股比例与审计质量的关系就可以分为两部分,正相关和负相关。假设存在一个转折点,那么在转折点左侧,机构投资者持股比例较小,为了获得更多利益,放任或参与盈余管理的可能就大,也越有可能向会计师事务所施压,使审计报告不能真实反映公司财务状况,降低审计质量;在转折点右侧,机构投资者持有利益较大,不想因审计失败或审计质量低下而产生损失,会更加关注盈余管理行为,及时指出和纠正该行为,以维护自己的利益。所以,可以提出假设:

H1:机构投资者持股比例与审计质量呈U型关系。

其次,本文考察上市公司监事会人数与审计质量的关系。监事会是公司的常设机构,是公司治理结构的重要组成部分,负责监督公司的日常经营活动,并对董事、经理等人员违反法律、章程的行为予以监督和指正。现今市场经济条件下,由于公司的股东分布广泛,在专业知识和能力方面也存在很大的差别,为了防止董事会和经理层滥用职权,侵吞和损害公司与股东的利益,所以就产生了监事会这种专门的监督机关,代表股东大会行使监督职能。监事会由全体监事组成,但世界各国对其人数却没有统一的规定。我国的《公司法》规定监事会成员不得少于3人。有限责任公司规模较小、股东人数较少的,可以不设立监事会,只设立1~2名监事。但是,监事会只是在法律上被赋予了有限的监督权力,但缺乏足够的手段来制约管理层的行为。事实上,在实践中,监事会中的很多成员都是由公司的内部人员担任的,所以缺乏足够的独立性,导致监督权只是流于形式。此外,监事会成员应具备法律、会计等方面的专业知识或相应的工作经验,人员和结构能够保证监事会的职权得以充分发挥,有效监督和检查公司的董事、高级管理人员和公司的财务。endprint

H2:监事会人数与审计质量呈负相关关系,监事会人数越多,审计质量越低。

最后,本文主要从审计费用随时间的变动情况来研究审计费用和审计质量之间的关系。研究采用审计费用的异常变动率作为衡量审计费用的替代指标。现行的审计市场上,审计收费只存在一个最低标准,对于收费的上限却没有做出明确规定。因而在最低限基础上,就会出现各种各样的审计收费数额。此外,被审计单位支付的审计费用除受到资产规模等量化因素的影响外,还会受到一些难以量化的因素的影响,如品牌优势、谈判能力等,所以审计费用必然会在正常的审计费用的基础上出现一些上浮。但是近年来爆发了许多财务舞弊的丑闻,这些上市公司都通过审计费用上浮来给予事务所或审计师一定的好处,导致审计师的独立性受到损害。所以,除了正常的上浮之外,还会存在一些异常的变动。异常审计费用变动率是实际审计费用变动率与期望变动率之间的的差额。这样,实际审计费用变动率就包括两部分:①反映诸如公司规模等客观因素的正常审计费用变动率;②反映诸如审计师与客户意见分歧等主观因素的异常审计费用变动率。存在异常审计费用变动率,意味着在正常审计费用之余,上市公司与会计师事务所之间因为额外因素而存在费用上的关联,所以,当实际审计费用超过期望的审计费用时,就可能会出现被审计单位与审计师存在利益关系的现象,进而影响审计质量。因此,可以假设:

H3:异常审计费用变动率与审计质量存在反向联系。

二、 研究设计

(一)样本来源和数据选择

本文的初选样本是来自于上海证券交易所和深圳证券交易所A股上市公司2006年至2010年的年度财务报告数据。在初选样本的基础上,根据以下标准对数据进行了整理和剔除:①金融类的上市公司。②无法得到年度审计费用的公司。 ③存在国外审计费用的的公司。④从事务所处购买其他服务的公司。⑤交叉存在以上情况的上市公司。

根据以上甄选标准,最终筛选出663家符合情况的上市公司。本文的数据主要来自于国泰安CSMAR数据库中的中国股票市场研究数据库和中国上市公司财务报告审计意见数据库以及RESSET金融研究数据库中的股票数据库。个别未在数据库中检索出的数据由笔者汇总、整理而成,研究中的数据处理和统计分析均采用SPSS20.0软件。

(二)检验模型和变量说明

为了考虑公司治理结构、审计费用与审计质量之间的关系,本文采用了操纵性应计利润绝对值作为审计质量的替代变量,衡量公司治理结构的指标为机构投资者持股比例、监事会人数,对于审计费用的衡量主要采用异常审计费用变动率指标。

本文采用以下公式来计算异常审计费用变动:

Abnormal Audit fee change ratet=

ln■-ln■ (1)

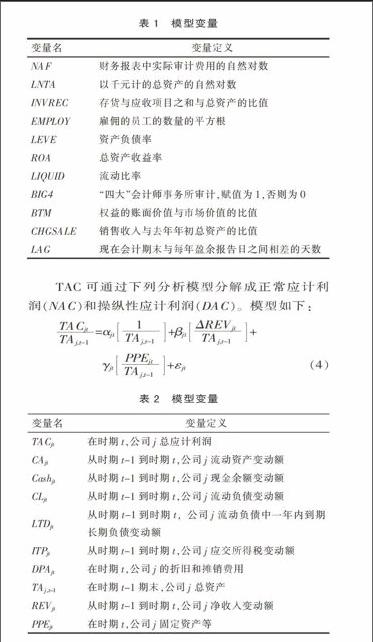

其中,异常审计费用变动率Abnormal Audit fee change ratet简写为LNAAFCRt,“Audit feett”是指在t年支付的实际审计费用,而“Normal audit feett”(NAF)是通过以下模型计算出的期望审计费用,或正常审计费用(见表1)。

NAFit=α0+α1LNTA+α2INVREC+α3EMPLOY+α4LEVE+α5ROA+α6LIQUID+α7BIG4+α8BTM+

α9GHGSALE+α10LAG+εit (2)

采用操纵性应计利润来衡量审计质量,主要是因为它能更好的反映公司会计信息的质量,而其他诸如审计意见或审计欺诈等指标只是与一些极端的情形相关(Myers等人,2003)。在计算操纵性应计利润之前,本文首先采用琼斯模型计算总应计(TAC,见表2)。计算模型如下:

TACjt=(ΔCAjt-ΔCashjt)-(ΔCLjt-ΔLTDjt-ΔITPjt)-DPAjt

(3)

TAC可通过下列分析模型分解成正常应计利润(NAC)和操纵性应计利润(DAC)。模型如下:

■=αjt■+βjt■+

γjt■+εjt (4)

正常应计利润(NAC)被定义为公式(4)中的拟合值,根据TAC= NAC+ DAC可知,操纵性应计利润(DAC)就是公式(4)中的残值。无论是正的还是负的操纵性应计利润,都反映了较低的审计质量,尤其是存在较大的负的操纵性应计利润的时候,公司可以通过增加现有收益来隐瞒自身较差的业绩,存在较大的正的操纵性应计利润的时候,公司可以通过减少现有的收益来掩盖可能发生的未来的较差的业绩表现。因此,本文采用操纵性应计利润的绝对值(ABSDAC)来反映审计质量。

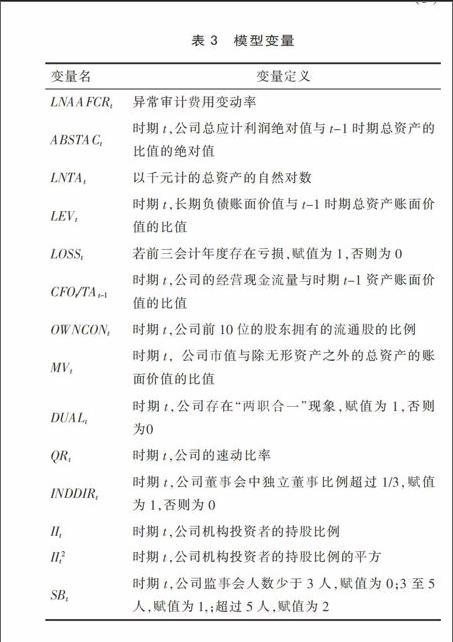

许多文献证明,公司的规模(LNTAt)、经营活动现金流量(CFOt)、负债比例(LEVt)、盈亏情况(LOSSt)等都与公司的盈余管理活动存在着千丝万缕的关系,因此,本文将它们作为控制变量纳入了考虑范围。同时,还有其他的一些变量需要考虑。总应计利润数值与操纵性应计利润会呈一定的方向性关系,总应计利润数值越高,则操纵性应计利润就有了变大的可能,因而对审计质量的影响也就为明显。股权集中度,尤其是前十大的股东手中持有的股份数额,也会对操纵性应计利润产生影响。前十大股东持股比例越大,在公司中的利益也就越多,因而对公司管理层的关注和监督也就越多,这在一定程度上可以遏制公司管理层的盈余管理行为,敦促管理层努力改善公司经营管理,以合法的渠道实现公司价值最大化(见表3)。

综合考察了以上控制变量,为了验证假设,本文使用了将非操纵性应计利润与机构投资者持股比例、监事会人数、异常审计费用变动率相结合的下述模型。

ABSDACt=β0+β1LNAAFCRt+β2ABSTACt+β3LNTAt+β4LEVt+β5LOSSt+β6CFOt/TAt-1+β7OWNCONt+β8MVt+β9DUALt+β10QRt+β11INDDIRt+β12IIt+β13IIt2+β14SBt+εtendprint

(5)

三、 实证结果与分析

(一)描述性统计

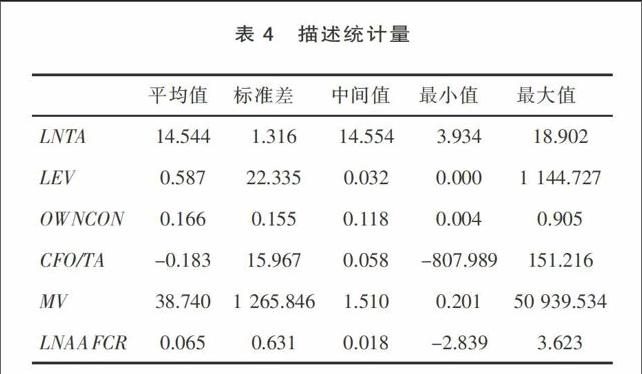

表4提供的是样本的描述性统计量。由表4可知,在样本的记录中,衡量公司规模的LNTA的均值为14.544,也就是说样本中的企业的平均资产总额约为20.73亿人民币;在长期负债账面价值与资产账面价值比值方面,均值为0.597,但是极大值却高达1 144.727,标准差为22.335,说明样本中的企业在偿债能力方面存在很大的差距,且分布不均;股权集中度方面,前十大股东的持股比例少的为0.41%,多的高达90.5%,一方面说明了企业在股东数量方面存在的差异,也会通过实证结果表明持股比例的高低会与审计质量到底具有何种影响;较少物价波动影响的经营活动现金流量与资产账面价值的比值方面,企业之间存在较大差距,说明企业在现金流量管理方面应不断改善,帮助企业实现财务状况的发展;公司市值与扣除无形资产的资产账面价值比值方面,标准差高达1 265.846,最大值达到50 939.534,说明有的企业在市值方面实现大成功,但作为其根基的资产却很少,所以该种企业更应该注重坚实根基的铸造,防止出现市值的泡沫;在异常审计费用变动率方面,分布较均匀,均值为0.065,说明企业还是存在着由于主观因素造成的异常审计费用的。

(二)相关性分析

通过对因变量间求Pearson系数,可以得出变量间的相关系数和相关性,数据处理的结果如表5所示。在表中,各因变量之间的相关系数均不超过20%,不存在共线性的问题。由这些相关系数可以发现:公司的应计利润的绝对值越大,其资产规模可能越小,负债率会越高,在以前年度蒙受损失的可能也越大,而股权集中度可能越小,前十大股东持有的股份比例越少,经营活动产生的现金流量净额会越小,公司的市值可能会越大,异常审计费用会有可能降低多,董事长和总经理“两职合一”的可能性也越大,速动比率越高,独立董事的比例会越多,机构投资者持股比例会越少,监事的人数受其影响则比较小。

(三)回归分析

表6显示的是多元回归的结果。由回归结果,我们可以得出以下结论。

(1)由于机构投资者持股比例的平方与操纵性应计利润的绝对值是显著的负相关,机构投资者持股比例与操纵性应计利润绝对值呈正相关,故机构投资者持股比例与操纵性应计利润呈倒U型关系。计算可知,当机构投资者持股比例为22.87%时,盈余管理程度达到最大值。机构投资者持股比例小于22.87%时,其与操纵性应计利润正相关,机构投资者持股比率越高,盈余管理程度越高,又由于机构投资者的施压或管理层与事务所的合谋,审计质量就会降低;机构投资者持股比例大于22.87%时,其与操纵性应计利润负相关,机构投资者持股比率越高,盈余管理程度越低,审计质量就会提高,所以机构投资者持股比例与审计质量呈U型关系,验证了假设1。

之所以会产生这种趋势,可能与机构投资者的自身意愿有关。持股比例小于22.87%时,机构投资者在上市公司中持有的股份越高,其利益也就越大,机构投资者也是有私利的一面,为了获取尽可能多的利益,他们也有可能助长盈余管理之风。同时,如果机构投资者持有的股份数额相当大,那么他们助长盈余管理的意愿和动机也就越强烈。所以,才会出现机构投资者持股比例与审计质量呈反向的关系。当持股比例超过22.87%时,机构投资者尽管拥有的利益会更多,但是由于审计失败或者审计质量低下曝光等问题带来的损失也会越大,这就迫使机构投资者更多的关注公司管理层的经营管理,甚至参与公司的管理,努力改善公司的盈余状况和质量,减少盈余管理行为发生的可能性,提高审计质量,所以机构投资者持股比例与审计质量呈正相关关系。

(2)监事会人数与操纵性应计利润呈显著的正相关关系,所以监事会人数与审计质量呈负相关的关系,监事会人数越多,审计质量越低,监事会人数越少,审计质量越高,验证了假设2。这与传统的观点相悖。传统观点认为,监事会人数越多,则行使监督权就会越有力,对董事会和管理层的约束也就越强,从而减少盈余管理行为发生的几率。但是,本文通过将少于3人的监事会赋值为0,3~5人的赋值为1,超过5人的赋值为2,来进行研究,研究结果却认为人数越多,审计质量越低。导致此结论的原因可能有以下几点。首先,监事会人数越多,就会造成机构臃肿,人员混乱庞杂。监事会发挥作用,人数需要有一个范围区间。过多的监事,会导致推脱责任或责任不明确等“搭便车”现象。当发现盈余管理行为时,A监事可能会产生认为其他的监事会报告,或者认为既然其他监事都不报告,我为什么要报告的心理,从而影响报告的及时性。

(3)异常审计费用变动率与操纵性应计利润呈显著正相关的关系,所以异常审计费用变动率与审计质量呈负相关的关系,异常审计费用变动率越大,审计质量越低,反之,异常审计费用变动率越小,审计质量越高,这也验证了本文的假设3。究其原因,异常审计费用变动率高,说明事务所实际收到的审计费用偏离了按正常合理的定价模式应该收取的费用,这种偏离也可以分为两部分进行理解。

首先是正的异常审计费用变动率。正的异常审计费用变动率表明事务所在期望或正常应该收到的审计费用之外,还从被审计单位处获得了多余的审计费用,而这些超出审计费用一方面可以与会计师事务所的声誉等有关,而另一方面则可能是被审计单位进行了审计意见购买行为或者与事务所达成协议,故意多支付审计费用,来确保年报的审计符合自己的期望,削弱会计师事务所和审计师的独立性,最终影响他们出具的审计意见,降低审计质量,隐瞒自身脆弱的财务状况,或夸大自身的盈利能力等。

其次是负的异常审计费用变动率。负的异常审计费用变动率表明事务所并没有从被审计单位处获取自己应该收到的足额的审计费用,这可能与当初签订业务约定书时双方的谈判协商有关。由于现今的审计市场的竞争状况,导致会计师事务所在谈判协商中处于不利定位,谈判能力大大降低,因而为了获取客户,就不得不降低审计费用,或者为了维持与被审计单位之间的业务关系,而主动降低自身审计费用,所以导致实际收到的审计费用偏低。而收取审计费用偏低,所以事务所为了控制成本,就会减少一些审计工作的质量,影响最终的审计质量。又或许是事务所受到来自客户方的压力,尤其是该客户对于事务所来说是重要客户时,事务所为了自身的生存,不得不削弱独立性,降低审计质量。endprint

除以上三个假设得以证明外,通过回归分析,我们也可以发现其他与审计质量相关的变量的结论。负债与操纵性应计利润呈显著的正相关关系,所以负债与审计质量呈负相关关系。负债越多,公司的财务状况恶化的可能性就越大,为了赢得投资者的信任或者取得新的借款,所以公司管理层就会有动机去进行盈余管理,修饰财务报表等,降低了审计质量。

速动比率与操纵性应计利润呈负相关关系,所以速动比率与审计质量呈正相关关系。速动比率越高,说明上市公司的短期偿债能力越强,外部股东对公司的信心也会增强,因而公司管理层对于财务状况修饰的动机就不会太强烈,审计质量就会得到基本的保障。

董事会中独立董事的比例与操纵性应计利润呈负相关关系,虽并不显著,但也可表明独立董事的比例与审计质量也有一定的正相关关系。独立董事比例越高,董事会对于管理层的监督力就会越强,盈余管理行为发生的概率就会降低,从而提高了审计质量。

股权集中度与操纵性应计利润呈负相关关系,但并不显著,所以股权集中度与审计质量之间存在不显著的正相关关系。股权集中度高,表明股权更有可能掌握在少数人手里,为了保全自己的利益,所以他们就会关注公司的财务状况和经营状况,形成一种监督的氛围,保证审计质量。

前三年度是否出现损失与操纵性应计利润呈负相关关系,与审计质量呈正相关关系,但该关系并不显著。前三年度出现损失,股东会对当年的财务状况格外关注,会加强对公司管理层的监督,而外部信息使用者也会十分关注本年度的财务报表等信息,所以公司管理层就会谨慎经营,出现盈余管理行为的可能性就会降低,审计质量就会提高。

董事长与总经理由一人担任的“两职合一”情况与审计质量程正相关关系,但并不显著。“两职合一”情况下,公司的治理效率就会提高,董事会对公司运营情况也会更加熟悉,更好的行使职权。但“两职合一”也有相应的副作用,不利于管理层与董事会的沟通,产生不必要的摩擦,减少公司的价值。

公司资产规模与审计质量呈正相关关系。由于公司资产规模与操纵性应计利润呈负相关关系,所以公司资产规模越大,则公司的操纵性应计利润就会越低,也就是公司越少可能进行盈余管理活动,因而审计质量也越高。

(四)稳健性检验

在衡量审计质量时,还有其他的指标可以选择。因此在本文中,通过将审计意见进行赋值作为审计质量的替代指标,也进行了相关的检验。在年报的审计意见中,如果出现非标准审计意见,意味着在实际审计工作中,审计人员发现了影响最终审计意见的方面。所以说,如果出具非标准审计意见,说明审计师尽责完成认为,审计质量相对较高,因而将非标准审计意见赋值1,而对标准审计意见赋值为0。结合本文的研究变量进行分析,得出的回归结果与假设一致。

在计算公司总应计利润时,还可以采用其他的模型。本文还采用公式“总应计利润=净利润-经营活动现金流量净额”计算总应计利润,以此求出操纵性应计利润的绝对值。通过重新评估样本,得出的结果也与之前的研究结果一致。

四、研究结论与启示

(一)研究结论

本文首先回顾了审计质量、公司治理结构、审计费用的基本理论常识,结合以往的研究结果,对相关研究进行了整理与总结, 并针对三者之间的关系,提出自己的假设。然后以沪市和深市A股663家上市公司2006~2010年的经验数据为样本,使用操纵性应计利润的绝对值作为审计质量的衡量指标,通过回归分析来研究公司治理结构、审计费用与审计质量之间的关系。经过一系列的分析之后,可以发现,在中国审计市场上,机构投资者持股比例与审计质量呈显著的U型关系,监事会人数与审计质量呈显著的负相关关系,这反映了公司治理结构对审计质量的影响。同时,通过采用异常审计费用变动率来衡量审计费用,本文还发现异常审计费用变动率与审计质量呈显著的负相关关系,即异常审计费用变动率越大,审计质量越低。

(二)政策建议和措施

会计师事务所提供的审计工作的质量不仅关系到事务所本身的声誉、被审计单位的社会影响,更重要的是关系到众多的股东的切身利益,所以有效提高审计质量对于会计师事务所来说是必要的。结合本文的研究主题,本文主要从公司治理结构和审计费用两个方面提出建议和措施。

在公司治理结构方面,可以采取以下措施:

(1)建立独立监事制度。虽然法律上并没有对监事的独立性做出规定,但公司可以吸收独立董事的思想,在公司监事会内吸收独立监事。独立监事既可以对监事会发挥职能进行监督,更可以对公司的运营和财务状况进行监督,由于独立董事并不会在公司内有切身利益,所以发挥作用也会更彻底。但必须谨防独立监事被公司管理层或其他董事收买的情况发生。

(2)对监事的任职资格和组成结构进行界定。监事会成员的资历对于监事会职能的发挥有着重要意义。对任职资格和组成结构进行界定,可以将监事会的结构进一步优化,吸收具有财会专业知识或工作经历的监事,提升监事会发挥作用的能力,保证监事会在有盈余管理行为发生时能够及时发现并报告。

(3)鼓励部分监事持有一定比例的股份。持有一定比例的股份,但不能比例过大,否则也会出现为私利而进行盈余管理的行为。部分监事持有一定比例股份,可以督促他们为了更好地维护好自身的利益而更加关注公司管理层的行为,及时发现不恰当的举动,及时发现盈余管理。

(4)完善审计委员会制度。审计委员会在公司治理中发挥的作用是无可替代的,它的职能的发挥对于审计质量的提高举足轻重。由审计委员会负责聘请和更换会计师事务所,进一步维护好中小股东的利益,发挥更强的监督作用。

审计费用方面,主要的措施和建议旨在改善和规范目前的审计收费模式。

(1)规范行业收费标准。目前中国审计市场上审计收费的现状比较混乱,并没有统一的标准来加以规范,所以才会出现类似异常审计费用等的变动。树立行业收费标准,可以对不正当竞争或者低价无序竞争加以约束,维护审计市场的秩序,形成有序竞争的环境。要想树立规范的行业收费标准,需要财政部、中注协和相关部门的一致努力,同时又不能脱离实际,而应结合中国审计市场的现实状况,提出能够切实解决问题的方案。endprint

(2)加大对违反规定的事务所和审计人员的处罚力度。当今市场上并不是不存在违法违规行为,也并不是不能发现这些行为,只是发现了这些行为之后并没有相应的处罚措施,因而导致违法违规行为不断出现并恶性循环下去。所以,要想从源头上制止某些与审计收费相关的违法违规行为,就必须加大处罚力度,一旦发现,绝不姑息,给违法违规行为以严厉打击,同时又能震慑其他事务所和从业人员,预防他们违法违规行为的出现。

(3)充分发挥政府和社会的监督作用。外部监督可以起到很好的警示作用,通过政府和社会来加强对会计师事务所和注册会计师的监督,可以规范他们的行为。同时,监督还可以作用于被审计单位,遏制被审计单位的盈余管理行为,为审计质量的提高奠定基础。

(4)改进审计费用的支付方式。目前,审计费用都是会计师事务所直接从被审计客户处直接收取,因而就存在被审计单位给予事务所压力的空间,从而削弱审计独立性。所以引入适当的第三方机制是必要的,通过第三方的存在,发挥监督作用,规范审计费用的支付方式,使会计师事务所不会因审计费用受制于被审计单位,从而提高审计质量,如财务报表保险制度。

(5)严管费用的支付情况,避免出现拖欠审计费用的现象。拖欠审计费用,则会计师事务所与被审计单位之间的依赖关系或利益关系会更强,会计师事务所受制于被审计单位的可能性也越大。避免拖欠审计费用,需要在业务约定书中加以明确期限规定,要求双方必须严格按照约定执行,这样也是保障审计独立性的有效措施。

(6)建立健全上市公司对会计师事务所的聘任制度。现行的聘任制度使两者会出现投机取巧的可能,建立健全聘任制度,从制度上来规范聘任程序,是两者处于一个天枰的两端,地位平衡,不出现不对等现象,有助于事务所实现独立,保证审计质量。

此外,还可以努力提高审计人员自身的职业道德水平和执业水平。审计师的职业道德水平直接关系到审计师的独立性能否充分实现,关系到审计质量的高低,所以加强审计师的职业道德培训,可以让审计师更加关注自身的独立性问题,确保不会因为一己私利而削弱自身独立性。同时,提高审计师的执业水平,可以提高审计人员的专业胜任能力,提高在审计业务执行过程中发现错报和舞弊的可能性,有效提高审计质量。

本文作为对公司治理结构、审计费用和审计质量之间关系的一种探索,在许多方面还有待做出进一步的研究。首先,公司治理结构中还有许多可以考虑的因素,如管理层的薪酬、管理层的持股比例、董事会的持股比例等,这可以在以后的研究中加以充实。其次,本文考虑的是审计费用中异常审计费用随时间变动时对审计质量的影响,在未来的研究中还可以继续考虑会计师事务所因非审计服务获取的费用的时间变动与审计质量之间的关系。其次,在操纵性应计利润的计算方面,因为有众多模型可供选择,所以,可以通过数据分析,选取最适宜的模型来进行研究等。

[参考文献]

[1] 方军雄,洪剑峭,李若山.我国上市公司审计质量影响因素研究:发现和启示[J].审计研究,2004(6):35-43.

[2] 李延喜,杜瑞,高锐.机构投资者持股比例与上市公司盈余管理的实证研究,[J].管理评论,2011(3):39-45.

[3] 刘剑秋,邓永勤.审计收费、审计质量与审计诚信产权安排[J].当代财经,2005(5):116-119.

[4] 刘运国,麦剑青,魏哲妍.审计费用与盈余管理实证分析——来自中国证券市场的证据[J].审计研究,2006(2):74-80.

[5] 吕伟,于旭辉.客户依赖、审计师独立性与审计质量——来自上市公司的经验数据[J].财贸研究,2009(3):128-133.

[6] 宋衍蘅,殷德全.会计师事务所变更、审计收费与审计质量——来自变更会计师事务所的上市公司的证据[J].审计研究,2005(2):72-77.

[7] 肖作平.公司治理影响审计质量吗?——来自中国资本市场的证据[J].管理世界,2006(7):22-33.

[8] 夏东林,李刚.机构投资者持股和会计盈余质量[J].当代财经,2008(2):111-118.

[9] 袁凤林,尧华英,孔玉生.审计费用与审计质量关系的实证研究[J].中国管理信息化,2010(2):54-58.

[10] 章立军.上市公司盈余管理与审计质量的相关分析[J].财贸经济,2005(4):33-39.

[11] Abbott et al.Audit Committee Characteristic and Restatements[J].Auditing:A Journal of Practice and Theory, 2004,23:69-87.

[12] Abbott L.,Parker S. Audit Committee Characteristics and Auditor Selection: Evidence from Auditor Switches[J].Research in Accoun-ting Regulation,2001,15:151-167.

Abstract: The study employed regression analysis method and data of 663 listed companies in China from 2006 to 2010,taking Institutional Investor and Supervisory Board as the variables. It concentrated on the relationship between corporate governance structure and audit quality,audit fees and audit quality,and investigated the relationship between corporate governance structure and audit quality. The conclusions indicate that: (1)correlation between shareholding percentage of Institutional Investors and audit quality is U-shaped;(2)the number of supervisor in Supervisory Board is negatively related to audit quality;(3) abnormal audit fees change ratio is negatively related to audit quality. Meanwhile,this paper discussed the relationship between audit fees and audit quality through abnormal audit fees change ratio. This paper also provides some advices to improve audit quality and expects to make a significant contribution to the academic literature dealing with corporate governance structure,audit fees,audit quality,and also to help the audit firms and listed companies to find a way to promote their corporate governance and audit quality.

Key words:institutional investors;supervisory board;audit fees;audit quality

(责任编辑:张丹郁)endprint