监管股市,欧美各有招

2015-05-30史英哲张蕾

史英哲 张蕾

全球大多数国家都有类似证监会的行政管理机构,有的是一家,有的是几家,它们用法律、经济以及必要的行政手段,对证券的募集、发行、交易等行为,以及证券投资中介机构的行为进行监督与管理。

美国,重视打击违法行为

美国的证券交易活动在第一次世界大战后迅速发展,银行贷款条件宽松,人们纷纷投身证券交易。那时,美国人信奉市场这只“无形的手”,证券市场完全靠自律式监管,直到他们发现这并不可靠。

1929年10月29日,星期二,上午10点,纽约证券交易所刚刚开市,就陷入了抛售股票的漩涡中,人人都在不计价格地抛售,经纪人被团团围住,交易大厅一片混乱,道·琼斯指数一泻千里。这是美国证券史上最黑暗的一天,被称为“黑色星期二”。它的影响波及世界,全球陷入漫长的大萧条。此后,从1930年5月到1932年11月,美国股市连续出现6次暴跌。不到3年时间,道·琼斯指数从最高386点跌至41点。数以千计的投资者跳楼自杀。

在崩盘的美国股市背后,有的上市公司通过内幕交易、操纵市场等手段,获得了巨额利益。为了恢复经济,保护投资者利益,美国国会召开了听证会,最终通过以贯彻“披露原则”为主的《1933年证券法》和《1934年证券交易法》。

想要依据法律监管市场,就需要一支监管队伍。1934年,美国证券交易监督委员会(SEC)成立。约瑟·肯尼迪出任主席,他是后来的美国总统约翰·肯尼迪之父。

“披露原则”的目的是通过充分的信息披露,增加市场透明度,从而保护投资人的利益。SEC据此制定了详细的信息披露规则。股票发行人要披露的信息包括软信息和硬信息。前者是质量上的信息,包括公司的基本情况和管理层的管理质量、业务素质等,这些跟股东收益没有直接关系。后者是数量上的信息,包括公司的资产、负债和利润等状况,这些是披露的重点。

SEC下设多个职能部门,其中最重要的是执法部,每年对证券违法者采取数以百计的执法行动,违法行为包括内幕交易,会计舞弊,虚假、误导性信息披露等。

2001年12月,美国知名能源公司安然公司突然申请破产,并公开承认在过去5年中虚报利润,隐瞒内部债务和损失,安然高层由此获得巨额收益。随后,安然股价急剧下跌,美国证券市场以及大批与安然有资金、业务往来的公司受到巨大冲击。SEC也对为安然公司提供审计服务的安达信会计公司进行了调查。这一事件促使美国国会在2001年通过了《萨班斯法案》。该法案加强了对会计职业和公司行为的监管,提高了公司高管及白领犯罪的刑事责任。故意进行证券欺诈最高可获刑25年。

SEC在重视打击违法行为的同时,强调“买者自负”原则。出于对市场力量的尊重,SEC监管的最终目的是通过政府有限的外部监管,保证市场自身功能的充分发挥,它不对交易行为和证券产品进行审批,不直接干预市场主体的交易行为。

英国,从单一监管到拆分监管

英国资本市场的形成比美国早得多。伦敦证券交易所成立于1773年,是历史上最悠久的证券交易所之一。但第二次世界大战后,英国推行欧洲最广泛的国有化计划,实行严厉的政府管制,伦敦的金融业务逐渐萧条冷落。

等到1979年撒切尔夫人出任英国首相时,发现如果再不对英国的金融服务业进行改革,伦敦就会失去世界金融中心的地位。1986年,撒切尔夫人发起了一场规模宏大的金融改革,包括价格自由化;对外开放;允许外资来控股收购本地的金融机构;混业经营,打破不同行业之间的壁垒等。这场改革对英国和世界的金融业产生了重大影响,被称为“金融大爆炸”。

“金融大爆炸”后,英国金融市场恢复了活力,市场竞争日益激烈。当时英国的金融监管体系非常复杂,有包括英格兰银行在内的9家监管机构对银行、证券、保险和住房协会等进行监管。随着金融业混业经营程度的加深,传统的金融监管框架已经不适应新的形势。1997年,原来的证券投资委员会改制成金融服务局(FSA),曾经分散在各机构的金融监管职能逐渐集中到FSA。2000年,英国《金融服务和市场法》确认FSA是英国金融市场统一的监管机构,监管范围包括银行、保险、证券、期货等。

FSA成立之初,很多人担心这样一个权力高度集中的单一监管机构会使监管系统更加官僚化,给市场增加不必要的监管成本。但事实证明,统一的监管标准提高了英国的金融监管效率,進而也提升了英国金融市场的竞争力。

但2008年爆发的全球金融危机,不仅让英国金融业遭受重创,也使其引以为豪的单一监管制陷入信任危机。在此背景下,英国出台了《2012年金融服务法案》,将FSA的职能分拆给审慎监管局(PRA)和金融市场行为监管局(FCA)两个机构。PRA作为英格兰银行的附属机构,主要监管目标是维护金融体系的安全性和稳健性。FCA作为独立机构,直接对英国财政部和议会负责,职责是促进有效竞争,监管金融服务公司的行为,确保市场正常运作。

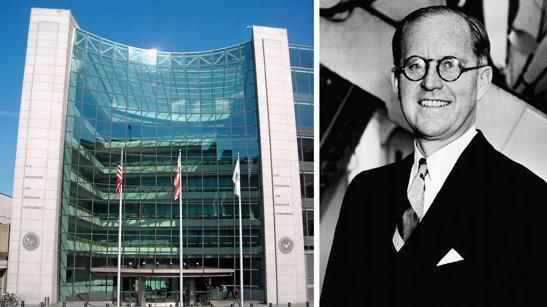

1934年,美国证券交易监督委员会(SEC)成立,左图为其总部大楼,右图为第一任主席约瑟·肯尼迪,他是美国总统约翰·肯尼迪的父亲。

德国,监管机构收支独立

德国金融体系最大的特点是以综合性银行为主体。法兰克福证券交易所是德国最大的证券交易所,柏林、汉堡、慕尼黑等城市也有证券交易所。

1961年之前,德国没有专门的金融监管机构。1961年在颁布《联邦银行法》的同时,成立了隶属财政部的银行监管局,负责银行业监管。随后,保险监督局和证券监督局相继建立。

随着银行、金融服务机构、保险公司一体化金融产品不断涌现,跨行业的金融集团出现了。与此相适应,一体化监管机构的建立也就成了必然。2002年5月,德国联邦金融监管局(BaFin)成立,将原来的银行监管局、保险监管局和证券监管局三局合并,开始实行混业监管,全面负责德国境内所有金融机构的监督和管理工作。

BaFin是一个独立的法人机构,收支完全独立,不受联邦财政预算的影响,其经费全部来源于监管对象的缴费。但其监督部门的负责人要由政府任免,以保证其独立性。不少监督部门的员工以前都是交易员,知道做“老鼠仓”的时候股价会表现出什么样的波动,他们设计了很多监控参数,如果出现异常交易情况,参数就会提醒。监管部门的系统和交易系统完全同步,记录全部交易情况。

而交易所几点开门关门、交易过程是否合法,由每个州的相关部门监管,对出现的问题进行行政处罚。如果问题比较严重,就提交给BaFin。BaFin进行分析后,如发现疑似内幕交易,就会移交司法部门。

除了行政监管,德国也重视自律监管。自律组织有交易所委员会、证券审批委员会、公职经纪人协会等。政府尽可能不对市场采取直接的控制和干预手段。