基于中长期经济预测下汇率利率联动机制的研究オ

2015-05-30许潇文��

许潇文��

[摘要]在我国货币政策中,汇率和利率是两个主要的手段,而且在汇率和利率之间也有着重要的关系,汇率利率联动机制便是这种关系的一个直观体现。从中长期经济预测角度分析汇率利率联动机制,在模型选择方面历来都是一个争议较大的问题,一些经典的理论模型也并非全面和完善。本文在理论上阐述了汇率理论联动机制的相关理论和一些经典的理论模型,并且利用M-F-D模型对我国汇率利率联动机制进行了分析。在此基础上了发现了我国汇率利率效应偏离M-F-D模型的问题,分析了造成这一问题的原因,并提出了相应的建议。

[关键词]经济预测;汇率利率联动;M-F-D

[DOI]1013939/jcnkizgsc201521.017

汇率与利率分别代表了国外货币价值和本国货币价值,汇率和利率之间也有着非常密切的关系,在某种程度上而言,这二者形成了一种有效的制约和平衡机制。对于汇率利率联动机制的研究历来都是国内外经济学者研究的重点问题,在我国施行利率管理的现状下,汇率机制也并非完全市场化,一些经典的数据模型和分析方法并不适用于我国汇率利率机制的研究。

1汇率利率联动机制相关理论概述

汇率利率联动机制便是汇率与利率二者之间的相互影响和制约,汇率利率相互影响的主要作用点便在于资本账户和经常账户这两方面的变化。例如,在经常账户方面,当利率上升时,国内企业在生产成本方面就会面临增加的问题,因而国内企业在对外出口时,其产品竞争力下降,从而造成国际收支逆差,这样一来就会导致本国货币汇率下跌。从经常账户的这一变化所引起的相关反应来看,便是利率影响汇率的一种基本方式。相应地,当汇率出现变化时,也会通过经常账户进行传导[1],对本国利率产生影响,本国货币如果出现贬值,那么便会促进国内企业出口增多,最终反映在利率变化方面便是使得利率下降。而在资本账户方面,汇率利率之间的互相影响则是以引导国际资本流向为主要表现的。影响汇率理论联动机制[2][3][4]的因素有很多,其中最为主要的便是市场的开放程度,例如,利率的管制程度和汇率的市场化程度等。在对汇率理论联动机制研究方面,有着很多经典数据模型,如利率评价理论模型、国际收支理论模型、M-F模型以及对于M-F模型进行优化的M-F-D模型等。本文从中长期经济预测角度分析我国汇率利率联动机制所选择的模型为M-F-D模型,这一模型对于更加客观、真实地分析我国汇率理论联动机制和其现实效应中的问题有着重要意义。

2汇率利率联动机制M-F-D模型实证分析

2.1模型推导

M-F-D(Mundell-Fleming-Dornbush)模型[5]从完全预期的角度对M-F(Mundell-Fleming)模型进了拓展,这一模型有效弥补了M-F模型中的一些问题,特别是在分析发展中国家汇率理论联动机制方面的一些不足之处。在推导该模型中,本文以我国的人民币实际汇率和中美实际利率差这两个变量为基础建立模型。该模型主要由以下公式构成。

公式1:

非套补利率平价方程:

it+1=i*+et+1-et

公式2:

国内货币需求方程:

mt-pt=ηit+1+yt(η>0,<0)

公式3:

国内总需求方程:

ydt=[AKy-D]+δ(et+p*-pt-[AKq-D]),δ>0

公式4:

粘性价格调整方程:

pt+1-pt=φ(ydt-[AKy-D])+(et+1-et),0<φ<1

通过对这四个M—F—D模型的基本构成方程可以分析出汇率和利率差之间的公式关系,因而就可以对我国人民币实际汇率(REEP)和中美实际利率差(RateGap)两个变量建立回归模型,如下所示:

REEP=α+βRateGap+μ

2.2变量选择

变量选择主要有两个,分别是人民币实际汇率和中美实际利率差,本文选取2005年7月—2014年6月的月度数据作为研究指标。在这里需要注意的是,变量的选择应当是实际汇率和实际利率差,而不能是名义汇率和名义利率。名义汇率没有充分考虑国内外价格影响因素,而名义利率则没有考虑通货膨胀所带来的影响。在M—F—D模型分析中,之所以选择人民币实际汇率和中美实际利率差作为基础变量来进行分析,就是在剔除这些客观存在因素之外,分析我国汇率利率联动机制的实际情况。在实际利率方面,如果以r代表名义利率,并且用π代表通货膨胀率,那么就能得出关于实际利率R的表达公式:

R=r-π

在利率数据的选择中,如果以人民币存贷款利率为指标进行统计,那么就会受到我国利率管理政策的影响,因而在本次模型构建中,为了保证M-F-D模型的客观性,改变了传统的利率指标选择方法,所选择的指标以银行间同业拆借月加权利率为指标。

2.3实证结果

在单位根检验中,进行时间序列平稳性之后使用了ADF检验方法,利用这一方法检验变量的平稳性,检验结果见表1。

通过变量平稳性检验可以发现,在对中美实际利差和人民币实际汇率进行一阶差分处理后,二者能够通过置信度为99%的平稳性检验。

对该模型的协整关系利用协整检验[6][7]方法进行检验,在用ADF判断序差列平稳性之后,有必要检验解释变量和因变量之间的协整关系。将两个变量人民币实际汇率(REEP)和中美实际利差(RateGap)进行回归检验,其结果见表2。

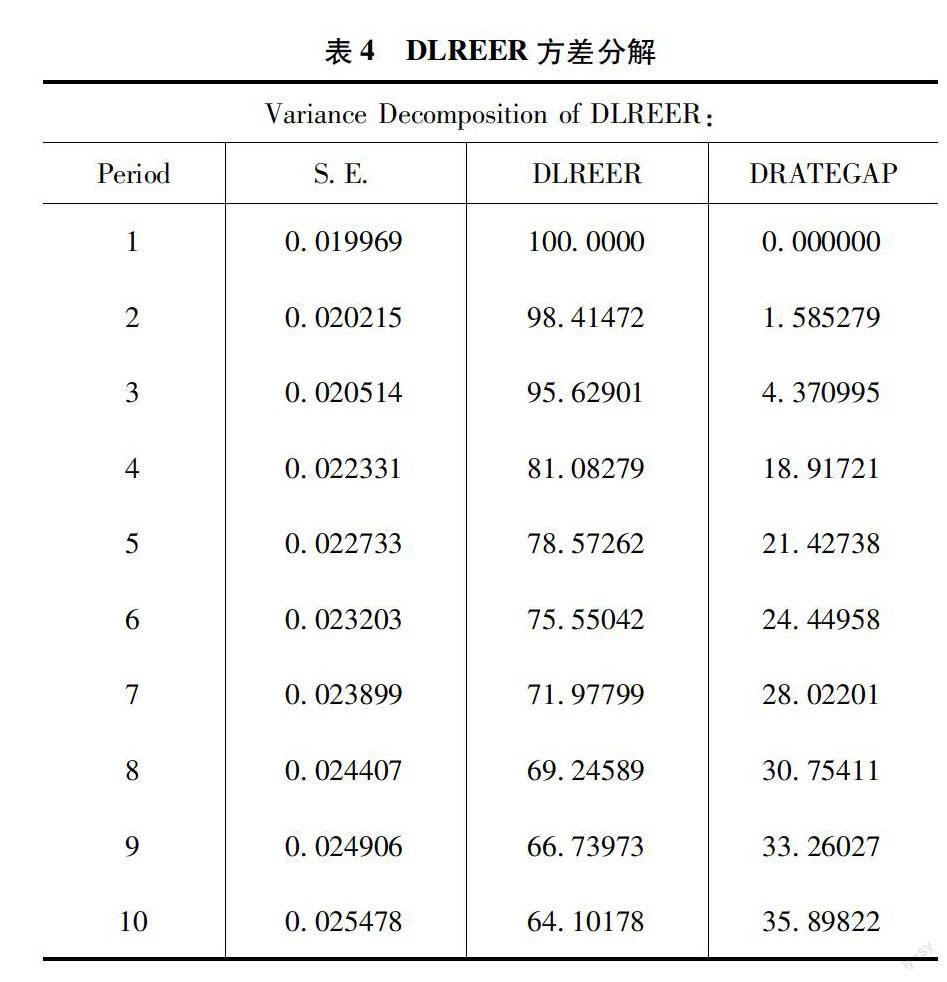

分析方差分解结果可以看出,在最开始的时间内,人民币实际汇率并没有受到中美实际利差的影响,一段时间后中美利差对于人民币实际汇率影响程度不断增长,但是并没有持续增强,而是慢慢趋于稳定。由此可以看出,长期时间内,中美实际利差对于人民币实际汇率的影响较为稳定,短期内会呈现出增强的现象。反之,分析人民币实际汇率对于中美利差的影响见表5。

从中美实际利差的方程分解分析来看,一定时期内人民币有效汇率并没有对中美实际利差产生足够的影响,或者说影响程度较小。

2.4我国汇率利率联动效应结论分析

通过模型分析可以发现,人民币实际汇率和中美实际利差二者之间呈现出一定的关系,该关系为正向变动关系,这是从实际指标选取中分析而发现的结论。但是从M—F—D模型中本国货币利率差和汇率之间的关系来看,二者之间所呈现的关系为负向变动关系。从这一模型分析结果就可以看出我国汇率利率联动的实际效应已经偏离了M—F—D模型。但是我国汇率理论联动效益中人民币实际汇率和中美实际利差之间的关系并不是一成不变的,从对统计数据进行分析发现,在我国2005—2014年期间,我国人民币实际汇率和中美实际利率差之间的关系一直处于不断变化之中,即使在同一年中,这二者之间的关系有时为正向变动,有时为负向变动。但是整体而言,应当承认,我国汇率理论联动效应已经在很大程度上偏离了M—F—D模型。

3我国汇率利率联动机制偏离M-F-D模型原因分析

3.1利率管制降低了其市场化程度

我国在利率方面施行了理论管制政策,利率的浮动并不是由市场因素决定的,而是由人为因素控制的[8][9],这就降低了利率的市场化程度,从而也就使得M—F—D模型失去了一个重要的基础。2007年我国开放了银行同业之间的拆借市场利率,这一措施为推动我国理论市场化发展起到了重要的作用,但是从实际效果上来看,并没有起到根本性的作用。原因便在于我国关于存贷款利率方面的管制并没有放宽,而存贷款利率对于我国宏观经济的影响也是最大的[10]。在这一模式中,银行或者相关部门便基本上掌控着利率,然而当市场需求发生变化时,管制利率的各个部分很难快速进行有效的应对。因而从这一角度来说,在汇率利率联动机制方面,就人为限制了利率变动,从而使得人民币实际汇率变动对于我国利率的影响降低了,或者说将这种影响人为的减弱和滞后了。可以看出,由于我国实施利率管理,导致缺乏充分市场化的利率机制,对于我国人民币远期汇率的发展也是极为不利的,缺乏远期汇率,也同样会降低汇率与利率之间的影响作用。再有,从我国宏观经济的长期发展来看,放开利率管制也是必然措施,利率管理对于我国的宏观经济发展,也会造成一些其他方面的影响。

3.2汇率机制非市场化

在影响我国汇率理论联动机制,造成汇率利率联动效应偏离M—F—D模型的另一个重要原因便是我国汇率机制的非市场化[11],外汇的供给和需求都不是由市场需求所决定的,本国企业和外国企业进行外汇结算时受到银行相关制度的控制。也就是说,在外汇市场上,相关的交易情况并不是由交易双方主体所能完全控制的。央行在这之中扮演了最为重要的角色,然而央行本身是行政机构,并不是市场经济中的行为主体,因而央行在做出决策方面也必然不能完全从市场需求角度考虑。在这种非市场化汇率机制的影响下,汇率的变化就缺少足够的弹性,那么在央行施行外汇稳定的政策下,市场需求对汇率变化所产生的影响就被弱化,甚至是完全阻断。这样一来无论是对经常账户的影响,还是对资本账户的影响,都会降低汇率利率之间的相互影响程度,因而也就使得汇率理论联动效应偏离了以利率、汇率完全市场为基础的M—F—D模型。关于汇率机制非市场化的利弊问题,许多学者也有着很大的争议,对于其中的利弊各有所持。但是从完善汇率利率联动机制的角度进行分析可以发现,汇率非市场化所带来的不利影响还是较为突出的。

4完善我国汇率利率联动机制的有关建议

4.1放宽利率管制

要完善汇率利率联动机制,针对我国的具体情况,首先就应当是要逐步的开放金融市场,在政策方面进行完善,例如,放宽利率管制[12]。事实上,对于如何实现利率市场化,我国近年来也采取了许多措施,这可以看作利率市场化的探索阶段,在一定程度上而言,我国利率已经形成了一种市场化模式。但是应当看到,在当前的利率市场化模式[13]中,还不是真正意义上的利率完全市场化,银行和一些相关部门依然在影响利率方面有着很大的作用。因而应当进一步放开利率管制,逐步实现利率的完全市场化,要提高相关金融机构的定价能力,在2007年我国推出银行同业拆借利率之后,表明我国已经进入了一个重要探索阶段,从实际效果上来看,银行同业拆借利率还没有发挥出其应有的作用,在市场交易中,以此为依据进行交易的并不多[10]。因而可以以此为突破口,在银行同业拆借利率基础之上出台相关的政策,并且进行良好的引导,使得其在利率市场化中发挥出更大的作用。而且在利率调控中,也应当进行相应的改革,特别是对于存贷款利率的管制,应当采取适宜的措施,逐步放开对存贷款利率的管制。

4.2推进汇率市场化

虽然我国当前的汇率机制中也有浮动汇率的有关内容,但是人为管理影响因素依然过大,不能为了保障汇率稳定而损失汇率浮动的市场化,应当在管理上放宽限制,推进汇率市场化的进程。对汇率市场进行管理是一种必要的措施,但是可以在管理的过程中适当放宽管制程度,如在汇率变动范围上可以制定更加科学、合理的方案。特别是随着我国近年来市场经济发展的不断成熟,对于汇率市场的管理也应当适应我国的新形势,一味严格的汇率管理并不能取得较好的效果。再有,在外汇市场方面,也应当采取一些适当的措施促进我国外汇市场的发展,仅仅放宽政策限制,却没有相应外汇市场的话也失去了汇率市场化的意义。例如,可以引入询价交易方式或者一些其他利于我国汇率市场化的方法制度,要使得汇率变化能够充分反映出市场的外汇需求变化。这不但有利于提高我国的汇率市场化程度,还能提高人民币在外汇市场中的地位,对于促进我国经济的长远发展也有着重要意义。

5结论

汇率和利率之间的相互作用关系构成了汇率利率联动机制,从汇率利率的实际联动效应也可以看出一个国家的金融发展情况。在我国汇率利率联动机制中,应当充分考虑我国的具体国情和相关政策,以M—F—D模型为基础对于我国汇率利率联动机制进行分析便能得到更加客观、真实的结果。在利用M—F—D模型分析我国汇率利率联动机制的过程中,得出了我国汇率利率联动效应偏离模型的结论,分析原因可知,我国在汇率利率市场化方面的一些政策是主要影响因素。为了完善汇率利率联动机制,保障我国金融和经济的长远发展,应当积极完善这些问题,在政策方面探索出更加适宜的模式。

参考文献:

[1]徐雪萌,蓝发钦资本账户开放与中国国际收支的调节——基于利率—汇率联动机制的理论和实证分析[J].华东师范大学学报:哲学社会科学版,2007(2):72-77

[2]Jyh-Lin WuA Re-Examination of the Exchange Rate—Interest Differential Relationship:Evidencefrom Germany and Japan[J].Journal Money and Finance,1999(18):319-336

[3]王玉华,惠晓峰,李敦亮基于STR模型的人民币汇率利率协调机制研究[J].运筹与管理,2014(1):179-187,195

[4]张婧亚洲国家汇率决定:基于汇率联动可行性的分析[J].上海金融,2012(2):9-17,116

[5]Dornbusch,RudigerExpectation and Exchange Rates Dynamics[J].Journal of Political Economy,1976(84)

[6]何凌云,刘传哲人民币汇率与利率的关联性检验:1979—2002[J].上海金融,2005(5):25-26

[7]连飞开放经济条件下中美两国汇率与利率的联动效应——基于VECM的两区制门限协整检验[J].经济问题探索,2014(4):127-132.

[8]郭树华,王旭,吴松谚人民币“汇改”、汇率风险与利率关系实证研究[J].经济问题探索,2010(3):182-186

[9]朱若晨,吴庆田,周伊萌人民币汇率与利率之间动态相关性的研究——基于汇改前后的比较分析[J].中国证券期货,2013(5):22-24.

[10]刘亚,张曙东,许萍境内外人民币利率联动效应研究——基于离岸无本金交割利率互换[J].金融研究,2009(10):94-106

[11]林霞,汪海涛,姜洋汇率—利率的互动效应:G7国家与中国的实证比较[J].经济问题,2011(4):67-72+77

[12]谢兵人民币汇率利率联动机制研究[J].中外企业家,2013(23):72-73.

[13]Krugman,ObstfeldStudy Guide to Accompany Paul RKrugman and Maurice Obstfeld International Economics,Theory and Policy[M].fourth edition,New Jersy:Addison-Wesley,1997

[作者简介]许潇文(1988—),女,甘肃兰州人,北京化工大学硕士研究生。研究方向:金融工程、汇率预测。